Marktanalyse für Ölfeldchemikalien in Lateinamerika

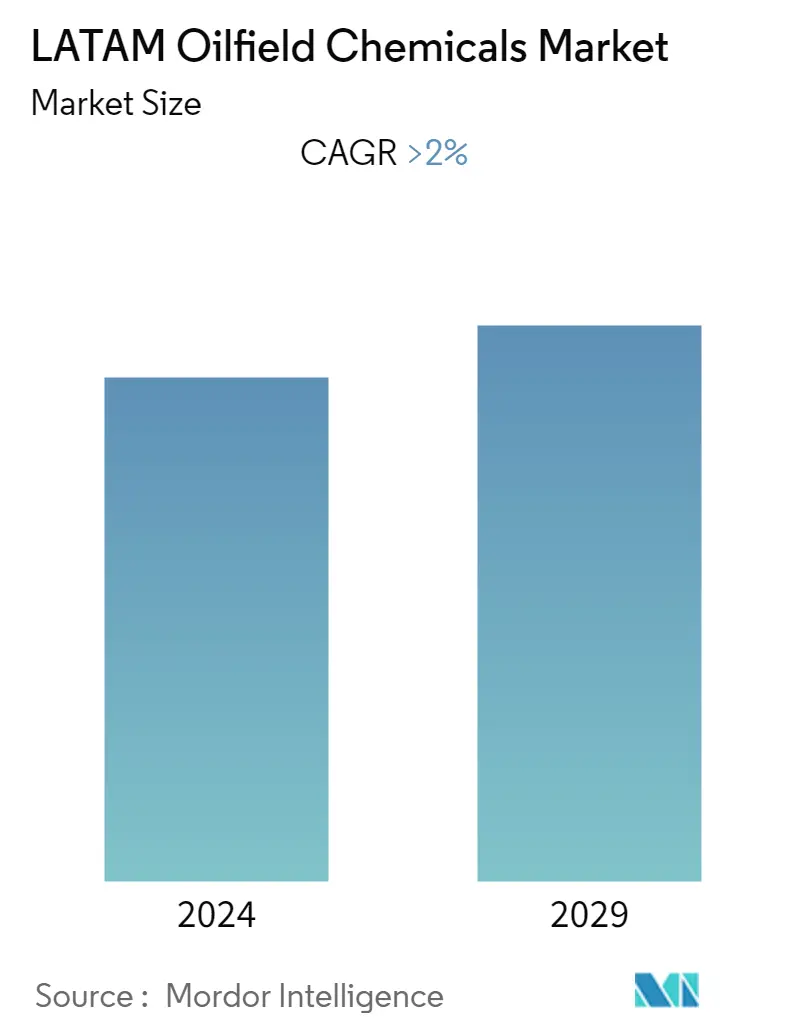

Der Markt für Ölfeldchemikalien in Lateinamerika wird voraussichtlich bis Ende dieses Jahres ein Volumen von 2.800 Millionen US-Dollar erreichen und im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 2 % verzeichnen.

- Nach einem ungewöhnlich niedrigen Aktivitätsniveau im Jahr 2020 aufgrund der Covid-Pandemie stiegen die Bohrungen außerhalb der Vereinigten Staaten im Jahr 2021 um 8,0 %, wobei Lateinamerika einen wesentlichen Beitrag leistete. Im Jahr 2022 verbesserte sich jedoch die Bohrleistung mit der wachsenden Öl- und Gasnachfrage und deutlich verbesserten Rohstoffpreisen.

- Die Haupttreiber des Marktwachstums sind die zunehmenden Offshore-Aktivitäten in Südamerika. In Guyana und Suriname wurden neun potenzielle kommerzielle Entdeckungen gemacht, die 21 % der gesamten entdeckten Ressourcen ausmachen.

- Andererseits wird erwartet, dass die rückläufige Wirtschaft Venezuelas das Wachstum des Marktes behindern wird.

- Es wird erwartet, dass die potenzielle Entdeckung von Öl- und Gasreserven in der Region eine zukünftige Chance für den untersuchten Markt darstellt.

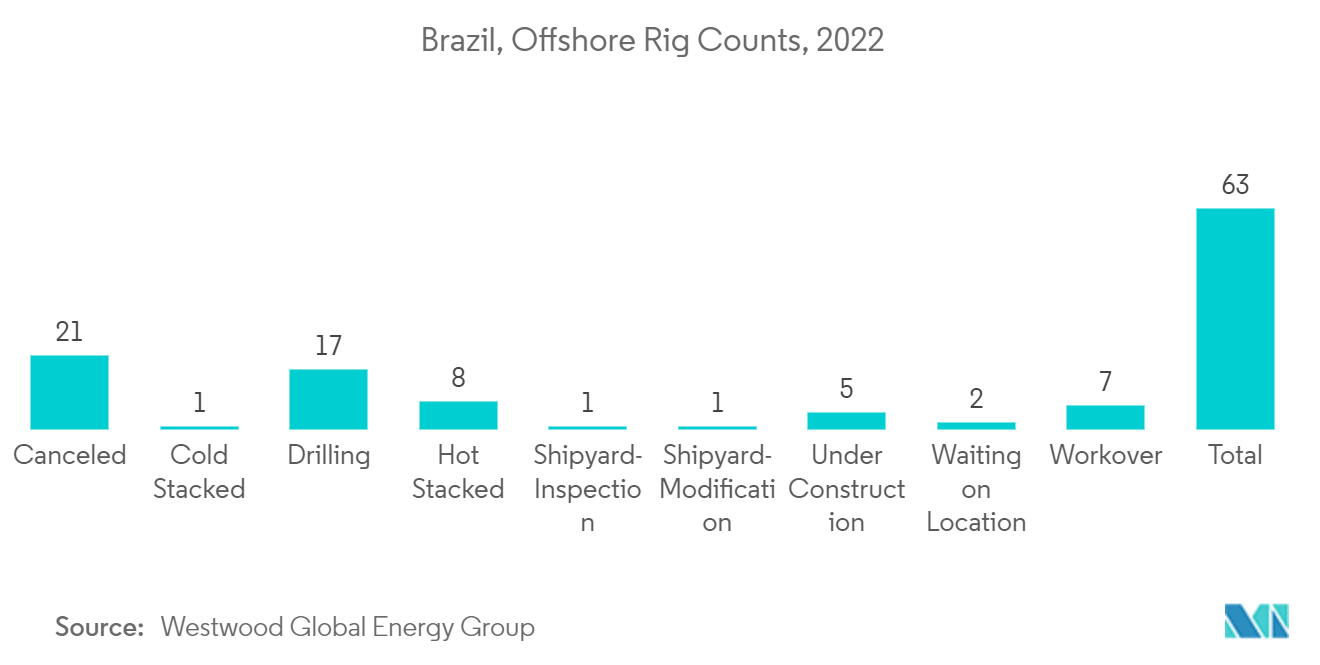

- Brasilien ist führend bei Öl- und Gasexplorationsaktivitäten in Lateinamerika und dürfte die Nachfrage nach Ölfeldchemikalien ankurbeln.

Markttrends für Ölfeldchemikalien in Lateinamerika

Steigende Nachfrage aus dem Bohr- und Zementierungssegment

- Im Bohrsegment werden Ölfeldchemikalien verwendet, um die Temperatur zu stabilisieren und zu verhindern, dass kontaminierte Produkte in das Bohrspülsystem gelangen. Sie werden auch als Zusatzstoffe zu den Bohrflüssigkeiten hinzugefügt, die verwendet werden, um den hydrostatischen Druck aufrechtzuerhalten und das Bohrloch von Bohrklein zu befreien. Es wird erwartet, dass der Anstieg der Tiefseebohraktivitäten den Markt für Ölfeldchemikalien in Zukunft antreiben wird.

- Es wird erwartet, dass die Zunahme der Tiefseebohraktivitäten den Markt für Ölfeldchemikalien in Zukunft ankurbeln wird. Darüber hinaus wird erwartet, dass die starke Nachfrage nach dem Bohrsegment auf dem lateinamerikanischen Markt und die neuen Joint Ventures und Fusionen zwischen den bestehenden großen Marktteilnehmern enorme Chancen auf dem Ölfeldchemikalienmarkt in Lateinamerika mit sich bringen werden.

- Aufgrund der zunehmenden Explorations- und Produktionsaktivitäten in Brasilien, Mexiko, Guyana und Argentinien wird Lateinamerika voraussichtlich einen erheblichen Anteil am Markt für Ölfeldchemikalien haben. Aufgrund knapper Investitionsbudgets unternehmen die in der Region tätigen Unternehmen zusätzliche Schritte in Technologie und Leistung für einen kosteneffizienten Betrieb.

- ExxonMobil hat zwei neue Entdeckungen im Stabroek-Block vor der Küste Guyanas südöstlich der Liza- und Payara-Projekte gemacht. Die Entdeckungen von Seabob und Kiru-Kiru sind die sechste und siebte in Guyana im Jahr 2022, womit sich die Gesamtzahl der Entdeckungen in Guyana auf über 25 erhöht.

- Im Jahr 2022 kündigte Staatsolie, ein surinamisches Öl- und Goldunternehmen, einen Plan an, bis 2026 1,5 Milliarden US-Dollar zu investieren, wobei der Großteil der Mittel in das Offshore-Bohrprogramm Surinames fließen soll. Das staatliche Energieunternehmen erklärte außerdem, dass es beabsichtige, die verfügbare Offshore-Fläche Surinams zu fördern, um ausländische Investitionen anzuziehen und gleichzeitig seine Fähigkeiten als Betreiber auszubauen. Staatsolie plant außerdem, im Jahr 2023 die Flachwasserblöcke vor der Küste Surinames zu versteigern. Bei der Flachwasserauktion 2021 von Staatsolie wurden drei Blöcke von Chevron, TotalEnergies und Qatar Petroleum gekauft.

- Es wird erwartet, dass die verstärkten Explorationsaktivitäten in Guyana, Surinam, Brasilien, Kolumbien und auf den Falklandinseln die Bohrungen und Produktion von Chemikalien steigern werden, was zu einer höheren Nachfrage nach Zementchemikalien führen wird. Es wird erwartet, dass die Nachfrage nach technologisch fortschrittlichen Zementchemikalien das Wachstum des Marktes ankurbeln wird.

Brasilien wird den Markt dominieren

- Der brasilianische Öl- und Gassektor entwickelt sich trotz schwacher externer Rahmenbedingungen weiterhin positiv. Der Öl- und Gassektor des Landes durchläuft seit der Gründung von Petrobras im Jahr 1953 den größten Wandel. Zum ersten Mal überhaupt genehmigte der National Energy Policy Council (CNPE) ab 2017 einen mehrjährigen Ausschreibungskalender.

- Kürzlich hat die brasilianische Regierung im Rahmen der 15. Ausschreibungsrunde des Landes für Öl- und Gasblöcke Unterschriftenprämien in Höhe von rund 2,4 Milliarden US-Dollar eingesammelt. Die National Agency of Petroleum, Natural Gas, and Bio-fuels (ANP), die nationale Ölregulierungsbehörde, vergab 22 der 47 angebotenen Seeblöcke.

- Darüber hinaus gehören zu den Projekten, die für den Abschluss der Bohrlochentwicklungsphase im Jahr 2024 vorgesehen sind, Itapu (Surplus), Libra Phase 4 und Lara Entorno (Surplus). Es wird erwartet, dass all diese bevorstehenden Projekte die Nachfrage nach Ölfeldchemikalien im Land steigern werden.

- Die brasilianische Nationalagentur für Erdöl (ANP) geht davon aus, dass bis 2027 300 Offshore-Bohrlöcher in Betrieb sein werden, was zu einer zusätzlichen Ölproduktion von 2 Millionen Barrel pro Tag zusätzlich zu den heutigen 2,5 Millionen Barrel pro Tag führen wird.

- TotalEnergies wird zusammen mit Shell und Repsol Sinopec das Projekt Lapa South-West in Brasilien entwickeln. TotalEnergies gab seine endgültige Investitionsentscheidung über 1 Milliarde US-Dollar für das Ölentwicklungsprojekt Lapa South-West bekannt. Das französische Unternehmen betreibt das Projekt mit einem Anteil von 45 % in Partnerschaft mit Shell, das 30 % besitzt, und Repsol Sinopec, das 25 % besitzt. Lapa South-West wird die Produktion des Lapa-Feldes ab 2025 um 25.000 Barrel Öl pro Tag steigern und die Gesamtproduktion auf 60.000 pro Tag erhöhen.

- Es wird erwartet, dass diese Reserven und Fortschritte bei Offshore-Bohrtechnologien die inländischen und ausländischen Investitionen im Prognosezeitraum erhöhen werden. Darüber hinaus wird erwartet, dass die jüngsten politischen Auseinandersetzungen aufgrund des Petrobras-Korruptionsskandals zu Änderungen in der Regulierungspolitik der Öl- und Gasindustrie führen und den Weg für mehr private Investitionen in diesem Sektor ebnen. Es wird erwartet, dass dies die Nachfrage nach Ölfeldchemikalien im Land steigern wird.

Überblick über die Ölfeldchemieindustrie in Lateinamerika

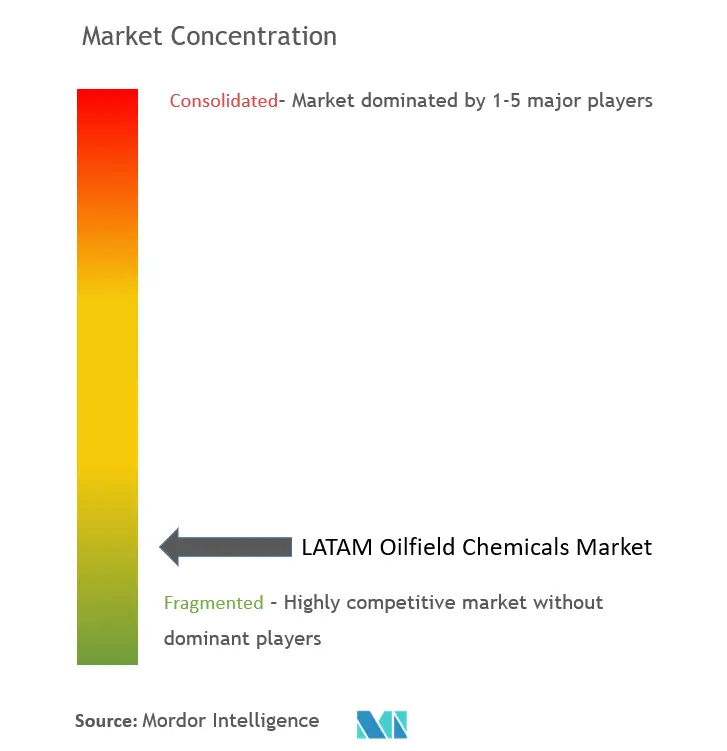

Der Markt für Ölfeldchemikalien in Lateinamerika ist fragmentiert und es gibt eine große Anzahl von Akteuren auf dem Markt. Zu den prominenten Marktteilnehmern zählen Ecolab Inc., Baker Hughes, Halliburton, Exxon Mobil Corporation und Schlumberger Limited.

Marktführer für Ölfeldchemikalien in Lateinamerika

Halliburton

Schlumberger Limited

Ecolab Inc.

Exxon Mobil Corporation

Baker Hughes Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Ölfeldchemikalien in Lateinamerika

- August 2022 Baker Hughes erweitert seine Präsenz in Asien durch die Errichtung einer neuen Produktionsstätte für Chemikalien für Ölfelddienstleistungen in Singapur, die eine Produktionsoptimierung und eine schnellere Lieferung zweckdienlicher chemischer Lösungen ermöglicht. Die 40.000 Quadratmeter große Anlage wird chemische Lösungen für die Upstream-, Midstream-, Downstream- und angrenzenden Industrien herstellen, lagern und vertreiben.

- März 2022 Halliburton eröffnet die Chemische Reaktionsanlage Halliburton, die erste ihrer Art in Saudi-Arabien, die eine breite Palette spezieller Ölfeldchemikalien für die gesamte Öl- und Gas-Wertschöpfungskette produziert. Die Anlage erweitert Halliburtons Produktionsstandort in der östlichen Hemisphäre und stärkt die Fähigkeit des Unternehmens, den Chemiebedarf der Kunden im Nahen Osten zu bedienen.

Segmentierung der Ölfeldchemikalienindustrie in Lateinamerika

Ölfeldchemikalien ermöglichen oder verbessern die Effizienz der Öl- und Gasförderung. Ölfeldchemikalien wie Bohrlochstimulation und andere Zusatzstoffe spielen eine wichtige Rolle bei der Steigerung der Produktivität bestehender (grüner) und reifer (brauner) Felder.

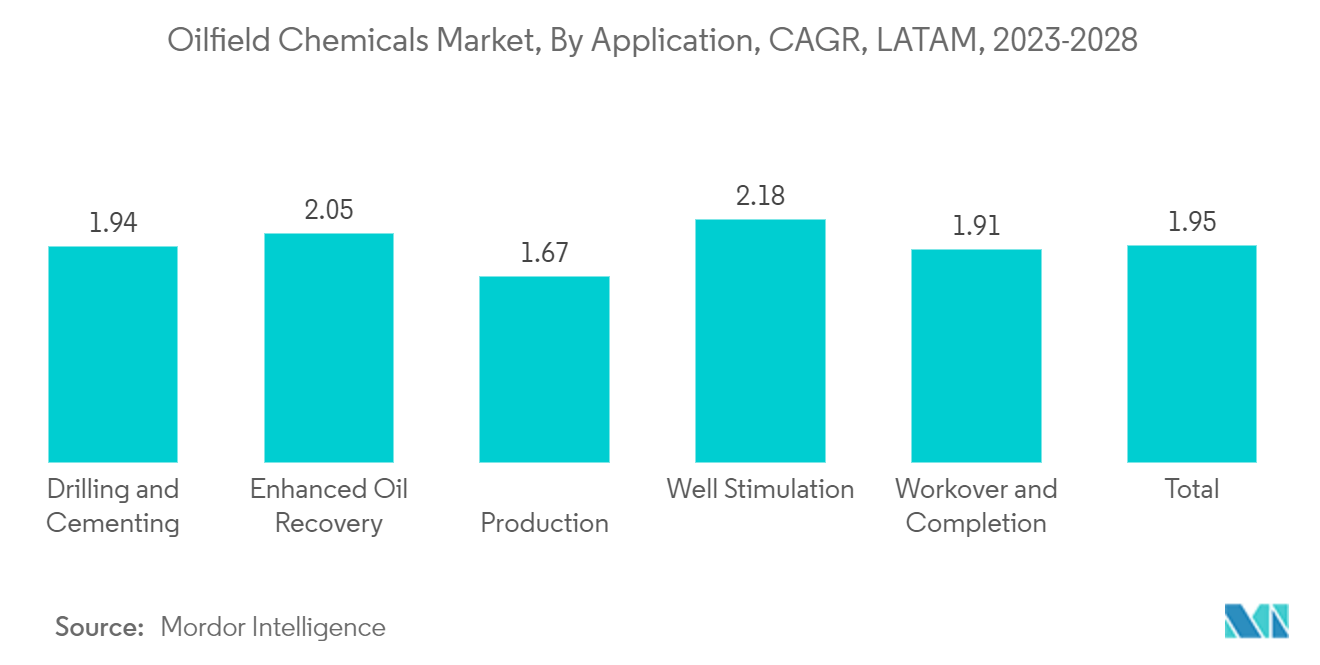

Der LATAM-Markt für Ölfeldchemikalien ist nach Chemikalientyp, Anwendung und Geografie segmentiert. Nach chemischer Art ist der Markt in Biozide, Korrosions- und Ablagerungsinhibitoren, Demulgatoren, Polymere, Tenside und andere chemische Arten unterteilt. Je nach Anwendung ist der Markt in Bohren und Zementieren, verbesserte Ölgewinnung, Produktion, Bohrlochstimulation, Aufarbeitung und Fertigstellung unterteilt. Der Bericht deckt auch die Marktgrößen und -prognosen in sechs großen Ländern Lateinamerikas ab (Brasilien, Argentinien, Mexiko, Kolumbien, Peru, Ecuador und der Rest Lateinamerikas).

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Biozid |

| Korrosions- und Kesselsteininhibitor |

| Demulgator |

| Polymer |

| Tensid |

| Andere chemische Typen |

| Bohren und Zementieren |

| Verbesserte Ölrückgewinnung |

| Produktion |

| Nun Stimulation |

| Aufarbeitung und Fertigstellung |

| Mexiko |

| Brasilien |

| Kolumbien |

| Argentinien |

| Peru |

| Ecuador |

| Rest Lateinamerikas (Guyana, Venezuela) |

| Chemischer Typ | Biozid |

| Korrosions- und Kesselsteininhibitor | |

| Demulgator | |

| Polymer | |

| Tensid | |

| Andere chemische Typen | |

| Anwendung | Bohren und Zementieren |

| Verbesserte Ölrückgewinnung | |

| Produktion | |

| Nun Stimulation | |

| Aufarbeitung und Fertigstellung | |

| Erdkunde | Mexiko |

| Brasilien | |

| Kolumbien | |

| Argentinien | |

| Peru | |

| Ecuador | |

| Rest Lateinamerikas (Guyana, Venezuela) |

Häufig gestellte Fragen zur Marktforschung für Ölfeldchemikalien in Lateinamerika

Wie groß ist der Markt für Ölfeldchemikalien in Lateinamerika derzeit?

Der LATAM-Markt für Ölfeldchemikalien wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem Ölfeldchemikalien-Markt in Lateinamerika?

Halliburton, Schlumberger Limited, Ecolab Inc., Exxon Mobil Corporation, Baker Hughes Company sind die wichtigsten Unternehmen, die auf dem Markt für Ölfeldchemikalien in Lateinamerika tätig sind.

Welche Jahre deckt dieser LATAM-Markt für Ölfeldchemikalien ab?

Der Bericht deckt die historische Marktgröße des Marktes für Ölfeldchemikalien in Lateinamerika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Ölfeldchemikalien in Lateinamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Ölfeldchemie in Lateinamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Ölfeldchemikalien in Lateinamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von LATAM Oilfield Chemicals umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.