Knieendoprothese Marktgröße und Marktanteil

Knieendoprothese Marktanalyse von Mordor Intelligence

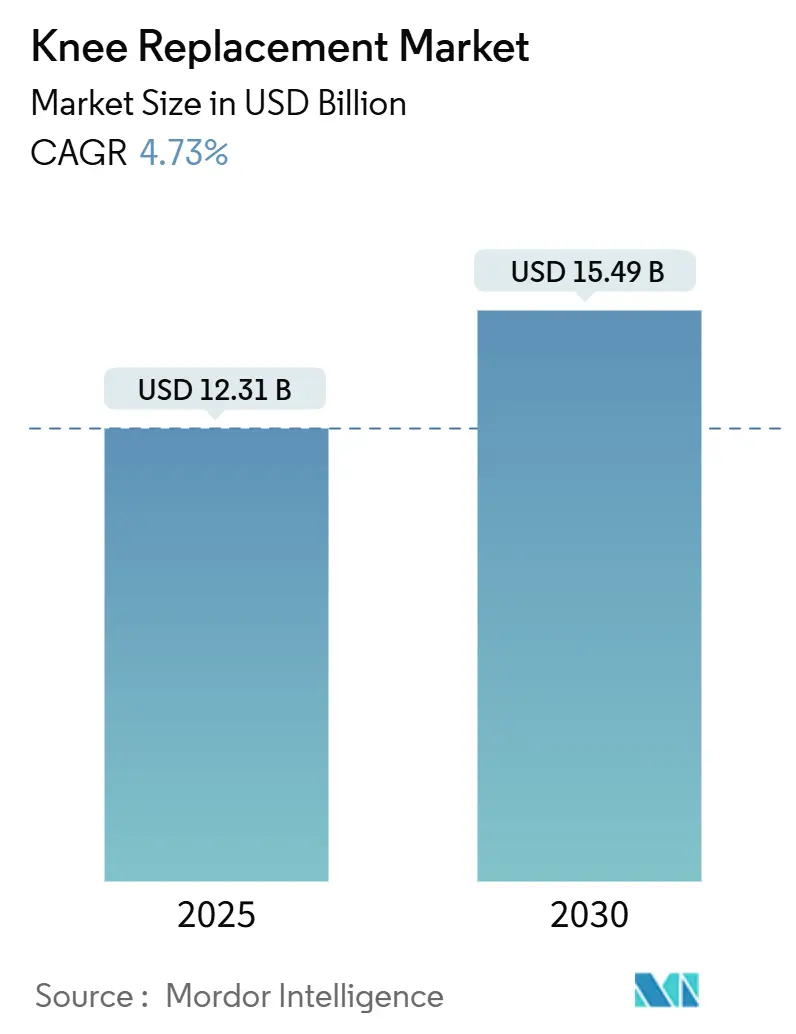

Die Knieendoprothese-Marktgröße wird auf 12,31 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 15,49 Milliarden USD erreichen, bei einer CAGR von 4,73% während des Prognosezeitraums (2025-2030).

Das Wachstum beruht auf einem Zusammenfluss von Faktoren: der raschen Expansion der ≥65-jährigen Bevölkerung, steigender Adipositas-Prävalenz und stetigen Verbesserungen im Implantat-Design und in chirurgischen Techniken. Die Technologie-Adoption verlagert das Feld in Richtung datengestützter Präzision, wobei Roboterplattformen sowohl bei Hochvolumen-Krankenhäusern als auch bei ambulanten Chirurgiezentren an Zugkraft gewinnen. Parallele Erstattungsreformen belohnen nun Entlassungsprotokolle am selben Tag und intensivieren den Wettbewerb zwischen stationären und ambulanten Einrichtungen. Hersteller reagieren durch Produktlinien-Erweiterungen, Plattform-Akquisitionen und größeren Fokus auf Nachhaltigkeitsverpflichtungen - Schritte, die Chirurgen-Präferenzen und Kaufentscheidungen in jeder wichtigen Geografie beeinflussen.

Wichtige Berichtsergebnisse

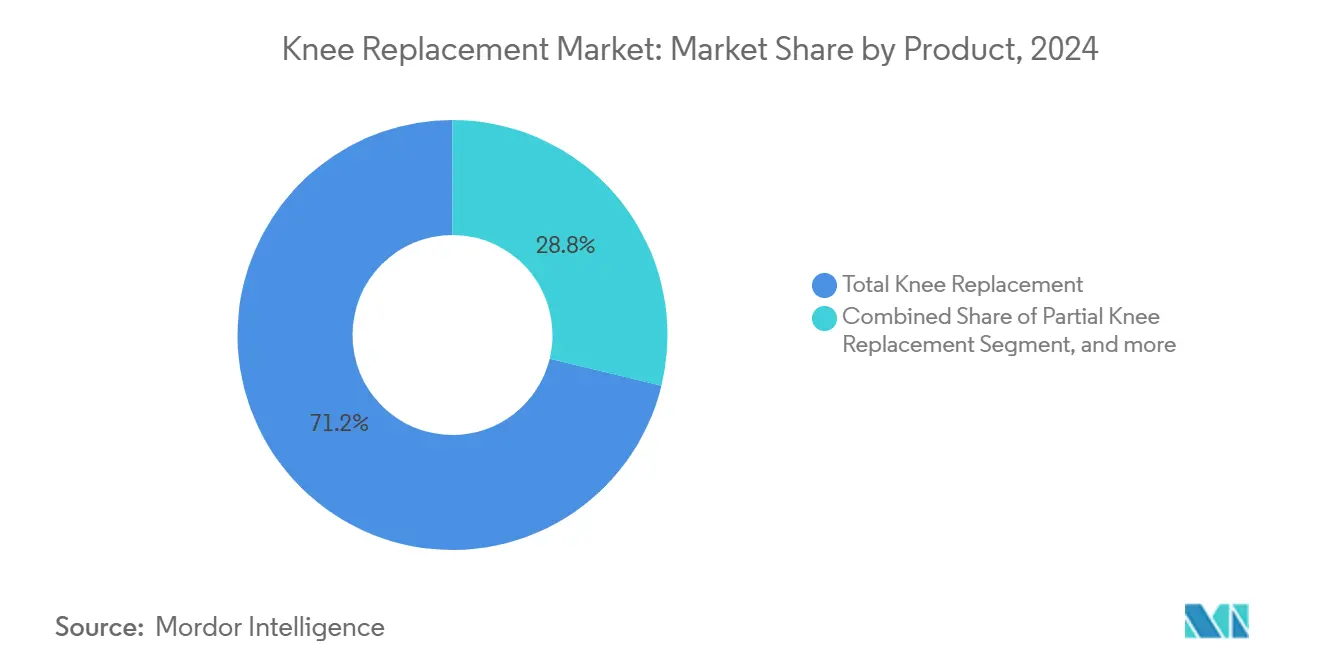

- Nach Produkt eroberten totale Knieendoprothesensysteme 71,24% des Knieendoprothese-Marktanteils im Jahr 2024 und verzeichnen eine CAGR von 5,83% bis 2030.

- Nach chirurgischer Technologie hielten manuelle Techniken 52,85% des Umsatzanteils im Jahr 2024, während roboter-assistierte Verfahren mit einer CAGR von 11,60% bis 2030 expandieren.

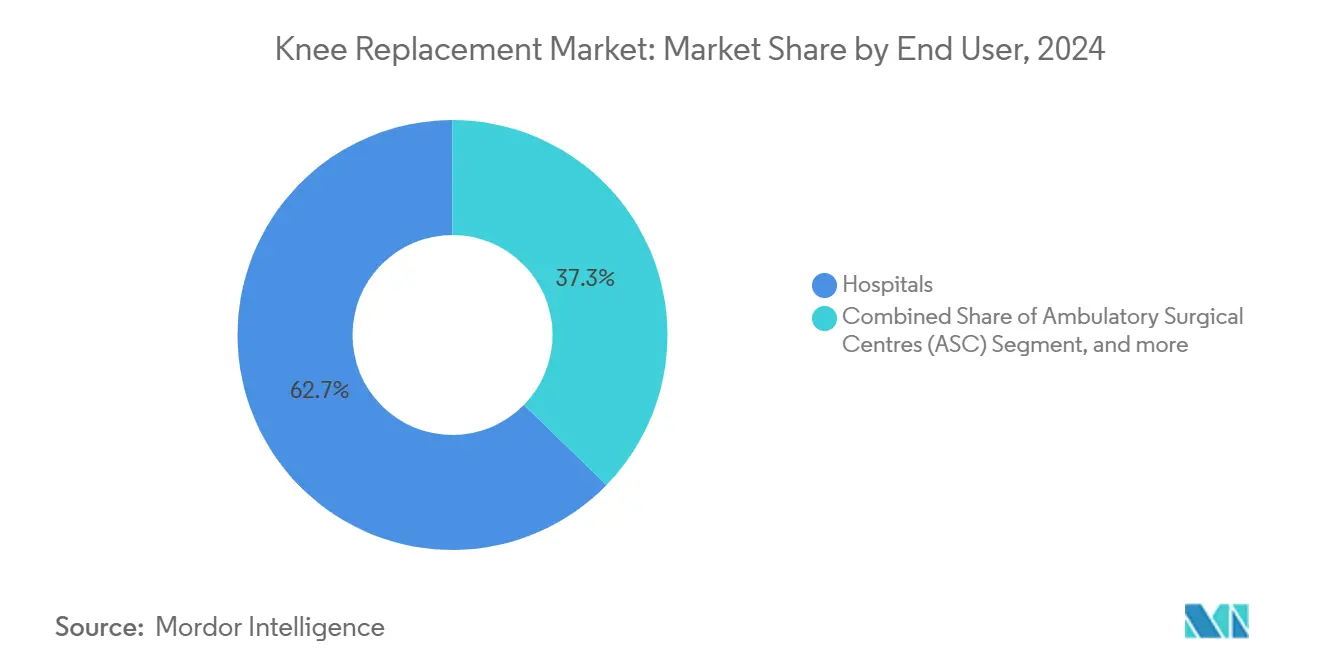

- Nach Endnutzer kontrollierten Krankenhäuser 62,74% der Knieendoprothese-Marktgröße im Jahr 2024, während ambulante Chirurgiezentren voraussichtlich mit 9,12% CAGR bis 2030 wachsen werden.

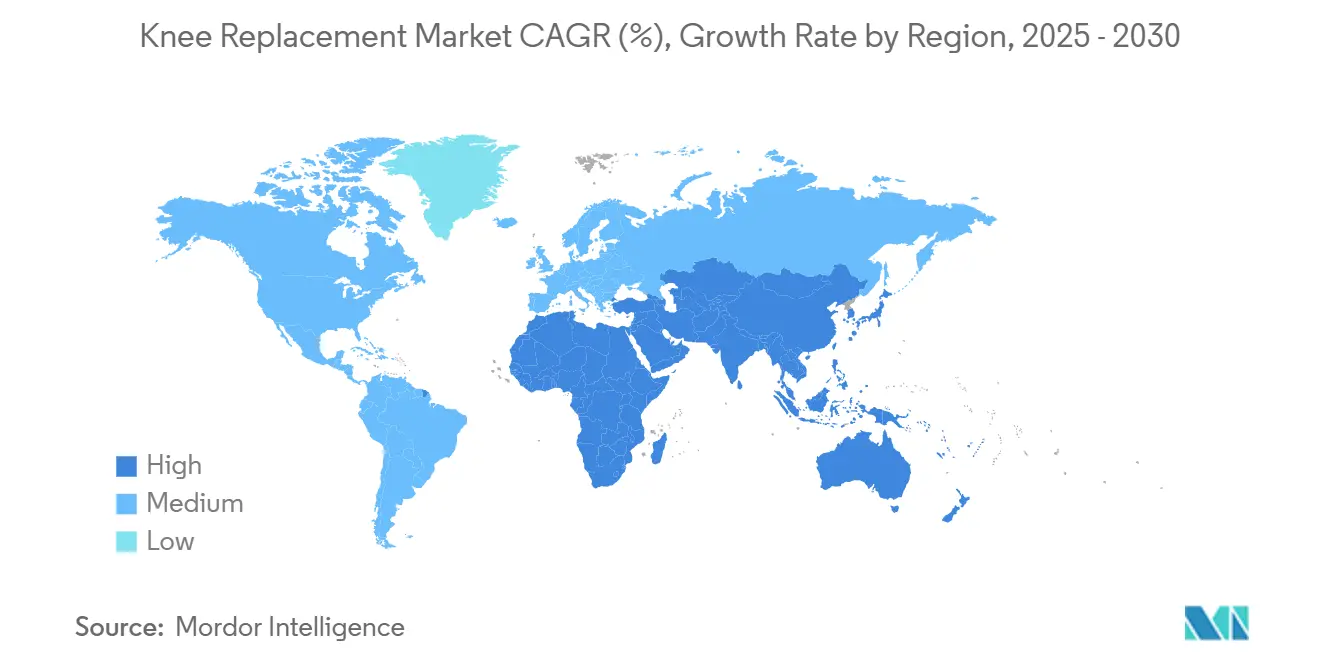

- Nach Geografie kommandierte Nordamerika 41,11% des Umsatzes von 2024, während Asien-Pazifik für denselben Zeitraum eine CAGR von 15,08% projiziert wird.

Globale Knieendoprothese-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Alterung und Wachstum der adipösen Bevölkerung | +1.8% | Global; am stärksten in Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Schnelle Adoption roboter-assistierter totaler Knieendoprothese | +1.2% | Nordamerika & Europa Kern; Asien-Pazifik aufstrebend | Mittelfristig (2-4 Jahre) |

| Erweiterung der ambulanten (ASC) Erstattungsprogramme | +0.9% | Nordamerika dominierend; selektive europäische Märkte | Kurzfristig (≤ 2 Jahre) |

| Arthroplastik- Kapazitätserweiterung in Schwellenmärkten | +0.7% | Asien-Pazifik Kern; Lateinamerika Spillover | Langfristig (≥ 4 Jahre) |

| Maßgeschneiderte, 3D-gedruckte Implantattechnologien | +0.4% | Global; frühe Adoption in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Durchbrüche bei militärtauglicher Polyethylen-Langlebigkeit | +0.3% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alterung und Wachstum der adipösen Bevölkerung

Steigende Lebenserwartung überschneidet sich mit sitzenden Lebensstilen, um die Osteoarthritis-Inzidenz zu steigern und die Nachfrage nach Kniearthroplastik zu beschleunigen. Die Nutzung bleibt in der 65-74-Kohorte am höchsten, doch die 75-84-Gruppe verzeichnet das schnellste Wachstum, während Frauen in einkommensstarken Märkten totale Knieverfahren mit neunfach höheren Raten als Männer durchlaufen.[1]Clinical Orthopaedics Research Group, "Age and Gender Trends in Total Knee Arthroplasty," pubmed.ncbi.nlm.nih.gov Zunehmende Implantat-Haltbarkeit unterstützt nun Interventionen bei Patienten in ihren frühen 50ern, vergrößert den adressierbaren Pool und verschiebt Revisionsoperations-Belastungen weiter in die Zukunft.

Schnelle Adoption roboter-assistierter totaler Knieendoprothese

Klinische Studien verknüpfen nun Roboter-Assistenz mit strafferer Bandbalancierung, weniger Ausrichtungsabweichungen und höheren frühen patientenberichteten Ergebnis-Scores. Strykers Mako-Plattform hat 1,5 Millionen kumulative Verfahren überschritten, wobei 95% der befragten Chirurgen erhöhtes intraoperatives Vertrauen angeben.[2]Stryker Corporation, "Mako SmartRobotics Surgeon Survey Results," stryker.com Johnson & Johnsons VELYS-System erhielt 2024 FDA-Zulassung für unikompartimentelle Knie ohne CT-basierte Planung, fordert etablierte Dominanz heraus und spornt ein Technologierennen an, das sich auf Workflow-Integration und Kosteneffizienz konzentriert.

Erweiterung der ambulanten (ASC) Erstattungsprogramme

Die Centers for Medicare & Medicaid Services erweiterten die Abdeckung für totale Kniearthroplastik in ambulanten Einrichtungen und lösten einen Anstieg der ASC-Investitionen aus. Entlassungsprotokolle am selben Tag, unterstützt durch Regionalanästhesie und multimodale Schmerzregime, liefern Infektions- und Wiederaufnahmeraten vergleichbar mit stationärer Versorgung bei gleichzeitiger Verbesserung des Einrichtungsdurchsatzes.[3]Smith+Nephew, "ASC Efficiency Data in Robotic Knee Surgery," smith-nephew.com Dieser Trend ist besonders in den Vereinigten Staaten ausgeprägt, wo die ASC-Penetration beschleunigt, aber europäische Märkte beginnen ähnliche Modelle zu übernehmen, da Gesundheitssysteme Ressourcennutzung optimieren und Patientenwartezeiten reduzieren möchten.

Arthroplastik-Kapazitätserweiterung in Schwellenmärkten

Städtische Krankenhausketten in China, Indien, Brasilien und Indonesien skalieren Gelenkzentren mit vor Ort befindlicher Rehabilitation, Tele-Monitoring und gebündelten Zahlungsmodellen. Die Kapazität in chinesischen Tier-2-Städten hat sich seit 2024 mehr als verdoppelt, obwohl die ländliche Penetration noch deutlich nachhinkt und Chancen für mobile Chirurgieeinheiten unterstreicht. Die Expansion ist jedoch nicht einheitlich, wobei städtische Zentren die Adoption anführen, während ländliche Gebiete erheblich zurückbleiben, was Chancen für Telemedizin und mobile Chirurgieeinheiten schafft, um Zugangs-Lücken zu überbrücken.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Preisobergrenzen- Regulierungen in China und Indien | -1.1% | Asien-Pazifik; globaler Preis-Spillover | Kurzfristig (≤ 2 Jahre) |

| Wirtschaftliche Belastung durch Revisionsoperationen | -0.8% | Global; am höchsten in alternden Bevölkerungen | Mittelfristig (2-4 Jahre) |

| Umwelt- prüfung des CO2-Fußabdrucks von Implantatmetallen | -0.4% | Europa & Nordamerika | Mittelfristig (2-4 Jahre) |

| Rechtliche Risiken im Zusammenhang mit geistigem Eigentum für maßgeschneiderte Implantate | -0.3% | Global; Innovationszentren am stärksten exponiert | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisobergrenzen-Regulierungen in China und Indien

Chinas volumenbasiertes Beschaffungs-Framework senkte durchschnittliche Knieimplantat-Preise um 50%, wobei Geräte 93,21% der gesamten stationären Einsparungen ausmachten. Indiens National Pharmaceutical Pricing Authority verhängte Obergrenzen, die als nicht mit F&E-Kosten abgestimmt galten und anhaltende Handelsstreitigkeiten auslösten. Hersteller segmentieren nun Portfolios in Premium- und Wertschöpfungsstufen, um Innovationsbudgets gegen vorgeschriebene Markdowns zu schützen.

Wirtschaftliche Belastung durch Revisionsoperationen

Revisionsverfahren, oft 2-3 Mal kostspieliger als Primäre, belasten Anbietermargen und öffentliche Zahler, besonders da jüngere, aktivere Empfänger die lebenslange Revisionswahrscheinlichkeit erhöhen. Die Diskrepanz zwischen Patientenerwartung und Implantat-Lebensdauer treibt Rechtsstreit-Spitzen und höhere Berufshaftpflichtprämien an. Diese Dynamik ist besonders problematisch, da die Patientenpopulation aufgrund verbesserter Implantat-Langlebigkeitserwartungen jünger wird und eine Diskrepanz zwischen Patientenerwartungen und klinischer Realität schafft, die sich in erhöhtem Rechtsstreitrisiko und Versicherungskosten für Gesundheitsdienstleister manifestiert.

Segmentanalyse

Nach Produkt: Totale Knieendoprothese-Dominanz treibt Innovation

Totale Knieendoprothese-Verfahren kommandieren 71,24% Marktanteil in 2024 bei gleichzeitigem Wachstumsführung mit 5,83% CAGR bis 2030, was eine seltene Marktdynamik schafft, bei der das dominante Segment auch die Expansion antreibt. Dieses Phänomen spiegelt die Vielseitigkeit des Verfahrens bei der Behandlung verschiedener Pathologien und die kontinuierliche Innovation im Implantat-Design und in chirurgischen Techniken wider. Partielle Knieendoprothese-Verfahren gewinnen an Zugkraft, da Roboter-Assistenz Präzision und Ergebnisse verbessert, wobei Johnson & Johnsons VELYS-System 2024 FDA-Zulassung für unikompartimentelle Verfahren erhielt und die historische Unternutzung knochenerhaltender Techniken anspricht.

Patellofemorale Endoprothese stellt ein Nischen- aber wachsendes Segment dar, besonders für jüngere Patienten mit isolierten vorderen Knieschmerzen, während Revisions- und komplexe Knieendoprothese-Verfahren erhöhte Nachfrage erfahren, da die installierte Basis primärer Implantate altert. Das Revisionssegment steht vor einzigartigen Herausforderungen, einschließlich Knochenverlust-Management und Komponenten-Kompatibilitätsproblemen, die Innovation in modularen Implantatsystemen und maßgeschneiderten 3D-gedruckten Lösungen antreiben. Zimmer Biomets Oxford Cementless Partial Knee, 2024 von der FDA als einziges zementfreies partielles Knieimplantat in den Vereinigten Staaten zugelassen, zeigt 94,1% Implantat-Überleben nach 10 Jahren und übertrifft durchschnittliche partielle Knie-Leistungsmetriken erheblich.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Chirurgischer Technologie: Roboter-Revolution beschleunigt

Manuelle Operationstechniken behalten 52,85% Marktdominanz in 2024, aber roboter-assistierte Verfahren erleben explosives Wachstum mit 11,60% CAGR und gestalten grundlegend chirurgische Ausbildung und Patientenerwartungen um. Strykers Mako-Plattform hat über 1,5 Millionen Verfahren global durchgeführt, wobei das Unternehmen 8,4% organisches Wachstum bei US-Knieverfahren durch Roboter-Adoption berichtet. Das Wertversprechen der Technologie erstreckt sich über Präzision hinaus auf Echtzeit-Weichgewebebewertung, verbesserte Implantat-Positionierung und reduzierte Revisionsraten und rechtfertigt die erhebliche Kapitalinvestition, die für die Adoption erforderlich ist.

Patientenspezifische Instrumentierung (PSI) besetzt einen Mittelweg zwischen manuellen und robotischen Ansätzen und bietet Anpassungsvorteile ohne große Kapitalinvestitionen, obwohl klinische Evidenz bezüglich überlegener Ergebnisse im Vergleich zu konventionellen Techniken gemischt bleibt. Computer-navigierte Chirurgie repräsentiert eine frühere Generation von Präzisionstechnologie, die sich weiter entwickelt, besonders in Märkten, wo Robotersysteme wirtschaftlich nicht viable sind. Die Wettbewerbsdynamik intensiviert sich, da Johnson & Johnsons VELYS-System Strykers Roboter-Dominanz herausfordert, während Smith+Nephews CORI-Plattform sich auf KI-gestützte Planungs- und Visualisierungsfähigkeiten konzentriert.

Nach Endnutzer: ASC-Wachstum fordert Krankenhaus-Hegemonie heraus

Krankenhäuser behalten 62,74% Marktanteil in 2024 und nutzen ihre umfassende Infrastruktur und Fähigkeit, komplexe Fälle zu handhaben, aber ambulante Chirurgiezentren expandieren schnell mit 9,12% CAGR, da Erstattungsrichtlinien und chirurgische Techniken ambulante Verfahren ermöglichen. Das ASC-Modell bietet überlegene Effizienzmetriken mit reduzierten Gemeinkosten, spezialisierten Arbeitsabläufen und verbesserten Patientenzufriedenheits-Scores, besonders wenn kombiniert mit Roboter-Assistenz, die Entlassungsprotokolle am selben Tag ermöglicht. Diese Verschiebung repräsentiert eine fundamentale Umstrukturierung der Gesundheitsversorgungsökonomie statt lediglich einer Kostensenkungsmaßnahme.

Orthopädische Spezialkliniken besetzen eine wachsende Nische, besonders in Märkten mit fragmentierten Gesundheitssystemen und bieten fokussierte Expertise und gestraffte Patientenpfade. Diese Einrichtungen dienen oft als Frühadopter neuer Technologien aufgrund ihres spezialisierten Fokus und ihrer Fähigkeit, schnelle Implementierungsentscheidungen zu treffen. Die Wettbewerbsdynamik zwischen Endnutzer-Segmenten treibt Innovation in Patientenauswahlkriterien, Anästhesieprotokollen und postoperativen Versorgungspfaden an, wobei erfolgreiche ASC-Modelle zeigen, dass sorgfältig ausgewählte Patienten gleichwertige oder überlegene Ergebnisse im Vergleich zu traditionellen krankenhausbasierten Verfahren erreichen können, während sie gleichzeitig Gesamtsystemkosten reduzieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geografieanalyse

Nordamerika führte den Knieendoprothese-Markt mit 41,11% Umsatz in 2024 an, angetrieben von mehr als 790.000 jährlichen Verfahren in den Vereinigten Staaten, starker Technologie-Adoption und robuster privater Zahlerdeckung. Kanadas öffentlich finanziertes System führt Wartezeit-Beschränkungen ein und veranlasst ausgehende medizinische Reisen zu US- und mexikanischen Einrichtungen. Mexiko kapitalisiert aus diesem Fluss und erweitert private orthopädische Institute, die US-ausgebildete Chirurgen und gebündelte Robotik-Pakete vermarkten. Zahlerdruck zur Verkürzung stationärer Aufenthaltsdauern schärft den Fokus auf wertbasierte Beschaffung, während Geräteakzise-Steuern unter legislativer Überprüfung bleiben.

Europa zeigt ein reifes aber heterogenes Profil. Deutschland behält das höchste Verfahrensvolumen, aber Erstattungskürzungen in Frankreich senkten Implantatpreise um 25%, drückten Anbietermargen und verlangsamten Premium-Adoption. Das NHS-Wahlfach-Rückstaufenster des Vereinigten Königreichs spornt Verträge mit privaten Krankenhäusern an, um Aktivitätsziele zu erreichen. Südeuropäische Nationen, geholfen durch Finanzierung der Europäischen Investitionsbank, modernisieren Operationssäle, führen aber schlanke Implantat-Formularien zur Kostenkontrolle. Osteuropäische Märkte starten von niedrigeren Grundlinien; EU-Kohäsionsfonds und Wissenstransfer-Partnerschaften beschleunigen orthopädische Station-Upgrades. Umweltbeschaffungskriterien wie CO2-Fußabdruck-Offenlegungen, in Skandinavien eingeführt, gewinnen grenzübergreifende Zugkraft und könnten Anbieter-Qualifikationsstandards umgestalten.

Asien-Pazifik trägt das höchste Wachstum mit 15,08% CAGR bei und ist bereit, den globalen Knieendoprothese-Markt bis 2030 zu transformieren. Chinas volumenbasierte Beschaffung halbierte Gerätepreise, dämpfte jedoch nicht die Verfahrensaufnahme; Krankenhäuser jagen stattdessen Durchsatz, um niedrigere Margen auszugleichen. Japan registriert 82.304 jährliche primäre Knie mit Keramik-auf-Keramik-Lagern, was kulturelle Abneigung gegen Metallionen widerspiegelt. Südkoreas Verfahrensrate wuchs über das vergangene Jahrzehnt um 407%, unterstützt durch nationale Versicherung und aggressive Vermarktung minimal-invasiver Methoden. Indien balanciert aufkommende Nachfrage gegen Preisobergrenzen und stimuliert heimische Implantat-Herstellung, allerdings mit beschränkten Innovationsbudgets. Australiens Verletzungsrate von 83,9 pro 100.000 Männer beleuchtet steigende sportbedingte Knietraumata und nährt Pipeline-Nachfrage, auch während staatliche Kosteneindämmung sich verschärft.

Wettbewerbslandschaft

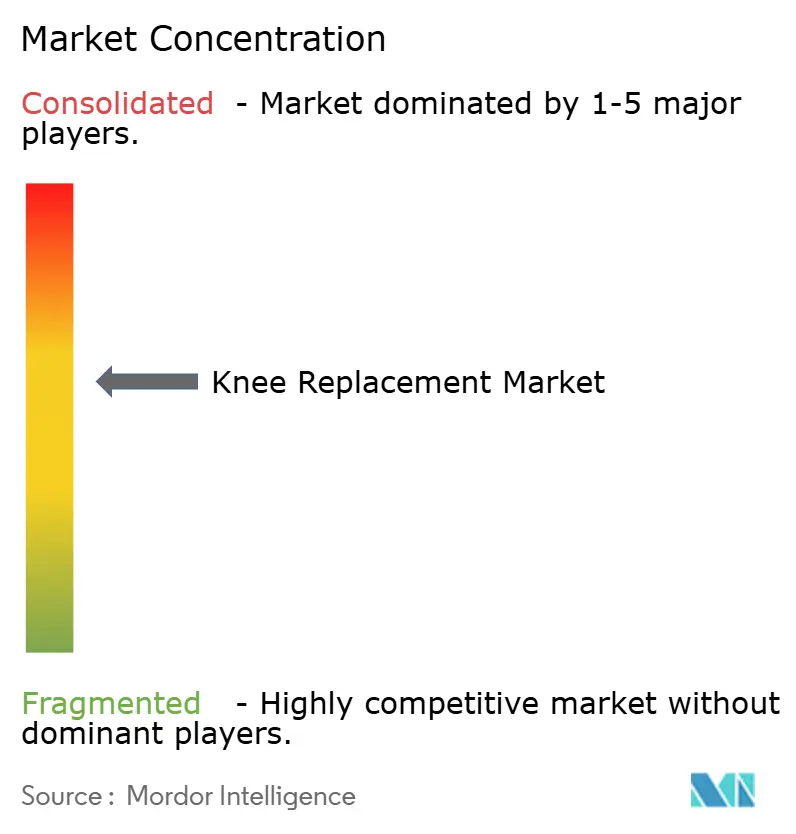

Der Knieendoprothese-Markt ist moderat konzentriert, wobei Zimmer Biomet, Stryker und Johnson & Johnson DePuy Synthes die oberste Stufe durch breite Portfolios und etablierte Chirurgenbeziehungen besetzen. Zimmer Biomet verzeichnete 3,17 Milliarden USD bei Knieverkäufen 2024 und erhielt FDA-Zulassung für die Oxford Cementless Partial Knee, das einzige zementfreie partielle Implantat verfügbar in den Vereinigten Staaten. Stryker, durch seine Mako-Plattform, berichtete 8,4% organisches Wachstum bei US-Knieverfahren, da Krankenhäuser Roboterflotten skalierten. Johnson & Johnson kontert mit seinem VELYS-Portfolio und chirurgenzentriertem Ökosystem, das digitale Planung, Implantate und postoperative Überwachung umspannt.

Strategische Transaktionen formen Wettbewerbsgrenzen. Zimmer Biomets anstehende Akquisition von Paragon 28 fügt Fuß-und-Knöchel-Adjacenz hinzu und diversifiziert Wachstum, während seine Zusammenarbeit mit THINK Surgical die Roboter-Portfolio-Breite stärkt. Smith+Nephew konzentriert sich auf CORI-System-Verbesserungen und integriert KI-Planung und multimodale Bildgebung zur Differenzierung. Tier-zwei-Herausforderer, einschließlich Exactech und Medacta, kapitalisieren aus Nischen-Positionierung und Chirurgen-Beratungsnetzwerken, um maßgeschneiderte Implantate voranzubringen.

Rechtliche und Nachhaltigkeits-Vektoren beeinflussen zunehmend die Rivalität. Patent-Streitigkeiten über patientenspezifische Schnittschablonen und robotische kinematische Algorithmen intensivieren sich, wobei nicht-praktizierende Entitäten komplizierte orthopädische Patent-Dickichte ausnutzen. Gleichzeitig verlangen europäische Ausschreibungen Lebenszykluskohlenstoff-Analysen und drängen Anbieter zur Adoption energieeffizienter Bearbeitung und erweiterte Rücknahmeprogramme für Explantate. Da Kostendrücke steigen, werden Allianzen mit Rohstofflieferanten, die kohlenstoffarmes Titan und Kobalt-Chrom garantieren, zu Wettbewerbsdifferenzierern. Der kombinierte Anteil der führenden fünf Unternehmen wird auf nahe 65% geschätzt, was moderate Konzentration unterstreicht und Raum für disruptive Einsteiger lässt, die sich auf Nischen-Anatomien oder reine digitale Planungsdienste konzentrieren.

Knieendoprothese Branchenführer

Corin Group

Zimmer Biomet

SurgTech Inc.

Smith & Nephew plc

Stryker Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: Stryker präsentierte sein Mako SmartRobotics-System der nächsten Generation auf der AAOS 2025 Annual Meeting mit erweiterten Fähigkeiten für totale Knie-, partielle Knie- und Hüftverfahren mit über 1,5 Millionen global durchgeführten Mako-Verfahren. Das Mako 4-System integriert fortschrittliche Planungs- und Führungstechnologien bei gleichzeitiger Hinzufügung robotischer Hüftrevisions-Fähigkeiten und erweitert Strykers Wettbewerbsvorteil in roboter-assistierter Chirurgie.

- März 2025: Johnson & Johnson MedTech präsentierte sein digitales Orthopädie-Portfolio auf der AAOS 2025 und hob den Meilenstein der VELYS Robotic-Assisted Solution von über 100.000 totalen Knieendoprothese-Verfahren und FDA-Zulassung für unikompartimentelle Kniearthroplastik hervor. Das Unternehmen führte auch das KINCISE 2 Surgical Automated System ein, das entwickelt wurde, um physische Anforderungen an Chirurgen während Verfahren zu reduzieren.

- Dezember 2024: Smith+Nephew führte CORIOGRAPH Pre-Op Planning and Modeling Services für totale Hüftarthroplastik ein, kürzlich von der FDA zugelassen. Die Software ermöglicht Chirurgen, personalisierte Operationspläne unter Verwendung von Röntgen oder CT-Scans zu erstellen und erweitert die Fähigkeiten des CORI Surgical System für sowohl Hüft- als auch Knieverfahren.

- November 2024: Zimmer Biomet erhielt FDA-Zulassung für die Oxford Cementless Partial Knee und wurde das einzige zementfreie partielle Knieendoprothese-Implantat, das in den Vereinigten Staaten zugelassen ist. Das System zeigt 94,1% Implantat-Überlebensrate nach 10 Jahren und ist für landesweite Markteinführung in Q1 2025 geplant.

Globaler Knieendoprothese-Marktbericht Umfang

Gemäß dem Umfang des Berichts ist Knieendoprothese oder Kniearthroplastik ein chirurgisches Verfahren, das durchgeführt wird, um das beschädigte Knie durch künstliche Knieimplantate zu ersetzen. Es ist die häufigste Gelenkersatz-Operation, die von Patienten mit kniebezogenen Krankheiten wie Osteoarthritis, posttraumatischer Arthritis oder rheumatoider Arthritis durchgeführt wird. Es ist daher eine der effektiven und weit verbreiteten Methoden, um Linderung von Arthritis-assoziierten Schmerzen zu erlangen. Der Knieendoprothese-Markt ist segmentiert nach Produkt (Totale Knieendoprothese, Partielle Knieendoprothese, Kniescheiben-Endoprothese, Komplexe (oder Revisions-) Knieendoprothese), nach Endnutzer (Krankenhäuser, Orthopädische Zentren und Andere Endnutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Marktbericht umfasst auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in wichtigen Regionen global. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Totale Knieendoprothese |

| Partielle Knieendoprothese |

| Patellofemorale Endoprothese |

| Revisions- / Komplexe Knieendoprothese |

| Manuell |

| Roboter-assistiert |

| Patientenspezifische Instrumentierung (PSI) |

| Computer-navigiert |

| Krankenhäuser |

| Ambulante Chirurgiezentren (ASC) |

| Orthopädische Spezialkliniken |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkt | Totale Knieendoprothese | |

| Partielle Knieendoprothese | ||

| Patellofemorale Endoprothese | ||

| Revisions- / Komplexe Knieendoprothese | ||

| Nach Chirurgischer Technologie | Manuell | |

| Roboter-assistiert | ||

| Patientenspezifische Instrumentierung (PSI) | ||

| Computer-navigiert | ||

| Nach Endnutzer | Krankenhäuser | |

| Ambulante Chirurgiezentren (ASC) | ||

| Orthopädische Spezialkliniken | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen beantwortet im Bericht

Wie groß ist der Knieendoprothese-Markt im Jahr 2025?

Die Knieendoprothese-Marktgröße erreichte 12,31 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 15,49 Milliarden USD bis 2030 bei einer CAGR von 4,73% steigen.

Welches Produktsegment führt beim Umsatz?

Totale Knieendoprothesensysteme hielten 71,24% des Knieendoprothese-Marktanteils in 2024 und bleiben der primäre Umsatzgenerator bis 2030.

Überholt robotische Chirurgie manuelle Knieendoprothese-Verfahren?

Manuelle Techniken dominieren noch, doch roboter-assistierte Fälle expandieren mit 11,60% CAGR und sind auf dem Weg, manuelle Volumen im frühen nächsten Jahrzehnt zu erreichen.

Warum gewinnen ambulante Chirurgiezentren an Popularität für Knieendoprothesen?

Günstige Erstattung, reduziertes Infektionsrisiko und Entlassungsprotokolle am selben Tag treiben ASC-Wachstum an, das voraussichtlich Krankenhauseinrichtungen mit 9,12% CAGR übertreffen wird.

Welche Region bietet die schnellste Wachstumschance?

Asien-Pazifik führt mit 15,08% CAGR aufgrund von Gesundheitsinfrastruktur-Upgrades, steigendem verfügbarem Einkommen und unterstützenden Beschaffungsreformen.

Wie ist der Ausblick für Revisions-Knieoperationen?

Revisionsvolumen werden steigen, da jüngere Patienten früher Primärverfahren durchlaufen, aber hohe Kosten und komplexe klinische Profile fordern weiterhin Gesundheitssysteme und Hersteller heraus.

Seite zuletzt aktualisiert am: