Marktanalyse für japanische Halbleiterbauelemente

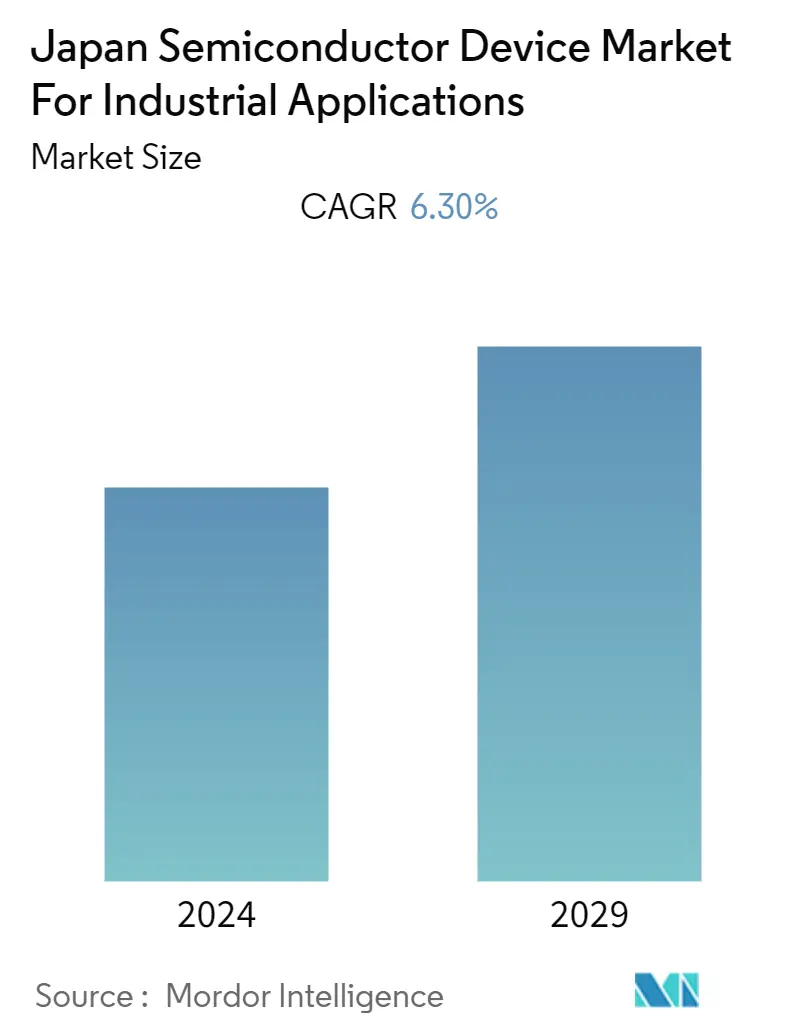

Der japanische Markt für Halbleiterbauelemente für industrielle Anwendungen wird im laufenden Jahr auf 5,83 Mrd. USD geschätzt und wird im Prognosezeitraum voraussichtlich mit einer CAGR von 6,3 % auf 7,91 Mrd. bis zu den nächsten fünf Jahren wachsen. Aufgrund zunehmender Anwendungen für die Stromversorgung sind Halbleiter eine unterbrechungsfreie Stromversorgung, die typischerweise zum Schutz von Hardware wie Computern, Rechenzentren, Telekommunikationsgeräten oder anderen elektrischen Geräten verwendet wird. Eine unerwartete Stromunterbrechung kann zu Verletzungen, Todesfällen, schwerwiegenden Betriebsunterbrechungen oder Datenverlusten führen. Unterbrechungsfreie Stromversorgungssysteme enthalten in der Regel Batterien und einen Wechselrichter, der IGBT verwendet.

Der größte Faktor, der die Nachfrage nach Halbleiterverkäufen in Japan antreibt, ist die Elektronikindustrie des Landes, eine der größten der Welt. Nach Angaben der Japan Electronics and Information Technology Industries Association (JEITA) wird die Produktion elektronischer Geräte in Japan im Jahr 2022 rund 11 Billionen JPY betragen. Die hohe Nachfrage nach diesen Produkten ist einer der Haupttreiber des Marktes.

Darüber hinaus macht die Automobilindustrie einen erheblichen Anteil an der Gesamtnachfrage nach Halbleitern im Land aus. Die Umstellung der Automobilindustrie von Fahrzeugen mit fossilen Brennstoffen auf Hybrid- und Elektrofahrzeuge treibt die starke Nachfrage nach Leistungsgeräten voran. Die führenden Hersteller von Leistungsbauelementen sind bestrebt, leistungsfähigere Bauelemente auf neuen Materialien wie SiC und GaN zu entwickeln.

Zunehmende Installationen von Robotern schaffen positive Aussichten für den Markt. Japan ist auch der größte Markt für Industrieroboter. Laut einem aktuellen Bericht der International Federation of Robotics (IFR) machen japanische Hersteller 45 % des weltweiten Angebots an Industrierobotern aus und sind damit der führende Hersteller von Industrierobotern. Das Land hat auch seine Produktionskapazität schnell erhöht. Im Jahr 2022 stieg der Umsatz im Jahresvergleich um 3,4 % auf 218,3 Mrd. JPY und markierte damit das neunte Quartal in Folge mit einem Wachstum im Jahresvergleich.

Darüber hinaus nimmt die Produktion von Forschungs- und Entwicklungsaktivitäten in der Region weiter zu, was zur Förderung der Produktinnovation beitragen wird. Beispielsweise hat die Weltproduktion der Vereinigten Staaten und Japans im Juli 2022 kürzlich beschlossen, ein neues gemeinsames internationales Halbleiterforschungszentrum zu gründen. Sie einigten sich darauf, gemeinsam an der Forschung für Halbleiter der nächsten Generation zu arbeiten.

Darüber hinaus genehmigte die japanische Regierung einen Plan, der als Wiedergeburt Japans bekannt ist und den Weg zur weiteren Stärkung des verarbeitenden Gewerbes skizziert, indem er die Entwicklung von 1,3 Billionen US-Dollar anstrebt. Bis 2023 wird erwartet, dass Unternehmen im Industriesektor aufgrund von Industrie 4.0 einen Umsatz von bis zu 490 Milliarden US-Dollar in der Produktion erzielen werden.

Der Ausbruch von COVID-19 auf der ganzen Welt, auch in Japan, hat die Lieferkette und die Produktion des untersuchten Marktes in der Anfangsphase des Jahres 2020 erheblich gestört. Für Schaltungs- und Chiphersteller waren die Auswirkungen schwerwiegender. Aufgrund des Arbeitskräftemangels reduzierten viele der japanischen Verpackungs- und Testwerke den Betrieb oder stellten sie sogar ein. Dies führte auch zu einem Engpass für Endproduktunternehmen, die auf Halbleiter angewiesen sind.

Die japanische Regierung ergreift strenge Maßnahmen, um ihre Industrien wie Unterhaltungselektronik und Automobil wiederzubeleben. Außerdem möchte die Regierung die Anhäufung von Produktionsstätten an einem Ort reduzieren, um die Produktionsabhängigkeit von geografischen Einschränkungen zu verringern. Dementsprechend kündigte Japan ein Konjunkturpaket in Höhe von 2,2 Milliarden US-Dollar an, um seinen Herstellern zu helfen, ihre Produktionsstätten aus China zu verlagern, da COVID-19 die Lieferkette unterbrochen hat. Das Paket sieht 2 Milliarden US-Dollar für Unternehmen vor, die nach Japan zurückkehren.

Markttrends für Halbleiterbauelemente in Japan

Deutliches Wachstum der Automobilindustrie erwartet

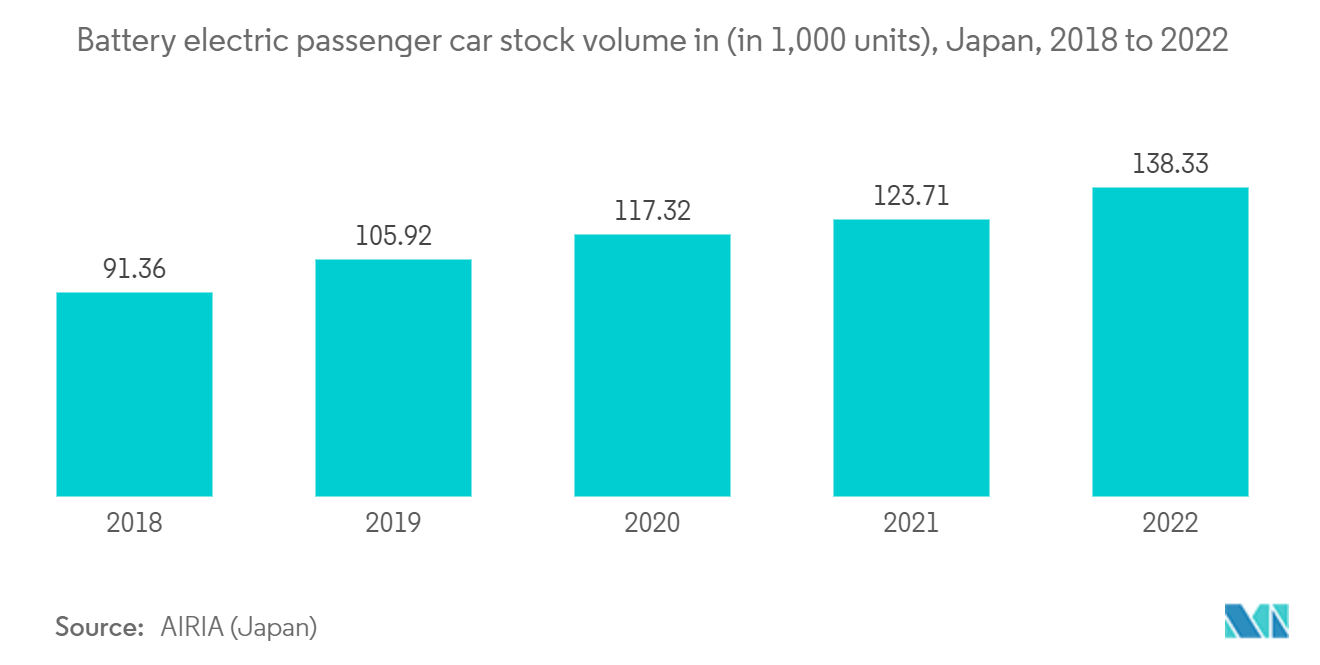

Elektroautos werden heutzutage auf den Straßen immer häufiger, wobei die Preise sinken und die Reichweiten steigen. Darüber hinaus werden Elektrofahrzeuge heutzutage auf den Straßen immer häufiger, wobei die Preise sinken und die Reichweiten steigen. Nach Angaben von AIRIA Japan erreichte die Zahl der batterieelektrischen Pkw zum 31. März 2022 in Japan etwa 138,33 Tausend, was einem Anstieg von rund 125,86 Tausend im Vorjahr entspricht.

In den letzten Jahren haben viele OEMs Investitionen in Milliardenhöhe in Elektrofahrzeuge angekündigt, was auch aufgrund der Beschränkungen der CO2-Emissionen stark ist. In den kommenden Jahren werden wichtige Schritte unternommen, und es wird ein höherer Prozentsatz von Elektrofahrzeugen auf den Straßen zu sehen sein. Halbleiter spielen sowohl in Elektrofahrzeugen als auch in Fahrzeugen mit Verbrennungsmotor eine Schlüsselrolle.

So kündigte Toyota im Dezember 2021 seine Batterie-EV-Strategie an, die darauf abzielt, bis 2030 30 batteriebetriebene EV-Modelle auf den Markt zu bringen und jährlich 3,5 Millionen Einheiten weltweit zu verkaufen. Die Erwartungen an Japans größten Autohersteller und seine Auswirkungen auf die Förderung der Nutzung von Elektrofahrzeugen in Japan sind hoch.

Es wird erwartet, dass sich die Zahl der Elektrofahrzeuge auf den Straßen weiter vervielfachen wird, da die Regierungen weiterhin Anreize für saubere Energie schaffen und die Hersteller Wege finden, ihre Autos zugänglicher zu machen. Ein großer Teil der Ermöglichung ist die kontinuierliche Innovation in der Batterietechnologie, die durch die Nachfrage nach kleineren, leichteren und sichereren Batterien angetrieben wird, die schneller aufgeladen werden und länger halten. So setzt beispielsweise Tesla, das eine Schnellladelösung verwendet, bereits heute SiC in seinen Fahrzeugarchitekturen ein.

SiC-Halbleiter eignen sich ideal für Onboard-Ladegeräte und -Wechselrichter, die in Plug-in-Hybrid- (PHEV) und vollelektrischen Fahrzeugen (EVs) verwendet werden. Denn ihre Energieeffizienz ist im Vergleich zu herkömmlichem Silizium deutlich höher. Japan zum Beispiel strebt an, bis 2050 Netto-Null-Emissionen zu erreichen und die Emissionen bis 2030 um 46 % zu senken. Die staatlichen Anträge und der Übergang zur Anerkennung von Elektrofahrzeugen unterstützen die Dekarbonisierungsbemühungen des Landes. Erstens beabsichtigt sie, den Verkauf von benzinbetriebenen Autos bis Mitte der 2030er Jahre zu verbieten. Außerdem sollen Elektrofahrzeuge für die Verbraucher erschwinglicher werden. Inzwischen sind die Subventionen auf 800.000 JPY begrenzt.

Um sicherzustellen, dass Elektrofahrzeuge über lange Strecken betrieben und innerhalb eines angemessenen Zeitrahmens aufgeladen werden können, muss die Leistungselektronik des Fahrzeugs in der Lage sein, hohe Temperaturen zu bewältigen. SiC-Halbleiter profitieren von einer Energieeffizienz von mehr als 95 %, d. h. nur 5 % der Energie gehen als Wärme bei der Energieumwandlung verloren, z. B. beim Aufladen des Fahrzeugs an einem Hochleistungs-Schnellladegerät.

STMicroelectronics kündigte im Februar 2022 neue Mikrocontroller (MCUs) für Elektrofahrzeuge an, die für Elektrofahrzeuge optimiert sind. Die neuen STMicroelectronics-Mikrocontroller (MCUs) für die Automobilindustrie sind für Elektrofahrzeuge und zentralisierte (zonale und domänenspezifische) elektronische Architekturen konzipiert. Die neuen Stellar E-MCUs von STMicroelectronics sind für softwaredefinierte Elektrofahrzeuge der nächsten Generation konzipiert und verfügen über eine On-Chip-Hochgeschwindigkeits-Regelkreisverarbeitung. Diese Plattform ermöglicht mit den neuen Stellar E-Geräten eine neue Wertschöpfungskette für Elektrofahrzeuge.

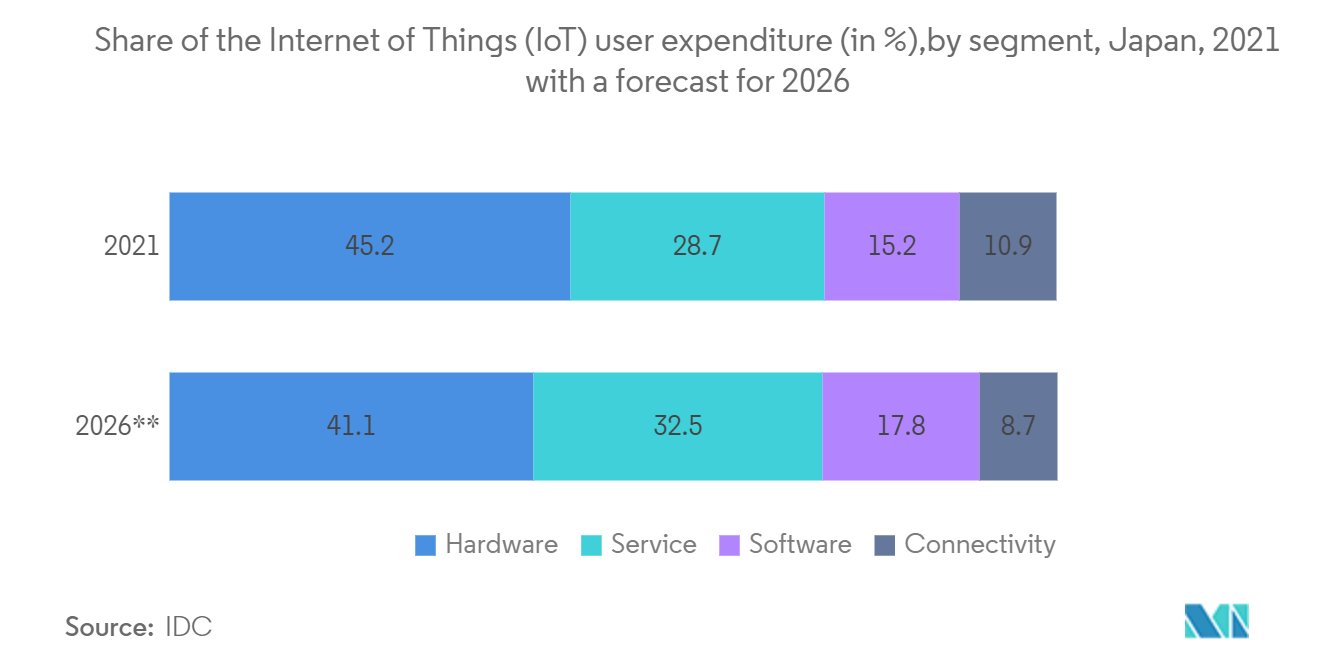

Intelligente Infrastruktur für das Wachstum

Intelligente Infrastruktur umfasst den Einsatz von Sensoren und Smart-Grid-Technologien, um intelligente Wasser- und Energienetze, Straßen, Gebäude usw. zu ermöglichen. Das Smart Grid ist im Vergleich zum herkömmlichen Netz automatisiert, hochintegriert, technologiegetrieben und modernisiert. Das Smart Grid wird in den kommenden Jahren die Stromnetze, ihre Topologie und den Betrieb des Stromnetzes verändern.

Darüber hinaus sind leistungselektronische Systeme, die elektrische Energie von einer Form in eine andere umwandeln und verarbeiten, für die Implementierung von Smart Grids von entscheidender Bedeutung. Als Eckpfeiler in jedem Leistungselektroniksystem ermöglichen Leistungshalbleiterbauelemente leistungselektronischen Systemen, einen ultrahohen Wirkungsgrad und eine hohe Leistungskapazität zu erreichen, die für verschiedene Smart-Grid- und erneuerbare Energiesystemanwendungen benötigt werden.

Darüber hinaus ermöglicht die Verwendung effizienter Leistungshalbleiter und fortschrittlicher Sensor- und Sicherheitslösungen die Entwicklung effektiver, zuverlässiger und mehrdimensionaler Roboter.

Die steigende Nachfrage nach Rechenzentren steigert auch die Nachfrage nach Halbleitern wie Speicherkomponenten. Die Präsenz bedeutender Cloud-Technologie-Enabler wie SAS und die wachsende geografische Präsenz von Cloud-Service-Anbietern wie Amazon Web Services (AWS), Microsoft Azure und Google Cloud konzentrierten sich auf den Bau von Rechenzentren in Japan und trugen zum Wachstum des japanischen Rechenzentrumsmarktes bei.

So plante Google im Oktober 2022, bis 2023 sein erstes Rechenzentrum in Japan zu errichten. Das Rechenzentrum wird sich in Inzai City, Chiba, befinden und Teil des Infrastrukturfonds des Unternehmens in Höhe von 730 Millionen US-Dollar sein, der bis 2024 bestehen wird.

Überblick über die japanische Halbleiterindustrie

Der japanische Markt für Halbleiterbauelemente für industrielle Anwendungen schwankt mit zunehmender Konsolidierung, technologischem Fortschritt und geopolitischen Szenarien. Darüber hinaus wird der Wettbewerb in einem Markt, in dem der nachhaltige Wettbewerbsvorteil durch Innovation beträchtlich hoch ist, nur noch zunehmen. Mit der Präsenz großer etablierter Marktteilnehmer wie Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Technologies Inc. und STMicroelectronics NV ist auch die Marktdurchdringung hoch.

Innovationsgrad, Time-to-Market und Performance sind die Schlüsselbegriffe, durch die sich die Akteure differenzieren. Insgesamt nimmt die Intensität der Wettbewerbsrivalität im Prognosezeitraum moderat zu.

Dezember 2022 Die Mitsubishi Electric Corporation gab bekannt, dass ihr neues Leistungshalbleitermodul SLIMDIP-Z im Februar 2023 mit einem besonders hohen Nennstrom von 30 A für den Einsatz in Wechselrichtersystemen von Haushaltsgeräten erhältlich sein wird. Das kleine Modul wird es der SLIMDIPTM-Serie ermöglichen, ein breiteres Spektrum an Leistungs- und Größenanforderungen für Wechselrichtereinheiten zu erfüllen, insbesondere durch die Vereinfachung und Verkleinerung von Systemen für multifunktionale und anspruchsvolle Produkte wie Klimaanlagen, Waschmaschinen und Kühlschränke.

Juli 2022 Japan hat in Zusammenarbeit mit den Vereinigten Staaten ein Forschungs- und Entwicklungszentrum für 2-Nanometer-Chips der nächsten Generation eingerichtet, um sichere Chip-Lieferketten inmitten der Spannungen um den Branchenführer Taiwan zu entwickeln. Die Einrichtung wurde von einer neuen japanischen Chipforschungseinrichtung gegründet, die in diesem Jahr eröffnet werden soll und Ausrüstung und Talente aus dem geplanten US National Semiconductor Technology Centre nutzen wird. Das Forschungs- und Entwicklungszentrum umfasste eine Prototyp-Produktionslinie, um die Chips bereits 2025 in den Vereinigten Staaten in Serie zu produzieren.

Japanische Marktführer für Halbleiterbauelemente

Kyocera Corporation

Toshiba Corporation

Fujitsu Semiconductor Ltd

Rohm Co. LTD

Renesas Electronics Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Halbleiterbauelemente in Japan

- März 2023 Rapidus, ein von der japanischen Regierung unterstützter Chiphersteller, kündigte Pläne zum Bau einer hochmodernen Halbleiterfertigungsanlage in Hokkaido, Nordjapan, an, um in fünf Jahren mit der Massenproduktion von Chips mit modernster 2-Nanometer-Technologie (nm) zu beginnen. Das Werk wird in Chitose, einem Produktionszentrum auf Japans nördlichster Insel Hokkaido, errichtet.

- März 2023 Die Mitsubishi Electric Corporation belegt laut der Schweizer Weltorganisation für geistiges Eigentum (WIPO) bei internationalen Patentanmeldungen im Jahr 2022 weltweit den vierten Platz und den ersten Platz unter den japanischen Unternehmen. Mitsubishi Electric richtet seine Aktivitäten im Bereich des geistigen Eigentums (IP) sorgfältig auf die Geschäfts- und F&E-Strategien des Unternehmens aus und positioniert IP als wichtige Geschäftsressource für zukünftiges Wachstum und Entwicklung.

- Januar 2023 Die TDK Corporation kündigte den InvenSense SmartBug 2.0 an, ein intelligentes Remote-Datenerfassungsmodul für IoT mit zahlreichen neuen und aufregenden Funktionen für Verbraucher- und IoT-Anwendungen. Die Benutzeroberfläche, BLE-, WIFI-, USB-, SD-Kartenprotokollierung und frühere Anwendungen wie Asset-Überwachung, intelligentes Türschloss und Sensorfusion werden in SmartBug 2.0 beibehalten, wodurch das ursprüngliche SmartBug-Erlebnis erhalten bleibt.

Segmentierung der japanischen Halbleiterbauelementeindustrie

Ein Halbleiterbauelement ist ein elektronisches Bauteil, das sich die elektronischen Eigenschaften von Halbleitermaterial zunutze macht. Seine Leitfähigkeit liegt zwischen der von Leitern und Isolatoren. In den meisten Anwendungen haben Halbleiterbauelemente Vakuumröhren ersetzt.

Halbleiter werden als einzelne diskrete Bauelemente und IC-Chips (Integrated Circuit) hergestellt, die aus zwei oder mehr Geräten bestehen, die von Hunderten bis Milliarden reichen können und auf einem einzigen Halbleiterwafer, dem sogenannten Substrat, hergestellt und miteinander verbunden sind.

Der japanische Markt für Halbleiterbauelemente für industrielle Anwendungen ist nach Gerätetyp unterteilt (diskrete Halbleiter, Optoelektronik, Sensoren, integrierte Schaltkreise (analog, Logik, Speicher, Mikro (Mikroprozessoren, Mikrocontroller, digitale Signalprozessoren)). Die Marktgrößen und Prognosen sind wertmäßig (Mrd. USD) für alle oben genannten Segmente angegeben.

| Diskrete Halbleiter | ||

| Optoelektronik | ||

| Sensoren | ||

| Integrierte Schaltkreise | Analog | |

| Logik | ||

| Erinnerung | ||

| Mikro | Mikroprozessoren (MPU) | |

| Mikrocontroller (MCU) | ||

| Digitale Signalprozessoren | ||

| Nach Gerätetyp | Diskrete Halbleiter | ||

| Optoelektronik | |||

| Sensoren | |||

| Integrierte Schaltkreise | Analog | ||

| Logik | |||

| Erinnerung | |||

| Mikro | Mikroprozessoren (MPU) | ||

| Mikrocontroller (MCU) | |||

| Digitale Signalprozessoren | |||

Häufig gestellte Fragen

Wie groß ist der aktuelle japanische Markt für Halbleiterbauelemente für industrielle Anwendungen?

Der japanische Markt für Halbleiterbauelemente für industrielle Anwendungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 6,30 % verzeichnen

Wer sind die Hauptakteure auf dem japanischen Markt für Halbleiterbauelemente für industrielle Anwendungen?

Kyocera Corporation, Toshiba Corporation, Fujitsu Semiconductor Ltd, Rohm Co. LTD, Renesas Electronics Corporation sind die wichtigsten Unternehmen, die auf dem japanischen Markt für Halbleiterbauelemente für industrielle Anwendungen tätig sind.

Welche Jahre deckt dieser japanische Markt für Halbleiterbauelemente für industrielle Anwendungen ab?

Der Bericht deckt die historische Marktgröße des japanischen Marktes für Halbleiterbauelemente für industrielle Anwendungen ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des japanischen Marktes für Halbleiterbauelemente für industrielle Anwendungen für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von japanischen Halbleiterbauelementen für industrielle Anwendungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Japan Semiconductor Device For Industrial Applications enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.