Marktgröße und Marktanteil für Säuglingsnahrung

Marktanalyse für Säuglingsnahrung von Mordor Intelligence

Die Marktgröße für Säuglingsnahrung beträgt 101,70 Milliarden USD im Jahr 2025 und wird voraussichtlich 144,71 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 7,31% CAGR. Das Wachstum basiert auf der Expansion von Doppelverdiener-Haushalten, regulatorischer Zulassung von humanen Milch-Oligosacchariden (HMOs) und Technologie, die die Komplexität der Muttermilch reproduziert. Die Aufnahme von Premium-Produkten bleibt robust, da Eltern Preissensibilität gegen wissenschaftlich validierte kognitive und immunologische Vorteile eintauschen. Aufkommende Präzisionsfermentations-Inhaltsstoffe, Direct-to-Consumer (D2C) Abonnements und E-Commerce-Logistik erweitern die Verbraucherreichweite und stärken gleichzeitig die Lieferketten-Resilienz nach dem Mangel von 2022. Asien-Pazifiks Kaufkraft und die demografischen Rückenwinde des Nahen Ostens & Afrikas stärken die regionale Nachfrage, während Rechtsstreitigkeiten im Zusammenhang mit nekrotisierender Enterokolitis (NEC) Hersteller zu sichereren, transparenteren Formulierungen drängen.

Wichtige Erkenntnisse des Berichts

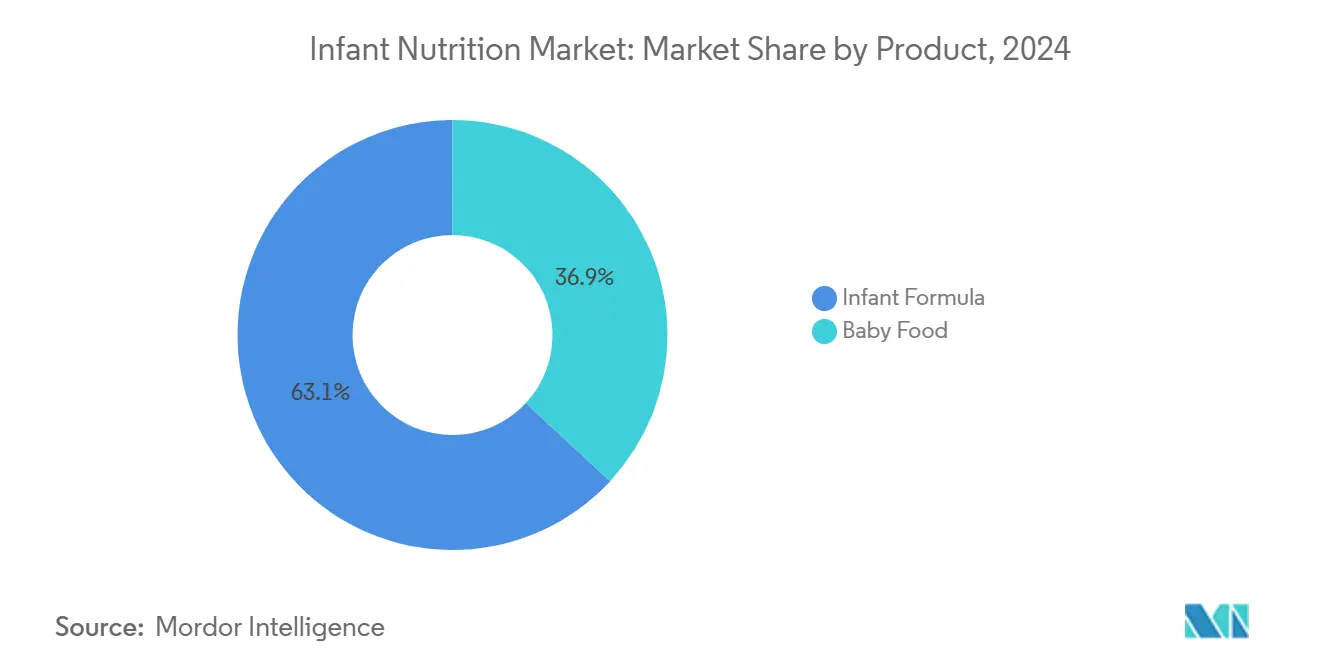

- Nach Produkt hielt Säuglingsnahrung 63,1% des Marktanteils für Säuglingsnahrung im Jahr 2024; Spezialnahrung wird voraussichtlich mit einer CAGR von 9,8% bis 2030 expandieren.

- Nach Form beherrschte Pulver 78,4% des Marktanteils für Säuglingsnahrung im Jahr 2024, während Ready-to-Feed (RTF) Formulierungen voraussichtlich mit einer CAGR von 8,9% steigen werden.

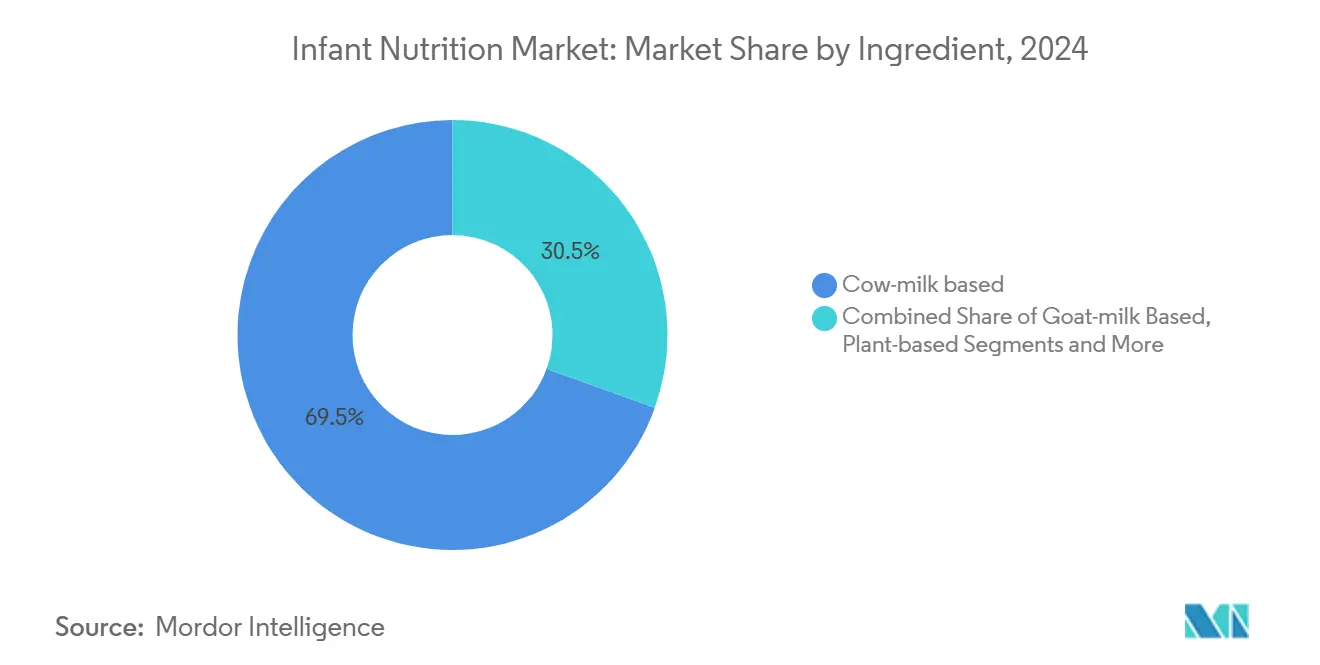

- Nach Inhaltsstoffcluster behielten kuhmilchbasierte Formulierungen 69,5% Anteil der Marktgröße für Säuglingsnahrung im Jahr 2024; funktionale Zusatzstoffe (HMOs) verzeichnen die stärkste CAGR von 14,5%.

- Nach Vertriebskanal führten Hypermärkte & Supermärkte mit einem Umsatzanteil von 31,5% im Jahr 2024; E-Commerce & D2C-Abonnements verzeichnen die schnellste CAGR von 10,7% bis 2030.

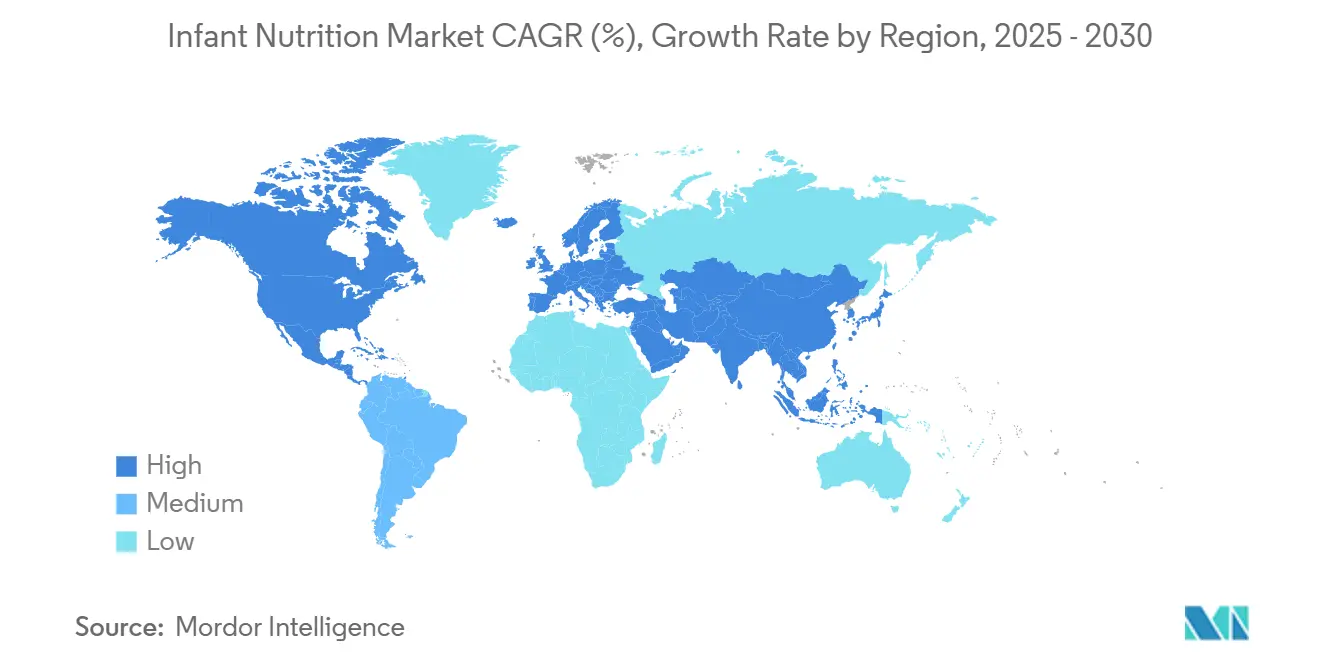

- Nach Geografie kontrollierte Asien-Pazifik 44,3% des Marktanteils für Säuglingsnahrung im Jahr 2024, während der Nahe Osten & Afrika mit einer CAGR von 7,4% bis 2030 voranschreitet.

Globale Markttrends und Einblicke für Säuglingsnahrung

Analyse der Treiberwirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Anstieg berufstätiger Mütter & Doppelverdiener-Haushalte | 1.80% | Global; am stärksten in Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Höhere Ausgaben für Säuglingsgesundheit & Premiumisierung | 1.50% | Kern-APAC; Ausbreitung auf MEA | Langfristig (≥ 4 Jahre) |

| Nachfrage nach biologischer & sauberer Säuglingsnahrung | 1.20% | Nordamerika & EU; Expansion nach APAC | Mittelfristig (2-4 Jahre) |

| Regulatorische Freigaben für HMOs & Lactoferrin | 1.00% | Global; angeführt von EU- und US-Zulassungen | Kurzfristig (≤ 2 Jahre) |

| D2C-Abonnement & intelligente Fütterungsökosysteme | 0.80% | Nordamerika & EU; frühe Adoption in städtischem APAC | Mittelfristig (2-4 Jahre) |

| Lokalisierung inmitten Chinas 2023 Nahrungsregeln | 0.50% | China-spezifisch; indirekter globaler Einfluss | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg berufstätiger Mütter & Doppelverdiener-Haushalte

Erwerbsquoten über 70% bei Müttern in führenden Volkswirtschaften verkürzen Stillzeiten und erhöhen die Abhängigkeit von Premium-Nahrung. Eine Überprüfung der National Immunization Survey-Child von 2021 zeigte, dass Staaten mit bezahltem Familienurlaub 5,36% höhere ausschließliche Stillraten erreichten, dennoch stieg die Nahrungsverwendung, als Mütter an den Arbeitsplatz zurückkehrten.[1]International Breastfeeding Journal, "Paid family leave and breastfeeding outcomes," biomedcentral.com Vielbeschäftigte Eltern akzeptieren Abonnementdienste und vernetzte Flaschenwärmer, die Fütterungsprotokolle in Gesundheits-Apps integrieren, und zeigen damit eine Bereitschaft, für Seelenfrieden sowie Nährstoffdichte zu bezahlen.

Höhere Ausgaben für Säuglingsgesundheit & Premiumisierung

Eltern setzen nun frühe Säuglingsnahrung mit lebenslangen kognitiven Vorteilen gleich und heben Super-Premium-Angebote hervor. Nestlés NAN Sinergity von 2024 führte sechs HMOs plus Bifidobacterium infantis zu höheren Preispunkten ein. Obwohl eine Analyse der UK Competition and Markets Authority von 2025 potenzielle jährliche Einsparungen von 500 GBP durch günstigere Marken andeutete, expandieren Premium-Linien weiter, weil wahrgenommene Gesundheitsrenditen die Kosten überwiegen.

Anstieg der Nachfrage nach biologischer & sauberer Säuglingsnahrung

USDA-Bio-zertifizierte Bobbie Vollmilch-Säuglingsnahrung debütierte 2025 zu 28 USD pro Dose und eliminierte synthetische Pestizide und GMOs aus der Zutatenliste. Der Clean-Label-Trend befeuert auch das brasilianische Start-up Harmony Baby Nutrition's milchfreie Nahrung mit präzisionsfermentierte Proteinen, die vegane Verbraucher und allergieanfällige Säuglinge gleichermaßen zufriedenstellt.[2]Agencia FAPESP, "Startup develops dairy-free formula using precision fermentation," agencia.fapesp.br

Regulatorische Freigaben für HMOs & Lactoferrin

FDA GRAS-Freigabe für OmniActives Lutein im Jahr 2025 und Europäische Kommission-Autorisierung für Lactoferrin erweitern den funktionalen Zusatzstoff-Baukasten für Formulierer. Schnellere Zulassungen belohnen Unternehmen mit robusten Dossier-Fähigkeiten, während sie Eintrittsbarrieren für kleinere Marken erhöhen.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Strenge Sicherheitsvorschriften & Rückrufrisiko | -1.20% | Global; am strengsten in EU & USA | Langfristig (≥ 4 Jahre) |

| Kontaminationsskandale untergraben Verbrauchervertrauen | -0.80% | Global; Erbe am stärksten in China | Mittelfristig (2-4 Jahre) |

| Sinkende Geburtenraten in reifen Volkswirtschaften | -0.60% | Entwickelte Märkte; Ostasien akut | Langfristig (≥ 4 Jahre) |

| Rechtsstreitigkeiten über NEC & Allergie-Ansprüche | -0.50% | US-Fokus; potenzieller Spillover | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Sicherheitsvorschriften & Rückrufrisiko

Nach dem Mangel von 2023 verlangt die FDA nun eine fünftägige Benachrichtigung für Produktionsstörungen, was Compliance-Kosten erhöht und etablierte Unternehmen mit ausgeklügelten Qualitätssystemen bevorzugt.[3]Federal Register, "Infant formula: manufacturer notification requirements," federalregister.gov Chinas State Administration for Market Regulation erreichte 2023 eine Bestehensrate von 99,85% bei Inspektionen, dennoch eliminiert verstärkte Prüfung kleinere Produzenten und konzentriert Volumen bei multinationalen Konzernen.

Kontaminationsskandale untergraben Verbrauchervertrauen

Die Melamin-Krise treibt chinesische Eltern noch immer zu Importen, während US-NEC-Klagen gegen Abbott und Reckitt bereits Jury-Urteile über 500 Millionen USD erbracht haben. Sicherheitsexzellenz ist nun eine erwartete Grundlage; jeder Fehltritt zerstört rasch Markenwert und veranlasst größere Investitionen in Rückverfolgbarkeit und Drittanbieter-Zertifizierungen.

Segmentanalyse

Nach Produkt: Spezialnahrungen treiben Innovation voran

Spezialnahrungen verzeichnen eine CAGR von 9,8% bis 2030, im Gegensatz zur dominanten aber flacheren Entwicklung der Säuglingsnahrung. Die Marktgröße für Säuglingsnahrung bei Spezialprodukten wird voraussichtlich bis 2030 28 Milliarden USD übersteigen, da Eltern gezielte Lösungen für Frühgeburt, Kuhmilchallergie oder Stoffwechselstörungen suchen. Immunspezifische Mischungen mit HMOs und Lactoferrin sichern sich Unterstützung von Neugeborenen-Stationen und verstärken Premium-Positionierung. Folge- und Kleinkindnahrungen erweitern den Markenwert über die Lebensdauer, indem sie Kleinkinder in die frühe Kindheit begleiten. Gleichzeitig nutzen vorbereitete Babynahrung und Fingerfood denselben Premiumisierungsschub und verwenden Bio-Kennzeichnung, um elterliche Loyalität zu gewinnen.

Spezialanbieter nutzen regulatorische Erfolge; Nestlé Health Sciences Kuhmilchprotein-Allergie-Lösung, die HMOs und probiotisches B. infantis kombiniert, gewann 2025 breite pädiatrische Akzeptanz. Diese Einführungen zeigen, wie geistiges-Eigentum-gestützte Inhaltsstoffe dauerhafte Differenzierung schaffen. Therapeutische Ernährungs-Verknüpfungen mit Kinderärzten isolieren auch Speziallinien von preisbasierter Einzelhandelskonkurrenz und erhalten zweistelliges Wachstum innerhalb des breiteren Marktes für Säuglingsnahrung.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Form: Ready-to-Feed gewinnt Convenience-Premium

Pulver dominierte 78,4% der Marktgröße für Säuglingsnahrung im Jahr 2024 aufgrund von Kosteneffizienz und Raumtemperatur-Stabilität. Dennoch signalisiert Ready-to-Feeds CAGR von 8,9% ein Convenience-Premium, das Doppelverdiener-Stadtfamilien annehmen. RTF eliminiert Messfehler und senkt Kontaminationsrisiko, was inmitten erhöhter Sicherheitsbedenken vital ist. Flüssigkonzentrat liefert eine Übergangsoption für Verbraucher, die Wirtschaftlichkeit mit reduzierter Zubereitungszeit ausbalancieren.

Technologieverbesserungen wie Gentle-UHT-Pasteurisierung ermöglichen haltbare RTF ohne Nährstoffabbau. LactaLogics, in der Mitte einer 92 Millionen USD US-Anlage, plant eine 2025-Einführung von spendermilchbasierter RTF für neonatale Intensivstationen. Während Herstellungskosten sinken und Kühlketten-Abdeckung in Schwellenmärkten expandiert, wird RTF-Traktion beschleunigen und ihren Anteil innerhalb des Marktes für Säuglingsnahrung bis Ende des Jahrzehnts erhöhen.

Nach Zutat: Funktionale Zusatzstoffe gestalten Formulierung um

Kuhmilchproteine verankern noch immer 69,5% des Marktanteils für Säuglingsnahrung im Jahr 2024, dennoch treiben funktionale Zusatzstoffe (HMOs) mit der höchsten CAGR von 14,5% voran, da klinische Studien Mikrobiom-, Immunitäts- und Kognitionsvorteile validieren. Präzisionsfermentierte HMOs, Osteopontin und bioidentisches Lactoferrin ermöglichen es Nahrungen, Muttermilch-Funktionalität näher als je zuvor nachzuahmen. Ziegenmilch-Varianten besetzen ihre Nische bei allergieanfälligen Verbrauchern, während hydrolysierte Pflanzenproteine die Reichweite auf vegane Familien erweitern.

Inhaltsstoff-Beschaffung hat sich von traditioneller Molkerei-Extraktion zu Fermentationsplattformen verschoben. FrieslandCampinas 2025 Lactoferrin-Partnerschaft mit Triplebar Bio sichert lokale EU-Versorgung und Kostenvorhersagbarkeit. Formulierer differenzieren sich nun weniger über Makronährstoffe und mehr über klinisch bewiesene Bioaktiva. Diese Schwenkung erhöht regulatorische Hürden, weil jeder neuartige Zusatzstoff Toxikologie-Dossiers und Mehrlände-Zulassungen erfordert, was Wettbewerbsvorteil zu Firmen mit tiefen wissenschaftlichen und Compliance-Fähigkeiten neigt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: E-Commerce stört traditionellen Einzelhandel

Hypermärkte und Supermärkte behielten 31,5% Anteil im Jahr 2024, aber E-Commerce & D2C-Abonnements übertreffen stationären Handel mit einer CAGR von 10,7%. Online-Erfüllung bietet landesweite Abdeckung selbst während Versorgungsstörungen, wie während des Mangels von 2022 gesehen. Abonnement-Modelle sichern vorhersagbare Nachfrage und speisen Datenanalytik-Engines, die rechtzeitige Produktupgrades auslösen, wenn Säuglinge altern.

Apotheken bleiben vertrauensvolle Verkaufsstellen für medizinische Spezialnahrungen, während Convenience-Stores Last-Minute-Käufe erfassen. Digitale Governance verschärft sich; die US-FDA prüft Online-Marketing-Ansprüche, um Compliance mit Infant Formula Act Nährstoffstandards zu gewährleisten. Führende D2C-Spieler investieren stark in Kundenservice und virtuelle Stillberatung zur Stärkung der Bindung und zementieren den Kanal als schnellstwachsende Sparte des Marktes für Säuglingsnahrung.

Geografieanalyse

Asien-Pazifik generierte 44,3% des Marktanteils für Säuglingsnahrung im Jahr 2024 und behält Führung trotz sinkender chinesischer Geburten. Hersteller verschieben sich zu Premium-SKUs und grenzüberschreitendem E-Commerce, um Volumenkontraktion zu kompensieren. Indiens Regulierer verschärfte 2025 die Lizenzierung für hochrisikoreiche Lebensmittel und bevorzugte große etablierte Unternehmen, die strenge Dokumentation erfüllen können. Südostasiatische Volkswirtschaften tragen inkrementelles Volumen bei, unterstützt von Urbanisierung und steigenden verfügbaren Einkommen. Die Vielfalt von Einkommen und regulatorischen Rahmen in APAC verpflichtet Unternehmen, Geschmäcker, Packungsgrößen und Zutatenlisten zu lokalisieren, während globale Sicherheitsstandards beibehalten werden.

Naher Osten und Afrika verzeichneten die schnellste CAGR von 7,4%, angeheizt von demografischer Expansion und verbesserter Gesundheitsinfrastruktur. Golf-Kooperationsrat-Länder zeigen hohe Stillabsicht, aber niedrige Exklusivitätsraten, wodurch Raum für Nahrungsergänzung bei wohlhabenden Expatriate-Bevölkerungen bleibt. Quer durch Subsahara-Afrika gewinnen mangelernährungs-orientierte angereicherte Mischungen Traktion, obwohl Erschwinglichkeit eine Barriere bleibt. Regionaler Erfolg hängt typischerweise von der Verteilung von Einzelportions-Pulver-Beuteln und dem Schmieden öffentlich-privater Allianzen ab, um ländliche Gebiete zu durchdringen.

Nordamerika und Europa bleiben Innovations-Hotspots, wo Wachstum von Premiumisierung statt Volumen abhängt. Der US-Markt profitiert von regulatorischer Klarheit bei neuartigen Inhaltsstoffen und ermöglichte Abbott 14,2% pädiatrisches Ernährungswachstum im Q1 2025. Prozessrisiko eskaliert jedoch Versicherungs- und Rückrufkosten. Europäische Verbraucher priorisieren Bio-Zertifizierung und kohlenstoffneutrale Anmeldeinformationen. Schnellere EFSA-Novel-Food-Zulassungen spornen rasche HMO-Einführungen an, mit lokalen Lohnherstellern, die Kapazitäten zur Bedienung kleinerer Premium-Marken skalieren.

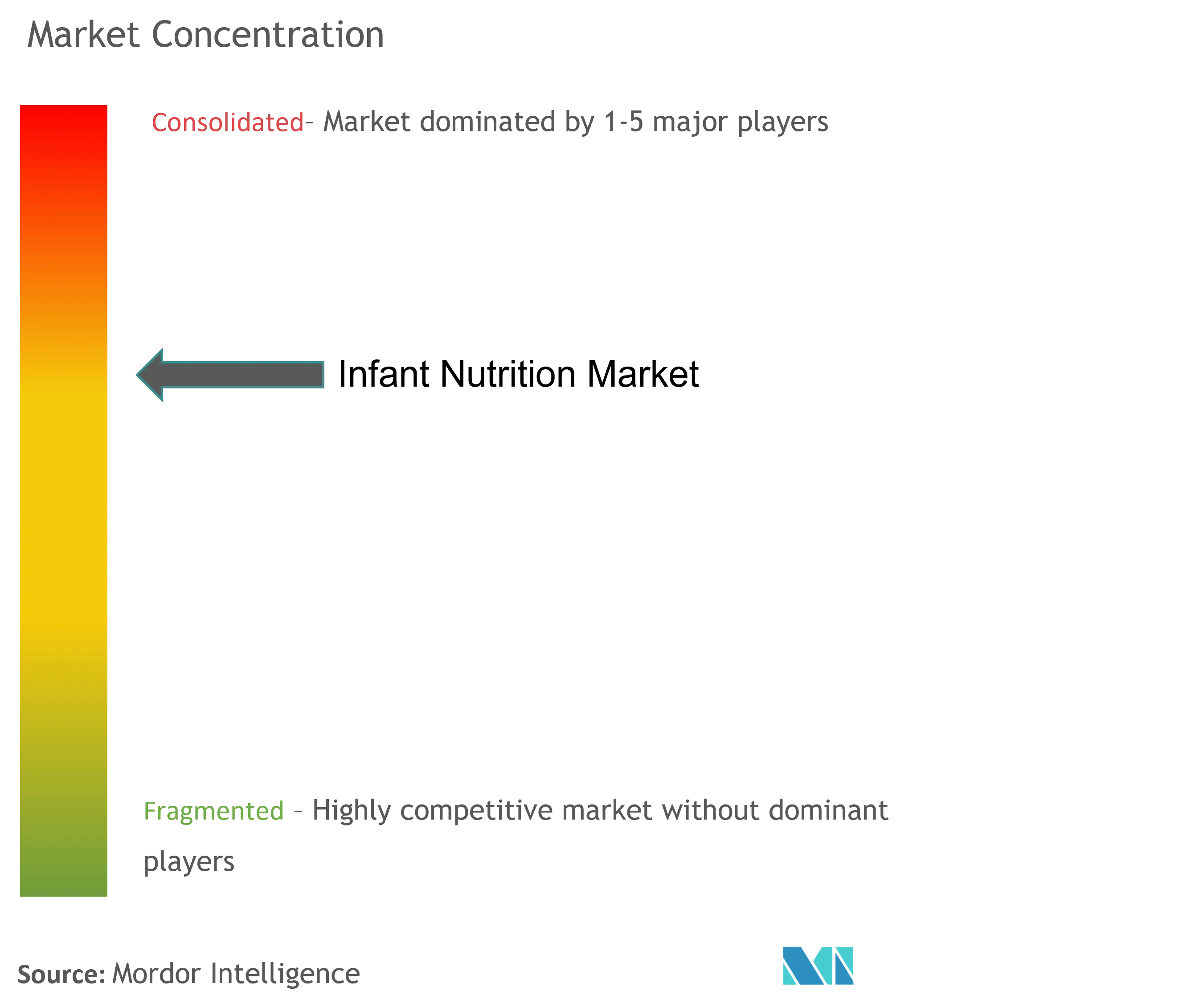

Wettbewerbslandschaft

Der Markt für Säuglingsnahrung zeigt moderate Konzentration: Abbott, Nestlé, Danone und Reckitt machen zusammen mehr als 55% der globalen Verkäufe aus, dennoch verschieben sich Eintrittsbarrieren von Fabrikgröße zur regulatorischen Meisterschaft. Präzisionsfermentations-Start-ups wie Better Dairy und Biomilq bedrohen etablierte Unternehmen durch Lieferung hochwertiger Proteine ohne tierische Inputs. Etablierte Unternehmen antworten durch vertikale Integration und Inhaltsstoff-Joint-Ventures; FrieslandCampinas Lactoferrin-Pakt mit Triplebar Bio sichert exklusive Versorgung und verkürzt Innovations-Vorlaufzeiten.

Lieferketten-Resilienz-Investitionen haben sich seit der Krise von 2022 beschleunigt. Hersteller diversifizieren nun regionale Produktion, um Einzelwerk-Engpässe zu vermeiden und setzen Echtzeit-Qualitätskontroll-Sensoren ein, um Kontamination vorherzusagen. Rechtliche Verbindlichkeiten gestalten Portfolio-Entscheidungen um: Reckitt initiierte im Februar 2025 eine strategische Überprüfung von Mead Johnson Nutrition und signalisierte potenzielle Veräußerung oder Umstrukturierung zur Abschottung der Exposition.

Marketing-Strategien schwenken zu D2C-Ökosystemen, die Abonnement-Bündel, Telegesundheits-Stillunterstützung und KI-basierte Fütterungsanalytik anbieten. Datensouveränitäts-Regulierungen in Europa erfordern Server zur lokalen Speicherung von Kundenprofilen, was Komplexität hinzufügt, die kleinere Störer durch Partnerschaften navigieren müssen. Spieler, die Wissenschaft, Compliance und Omnichannel-Engagement verbinden, sind besser positioniert, inkrementellen Anteil innerhalb des Marktes für Säuglingsnahrung zu erfassen.

Branchenführer für Säuglingsnahrung

Nestlé S.A.

Abbott Laboratories

Danone S.A.

Reckitt Benckiser

China Feihe Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: FSANZ eröffnete Konsultation zur Verwendung von 3-Fucosyllactose in Säuglingsnahrung und schlug eine Inklusionsrate von 80 mg/100 kJ vor, NutraIngredients Asia.

- Juni 2025: FDA gewährte GRAS-Freigabe für OmniActives Lutemax Free Lutein für Säuglingsnahrung, NutraIngredients-USA.

- Mai 2025: Danone kaufte den US-pflanzenbasierten Bio-Nahrungshersteller Kate Farms, Reuters.

- März 2025: Bobbie startete die erste USDA Bio-Vollmilch-Säuglingsnahrung zu 28 USD pro Dose, Contemporary Pediatrics.

- März 2025: Triplebar Bio partnerschaftete mit FrieslandCampina für präzisionsfermentiertes Lactoferrin Nutraceutical Business Review.

Umfang des globalen Marktberichts für Säuglingsnahrung

Gemäß dem Umfang des Berichts ist Säuglingsnahrung ein Ersatz für Muttermilch. Die ersten sechs Monate nach der Geburt spielen eine entscheidende Rolle in der Entwicklung eines Kindes, und die Gewährleistung optimaler Ernährung während dieser Zeit ist von größter Wichtigkeit. Muttermilch ist hochnährstoffreich und enthält Kohlenhydrate, Proteine, Fette, Mineralien und Vitamine, die für die Entwicklung des Kindes unerlässlich sind. In manchen Fällen kann die Mutter jedoch nicht in der Lage sein, Muttermilch zu produzieren oder das Baby aus anderen Gründen nicht stillen. In solchen Fällen fungieren Säuglingsnahrungs-Produkte als geeigneter Ersatz. Der Markt für Säuglingsnahrung ist segmentiert nach Produkt (Säuglingsnahrung und Babynahrung) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika und Südamerika). Der Marktbericht deckt auch die geschätzte Marktgröße und Trends für Säuglingsnahrung in 17 verschiedenen Ländern in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| Säuglingsnahrung |

| Babynahrung |

| Pulver |

| Flüssigkonzentrat |

| Ready-to-Feed (RTF) |

| Kuhmilchbasiert |

| Ziegenmilchbasiert |

| Pflanzenbasiert & hydrolysiertes Protein |

| Funktionale Zusatzstoffe (HMOs, DHA/ARA, Lactoferrin, Probiotika) |

| Hypermärkte & Supermärkte |

| Apotheken & Drogerien |

| Convenience- & Kaufhäuser |

| E-Commerce & D2C-Abonnements |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restlicher Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkt | Säuglingsnahrung | |

| Babynahrung | ||

| Nach Form | Pulver | |

| Flüssigkonzentrat | ||

| Ready-to-Feed (RTF) | ||

| Nach Zutat | Kuhmilchbasiert | |

| Ziegenmilchbasiert | ||

| Pflanzenbasiert & hydrolysiertes Protein | ||

| Funktionale Zusatzstoffe (HMOs, DHA/ARA, Lactoferrin, Probiotika) | ||

| Nach Vertriebskanal | Hypermärkte & Supermärkte | |

| Apotheken & Drogerien | ||

| Convenience- & Kaufhäuser | ||

| E-Commerce & D2C-Abonnements | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restlicher Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des Marktes für Säuglingsnahrung?

Die globale Marktgröße für Säuglingsnahrung beträgt 101,70 Milliarden USD im Jahr 2025.

Wie schnell wird der Markt für Säuglingsnahrung voraussichtlich wachsen?

Der Markt wird voraussichtlich mit einer CAGR von 7,31% expandieren und bis 2030 144,71 Milliarden USD erreichen.

Welche Region hält den größten Anteil der Verkäufe von Säuglingsnahrung?

Asien-Pazifik führt mit 44,3% Marktanteil, unterstützt durch hohe Geburtenzahlen und steigende Ausgaben für Premium-Produkte.

Welche Region wird voraussichtlich bis 2030 am schnellsten wachsen?

Die Region Naher Osten & Afrika schreitet mit der schnellsten CAGR von 7,4% voran, angetrieben von demografischer Expansion und verbessertem Einzelhandelszugang.

Warum erfahren Spezialnahrungen starke Nachfrage?

Spezialnahrungen verzeichnen eine CAGR von 9,8%, weil Eltern gezielte Lösungen für Allergien, Frühgeburt und Immununterstützung suchen, die Premium-Preise rechtfertigen.

Wie verändern funktionale Zusatzstoffe wie HMOs die Produktentwicklung?

Humane Milch-Oligosaccharide führen Inhaltsstoffinnovation mit einer CAGR von 14,5% an und ermöglichen Nahrungen, die Muttermilchvorteile näher nachahmen und höhere Preispunkte befehligen.

Seite zuletzt aktualisiert am: