Indonesien Einzelhandelssektor Marktgröße und -anteil

Indonesien Einzelhandelssektor Marktanalyse von Mordor Intelligence

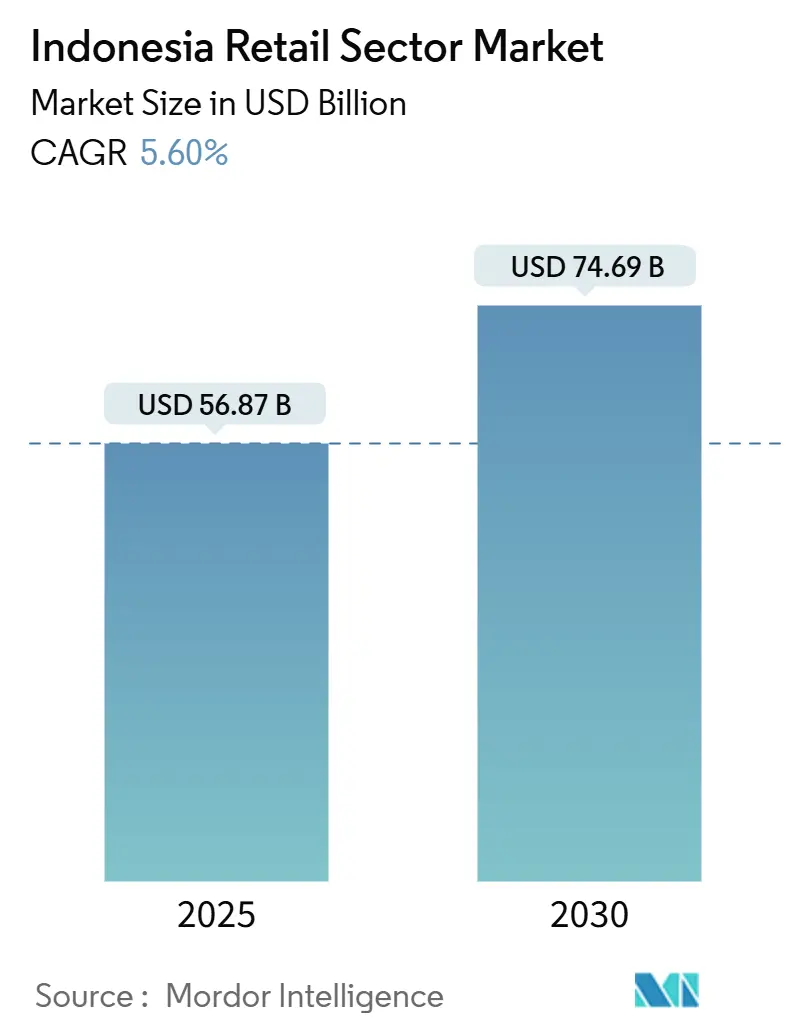

Der indonesische Einzelhandelsmarkt generierte 56,88 Milliarden USD im Jahr 2025 und wird voraussichtlich 74,69 Milliarden USD bis 2030 erreichen, was eine CAGR von 5,6% widerspiegelt. Die Haushaltsausgaben bleiben das Rückgrat des Wachstums und machten 54% des BIP im Jahr 2024 aus, während Infrastruktur-Rollouts unter dem Nationalen Mittelfristigen Entwicklungsplan die Kosten pro Service in Sekundärstädten senken [1]Quelle: Badan Pusat Statistik, "Household Consumption Statistics 2024," bps.go.id. Die digitale Akzeptanz expandiert weiter, da Bank Indonesias QRIS-Standard die Zahlungsreibung reduziert, und steigende Smartphone-Verbreitung entsperrt den mobilen Handel für Millionen von Erstkäufern [2]Quelle: Bank Indonesia, "QRIS Implementation Report 2024," bi.go.id. Moderne Formate ziehen Kapital dank liberalisierter Auslandsinvestitionsobergrenzen an, dennoch dämpfen die fragmentierte Logistik des Archipels und die tief verwurzelte "Warung"-Kultur die Geschwindigkeit des Wandels. Zukunftsorientierte Betreiber schwenken auf Omnichannel-Modelle um, investieren in datengestützte Merchandising und lokalisieren Sortimente für preisbewusste Verbraucher jenseits von Java.

Wichtige Berichtsergebnisse

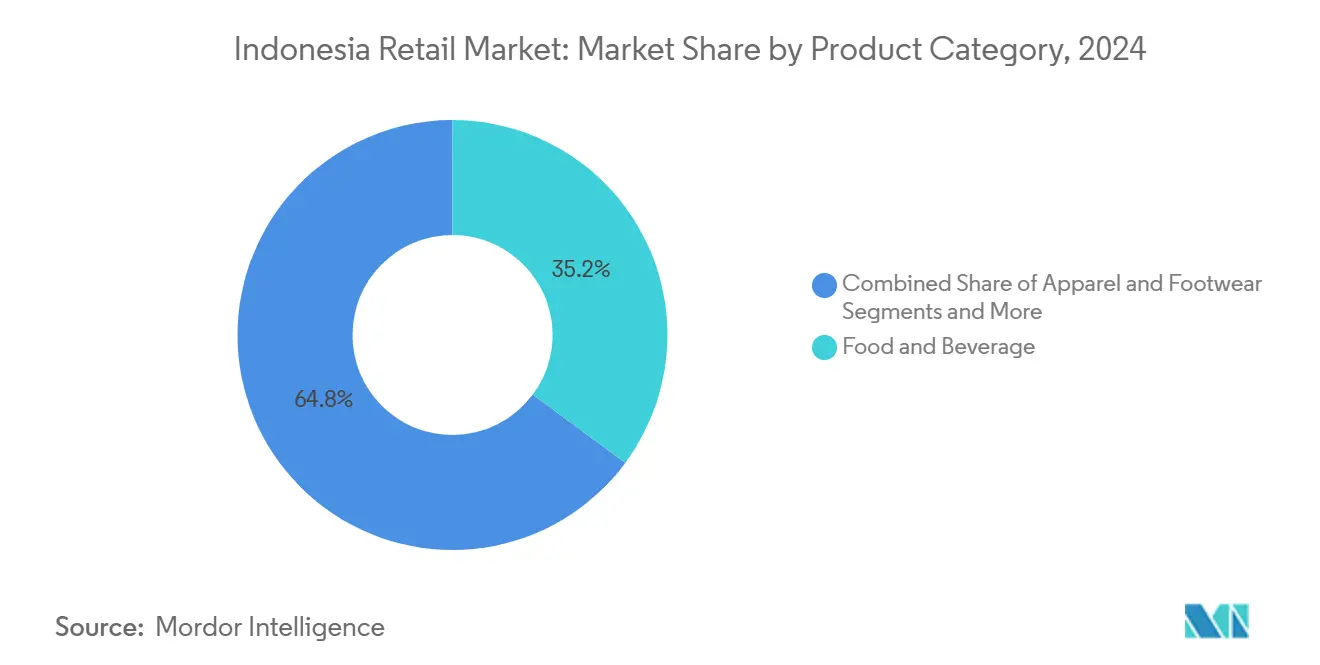

- Nach Produktkategorie führten Lebensmittel und Getränke mit 35,16% der Einzelhandel in Indonesien Marktgröße in 2024; Gesundheit, Schönheit und Körperpflege wird voraussichtlich mit einer CAGR von 12,8% bis 2030 expandieren.

- Nach Vertriebskanal hielten Convenience-Stores und Mini-Märkte 45,54% des Einzelhandel in Indonesien Marktanteils in 2024, während Verbrauchermärkte und Supermärkte die höchste CAGR von 9,4% bis 2030 verzeichnen.

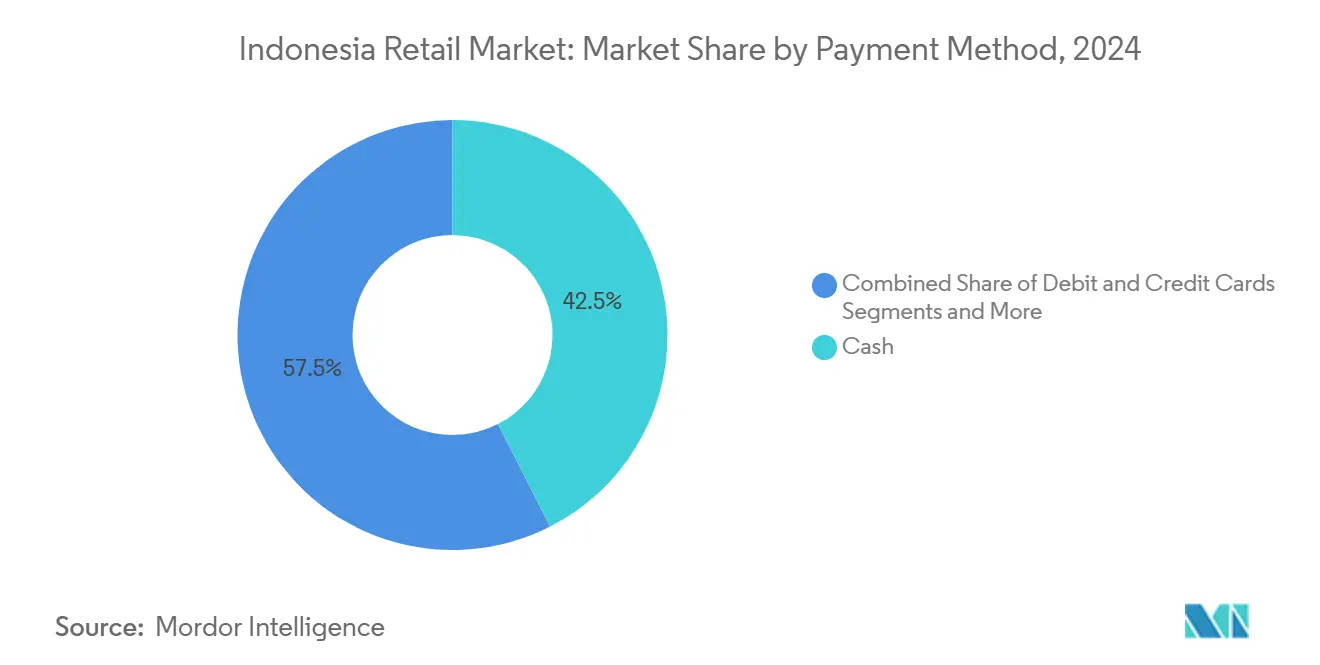

- Nach Zahlungsmethode machte Bargeld 42,50% der Transaktionen in 2024 aus; E-Wallets entwickeln sich am schnellsten mit einer CAGR von 19,2%.

- Nach Region eroberte Großraum Jakarta 39,95% des Einzelhandel in Indonesien Marktes in 2024, während Sulawesi die schnellste CAGR von 10,5% zwischen 2025-2030 aufweist.

- Die Top-5-Unternehmen wie Indomaret, Alfamart, Shopee Indonesia, Tokopedia, Hypermart / Foodmart halten bedeutende Marktanteile in 2024.

Indonesien Einzelhandelssektor Markttrends und Insights

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Rasante Expansion der städtischen Mittelschicht in Tier-2 indonesischen Städten | 1.8% | National, mit stärkster Auswirkung in Java und Sumatra | Mittelfristig (2-4 Jahre) |

| Regierungsinitiative für bargeldlose Gesellschaft beschleunigt moderne Einzelhandelsadoption | 1.2% | National, mit frühen Gewinnen in Großraum Jakarta und großen städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Steigende Durchdringung erschwinglicher Smartphones treibt Mobile-First E-Commerce an | 1.5% | National, mit höherer Auswirkung in städtischen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Wechsel einheimischer FMCG-Hersteller zu direkter Einzelhändler-Distribution | 0.7% | National, mit Konzentration in Java | Mittelfristig (2-4 Jahre) |

| Lockerung der Auslandsinvestitionsobergrenzen in Einzelhandels-Teilsektoren | 0.9% | National, mit Fokus auf große städtische Zentren | Langfristig (≥ 4 Jahre) |

| Tourismus-Erholung stärkt Bali und sekundäre Freizeit-Einzelhandelszentren | 0.6% | Bali, Nusa Tenggara und touristische Destinationen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Rasante Expansion der städtischen Mittelschicht in Tier-2 indonesischen Städten

Die städtische Mittelschicht wächst außerhalb Jakartas stark an. Bappenas schätzt 135 Millionen einkommensmittlere Indonesier bis 2030, was die Nachfrage in Städten wie Surabaya, Semarang, Medan und Makassar umgestaltet[3]Quelle: Bappenas, "Middle-Class Projection Study," bappenas.go.id. Mautstraßenerweiterungen und neue Flughäfen verkürzen Lieferketten und ermöglichen modernen Lebensmittelhändlern, die Nachschublieferung am selben Tag zu versprechen. Indonesien Einzelhandelsmarkt Akteure eröffnen kleinere, einkaufszentrumsverankerte Geschäfte, die Sortimente an regionale Geschmäcker anpassen und oft nationale Marken mit lokalen Snack-Favoriten mischen. Verbraucherfinanzunternehmen melden zweistelliges Wachstum bei Ratenkäufen für Haushaltsgeräte, was auf eine Verschiebung hin zu Lifestyle-Käufen über das Wesentliche hinaus hindeutet.

Regierungsinitiative für bargeldlose Gesellschaft beschleunigt moderne Einzelhandelsadoption

Bank Indonesia macht universelle QR-Akzeptanz verpflichtend, und 15 Millionen Mikrohändler schlossen sich 2024 QRIS an. In modernen Ketten macht Bargeld jetzt 42,50% der Transaktionen aus, gegenüber 50% vor zwei Jahren. E-Wallet-Anbieter schichten Treuepunkte und Mikrosparen in Apps ein und fördern die tägliche Nutzung. Einzelhändler bevorzugen bargeldlose Transaktionen für schnellere Kassen und reichere Käuferdaten. Mit einem 90%-Ziel für finanzielle Inklusion bis 2025 investieren Regulatoren in digitale Alphabetisierungskampagnen für ländliche Erwachsene und erweitern den adressierbaren Pool für mobilen Handel.

Steigende Durchdringung erschwinglicher Smartphones treibt Mobile-First E-Commerce an

Inländische Montage-Anreize drücken 4G-Einsteigerhandys unter 60 USD und machen Smartphones zu einem Massenmarkt-Grundnahrungsmittel. Mobile Bildschirme hosten 87,2% der Online-Einzelhandelsbestellungen und dominieren die Produktentdeckung durch Live-Streaming und Kurzvideo. Indonesien Einzelhandelsmarkt Betreiber optimieren leichte Apps, die in Gebieten mit begrenzter Bandbreite laden, und koppeln sie mit lokalen Sprach-Chatbots, um die Servicequalität zu erhöhen. Schnell wachsende Kategorien umfassen Schönheit, Snacks und Budget-Elektronik, alle durch Influencer-geführte Flash-Sales beworben, die Zuschauer innerhalb von Minuten konvertieren.

Wechsel einheimischer FMCG-Hersteller zu direkter Einzelhändler-Distribution

Lokale Verarbeiter von Nudeln, Snacks und Getränken transportieren Produkte zunehmend direkt zu Minimarkt-Ketten und umgehen traditionelle Großhändler. Lieferzeiten sinken um 30%, was die Regalfrische steigert und Lagerausfälle reduziert. Einzelhändler sichern sich bessere Margen bei Private-Label-Kooperationen, während Produzenten Abverkaufsdaten sammeln, die Geschmacksinnovationen leiten. Regierungshandelsregeln erlauben jetzt flexible Exklusivitätsvereinbarungen, vorausgesetzt die Regalpreise bleiben wettbewerbsfähig.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Anhaltend hohe Logistikkosten im gesamten Archipel | -1.3% | National, mit höchster Auswirkung in Ostindonesien | Langfristig (≥ 4 Jahre) |

| Preissensitive Verbraucherbasis begrenzt Premiumisierung | -0.8% | National, ausgeprägter außerhalb großer städtischer Zentren | Mittelfristig (2-4 Jahre) |

| Fragmentiertes traditionelles "Warung"-Netzwerk behindert modernes Handelswachstum | -1.1% | National, besonders in ländlichen und halbstädtischen Gebieten | Langfristig (≥ 4 Jahre) |

| Komplexe Provinzlizenzierungs- und Zonierungsvorschriften | -0.7% | National, mit variierender Auswirkung je Provinz | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltend hohe Logistikkosten im gesamten Archipel

Der Transport von Waren von Java nach Maluku kann Einzelhandelspreise um 25% aufblähen, teilweise weil kleine Paketrouten auf Leerfahrten angewiesen sind. Regierungsseewege entlasten Massenguttransporte, aber nicht Last-Mile-Kurierpreise. Daher wenden einige Online-Einzelhändler standortbasierte Zuschläge an, was die Konversion in abgelegenen Gebieten dämpft. Große Ketten erkunden Küsten-Mikro-Hubs und Drohnen-Pilotprojekte, doch sinnvolle Kostenentlastung hängt von multimodaler Infrastruktur ab, die noch Jahre entfernt ist.

Preissensitive Verbraucherbasis begrenzt Premiumisierung

Ein Gini-Index von 0,382 unterstreicht Einkommensunterschiede. Außerhalb Jakartas nennen 65% der Käufer den Preis als wichtigsten Kauftreiber. Einzelhandel in Indonesien Markt Einzelhändler setzen daher "Schrumpfflation" fort - verkaufen kleinere Packungen zu konstanten Preisen - um die Erschwinglichkeit zu bewahren. Premium-Linien haben hauptsächlich Erfolg, wenn sie mit Ratenplänen oder loyalitätsbasierten Cashbacks gebündelt werden, was Aspirationsartikel für untere Mittelschichten erreichbar macht.

Segmentanalyse

Nach Produktkategorie: Gesundheit und Schönheit übertrifft Grundnahrungsmittel

Lebensmittel und Getränke hielten den größten Indonesien Einzelhandelsmarkt Anteil von 35,16% in 2024, verankert durch tägliche Grundnahrungsmittel und steigende Nachfrage nach verzehrfertigen Mahlzeiten. Gesundheit, Schönheit und Körperpflege führt das Wachstum mit einer CAGR von 12,8% an, unterstützt durch Halal-Zertifizierungsregeln, die lokale Kosmetikmarken legitimieren. In-Store-Dermatologie-Theken kombinieren Hautanalysen mit kuratierten Regimen und konvertieren Einzelartikel-Käufer zu Warenkorbfüllern. Traditionelle Snacks wie Kripik und Tempeh-Chips gewinnen Premium-Platzierung in Minimärkten, was nostalgische Anziehungskraft selbst in modernen Umgebungen widerspiegelt.

Über den Prognosehorizont belohnen gamifizierte Wellness-Programme in E-Wallets Vitaminkäufe und stupsen Käufer zu präventiven Gesundheitsroutinen an. Verbraucherelektronik und -geräte profitieren von Smart-Home-Adoption, besonders energiesparende Klimaanlagen, die unter nationalen Effizienzstandards beworben werden. Bekleidung und Schuhe experimentiert mit limitierten Drops, die sich mit TikTok-Trends synchronisieren, und Möbelketten koppeln modulare Designs mit Quick-Ship-Versprechen, um jüngere Familien zu erreichen, die ihre ersten Häuser einrichten.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Vertriebskanal: Nähe schlägt Größe, Omnichannel verschmilzt nahtlos

Convenience-Stores und Mini-Märkte eroberten einen 45,54%-Anteil der Einzelhandel in Indonesien Marktgröße in 2024, aufgrund begehbarer Standorte und Mix-and-Match-SKUs, die tägliche Auffüllmissionen erfüllen. Verbrauchermärkte und Supermärkte, obwohl sie eine kleinere Basis ausmachen, liefern eine CAGR von 9,4%, da Betreiber Gänge für Gourmet-Ecken und Koch-mit-Demos umrüsten, die wöchentliche Lebensmitteleinkäufe zu Familienausflügen machen. Pop-up-Kioske in Tankstellen erweitern die Convenience-Reichweite für Pendler.

Digitale Synergien beschleunigen: Minimärkte beherbergen Paketschließfächer, während Verbrauchermärkte Dark-Store-Zonen für Zwei-Stunden-Lieferungen betreiben. Kaufhäuser digitalisieren Umkleidekabinen mit AR-Spiegeln und machen sie zu interaktiven Entdeckungsräumen. Traditionelle Warungs integrieren POS-Apps, die mit Lieferanten-Marktplätzen verknüpft sind, und erweitern Sortimente ohne schweres Lagerrisiko.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Zahlungsmethode: Bargeld führt, aber rutscht jedes Quartal

Bargeld verwaltete 42,50% der Einzelhandelszahlungen in 2024. E-Wallets sprinten mit einer CAGR von 19,2% vorwärts und konvertieren Erstnutzer durch Transport- und Essenslieferungs-Ökosysteme. QRIS-konforme Codes vereinheitlichen die Akzeptanz, und Peer-to-Peer-Transfers fördern Wallet-Aufladungen. Debit- und Kreditkarten steigen in Wertbegriffen, da Käufer sie für höherpreisige Waren reservieren, unterstützt durch zinslosen Ratenkampagnen.

Einzelhändler übernehmen dynamische Preisexperimente, die kleine E-Wallet-Rabatte anbieten, um den Inflationsbiss zu mildern. Pay-later-Services bündeln mit Kaufschutzversicherungen und sprechen risikoaverse Haushalte an. Insgesamt bleibt die Multi-Method-Akzeptanz kritisch, aber Backend-Integrationen setzen Einzelhändler reichhaltigen zahlungsbasierten Daten für analytikgetriebene Werbeaktionen aus.

Geografieanalyse

Großraum Jakartas Einzelhandelsbestand überschritt 4,9 Millionen qm in 2024, und Grundmieten stiegen um 2,1% trotz makroökonomischer Gegenwinde. Einzelhändler reagieren mit gemeinschaftszentrierten Formaten und betten Kindertagesstätten und Wellness-Kliniken neben Geschäfte ein, um die Verweilzeit zu steigern. In Bandung nutzen Factory-Outlet-Cluster den Tourismus aus Nachbarprovinzen, während Yogyakartas Studentenbevölkerung Abendwirtschaftsverkäufe in Grab-and-Go-Kaffeeketten ankurbelt.

In Sumatra vereinfacht Highway-Mautgebühr provinzübergreifende LKW-Bewegungen und ermöglicht zentralisierte DCs, die mehrere Städte in einem 12-Stunden-Radius bedienen. Kalimantans Einzelhandelsstimmung verknüpft sich mit der neuen Hauptstadt; frühe Adopter umfassen Heimwerker-Riesen, die sich darauf vorbereiten, Regierungshausprojekte zu beliefern. Sulawesis Makassar-Hafen bewältigt steigende Containervolumen, und Einzelhändler vertiefen Sortimente, um aspirative Käufer zu treffen, die mit Einkommen aus Nickelverarbeitungsjobs reich sind.

Der Touristengürtel von Bali und Nusa Tenggara freut sich über eine Hotelbelegungsrückkehr über 70%. Luxusmodehäuser eröffnen Boutiquen in Seminyak wieder, während lokale Surf-Ausrüstungsmarken auf internationale Fußgängerströme aufspringen. Papua und Maluku haben noch immer keine dichten Einzelhandelsnetzwerke, dennoch verbessern Telecom-Tower-Rollouts die Online-Shopping-Machbarkeit und ermöglichen E-Commerce, physische Ausbaumaßnahmen mittelfristig zu überspringen.

Wettbewerbslandschaft

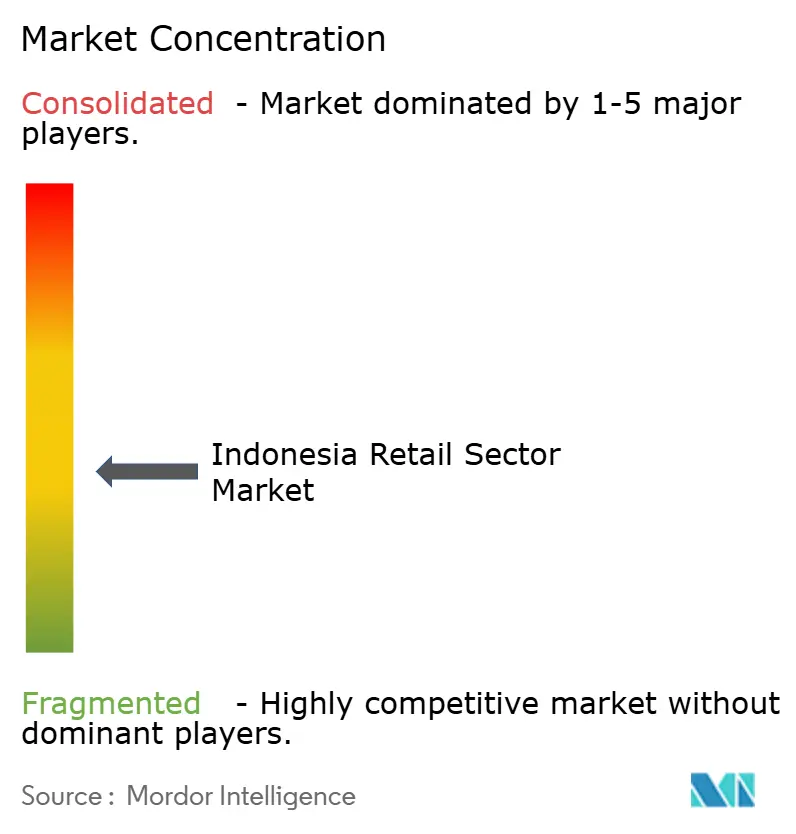

Innovation und digitale Integration treiben das Wachstum an

Damit etablierte Akteure ihren Marktanteil halten und steigern können, muss der Fokus auf der Entwicklung integrierter Einzelhandels-Ökosysteme liegen, die physische Einzelhandels- und digitale Kanäle nahtlos kombinieren. Erfolgsfaktoren umfassen Investitionen in fortgeschrittene Analysekapazitäten, Entwicklung von Eigenmarkenprodukten und Schaffung personalisierter Einkaufserlebnisse durch Treueprogramme und zielgerichtetes Marketing. Unternehmen müssen auch ihre Last-Mile-Lieferinfrastruktur stärken und nachhaltige Praktiken implementieren, um dem wachsenden Umweltbewusstsein der Verbraucher zu begegnen, während sie die Kostenwettbewerbsfähigkeit in einem zunehmend preissensitiven Markt aufrechterhalten.

Neue Marktteilnehmer und Challenger-Marken können Boden gewinnen, indem sie sich auf Nischenmärkte und spezialisierte Produktkategorien konzentrieren, die größere Akteure möglicherweise übersehen. Der Schlüssel liegt darin, digitale Technologien zu nutzen, um Betriebskosten zu reduzieren und differenzierte Wertversprechen zu schaffen. Regulatorische Überlegungen, insbesondere bezüglich Auslandsinvestitionen und E-Commerce-Operationen, formen weiterhin Markteintrittsstrategien. Das Substitutionsrisiko bleibt moderat, hauptsächlich durch Markenbildung und Kundentreuprogramme gemildert, während die Endnutzerkonzentration erheblich zwischen verschiedenen Einzelhandelsformaten und geografischen Standorten variiert, was maßgeschneiderte Ansätze für Marktpenetration und -expansion erfordert. Der Einzelhandelssektor entwickelt sich weiterhin, wobei stationärer Einzelhandel immer noch eine entscheidende Rolle im Kundenengagement spielt.

Indonesien Einzelhandelssektor Branchenführer

-

Indomaret

-

Alfamart

-

Shopee Indonesia

-

Tokopedia

-

Hypermart / Foodmart

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: AEON Mall Indonesia eröffnete seinen fünften Standort, AEON Mall Deltamas, der Einzelhandel, Gastronomie und Gemeinschaftsfreizeträume verbindet.

- Februar 2025: Pakuwon Group enthüllte Pakuwon Mall Bekasi, erweiterte Großraum Jakartas Einzelhandels-GLA auf 3,24 Millionen qm und stützte das Vorstadtwachstum.

- Dezember 2024: TikTok Shop nahm den indonesischen Betrieb nach dem Erwerb einer Mehrheitsbeteiligung an Tokopedia wieder auf und verknüpfte Social-Commerce-Funktionen mit einem führenden Marktplatz.

Indonesien Einzelhandelssektor Marktbericht Umfang

Der Bericht über den indonesischen Einzelhandelssektor bietet eine umfassende Bewertung des Marktes mit einer Analyse der Marktsegmente. Darüber hinaus bietet der Bericht auch das Wettbewerbsprofil der wichtigsten Hersteller sowie eine regionale Analyse. Die indonesische Einzelhandelsbranche ist segmentiert nach Produkten (Lebensmittel und Getränke, Körper- und Haushaltspflege, Bekleidung, Schuhe und Accessoires, Möbel, Spielwaren und Hobby, Elektronik und Haushaltsgeräte und andere Produkte) und Vertriebskanal (Supermärkte/Verbrauchermärkte, Convenience-Stores und Kaufhäuser, Fachgeschäfte, Online und andere Vertriebskanäle). Der Bericht bietet Marktgröße und Prognosen für den Einzelhandelssektor in Indonesien in Wert (Millionen USD) für alle oben genannten Segmente.

| Lebensmittel und Getränke |

| Bekleidung und Schuhe |

| Verbraucherelektronik und -geräte |

| Heim und Möbel |

| Gesundheit, Schönheit und Körperpflege |

| Andere |

| Verbrauchermärkte und Supermärkte |

| Kaufhäuser |

| Convenience-Stores und Mini-Märkte |

| Fachgeschäfte |

| Traditional (Warung / Kiosks) |

| Online |

| Bargeld |

| Debit- & Kreditkarten |

| E-Wallets |

| Banküberweisungen / Pay-Later |

| Großraum Jakarta |

| Rest von Java |

| Sumatra |

| Kalimantan |

| Sulawesi |

| Bali & Nusa Tenggara |

| Papua & Maluku |

| Nach Produktkategorie | Lebensmittel und Getränke |

| Bekleidung und Schuhe | |

| Verbraucherelektronik und -geräte | |

| Heim und Möbel | |

| Gesundheit, Schönheit und Körperpflege | |

| Andere | |

| Nach Vertriebskanal | Verbrauchermärkte und Supermärkte |

| Kaufhäuser | |

| Convenience-Stores und Mini-Märkte | |

| Fachgeschäfte | |

| Traditional (Warung / Kiosks) | |

| Online | |

| Nach Zahlungsmethode | Bargeld |

| Debit- & Kreditkarten | |

| E-Wallets | |

| Banküberweisungen / Pay-Later | |

| Nach Region | Großraum Jakarta |

| Rest von Java | |

| Sumatra | |

| Kalimantan | |

| Sulawesi | |

| Bali & Nusa Tenggara | |

| Papua & Maluku |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der Einzelhandel in Indonesien Markt heute?

Die indonesische Einzelhandelsmarktgröße erreichte 56,88 Milliarden USD in 2025 und wird auf 74,69 Milliarden USD bis 2030 prognostiziert.

Welche Produktkategorie wächst am schnellsten?

Gesundheit, Schönheit und Körperpflege verzeichnet eine führende CAGR von 12,8% von 2025-2030.

Wie dominant sind Convenience-Stores?

Convenience-Stores und Mini-Märkte hielten 45,54% der Einzelhandel in Indonesien Marktgröße in 2024, den größten Anteil unter Offline-Formaten.

Sind Barzahlungen noch üblich?

Ja, Bargeld bleibt 42,50% der Zahlungen, obwohl E-Wallets die schnellste CAGR von 19,2% bis 2030 zeigen.

Warum ist Sulawesi für die Expansion bedeutsam?

Sulawesi verzeichnet die schnellste regionale CAGR von 10,5%, angetrieben durch Hafenausbau und bergbaugeführtes Einkommenswachstum.

Seite zuletzt aktualisiert am: