Marktanalyse für hochfesten Stahl

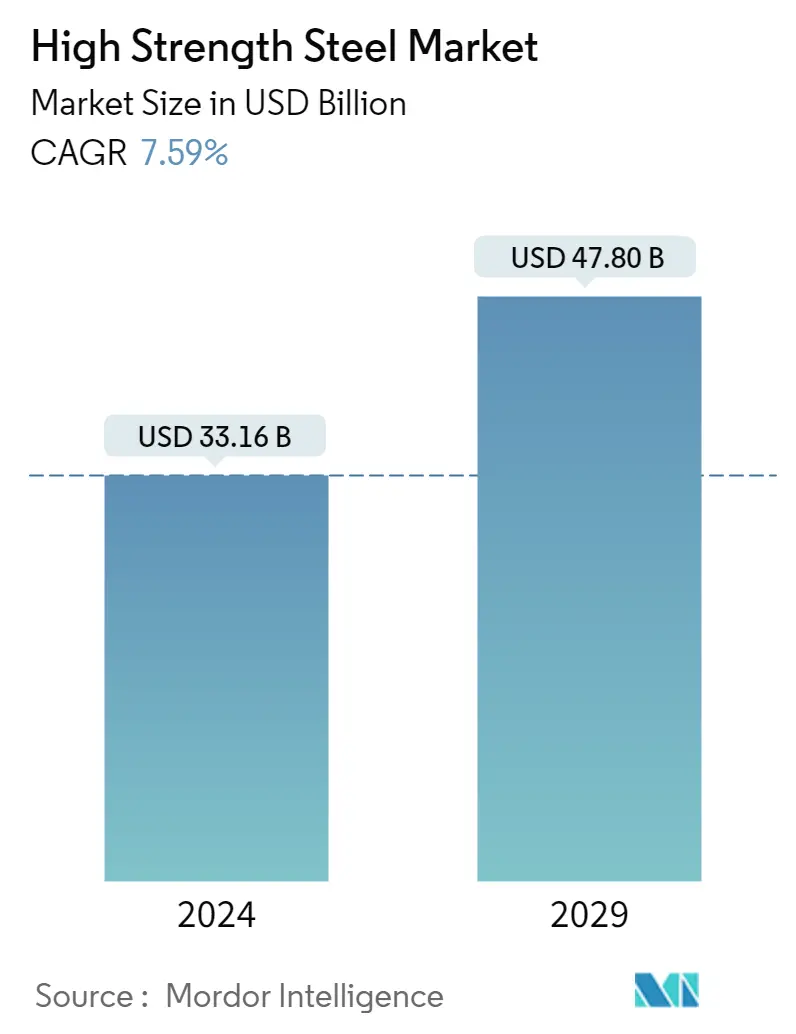

Die Größe des Marktes für hochfesten Stahl wird im Jahr 2024 auf 33,16 Milliarden US-Dollar geschätzt und soll bis 2029 47,80 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,59 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde durch die COVID-19-Pandemie in der Region negativ beeinflusst, darunter Nachfrage- und Produktivitätsrückgänge, Unterbrechungen der Lieferkette und regionale Sperrungen. Allerdings verzeichnete der Markt im Jahr 2021 ein deutliches Wachstum und wuchs auch im Jahr 2022 weiter.

- Kurzfristig sind einige Faktoren, die das Wachstum des untersuchten Marktes vorantreiben, die steigende Nachfrage aus der Bau- und Automobilindustrie.

- Andererseits werden hohe Produktionskosten und hohe technologische Einschränkungen wahrscheinlich das Wachstum des Marktes behindern.

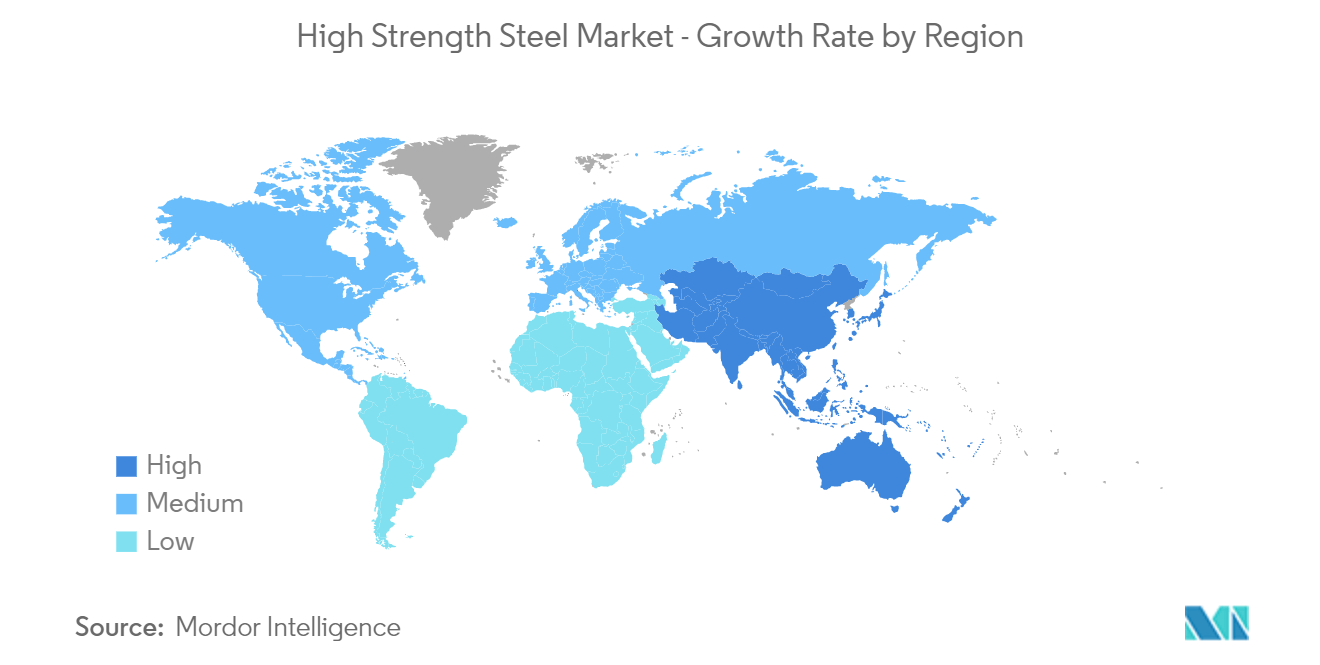

- Dennoch wird erwartet, dass die industrielle und infrastrukturelle Entwicklung im asiatisch-pazifischen Raum im Prognosezeitraum zahlreiche Chancen bieten wird.

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominiert und im Prognosezeitraum auch die höchste CAGR verzeichnen wird.

Markttrends für hochfesten Stahl

Zunehmende Anwendungen in der Automobilindustrie

- Hochfeste Stähle werden in der Automobilindustrie häufig eingesetzt, um das Gesamtgewicht des Fahrzeugs zu reduzieren und gleichzeitig die Steifigkeit und Energieabsorption in einigen Bereichen zu erhöhen.

- Hochfeste Stähle verfügen über mehrere Eigenschaften, die ihre Nachfrage in der Automobilindustrie steigern, darunter mechanische Eigenschaften, Dicke und Breitenfähigkeit.

- Im Allgemeinen wird die Festigkeit von Stahl in der Automobilindustrie durch seine Mikrostruktur bestimmt, die je nach chemischer Zusammensetzung, thermischer Vorgeschichte und den Verformungsprozessen, die er während des Produktionsprozesses durchläuft, variiert.

- Hochfester Stahl hat gegenüber herkömmlichem Stahl mehrere Vorteile, insbesondere wenn das Gewicht in der Automobilindustrie eine Rolle bei der Kraftstoffeffizienz spielt. Ihre mechanischen Eigenschaften, Schweißbarkeit, Ermüdung, statische Festigkeit, kathodischer Schutz und Wasserstoffversprödungsleistung haben sich für die Automobilindustrie als vorteilhaft erwiesen.

- Deutschland ist führend auf dem europäischen Automobilmarkt 41 Montage- und Motorenproduktionswerke tragen zu einem Drittel der gesamten europäischen Automobilproduktion bei. Deutschland, einer der führenden Produktionsstandorte der Automobilindustrie, ist die Heimat von Herstellern aus verschiedenen Segmenten, wie z. B. Geräteherstellern, Material- und Komponentenlieferanten, Motorenherstellern und Gesamtsystemintegratoren. Laut OICA belief sich die Automobilproduktion in Deutschland beispielsweise im Jahr 2022 auf 36.77.820 Einheiten, was einem Anstieg von 11 % gegenüber 2021 entspricht Markt für hochfesten Stahl.

- Es wird erwartet, dass die zunehmenden Investitionen und Fortschritte in der Automobilindustrie in Indien den Verbrauch von hochfestem Stahl erhöhen werden. Beispielsweise kündigte Tata Motors im April 2022 Pläne an, in den nächsten fünf Jahren 3,08 Milliarden US-Dollar in sein Pkw-Geschäft zu investieren. Es wird erwartet, dass sich dies positiv auf den Markt für hochfeste Stähle im Land auswirken wird.

- Darüber hinaus treibt die wachsende Nachfrage nach Transportfahrzeugen den Markt für hochfeste Stähle voran. Im Jahr 2023 wird Indiens Automobilsektor aufgrund der starken Nachfrage und der Präferenz der Verbraucher für Privatfahrzeuge gegenüber öffentlichen Verkehrsmitteln voraussichtlich der stärkste im asiatisch-pazifischen Raum sein. Laut OICA belief sich die Automobilproduktion im Land beispielsweise im Jahr 2022 auf 54.56.857 Einheiten, was einem Anstieg von 24 % im Vergleich zu 2020 entspricht. Daher dürfte der Markt für hochfeste Stähle in der Region dadurch wachsen der Anstieg des gesamten Automobilbaus.

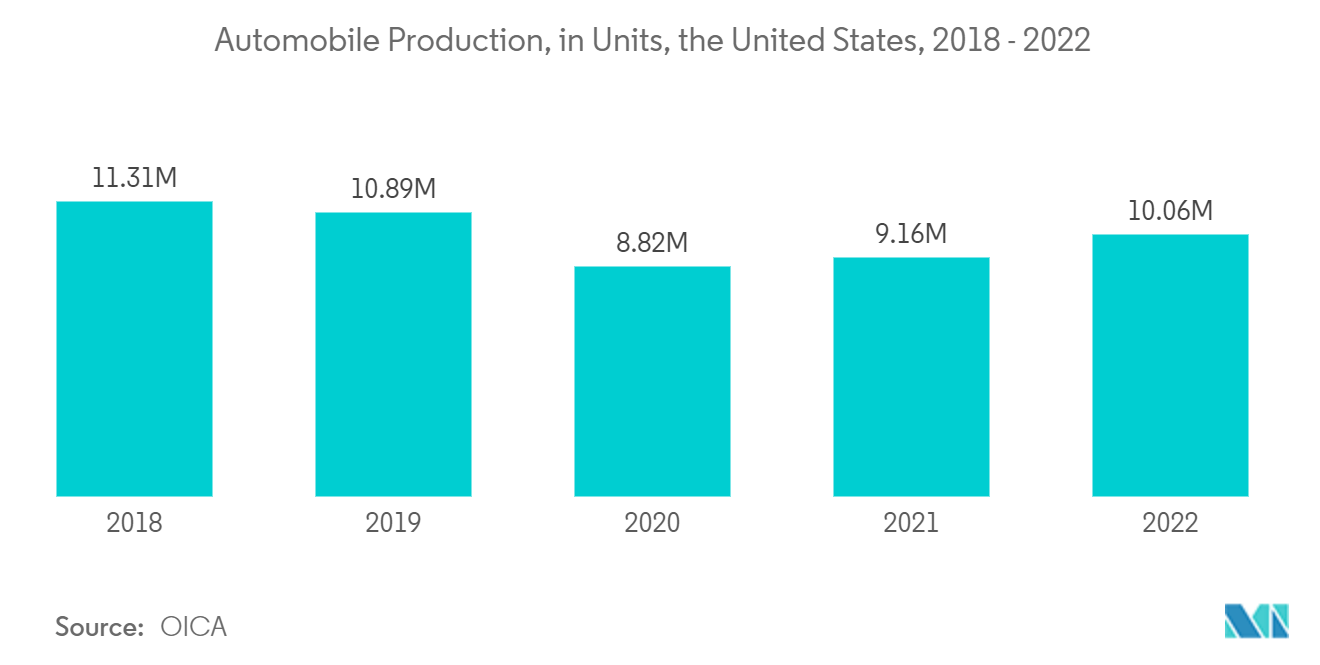

- Darüber hinaus sind die Vereinigten Staaten der zweitgrößte Fahrzeugverkaufs- und Produktionsmarkt weltweit. Laut OICA belief sich die Automobilproduktion in den Vereinigten Staaten beispielsweise im Jahr 2022 auf 1.00.60.339 Einheiten, was einem Anstieg von 10 % gegenüber 2021 entspricht Aufwärtsnachfrage für den Markt für Kraftstoffadditive.

- Der zunehmende Einsatz von hochfestem Stahl für eine bessere Kraftstoffeffizienz und leichtere Fahrzeuge wird das Marktwachstum in der Automobilindustrie ankurbeln.

China wird die Asien-Pazifik-Region dominieren

- China hält den größten Marktanteil im asiatisch-pazifischen Raum auf dem Markt für hochfesten Stahl. Es wird erwartet, dass die Nachfrage nach dem Markt für hochfeste Stähle im gesamten Prognosezeitraum aufgrund steigender Investitionen und Bautätigkeit im Land steigen wird.

- Gemessen am BIP ist China die größte Volkswirtschaft im asiatisch-pazifischen Raum. Das Wachstum im Land bleibt hoch, nimmt jedoch allmählich ab, da die Bevölkerung altert und die Wirtschaft von Investitionen auf Konsum, von Produktion auf Dienstleistungen und von externer auf interne Nachfrage umstellt.

- China leistet einen großen Beitrag, da es in den letzten Jahren zu den führenden Infrastrukturinvestoren weltweit gehörte. Nach Angaben des National Bureau of Statistics (NBS) Chinas belief sich beispielsweise der Produktionswert der Bauarbeiten in China im Jahr 2022 auf 27,63 Billionen Yuan (4108,581 Milliarden US-Dollar), was einem Anstieg von 6,6 % im Vergleich zu 2021 entspricht.

- Darüber hinaus bleibt die Automobilindustrie weiterhin der größte Sektor des Landes und spiegelt positive Anzeichen für die nahe Zukunft wider. Laut OICA belief sich die Automobilproduktion im Land beispielsweise im Jahr 2022 auf 2.70.20.615 Einheiten, was einem Anstieg von 3 % im Vergleich zu 2021 entspricht. Daher ist das Szenario für die Automobilproduktion im Land so positiv Es wird erwartet, dass die Nachfrage nach hochfestem Stahl steigt.

- Darüber hinaus ist China auf dem besten Weg, die USA innerhalb der nächsten drei Jahre als weltgrößter Flugreisemarkt zu überholen. Dennoch wächst der Appetit des Landes auf die Luftfahrt weiterhin exponentiell. Beispielsweise unterzeichnete Airbus im April 2023 während eines französischen Staatsbesuchs in China neue Kooperationsvereinbarungen mit Chinas Partnern aus der Luftfahrtindustrie. In den nächsten 20 Jahren soll Chinas Flugverkehr jährlich um 5,3 % wachsen, deutlich schneller als der Weltdurchschnitt von 3,6 %. Dies wird zwischen 2023 und 2041 zu einem Bedarf an 8.420 Passagier- und Frachtflugzeugen führen, was mehr als 20 % des weltweiten Gesamtbedarfs an rund 39.500 neuen Flugzeugen in den nächsten 20 Jahren entspricht. Daher wird erwartet, dass diese Erweiterungen der Luftfahrtindustrie zu einer Aufwärtsnachfrage auf dem Markt für hochfeste Stähle führen werden.

- Laut UNCTD verfügte China im Jahr 2022 über 1.15.154 Handelsschiffe, was einem Anstieg von rund 6,1 % gegenüber 2021 entspricht, was 1.08.481 Handelsschiffen entspricht. Daher wird erwartet, dass die Zunahme der Handelsschiffe zu einer Aufwärtsnachfrage auf dem Markt für hochfesten Stahl führen wird.

- Angesichts des Wachstums in den verschiedenen Endverbrauchssektoren des Landes wird daher erwartet, dass die Nachfrage nach hochfestem Stahl in den kommenden Jahren erheblich steigen wird.

Überblick über die hochfeste Stahlindustrie

Der Markt für hochfesten Stahl ist teilweise konsolidierter Natur. Zu den Hauptakteuren auf diesem Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem ArcelorMittal, United States Steel Corporation, Tata Steel, JSW und voestalpine AG.

Marktführer für hochfesten Stahl

ArcelorMittal

United States Steel Corporation

JSW

Tata Steel

voestalpine AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für hochfesten Stahl

- Oktober 2022 ArcelorMittals Zweig AMNS India gab bekannt, dass das Unternehmen die Lieferung von hochfestem Spezialstahl für Indiens geplantes Hochgeschwindigkeitszugprojekt in Betracht zieht.

- März 2022 Die AFV Beltrame Group schloss den Erwerb der funktionalen Produktionsanlagen des Spezialstahlwerks Târgoviște durch den Abschluss der Eigentumsübertragungsdokumente und die vollständige Zahlung des Preises für 38,3 Mio. EUR ab.

Segmentierung der hochfesten Stahlindustrie

Hochfester Stahl ist eine neue Generation mit außergewöhnlicher Festigkeit und Flexibilität. Im Gegensatz zu herkömmlichem Kohlenstoffstahl ist dieser Stahl beständiger gegen Korrosion und andere Chemikalien. Hochfeste Stähle werden typischerweise mit Kupfer, Vanadium und Titan legiert, um die Festigkeit zu erhöhen. Diese werden aufgrund ihres breiten Eigenschaftsspektrums, insbesondere ihres geringen Gewichts und anderer mechanischer Eigenschaften wie bessere Schweißbarkeit, hohe Zähigkeit und hervorragende Formbarkeit, häufig in Automobilanwendungen eingesetzt. Der Markt ist nach Produkttyp, Anwendung und Geografie segmentiert. Der Markt ist nach Produkttyp in Dualphasenstahl, brennhärtbaren Stahl, Kohlenstoff-Mangan-Stahl und andere Produkttypen unterteilt. Der Markt ist nach Anwendung in Automobil-, Bau-, Gebrauchtwaren- und Bergbauausrüstung, Luftfahrt und Schifffahrt sowie andere Anwendungen unterteilt. Der Bericht bietet Marktgrößen und Prognosen für 15 Länder in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) für alle oben genannten Segmente erstellt.

| Dualphasenstahl |

| Einbrennhärtbarer Stahl |

| Kohlenstoff-Mangan-Stahl |

| Andere Produkttypen |

| Automobil |

| Konstruktion |

| Gelbe Ware und Bergbauausrüstung |

| Luftfahrt und Marine |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Dualphasenstahl | |

| Einbrennhärtbarer Stahl | ||

| Kohlenstoff-Mangan-Stahl | ||

| Andere Produkttypen | ||

| Anwendung | Automobil | |

| Konstruktion | ||

| Gelbe Ware und Bergbauausrüstung | ||

| Luftfahrt und Marine | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für hochfesten Stahl

Wie groß ist der Markt für hochfesten Stahl?

Die Größe des Marktes für hochfesten Stahl wird im Jahr 2024 voraussichtlich 33,16 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,59 % auf 47,80 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für hochfesten Stahl derzeit?

Im Jahr 2024 wird die Größe des Marktes für hochfesten Stahl voraussichtlich 33,16 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Hochfester Stahl-Markt?

ArcelorMittal, United States Steel Corporation, JSW, Tata Steel, voestalpine AG sind die wichtigsten Unternehmen, die auf dem Markt für hochfesten Stahl tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für hochfesten Stahl?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für hochfesten Stahl?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für hochfesten Stahl.

Welche Jahre deckt dieser Markt für hochfesten Stahl ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für hochfesten Stahl auf 30,82 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für hochfesten Stahl für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für hochfesten Stahl für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für hochfesten Stahl

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von hochfestem Stahl im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von hochfestem Stahl umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.