Marktanalyse für HPC-Software

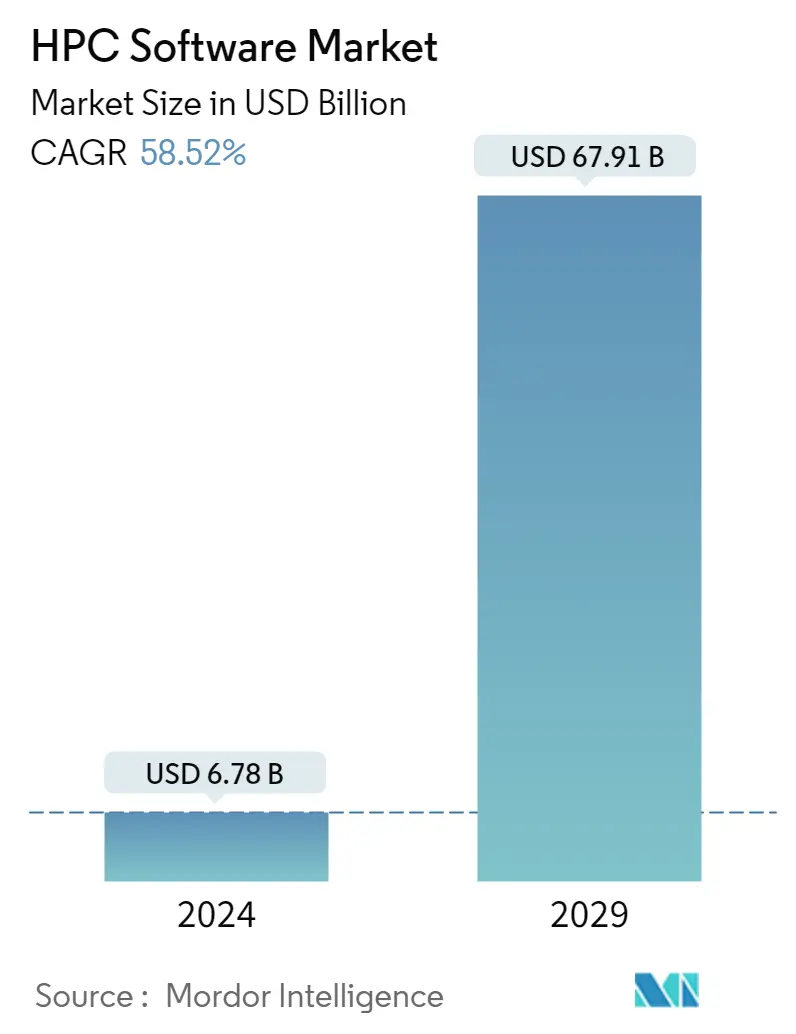

Die Größe des HPC-Softwaremarkts wird im Jahr 2024 auf 6,78 Milliarden US-Dollar geschätzt und soll bis 2029 67,91 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 58,52 % im Prognosezeitraum (2024–2029) entspricht.

Faktoren wie steigende Investitionen in die künstliche Intelligenz (KI), das industrielle Internet der Dinge (IIoT) und die technische Nachfrage nach Electronic Design Automation (EDA) treiben den Markt im Prognosezeitraum an.

- Die steigende Nachfrage nach kurzen Produktentwicklungszyklen (PLCs) und die Notwendigkeit, eine gleichbleibende Qualität aufrechtzuerhalten, können ohne den Einsatz der richtigen Tools und fortschrittlichen Technologien kaum in Echtzeit bewältigt werden.

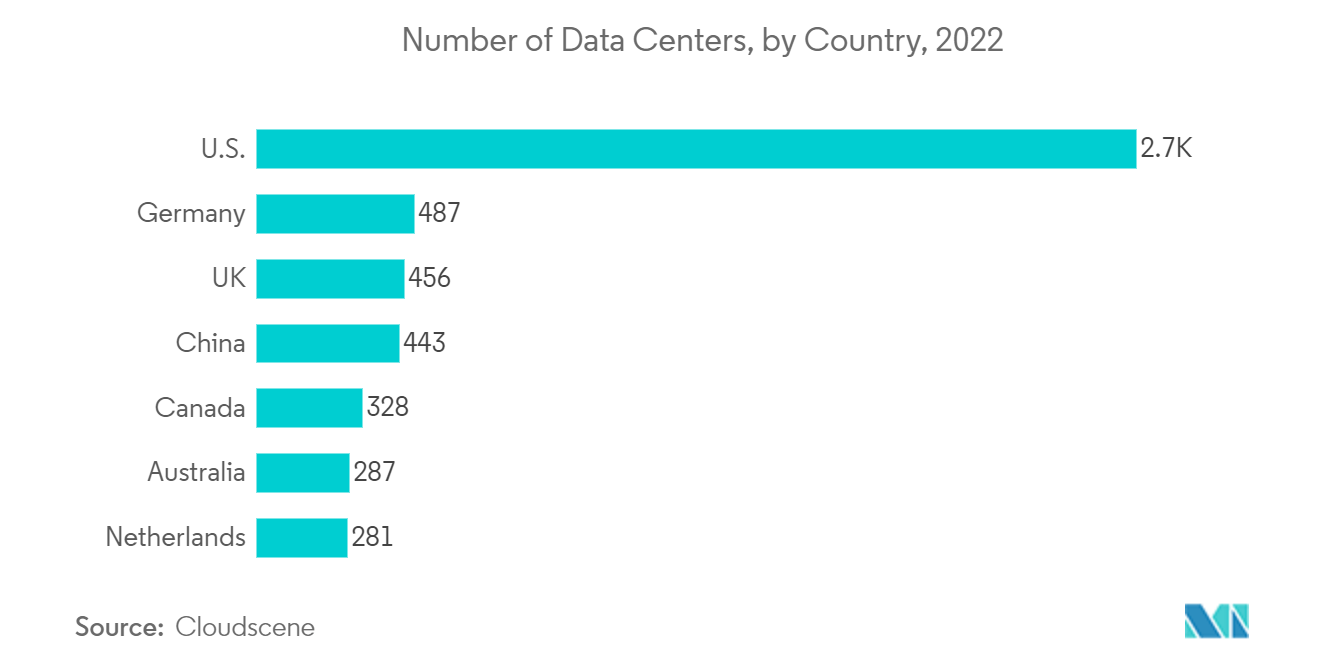

- Länder auf der ganzen Welt, darunter Deutschland, die Vereinigten Staaten, das Vereinigte Königreich, Japan und China, haben die Bedeutung solcher Technologien als bedeutender Motor des Wirtschaftswachstums erkannt und sind potenzielle Märkte für HPC-Software, die diese Initiativen unterstützen bei gleichzeitiger Wahrung der Kosten- und Leistungseffizienz.

- Der Einsatz von Hochleistungsrechnersystemen (HPC) mit Computer-Aided-Engineering-Software (CAE) für die Simulation von High-Fidelity-Modellen nimmt in verschiedenen Branchen wie der Automobilindustrie, der diskreten Fertigung und der Robotik im Gesundheitswesen zu.

- Darüber hinaus gewinnen cloudbasierte HPC-Lösungen aufgrund ihres kostengünstigen Pay-as-you-go-Preismodells an Bedeutung. Vor allem Regierungsbehörden, Forschungseinrichtungen und Universitäten dürften von cloudbasierten HPC-Lösungen profitieren.

Markttrends für HPC-Software

Cloudbasierte Hochleistungs-Computing-Software treibt das Wachstum voran

- Unternehmen in allen Regionen entscheiden sich für die Anmietung von HPC-Anwendungen über die Cloud, um komplexe mathematische Modellierungsprobleme zu lösen, da sie neben den Kosten auch Vorteile sehen. Infolgedessen hat das Cloud-High-Performance-Computing (HPC) in den letzten Jahren einen Aufschwung erlebt.

- Cloud HPC bietet skalierbare und kostengünstige Möglichkeiten, große Datenmengen zu verarbeiten und komplexe Anwendungen auszuführen. Cloud-Computing-Anbieter investieren in Forschung und Entwicklung, um neue Software einzuführen, die den Anforderungen von Unternehmen gerecht wird.

- Beispielsweise haben Forscher von Amazon Web Services (AWS) im Februar 2023 ein neues Software-Framework auf den Markt gebracht, mit dem elektromagnetische Simulationen auf Quantencomputer-Hardware erstellt werden können. Es wurde entwickelt, um die auf AWS verfügbaren Cloud-basierten High-Performance-Computing-Produkte und -Dienste (HPC) zu nutzen.

- Cloud-HPC-Anbieter erzielen erhebliche Renditen, indem sie wettbewerbsfähige Kosten, schnelle Innovationen und Portfolioerweiterungen aufrechterhalten.

- Beispielsweise gab CGG, ein globaler Technologie- und HPC-Anbieter, im Mai 2023 bekannt, dass es einen Vertrag als exklusiver HPC-Cloud-Partner von Biosimulytics unterzeichnet hat, einem irischen Pharma-Softwareunternehmen, das künstliche Intelligenz (KI) nutzt, um die Geschwindigkeit drastisch zu verbessern , Kosten, Neuheit und Erfolgsquote bei der Entwicklung neuer Medikamente.

- Im November 2022 gaben Lockheed Martin und Microsoft die Ausweitung ihrer strategischen Beziehung bekannt, um die Weiterentwicklung der Technologie für das Verteidigungsministerium (DOD) zu unterstützen. Der Schwerpunkt der Vereinbarung sollte auf Classified-Cloud-Innovationen, der digitalen Transformation und anderen fortschrittlichen technologischen Innovationen liegen. Es wird erwartet, dass solche Cloud-fokussierten Partnerschaften der großen Anbieter die Nachfrage nach Cloud-HPC steigern werden.

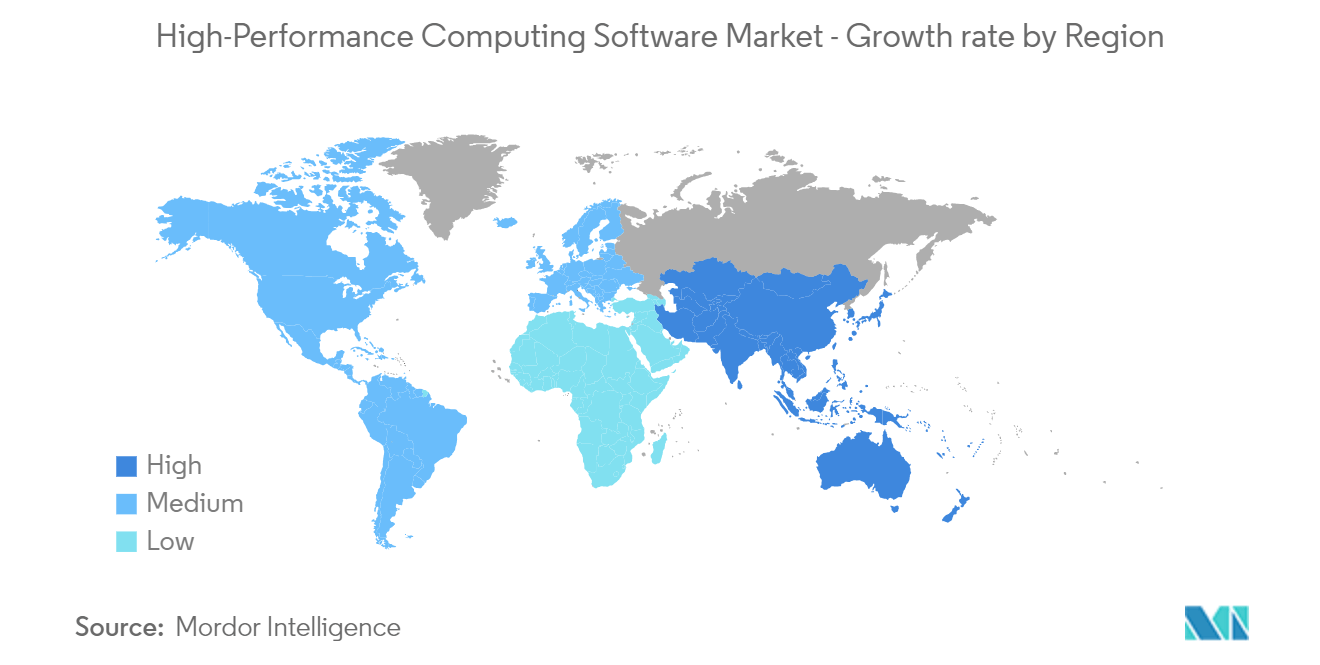

Der asiatisch-pazifische Raum ist die am schnellsten wachsende Region

- Die Region ist die Heimat mehrerer großer und aufstrebender Volkswirtschaften, darunter China, Japan und Indien. Diese Volkswirtschaften investieren stark in HPC, um ihre wirtschaftliche Entwicklung zu beschleunigen. Darüber hinaus steigert der zunehmende Einsatz von Simulationen in verschiedenen Branchen, darunter Fertigung, Gesundheitswesen und anderen, die Nachfrage nach HPC.

- Die starke Fertigungsindustrie der Region und Investitionen in HPC-treibende Technologien wie IoT und KI werden sie wahrscheinlich zu einem lukrativen Markt für Cloud-HPC-Anbieter machen.

- Die Anbieter haben erhebliche Investitionen getätigt, um den robusten Fertigungssektor im asiatisch-pazifischen Raum zu bedienen, der zunehmend auf Simulation und Cloud Computing setzt, um die Produktionskosten zu senken und die betriebliche Effektivität zu verbessern und so seine Wettbewerbsfähigkeit auf dem Weltmarkt aufrechtzuerhalten.

- Insbesondere China, Japan, Südkorea, Indien und Australien schaffen in den kommenden Jahren großes Potenzial für HPC-Software. Die chinesische Regierung hat erklärt, 47 Milliarden US-Dollar in ihre Halbleiterindustrie zu investieren, um nicht-einheimische Geräte in Herstellung und Design zu eliminieren, was im Prognosezeitraum letztendlich potenziellen Raum für Hochleistungs-Computertechnologie im Land schaffen wird.

- Im April 2022 kündigte Fujitsu die Einführung seines neuen Serviceportfolios Fujitsu Computing as a Service (CaaS) an, um die digitale Transformation (DX) zu beschleunigen, indem es Zugang zu den fortschrittlichsten Computertechnologien über die Cloud für die kommerzielle Nutzung bietet. Das Unternehmen sollte im Oktober 2022 mit der Bereitstellung dieser neuen Dienste für den japanischen Markt beginnen.

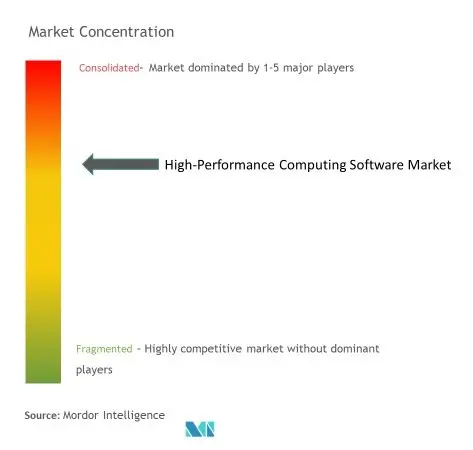

Überblick über die HPC-Softwarebranche

Einige regionale und globale Player dominieren den Markt mit ihrer technologischen Expertise bei Softwarelösungen für Hochleistungsrechner. Es wird erwartet, dass der globale Markt für Hochleistungsrechnersoftware konsolidiert wird. Amazon Web Services Inc., ANSYS, Inc., Dassault Systemes, Dell EMC, Google Inc., Hewlett Packard Enterprise Development LP, IBM Corporation, Intel Corporation, Microsoft Corporation und Oracle Corporation sind einige der Hauptakteure auf dem aktuellen Markt. Alle diese Akteure sind an wettbewerbsorientierten strategischen Entwicklungen wie Partnerschaften, neuen Produktinnovationen und Marktexpansion beteiligt, um Führungspositionen auf dem globalen Markt für Hochleistungs-Computing-Software zu erlangen.

Im Mai 2023 gab IBM bekannt, dass Cadence Design Systems, Inc. High Performance Computing (HPC) mit IBM Cloud HPC nutzt, um die Entwicklung seiner Chip- und Systemdesign-Software schneller zu unterstützen. Cadence kann seine rechenintensiven Arbeitslasten flexibel vor Ort und in der Cloud verwalten, indem das integrierte IBM Spectrum LSF in einer Hybrid-Cloud-Lösung für HPC bereitgestellt wird.

Im Mai 2023 gab Quantum Machines seine Partnerschaft mit ParTec bekannt, um eine gemeinsam entwickelte universelle Softwarelösung für die enge Integration von Quantencomputern in High-Performance-Computing-Umgebungen (HPC) auf den Markt zu bringen.

Marktführer für HPC-Software

Dell EMC

Hewlett Packard Enterprise Development LP

IBM Corporation

Intel Corporation

Microsoft Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum HPC-Softwaremarkt

- Mai 2023 BlackBerry QNX kündigt die Einführung eines hochskalierbaren, leistungsstarken, rechenfähigen Betriebssystems an, der QNX Software Development Platform (SDP) 8.0, um die Softwareentwicklungsbemühungen für Fahrzeuge und IoT-Systeme der nächsten Generation voranzutreiben.

- Juni 2022 Das US Army Engineering and Support Center, Huntsville (Huntsville Center) vergibt einen Auftrag über 699 Millionen US-Dollar an BAE Systems Technology Solutions Services, Inc., Rockville, Maryland, für integrierte Dienstleistungen zur Unterstützung des High-Performance Computing Modernization Program (HPCMP).

Segmentierung der HPC-Softwarebranche

High-Performance-Computing-Software (HPC) umfasst verschiedene Softwarepakete basierend auf ihren Anwendungen, wie Betriebssysteme, Software für Codierung und Entwicklung, Systemverwaltung und Virtualisierung. All diese Software kann in der On-Premise-Umgebung und auf einer gehosteten Cloud-Plattform bereitgestellt werden.

Der Markt für Hochleistungs-Computing-Software ist segmentiert nach Bereitstellungstyp (On-Premise, Cloud), industrieller Anwendung (Luft- und Raumfahrt und Verteidigung, Energie und Versorgung, BFSI, Medien und Unterhaltung, Fertigung, Biowissenschaften und Gesundheitswesen, Design und Technik). und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Vor Ort |

| Wolke |

| Luft- und Raumfahrt & Verteidigung |

| Energie und Versorgung |

| BFSI |

| Medien und Unterhaltung |

| Herstellung |

| Biowissenschaften und Gesundheitswesen |

| Design-Ingenieur |

| Andere industrielle Anwendungen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Nach Bereitstellungstyp | Vor Ort |

| Wolke | |

| Durch industrielle Anwendung | Luft- und Raumfahrt & Verteidigung |

| Energie und Versorgung | |

| BFSI | |

| Medien und Unterhaltung | |

| Herstellung | |

| Biowissenschaften und Gesundheitswesen | |

| Design-Ingenieur | |

| Andere industrielle Anwendungen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für Hochleistungs-Computing-Software

Wie groß ist der HPC-Softwaremarkt?

Es wird erwartet, dass die Größe des HPC-Softwaremarkts im Jahr 2024 6,78 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 58,52 % auf 67,91 Milliarden US-Dollar wachsen wird.

Wie groß ist der HPC-Softwaremarkt derzeit?

Im Jahr 2024 wird die Größe des HPC-Softwaremarkts voraussichtlich 6,78 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem HPC-Softwaremarkt?

Dell EMC, Hewlett Packard Enterprise Development LP, IBM Corporation, Intel Corporation, Microsoft Corporation sind die wichtigsten Unternehmen, die auf dem HPC-Softwaremarkt tätig sind.

Welches ist die am schnellsten wachsende Region im HPC-Softwaremarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am HPC-Softwaremarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am HPC-Softwaremarkt.

Welche Jahre deckt dieser HPC-Softwaremarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des HPC-Softwaremarktes auf 4,28 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des HPC-Softwaremarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des HPC-Softwaremarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

HPC-Software-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von HPC-Software im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von HPC-Software umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.