Gesundheitswesen Es Anbieter-Marktgröße und -anteil

Gesundheitswesen Es Anbieter-Marktanalyse von Mordor Intelligenz

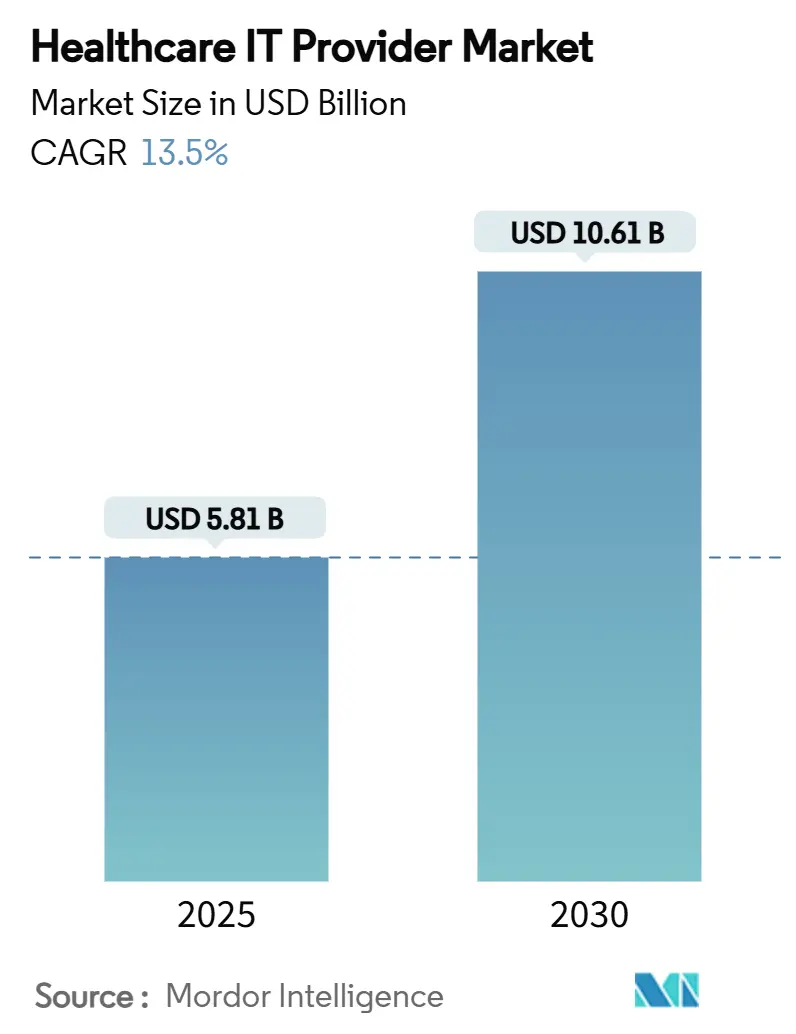

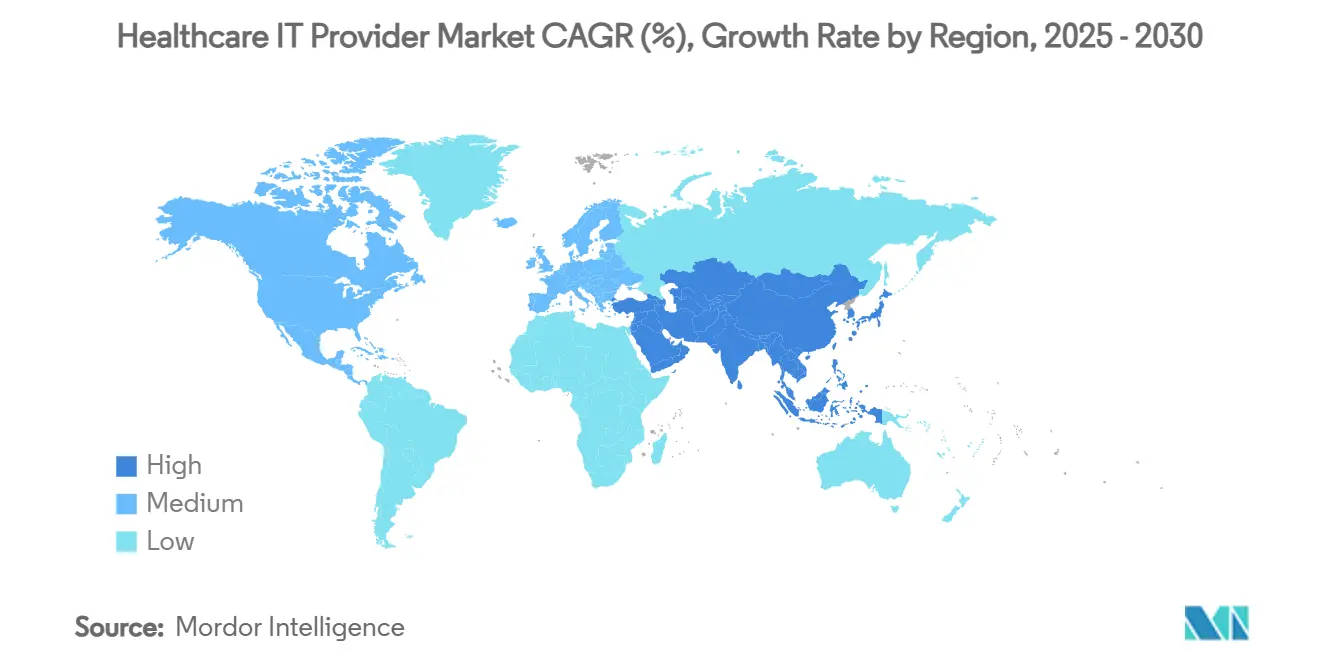

Die Gesundheitswesen Es Anbieter-Marktgröße beträgt USD 5,81 Milliarden im Jahr 2025 und wird voraussichtlich USD 10,61 Milliarden bis 2030 erreichen, was einer CAGR von 11,85% über den Zeitraum entspricht. Dieser Anstieg spiegelt eine entscheidende Verschiebung hin zu Wolke-nativen klinischen Plattformen wider, die zunehmende Nutzung KI-gestützter Workflow-Werkzeuge und regulatorische Mandate, die Interoperabilität und Cybersicherheit In jede neue Bereitstellung fest integrieren. Nordamerikas ausgereiften Anbieternetze halten die Adoptionsraten hoch, aber Asien-Pazifiks Erstattungsreformen bewegen die Region mit einer CAGR von 14,40% In den Wachstumscharts nach oben. Epic Systeme' Fähigkeit, mehr als 625 KrankenhäBenutzer In den föderalen TEFCA-Austausch zu integrieren, zeigt, wie Netzwerkeffekte First-Mover-Vorteile absichern können. Währenddessen hat der ändern Gesundheitswesen-Cyberangriff die Defensivausgaben beschleunigt, wobei uns-Gesundheitssysteme 52% ihrer neuen Es-Gelder In Sicherheitskontrollen kanalisieren.

Wichtige Berichtserkenntnisse

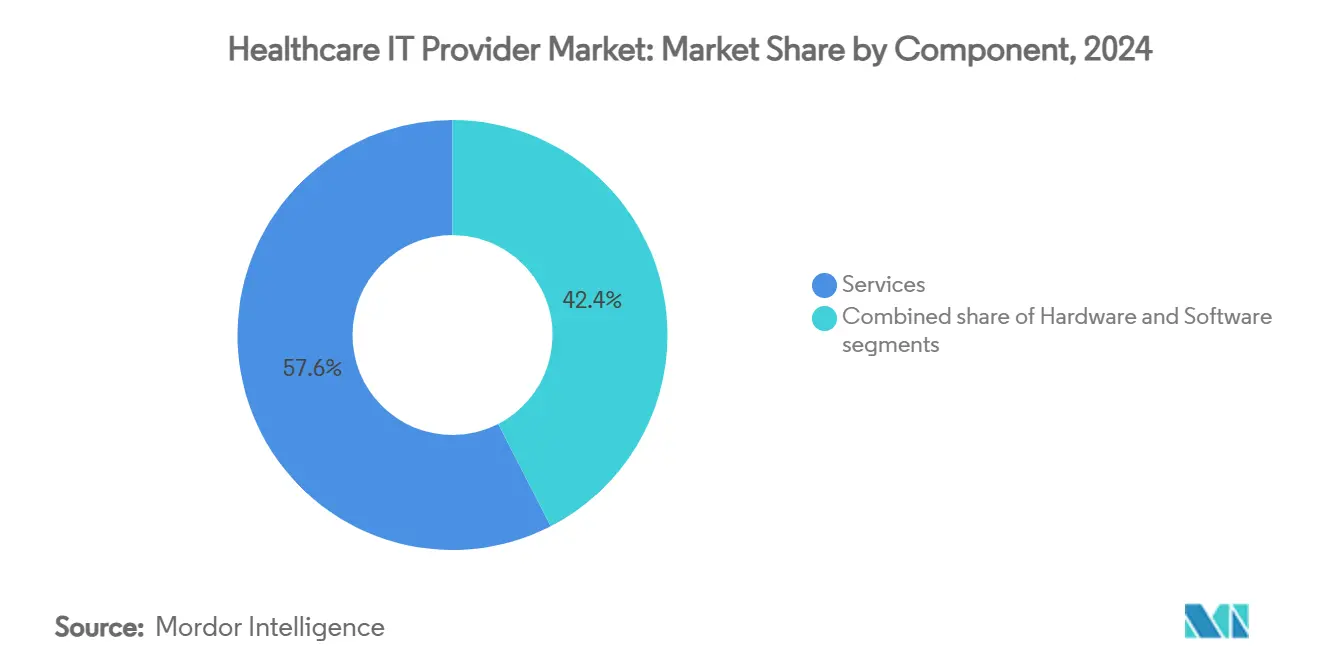

- Nach Komponenten führten Dienstleistungen mit 57,56% Umsatzanteil In 2024, während Produkte die schnellste CAGR von 13,25% bis 2030 verzeichneten.

- Nach Anwendungen eroberte Krankenhaus-Schnittstelle/ehr-Integration 40,73% des Gesundheitswesen Es Anbieter-Marktanteils In 2024; medizinische Geräteintegration wird voraussichtlich mit einer CAGR von 11,98% bis 2030 expandieren.

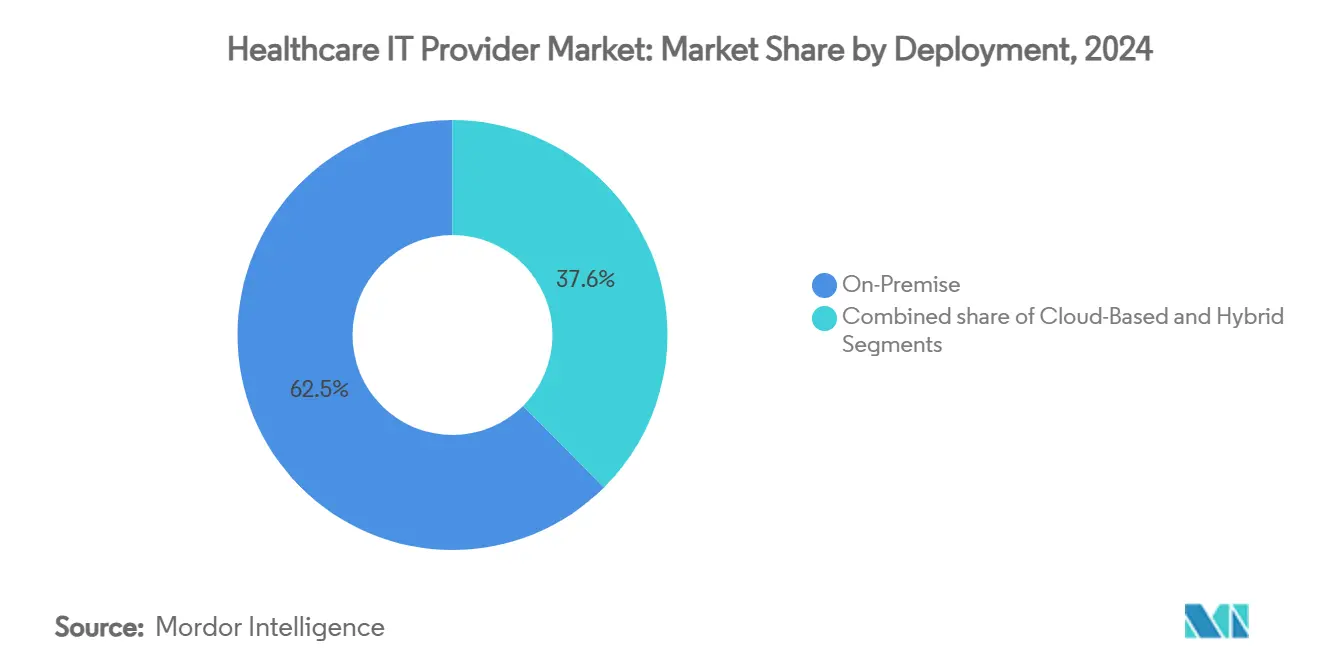

- Nach Bereitstellung hielten An-Premise-Lösungen 62,45% Anteil der Gesundheitswesen Es Anbieter-Marktgröße In 2024, während Wolke-basierte Modelle mit einer CAGR von 12,47% bis 2030 steigen.

- Nach Endnutzern machten KrankenhäBenutzer und Kliniken 64,32% Anteil In 2024 aus und Bildgebungszentren entwickeln sich mit einer CAGR von 12,09% bis 2030.

- Nach Geographie führte Nordamerika mit 43,53% Umsatzanteil In 2024; Asien-Pazifik verzeichnet die höchste CAGR von 14,40% bis 2030.

Globale Gesundheitswesen Es Anbieter-Markttrends und -einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Beschleunigte Anbieterverschiebung zu Wolke-nativen klinischen Plattformen In Nordamerika | +2.1% | Nordamerika, Übertragung auf Europa | Mittelfristig (2-4 Jahre) |

| Konvergenz von Value-basierend Pflege & Fortgeschritten Analytik In Europa | +1.8% | Europa, Ausweitung auf APAC | Langfristig (≥ 4 Jahre) |

| Schnelle Virtuell-Pflege-Erstattungserweiterung In Asien | +2.3% | Asien-Pazifik-Kern, aufkommend In MEA | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits-Mandate treiben Ausgaben durch uns-IDNs | +1.6% | Nordamerika, regulatorischer Einfluss In EU | Mittelfristig (2-4 Jahre) |

| KI-fähige diagnostische Entscheidungsunterstützungs-Adoption In Tertiärkrankenhäusern | +1.9% | Global, konzentriert In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Staatlich finanzierte Krankenhaus-Modernisierungsprogramme im Nahen Osten | +1.4% | Naher Osten, Nordafrika-Expansion | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigte Verschiebung zu cloud-nativen klinischen Plattformen in Nordamerika

Anbieter ersetzen Legacy-Rechenzentren durch mehrere-Wolke-Architekturen, die Betriebskosten um 36% senken und Radiologie-Untersuchungslesezeiten um 40% verkürzen, wodurch der Patientendurchsatz gesteigert wird. Epics tiefe TEFCA-Verbindungen zeigen, wie Wolke-Konnektivität die Interoperabilität verstärkt und Wettbewerbslücken befeuert, die An-Premise-Rivalen nur schwer schließen können. KrankenhäBenutzer schätzen auch HIPAA-konforme Skalierbarkeit, was 98% der deutschen Einrichtungen dazu veranlasste, mindestens eine Produktions-Wolke-Workload In 2025 zu melden. Dieser Treiber hält den Gesundheitswesen Es Anbieter-Markt auf einer steilen digitalen Reifegradkurve, auch wenn Datensouveränitätsklauseln hybride Designs erfordern. Anbieter, die KI-Inferenz am Rand integrieren, erhöhen weiter die Plattformhaftung und geben Gesundheitssystemen einen Weg zur prädiktiven Versorgung ohne Gabelstapler-Upgrades.

Konvergenz von Value-Based Care und Advanced Analytics in Europa

Pay-für-Ergebnis-Verträge drängen europäische Anbieter dazu, Daten zu monetarisieren und Plattformen zu erhöhen, die patientenspezifische Analytik mit Umsatz-Zyklus-Automatisierung verschmelzen. McKinseys CareCUBE hat gezeigt, wie nahezu echtzeitnahe Einblicke die medizinischen Kosten pro Mitglied senken und gleichzeitig Qualitätswerte erhöhen. Das EU Gesundheit Daten Raum-Gesetz zementiert weiterhin die Nachfrage nach standardsbasierten ehr-Konnektoren, die grenzüberschreitend funktionieren. Anbieter, die strukturierte und unstrukturierte Daten In mehreren Sprachen verschmelzen können, werden unentbehrlich für KrankenhäBenutzer, die Risiko-Score-Genauigkeit suchen. Infolgedessen sind analytikbereite Modul zum wichtigsten Kaufkriterium für CIOs geworden und überholen Benutzeroberflächen-Extras.

Schnelle Virtual-Care-Erstattungserweiterung in Asien

Zahlung-Parity-Regeln ermöglichen es der Telemedizin nun, bis 2026 bis zu 30% der medizinischen Besuche zu erfassen, wodurch virtuelle Konsultationen zu Mainstream-klinischen Begegnungen werden. mental-Gesundheit-Telehealth macht bereits 38% der Besuche In urbanisierten asiatischen Märkten aus, und Thailands Kiosk-basierte Fernbedienung-Pflege-Stationen erweitern dieses Modell auf ländliche Gebiete. Chinas Marsch zu RMB 205 Billionen nationalen Gesundheitsausgaben bettet digital-first Pflegepfade ein und veranlasst Es-Anbieter dazu, KI-Triage, automatisierte Kodierung und Zahlungsabwicklung In einem einzigen Stack zu bündeln. Der Gesundheitswesen Es Anbieter-Markt profitiert, weil Telemedizin-Anbieter, die einst als eigenständige Apps klassifiziert wurden, nun vollständige klinische Plattformen verkaufen.

Cybersicherheits-Mandate treiben Ausgaben durch US-IDN

Die ändern Gesundheitswesen-Sicherheitsverletzung von 2024 störte 15 Milliarden Transaktionen und löste eine regulatorische Welle aus, die jährliche Sicherheitsaudits und Null-Trust-Rollouts erzwingt. Budgets wurden umgeleitet, wobei die Hälfte der neuen Ausgaben für Cyber-Defensivmaßnahmen vorgesehen ist. Ländliche Einrichtungen, die am stärksten von Ransomware betroffen sind, erhalten subventionierte Bewertungen durch Microsofts sektorspezifisches Programm. Für Anbieter ist die Integration von Endpunkt-Überwachung, KI-Governance und IoMT-Schutz In die Kernplattform nicht mehr optional; es ist der Verkaufsöffner.

Restraint-Impact-Analyse

| Restraint | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Kapitalbudget-Einfrierungen bei ländlichen Krankenhäusern In Nordamerika | -1.7% | Nordamerika ländliche Märkte | Kurzfristig (≤ 2 Jahre) |

| Datenlokalisierungsregeln verlangsamen multinationale Wolke-Rollouts In EU | -1.2% | Europa, regulatorischer Spillover global | Mittelfristig (2-4 Jahre) |

| Anhaltender Kliniker-Widerstand gegen Workflow-Änderungen In Japan | -0.8% | Japan, kultureller Einfluss In Ostasien | Langfristig (≥ 4 Jahre) |

| Mangel an HL7-FHIR-zertifizierten Es-Talenten In Schwellenmärkten | -1.1% | Schwellenmärkte, Qualifikationslücke In APAC | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kapitalbudget-Einfrierungen bei ländlichen Krankenhäusern in Nordamerika

Die Hälfte der uns-ländlichen KrankenhäBenutzer führt Betriebsdefizite, wodurch 748 Einrichtungen von Schließung bedroht sind und diskretionäre Es-Ausgaben abgewürgt werden. CIOs beschränken Käufe auf Must-Have-Upgrades und lassen KI-reiche Features auf Wunschlisten stecken. Während kostengünstige Wolke-EHRs eine teilweise Umgehung bieten, verlangsamt sich das Prämie-Lösungswachstum, bis föderale Rettungsleinen wie Rural Notfall Krankenhaus-Zuschüsse wirksam werden. Für den Gesundheitswesen Es Anbieter-Markt Dämpft dieser Widerstand die ansonsten starke nordamerikanische Expansion.

Datenlokalisierungsregeln verlangsamen multinationale Cloud-Rollouts in der EU

Frankreichs HDS-Zertifizierung fordert In-Bloc-Datenspeicherung und öffentliche Übertragungskartierung, wodurch uns-Anbieter gezwungen werden, regionale Rechenzentren und Einhaltung-Schichten hinzuzufügen. Deutschlands C5-Framework fügt eine weitere Audit-Ebene hinzu. Die resultierenden Verzögerungen erhöhen Implementierungskosten und begünstigen Europa-ansässige Anbieter, wodurch kurzfristige Umsätze für globale Wolke-Anbieter reduziert werden. Hybrid-Bereitstellung bleibt der Kompromiss, obwohl Economies von Skala leiden, wenn Analytik-Cluster nationale Grenzen nicht verlassen können.

Segmentanalyse

Nach Komponente: Services treiben Plattformintegration voran

Dienstleistungen hielten 57,56% des Umsatzes von 2024, da Gesundheitssysteme schlüsselfertige Bereitstellungen, Workflow-Neugestaltung und verwaltete Updates verlangten. Dieser Anteil entspricht dem größten Anteil der Gesundheitswesen Es Anbieter-Marktgröße nach Komponente. Anhaltende Talentmängel bedeuten, dass Anbieter Systemwartung, Cyber-Härtung und Berichtsanpassung auslagern, anstatt interne Es-Teams zu erweitern. Anbieter versüßen Verträge mit ergebnisbasierten Bedingungen und richten Gebühren an Wiederaufnahme-Vermeidung und Patientenzugangs-Metriken aus. Produkte treiben jedoch das Wachstum mit 13,25% CAGR voran, unterstützt durch KI-bereite Rand-Server und SaaS-Modul, die Spezialfunktionalität ohne Störung der Kern-EHRs liefern. Der Gesundheitswesen Es Anbieter-Markt profitiert, da Dienstleistung-Berater proprietäre Software kreuzen-sellen, Umsatzströme mischen und Kundenhaftung erhöhen.

Zweite-Generation Unternehmen Ressource Planung-Suiten, die von Epic eingeführt wurden, veranschaulichen, wie Dienstleistung-Expertise In angrenzende Produktlinien verwandeln kann. Währenddessen nutzt Philips AWS-Partnerschaften, um 1,3 Millionen IoT-Geräte zu verbinden und den Pull-Through-Effekt Wolke-fähiger Hardware zu demonstrieren. Integrationstiefe ist zu einem Wettbewerbskeil geworden, und die Gesundheitswesen Es Anbieter-Branche belohnt zunehmend Anbieter, die Software-Upgrades mit rund um die Uhr professionellen Dienstleistungen verheiraten können.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Integration führt medizinische Gerätekonvergenz

Krankenhaus-Schnittstelle und Kern-ehr-Konnektivität machten 40,73% Umsatz In 2024 aus, was die Zentralität der Datenliquidität für klinische Produktivität unterstreicht. Doch medizinische Geräteintegration steigt mit einer CAGR von 11,98%, da Bettseitenmonitore, Infusionspumpen und Bildgebungsscanner Echtzeit-Vitalzeichen In Dokumentationssysteme einspeisen. Das Wachstum beschleunigt sich, wenn KI-Algorithmen Warnungen über Streaming-Signale legen und von retrospektiver Überprüfung zu proaktiver Intervention übergehen. Telehealth- und MHealth-Suiten reiten dieselbe Datenwelle, projiziert, um bis 2026 bis zu 30% der uns-Besuche zu bewältigen. Der Gesundheitswesen Es Anbieter-Markt verschiebt sich somit von isolierten funktionsspezifischen Apps zu Ökosystem-Plattformen, die Dokumentation, Bildgebung, Abrechnung und Fernbedienung-Pflege umfassen.

Päckchen- und VNA-Plattformen konsolidieren, wobei GE Centricity mit 32% Anteil führt, während Sectra die Benutzerzufriedenheitscharts anführt. Umsatz-Zyklus-Modul entwickeln sich ebenfalls. Aufkommende KI-Dokumentationsanbieter wie Ambience Gesundheitswesen sammeln USD 243 Millionen, um Umgebungs--Gespräche zu transkribieren, was veranschaulicht, wie Nischen-Innovatoren den breiteren Gesundheitswesen Es Anbieter-Markt anzapfen.

Nach Bereitstellung: Hybride Modelle gewinnen an Dynamik

An-Premise-Anlagen halten immer noch 62,45% Anteil In 2024, größtenteils aufgrund von Sunk-Cost-Rechenzentren und Datensouveränitätsdirektiven, die Wholesale-Migration einschränken. Dieses Segment repräsentiert den größten Anteil des Gesundheitswesen Es Anbieter-Marktanteils derzeit. Doch Wolke-basierte Rollouts wachsen mit 12,47% CAGR, da CIOs Kostenelastizität und KI-Workload-Bereitschaft priorisieren. Hybride Konfigurationen entstehen als Gleichgewichtsmodell, das Nicht-PHI-Workloads zu Hyperscalern bewegt, während regulierte Datensätze In lokalen privaten Clouds gehalten werden. Anbieter reagieren mit einzel-Pane-Management-Konsolen, die Backups, Policy-Einhaltung und schnelle Katastrophe-Erholung über gemischte Anlagen orchestrieren.

Philips' AWS-Pivot zeigt, wie globale Gerätehersteller Wolke umarmen, um 134 Petabytes an Bildgebungsdaten zu 36% niedrigeren Kosten zu verwalten. GE HealthCares generative KI-Partnerschaft mit AWS unterstreicht den Compute-Hunger, der Wolke-Adoption antreibt. Innerhalb der Gesundheitswesen Es Anbieter-Branche sehen sich Anbieter, die keine flexiblen Bereitstellungsoptionen anbieten können, mit Dünner werdenden Pipelines konfrontiert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Krankenhäuser verankern Wachstum, Bildgebungszentren beschleunigen

KrankenhäBenutzer und Kliniken liefern 64,32% des Umsatzes von 2024, was ihr Kommando über unternehmensweite Plattform-Deals und gebündelte Dienstleistungen widerspiegelt. Das Segment macht den größten Beitrag zur Gesundheitswesen Es Anbieter-Marktgröße nach Endnutzer-Kategorie aus. Diagnostik- und Bildgebungszentren übersteigen das Gesamtwachstum mit 12,09% CAGR dank ambulanter Verfahrensmigration und KI-fähiger Radiologie-Analytik, die den Durchsatz steigern und gleichzeitig die Spezialistenarbeitslast reduzieren. Ambulante Zentren und Zahler-Organisationen fügen Vielfalt hinzu, da wertbasierte Versorgung integrierte Zahler-Anbieter-Datenschleifen erfordert.

Ländliche Einrichtungen pionieren Drohnenlieferung für Medikamente und Mobil Telehealth-Hubs, um Kliniker-Mangel auszugleichen, wodurch Nischen für modulare, niedrig-overhead Es-Bündel geöffnet werden. Zahler investieren In Populationsgesundheits-Motoren, die Risiko stratifizieren und sozial-determinante Interventionen auslösen, wodurch Ansprüche-Verarbeitung mit Pflege-Coordination-Metriken ausgerichtet wird. Kollektiv stellen diese Trends sicher, dass der Gesundheitswesen Es Anbieter-Markt segmentweite Dynamik aufrechterhält, auch wenn Kapitalzyklen variieren.

Geografieanalyse

Nordamerika lieferte 43,53% des Umsatzes von 2024 auf der Grundlage von Epics Krankenhaus-ehr-Footprint und umfassenden Cybersicherheits-Ausgaben nach der ändern Gesundheitswesen-Sicherheitsverletzung. Föderale Anreize für TEFCA-Konnektivität und KI-unterstützte klinische Entscheidungsunterstützung halten die Nachfrage hoch. Doch finanzielle Notlage bei ländlichen Einrichtungen schafft regionale Risse, die ansonsten robustes Wachstum Dämpfen und gelegentlich den adressierbaren Gesundheitswesen Es Anbieter-Markt verengen.

Asien-Pazifik verzeichnet die schnellste CAGR von 14,40%, angetrieben durch Chinas RMB 205 Billionen Gesundheitsausgaben-Trajektorie und Zahlung-Parity-Telehealth-Regeln, die virtuelle Konsultationen zum Mainstream machen. Thailands Kiosk-Netzwerke und Indiens versicherungsfinanzierte KI-Sprachplattformen erweitern ländlichen Zugang, während Japan KI-unterstützte chronische Pflegediagnostik pilotiert. Diese Treiber gestalten Anbieter-Kaufgewohnheiten um und kanalisieren Kapital zu Plattformen, die sich über persönliche und virtuelle Modalitäten erstrecken können.

Europa balanciert Opportunität und Komplexität. Die Gesundheit Daten Raum-Initiative verspricht grenzüberschreitende Interoperabilität, aber Frankreichs HDS- und Deutschlands C5-Regeln erhöhen die Bereitstellungshürde, inflationieren Kosten und verlängern Verkaufszyklen. Im Gegensatz dazu vergeben nahöstliche Märkte langfristige Modernisierungsfonds: Saudi-Arabien-Arabiens SEHA Virtuell Krankenhaus verbindet nun 200 Standorte und behandelt 400.000 Patienten pro Jahr, ein Schaufenster für nächste Generation-Plattformen. Kollektiv bestätigen diese regionalen Geschichten die globale Reichweite des Gesundheitswesen Es Anbieter-Marktes und heben gleichzeitig hervor, wie lokale Politik digitale Gesundheitszeitpläne beschleunigen oder verlangsamen kann.

Wettbewerbslandschaft

Epic Systeme' Interoperabilitäts-Burggraben erweitert sich, da es 176 KrankenhäBenutzer hinzufügt und Oracle Gesundheit übertrifft, das 74 Standorte im gleichen Zeitraum verlor. Epic koppelt Kern-Dokumentation mit neuen ERP-, Umsatz-Zyklus- und Umgebungs--Dokumentationsmodulen und stellt sicher, dass Kunden einen Ein-Anbieter-Weg von Terminplanung bis liefern-Kette sehen. Oracle kontert mit Wolke-nativen Analytik, sieht sich aber mit benutzermeldeten Umsatz-Zyklus-Lücken konfrontiert, die Verlängerungen abschrecken. MEDITECH beansprucht einen Anspruch durch einen landesweiten HIE-Netzwerk-Rollout und veranschaulicht, wie Mid-Tier-Anbieter auf Open-Austausch-Agilität konkurrieren können.

Investitionen fließen In Nischen-Disruptoren. Ambience Healthcares USD 243 Millionen Serie C finanziert Umgebungs--Listening-Tech, die von Ärzten an Cleveland Clinic und UCSF gelobt wird, signalisiert Anbieter-Appetit auf Burnout-bekämpfende Automatisierung. ONRADs Übernahme von Direct Radiologie schafft den größten unabhängigen Teleradiologie-Shop und weist auf Roll-hoch-Strategien In Spezialbildgebung hin. Wolke-Allianzen formen das Feld weiter: Philips und GE Gesundheitswesen richten sich beide mit AWS für compute-hungrige KI-Produktlinien aus.

Insgesamt ist der Gesundheitswesen Es Anbieter-Markt moderat konzentriert. Die Spitze-fünf-Spieler machen einen kombinierten Anteil von knapp über 60% aus, was bedeutsame Laufbahn für Mid-Cap-Spezialisten lässt, Domain-Nischen zu schnitzen. Partnerschaften, ergebnisbasierte Verträge und KI-Integrationsgeschwindigkeit übersteigen nun die reine funktionale Breite bei Deal-Auswahl und bereiten die Bühne für anhaltende, innovationsgetriebene Rivalität.

Gesundheitswesen Es Anbieter-Branchenführer

Allscripts Gesundheitswesen Lösungen

Oracle (Cerner Corporation)

Siemens Healthineers

allgemein Elektrisch Company (GE Gesundheitswesen)

IBM Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Epic Systeme enthüllte eine Gesundheitswesen-spezifische ERP-Suite, um mit Oracle und Workday zu konkurrieren

- März 2025: Philips wählte AWS als bevorzugten Wolke-Anbieter und verwaltet 134 Petabytes an Daten zu 36% niedrigeren Kosten

- Januar 2025: ONRAD akquirierte Direct Radiologie und bildete die größte unabhängige uns-Teleradiologie-Gruppe

Globaler Gesundheitswesen Es Anbieter-Marktbericht Umfang

Die Gesundheitswesen Es Anbieter unterstützen bei diversifiziertem Krankenhausmanagement, Verbesserung der Krankenversicherungseinrichtungen und öffentlicher und privater Krankenhausinfrastruktur-Reform.

Der Gesundheitswesen Es Anbieter-Markt ist segmentiert nach Geschäftssegment (Labor-Informationssysteme (lis), Radiologie-Informationssysteme (RIS), Kardiovaskuläres Informationssystem (CVIS), Elektronische Patientenakten (ehr), Telemedizin, Klinisches Entscheidungsunterstützungssystem (CDSS), Bild Archivierung Und Kommunikation System (Päckchen) & Anbieter neutral Archiv (VNA) und andere Geschäftssegmente), Komponente (Software, Hardware und Dienstleistungen), Liefermodus (An-Premise und Wolke-basiert) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Bericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder In bedeutenden Regionen weltweit ab. Der Bericht bietet den Wert In USD Millionen für die oben genannten Segmente.

| Hardware |

| Software |

| Services |

| Elektronische Patientenakten (EHR) |

| Revenue Cycle Management (RCM) |

| Picture Archiving & Communication Systems (PACS) |

| Tele-health & mHealth |

| Clinical Decision Support (CDS) & AI-Diagnostics |

| Population Health Management (PHM) |

| On-Premise |

| Cloud-basiert |

| Hybrid |

| Krankenhäuser & IDNs |

| Ambulante Pflegezentren |

| Diagnostische Bildgebungszentren |

| Zahler & Versicherer |

| Nordamerika | USA |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Restliches Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Komponente | Hardware | |

| Software | ||

| Services | ||

| Nach Anwendung | Elektronische Patientenakten (EHR) | |

| Revenue Cycle Management (RCM) | ||

| Picture Archiving & Communication Systems (PACS) | ||

| Tele-health & mHealth | ||

| Clinical Decision Support (CDS) & AI-Diagnostics | ||

| Population Health Management (PHM) | ||

| Nach Bereitstellung | On-Premise | |

| Cloud-basiert | ||

| Hybrid | ||

| Nach Endnutzer | Krankenhäuser & IDNs | |

| Ambulante Pflegezentren | ||

| Diagnostische Bildgebungszentren | ||

| Zahler & Versicherer | ||

| Nach Geographie (Wert) | Nordamerika | USA |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige Fragen beantwortet im Bericht

Wie Groß ist der Gesundheitswesen Es Anbieter-Markt In 2025?

Die Gesundheitswesen Es Anbieter-Marktgröße beträgt USD 5,81 Milliarden In 2025 und wird voraussichtlich USD 10,61 Milliarden bis 2030 erreichen.

Welche CAGR wird für Gesundheitswesen Es Anbieter-Lösungen bis 2030 projiziert?

Der Markt wird voraussichtlich eine CAGR von 11,85% zwischen 2025 und 2030 verzeichnen.

Welches Komponentensegment generiert den meisten Umsatz?

Dienstleistungen kommandieren 57,56% des Umsatzes von 2024, weil KrankenhäBenutzer schlüsselfertige Integration und laufende Unterstützung bevorzugen.

Welche geografische Region wächst am schnellsten?

Asien-Pazifik entwickelt sich mit einer CAGR von 14,40% auf der Grundlage von Erstattungsreformen und Groß angelegter digitaler Gesundheitsfinanzierung.

Wie entwickelt sich die Wolke-Adoption bei Anbietern?

Wolke-basierte Bereitstellungen wachsen mit einer CAGR von 12,47%, da Anbieter Analytik-Workloads zu Hyperscalern verlagern und gleichzeitig einige Daten An-Premise für Einhaltung behalten.

Seite zuletzt aktualisiert am: