Graphit-Marktgröße und Marktanteil

Graphit-Marktanalyse von Mordor Intelligence

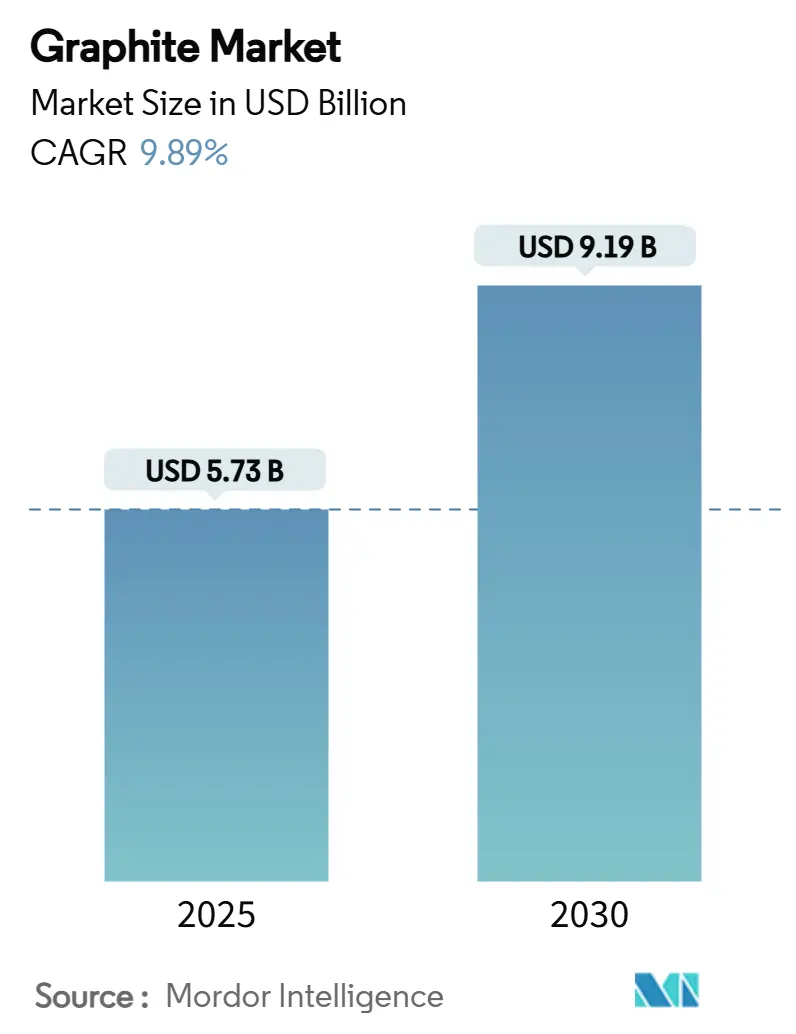

Die Graphit-Marktgröße wird auf 5,73 Milliarden USD im Jahr 2025 geschätzt und soll 9,19 Milliarden USD bis 2030 erreichen, bei einer CAGR von 9,89% während des Prognosezeitraums (2025-2030). Robuste Batterienachfrage, strukturelle Veränderungen in der Stahlherstellung und sich intensivierende Bemühungen zur Lokalisierung kritischer Materiallieferketten unterstützen gemeinsam diese Entwicklung. Die Graphit-Industrie erlebt einen entscheidenden Wandel von einem Massengütersektor zu einem strategischen Materialbereich, der die Dekarbonisierung in Mobilität, Energie und Schwerindustrie unterstützt. Die Konzentration natürlicher Ressourcen im asiatisch-pazifischen Raum und politische Anreize in Nordamerika und Europa katalysieren neue Investitionen in Bergbau-, Verarbeitungs- und Recyclinganlagen. Gleichzeitig fördern die steigenden Kapitalkosten und strengere Umweltprüfungen Joint Ventures, die Risiken streuen und gleichzeitig verantwortliche Beschaffung gewährleisten. Eine neue Erkenntnis ist, dass sich Vertragsstrukturen verlängern - Abnahmevereinbarungen erstrecken sich nun regelmäßig über mehr als 10 Jahre, was die Bereitschaft der Käufer signalisiert, Rohstoffsicherheit auch zu höheren Preisen zu sichern.

Wichtige Berichts-Erkenntnisse

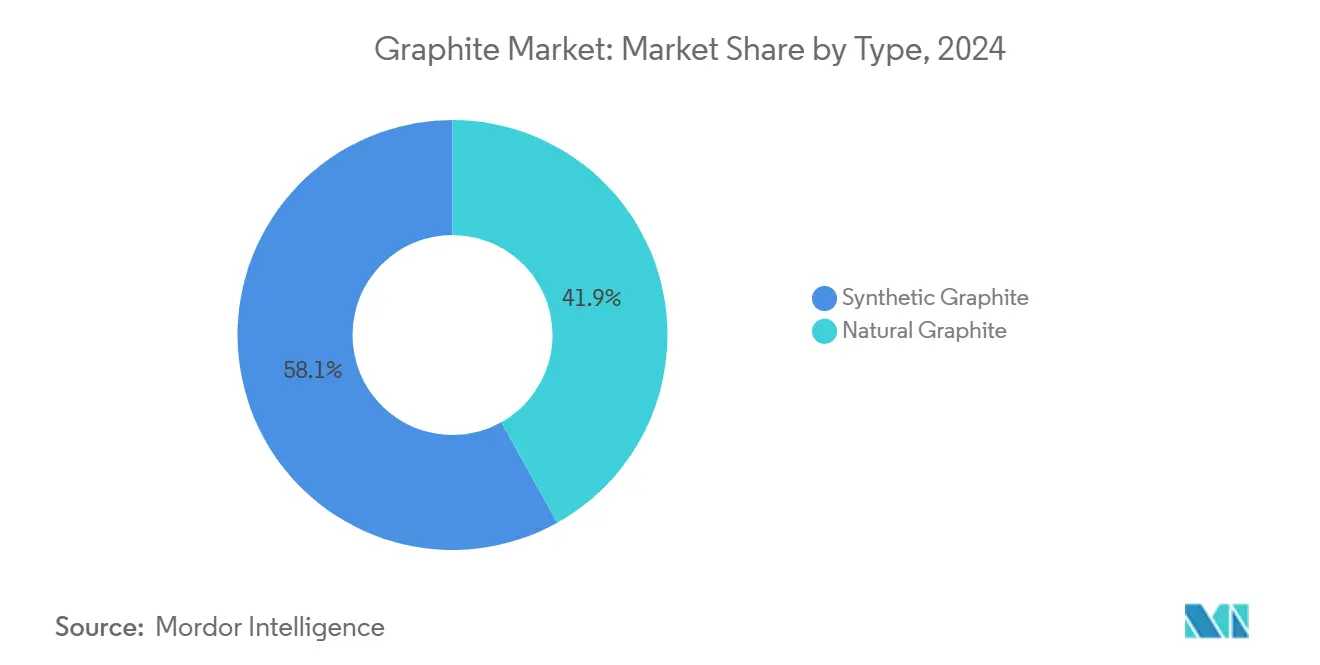

- Nach Typ hält synthetischer Graphit 58,09% Marktanteil in 2024, während Naturgraphit das Wachstum mit 12,24% CAGR anführt und stetig die Dominanz von synthetischem Graphit untergräbt.

- Nach Anwendung führen Batterien mit 39,98% Marktanteil in 2024; dieses Segment expandiert am schnellsten mit 17,89% CAGR, da die EV-Anodennachfrage beschleunigt.

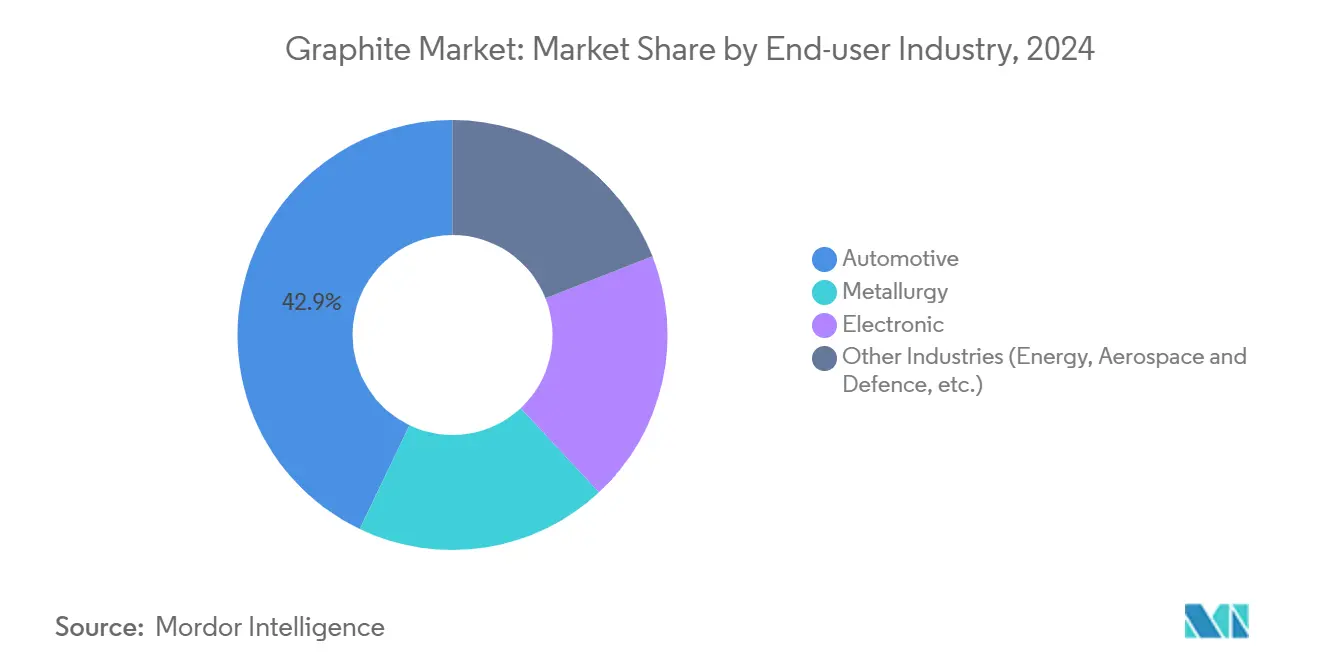

- Nach Endverbraucherbranche hat der Automobilsektor einen 42,91% Marktanteil in 2024 und eine 16,98% CAGR, was seine zentrale Rolle bei der Gestaltung langfristiger Graphit-Abnahmeverträge bestätigt.

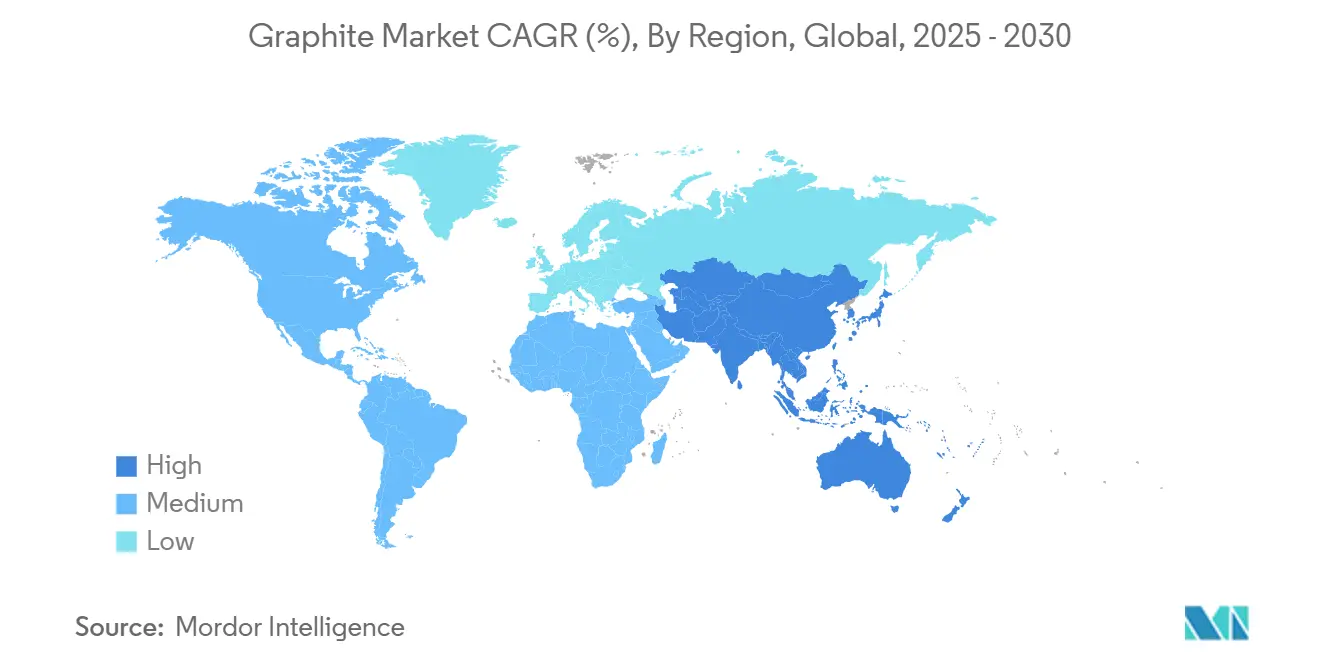

- Nach Geografie kommandiert Asien-Pazifik einen 55,42% Marktanteil in 2024 und verzeichnet das höchste regionale Wachstum mit 11,24% CAGR.

Globale Graphit-Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf Markt-CAGR | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Nachfrage aus der Lithium-Ionen-Batterie-Industrie | +3,2 | Global, mit Konzentration in Asien-Pazifik und Nordamerika | Mittelfristig (~3-4 Jahre) |

| Zunahme der Stahlproduktion in Asien und dem Nahen Osten | +1,8 | Asien-Pazifik, Naher Osten | Mittelfristig (~3-4 Jahre) |

| Zunahme von Naturgraphit-Recycling-Initiativen | +1,5 | Nordamerika, Europa | Langfristig (≥5 Jahre) |

| Wachsende Nachfrage aus der Elektronikindustrie | +1,4 | Asien-Pazifik, Nordamerika | Mittelfristig (~3-4 Jahre) |

| Steigende Nachfrage aus der Luft- und Raumfahrt- sowie Verteidigungsindustrie | +0,8 | Nordamerika, Europa | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage aus der Lithium-Ionen-Batterie-Industrie

Batteriehersteller machen nun den größten Einzelanteil am Graphit-Marktanteil aus, und die CAGR des Segments von über 17% deutet auf anhaltende Beschleunigung über das Jahrzehnt hin. Der sich intensivierende Preiswettbewerb zwischen Elektrofahrzeug-Marken (EV) verstärkt die Kostensensitivität von Anoden und neigt die Präferenz zu Naturgraphit, das einen Kostenvorteil von mehreren tausend Dollar pro Tonne gegenüber synthetischen Alternativen bietet. Dieses Kostengefälle weitet sich aus, da Energiepreise steigen, weil synthetische Produktion Temperaturen von 3.000 °C erfordert, während natürliche Reinigung normalerweise unter 1.800 °C läuft. Eine aus aktuellen Ausschreibungsdaten beobachtbare Erkenntnis ist, dass Automobilhersteller eine geringfügig niedrigere Erstzyklus-Effizienz im Austausch für das bessere ESG-Profil von Naturgraphit akzeptieren, was zeigt, wie Kohlenstoff-Fußabdruck-Kennzahlen kommerziell relevant geworden sind.

Zunahme der Stahlproduktion in Asien und dem Nahen Osten

Der Wandel zu Elektrolichtbogenöfen (EAF) für Emissionsreduzierung hebt die Nachfrage nach Hochleistungs-Graphit-Elektroden materiell an. Maschinen- und Automobilanwendungen treiben nun einen größeren Anteil des Stahlverbrauchs, was implizit die Anforderungen an Elektrodenhaltbarkeit und Leitfähigkeit erhöht. Eine neue Erkenntnis ist, dass Elektrodenlieferanten, die niedrigere Schwefel- und Stickstoffgehalte zertifizieren können, Premium-Preisrealisierungen sichern, weil EAF-Betreiber einen direkten Zusammenhang zwischen Elektrodenreinheit, Abstich-zu-Abstich-Zeit und gesamter Ofenenergie-Effizienz sehen.

Zunahme von Naturgraphit-Recycling-Initiativen

Kommerzielle Recyclinganlagen in den Vereinigten Staaten und Deutschland demonstrieren Rückgewinnungsraten, die routinemäßig 80% für in verbrauchten Batterien eingebetteten Graphit überschreiten. Hydrometallurgische Verfahrensabläufe gewinnen Flockenmorphologie zurück, die für Re-Sphäronisierung geeignet ist und effektiv Abfall in batterietauglichen Rohstoff umwandelt. Politische Instrumente wie die obligatorischen Recycling-Inhaltsschwellenwerte der Europäischen Union für neue Zellen haben das, was einst eine Umweltlast war, in eine Einnahmequelle verwandelt. Eine neue Erkenntnis ist, dass Recycler beginnen, Material mit Flotten von Mitfahrgelegenheits-Fahrzeugen vorzukontraktieren, was End-of-Life-Batterievolumen garantiert und gleichzeitig Betreibern Restwert-Vorteile bietet.

Wachsende Nachfrage aus der Elektronikindustrie

Halbleiterhersteller sind auf isostatisch gepresste Graphitteile für Kristallwachstumskammern, epitaxiale Abscheidung und Ionenimplantations-Vorrichtungen angewiesen. Die Miniaturisierung von Schaltkreisen verkürzt gleichzeitig Prozessfenster und erhöht Temperaturgleichmäßigkeitsanforderungen, was die Rolle von hochreinem Graphit in Fab-Werkzeugen zementiert. Die neue Erkenntnis ist, dass Chip-Anlagenerweiterungen in den Vereinigten Staaten und Europa, die selbst Begünstigte lokaler Fertigungsanreize sind, stillschweigend einen geografisch vielfältigen, Premium-Graphit-Teilmarkt schaffen, der von Batterie-Sektor-Preisschwankungen entkoppelt ist.

Hemmnis-Einflussanalyse

| Hemmnisse | (~) % Einfluss auf Markt-CAGR | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Strenge Umweltvorschriften | -1,2 | Global, mit höherem Einfluss in Europa und Nordamerika | Kurzfristig (≤2 Jahre) |

| Begrenzte Verfügbarkeit von hochwertigem Naturgraphit | -2,1 | Global, mit höherem Einfluss in importabhängigen Regionen | Kurzfristig (≤2 Jahre) |

| Schwankungen der Rohstoffpreise | -1,4 | Global | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Umweltvorschriften

Kohlenstoffpreisregime und Scope-3-Offenlegungsrahmen veranlassen Produzenten, erneuerbare Energie zu übernehmen und katalytische Niedertemperatur-Graphitierung zu pilotieren, die vom US-Energieministerium entwickelt wurde und den Energieverbrauch halbiert und Produktionszyklen von Wochen auf Stunden komprimiert[1]U.S. Department of Energy. "New NETL Catalytic Process Makes High-Quality Graphite from Coal Waste Products." https://netl.doe.gov.

Begrenzte Verfügbarkeit von hochwertigem Naturgraphit

USGS-Daten bestätigen, dass China etwa drei Viertel der Bergbauversorgung kontrolliert, wobei Südkorea 2022 mehr als 90% seines Graphits aus chinesischen Häfen importierte[2]U.S. Geological Survey. "Mineral Commodity Summaries 2024 - Graphite." https://pubs.usgs.gov. Regierungen von Seoul bis Washington unterstützen daher Exploration und nachgelagerte Verarbeitung, um dieses Ungleichgewicht zu beheben. Northern Graphites Übernahme einer stillgelegten Mine in Ontario positioniert es als einzigen Flockenproduzenten in Nordamerika und unterstreicht die Knappheit fortgeschrittener Projekte. Die neue Erkenntnis ist, dass Logistikplaner nun Lieferketten-Resilienz in Begriffen von "Versandtagen von Mine zu Anodenanlage" modellieren und Entfernungs- und politische Risikometriken auf gleiche Ebene mit Grad und Kosten in Beschaffungsalgorithmen heben.

Segmentanalyse

Nach Typ: Naturgraphit gewinnt an Dynamik

Naturgraphit gewinnt trotz der aktuellen Dominanz von synthetischem Graphit mit 58,09% des Marktes in 2024 schnell Marktanteile. Neue Reinigungsverfahren wie kaustisches Backen kombiniert mit Mikrowellenheizung liefern nun 99,95% Reinheit und schließen die historische Leistungslücke. Eine klare Erkenntnis ist, dass Lebenszyklusanalysedaten, die nun in OEM-Beschaffungs-Dashboards erscheinen, Beschaffungspolitiken zugunsten von Naturgraphit kippen, selbst wenn die unmittelbare Zellebenen-Energiedichte geringfügig niedriger ist.

Versorgungssicherheitsbedenken verstärken das Interesse an aus Biomasse gewonnenem synthetischem Graphit, was die Abhängigkeit von abgebautem Naturgraphit und Erdöl-Nadelkoks-Routen reduzieren könnte. Pilotstudien bestätigen, dass ligninbasierte Vorläufer turbostatischen Kohlenstoff mit einem Zwischenschichtabstand ergeben, der der Lithium-Interkalation förderlich ist. Die neue Erkenntnis ist, dass Dual-Sourcing-Strategien, natürliche Flocken plus Bio-Graphit, als attraktive Absicherung gegen geopolitische Störungen und Kohlenstoffpreis-Eskalation auftauchen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Batterien treiben Markttransformation

Batterieanwendungen machen die größte Graphit-Marktgröße in 2024 aus und sollen mit fast 18% CAGR bis 2030 wachsen. Graphit macht bis zu 99% einer Lithium-Ionen-Anode aus und verankert ihre Zentralität in Energiespeicher-Kostenkurven. Eine pertinente Erkenntnis ist, dass selbst inkrementelle Silizium-Dotierung von Anoden die gesamte Graphitnachfrage steigert, weil Zellproduzenten immer noch ein Graphitgerüst für elektronische Leitfähigkeit und strukturelle Integrität benötigen.

Die Elektrodennachfrage folgt der EAF-Aufbauwelle, insbesondere in Indien und am Golf, wo neue schrottbasierte Mini-Mühlen Hochofen-Installationen verdrängen. Feuerfeste Anwendungen behalten einen stabilen Graphit-Marktanteil, weil Strangguss- und Pfannenofen-Betreiber die nicht-benetzenden Eigenschaften des Materials schätzen. Aufkommende Verwendungen, wie 3D-gedruckte Graphen-Polymer-Wärmespreizer, eröffnen hochmargige Nischen, die Graphits thermische Anisotropie in Luftfahrt-Enteisung und Satellitenstrahlersystemen monetarisieren.

Nach Endverbraucherbranche: Automobilsektor führt Transformation

Automobilproduzenten stellen den größten Endverbraucherblock dar und unterstützen mehr als 40% des Graphit-Marktanteils mit einer prognostizierten CAGR von 16,98%, da die Marktdurchdringung batterie-elektrischer Fahrzeuge steigt. Elektro-SUVs mit erweiterter Reichweite verschieben Zellformate zu höherer Energie-NMC-Chemie und erhöhen indirekt die Anoden-Graphitintensität pro Fahrzeug. Eine Schlüsselerkenntnis ist, dass Flottenoperatoren, die Battery-as-a-Service-Verträge verhandeln, zunehmend indizierte Graphit-Durchlaufklauseln anfordern und Rohstoff-Preisexposure zurück an Tier-One-Lieferanten übertragen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik erobert derzeit 55,42% Graphit-Marktanteil und verzeichnet die schnellste regionale CAGR von über 11%. Chinas Dominanz stammt aus integrierten Clustern, die Flocken-Graphit-Minen, Reinigungslinien und Sphäronisierungsanlagen in einen einzigen Logistikkorridor kombinieren. Eine neue Erkenntnis ist, dass ASEAN-Nationen wie Indonesien und Malaysia Mid-Stream-Prozessoren umwerben und hoffen, Chinas Clustermodell zu replizieren und so alternative Knoten in der Wertschöpfungskette zu schaffen.

Nordamerika wandelt sich von einer importabhängigen Verbraucherbasis zu einem aufkommenden Produzenten, unterstützt durch die Steuergutschriften des Inflation Reduction Act, die 10% der qualifizierten Anodenkomponentenkosten erstatten. Europas Graphit-Industrie wird durch regulatorische Führerschaft statt Ressourcenausstattung geprägt. Obligatorische Mindest-Recycling-Inhaltsschwellenwerte in Batterien drängen Gigafabriken dazu, mehrjährige Versorgungsverträge mit Recyclern zu unterzeichnen.

Wettbewerbslandschaft

Die Graphit-Industrie bleibt mäßig fragmentiert, doch Wettbewerbsgräben vertiefen sich um Reinigungstechnologie, vertikale Integration und ESG-Qualifikationen. Chinesische Produzenten dominieren immer noch die Bergbauversorgung, aber japanische und europäische Unternehmen führen beim isostatischen Pressen und Ultra-Hochreinheitssegmenten für Halbleiter und LEDs. Technologische Führerschaft erweist sich als kritischer Differenziator. Geopolitik und Handelspolitik treiben neue Marktteilnehmer über Reshoring-Anreize und Exportkontroll-Druck.

Graphit-Industrie-Marktführer

-

GrafTech International

-

SGL Carbon

-

Imerys

-

BTR New Material Group Co., Ltd.

-

Shanghai Shanshan Technology Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Imerys führte SU-NERGY ein, eine industrielle Graphit-Lösung, die CO₂-Emissionen um bis zu 60% gegenüber herkömmlichen Sorten reduziert. Die Markteinführung zeigt, wie Prozessinnovation direkt die Scope-3-Emissionsoffenlegung der Kunden verbessert und gleichzeitig Imerys' Spezialmaterialportfolio erweitert.

- Juli 2024: Graphit Kropfmühl ging eine Partnerschaft mit BASF ein, um Zugang zu erneuerbaren Energiezertifikaten für sein Werk in Hauzenberg, Deutschland, zu erhalten. Die Vereinbarung senkt den Kohlenstoff-Fußabdruck des Standorts um mindestens 25% und ermöglicht es Kunden, EU-Batteriepass-Anforderungen vorzeitig zu erfüllen.

Globaler Graphit-Marktbericht Umfang

Graphit ist ein Allotrop (chemisch vergleichbar in struktureller Modifikation von Kohlenstoff) mit sowohl metallischen als auch nicht-metallischen Eigenschaften, die eine breite Palette von Endverbrauchersektoren begünstigen. Darüber hinaus bieten die einzigartigen Eigenschaften von Graphit, wie hohe thermische und elektrische Leitfähigkeit, innovative Batterien und sich entwickelnde Technologien für die traditionelle Stahlherstellung.

Der Graphit-Markt ist nach Typ, Anwendung, Endverbraucherbranche und Geografie segmentiert. Nach Typ ist der Markt in Naturgraphit und synthetischen Graphit segmentiert. Nach Anwendung ist der Markt in Elektroden, Feuerfeste Materialien, Gießerei, Gussanwendungen, Batterien, Schmierstoffe und andere Anwendungen segmentiert. Im Fall der Endverbraucherbranche ist der Markt in Elektronik, Metallurgie, Automobilindustrie (einschließlich EV/HEV-Fahrzeuge) und andere Endverbraucherbranchen segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Graphit-Markt in 16 Ländern in den wichtigsten Regionen ab. Für jedes Segment basieren die Marktgrößenbestimmung und Prognosen auf Volumen (Kilotonnen) und Umsatz (USD).

| Naturgraphit |

| Synthetischer Graphit |

| Elektroden |

| Feuerfeste Materialien, Gießerei und Gussanwendungen |

| Batterien |

| Schmierstoffe |

| Andere Anwendungen (Wärmemanagement-Materialien, Reibungsprodukte und Bremsbeläge, etc.) |

| Metallurgie |

| Elektronik |

| Automobilindustrie |

| Andere Branchen (Energie, Luft- und Raumfahrt und Verteidigung, etc.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Russland | |

| Übriges Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Typ | Naturgraphit | |

| Synthetischer Graphit | ||

| Nach Anwendung | Elektroden | |

| Feuerfeste Materialien, Gießerei und Gussanwendungen | ||

| Batterien | ||

| Schmierstoffe | ||

| Andere Anwendungen (Wärmemanagement-Materialien, Reibungsprodukte und Bremsbeläge, etc.) | ||

| Nach Endverbraucherbranche | Metallurgie | |

| Elektronik | ||

| Automobilindustrie | ||

| Andere Branchen (Energie, Luft- und Raumfahrt und Verteidigung, etc.) | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Welche Graphit-Marktgröße wird bis 2030 erwartet?

Der Graphit-Markt wird voraussichtlich etwa 9,18 Milliarden USD bis 2030 erreichen, unterstützt durch Batterie-, Stahl- und Recyclingnachfrage.

Warum gewinnt Naturgraphit gegenüber synthetischem Graphit an Boden?

Naturgraphit kostet weniger zu produzieren und hat einen geringeren Kohlenstoff-Fußabdruck, was ihn für Lithium-Ionen-Anoden attraktiv macht, da Unternehmen Kosteneinsparungen und Nachhaltigkeitsziele verfolgen.

Welche Branchen verbrauchen heute am meisten Graphit?

Elektrofahrzeug-Batterien führen die Nachfrage an, gefolgt von Stahlelektroden, Feuerfeste Materialien, Elektronik, Luft- und Raumfahrt sowie Verteidigungsanwendungen.

Wie beeinflussen Recycling-Initiativen die zukünftige Graphitversorgung?

Neue Anlagen können mehr als 80% des Graphits aus End-of-Life-Batterien zurückgewinnen und bieten eine wachsende sekundäre Versorgung, die die Abhängigkeit von abgebautem Material reduziert.

Welche Regionen dominieren die Graphit-Industrie?

Asien-Pazifik, angeführt von China, hält den größten Graphit-Marktanteil, obwohl Nordamerika und Europa stark in neue Bergbau-, Verarbeitungs- und Recyclinganlagen investieren, um die Beschaffung zu diversifizieren.

Seite zuletzt aktualisiert am: