Aktivkohle-Marktgröße und -anteil

Aktivkohle-Marktanalyse von Mordor Intelligenz

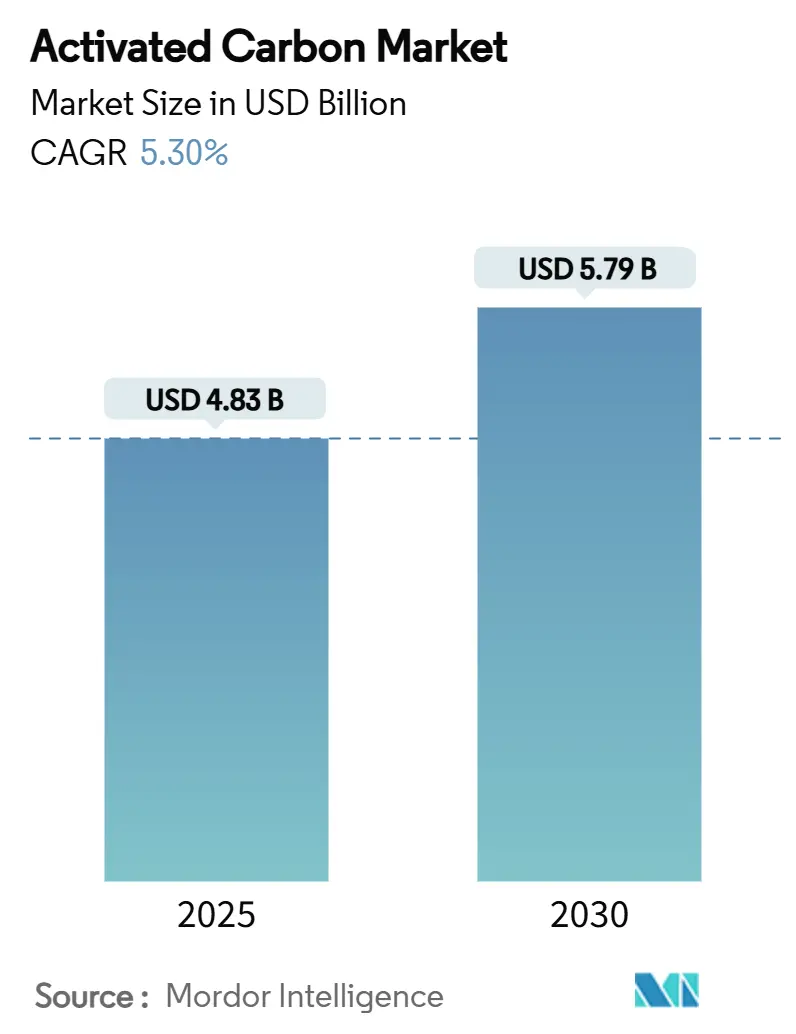

Die Aktivkohle-Marktgröße wird auf USD 4,83 Milliarden im Jahr 2025 geschätzt und soll USD 5,79 Milliarden bis 2030 erreichen, mit einer CAGR von 5,30% während des Prognosezeitraums (2025-2030). Strenge Wasserqualitätsvorschriften, schnelle Industrialisierung im asiatisch-pazifischen Raum und steigende Nachfrage nach Spezialsorten In pharmazeutischen, bergbaulichen und fortgeschrittenen Luftfiltrationsverfahren treiben das Wachstum an. Kokosnussschalen-Rohstoff bleibt das Prämie-Rohmaterial für Hochleistungsqualitäten, doch knappe Versorgung und Flüchtig Kohlepreise spornen vertikale Integration und Erforschung alternativer Ausgangsstoffe an. Regulatorische Dynamik verankert langfristige Nachfrage nach granularen Produkten, insbesondere der uns-EPA-PFAS-Trinkwasserstandard von 2024, der granulare Aktivkohle (GAC) als beste verfügbare Technologie benennt. Gleichzeitig ist pulverförmige Aktivkohle (PAC) entscheidend für Quecksilber-Emissionskontrolle bei kohlebefeuerten Versorgungsunternehmen, während holzbasierte Kohlen durch nachhaltige Produktionsdurchbrüche Investitionen anziehen. Hersteller, die Rohmaterialsicherheit gewährleisten, In Reaktivierungskapazitäten investieren und digitale Überwachungsdienstleistungen bündeln können, sind am besten positioniert, um kommende Aufträge zu gewinnen.

Wichtige Berichts-Erkenntnisse

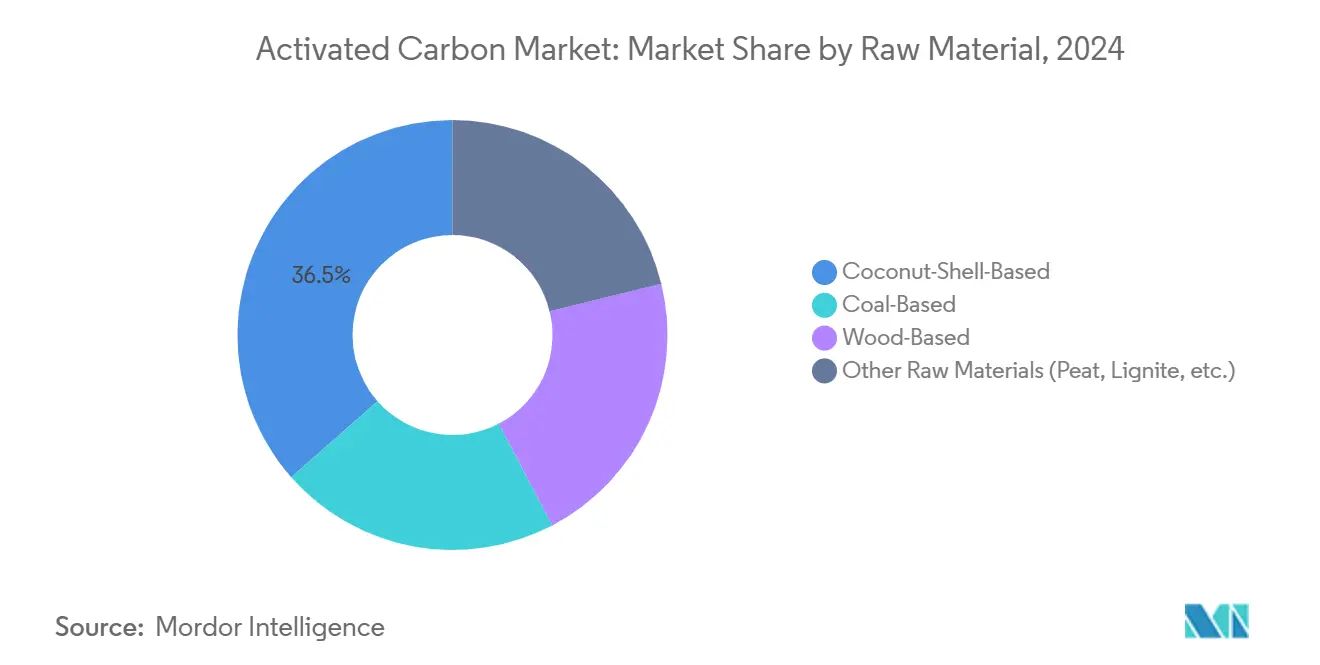

- Nach Rohmaterial führten Kokosnussschalen-Qualitäten mit 36,5% des Aktivkohle-Marktanteils In 2024, während holzbasierte Varianten voraussichtlich mit einer CAGR von 5,8% bis 2030 voranschreiten werden.

- Nach bilden kommandierte GAC 50% Umsatzanteil In 2024 und wird voraussichtlich mit einer CAGR von 6,33% bis 2030 wachsen.

- Nach Anwendung machte Trinkwasseraufbereitung 49% Anteil der Aktivkohle-Marktgröße In 2024 aus; Entfärbungsanwendungen sollen mit einer CAGR von 5,71% bis 2030 steigen.

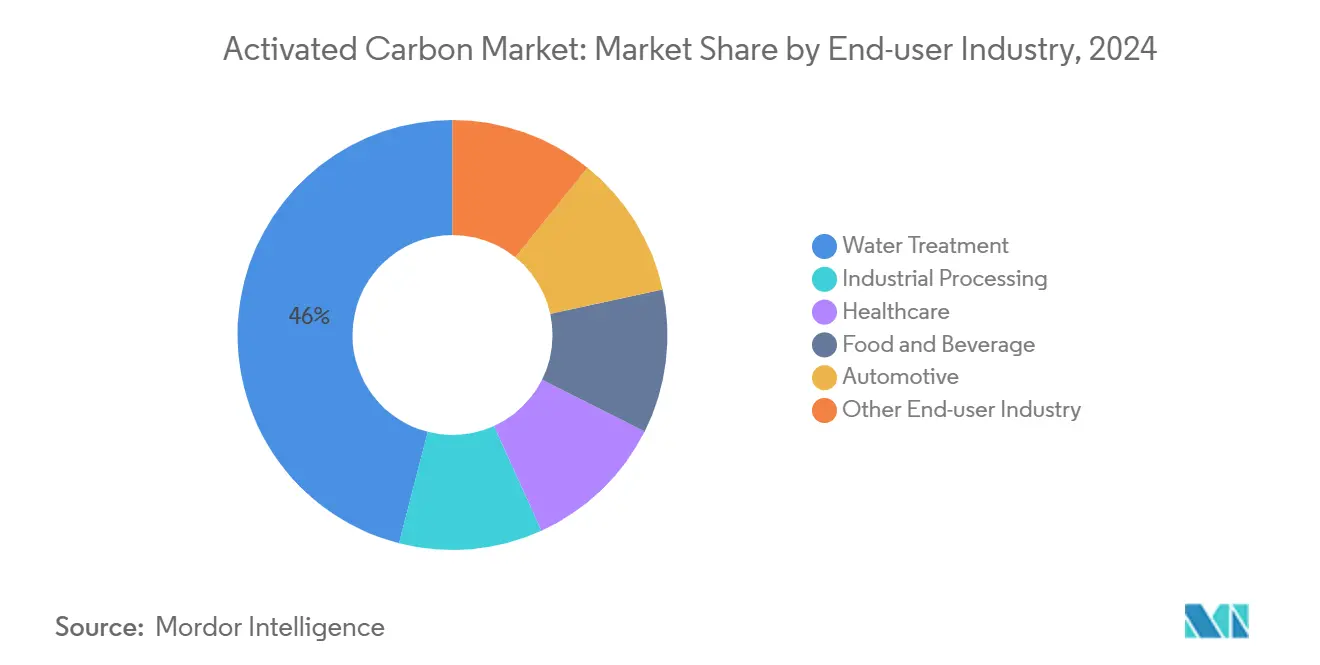

- Nach Endverbraucher-Industrie hielten Wasseraufbereitungsbetreiber 46% Umsatzanteil In 2024 und expandieren mit einer CAGR von 6,18% bis 2030, da Versorgungsunternehmen für PFAS-Konformität budgetieren.

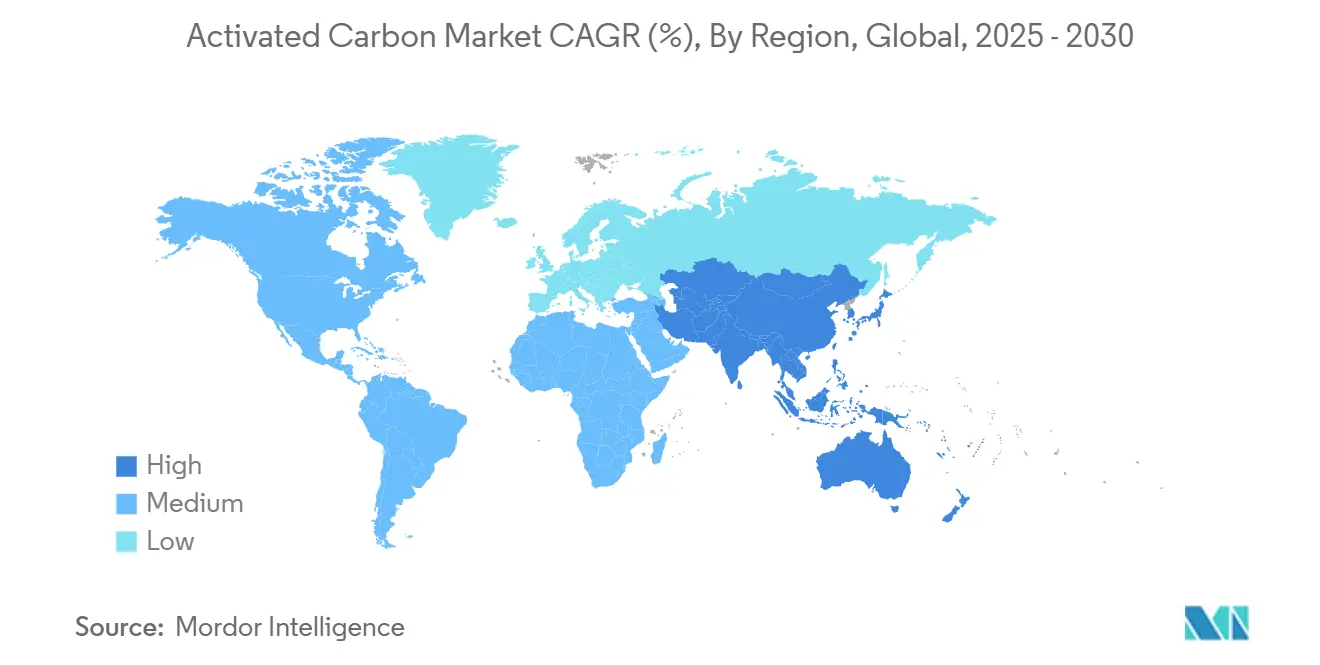

- Nach Region dominierte Asien-Pazifik mit einem 63% Anteil In 2024 und weist die schnellste regionale CAGR von 6,11% bis 2030 auf, gestützt durch Industriewachstum und strenge Umweltstandards In China, Indien und Südostasien.

Globale Aktivkohle-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf Markt-CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Konformität mit Umweltvorschriften In der Wasseraufbereitung | +1,8 | Nordamerika und Europa | Mittelfristig |

| Luftverschmutzungskontrolle (Quecksilberentfernung) | +1,2 | Nordamerika und China | Mittelfristig |

| Wachsende Wasserreinigungsnachfrage | +1,6 | Global, mit Schwerpunkt auf Asien-Pazifik | Langfristig |

| Goldbergbau und Metallrückgewinnung | +0,9 | Australien, Südafrika, Nordamerika | Mittelfristig |

| Landwirtschafts- und Agrochemikaliennachfrage | +0,4 | Global | Langfristig |

| Quelle: Mordor Intelligence | |||

PFAS-Konformitätsvorschriften für Trinkwasser

Die uns-EPA-Nationale Primäre Trinkwasserverordnung vom April 2024 begrenzte sechs PFAS-Verbindungen und führt GAC offiziell als beste verfügbare Technologie auf, was alle uns-öffentlichen Wassersysteme verpflichtet, 2027 mit der Überwachung zu beginnen und bis 2029 vollständig konform zu werden. Das Mandat bringt einen prognostizierten jährlichen Markt von USD 1,55 Milliarden für Aktivkohle-Systeme mit sich, unterstützt durch validierte Entfernungseffizienzen von über 99% für PFOA und PFOS. Europäische Versorgungsunternehmen, die sich auf strengere PFAS- und Mikro-Schadstoffschwellenwerte vorbereiten, haben begonnen, diese Spezifikationen zu replizieren, wodurch ein Exportfenster für uns- und japanische Lieferanten entsteht. Systemmodernisierungen integrieren häufig GAC-Medien, Edelstahl-Kontaktoren und Vor-Ort-Reaktivierungsserviceverträge, die mehrjährige Ersatzvolumen festschreiben. Lieferanten mit schnellen Reaktivierungsöfen und digitaler Bettlebensdauer-Analytik gewinnen Wettbewerbsvorteile bei Ausschreibungsevaluierungen.

Luftverschmutzungskontrolle für kohlebefeuerte Versorgungsunternehmen

Mehr als 135 nordamerikanische Anlagen mit über 55 GW Kapazität setzen derzeit Pulverkohle-Injektionssysteme ein, die mehr als 90% Quecksilbererfassung erreichen[1]Federal Register, "National Emission Standards für gefährlich Luft Pollutants," federalregister.gov. Die EPA-Technologieüberprüfung vom Mai 2024 verengt weiter die zulässigen Quecksilber- und Partikelgrenzwerte, wodurch PAC zur kostengünstigsten Nachrüstung für Eigentümer wird, die nicht In Nasswäscher-Upgrades investieren möchten. Chinesische Regulatoren gestalten auch Rauchgas-Normen um und beschleunigen adsorptionsbasierte Lösungen für kleinere Kessel. Pulverformulierungen, die für erhöhte Injektionstemperaturen und strenge Glühverlust-Schwellenwerte maßgeschneidert sind, sind knapp, wodurch Prämie-Preise für uns-Kokosnussschalen-PAC-Qualitäten ermöglicht werden, die Porenblockierung widerstehen.

Expandierende Wasserreinigungsnachfrage in Schwellenländern

Asien-Pazifik fügte während 2024 über 12.000 MLD kommunaler Behandlungskapazität hinzu, und Expansionspläne für 2025-2028 schließen explizit Aktivkohle-Filtrationsbetten ein. Lösungen wie Veolias ACTIFLO CARB integrieren PAC-Blitz-Mix-Stufen, die 95% der Pestizidrückstände entfernen und kritische Lücken füllen, wo konventionelle Sedimentation versagt. Zunehmender städtischer Wasserstress In Indien und Indonesien treibt staatliche Ausschreibungen an, die kokosnussschalenbasierte Kohlen spezifizieren, um Adsorptionskapazität innerhalb begrenzter Anlagengrundrisse zu maximieren. Lieferanten, die Kohlemedien mit Fernbedienung-Überwachungsmessgeräten koppeln, die Durchbruchspunkte vorhersagen, verdrängen Commodity-Angebote.

Goldbergbau und Metallrückgewinnungsanforderungen

Kohlenstoff-In-Pulp (CIP) und Kohlenstoff-In-Leach (CIL) Anlagen weltweit behandeln sinkende Erze und treiben die Nachfrage nach Kohlen an, die hohe Abriebfestigkeit unter schwerer Rührung aufrechterhalten. Kokosnussschalen-Produkte liefern optimale Härte und erhalten Goldbeladung über 30 G Au/kg Kohle vor Elution, was ihnen trotz knapper Rohstoffversorgung einen Kostenvorteil verschafft. Neuere biobasierte Kohlen, die In Lateinamerika pilotiert werden, versprechen vergleichbare Leistung, aber kommerzielle Einführung bleibt Jahre entfernt.

Hemmnis-Auswirkungsanalyse

| Hemmnisse | (~) % Auswirkung auf Markt-CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Störung der Kokosnussschalen-Rohstoff-Lieferkette | -1,1 | Asien-Pazifik, mit globalen Auswirkungen | Kurzfristig |

| Eskalierende Ofen-Kohlepreise | -0,8 | Global | Kurz- bis mittelfristig |

| Hohe Kapitalintensität von Reaktivierungsanlagen | -0,5 | Global | Langfristig |

| Quelle: Mordor Intelligence | |||

Rohstoff-Versorgungsstörung für Kokosnussschalen

Tropische Nationen liefern mehr als 80% der globalen Kokosnussschalen-Holzkohle, und Ernte-Rückschläge durch Zyklone auf den Philippinen verringerten die Rohstoffverfügbarkeit während 2024. Produzenten wie Kohlenstoff aktiviert Corporation beschleunigten die vertikale Integration, eröffneten eine zweite Holzkohleanlage In Sri Lanka und sicherten sich Überlauf-Liefervereinbarungen mit chinesischen Schalen-Holzkohle-Exporteuren. Notfallpläne umfassen die Qualifizierung von Hartholzspänen und Palmkern-Schalen, doch solche Alternativen produzieren oft breitere Porenverteilungen, die Entfernungseffizienz für PFAS und Edelmetall-Ionen reduzieren.

Volatile Ofen-Kohlepreise

Kohlebasierte Kohlenstoffproduzenten absorbieren höhere Energie- und Ausgangsstoffkosten und verengen die historische Preislücke gegenüber Kokosnussschalen-GAC. Versorgungsunternehmen, die eigene Reaktivierungsöfen betreiben, berichten, dass Kohle die Kosten für fertige Kohle erhöht und Preisneuverhandlungen bei mehrjährigen Lieferverträgen erzwingt. Einige Hersteller sichern Risiken durch langfristige Kohle-Abnahmevereinbarungen ab, während andere Öfen für Biomasse-Gas-Befeuerung umrüsten.

Segmentanalyse

Nach Rohmaterial: Kokosnussschalen-Qualitäten bleiben Premium trotz Versorgungsunsicherheit

Kokosnussschalen-Produkte eroberten 36,5% des Aktivkohle-Marktes In 2024 und spiegeln überlegene Mikroporen-Verteilungen wider, die bei PFAS-Adsorption und Goldbeladungsaufgaben hervorragen. Härtewerte über 99% minimieren Fragmentierung während der RückspüLunge und verlängern Bettlebensdauer In kommunalen Filtern. Asien-Pazifik-Mühlen-Expansionen konkurrieren jedoch heftig um Schalenholzkohle, und Wetterstörungen 2024 beleuchteten die Verwundbarkeit der Einzelquellen-Beschaffung.

Holzbasierte Kohlen sind die am schnellsten voranschreitende Alternativ und steigen mit einer CAGR von 5,8% aufgrund zertifizierter nachhaltiger Forstwirtschaftsprogramme und Pyrolyse-Verbesserungen, die hohe Jodzahlen liefern. Kohlebasierte Varianten bleiben kosteneffektiv für Rauchgas- und Lösemittelrückgewinnungsaufgaben, wo enge Mikroporenvolumen weniger kritisch sind. Obwohl vielversprechend, ist akademische Arbeit an schlamm- und Sägemehlbasierten Kohlen noch im Pilotstadium und lässt Mainstream-Produzenten von Legacy-Ausgangsstoffen abhängig.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Form: GAC konsolidiert Führung durch Lebenszyklusökonomie

Granuläre Produkte hielten einen dominierenden 50% Anteil In 2024 und sollen die höchste CAGR von 6,33% bis 2030 verzeichnen, dank ihrer Reaktivierungsfähigkeit und konstanten Druckverlust-Leistung In gepackten Betten[2]u.S. Umwelt Schutz Agency, "technisch Unterstützung dokumentieren - Technologien Und Cost für Entfernen PFAS from Drinking Wasser," epa.gov. Extrudierte/pelletierte Kohlen adressieren Anwendungen wie Lösemitteldampf-Adsorption, Drucklufttrocknung und Automobil-Kanister, wo niedriger Druckabfall und hohe Druckfestigkeit von größter Bedeutung sind. GAC-Designüberlegungen fokussieren auf einheitliche Partikelgröße zur Reduzierung von Kanalbildung, während innovative Dampfphasen-GAC-Einheiten Temperaturschwing-Adsorption integrieren, die Betten In situ mit Elektroheizern regeneriert.

Pulverqualitäten, obwohl weniger wiederverwendbar, erobern Anteile In Märkten, die Hochoberflächen-Produkte schnell geliefert benötigen, illustriert durch Katastrophenhilfe-Wasserpakete, die trübe Quellen innerhalb von Stunden behandeln können. Pelletierte Angebote schwenken nun zur Biogas-Reinigung, wobei europäische Deponie-Gas-Betreiber Pellets mit schwefelimprägnierten Zusätzen für Schwefelwasserstoff-Entfernung beschaffen. Langfristig könnten Umweltentsorgungsregeln und Kohlenstoff-Fußabdruck-Buchhaltung die Ökonomie weiter zu regenerierbaren GAC-Systemen neigen und ihren übergroßen Beitrag zum Aktivkohle-Marktwachstum stärken.

Nach Anwendung: Wasserbehandlung dominiert während Entfärbung beschleunigt

Trinkwasserbehandlungsanwendungen machten 49% der globalen Nachfrage In 2024 aus, da Versorgungsunternehmen auf Mandates für aufkommende Schadstoffe reagierten. Die Aktivkohle-Marktgröße für Trinkwassersysteme soll jährlich um 6,18% bis 2030 wachsen. Bettkontakt- und Leerbettkontaktzeiten werden neu kalibriert, um kürzere PFAS-Ketten anzugehen und GAC-Wechselfrequenz von 12 auf 8 Monate In Pilotstudien zu verlängern.

Entfärbungsverfahren, die Zuckerraffinierung, Saftklärung und pharmazeutische Zwischenprodukte abdecken, präsentieren die schnellste CAGR von 5,71%. Diese Anlagen spezifizieren oft Säuregewaschene, aschearme Kohlen, die Auslaugungen minimieren und Lebensmittelkontakt-Vorschriften erfüllen. Adsorptive Entfärbung ersetzt ältere Ionenaustauschharze, wo Temperatur- oder pH-Variabilität Harzleistung behindert und erweitert damit die Kundenbasis für hochreine Kohlen.

Nach Endverbraucher-Industrie: Versorgungsunternehmen und Industrie konvergieren bei fortgeschrittener Reinigung

Wasseraufbereitungs-Versorgungsunternehmen blieben das größte Kundensegment mit 46% des 2024-Umsatzes und spiegeln regulatorische Rückenwinds In den Vereinigten Staaten, Europa und Ostasien wider. Versorgungsunternehmen bündeln nun Lieferverträge mit Vor-Ort-Reaktivierungsservice-Klauseln und sichern sich sechs- bis achtjährige Verpflichtungen, die Anbieter-Cashflows erheblich stabilisieren. Der Aktivkohle-Marktanteil für Versorgungskäufer soll sich erweitern, da PFAS-Fristen näher rücken. Industrielle Verarbeitung rangierte an zweiter Stelle und umspannt Chemiesynthese, Erdgas-Dehydratation und petrochemische Rohstoffreinigung.

Gesundheitsanwendungen entstehen schnell: Hämoperfusions-Kartuschen mit medizinischer Aktivkohle können Toxine während Dialysesitzungen adsorbieren, während kohlenstoffgefüllte Masken OP-persönlich vor volatilen Anästhesiegasen schützen. Automobil-Luftfiltration und Verdampfungsemissions-Kanister runden Volumina ab, besonders da Elektrofahrzeug-Kabinenluft-Standards sich verschärfen. Zukünftige Upside könnte aus Elektronikfertigung entstehen, wo Ultrarein-Wasser und Lösemitteldampf-Erfassungssysteme auf fein maßgeschneiderte Kohlen angewiesen sind.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik hielt einen dominierenden 63% Umsatzanteil In 2024 und soll mit einer führenden CAGR von 6,11% bis 2030 wachsen und seine Zentralität für Aktivkohle-Marktexpansion verstärken. China verankert regionale Produktion mit vertikal integrierten Anlagen, die Kokosnussschalen, Kohle und Sägemehl In ein breites Portfolio von Kohlen umwandeln, die für heimische Wasserversorgungsunternehmen und Exportmärkte maßgeschneidert sind. Indiens Jal Jeevan-Mission, die universellen ländlichen Wasserzugang anstrebt, gibt Ausschreibungsunterlagen heraus, die GAC-Filter für Arsen- und Fluoridentfernung festlegen und damit Beschaffung sowohl für lokale Mühlen als auch japanische Tochtergesellschaften öffnen.

Nordamerika wird durch regulatorische Sicherheit und hohen Pro-Kopf-Verbrauch gestützt. Die EPA-PFAS-Regel von 2024 allein könnte GAC-Nachfrage bis Ende des Jahrzehnts verdoppeln. Europa kommandiert einen kleineren, aber technologisch anspruchsvollen Markt. Forschung an der University von Cambridge ergab einen elektrifizierten Holzkohleschwamm, der CO₂ direkt aus der Luft mit reduziertem Energieeinsatz adsorbiert und auf zukünftige Diversifikation In Klima-Minderungs-Anwendungen hindeutet.

Südamerika und der Nahe Osten, obwohl sie für bescheidenes Volumen verantwortlich sind, verzeichnen schnelle Adoption von Kohlen für Bergbau- und Gas-Verarbeitungsaufgaben. Chilenische Goldbergleute spezifizieren Kokosnussschalen-Kohlen für CIL-Schaltkreise, während katarische lng-Produzenten pelletierte Kohlen einsetzen, um strenge Quecksilber-Spezifikations-Kontaminationsgrenzen vor kryogener Trennung zu erfüllen.

Wettbewerbslandschaft

Der Markt ist moderat fragmentiert. Die Branche weist eine ausgewogene Mischung aus globalen Hauptakteuren und spezialisierten regionalen Mühlen auf. Kurarays Calgon Kohlenstoff-Tochtergesellschaft betreibt das weltweit größte Reaktivierungsnetzwerk und differenziert sich mit proprietären UV-Ox- und Sentinel-Mobilsystemen für schnelle Standorteinsätze. Über den Prognosehorizont wird sich Marktführerschaft wahrscheinlich um Firmen konsolidieren, die Rohstoffkontrolle sichern, Reaktivierungsschaltkreise erweitern und digital ermöglichte Dienstleistung-Pakete anbieten.

Aktivkohle-Branchenführer

-

Norit

-

KURARAY CO., LTD.

-

Osaka Gas Chemikalien Co., Ltd.

-

Ingevity

-

HAYCARB PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2024: Kuraray Co., Ltd. gab bekannt, dass seine Tochtergesellschaft Calgon Kohlenstoff Corporation das industrielle reaktivierte Kohlegeschäft von Sprint Umwelt Dienstleistungen übernehmen wird, um die Golfküsten-Kapazität für steigende PFAS-bezogene Medienrückgaben zu erweitern.

- Mai 2024: Arq, Inc. sicherte sich seinen ersten Verkaufsvertrag und markierte die Lieferung von granularer Aktivkohle (GAC), die aus Arqs proprietärem Rohstoff, einem gereinigten bituminösen Kohleabfall, In der strategisch gelegenen Rot River-Anlage des Unternehmens produziert wurde.

Globaler Aktivkohle-Marktberichtsumfang

Aktivkohle ist eine bilden von Kohlenstoff, die verarbeitet wird, um kleine, volumenarme Poren zu haben, die die für Adsorption oder chemische Reaktionen verfügbare Oberfläche vergrößern. Normalerweise wird Aktivkohle aus Holzkohle extrahiert.

Der Aktivkohle-Markt ist segmentiert nach Produkttyp (pulverförmige Aktivkohle (PAC), granulare Aktivkohle (GAC) und pelletierte oder extrudierte Aktivkohle), Anwendung (Gasreinigung, Wasserreinigung, Metallextraktion, Medizin und andere Anwendungen), Endverbraucher-Industrie (Wasseraufbereitung, Lebensmittel und Getränke, Gesundheitswesen, Automobil, Industrie, Verarbeitung und andere Endverbraucher-Industrien) und Geografie (Asien-Pazifik, Nordamerika, Europa, Südamerika und Naher Osten und Afrika). Der Bericht bietet Marktgröße und Prognosen für den Aktivkohle-Markt In Volumen (Kilotonnen) für alle oben genannten Segmente.

| Kohle-basiert |

| Kokosnussschalen-basiert |

| Holz-basiert |

| Andere Rohmaterialien (Torf, Braunkohle, etc.) |

| Pulverförmige Aktivkohle (PAC) |

| Granulare Aktivkohle (GAC) |

| Extrudierte/Pelletierte Aktivkohle (EAC) |

| Entfärbungsbehandlung |

| Zuckerproduktion |

| Konzentrationsbehandlung |

| Lösemittelrückgewinnung |

| PFAS-Adsorptionsbehandlung |

| Trinkwasserbehandlung |

| Andere Anwendungen |

| Wasseraufbereitung |

| Industrielle Verarbeitung |

| Gesundheitswesen |

| Lebensmittel und Getränke |

| Automobil |

| Andere Endverbraucher-Industrie |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Rohmaterial | Kohle-basiert | |

| Kokosnussschalen-basiert | ||

| Holz-basiert | ||

| Andere Rohmaterialien (Torf, Braunkohle, etc.) | ||

| Nach Form | Pulverförmige Aktivkohle (PAC) | |

| Granulare Aktivkohle (GAC) | ||

| Extrudierte/Pelletierte Aktivkohle (EAC) | ||

| Nach Anwendung | Entfärbungsbehandlung | |

| Zuckerproduktion | ||

| Konzentrationsbehandlung | ||

| Lösemittelrückgewinnung | ||

| PFAS-Adsorptionsbehandlung | ||

| Trinkwasserbehandlung | ||

| Andere Anwendungen | ||

| Nach Endverbraucher-Industrie | Wasseraufbereitung | |

| Industrielle Verarbeitung | ||

| Gesundheitswesen | ||

| Lebensmittel und Getränke | ||

| Automobil | ||

| Andere Endverbraucher-Industrie | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Größe des Aktivkohle-Marktes?

Der Markt generierte USD 4,83 Milliarden In 2025 und soll USD 5,79 Milliarden bis 2030 erreichen, mit einem Wachstum von 5,30% CAGR.

Warum wird granulare Aktivkohle als bevorzugte Technologie für PFAS-Entfernung betrachtet?

GAC erreicht mehr als 99% Entfernung von PFOA und PFOS, ist EPA-bestimmt als beste verfügbare Technologie und kann thermisch für mehrere Wiederverwendungszyklen reaktiviert werden.

Welche Region führt die globale Aktivkohle-Nachfrage an?

Asien-Pazifik kommandiert 63% des 2024-Umsatzes und behält die höchste regionale Wachstumsrate von 6,11% bis 2030 aufgrund von Industrialisierung und strengen Wasservorschriften bei.

Wie beeinflussen Rohstoffbeschränkungen Aktivkohle-Preise?

Störungen In der Kokosnussschalen-Versorgung und Flüchtig Ofen-Kohlepreise verengen Margen und spornen vertikale Integration und Alternativ Ausgangsstoff-Forschung an.

Welche Wachstumschancen existieren jenseits der Wasserbehandlung?

Quecksilber-Emissionskontrolle, Golderz-Verarbeitung, Lösemittelrückgewinnungssysteme und aufkommende medizinische Anwendungen präsentieren alle bedeutende zusätzliche Nachfrage für Hochleistungskohlen.

Seite zuletzt aktualisiert am: