Marktgröße für Sojaprotein

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 8.60 Milliarden US-Dollar | |

| Marktgröße (2029) | 10.89 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Tierfutter | |

| CAGR (2024 - 2029) | 4.80 % | |

| Größter Anteil nach Region | Nordamerika | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Sojaprotein

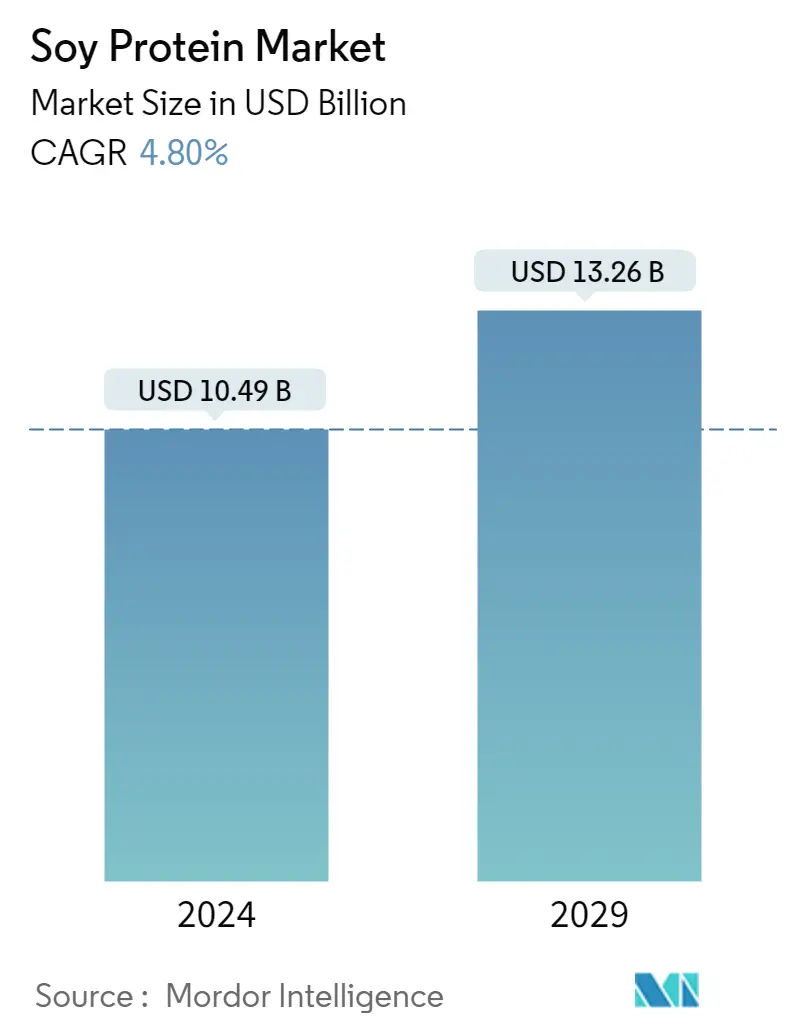

Die Größe des Sojaproteinmarkts wird im Jahr 2024 auf 10,49 Milliarden US-Dollar geschätzt und soll bis 2029 13,26 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,80 % im Prognosezeitraum (2024–2029) entspricht.

Die Eignung von Sojaprotein aufgrund seiner leichteren Verdaulichkeit dominierte seine Anwendung hauptsächlich im Tierfutterbereich

- Die Verwendung von Sojaproteinzutaten in Tierfutter übersteigt die Verwendung in Lebensmitteln und Getränken geringfügig. Sojaprotein, hauptsächlich in Form von Konzentraten, wird häufig in der Ernährung von Tieren, Vögeln und Fischen verwendet. Seine Hauptmerkmale wie leichte Verdaulichkeit, verbesserte Haltbarkeit und Proteinanreicherung treiben seine Anwendung im Lebensmittel- und Getränkesegment voran. Im Jahr 2022 wurde das Tierfuttersegment größtenteils von Konzentraten angetrieben, die etwa 55 % des Sojaproteinbedarfs deckten.

- Lebensmittel und Getränke sind ein weiterer wichtiger Anwendungsbereich für Sojaprotein, vor allem im Segment Fleisch/Fleischalternativen. Dies wird auf Multifunktionalitäten zurückgeführt, die die Muskeltextur imitieren, wenn sie in geraden Fasern gestapelt werden, und so ihre Verwendung zur Textur- und Proteinanreicherung in Fleischalternativen verbessern. Im Jahr 2022 machte das Teilsegment Fleischalternativen etwa 22 % des Sojaproteinmarktes aus. In Bezug auf das Wachstum blieben Nahrungsergänzungsmittel der am schnellsten wachsende Sektor mit einer prognostizierten jährlichen Wachstumsrate von 5,95 % nach Volumen im Prognosezeitraum, was auf die wachsende Zahl von Fitnessbegeisterten in entwickelten Volkswirtschaften wie den Vereinigten Staaten, dem Vereinigten Königreich und Deutschland zurückzuführen ist.

- Das Nahrungsergänzungsmittelsegment trug nicht wesentlich zum Sojaproteinmarkt bei. Es wird jedoch erwartet, dass das Unternehmen in den kommenden Jahren ein beträchtliches Wachstum verzeichnen wird und im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,62 % nach Volumen verzeichnen wird. Die Entwicklung des Segments wird durch den steigenden Verbrauch von Sojaproteinen in Babynahrung und Säuglingsnahrung vorangetrieben (2023–2029 prognostizierte jährliche Wachstumsrate von 4,03 % nach Volumen). Das angemessene Wachstum und die Entwicklung von Säuglingen werden durch Sojaproteinformeln sichergestellt. Isoliertes Sojaprotein hat den gleichen PDCAAS-Wert wie Milchprotein und Eiweiß, nämlich 1,0, den höchsten erhaltenen Proteinwert.

Die steigende Nachfrage nach kostengünstigen Proteinprodukten führt die Nachfrage an, die von Nordamerika dominiert wird, gefolgt von Regionen im asiatisch-pazifischen Raum

- Nordamerika dominierte den Sojaproteinmarkt, wobei die meisten Anwendungen im Lebensmittel- und Getränkesegment stattfanden. Fleisch- und Milchalternativen führten die Marktnachfrage an und hielten im Jahr 2022 einen Volumenanteil von 44 %. Dieses Wachstum ist auf die steigende Nachfrage nach pflanzlichen Produkten zurückzuführen, insbesondere in den Vereinigten Staaten und Kanada, wo es zusammen etwa eine vegane Bevölkerung gibt 10 Millionen im Jahr 2021. Als einer der größten Sojabohnenproduzenten tragen die Vereinigten Staaten in großem Umfang zur regionalen Sojaproteinnachfrage bei. Im Jahr 2021 belief sich die Sojabohnenproduktion auf ein Rekordhoch von 4,44 Milliarden Scheffel, was einem Anstieg von 5 % gegenüber 2020 entspricht.

- Auf Nordamerika folgt der asiatisch-pazifische Raum. China blieb der größte Verbraucher von Sojaprotein in der Region, was auf die hohe Produktionskapazität zurückzuführen ist, die den Preis der Zutat senkt und den Mengenverbrauch steigert. Etwa 70 % des weltweiten Angebots an Sojaprotein-Isolaten, einem Hauptbestandteil vieler pflanzlicher Lebensmittel, werden in der Provinz Shandong in China verarbeitet. Dieser Faktor ermöglicht auch immense Innovationen im pflanzlichen Bereich und lockt mehr Verbraucher dazu, die differenzierten Produktangebote auszuprobieren. Es wird prognostiziert, dass die Region im Prognosezeitraum eine jährliche jährliche Wachstumsrate (CAGR) von 5,67 % nach Wert verzeichnen wird.

- Südamerika wird voraussichtlich der am schnellsten wachsende Markt sein, da die Nachfrage nach natürlichen und nachhaltigen Inhaltsstoffen aufgrund des wachsenden Gesundheitsbewusstseins rapide steigt. Die Region wird im Prognosezeitraum voraussichtlich eine jährliche jährliche Wachstumsrate (CAGR) von 6,0 % nach Wert verzeichnen. In den letzten Jahren haben die Bedenken der Verbraucher hinsichtlich Umweltschäden und unethischer Behandlung von Tieren in Intensivlandwirtschaftssystemen zugenommen, was zu einer erhöhten Nachfrage nach nachhaltigem Protein geführt hat. Dieser Faktor hat in den meisten südamerikanischen Ländern zu einer steigenden Nachfrage nach pflanzlichen Proteinen geführt.

Globale Markttrends für Sojaprotein

- Asien-Pazifik hatte großen Marktanteil

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Wachsende Vorliebe für praktische Frühstücksoptionen

- Steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Steigender Heimkonsum und Nachfrage nach gesunden Süßwaren

- Milchalternative mit deutlichem Wachstum

- Wachsende Ernährungsbedenken für alternde Bevölkerungen

- Fleischproteinalternativen revolutionieren das Fleischsegment

- Kochfertige und tiefgekühlte Lebensmittel verzeichneten einen Umsatzanstieg

- Vorliebe für gesunde Snacks zur Unterstützung des Marktwachstums

- Steigendes Gesundheitsbewusstsein und wachsende Nachfrage der Millennials

- Wachsende Nachfrage nach Mischfuttermitteln

- Natürliche Inhaltsstoffe treiben den Segmentumsatz stark voran

- Die wachsende flexitarische oder vegane Bevölkerung bietet Chancen für Hersteller

Überblick über die Sojaproteinindustrie

Der Sojaproteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 29,84 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, CHS Inc., Fuji Oil Group, International Flavors Fragrances Inc. und Kerry Group PLC (alphabetisch sortiert).

Marktführer bei Sojaproteinen

Archer Daniels Midland Company

CHS Inc.

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Bunge Limited, Wilmar International Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Sojaprotein

- April 2021 Die niederländische Tochtergesellschaft von Fuji Oil Holdings Inc. investiert in den UNOVIS NCAP II Fund, einen großen Fonds, der auf Lebensmitteltechnologie spezialisiert ist. Das Unternehmen möchte mit seinen Verarbeitungstechnologien für pflanzliche Lebensmittelmaterialien zu einer nachhaltigen Gesellschaft beitragen, um die Probleme der Verbraucher auf der ganzen Welt anzugehen.

- März 2021 Die Fuji Oil Group ernennt Mikio Sakai zum neuen Präsidenten und CEO. Mikio Sakai beschäftigt sich mit der Entwicklung pflanzlicher Lebensmittellösungen als Kernkonzept, um neben den Geschäftsbereichen Öl und Fett sowie Schokolade eine dritte Geschäftssäule aufzubauen. Zu den pflanzlichen Lebensmittellösungen gehören Sojafleisch und Sojabohnen, die als Rohstoffe für pflanzliches Protein verwendet werden.

- Februar 2021 Bunge hat seine Sojaprotein-Produktionsanlagen durch den Kauf von zwei Sojaverarbeitungsanlagen vom lokalen Brecher Imcopa für 12 Millionen US-Dollar erweitert und damit seine Position als größter Ölsaatenverarbeiter des Landes gestärkt.

Sojaprotein-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 Kanada

- 3.4.3 China

- 3.4.4 Frankreich

- 3.4.5 Deutschland

- 3.4.6 Indien

- 3.4.7 Italien

- 3.4.8 Japan

- 3.4.9 Großbritannien

- 3.4.10 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Isoliert

- 4.1.3 Strukturiert/hydrolysiert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.6 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Ergänzungen

- 4.2.3.1 Durch Sub-Endbenutzer

- 4.2.3.1.1 Babynahrung und Säuglingsnahrung

- 4.2.3.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.3.1.3 Sport-/Leistungsernährung

- 4.3 Region

- 4.3.1 Afrika

- 4.3.1.1 Nach Form

- 4.3.1.2 Vom Endbenutzer

- 4.3.1.3 Nach Land

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Südafrika

- 4.3.1.3.3 Rest von Afrika

- 4.3.2 Asien-Pazifik

- 4.3.2.1 Nach Form

- 4.3.2.2 Vom Endbenutzer

- 4.3.2.3 Nach Land

- 4.3.2.3.1 Australien

- 4.3.2.3.2 China

- 4.3.2.3.3 Indien

- 4.3.2.3.4 Indonesien

- 4.3.2.3.5 Japan

- 4.3.2.3.6 Malaysia

- 4.3.2.3.7 Neuseeland

- 4.3.2.3.8 Südkorea

- 4.3.2.3.9 Thailand

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Rest der Asien-Pazifik-Region

- 4.3.3 Europa

- 4.3.3.1 Nach Form

- 4.3.3.2 Vom Endbenutzer

- 4.3.3.3 Nach Land

- 4.3.3.3.1 Belgien

- 4.3.3.3.2 Frankreich

- 4.3.3.3.3 Deutschland

- 4.3.3.3.4 Italien

- 4.3.3.3.5 Niederlande

- 4.3.3.3.6 Russland

- 4.3.3.3.7 Spanien

- 4.3.3.3.8 Truthahn

- 4.3.3.3.9 Großbritannien

- 4.3.3.3.10 Rest von Europa

- 4.3.4 Naher Osten

- 4.3.4.1 Nach Form

- 4.3.4.2 Vom Endbenutzer

- 4.3.4.3 Nach Land

- 4.3.4.3.1 Iran

- 4.3.4.3.2 Saudi-Arabien

- 4.3.4.3.3 Vereinigte Arabische Emirate

- 4.3.4.3.4 Rest des Nahen Ostens

- 4.3.5 Nordamerika

- 4.3.5.1 Nach Form

- 4.3.5.2 Vom Endbenutzer

- 4.3.5.3 Nach Land

- 4.3.5.3.1 Kanada

- 4.3.5.3.2 Mexiko

- 4.3.5.3.3 Vereinigte Staaten

- 4.3.5.3.4 Rest von Nordamerika

- 4.3.6 Südamerika

- 4.3.6.1 Nach Form

- 4.3.6.2 Vom Endbenutzer

- 4.3.6.3 Nach Land

- 4.3.6.3.1 Argentinien

- 4.3.6.3.2 Brasilien

- 4.3.6.3.3 Rest von Südamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Fuji Oil Group

- 5.4.6 International Flavors & Fragrances Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Wilmar International Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Sojaproteinindustrie

Konzentrate, Isolate, texturiert/hydrolysiert werden als Segmente nach Form abgedeckt. Tierfutter, Lebensmittel und Getränke sowie Nahrungsergänzungsmittel werden vom Endbenutzer als Segmente abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Die Verwendung von Sojaproteinzutaten in Tierfutter übersteigt die Verwendung in Lebensmitteln und Getränken geringfügig. Sojaprotein, hauptsächlich in Form von Konzentraten, wird häufig in der Ernährung von Tieren, Vögeln und Fischen verwendet. Seine Hauptmerkmale wie leichte Verdaulichkeit, verbesserte Haltbarkeit und Proteinanreicherung treiben seine Anwendung im Lebensmittel- und Getränkesegment voran. Im Jahr 2022 wurde das Tierfuttersegment größtenteils von Konzentraten angetrieben, die etwa 55 % des Sojaproteinbedarfs deckten.

- Lebensmittel und Getränke sind ein weiterer wichtiger Anwendungsbereich für Sojaprotein, vor allem im Segment Fleisch/Fleischalternativen. Dies wird auf Multifunktionalitäten zurückgeführt, die die Muskeltextur imitieren, wenn sie in geraden Fasern gestapelt werden, und so ihre Verwendung zur Textur- und Proteinanreicherung in Fleischalternativen verbessern. Im Jahr 2022 machte das Teilsegment Fleischalternativen etwa 22 % des Sojaproteinmarktes aus. In Bezug auf das Wachstum blieben Nahrungsergänzungsmittel der am schnellsten wachsende Sektor mit einer prognostizierten jährlichen Wachstumsrate von 5,95 % nach Volumen im Prognosezeitraum, was auf die wachsende Zahl von Fitnessbegeisterten in entwickelten Volkswirtschaften wie den Vereinigten Staaten, dem Vereinigten Königreich und Deutschland zurückzuführen ist.

- Das Nahrungsergänzungsmittelsegment trug nicht wesentlich zum Sojaproteinmarkt bei. Es wird jedoch erwartet, dass das Unternehmen in den kommenden Jahren ein beträchtliches Wachstum verzeichnen wird und im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,62 % nach Volumen verzeichnen wird. Die Entwicklung des Segments wird durch den steigenden Verbrauch von Sojaproteinen in Babynahrung und Säuglingsnahrung vorangetrieben (2023–2029 prognostizierte jährliche Wachstumsrate von 4,03 % nach Volumen). Das angemessene Wachstum und die Entwicklung von Säuglingen werden durch Sojaproteinformeln sichergestellt. Isoliertes Sojaprotein hat den gleichen PDCAAS-Wert wie Milchprotein und Eiweiß, nämlich 1,0, den höchsten erhaltenen Proteinwert.

| Konzentrate |

| Isoliert |

| Strukturiert/hydrolysiert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Afrika | Nach Form | |

| Vom Endbenutzer | ||

| Nach Land | Nigeria | |

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Form | |

| Vom Endbenutzer | ||

| Australien | ||

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Malaysia | ||

| Neuseeland | ||

| Südkorea | ||

| Thailand | ||

| Vietnam | ||

| Rest der Asien-Pazifik-Region | ||

| Europa | Nach Form | |

| Vom Endbenutzer | ||

| Belgien | ||

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Form | |

| Vom Endbenutzer | ||

| Iran | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Form | |

| Vom Endbenutzer | ||

| Kanada | ||

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Form | |

| Vom Endbenutzer | ||

| Argentinien | ||

| Brasilien | ||

| Rest von Südamerika | ||

| Bilden | Konzentrate | ||

| Isoliert | |||

| Strukturiert/hydrolysiert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Region | Afrika | Nach Form | |

| Vom Endbenutzer | |||

| Nach Land | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Form | ||

| Vom Endbenutzer | |||

| Australien | |||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest der Asien-Pazifik-Region | |||

| Europa | Nach Form | ||

| Vom Endbenutzer | |||

| Belgien | |||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Form | ||

| Vom Endbenutzer | |||

| Iran | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Form | ||

| Vom Endbenutzer | |||

| Kanada | |||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Form | ||

| Vom Endbenutzer | |||

| Argentinien | |||

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.