Marktanalyse für Metalldosen

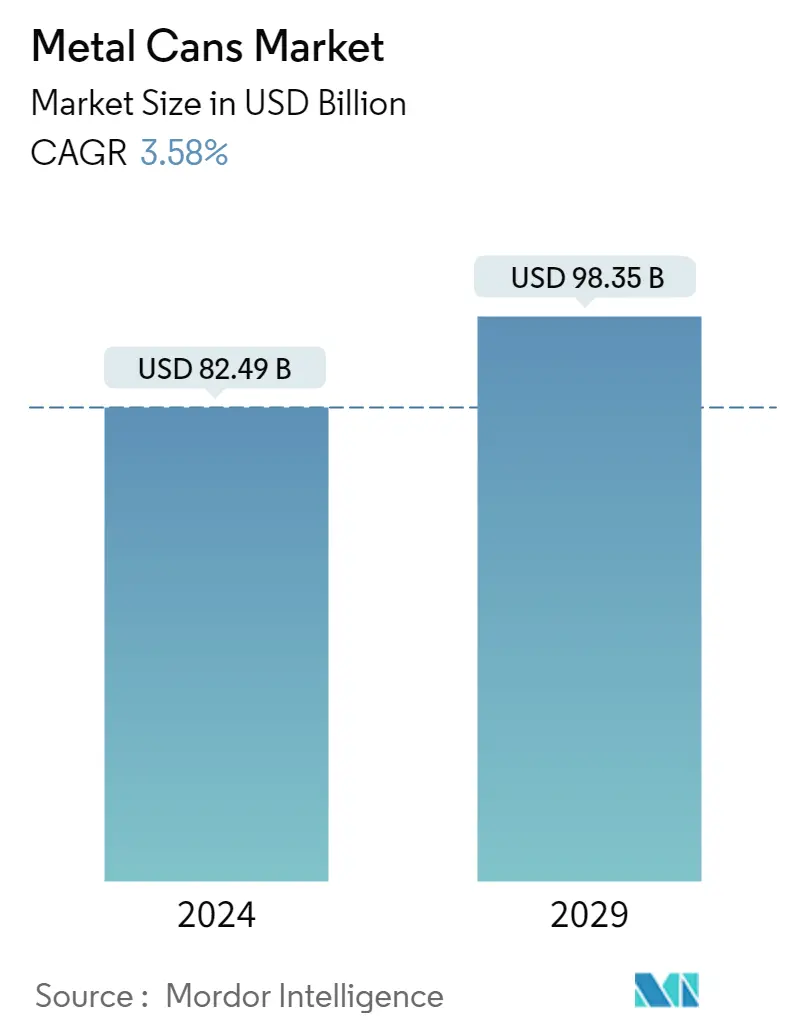

Die Marktgröße für Metalldosen wird im Jahr 2024 auf 82,49 Milliarden US-Dollar geschätzt und soll bis 2029 98,35 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,58 % im Prognosezeitraum (2024–2029) entspricht.

Das Produkt gewinnt aufgrund seiner besonderen Eigenschaften wie Transportbeständigkeit, hermetisch verschlossener Abdeckung, rauer Handhabung und einfacher Recyclingfähigkeit immer mehr an Bedeutung.

- Die hohe Recyclingfähigkeit von Metalldosen ist einer der wesentlichen Treiber des Marktes. Aluminiumdosen bieten nahezu Schutz vor Feuchtigkeit. Die Dosen rosten nicht, sind korrosionsbeständig und bieten eine der längsten Haltbarkeitszeiten aller Verpackungen. Darüber hinaus bietet es viele Vorteile wie Steifigkeit, Stabilität und hohe Barriereeigenschaften.

- Aufgrund des zunehmenden Konsums von alkoholischen und alkoholfreien Getränken wie Bier und kohlensäurehaltigen Getränken im europäischen Raum besteht eine erhebliche Nachfrage nach Metalldosen. Nach Angaben der Barth-Haas-Gruppe war Deutschland im Jahr 2021 Europas größter Bierproduzent. Die Bierproduktion in Deutschland betrug über 85 Millionen hl, was mehr als doppelt so viel war wie in Großbritannien. Mit 82 Millionen hl war die russische Produktion die zweitgrößte in Europa.

- Der Mangel an Aluminiumdosen wirkt sich weiterhin auf die Lebensmittel- und Getränkeindustrie aus, da die Getränkenachfrage für den Eigenverbrauch und Lebensmittelgeschäfte im Vergleich zu Restaurants zunahm. Viele prominente Marktteilnehmer haben Investitionen in den Aufbau neuer Produktionsinfrastrukturen angekündigt, um die gestiegene Nachfrage zu erfüllen und den Mangel an Aluminiumdosen zu bekämpfen. Beispielsweise kündigte die Ball Corporation im September 2021 Pläne zum Bau einer neuen US-amerikanischen Aluminium-Getränkeverpackungsanlage in Nevada, USA, an. Die Produktion dieser Mehrlinienanlage soll Ende 2022 beginnen. Das Unternehmen plant, in den nächsten Jahren rund 290 Millionen US-Dollar in diese Anlage zu investieren. Trotz der Anpassungen und der erhöhten Produktionskapazität ging die Ball Corporation davon aus, dass die Nachfrage das Angebot bis weit in das Jahr 2023 hinein weiterhin übersteigen würde.

- Das zunehmende Bewusstsein der Verbraucher hinsichtlich der Verwendung nicht krebserregender Materialien in Verpackungen und die gestiegene Nachfrage nach leichten Verpackungen schaffen hohe Wachstumsaussichten für den Metalldosenmarkt. Die Verwendung von Metalldosen stellt jedoch eine Herausforderung dar, da Verpackungsmaterialien auf Polymerbasis, darunter Polyethylen und Polyethylenterephthalat (PET), ersetzt werden können.

- Als Reaktion auf die Auswirkungen der COVID-19-Pandemie auf die Nachfrage haben die europäischen Stahlhersteller ihr Angebot rasch reduziert, wobei die Produktion im ersten Quartal jährlich um 10 % zurückging. Darüber hinaus ist die Nichteisenmetallindustrie ein wichtiger Lieferant wesentlicher Wertschöpfungsketten, einschließlich Lebensmittelverpackungen. COVID-19 verursacht erhebliche und zunehmende wirtschaftliche Auswirkungen auf den europäischen Nichteisenmetallsektor, die durch einen erheblichen Nachfragerückgang in wichtigen Wertschöpfungsketten, Lieferunterbrechungen und Transportschwierigkeiten verursacht werden.

Markttrends für Metalldosen

Konservenkonsum soll das Marktwachstum vorantreiben

- Die sich weltweit verändernden Lebensstile führen dazu, dass Verbraucher sich für einfach zuzubereitende Lebensmittel entscheiden. Die jüngere Bevölkerung und individuell lebende Verbraucher konsumieren mehr Konserven. Diese Benutzer haben weniger Zeit und ein begrenztes Budget und entscheiden sich daher für Produkte mit geringeren Kosten und höherem Komfort.

- Viele regelmäßige Konsumenten von Konserven entscheiden sich aufgrund der Bequemlichkeit und der geringeren Kosten für diese Produkte. Konserven sind bequemer zu verzehren und erfordern weniger Energie und Zeit zum Kochen. Die Zubereitung der meisten Konserven dauert 40 % weniger Zeit als bei normalen Mahlzeiten.

- Auch die Nachfrage nach pflanzlichen Lebensmitteln ist nach der Pandemie auf dem Markt deutlich gestiegen. Vietnams Exporteure vegetarischer Lebensmittel prüfen zahlreiche Möglichkeiten, da das Vereinigte Königreich für Vietnam der Hauptmarkt für seine pflanzlichen Produkte ist. Beispielsweise exportierte die in der Provinz Dong Thap ansässige vegetarische Lebensmittelfabrik Bình Loan im August 2022 mit Unterstützung von London, dem größten Importeur vietnamesischer Waren im Vereinigten Königreich, zwei Tonnen vegetarische Konserven nach Großbritannien.

- Der Ausbau moderner Convenience-Stores und Supermärkte im ganzen Land hat Fahrt aufgenommen, was dem untersuchten Markt voraussichtlich zu mehr Wachstum verhelfen wird. Beispielsweise plant WinCommerce, ein Einzelhandelsriese, im Juli 2022, bis Ende des Jahres Hunderte neuer Supermärkte und Convenience-Stores in Vietnam zu eröffnen, um der gestiegenen Nachfrage nach Convenience-Food-Produkten gerecht zu werden und den Ausbau seines Marktanteils zu beschleunigen in dem Land.

- Außerdem hat Ball Metalpack, ein nordamerikanischer Hersteller von Stahldosen für Lebensmittel und Haushaltsprodukte, im Oktober 2021 in seinem Produktionswerk in Milwaukee eine neue zweiteilige Produktionslinie für Lebensmitteldosen hinzugefügt. Die zweiteilige Hochgeschwindigkeits-Produktionslinie für frische Lebensmitteldosen wird die Produktion von Millionen Lebensmitteldosen pro Jahr unterstützen und es Ball Metalpack ermöglichen, der wachsenden Nachfrage von Kunden in der Lebensmittel- und Ernährungsindustrie gerecht zu werden. Es handelt sich um die zweite zweiteilige Hochgeschwindigkeitsproduktionslinie im Werk Milwaukee, die eine schnellere Hochlaufzeit und eine niedrigere Gesamtkostenstruktur ermöglicht. Ball Metalpack verfügt in seinen acht nordamerikanischen Werken über vier zweiteilige Hochgeschwindigkeitsdosen.

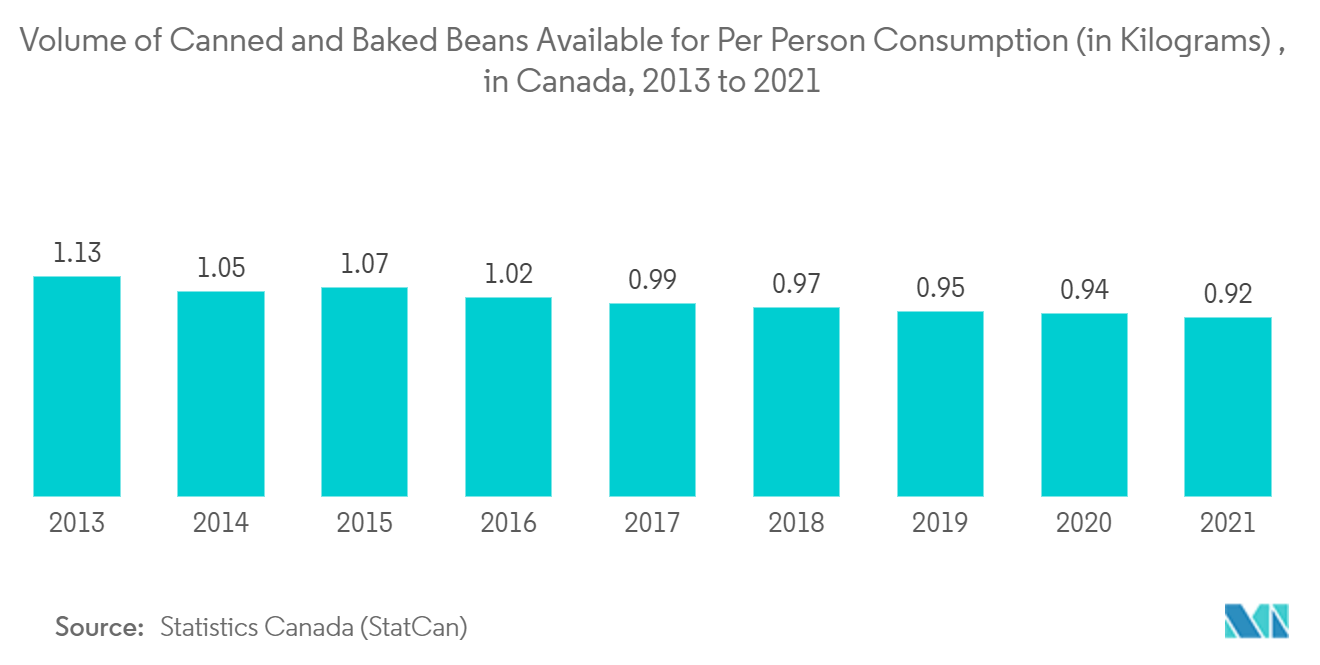

- Darüber hinaus ist laut StatCan in den letzten zehn Jahren ein Rückgang bei der Verfügbarkeit von frischem und verarbeitetem Obst und Gemüse zu verzeichnen. Deshalb greifen die Menschen auf Dosennahrung um.

- Der drittgrößte Lebenshaltungsaufwand entfällt auf Lebensmittel. Konserven sind häufig günstiger als frische oder gefrorene Lebensmittel und kosten etwa halb so viel wie gefrorene und ein Fünftel so viel wie gefrorene frische Lebensmittel. Außerdem übertraf das Bevölkerungswachstum Kanadas diese Zuwächse, was zu einer geringeren Pro-Kopf-Verfügbarkeit von Konserven führte. Laut StatCan ist beispielsweise die Menge an gebackenen und konservierten Bohnen, die pro Person in Kanada verzehrt werden kann, von 1,13 kg im Jahr 2013 auf 0,92 kg im Jahr 2021 zurückgegangen.

Nordamerika wird einen bedeutenden Marktanteil halten

- Es wird erwartet, dass Nordamerika die Nachfrage nach Metalldosen im Prognosezeitraum aufgrund der wachsenden Nachfrage nach verschiedenen gesunden Getränken, kohlensäurehaltigen Erfrischungsgetränken, Gesundheitsgetränken und Sucralose-Säften positiv beeinflussen wird. Darüber hinaus beeinflussen mehrere bedeutende Akteure die Geschäftsentwicklung durch umfangreiche Werbemaßnahmen und neue Forschungsergebnisse.

- Die Lebensmittel- und Einzelhandelsbranche sind die Hauptfaktoren, die die Nachfrage nach Produkten in den Vereinigten Staaten beeinflussen. Das Land hat mehr Lebensmittelgeschäfte und Supermärkte als je zuvor, und die Expansion der Lebensmittel- und Einzelhandelsbranche des Landes ist vor allem auf die steigende Zahl kleinerer Häuser zurückzuführen. Dadurch steigt die Nachfrage nach kleineren Verpackungseinheiten.

- Aufgrund der Lebensweise in den Vereinigten Staaten besteht ein größerer Bedarf an Metalldosen. Die Menschen entscheiden sich für gesunde, verzehrfertige Lebensmittel, die schnell zubereitet werden können, da sie einen vollen Terminkalender haben, der ihnen wenig Zeit zum Kochen lässt. Konserven erreichen dieses Ziel, indem sie eine einfache Verpackung und gebrauchsfertige Lebensmittel anbieten. Da sie Lebensmittel über einen längeren Zeitraum frisch und von hoher Qualität halten können, werden Metalldosen das Marktwachstum ankurbeln.

- Darüber hinaus setzen die Akteure in der Region auf vertikale und horizontale Integration. Beispielsweise erwarb Ardagh Metal Packaging (AMP), eine Tochtergesellschaft der Ardagh Group, im November 2021 den in Kanada ansässigen Anbieter von digital bedruckten Dosen Hart Print. Hart Print wurde 2018 gegründet und hat seinen Sitz in Quebec. Das Unternehmen bietet flexible Digitaldrucklösungen für Kunden im Getränkemarkt. Hart Print behauptet, das erste Unternehmen zu sein, das digital bedruckte Dosen auf dem nordamerikanischen Markt anbietet.

Überblick über die Metalldosenbranche

Der Markt für Metalldosen ist aufgrund der Präsenz verschiedener globaler und lokaler Branchenakteure mäßig fragmentiert. Anbieter in diesem Markt partizipieren basierend auf Produktportfolio, Differenzierung und Preisgestaltung. Hauptakteure auf dem Markt sind SKS Bottle Packaging, Inc., Silgan Containers LLC, Ball Corporation usw.

Im März 2022 ließ der deutsche Weißblechhersteller ThyssenKrupp Rasselstein in Zusammenarbeit mit den Schweizer Unternehmen Hoffmann Neopac und Ricola die weltweit erste Lebensmitteldose aus CO2-reduziertem Blue-Mint-Stahl herstellen, letztere wird ihre Kräutertropfen in den Dosen verkaufen.

Im Januar 2022 brachte Ardagh Metal Packaging Europe HIGHEND auf den Markt, eine neue Ergänzung seines Individualisierungssortiments, das Kunden kreative Möglichkeiten zur Markenaufwertung bietet. Die Technologie ermöglicht eine hochwertige Dekoration in CMYK-Farben auf der gesamten Hüllenoberfläche, sodass Marken ihre Dosen mit maximaler visueller Wirkung hervorheben, individuell gestalten und differenzieren können.

Marktführer bei Metalldosen

Ardagh Group S.A.

Ball Corporation

Crown Holdings Inc.

CanPack S.A.

Silgan Holding Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Metalldosen

- Oktober 2022 Ardagh Metal Packaging (AMP) lieferte die Aluminiumdosen für Casa Azul Tequila Soda, einen neuen US-amerikanischen Ready-to-drink (RTD)-Cocktail auf Tequila-Basis, der um den Premium-Markt für unterwegs konkurriert.

- Oktober 2022 Zwei Getränkeunternehmer haben sich zusammengetan, um das in Los Angeles, Kalifornien, ansässige Unternehmen Casa Azul mit einer recycelbaren Metallverpackungsdose auf den Markt zu bringen. Verpackt in Ardagh-Metallverpackungen und unendlich recycelbaren Getränkedosen ist Casa Azul in den Farben Limetten-Margarita, Pfirsich-Mango, Erdbeer-Margarita und Wassermelone erhältlich. Die glutenfreien Produkte enthalten 5 Prozent Alkohol mit 100 Kalorien pro Portion.

Segmentierung der Metalldosenindustrie

Der Markt für Metalldosen wird anhand der Einnahmen aus den Verkäufen von Metalldosen verfolgt, die von verschiedenen Anbietern auf dem Markt angeboten werden. Der Markt ist nach Materialtyp (Aluminium und Stahl), Endverbraucherbranche (Lebensmittel, Getränke, Kosmetik und Körperpflege, Pharmazeutika und Farben) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten) segmentiert und Afrika). Die Marktgrößen und Prognosen beziehen sich auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Aluminium |

| Stahl |

| Essen |

| Getränk |

| Kosmetik und Körperpflege |

| Arzneimittel |

| Malen |

| Andere Endverbraucherbranche |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Rest des asiatisch-pazifischen Raums | |

| Australien | |

| Lateinamerika | |

| Naher Osten und Afrika |

| Nach Materialtyp | Aluminium | |

| Stahl | ||

| Nach Dosentyp | Essen | |

| Getränk | ||

| Kosmetik und Körperpflege | ||

| Arzneimittel | ||

| Malen | ||

| Andere Endverbraucherbranche | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Rest des asiatisch-pazifischen Raums | ||

| Australien | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung für Metalldosen

Wie groß ist der Markt für Metalldosen?

Die Marktgröße für Metalldosen wird im Jahr 2024 voraussichtlich 82,49 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,58 % bis 2029 auf 98,35 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Metalldosen derzeit?

Im Jahr 2024 wird die Marktgröße für Metalldosen voraussichtlich 82,49 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Metalldosen-Markt?

Ardagh Group S.A., Ball Corporation, Crown Holdings Inc., CanPack S.A., Silgan Holding Inc. sind die wichtigsten Unternehmen, die auf dem Metalldosenmarkt tätig sind.

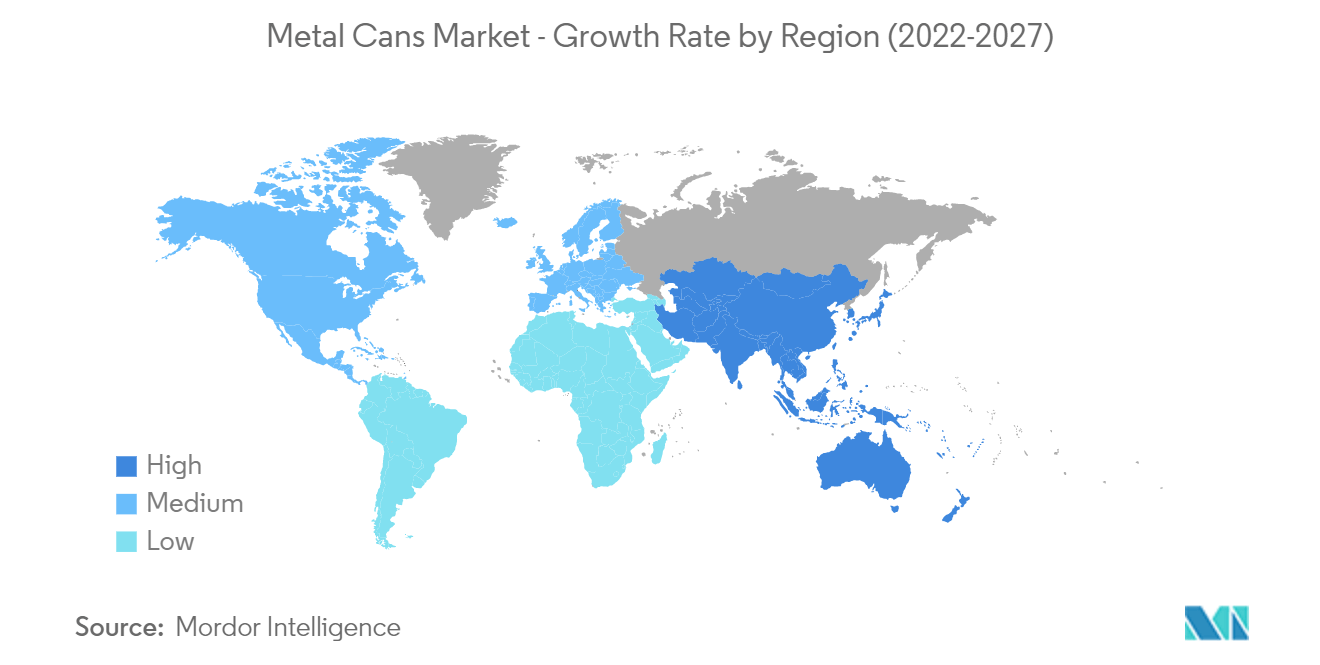

Welches ist die am schnellsten wachsende Region im Metalldosen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Metalldosen-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Metalldosen.

Welche Jahre deckt dieser Markt für Metalldosen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Metalldosen auf 79,64 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Metalldosenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Metalldosenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Metalldosen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Metalldosen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Metalldosen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.