Cybersicherheit für Autos Marktgröße und -anteil

Cybersicherheit für Autos Marktanalyse von Mordor Intelligenz

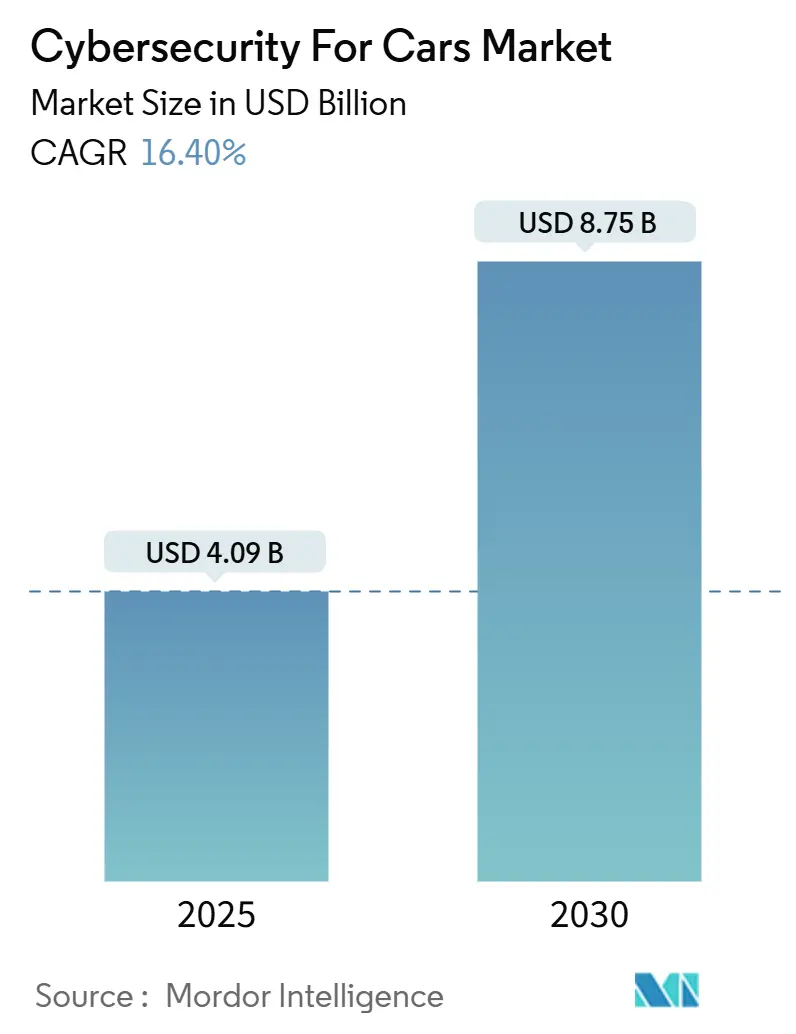

Die Cybersicherheit für Autos Marktgröße wird auf 4,09 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 8,75 Milliarden USD erreichen, bei einer CAGR von 16,40% während des Prognosezeitraums (2025-2030). Die rasante Fahrzeugdigitalisierung, wachsende regulatorische Prüfung und breitere 5 g/V2X-Einführungen gestalten Wettbewerbsstrategien um und eröffnen neue serviceorientierte Umsatzquellen. Hersteller wetteifern darum, Cybersicherheit-Managementsysteme vor UNECE R155/R156-Audits zu zertifizieren, während Wolke-einheimisch Sicherheitsplattformen an Bedeutung gewinnen, da softwaredefinierte Fahrzeuge kontinuierlichen Schutz benötigen. Gleichzeitig vervielfachen die Einführung von Elektrofahrzeugen, bidirektionales Laden und sensorenreiche ADAS-Features die Angriffsfläche und locken spezialisierte Lösungsanbieter an, die Echtzeit-Bedrohungsintelligenz und automatisierte Reaktion versprechen. OEMs haben auch die Monetarisierung von über-Die-Luft-Sicherheitsupdates und nutzungsbasierten Versicherungsprogrammen im Blick, die zertifizierte Cyberhärtung belohnen und hohe Integrationskosten teilweise kompensieren.

Wichtige Berichtsergebnisse

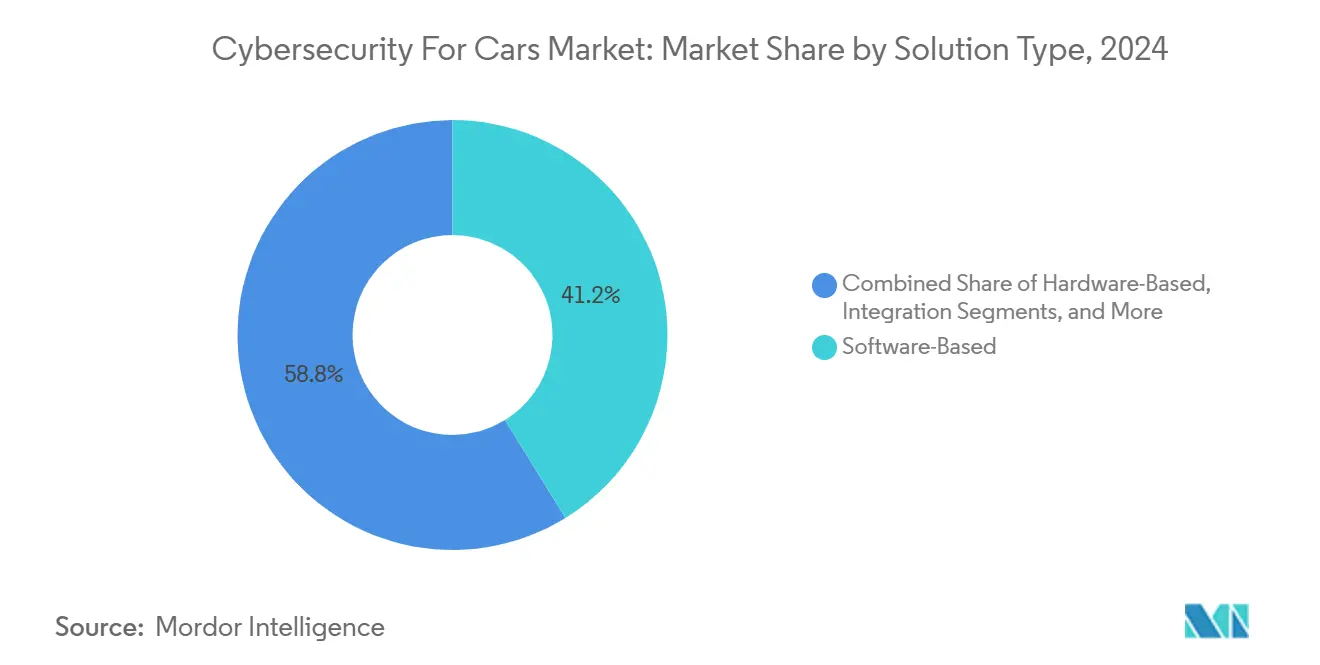

- Nach Lösungstyp führten Software-basierte Angebote mit 41,2% Umsatzanteil im Jahr 2024, während professionelle Dienstleistungen voraussichtlich die schnellste CAGR von 19,8% bis 2030 verzeichnen werden.

- Nach Sicherheitstyp entfielen 30,1% des Cybersicherheit für Autos Marktanteils im Jahr 2024 auf Endpunkt-Sicherheit, während Wolke-Sicherheit voraussichtlich mit 21,3% CAGR bis 2030 steigen wird.

- Nach Fahrzeugtyp repräsentierten Personenkraftwagen 57,2% der Nachfrage im Jahr 2024; die Cybersicherheit für Autos Marktgröße für Elektrofahrzeuge soll zwischen 2025-2030 mit 21,8% CAGR expandieren.

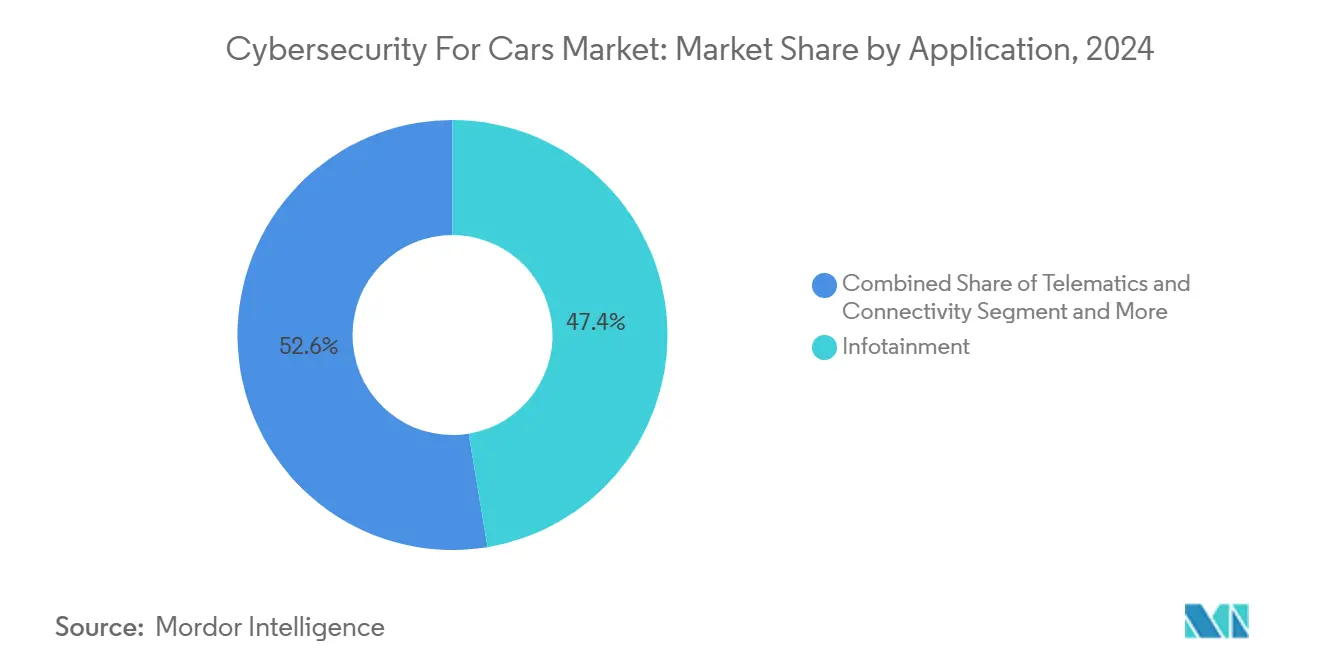

- Nach Anwendung eroberten Infotainment-Systeme 47,4% der Cybersicherheit für Autos Marktgröße im Jahr 2024, während ADAS- und Sicherheitsanwendungen voraussichtlich mit 21,7% CAGR bis 2030 wachsen werden.

- Nach Formtyp dominierten fahrzeuginterne eingebettete Lösungen mit 58,3% Umsatzanteil im Jahr 2024, und externe Wolke-Dienstleistungen sollen die höchste CAGR von 23,8% bis 2030 erreichen.

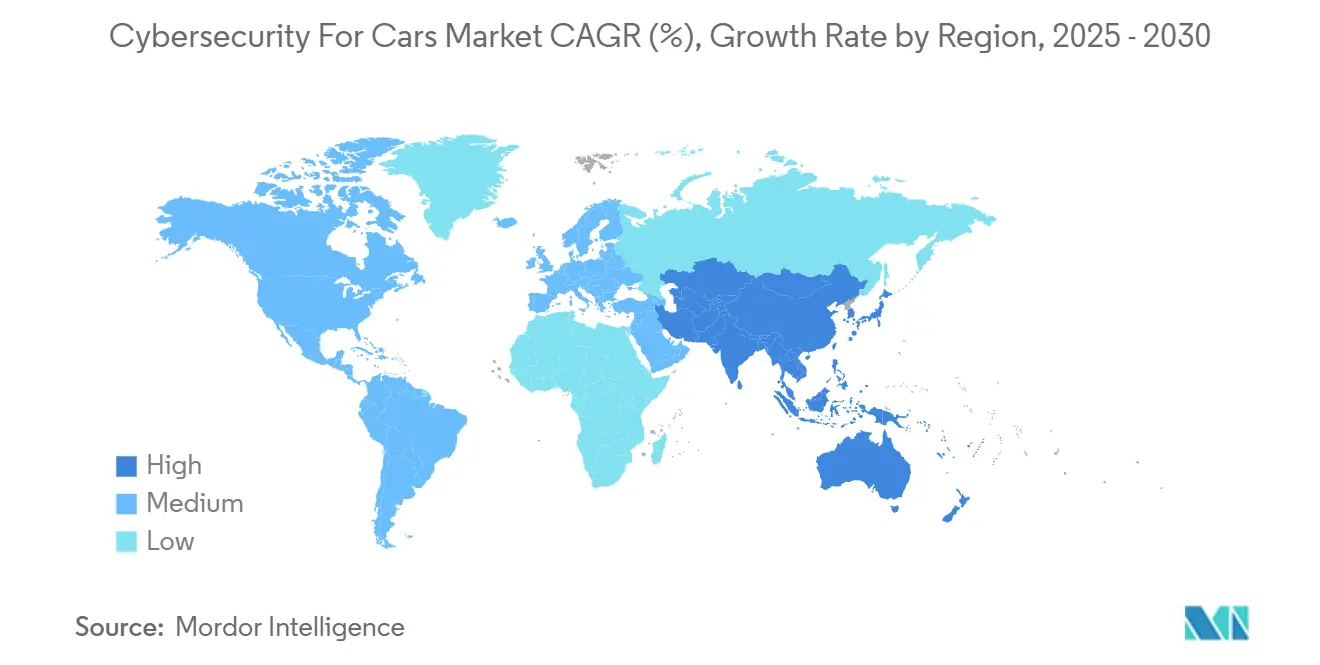

- Nach Geographie führte Asien-Pazifik mit 35,6% Umsatzanteil im Jahr 2024 und wird voraussichtlich die schnellste CAGR von 20,2% über den Prognosezeitraum verzeichnen.

Globale Cybersicherheit für Autos Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Regulatorische Mandate (UNECE R155/R156, ISO 21434) Einhaltung-Welle | +4.2% | Global; frühe Einführung In EU und Japan | Mittelfristig (2-4 Jahre) |

| Schnelles Wachstum der vernetzten Fahrzeugflotte und 5 g/V2X-Einführungen | +3.8% | APAC-Kerngebiet; Ausweitung auf Nordamerika und EU | Kurzfristig (≤ 2 Jahre) |

| ADAS/autonome Feature-Verbreitung erhöht Cyber-Risiko | +3.1% | Nordamerika und EU führend; APAC folgend | Mittelfristig (2-4 Jahre) |

| Fahrzeug-Zu-Netz (V2G) bidirektionales Laden | +2.4% | EU und Kalifornien frühe Märkte; globale Expansion | Langfristig (≥ 4 Jahre) |

| Nutzungsbasierte Versicherungsrabatte für zertifizierte Cyberhärtung | +1.8% | Nordamerika und EU reife Versicherungsmärkte | Mittelfristig (2-4 Jahre) |

| OEM-Monetarisierung von ota-Sicherheitsupdates | +1.3% | Global; Prämie-Segmente zuerst | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Regulatorische Mandate treiben fundamentalen Wandel voran

Die globale Homologation hängt nun davon ab, Ende-zu-Ende-Sicherheit zu demonstrieren. Allein UNECE R155 schafft bis 2030 eine 2,1 Milliarden USD Einhaltung-Gelegenheit, da OEMs 69 Angriffsvektoren nachverfolgen und kontinuierliche Überwachung während der gesamten Fahrzeuglebensdauer beweisen müssen. [1]VicOne, "UN R155," vicone.com ISO/SAE 21434 kodiert Cybersicherheitsingenieurswesen In Konzept- und Stilllegungsphasen fest und veranlasst Autohersteller, Spezialistenteams zu erweitern. Ähnliche Regeln entstehen In Japan und den Vereinigten Staaten, eliminieren First-Mover-Nachteile und standardisieren Grundlagen weltweit.

Expansion der vernetzten Fahrzeugflotte vervielfacht Angriffsflächen

Moderne Autos beherbergen bis zu 150 ECUs und 100 Millionen Codezeilen - Volumina, die sich bis 2030 verdreifachen könnten und Legacy-Verteidigungen belasten. Backend-Server sind bereits für 43% der Vorfälle verantwortlich, und 95% der Angriffe haben ihren Ursprung Fernbedienung. [2]Automobil IQ, "UNECE R155/R156 Einhaltung," Automobil-iq.com 5 g-basierte V2X-Austausche fügen Hochbandbreiten-Vektoren hinzu, die Telematik-Gateways exponieren, während Ransomware gegen Händler-Es liefern-Kette-Vulnerabilitäten jenseits des Fahrzeugperimeters hervorhebt.

ADAS-Verbreitung erhöht sicherheitskritische Risiken

KI-getriebene Perception-Stacks führen adversarielle Lernschwächen ein, die Verkehrsschilder falsch interpretieren können, wobei Forscher 115 Bedrohungen allein bei der Fahrerüberwachung katalogisiert haben. Sensor-Spoofing gegen Radar- und Ultraschall-Modul unterstreicht die Notwendigkeit für mehrschichtigen Schutz, der Silizium, Middleware und Wolke-Analytik umfasst und die Nachfrage nach spezialisierter Laufzeit-Intrusion-Detektion anheizt.

Vehicle-to-Grid-Integration schafft bidirektionale Pfade

Nur 12% der CCS-Ladegeräte unterstützen derzeit TLS und lassen die meisten Implementierungen für Man-In-Die-Mitte-Exploits offen. Vulnerabilitäten wie CVE-2024-37310 In Open-Source-Ladefirmware exponieren ganze ev-Flotten und potentiell das Stromnetz. Regulierer und Versorgungsunternehmen betrachten Automobil-Sicherheit nun als kritisches Infrastrukturrisiko.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Hohe Integrationskosten und Legacy-e/e-Architekturen | -2.8% | Global; etablierte OEMs am stärksten betroffen | Kurzfristig (≤ 2 Jahre) |

| Fragmentierte Standards und Zertifizierungsüberlastung | -1.9% | Global; regionale Variationen | Mittelfristig (2-4 Jahre) |

| Akuter Mangel an Automobil-tauglichen Cyber-Talenten | -2.1% | Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Post-Garantie-Haftung für langlebige Fahrzeuge | -1.4% | Global; regulatorische Unsicherheit | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Legacy-Architektur-Integrationskosten beschränken Einführung

Die Nachrüstung von 150-plus ECUs In Legacy-Plattformen kann 15-20% zu den Fahrzeugentwicklungsbudgets hinzufügen. Continentals Breach von 2022 illustrierte Lieferanten-Netzwerk-Exposition und erzwang teure Architektur-Reviews. Solche finanzielle Belastung verzögert Markteinführungen bei Volumenmarken, selbst wenn Einhaltung-Fristen näher rücken.

Mangel an Automotive-Cybersecurity-Talenten begrenzt Ausführung

Rollen erfordern tiefes Wissen über CAN, FlexRay, ISO 26262 und Echtzeit-Beschränkungen, das wenige traditionelle Es-Sicherheitsprofis besitzen. Kleinere Lieferanten kämpfen darum, Gehaltsangebote von Tech-Firmen zu erreichen, was die Qualifikationslücke gerade dann vergrößert, wenn die Nachfrage steigt. Investitionen wie BMW i Ventures' 12 Millionen USD In RunSafe Sicherheit spiegeln Bemühungen wider, Fähigkeiten entlang der Lieferkette nachzubesetzen.

Segmentanalyse

Nach Lösungstyp: Professionelle Dienstleistungen übertreffen, da Compliance-Komplexitäten steigen

Software-basierte Plattformen hielten 41,2% des 2024er Umsatzes und unterstreichen ihre Zentralität In einer softwaredefinierten Fahrzeug-Ära, In der eingebettete Firewalls, sichere Firmware und Laufzeit-Intrusion-Detektion konvergieren. Beratungsgeführte Angebote befinden sich jedoch auf einem 19,8% CAGR-Aufstieg, da OEMs Gap-Analysen, Bedrohungsmodellierung und Audit-Vorbereitung an Spezialberater auslagern. Der Cybersicherheit für Autos Markt belohnt zunehmend Anbieter, die kontinuierliche Überwachung mit UNECE R155-Dokumentationsunterstützung bündeln können, eine Fähigkeit, die In HARMANs End-Zu-End-WP.29-Paketen sichtbar ist.

Professionelle Dienstleistungen orchestrieren auch mehrere-Anbieter-Integration, wenn Hardware-Sicherheitsmodule, PKI-Suiten und Wolke-SOC-Plattformen innerhalb enger Entwicklungszeitpläne interoperieren müssen. Solche domänenübergreifende Koordination positioniert Dienstleister als primäre Gatekeeper von Einhaltung-Roadmaps und verschiebt Umsatz zu wiederkehrenden Bewertungs- und Gemanagt-Detektion-Verträgen. Folglich erlebt der Cybersicherheit für Autos Markt Allianzen, bei denen Software-Lizenzgeber Dienstleistung-Retainer-Klauseln einbetten, um Lifetime-Margen zu sichern.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Sicherheitstyp: Cloud-Sicherheit beschleunigt, während Endpoint essentiell bleibt

Endpunkt-Kontrollen behielten einen 30,1%-Anteil In 2024, da kryptographische Schlüssel, Secure Boot und ECU-Ebene-Firewalls grundlegend bleiben. Doch Wolke-Verteidigungen rasen mit 21,3% CAGR voran, da Autohersteller Daten Seen, ota-Orchestrierung und Flotten-Analytik auslagern. Die Cybersicherheit für Autos Marktgröße für Wolke-Schutz schwillt jeden Quartal an, gestützt durch Kooperationen wie Upstreams Zusammenschluss mit Google Wolke. Vorfallslektionen aus der Volkswagen-Datenpanne 2024 zeigten, dass unzureichende Telemetrie-Verschlüsselung In Reputationsschäden kaskadieren kann.

Netzwerk-Schicht-Segmentierung und TLS v1.3-Upgrades verlaufen parallel zum Wolke-Wachstum, während anwendungszentrische Härtung imperativ wird, da Fahrzeuge wöchentlich Microservices herunterladen. Drahtlose Sicherheit bleibt die letzte Meile und bewacht 5 g-Links, die nun Zugführung und V2I-Signalling untermauern. Da virtuelle ECUs Aufgaben an den Rand auslagern, bilden Hybrid-Architekturen, die fahrzeuginterne Durchsetzung mit Fernbedienung KI-assistierter Analytik kombinieren, die entstehende Blaupause im gesamten Cybersicherheit für Autos Markt.

Nach Fahrzeugtyp: Elektrofahrzeug-Fokus intensiviert Schutzausgaben

Personenkraftwagen verankern noch immer den Umsatz und machen 57,2% der Nachfrage In 2024 aus, doch Elektrofahrzeuge repräsentieren das am schnellsten wachsende Segment mit 21,8% CAGR. Ihre Abhängigkeit von Batteriemanagementsystemen, Hochspannungscontrollern und V2G-Schnittstellen erweitert sowohl Bedrohungsvektoren als auch regulatorische Prüfung und vergrößert die Cybersicherheit für Autos Marktgröße für ev-Schutz. Studien, die niedrige TLS-Adoption bei öffentlichen Ladegeräten offenbaren [3]arXiv Authors, "eine Sicherheit Messung Studie von CCS ev Laden Deployments," arxiv.org und Offenlegungen wie CVE-2024-37310 haben OEM- und Versorgungsunternehmen-Fokus auf Ende-zu-Ende-Verschlüsselung, Firmware-Signierung und Anomalie-Bewertung geschärft.

Kommerzielle Flotten beschaffen zunehmend Telematik mit eingebauter Intrusion-Verhütung, um Fracht-Disruptions zu vermeiden, während schwere LKWs sichere Gateways integrieren, die sicherheitskritische Bremscontroller von Infotainment-Head-Einheiten isolieren. Diese unterschiedlichen Risikoprofile erhalten mehrere-Tier-Nachfrage aufrecht und stellen sicher, dass sich der Cybersicherheit für Autos Markt weiterhin nach Antriebstyp und Pflicht-Zyklus fragmentiert.

Nach Anwendung: ADAS- und Sicherheitsausgaben gewinnen Momentum

Infotainment hielt den größten Anteil mit 47,4% In 2024, da Audio--Video-Domänen ein leichtes Phishing- und Ransomware-Ziel bleiben. Jedoch steigen Sicherheitsausgaben rund um ADAS- und Sicherheitssysteme mit 21,7% CAGR, da Lidar-Fusion, automatisierte Spurhaltung und Fahrerüberwachung In höhere SAE-Automatisierungslevel migrieren. Diese Schwenkung verschiebt den Cybersicherheit für Autos Marktanteil zu Funktionen, die Insassen physisch gefährden können, falls kompromittiert. Der STRIDE-gemappte Katalog von 115 Bedrohungen gegen Fahrerüberwachungssysteme unterstreicht die Dringlichkeit.

Telematik bleibt das verbindende Gewebe zwischen Fahrzeug und Wolke und macht sicheres MQTT-Brokering und Zertifikat-Rotation zu wichtigen Kaufkriterien. Antriebscontroller, einst isoliert, exponieren nun APIs für Regenerativbrems-Updates und erfordern signierte Firmware und Laufzeit-Integritätschecks. Ladeinfrastruktur-Sicherheit rundet den Stack ab, besonders In Regionen, die bidirektionale Energiedienste implementieren.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Formtyp: Externe Cloud-Services gestalten Architekturen um

Fahrzeuginterne eingebettete Lösungen blieben mit 58,3% Anteil In 2024 dominant, getrieben von Echtzeit-Bettürfnissen wie Secure Boot und kryptographischen Samen-Key-Routinen. Doch externe Wolke-Dienstleistungen zeigen 23,8% CAGR, da Autohersteller Bedrohungsintelligenz, Schwachstelle-Scanning und flottenweites Policy-Management zentralisieren. Upstreams Ocean KI illustriert, wie aggregierte Telemetrie Maschine-Lernen-Modelle ermöglicht, die komplexe, mehrere-Fahrzeug-Angriffe vorhersagen und neutralisieren. [4]Upstream Sicherheit, "Upstream Harnesses Die Strom Und Global Skala von Google Wolke," upstream.Auto Der Cybersicherheit für Autos Markt entwickelt sich somit zu einem Dual-Plane-Modell: eingebettete Durchsetzung für Millisekunden-Ebene-Reaktionen und Wolke-Orchestrierung für Situationsbewusstsein und über-Die-Luft-Patching.

Microsofts Integration von VicOne-Bedrohungsfeeds In GitHub-Workflows zeigt Dev-Sec-Ops-Konvergenz und verschärft Feedback-Schleifen zwischen Software-Releases und Feldüberwachung. Da sich die Kontinuierlich-Lieferung-Kultur durchsetzt, werden Wolke-einheimisch SOCs unverzichtbar, um Einhaltung- und Leistungsmetriken aufrechtzuerhalten.

Geografische Analyse

Asien-Pazifik kommandierte 35,6% Umsatz In 2024 und soll mit 20,2% CAGR wachsen, was es zur am schnellsten voranschreitenden Geographie innerhalb des Cybersicherheit für Autos Marktes macht. Chinas Skalierung der vernetzten ev-Produktion befeuert Großmaßstäbliche Beschaffung von V2G-bereiten PKI- und ECU-Härtungssuiten, während Japans frühe Ausrichtung auf UNECE-Regeln Lieferanten-Zertifizierungsprogramme beschleunigt. Südkoreas 5 g-Autobahnen verstärken die Nachfrage nach Echtzeit-über-Die-Luft-Patching-Technologien, und Indiens aufkommende Exportambitionen lösen Investitionen In ISO 21434-Einhaltung-Werkzeuge aus. Kollektiv drängen diese Dynamiken regionale Anbieter dazu, niedriglatente Wolke-SOC-Dienstleistungen zu liefern, die In datenresidenz-konformen Zonen gehostet werden.

Nordamerika repräsentiert eine reife, aber sich entwickelnde Arena, wo Prämie-Fahrzeugausstattungen und robuste Versicherungsökosysteme Cybersicherheit-Monetarisierung fördern. Die Verbunden Fahrzeuge Rule der Vereinigten Staaten, effektiv ab März 2025, zwingt OEMs dazu, Lieferketten auf sanktionierte Komponenten zu prüfen und lenkt Beschaffung zu einheimischen Chipsets und Sicherheitsmodulen um. Kanadas Tier-One-Lieferanten nutzen Nähe und regulatorische Ausrichtung, um sichere Ethernet-Backbones zu integrieren, während Mexikos Montagefabriken Gemanagt-Sicherheit-Dienstleistungen adoptieren, um steigender Ransomware gegen Just-In-Zeit-Logistik entgegenzuwirken.

Europa bleibt regulatorischer Trendsetter und F&e-Hub. Deutschland beherbergt Flaggschiff-Lieferanten wie Bosch ETAS und Continental, obwohl letzteres vorherige Breach Vulnerabilitäten In zentralisierter Architektur hervorhob. Frankreich und das Vereinigte Königreich kanalisieren öffentliche Zuschüsse In quantensichere Automobil-Kryptographie, während das ENX VCS-Audit-Framework ISO 21434 überlagert, um Lieferantenbewertungen zu standardisieren. Osteuropäische Maschinenbau-Hubs tragen wettbewerbsfähige Talente bei, obwohl kriegsbedingte Cyber-Sanktionen Sourcing-Strategien umgestalten.

Wettbewerbslandschaft

Der Cybersicherheit für Autos Markt weist moderate Fragmentierung auf, wo etablierte Tier-One-Lieferanten mit Sicherheits-Pure-Plays konvergieren. Continental, Bosch ETAS, DENSO und NXP nutzen tiefe Fahrzeugintegration, um Hardware-Root-von-Trust und sichere Tor-Angebote einzubetten. Upstream, VicOne und Argus liefern KI-getriebene SOC-Plattformen und Bedrohungsintelligenz, die fahrzeuginterne Verteidigungen ergänzen und OEMs ermöglichen, Flotten In Echtzeit zu überwachen. Halbleiterführer Infineon und Renesas bündeln sichere Mikrocontroller mit Automobil-Ethernet-schalten-Silizium und zielen auf Domain-Controller-Architekturen ab.

Strategische Partnerschaften definieren Go-Zu-Markt-Ausführung. Infineons 2,5 Milliarden USD-Akquisition von Marvells Automobil-Ethernet-Geschäft erweitert sein Portfolio In Hochbandbreiten-Netzwerk, das für ADAS-Domain-Bedienelemente essentiell ist. [5]Infineon Technologien, "Infineon Further Strengthens Its Number One Position In Automobil Microcontrollers," infineon.com VicOnes Integration mit Microsofts Entwicklertools beschleunigt sichere Codierung-Adoption und verschärft die Schleife zwischen Design und Feld-Feedback. Upstreams Ocean KI bringt automatisierte Root-Cause-Investigation und senkt SOC-Reaktionszeiten. Währenddessen investieren Autohersteller direkt: BMW i Ventures' Beteiligung an RunSafe Sicherheit sichert Software-Immunisierungs-IP über seine Lieferbasis. Wettbewerbsintensität wird voraussichtlich steigen, da quantenresistente Kryptographie und KI-generierte Code-Verteidigung als nächste Schlachtfelder entstehen.

Cybersicherheit für Autos Industrieführer

-

Continental AG

-

Harman International

-

Bosch ETAS GmbH

-

Infineon Technologien AG

-

NXP Semiconductors NV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Industrieentwicklungen

- April 2025: Infineon Technologien schloss die 2,5 Milliarden USD-Akquisition von Marvells Automobil-Ethernet-Einheit ab, um Hochbandbreiten-Netzwerk mit sicheren Mikrocontrollern zu fusionieren.

- März 2025: Die Verbunden Fahrzeuge Rule der Vereinigten Staaten trat In Kraft und beschränkte chinesische und russische Komponenten und schrieb liefern-Kette-Disclosure-Einreichungen vor.

- Februar 2025: VicOne und Microsoft integrierten Automobil-Bedrohungsintelligenz In GitHub Fortgeschritten Sicherheit und erweiterten Secure-by-Design-Werkzeuge.

- Februar 2025: Upstream Sicherheit startete Ocean KI zur Automatisierung von mehrere-Fahrzeug-Angriffsuntersuchung und -minderung.

- Januar 2025: Infineon schuf die SURF-Geschäftseinheit zur Konsolidierung von Sensor- und rf-Entwicklung für sichere ADAS-Anwendungen.

- Dezember 2024: Upstream partnerte mit Google Wolke zur Skalierung globaler Automobil-SOC-Dienstleistungen.

- September 2024: BMW i Ventures investierte 12 Millionen USD In RunSafe Sicherheit zur Härtung von liefern-Kette-Software.

- September 2024: Toyota Tsusho verband sich mit Keyfactor zur Bereitstellung globaler PKI-Dienstleistungen für vernetzte Fahrzeuge.

Globaler Cybersicherheit für Autos Marktberichtsumfang

Mit der zunehmenden Bedeutung vernetzter Autos wird auch das Fahrzeughacking voraussichtlich steigen. Fahrzeughacking ist, wenn jemand versucht, unauthorisierten Zugang zu Fahrzeugsystemen zu erlangen, um Fahrerdaten abzurufen oder Fahrzeugfunktionalität zu manipulieren. Cybersicherheit für Autos könnte In Bezug auf Software, Hardware, Dienstleistung und Integration implementiert werden und könnte Netzwerksicherheit, Anwendungssicherheit und Wolke-Sicherheit bereitstellen.

Der Cybersicherheit Markt für Autos ist nach Lösungstyp (Software-basiert, Hardware-basiert, professionelle Dienstleistungen, Integration und andere Lösungstypen), Sicherheitstyp (Netzwerksicherheit, Anwendungssicherheit, Wolke-Sicherheit und andere Sicherheitstypen) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten & Afrika) segmentiert. Die Marktgrößen und Prognosen werden In Wertangaben In USD für alle oben genannten Segmente bereitgestellt.

| Software-basiert |

| Hardware-basiert |

| Professionelle Dienstleistungen |

| Integration |

| Andere Lösungen |

| Netzwerksicherheit |

| Anwendungssicherheit |

| Cloud-Sicherheit |

| Endpoint-Sicherheit |

| Drahtlose Sicherheit |

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Schwere Nutzfahrzeuge |

| Elektrofahrzeuge (BEV/HEV/PHEV) |

| Infotainment |

| Telematik und Konnektivität |

| Antriebsstrang/Antriebssteuerung |

| ADAS und Sicherheit |

| Ladeinfrastruktur und V2G |

| Fahrzeugintern (Eingebettet) |

| Externe Cloud-Services |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Malaysia | ||

| Singapur | ||

| Australien | ||

| Übriges Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Übriges Afrika | ||

| Nach Lösungstyp | Software-basiert | ||

| Hardware-basiert | |||

| Professionelle Dienstleistungen | |||

| Integration | |||

| Andere Lösungen | |||

| Nach Sicherheitstyp | Netzwerksicherheit | ||

| Anwendungssicherheit | |||

| Cloud-Sicherheit | |||

| Endpoint-Sicherheit | |||

| Drahtlose Sicherheit | |||

| Nach Fahrzeugtyp | Personenkraftwagen | ||

| Leichte Nutzfahrzeuge | |||

| Schwere Nutzfahrzeuge | |||

| Elektrofahrzeuge (BEV/HEV/PHEV) | |||

| Nach Anwendung | Infotainment | ||

| Telematik und Konnektivität | |||

| Antriebsstrang/Antriebssteuerung | |||

| ADAS und Sicherheit | |||

| Ladeinfrastruktur und V2G | |||

| Nach Formtyp | Fahrzeugintern (Eingebettet) | ||

| Externe Cloud-Services | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Chile | |||

| Übriges Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Malaysia | |||

| Singapur | |||

| Australien | |||

| Übriges Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Übriges Afrika | |||

Schlüsselfragen, die im Bericht beantwortet werden

Was treibt das schnelle Wachstum des Cybersicherheit für Autos Marktes?

Verpflichtende UNECE R155/R156-Regularien, 5 g-ermöglichte Konnektivität und die Migration zu softwaredefinierten Fahrzeugen haben Angriffsflächen vergrößert und OEMs dazu gedrängt, In kontinuierlichen Schutz zu investieren, was eine 16,4% CAGR bis 2030 unterstützt.

Wie Groß ist die Cybersicherheit für Autos Marktgröße heute?

Die Cybersicherheit für Autos Marktgröße erreichte 4,09 Milliarden USD im Jahr 2025 und soll bis 2030 auf 8,75 Milliarden USD wachsen.

Welche Region führt den Cybersicherheit für Autos Markt?

Asien-Pazifik führt mit 35,6% Umsatzanteil, angetrieben von Chinas vernetzter ev-Produktion und Japans früher regulatorischer Adoption.

Warum gewinnt Wolke-Sicherheit In der Automobil-Cybersicherheit an Bedeutung?

ota-Updates, Fernbedienung-Diagnostik und Flotten-Analytik sind zunehmend auf Wolke-Dienstleistungen angewiesen, was Wolke-Sicherheit zum am schnellsten wachsenden Segment mit 21,3% CAGR macht.

Was ist die größte Herausforderung für OEMs bei der Implementierung von Cybersicherheitsmaßnahmen?

Hohe Integrationskosten für Legacy-e/e-Architekturen und ein Mangel an Automobil-tauglichen Cyber-Talenten beschränken gemeinsam die Rollout-Geschwindigkeit und drücken die prognostizierte CAGR um etwa 5 Prozentpunkte.

Wie monetarisieren OEMs Cybersicherheit-Investitionen?

Autohersteller erheben nun Abonnementgebühren für über-Die-Luft-Sicherheitsupdates und partnern mit Versicherern, um nutzungsbasierte Prämien anzubieten, die an zertifizierte Cyberhärtung gebunden sind, und schaffen neue wiederkehrende Umsatzströme.

Seite zuletzt aktualisiert am: