Europa Cybersicherheit Marktgröße und Marktanteil

Europa Cybersicherheit Marktanalyse von Mordor Intelligenz

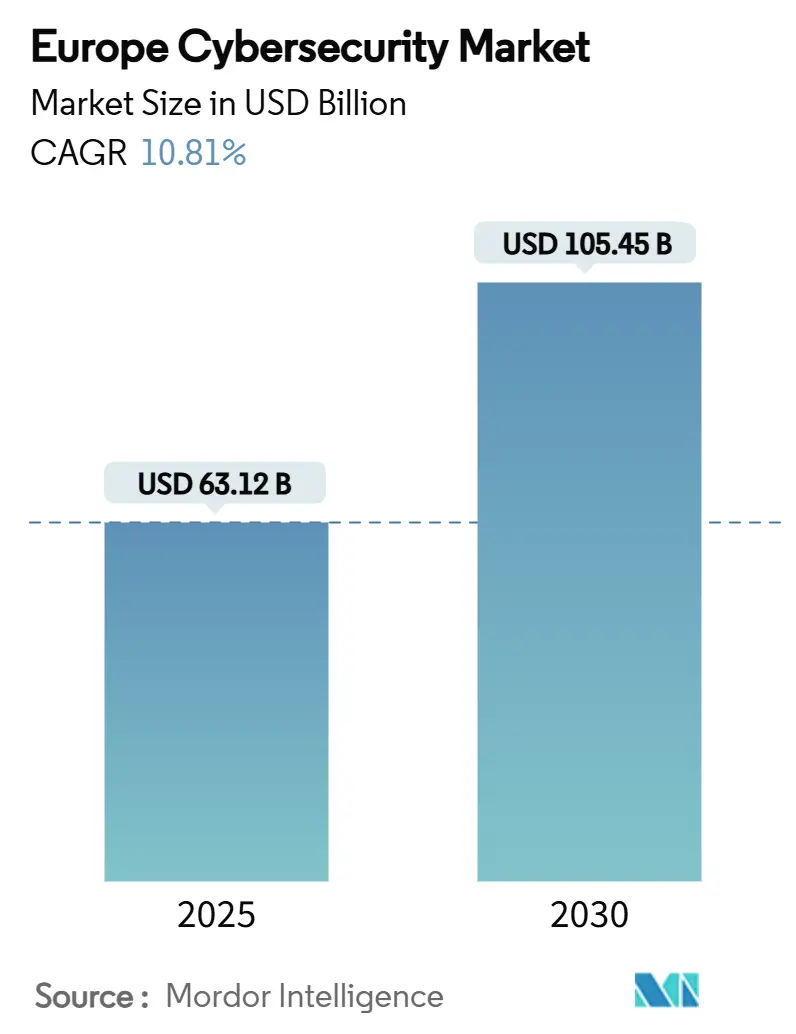

Die Europa Cybersicherheit Marktgröße beträgt USD 63,12 Milliarden im Jahr 2025 und wird voraussichtlich USD 105,45 Milliarden bis 2030 erreichen, was eine CAGR von 10,81% über den Zeitraum widerspiegelt. Obligatorische Regulierung, steigendes geopolitisches Risiko und ein beschleunigter Wandel zu souveränen Wolke-Plattformen erheben Cybersicherheit von optionalen Ausgaben zu zentralen Betriebsausgaben In der gesamten Region. Die Durchsetzung der Richtlinie über Netz- und Informationssicherheit 2 (NIS2) und des digital Operational Resilience Act (DORA) verankert Ausgabenpläne, während der Russland-Ukraine-Konflikt einen 30%igen Anstieg von Ransomware-Vorfällen anheizt, der das Risikobewusstsein auf Vorstandsebene verstärkt. Wolke-First-Strategien bestehen fort, dennoch gewinnen Hybrid-Bereitstellungen an Zugkraft, da Unternehmen Souveränität mit Skalierung ausbalancieren. Anbieter-Konsolidierung intensiviert sich, da Lieferanten Vorfall-Antwort- und Gemanagt-Dienstleistungen-Fähigkeiten akquirieren, um Einhaltung-Nachfrage zu erfüllen. Verstärkter Wettbewerb wird jedoch durch ein Fachkräftedefizit von 299.000 Fachkräften gemildert, das interne Sicherheitsteams belastet und die Nachfrage nach Gemanagt Dienstleistungen stärkt.

Wichtige Berichtserkenntnisse

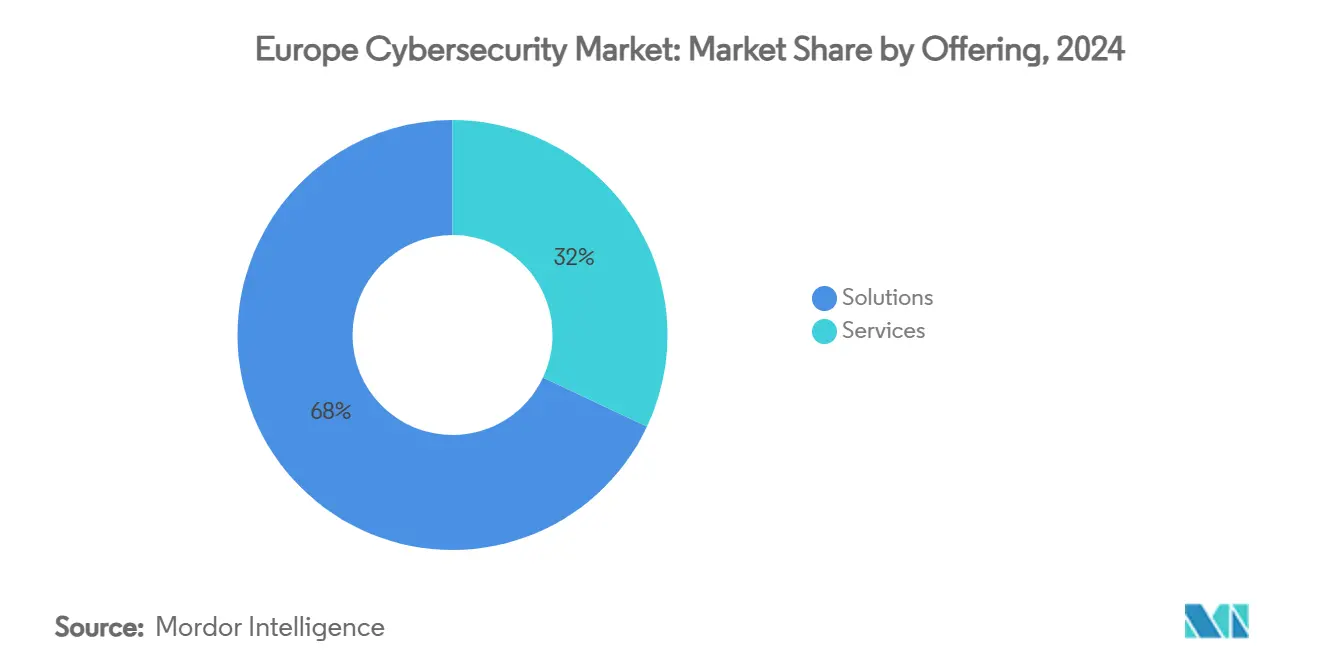

- Nach Angebot hielten Lösungen 68,0% des Europa Cybersicherheit Marktanteils im Jahr 2024, während Gemanagt Dienstleistungen die schnellste CAGR von 13,8% bis 2030 verzeichneten.

- Nach Bereitstellungsmodus eroberte Wolke 57,5% Umsatzanteil im Jahr 2024; Hybrid-Architekturen werden voraussichtlich mit einer CAGR von 15,2% bis 2030 expandieren.

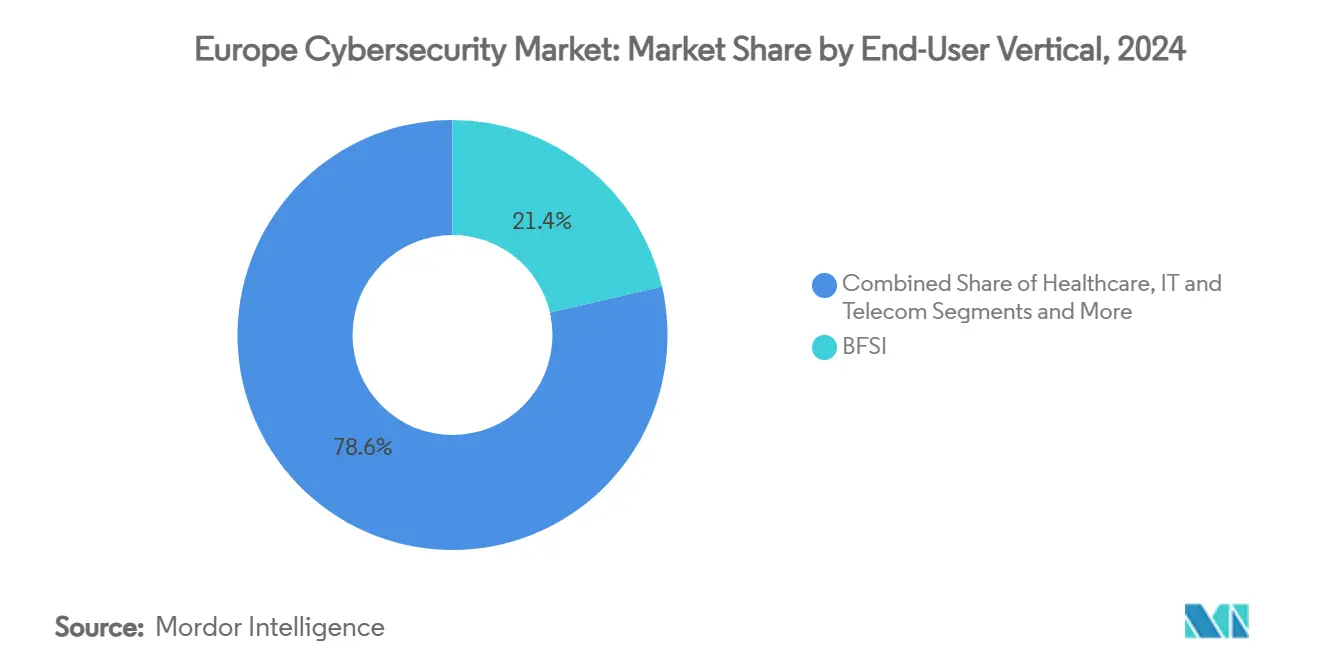

- Nach Endnutzer-Industrie führte bfsi mit 21,4% der Europa Cybersicherheit Marktgröße im Jahr 2024, während Gesundheitswesen voraussichtlich mit einer CAGR von 14,1% bis 2030 voranschreiten wird.

- Nach Unternehmensgröße entfielen auf Großunternehmen 62,3% Umsatzanteil im Jahr 2024, dennoch weisen KMU die höchste CAGR von 14,6% bis 2030 auf.

- Geografisch kommandierte das Vereinigte Königreich 22,9% Anteil am Europa Cybersicherheit Markt im Jahr 2024, während die Niederlande voraussichtlich die schnellste CAGR von 12,4% bis 2030 verbuchen werden.

Europa Cybersicherheit Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| EU-weite Durchsetzung von NIS2 und DORA erhöht obligatorische Sicherheitsausgaben | +2.8% | EU-weit, am stärksten In Deutschland, Frankreich, Niederlande | Mittelfristig (2-4 Jahre) |

| Anstieg sophistizierter Ransomware im Zusammenhang mit dem Russland-Ukraine-Konflikt | +2.1% | Global, konzentriert In CEE und nordischen Regionen | Kurzfristig (≤ 2 Jahre) |

| Schneller Wandel zu europäischen souveränen Clouds treibt Null-Trust-Architekturen | +1.9% | EU-Kernmärkte, angeführt von Deutschland und Frankreich | Mittelfristig (2-4 Jahre) |

| Expansion von 5 g Privat Networks In deutschen und nordischen Fertigungszentren | +1.4% | Deutschland, nordische Länder, Übertragung auf Benelux | Langfristig (≥ 4 Jahre) |

| digital-ID-Einführung (eIDAS 2.0) schafft neue Authentifizierungsnachfrage | +1.2% | EU-weit, frühe Adoption In Estland, Niederlande | Mittelfristig (2-4 Jahre) |

| Versicherer-getriebene Mindest-Cyber-Kontrollen für mittelständische Unternehmen | +0.9% | Vereinigtes Königreich, Deutschland, Frankreich, Expansion nach Südeuropa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

EU-weite Durchsetzung von NIS2 und DORA erhöht obligatorische Sicherheitsausgaben

NIS2 erweitert die Abdeckung auf mehr als 160.000 europäische Entitäten und führt Strafen von bis zu EUR 10 Millionen oder 2% des globalen Umsatzes ein, was Cybersicherheit-Budgets von diskretionären zu obligatorischen verschiebt [1]europäisch Union Agency für Cybersicherheit, "NIS2 Directive Explained," enisa.europa.eu. DORA verhängt parallele IKT-Risikomandate auf Finanzentitäten und zwingt Banken wie Belfius, Anbieterportfolios für Resilienz umzustrukturieren. Der rechtliche Umfang treibt durchschnittliche Sicherheitsausgaben auf 9% der Es-Budgets, während 89% der Unternehmen neue Einstellungsbedarfe melden. Integrationsfertige Plattformen und Gemanagt Dienstleistungen profitieren am meisten, da sie mehrere-Jurisdiktions-Berichterstattung rationalisieren, Einhaltung aufrechterhalten und Strafenexposition reduzieren.

Anstieg sophistizierter Ransomware im Zusammenhang mit dem Russland-Ukraine-Konflikt

Ransomware-Angriffe auf europäische Organisationen stiegen 2024 um 30%, da Bedrohungsakteure geopolitische Spannungen weaponisierten. Die Fertigung trug 84% Wachstum im Angriffsvolumen während Q1 2025 mit Breach-Kosten von über USD 5,56 Millionen, die vorherige Krisenverluste übertrafen. Gesundheitswesen-Vorfälle erreichten 309 im Jahr 2023, die Hälfte mit Ransomware, was einen EU-Aktionsplan auslöste, der zusätzliche Vorfall-Antwort-Ressourcen zuweist. Persistente Gruppen wie LockBit führten 1.700 Angriffe vor Takedown-Bemühungen durch, was die Notwendigkeit verhaltensbasierter Erkennung und geschichteter Antwort-Dienstleistungen unterstreicht.

Schneller Wandel zu europäischen souveränen Clouds treibt Zero-Trust-Architekturen

Gaia-X und nationale Souveränitätsmandate ermutigen Unternehmen, Workloads auf europäisch betriebene Clouds zu migrieren, die Datenresidenz garantieren. Deutsche Einzelhändler beispielsweise adoptieren souveräne Wolke-Dienstleistungen, die von lokalen Partnern bereitgestellt werden, um EU-only Datenverarbeitung aufrechtzuerhalten, während sie Hyperscaler-Kapazität nutzen. Diese Transition treibt Sicherheitsdesign In Richtung identitätszentrierte Null Trust. In Bulgarien erreichte D Handel Bank 100% Verkehr-Inspektion nach Bereitstellung einer Null-Trust-Plattform, die Alert-Lärm um 50% reduzierte. Anbieter mit bewährter Souveränitäts-Einhaltung und Null-Trust-Frameworks erobern expandierenden Wallet Share.

Expansion von 5G Private Networks in deutschen und nordischen Fertigungszentren

Automobil- und Schwermaschinenfabriken verbinden Roboter und Sensoren über Privat 5 g und verschmelzen Operational Technologie mit Es-Netzwerken und erweitern die Angriffsfläche. Fertigungs-Cybersicherheit-Ausgaben werden 2025 voraussichtlich um 15% steigen, entsprechend 6-7% der Es-Budgets. Der deutsche Anlagenbauer SMS Gruppe sichert seine 5 g-fähigen Standorte mit Geräteauthentifizierung und verschlüsselter Telemetrie ab und schützt Echtzeit-Analytik-Streams. Langfristige Ausgabenmomentum besteht fort, da Hersteller vernetzte Produktionslinien härten und Bedrohungsmonitoring In verteilte Anlagen integrieren.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Akuter Cybersicherheit Fachkräftemangel begrenzt Implementierungskapazität | -1.8% | EU-weit, am schwersten In Deutschland, Vereinigtes Königreich, Nordics | Mittelfristig (2-4 Jahre) |

| Steigende Einhaltung Kosten belasten mittelständische Unternehmensbudgets | -1.2% | Südeuropa, CEE Länder, KMU-dominierte Regionen | Kurzfristig (≤ 2 Jahre) |

| Finanzierungsbeschränkungen und Marktkonsolidierungsdruck auf Startups | -0.8% | EU-weit, hervorgehoben durch Entlassungen In venture-finanzierten Unternehmen | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Cybersicherheit-Budgets In KMU-dominierten Regionen | -0.7% | Südeuropa und Teile von CEE | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Akuter Cybersecurity Fachkräftemangel begrenzt Implementierungskapazität

Europa fehlen mehr als 299.000 qualifizierte Cybersicherheit-Fachkräfte, und 76% des bestehenden Personals besitzt keine formalen Zertifikate. Deutschland verzeichnet zweistelliges Wachstum bei Ausgaben, kämpft aber dennoch, Vakanzen zu füllen, während Frankreich 15.000 offene Stellen erwartet, trotz Gehältern, die sich USD 98.100 nähern. Fachkräfteknappheit verlangsamt Projektausrollungen, insbesondere In Wolke-Sicherheit und OT-Schutz, und zwingt Unternehmen, zu Gemanagt Detektion Und Antwort als Ersatz für interne Fähigkeiten zu wechseln.

Steigende Compliance Kosten belasten mittelständische Unternehmensbudgets

Vollständige NIS2-Ausrichtung zu erreichen kann mittelgroße Unternehmen bis zu EUR 2 Millionen kosten, eine Belastung, die In Südeuropa und CEE verstärkt wird, wo Es-Budgets angespannt bleiben. Breach-Kosten durchschnittlich EUR 4,8 Millionen und lassen KMU präventive Ausgaben gegen Verlustexposition abwägen. Versicherer wie Coalition treten In Deutschland ein, um Cyber-Policen mit Sicherheitsservices zu bündeln, was signalisiert, dass Risikotransfer nun Kern Bedienelemente ergänzt, anstatt sie zu ersetzen. Preissensitivität treibt KMU-Nachfrage nach Abonnement-Sicherheit und Wolke-gelieferten Kontrollen, um Große Kapitalausgaben zu vermeiden.

Segmentanalyse

Nach Angebot: Lösungs-Dominanz mit Services-Beschleunigung

Lösungen entfielen auf 68% des Europa Cybersicherheit Marktanteils im Jahr 2024, unterstützt durch integrierte Plattformen, die Wolke-, Identitäts- und Netzwerkkontrollen In einheitliche Konsolen bündeln. Die Europa Cybersicherheit Marktgröße für Dienstleistungen, einschließlich Gemanagt Detektion Und Antwort, wird voraussichtlich mit einer CAGR von 13,8% bis 2030 expandieren, da Unternehmen Arbeitsplatzengpässe durch Outsourcing täglicher Operationen ausgleichen. Hohes Wachstum kommt von mittelständischen Unternehmen, die neu unter NIS2 fallen und einzel-Subscription-Dienstleistung-Bündel gegenüber mehrere-Anbieter-Toolkits bevorzugen.

Gemanagt Dienstleistungen Anbieter schneidern Einhaltung-Dashboards zu, die Evidenzsammlung über die heterogenen regulatorischen Regime der EU automatisieren. Gleichzeitig bleibt Professionell-Dienstleistungen-Nachfrage stabil, da Große Banken und Hersteller Null-Trust-Referenzmodelle und Post-Quanten-Roadmaps architektieren. Integrierte Lösungsanbieter, die Workflow-Automatisierung und einheimisch Berichterstattung einbetten, genießen kreuzen-Sell-Vorteile, während Nischen-Punkt-Produkt-Lieferanten Konsolidierungsdruck gegenüberstehen.

Nach Bereitstellungsmodus: Cloud-Führerschaft befeuert Hybrid-Innovation

Wolke-Bereitstellungen repräsentierten 57,5% des Umsatzes 2024, da Unternehmen Elastizität und Evergreen-Updates umarmten. Hybrid-Modelle verzeichnen nun die schnellste CAGR von 15,2%, weil Souveränitätsregeln Unternehmen zwingen, sensible Daten innerhalb der EU-Grenzen zu behalten, während sie dennoch globale Hyperscaler-Analytik anzapfen. Die Europa Cybersicherheit Marktgröße für Hybrid-Architekturen wächst, da Finanzinstitutionen Quanten-sichere Metro-Netzwerke pilotieren, die Schlüssel vor Ort behalten, dennoch Telemetrie zu Analytik-Motoren In souveränen Clouds routen.

An-Premise-Installationen bestehen In Verteidigungs- und öffentlichen Sektor-Workloads fort, die volle Hardware-Kontrolle erfordern. Dennoch integrieren sogar diese Umgebungen Wolke-basierte Bedrohung-Intelligenz-Feeds und schaffen gemischte Topologien. Anbieter packen daher identische Policy-Motoren über SaaS- und Appliance-Formfaktoren, damit Administratoren einheitliche Kontrollen durchsetzen können, unabhängig von der Workload-Standort.

Nach Endnutzer-Industrie: BFSI-Führerschaft mit Gesundheitswesen-Momentum

Das bfsi-Segment hielt 21,4% der Europa Cybersicherheit Marktgröße im Jahr 2024, da DORA Banken zwang, Anbieteraufsicht und Vorfall-Drill-Programme zu formalisieren. Investition konzentriert sich auf kontinuierliches Überwachung und Echtzeit-Analytik, die Regulator-Berichterstattung innerhalb enger Zeitlinien befriedigen. Gesundheitswesen-Ausgaben werden mit einer CAGR von 14,1% bis 2030 voranschreiten, getrieben durch Ransomware-Verbreitung und NIS2s explizite Einbeziehung von Krankenhäusern und e-Gesundheit-Providern.

Finanziers adoptieren Adaptiv Authentifizierungsplattformen, die Omnichannel-Bankwesen sichern, während sie Nutzerreibung reduzieren-Raiffeisens Bereitstellung von OneSpan exemplifiziert PSD2-kompatible Kontrolle im Maßstab[2]OneSpan, "Mobil Sicherheit Suite für PSD2," onespan.com. KrankenhäBenutzer priorisieren dagegen Netzwerksegmentierung und Backup-Unveränderlichkeit, um Patienten-Pflege-Kontinuität zu gewährleisten. Fertigung, Einzelhandel und Energie zeigen jeweils zweistelliges Wachstum, da OT-Es-Konvergenz und schlau-Netz-Rollouts Cyber-Angriffsflächen erweitern.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtkauf

Nach Endnutzer-Unternehmensgröße: Großunternehmens-Maßstab, KMU-Aufschwung

Großunternehmen generierten 62,3% des Umsatzes 2024 und nutzten ihre Beschaffungsmacht, um Plattform-Rabatte und mehrjährige Gemanagt-Dienstleistung-Verträge zu verhandeln. Dennoch verzeichnet die KMU-Kohorte die stärkste CAGR von 14,6%, weil NIS2 den regulatorischen Umfang auf Unternehmen erweitert, die zuvor außerhalb kritischer Infrastrukturkategorien standen. Die Europa Cybersicherheit Marktgröße für KMU steigt, da Wolke-Marktplätze die Beschaffung vereinfachen und Versicherer Grundschutz mit Cyber-Cover bündeln.

Anbieter-Usability wird entscheidend; Dashboards müssen Nicht-Spezialisten durch Einhaltung-Evidenz-Workflows führen. Währenddessen pilotieren Große Organisationen Maschine-Lernen-Anreicherung und beginnen, für Post-Quanten-Schlüsselrotationsstrategien zu budgetieren, die sich mit der EU-Kryptographie-Roadmap 2030 abstimmen.

Geografische Analyse

Europas Cybersicherheit-Landschaft konzentriert Umsatz In reifen digitalen Volkswirtschaften, zeigt jedoch das schnellste prozentuale Wachstum In digital-intensiven Mid-Tier-Märkten. Das Vereinigte Königreich behielt 22,9% Anteil im Jahr 2024 durch die Stärke seines Finanzdienstleistungs-Clusters, 67.300-Personen-Talent-Pools und GBP 13,2 Milliarden Umsatzbasis[3]Vereinigtes Königreich Government, "Vereinigtes Königreich Cyber Sektor Bericht 2025," gov.Vereinigtes Königreich. Deutschland stellt den größten kontinentalen Beitragszahler dar und gab EUR 11,2 Milliarden im Jahr 2024 mit 13,8% jährlichem Wachstum aus, da Automobil- und Maschinenbauführer OT-Verteidigungen modernisieren.

Die Niederlande liefern die höchste CAGR von 12,4% bis 2030, unterstützt durch die Amsterdam Internet Austausch und eine Konzentration von Haager Cyber-Institutionen. Frankreich bereitet sich auf einen USD 13,97 Milliarden Markt bis 2029 vor, angetrieben durch ein USD 1,9 Milliarden öffentliches Quantentechnologie-Programm, das Kryptographie-F&e beschleunigt. Südeuropäische und CEE-Märkte stehen vor engeren Budgets, dennoch stimulieren EU-Strukturfonds-Zuflüsse und Wolke-Adoption überdurchschnittliche Gewinne. Nordische Länder kombinieren fortgeschrittene Digitalisierung mit hohem Bedrohungsbewusstsein und erhalten Prämie-Sicherheitsausgaben pro Kopf aufrecht.

Paneuropäische Politikinitiativen verstärken Konvergenz. Das Cyber Solidarity Act mandatiert Notfallreaktions-Koordination, während die EU-Schwachstelle-Datenbank Disclosures zentralisiert und dadurch die Baseline-Sicherheitsreife anhebt. Nationale Schemata, die Arbeitsplatztraining subventionieren und souveräne Wolke-Infrastruktur fördern, harmonisieren weitere Wachstumstrajektorien über diverse wirtschaftliche Profil.

Wettbewerbslandschaft

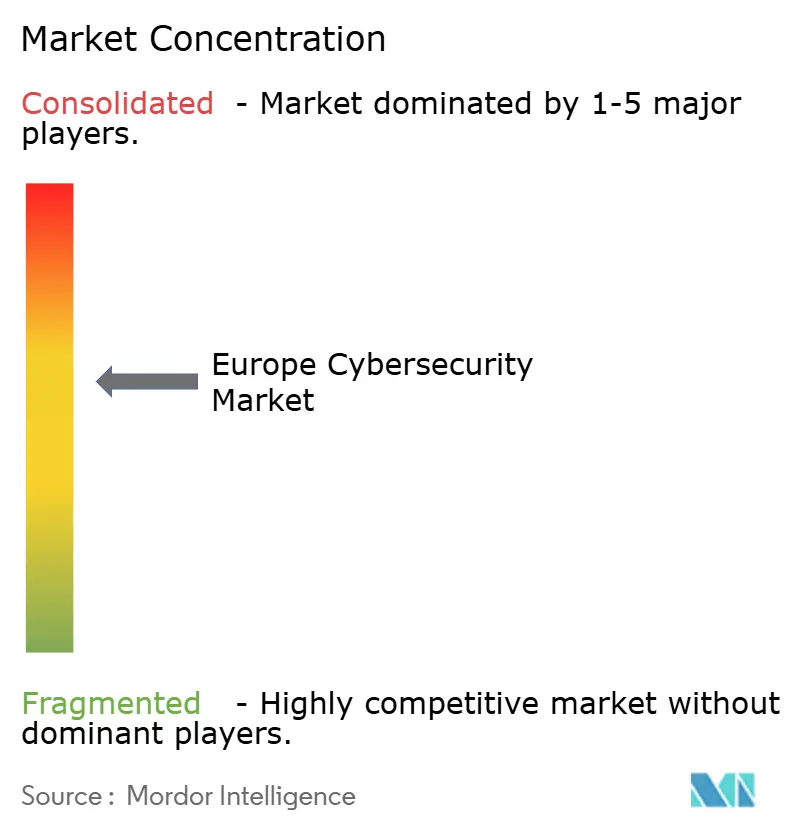

Anbieter-Wettbewerb im Europa Cybersicherheit Markt weist moderate Fragmentierung auf, dennoch ein steigendes Tempo der Konsolidierung. Lieferanten, die End-Zu-End-Plattformen mit nativen Einhaltung-Workflows liefern können, gewinnen Vorteil, da Kunden weniger, breitere Partnerschaften verfolgen. Sophos' USD 859 Millionen Kauf von Secureworks erweiterte seinen Gemanagt-Dienstleistungen-Footprint, während Leonardos Akquisitions-Spree Verteidigung-Sektor-Eintritte In die kommerzielle Arena widerspiegelt. Darktrace absorbierte Cado Sicherheit, um Forensik-Automatisierung hinzuzufügen, was Nachfrage nach Geschwindigkeit In Vorfall-Antwort signalisiert.

Künstliche-Intelligenz-Integration prägt Differenzierung. Geschätzte 71% der europäischen Banken nutzen KI-Bedrohung-Detektion im Jahr 2025 und setzen alle Anbieter unter Druck, Verhaltensanalytics In Portfolios zu infundieren. Post-Quanten-Bereitschaft entsteht als nascenter Kampfplatz, mit Lösungs-Roadmaps, die auf das EU-Mandat 2030 ausgerichtet sind. Gleichzeitig zielen Gemanagt-Dienstleistung-Anbieter auf KMU-Outsourcing-Nischen ab und verpacken SOC, Backup und Versicherung In Abonnement-Bündeln. Finanzierungs-Gegenwind Dünnt das Startup-Feld aus, illustriert durch Snyks Arbeitsplatzreduktion, schafft aber auch Akquisitionsziele für kapitalreiche Incumbents.

Marktanteil bleibt verteilt: kein einzelnes Unternehmen überschreitet ein Viertel des regionalen Umsatzes, und die Spitze-Fünf kontrollieren etwa 45%. Anbieter, die auf OT-Sicherheit, Gesundheitswesen-Einhaltung und Hybrid-Wolke-Posture-Management fokussieren, stellen Akquisitionskandidaten dar, da Käufer Fähigkeitslücken und regionale Daten-Hosting-Footprints verfolgen.

Europa Cybersicherheit Industrieführer

-

IBM Corporation

-

Cisco Systeme, Inc.

-

Fujitsu Limited (Fujitsu Gruppe)

-

Dell Technologien Inc.

-

Broadcom

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Juli 2025: Die Europäische Kommission veröffentlichte eine Post-Quanten-Kryptographie-Roadmap, die kritische Infrastruktur-Transition bis 2030 vorschreibt.

- Juni 2025: Italiens Leonardo akquirierte ein ungenanntes europäisches Cybersicherheit-Unternehmen, um kontinentale Abdeckung und Dienstleistungen zu erweitern.

- Mai 2025: ENISA veröffentlichte die europäisch Schwachstelle Datenbank, die unter NIS2 vorgeschrieben ist, um Fehler-Berichterstattung zu zentralisieren.

- März 2025: Frankreich prognostizierte Cybersicherheit-Umsatz auf USD 13,97 Milliarden bis 2029, unterstützt durch eine USD 1,9 Milliarden Quantenstrategie.

Europa Cybersicherheit Marktbericht Umfang

Cybersicherheit-Lösungen helfen einer Organisation dabei, Cyber-Bedrohungen zu überwachen, zu erkennen, zu melden und zu bekämpfen, die internetbasierte Versuche sind, Informationssysteme zu beschädigen oder zu stören und kritische Informationen mit Spyware, Malware und Phishing zu hacken, um Datenkonfidentialität aufrechtzuerhalten. Die Studie ist strukturiert, um die Umsätze zu verfolgen, die Cybersicherheit-Anbieter durch Verkäufe verschiedener Lösungen und verbundener Dienstleistungen erzielen.

Der Europa Cybersicherheit Markt ist segmentiert nach Angeboten (Lösungen [Anwendungssicherheit, Wolke-Sicherheit, Datensicherheit, Identity Zugang Management, Infrastrukturschutz, Integriertes Risikomanagement, Netzwerksicherheit, Endpunkt-Sicherheit und andere Lösungstypen] und Dienstleistungen [Professionell Dienstleistungen und Gemanagt Dienstleistungen]), nach Bereitstellung (An-Premise und Wolke), nach Organisationsgröße (KMU, Großunternehmen), nach Endnutzer-Branche (bfsi, Gesundheitswesen, Es und Telekom, Industrie und Verteidigung, Einzelhandel, Energie und Versorgung, Fertigung und andere Endnutzer-Industrien), nach Land (Deutschland, Vereinigtes Königreich, Frankreich, Spanien, Italien, Niederlande, Restliches Europa). Die Marktgrößen und Prognosen werden In bilden von Werten In (USD) für alle oben genannten Segmente bereitgestellt.

| Lösungen | Anwendungssicherheit |

| Cloud-Sicherheit | |

| Datensicherheit | |

| Identitäts- und Zugangsmanagement | |

| Infrastrukturschutz | |

| Integriertes Risikomanagement | |

| Netzwerksicherheitsausrüstung | |

| Endpoint-Sicherheit | |

| Andere Services | |

| Services | Professional Services |

| Managed Services |

| On-Premise |

| Cloud |

| BFSI |

| Gesundheitswesen |

| IT und Telekom |

| Industrie und Verteidigung |

| Fertigung |

| Einzelhandel und E-Commerce |

| Energie und Versorgung |

| Fertigung |

| Andere |

| Kleine und mittlere Unternehmen (KMU) |

| Großunternehmen |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Spanien |

| Italien |

| Niederlande |

| Restliches Europa (Nordics, Benelux excl. NL, CEE, Balkans) |

| Nach Angebot | Lösungen | Anwendungssicherheit |

| Cloud-Sicherheit | ||

| Datensicherheit | ||

| Identitäts- und Zugangsmanagement | ||

| Infrastrukturschutz | ||

| Integriertes Risikomanagement | ||

| Netzwerksicherheitsausrüstung | ||

| Endpoint-Sicherheit | ||

| Andere Services | ||

| Services | Professional Services | |

| Managed Services | ||

| Nach Bereitstellungsmodus | On-Premise | |

| Cloud | ||

| Nach Endnutzer-Branche | BFSI | |

| Gesundheitswesen | ||

| IT und Telekom | ||

| Industrie und Verteidigung | ||

| Fertigung | ||

| Einzelhandel und E-Commerce | ||

| Energie und Versorgung | ||

| Fertigung | ||

| Andere | ||

| Nach Endnutzer-Unternehmensgröße | Kleine und mittlere Unternehmen (KMU) | |

| Großunternehmen | ||

| Nach Land | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Niederlande | ||

| Restliches Europa (Nordics, Benelux excl. NL, CEE, Balkans) | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist die prognostizierte Wachstumsrate des Europa Cybersicherheit Markts?

Der Markt wird voraussichtlich mit einer CAGR von 10,81% zwischen 2025 und 2030 expandieren und von USD 63,12 Milliarden auf USD 105,45 Milliarden wachsen.

Welches Segment ist heute der größte Umsatzbeitragszahler?

Lösungen führen derzeit und entfallen auf 68% des Umsatzes, getrieben durch integrierte Plattformen, die mehrere Einhaltung-Mandate adressieren.

Warum wachsen Gemanagt Sicherheit Dienstleistungen In Europa so schnell?

Eine Fachkräftelücke von 299.000 Personen und komplexe NIS2/DORA-Anforderungen drängen Unternehmen dazu, Operationen auszulagern, was eine CAGR von 13,8% für Gemanagt Dienstleistungen produziert.

Wie beeinflussen souveräne Wolke-Initiativen Sicherheitsausgaben?

Programme wie Gaia-X erfordern Null-Trust-Architekturen und EU-Datenresidenz und stimulieren Hybrid-Wolke-Sicherheitsinvestitionen mit einer CAGR von 15,2%.

Welches Land wird voraussichtlich bis 2030 am schnellsten wachsen?

Die Niederlande werden voraussichtlich eine CAGR von 12,4% verzeichnen aufgrund ihrer Rolle als Europas digitales Tor und Den Haags Cybersicherheit-Cluster.

Was ist das größte Hemmnis für Marktexpansion?

Der akute Fachkräftemangel, der 299.000 Positionen übersteigt, begrenzt Implementierungskapazität und verlangsamt Projektausrollungen trotz steigender Budgets.

Seite zuletzt aktualisiert am: