Marktgröße und -anteil für Darmkrebsvorsorge

Marktanalyse für Darmkrebsvorsorge von Mordor Intelligence

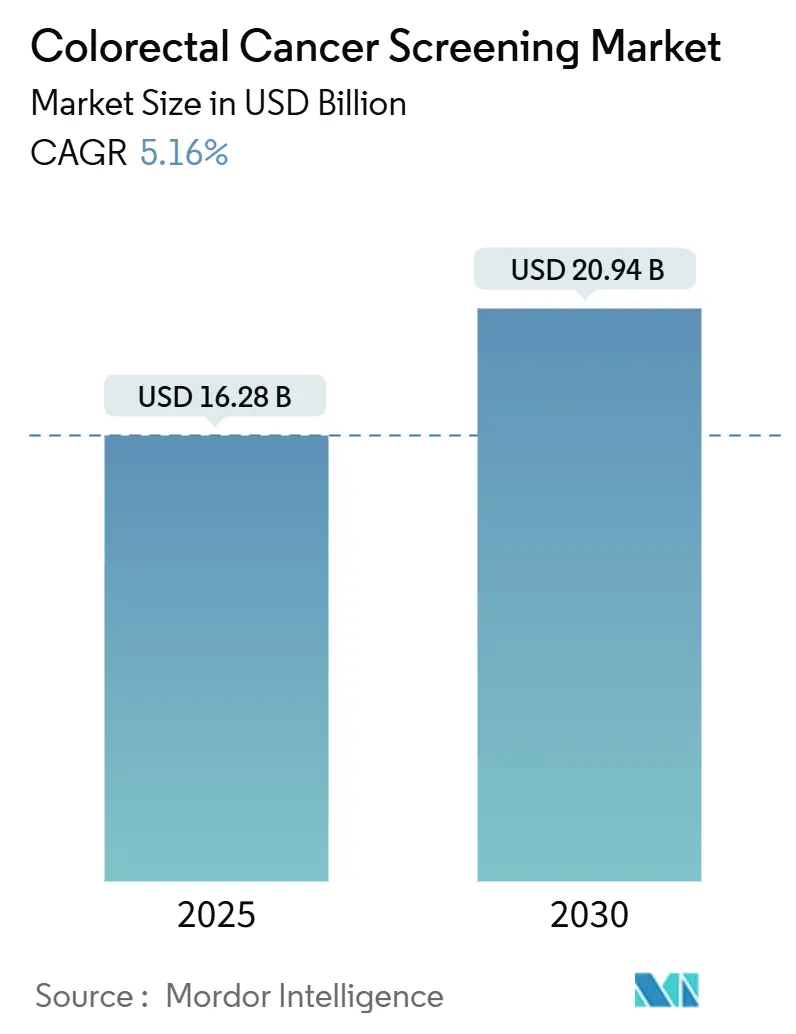

Die Marktgröße für Darmkrebsvorsorge beträgt 16,28 Milliarden USD im Jahr 2025 und wird voraussichtlich 20,94 Milliarden USD bis 2030 erreichen, mit einer Wachstumsrate von 5,16% CAGR. Die Akzeptanz beschleunigt sich, da klinische Leitlinien nun empfehlen, Routinetests im Alter von 45 Jahren zu beginnen, wodurch die berechtigte Kohorte allein in den Vereinigten Staaten um 19 Millionen Menschen erweitert wird. Die Einführung weniger invasiver Modalitäten, insbesondere Stuhl-DNA- und blutbasierte Tests, steigt, da diese Optionen Verfahrensangst reduzieren und keine Einrichtungsbesuche erfordern. Künstliche Intelligenz (KI)-Add-ons, die Adenom-Erkennungsraten erhöhen, verändern die Wettbewerbspositionierung, während wertbasierte Erstattungsmodelle Kostenträger dazu drängen, präventive Versorgung zu belohnen, die nachgelagerte Behandlungsausgaben reduziert. Anbieter, die digitale Navigation, Heimprobenentnahme und KI-erweiterte Analytik bündeln, erobern Frühadoptierer-Vorteile im gesamten Markt für Darmkrebsvorsorge.

Wichtige Erkenntnisse des Berichts

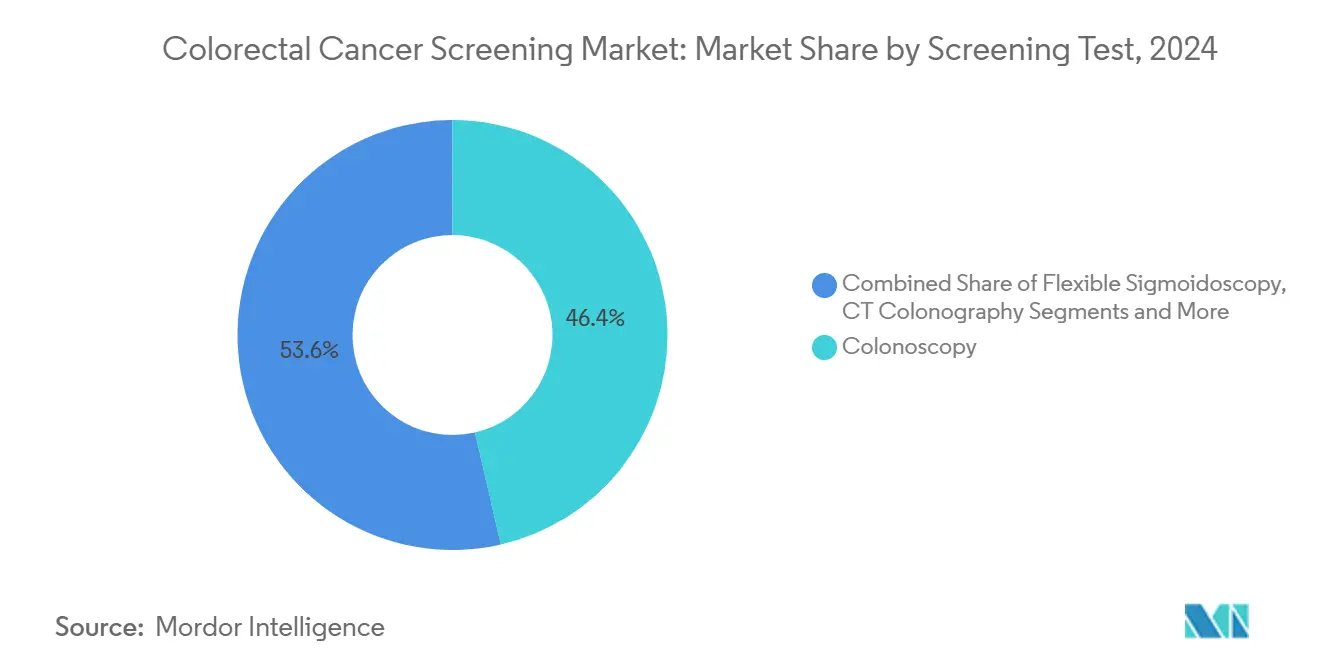

- Nach Screening-Test behielt die Koloskopie 46,4% des Marktanteils für Darmkrebsvorsorge im Jahr 2024, während Stuhl-DNA-Tests voraussichtlich mit einer CAGR von 11,2% bis 2030 expandieren werden.

- Nach Produkttyp beherrschten Testkits und Reagenzien 53,3% Anteil der Marktgröße für Darmkrebsvorsorge im Jahr 2024; softwaregesteuerte KI-Algorithmen zeigen das höchste prognostizierte Wachstum mit 12,8% CAGR bis 2030.

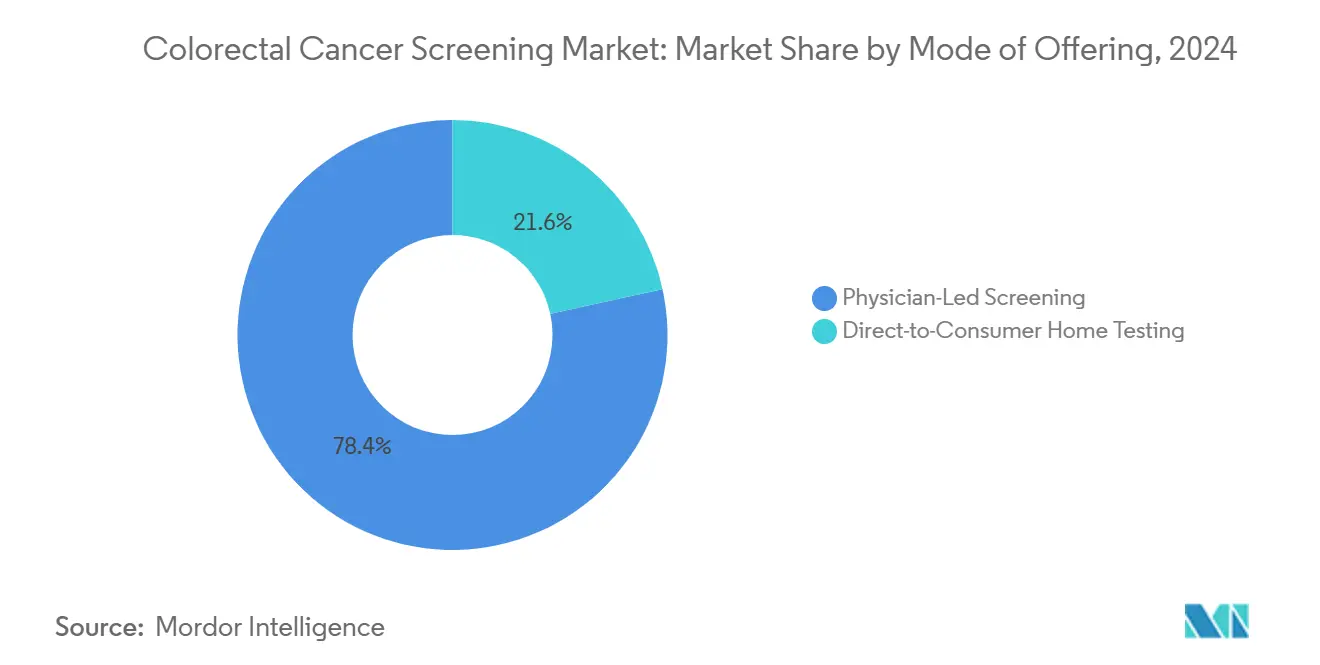

- Nach Angebotsart hielten arztgeführte Programme 78,5% Umsatzanteil im Jahr 2024, während Direkt-an-Verbraucher-Heimtests voraussichtlich 14,5% jährlich zwischen 2025-2030 wachsen werden.

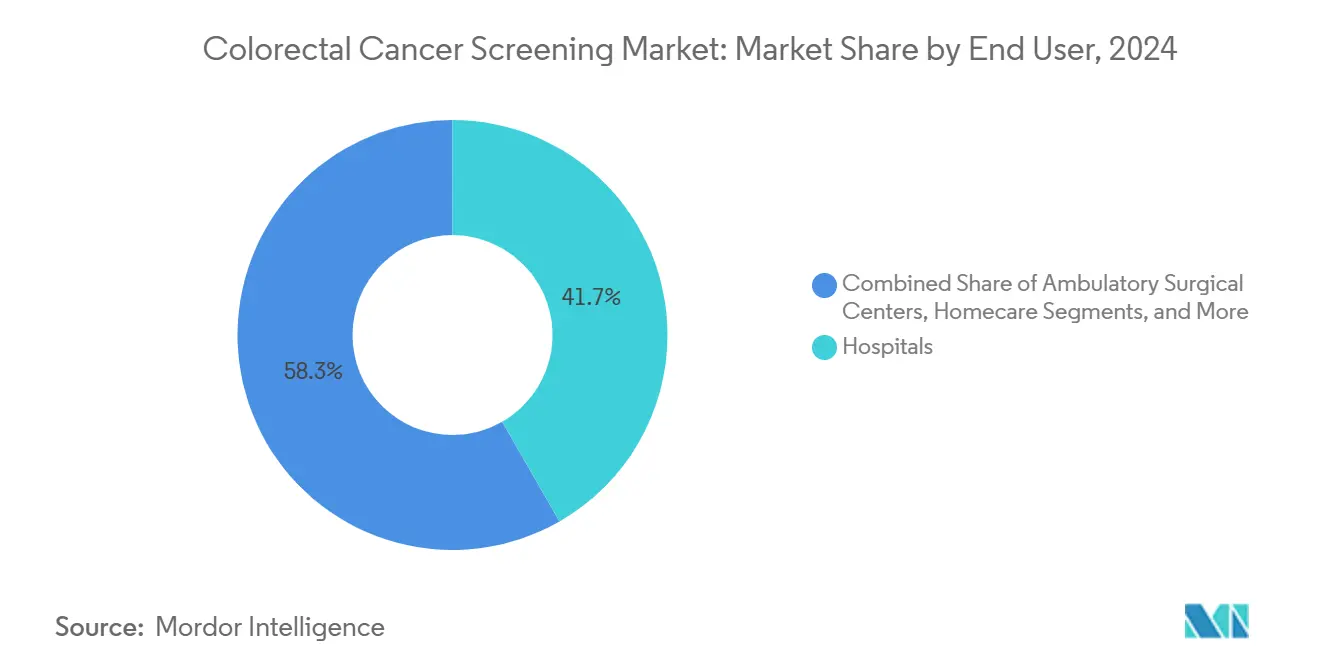

- Nach Endnutzer eroberten Krankenhäuser 41,7% der Marktgröße für Darmkrebsvorsorge im Jahr 2024; häusliche Pflegeeinrichtungen werden voraussichtlich mit einer CAGR von 10,6% bis 2030 fortschreiten.

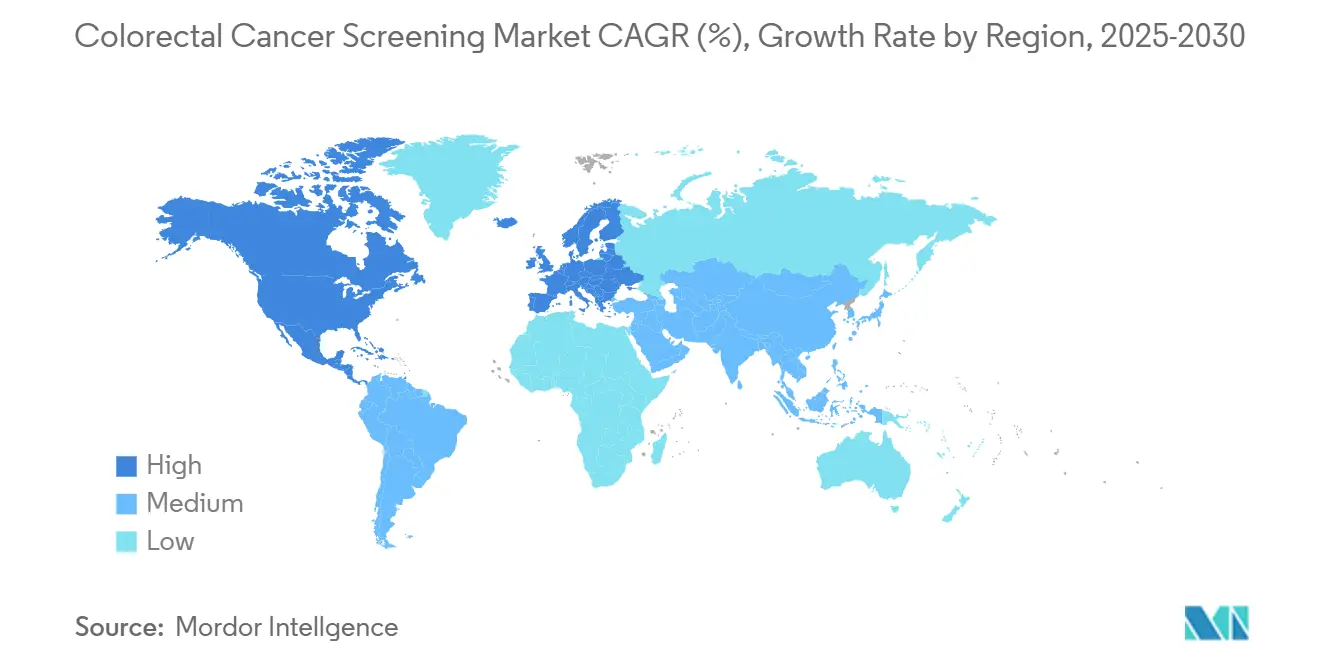

- Nach Geografie dominierte Nordamerika mit 38,6% Marktanteil im Jahr 2024, während Asien-Pazifik die am schnellsten wachsende Region ist und eine CAGR von 8,3% bis 2030 verfolgt.

Globale Markttrends und Einblicke für Darmkrebsvorsorge

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Eskalierende globale Inzidenz und früherer Krankheitsbeginn | +0,9 | Global, mit hoher Intensität in China und Süden der Vereinigten Staaten | Mittelfristig (3-4 Jahre) |

| Staatlich vorgeschriebene Senkung des Screening-Alters | +1,0 | Nordamerika und EU | Kurzfristig (≤ 2 Jahre) |

| Schnelle technologische Konvergenz hin zu minimal-invasiven Biomarker-Plattformen | +1,2 | Global | Langfristig (≥ 5 Jahre) |

| Kostenträger-Wechsel zu wertbasierten Versorgungsmodellen | +0,6 | Nordamerika, Westeuropa | Mittelfristig (3-4 Jahre) |

| Schnelle Einführung von Direkt-an-Verbraucher-Heimsammelkits | +0,8 | Vereinigte Staaten, Kanada, Australien | Kurzfristig (≤ 2 Jahre) |

| Nationale Einführung FIT-basierter Bevölkerungsvorsorge und erweiterte Erstattung | +0,7 | EU-Kernländer, APAC-Übertragung auf MEA | Langfristig (≥ 5 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende globale Inzidenz und früherer Krankheitsbeginn bei Darmkrebs

Die demografische Zusammensetzung von Darmkrebs (CRC) neigt sich jüngeren Altersgruppen zu, und diese Verschiebung schreibt still die gesamte adressierbare Population des Marktes um. Mit klinischen Beweisen, die bestätigen, dass früh auftretende Tumore oft beschleunigte Progression zeigen, rahmen Gesundheitssystem-Führungskräfte zunehmend Screening als lebenslange Kundenbeziehungsprogramm statt als Spätkarriere-Intervention ein. Die Implikation für Hersteller ist eine längere Monetarisierungsbahn pro Individuum, vorausgesetzt, dass Produktportfolios digitale Engagement-Features integrieren, die berufstätigen Verbrauchern vertraut sind. Parallel dazu berechnen Kostenträger versicherungsmathematische Annahmen neu, weil ein jüngerer Teilnehmerpool die Periode verlängert, über die präventive Einsparungen anfallen; dies treibt Erstattungsmodelle an, die longitudinale Therapietreue statt einmalige Testdurchführung belohnen.

Chinas beträchtliche Belastung durch neue CRC-Fälle unterstreicht, wie sich die Inzidenz von historischen Alterskurven entkoppelt, und regionale Onkologie-Gesellschaften warnen nun, dass traditionelle Screening-Startalter das Risiko bergen, eine klinisch bedeutsame Untergruppe von Patienten zu übersehen. Eine Folgerung für Krankenhausverwalter ist, dass bestehende Endoskopie-Kapazitäten, einst auf Medicare-Alter-Nachfrage abgestimmt, über ein breiteres Spektrum von Risikoprofilen neu zugeordnet werden müssen. Folglich verhandeln mehrere integrierte Versorgungsnetze über Großeinkäufe von Heimkits, um risikoarme Kohorten in nicht-invasive Pfade zu lenken und Koloskopie-Plätze für fortgeschrittene oder symptomatische Fälle zu bewahren. Der nachgelagerte Effekt ist eine subtile Verschiebung im Umsatzmix: Margen, die einst überwiegend an prozeduralen Durchsatz gebunden waren, wandern zu hybriden Paketen, die Remote-Probenentnahme, algorithmische Triage und schnelle Eskalation für positive Ergebnisse bündeln.

Staatlich vorgeschriebene Senkung des Screening-Startalters in wichtigen Volkswirtschaften

Verbindliche Leitlinienänderungen sind zum mächtigsten Katalysator für Volumenwachstum geworden. Als die Centers for Medicare & Medicaid Services (CMS) begannen, durchschnittlich risikobehaftete Begünstigte im Alter von fünfundvierzig im Januar 2023 zu erstatten, bewegten sich private Versicherer schnell zur Angleichung der Leistungen und sicherten Netzadäquanz in Arbeitgebersegmenten, die Parität verlangen.[1]Centers for Medicare & Medicaid Services, "Calendar Year 2023 Physician Fee Schedule Final Rule," cms.gov Anbieter, die gewohnt waren, Rentner anzusprechen, müssen nun Botschaften für Personalmanager und jüngere Versicherungsnehmer entwickeln, die diskretionäre Gesundheitskäufe gegen Eigenkosten abwägen.

Von CMS in Auftrag gegebene Modellierungen zeigten, dass frühere Erkennung zukünftige Chemotherapie- und Hospitalisierungsausgaben reduziert, wodurch Kostenträger erweiterte Front-End-Ausgaben rechtfertigen können. Kommerzielle Träger importieren dieselbe Logik in Shared-Savings-Vereinbarungen mit Anbietergruppen und stipulieren, dass jede ausgewählte Technologie überprüfbare Therapietreue-Daten produzieren muss. Diese Validierungsanforderung erhöht den strategischen Wert von longitudinalen Evidenzreservoiren; Unternehmen, die Millionen historischer Testdatensätze abbauen können, um fünfjährige vermiedene Behandlungskurven zu zeigen, verhandeln bevorzugten Status auf Kostenträger-Formularen. Für Investoren ist die Lektion klar: klinische Sensitivität bleibt wesentlich, doch die Dauerhaftigkeit des Marktanteils hängt zunehmend von proprietären Ergebnisanalytiken ab, die Budget-Impact-Prognosen für Aktuare vereinfachen.

Schnelle technologische Konvergenz hin zu minimal-invasiven Biomarker-Plattformen

Die US Food and Drug Administration (FDA) etablierte eine neue Wettbewerbsbasislinie im Juli 2024, indem sie Guardant Healths Shield-Bluttest für primäre Vorsorge von durchschnittlich risikobehafteten Erwachsenen genehmigte.[2]Guardant Health, "FDA Approves Shield Blood Test for Colorectal Cancer Screening," guardanthealth.comDiese Entscheidung rahmte sofort Stakeholder-Erwartungen neu, weil sie demonstrierte, dass zentralisierte Laboratorien Genauigkeitsniveaus erreichen konnten, die einst fast ausschließlich optischen Verfahren zugeschrieben wurden. Laboratorien haben den Moment ergriffen, indem sie analytische Dienstleistungen mit Patientennavigations-Hotlines bündeln, die bestätigende Koloskopien planen, und ihnen wachsenden Einfluss über nachgelagerte Überweisungsströme geben.

Stuhl-DNA-Produkte, insbesondere Exact Sciences' Cologuard, haben bereits bewiesen, dass verbraucherdirekte Logistik und Hochvolumenherstellung profitabel koexistieren können; die öffentlichen Offenlegungen der Firma berichten über mehr als sechzehn Millionen abgeschlossene Tests seit der Markteinführung, was die Skalierbarkeit der Heimsammelökonomie verstärkt. Blutbasierte Tests versuchen nun, diese Dynamik zu replizieren, während sie die wahrgenommene Unannehmlichkeit im Zusammenhang mit Stuhlhandhabung umgehen und venöse Entnahmen anbieten, die sich reibungslos in routinemäßige Primärversorgungsbesuche oder Arbeitgeber-Wellness-Programme integrieren. Das Ergebnis ist ein Ökosystem, in dem multimodale Pfade - Blut, Stuhl und optische Visualisierung - ineinandergreifen, um verschiedene Patientenpräferenzen anzusprechen, wobei jeder zu einem vorgelagerten Lead-Generator für die anderen wird.

Eine zweitrangige Einsicht für Gerätehersteller ist, dass Biomarker-Proliferation Kapitalausstattung-Abschreibungskurven verändert. Wenn ein höherer Anteil von durchschnittlich risikobehafteten Patienten über Labortests in das System eintritt, könnten Krankenhäuser Endoskope priorisieren, die für therapeutische Eingriffe entwickelt wurden, gegenüber solchen, die rein für Screening optimiert sind. Kommerzielle Teams, die Koloskopie-Türme verkaufen, betonen daher fortgeschrittene elektrochirurgische Features und KI-ermöglichte Erkennung, um die Kapitalausgabe gegen ein kleineres, aber höher klinisch-akutes Verfahrensvolumen zu validieren.

Kostenträger-Wechsel zu wertbasierten Versorgungsmodellen erhöht Erstattung für präventive Vorsorge

Wertbasierte Erstattung zeichnet Anreizstrukturen über die gesamte Lieferkette neu. Unter Shared-Savings-Verträgen generiert das Versagen, Leitlinien-Therapietreue-Ziele zu erfüllen, finanzielle Strafen für Anbietergruppen, sodass C-Suite-Diskussionen sich zunehmend um Technologien drehen, die akzeptable Spezifität mit Verhaltens-Nudging kombinieren. Exact Sciences nutzte diese Verschiebung, indem es mehrsprachige Erinnerungen, Rückgabestatus-Dashboards und Auto-Eskalationsprotokolle in sein Service-Bündel einbettete und diese Workflow-Tools als integraler Bestandteil des Produkts statt als zusätzliche Features positionierte.

Kostenträger ihrerseits verknüpfen Bonuszahlungen mit dokumentierten Verbesserungen in Bevölkerungsvorsorgeraten. Die operative Realität ist, dass Sensitivitätszahlen einer Technologie weniger wichtig sind, wenn Kit-Rückgabe-Compliance schwankt; folglich stipuliert Kostenträger-Vertragssprache häufig, dass Anbieter Echtzeit-Therapietreue-Analytik liefern müssen. Diese Anforderung hat Venture-Funding zu Start-ups gelenkt, die sich auf digitale Coaching-Schichten spezialisieren, mit Investitionsthesen, die darauf basieren, dass Versicherer sogar bescheidene Prozentpunkt-Gewinne in der Compliance belohnen werden, angesichts ihrer übergroßen Auswirkung auf langfristige Onkologie-Kosten.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anhaltende Kosten- und Erstattungslücken in LMICs | -0,7 | APAC-Kern, Übertragung auf MEA | Langfristig (≥ 5 Jahre) |

| Patienten-Nichtbefolgung aufgrund kultureller Stigmatisierung und Verfahrensangst | -0,5 | Saudi-Arabien, Vereinigte Staaten, Japan | Kurzfristig (≤ 2 Jahre) |

| Begrenzter Zugang zu CT-Koloskopie-Infrastruktur in Schwellenländern | -0,4 | National, mit frühen Lücken in Jakarta, Manila, Lagos | Mittelfristig (3-4 Jahre) |

| FIT-Reagenzien-Lieferketten-Engpässe nach COVID | -0,3 | Global, akut in Lateinamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Kosten- und Erstattungslücken in Ländern mit niedrigem und mittlerem Einkommen

Ressourcenbeschränkte Märkte präsentieren eine markant andere kommerzielle Kalkulierung. Gesundheitsministerien jonglieren oft Infektionskrankheitsprioritäten neben nicht-übertragbaren Belastungen und verzögern breite CRC-Programm-Einführung. Die resultierende zweistufige Landschaft zwingt Lieferanten, Preisstudie-Varianten zu entwickeln, typischerweise durch Reduzierung von Reagenzienvolumen pro Kit und Lokalisierung der Montage zur Umgehung von Importzöllen. Während solche Anpassungen die Bruttomarge schützen, erfordern sie auch rigorose Lieferketten-Audits, um regulatorische Genehmigungen über mehrere Jurisdiktionen beizubehalten.

Ein zunehmend relevanter Zugangskanal in Asien und im Nahen Osten ist der arbeitgebersponsierte Gutschein. Multinationale Unternehmen finanzieren Vorsorge für ihre städtische Belegschaft, um Abwesenheit im Zusammenhang mit Spätdiagnosen zu reduzieren. Hersteller, die diese Nische beliefern, bauen Markenbekanntheit unter versicherten Angestellten auf, die anschließend als informelle Botschafter fungieren, wenn nationale Erstattung schließlich materialisiert. Eine verwandte Einsicht für strategische Planer ist, dass Unternehmensprogramme frühe epidemiologische Datensätze generieren - oft die ersten ihrer Art in diesen Ländern -, die später Dossier-Einreichungen an Gesundheitstechnologie-Bewertungsgremien untermauern können.

Patienten-Nichtbefolgung aufgrund kultureller Stigmatisierung und verfahrensbezogener Angst

Verbraucherpsychologie bleibt ein hartnäckiger Engpass, auch wenn ökonomische Hindernisse schwinden. Umfragen in einkommensstarken und Schwellenmärkten gleichermaßen zitieren Verlegenheit, Sedierungsangst und Missverständnisse über Schmerzen als führende Ablehnungstreiber. Produktteams haben reagiert, indem sie Verpackungen für Diskretion umgestaltet und Sammelprotokolle auf unter zehn Minuten vereinfacht haben, wodurch die emotionale Aktivierungsenergie für Erstnutzer gesenkt wird.

Die Designverbesserungen erzielen mehr als kosmetische Vorteile; Kostenträgerdaten zeigen, dass jeder Prozentpunkt-Anstieg bei abgeschlossenen Tests pro Mailing sich in bedeutsame Reduzierungen bei Spätphasen-Behandlungsansprüchen drei bis vier Jahre später übersetzt. Versierte Lieferanten integrieren nun diese Statistiken in Beschaffungsdecks und demonstrieren Arbeitgebergruppen, dass Investitionen in Nutzererfahrungsverfeinerung greifbaren ROI besitzen. Gleichzeitig integrieren Anbieter, die einst Heimkits als Wettbewerbsbedrohungen betrachteten, sie nun in Omnichannel-Engagement-Strategien, weil positive Nutzererfahrungen einen tugendhaften Kreislauf von Familienüberweisungen speisen, der letztendlich das Verfahrensvolumen hebt, wenn bestätigende Koloskopien notwendig sind.

Segmentanalyse

Nach Screening-Test: Expandierende Präferenz für Stuhl-DNA-Plattformen

Im Jahr 2024 generierte die Koloskopie den bedeutendsten Anteil der Test-Umsätze und behielt 46,4% des Marktanteils für Darmkrebsvorsorge. Dennoch verzeichneten Stuhl-DNA-Tests den schnellsten Umsatzanstieg und werden voraussichtlich 11,2% jährlich bis 2030 wachsen. Heimkits sprechen geschäftige jüngere Erwachsene an, die Komfort und Privatsphäre schätzen. Die Marktgröße für Darmkrebsvorsorge, die Stuhl-DNA-Plattformen zugeordnet wird, betrug 3,5 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 parallel zur leitliniengesteuerten Einführung verdoppelt. Steigende Genauigkeit, belegt durch analytische Sensitivität über 90% für fortgeschrittene Läsionen, hält Kliniker zuversichtlich, Follow-up-Koloskopien nur dann zu empfehlen, wenn gerechtfertigt.

Kapitaldeployment schwenkt zu skalierbarer Laborinfrastruktur, die Durchlaufzeiten für Millionen von eingesandten Proben beschleunigt. Öffentlich-private Partnerschaften entstehen zur Co-Finanzierung regionaler Verarbeitungszentren, die Redundanz hinzufügen und Logistikkosten reduzieren. Marketingkampagnen zielen auf Primärversorgungsnetze ab, die zuvor standardmäßig auf Koloskopie-Überweisungen setzten, und betonen gleiche Wirksamkeit für durchschnittlich risikobehaftete Erwachsene. Insgesamt hängt kompetitive Differenzierung innerhalb dieses Segments nun von Kit-Preis, Logistikeffizienz und digitaler Ergebnislieferung ab - Faktoren, die kollektiv die Abdeckung im Markt für Darmkrebsvorsorge erweitern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Produkttyp: KI-Software beschleunigt Genauigkeitsgewinne

Diagnosehardware, Reagenzien und Kits machten 53,3% des Marktanteils im Jahr 2024 aus, während KI-gesteuerte Software-Module voraussichtlich eine CAGR von 12,8% bis 2030 verzeichnen werden, da sich klinische Beweise häufen. Systeme, die subtile Polypen in Echtzeit markieren oder Histologie auf dem Bildschirm klassifizieren, reduzieren Verpassungsraten und nachgelagerte Pathologiekosten. Die Marktgröße für Darmkrebsvorsorge, die Software-Modulen zugeordnet wird, wird voraussichtlich bis 2030 2 Milliarden USD überschreiten, was Krankenhausbeschaffung von KI-Lizenzen widerspiegelt, die in Endoskopie-Türme eingebettet sind.

Software-Entwickler bündeln Cloud-Analytik und Remote-Qualitäts-Dashboards, die Gesundheitssystem-Führern ermöglichen, Adenom-Erkennung über Standorte hinweg zu benchmarken. Diese Datentransparenz befeuert Pay-for-Performance-Verträge unter wertbasierter Versorgung und verstärkt Unternehmenswechsel zu software-zentrierten Lösungen. Partnerschaften zwischen Endoskopherstellern und Algorithmus-Start-ups verkürzen Integrationszeiten und machen KI-erweiterte Workflows zu einer Erwartung statt einem Premium-Feature im Markt für Darmkrebsvorsorge.

Nach Angebotsart: Direkt-an-Verbraucher-Heimtests gewinnen an Zugkraft

Arztverordnete Tests dominieren noch mit 78,4% Marktanteil im Jahr 2024, aber Heimkits, die über Online-Kanäle und Apothekenketten geliefert werden, skalieren schnell. Die Nachfrage nach Selbstentnahme unterstützt einen robusten CAGR-Ausblick von 14,5%. Marketing betont Leichtigkeit, keine Darmvorbereitung, keine Nahrungseinschränkungen, keine Arbeitsauszeit und spricht die 45-64 Demografie an, die neu für Vorsorge abgedeckt ist.

Innovatoren differenzieren sich durch Bündeln von mobilen Erinnerungen, Telekonsultationen und vorausbezahlter Logistik und vereinfachen den End-to-End-Pfad von Kit-Bestellung zu Ergebnisberatung. Einzelhandelsapotheken nutzen Treueprogramme, um wiederholte Tests zu fördern, während Arbeitgeber Kits in Wellness-Leistungen integrieren, um Abwesenheit zu reduzieren. Diese Omnichannel-Expansion schließt Lücken für Populationen mit begrenztem Zugang zu Gastroenterologie-Dienstleistungen und stärkt das Gesamtwachstum im Markt für Darmkrebsvorsorge.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Endnutzer: Häusliche Pflegeeinrichtungen entwickeln sich zur Wachstumsgrenze

Krankenhäuser machten 41,7% der Testvolumen im Jahr 2024 aus; jedoch verzeichnen häusliche Pflegeumgebungen eine prognostizierte CAGR von 10,6% bis 2030. Pandemie-bedingte Kapazitätsbeschränkungen gepaart mit Verbraucherkomfort haben die Off-Site-Probenentnahme beschleunigt. Der Marktanteil für Darmkrebsvorsorge für häusliche Pflegelösungen wird voraussichtlich bis 2030 25% erreichen, da sich digitale Triage und Kurier-Logistik ausreifen. Öffentliche Gesundheitsinitiativen versenden nun FIT- oder DNA-Kits direkt an Haushalte, wodurch nationale Programme die Teilnahme trotz klinischer Personalengpässe auf Kurs halten können.

Für Anbieter ermöglicht hausbasierte Probenentnahme Planungsflexibilität und realloziiert Koloskopie-Suiten für therapeutische Verfahren. Krankenversicherer bündeln Patientennavigationsdienste, die Follow-up-Koloskopien nach positiven Heimtests sichern und klinische Vollständigkeit gewährleisten. Da Remote-Monitoring-Tools Symptom-Checker und Risikobewertungen integrieren, entsteht ein breiteres Versorgungskontinuum, das das strategische Gewicht häuslicher Einrichtungen im Markt für Darmkrebsvorsorge verstärkt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Nach Geografie: Nordamerika führt den Markt an

Nordamerika hält 38,6% Marktanteil im Markt im Jahr 2024 aufgrund erweiterte Medicare-Berechtigung im Alter von 45 und proaktive Outreach-Programme hoben nationale Therapietreue-Raten, dennoch verpassen 30,3% der Erwachsenen noch empfohlene Tests. Diese Lücke lenkt Innovation zu digitalen Erinnerungen, Gemeinschaftsgesundheitspartnerschaften und kulturell angepasster Nachrichtenübermittlung, alles darauf ausgelegt, nicht-konforme Gruppen zu konvertieren. Kanada spiegelt US-Trends wider, mit provinziellen Kostenträgern, die nun Stuhl-DNA als bevölkerungsweite Option finanzieren, um Abdeckung über ländliche Territorien zu erweitern. Das Ausmaß der nordamerikanischen Erstattung treibt Lieferanteninvestitionen in KI-ermöglichte Koloskopie-Türme und Hochdurchsatz-Laborautomatisierung für den Markt für Darmkrebsvorsorge voran.

Europa präsentiert eine Flickenteppich-Landschaft. Länder wie die Niederlande und das Vereinigte Königreich betreiben reife nationale Programme und erreichen 70-75% Teilnahme, während Teile Osteuropas aufgrund fiskalischer Beschränkungen unter 10% bleiben. Die Befürwortung der optischen Diagnose durch die European Society of Gastrointestinal Endoscopy[3]European Society of Gastrointestinal Endoscopy, "Guideline on Optical Diagnosis of Colorectal Polyps," esge.com beschleunigt die Einführung von Narrow Band Imaging-Systemen, die Polyp-Verpassungsraten um 29% reduzieren können. Wirtschaftliche Sparmaßnahmen in mehreren Mitgliedstaaten lenken die Beschaffung zu kosteneffektiven FIT- und DNA-Kits mit minimaler Kapitalausstattung. Anbieter, die vergleichende Kostennutzung in multinationalen Studien demonstrieren, gewinnen Formular-Vorrang und verstärken graduelle Konvergenz auf KI-unterstützte, qualitätsüberwachte Lösungen im Markt für Darmkrebsvorsorge.

Asien-Pazifik ist die am schnellsten expandierende Region nach Patientenvolumen. Chinas 517.100 Inzidenzfälle im Jahr 2024 beleuchten sowohl Bedarf als auch Gelegenheit, obwohl die Abwesenheit eines nationalen Screening-Programms die Einführung beschränkt. Regionale Pilotprojekte in Shanghai und Shenzhen, die stuhlbasierte Tests subventionieren, zeigen zweistellige Teilnahmegewinne und fördern politische Debatte über breitere Einführung. Anderswo bieten Japans alternde Bevölkerung und hohe Magenvorsorge-Penetration eine Vorlage für die Integration von Darmkits in bestehende Check-up-Pfade. Im Nahen Osten unterstreicht Saudi-Arabiens 62% nicht-gescreente Bevölkerung kulturelle und logistische Hürden; aufkommende hausbasierte Tests kombiniert mit Telekonsultationen auf Arabisch zielen darauf ab, die Lücke zu schließen. Diese Entwicklungen verstärken die zentrale Rolle Asien-Pazifiks bei der Gestaltung der langfristigen Expansion des Marktes für Darmkrebsvorsorge.

Wettbewerbslandschaft

Der Markt für Darmkrebsvorsorge zeigt moderate Konzentration, da etablierte Diagnostikfirmen schnellem Eintritt von Biotechnologie- und Digital-Health-Spielern gegenüberstehen. Exact Sciences führt die Stuhl-DNA-Nische an; 16 Millionen abgeschlossene Cologuard-Tests unterstreichen Markenstärke, auch wenn die Firma einen Q3 2024 EPS-Verlust von 0,21 USD bei schwächeren Margen verzeichnete. Guardant Health veränderte das Schlachtfeld, als sein Shield-Bluttest FDA-Zulassung im Juli 2024 gewann und Medicare-Erstattung innerhalb von Wochen sicherte, wodurch es ihm effektiv First-Mover-Hebel im blutbasierten Segment gewährte.

Endoskopie-Hardware-Anbieter verteidigen Anteile durch KI-Partnerschaften: Olympus integriert Echtzeit-Bildanalytik in seine Narrow Band Imaging-Plattform und steigert Adenom-Erkennung um bis zu 48,3%. Medtronics GI Genius-Modul bietet anbieter-neutrale Integration und gibt kleineren Krankenhäusern KI-Fähigkeiten ohne Wholesale-Turm-Upgrades. Cloud-basierte Performance-Dashboards begleiten nun viele Algorithmus-Pakete und ermöglichen Anbietern, Qualitätsmetriken zu verfolgen, die unter wertbasierten Verträgen im Markt für Darmkrebsvorsorge kritisch sind.

Strategische Zusammenarbeit intensiviert sich. Labornetze partnern mit Apothekenketten, um Logistikzyklen für Einsende-Kits zu verkürzen, während Kostenträger Bulk-Purchase-Vereinbarungen pilotieren, die Erstattung an Teilnahmeschwellen koppeln. Venture Capital finanziert weiterhin Multi-Omics-Start-ups, die Atem- und Urin-Biomarker erforschen, die Stuhl oder Blut vollständig umgehen könnten, und deutet auf zukünftige disruptive Teilnehmer hin. Da sich das Wettbewerbsfeld erweitert, eskaliert Preisdruck und macht Skalierbarkeit und gesundheitsökonomische Validierung entscheidende Erfolgsfaktoren in der Branche für Darmkrebsvorsorge.

Branchenführer für Darmkrebsvorsorge

-

Exact Sciences Corporation

-

F. Hoffmann-La Roche AG

-

Siemens Healthineers AG

-

Olympus Corporation

-

Sysmex Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- August 2024: Exact Sciences gab bekannt, dass Cologuard seit seiner FDA-Zulassung über 623.000 Krebserkrankungen und Präkarzinome entdeckt hat und dem US-Gesundheitssystem geschätzte 22 Milliarden USD gespart hat.

- Juli 2024: Die FDA genehmigte Guardant Healths Shield-Bluttest für primäre Darmkrebsvorsorge und erreichte 83% Sensitivität für die Erkennung von Darmkrebs bei Erwachsenen ab 45 Jahren mit durchschnittlichem Risiko.

- August 2024: Eine in MedRxiv veröffentlichte Studie berichtete, dass mt-sDNA-Screening über einen Zeitraum von 10 Jahren etwa 98.000 CRC-Fälle erkannte und 525.000 Personen mit fortgeschrittenen präkanzerösen Läsionen identifizierte.

- Juli 2024: Die FDA genehmigte Guardant Healths Shield-Bluttest für primäre Darmkrebsvorsorge. Der Test erreicht 83% Sensitivität für die Erkennung von Darmkrebs bei Erwachsenen ab 45 Jahren mit durchschnittlichem Risiko.

Globaler Berichtsumfang für Markt für Darmkrebsvorsorge

Gemäß dem Berichtsumfang ist Darmkrebs (CRC) auch als Darmkrebs und Kolonkarzinom bekannt. Es ist die Entwicklung von Krebs im Dickdarm oder Mastdarm. Darmkrebsvorsorge-Tests verwenden Kits und verschiedene medizinische Geräte zur Krebsdiagnose. Der Markt für Darmkrebsvorsorge ist segmentiert nach Screening-Test, Produkttyp, Angebotsart, Endnutzer und Geografie. Nach Screening-Test ist der Markt segmentiert in stuhlbasierte Tests, visuelle Tests, Serologie- und Liquid-Biopsy-Tests und andere Screening-Tests (Kapselendoskopie usw.). Nach Produkttyp ist der Markt segmentiert in Testkits und Reagenzien, Analysegeräte und Bildgebungssysteme, Software und KI-Algorithmen und Dienstleistungen. Nach Angebotsart ist der Markt segmentiert in arztgeführte Vorsorge und Direkt-an-Verbraucher-Heimtests. Nach Endnutzer ist der Markt segmentiert in Krankenhäuser, ambulante Chirurgiezentren, unabhängige Diagnoselaboratorien, häusliche Pflegeeinrichtungen und andere Endnutzer. Nach Geografie ist der Markt segmentiert in Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika. Der Bericht bietet Marktgrößen und Prognosen in Werten (USD Milliarden) für die oben genannten Segmente.

| Stuhlbasierte Tests | Fäkaler immunchemischer Test (FIT) |

| Guajak-basierter fäkaler okkulter Bluttest (gFOBT) | |

| Stuhl-DNA-Test (sDNA) | |

| Visuelle Tests | Koloskopie |

| CT-Koloskopie (virtuelle Koloskopie) | |

| Flexible Sigmoidoskopie | |

| Serologie- und Liquid-Biopsy-Tests | Septin9-Bluttest |

| microRNA-Panels | |

| Andere Screening-Tests (Kapselendoskopie usw.) |

| Testkits und Reagenzien |

| Analysegeräte und Bildgebungssysteme |

| Software und KI-Algorithmen |

| Dienstleistungen |

| Arztgeführte Vorsorge |

| Direkt-an-Verbraucher-Heimtests |

| Krankenhäuser |

| Ambulante Chirurgiezentren |

| Unabhängige Diagnoselaboratorien |

| Häusliche Pflegeeinrichtungen |

| Andere Endnutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Übriges Asien | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Screening-Test | Stuhlbasierte Tests | Fäkaler immunchemischer Test (FIT) |

| Guajak-basierter fäkaler okkulter Bluttest (gFOBT) | ||

| Stuhl-DNA-Test (sDNA) | ||

| Visuelle Tests | Koloskopie | |

| CT-Koloskopie (virtuelle Koloskopie) | ||

| Flexible Sigmoidoskopie | ||

| Serologie- und Liquid-Biopsy-Tests | Septin9-Bluttest | |

| microRNA-Panels | ||

| Andere Screening-Tests (Kapselendoskopie usw.) | ||

| Nach Produkttyp | Testkits und Reagenzien | |

| Analysegeräte und Bildgebungssysteme | ||

| Software und KI-Algorithmen | ||

| Dienstleistungen | ||

| Nach Angebotsart | Arztgeführte Vorsorge | |

| Direkt-an-Verbraucher-Heimtests | ||

| Nach Endnutzer | Krankenhäuser | |

| Ambulante Chirurgiezentren | ||

| Unabhängige Diagnoselaboratorien | ||

| Häusliche Pflegeeinrichtungen | ||

| Andere Endnutzer | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Übriges Asien | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Marktes für Darmkrebsvorsorge?

Die Marktgröße für Darmkrebsvorsorge beträgt 16,28 Milliarden USD im Jahr 2025 und wird voraussichtlich mit einer CAGR von 5,16% bis 2030 wachsen.

Warum wurde das empfohlene Screening-Alter auf 45 gesenkt?

Steigende Frühinzidenz und Modellierung, die langfristige Kosteneinsparungen zeigt, führten US- und andere Gesundheitsbehörden dazu, die Berechtigung auf das Alter von 45 zu verschieben, wodurch etwa 19 Millionen potenzielle Teilnehmer in den Vereinigten Staaten hinzugefügt werden.

Wie genau sind blutbasierte Tests im Vergleich zur Koloskopie?

Guardant Healths Shield-Bluttest erreichte 83% Sensitivität für die Erkennung von Darmkrebs, während die Koloskopie der Goldstandard mit höherer Gesamtsensitivität aber geringerer Patientenakzeptanz bleibt.

Welches Segment wächst am schnellsten bei der Darmkrebsvorsorge?

Direkt-an-Verbraucher-Heimtests - insbesondere Stuhl-DNA-Kits - werden voraussichtlich eine CAGR von 14,5% zwischen 2025-2030 verzeichnen, da Verbraucher Komfort und Privatsphäre bevorzugen.

Welche Rolle spielt KI heute bei der Koloskopie?

KI-Module, die in Endoskopie-Systeme integriert sind, bieten nun bis zu 96% Echtzeit-Polyp-Erkennungsgenauigkeit, steigern Adenom-Erkennungsraten und unterstützen wertbasierte Versorgungsziele.

Wie incentivieren Kostenträger präventive Vorsorge?

Wertbasierte Erstattungsmodelle belohnen Gesundheitssysteme für langfristige Kostenvermeidung und führen Versicherer dazu, Heimkits und proaktive Outreach-Programme zu übernehmen, die Screening-Therapietreue erhöhen.

Seite zuletzt aktualisiert am: