Deutsche Marktanalyse für Hautpflegeprodukte

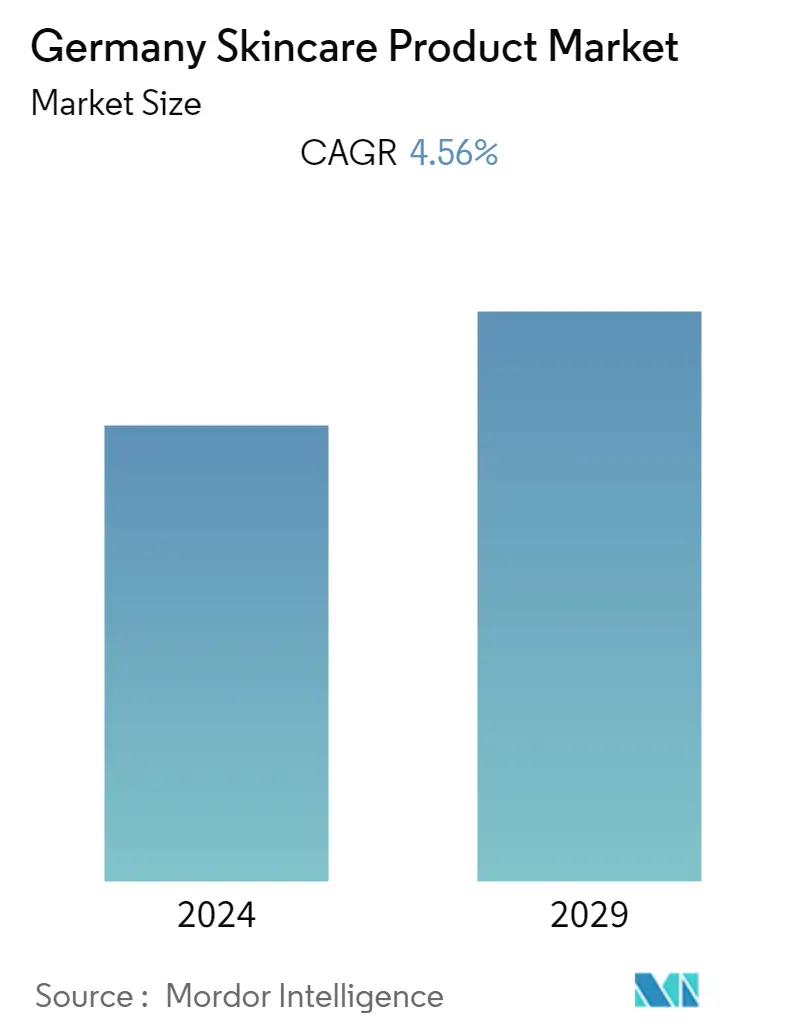

Der deutsche Markt für Hautpflegeprodukte wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,56 % verzeichnen.

- Der deutsche Markt für Hautpflegeprodukte steht derzeit hinsichtlich des Marktumsatzes im europäischen Markt an erster Stelle. Es ist bekannt, dass deutsche Verbraucher ihre Produktauswahl bewusst auf der Grundlage ihres Hauttyps und ihrer Vorlieben treffen. Obwohl der Preis nach wie vor einer der wichtigsten Faktoren bei der Kaufentscheidung ist, ist die Nachfrage nach Premiumprodukten mit höherer Qualität deutlich gestiegen. Bei Männern ist die Nachfrage nach Produkten mit Anti-Aging- und feuchtigkeitsspendenden Eigenschaften deutlich gestiegen. Darüber hinaus hat der Aufstieg des E-Commerce den Verkauf von Hautpflegeprodukten im Land gesteigert. Daher bringen mehrere wichtige Akteure ihre Produkte auf der E-Commerce-Website auf den Markt.

- Beispielsweise eröffnete Dr. Barbara Sturm Molecular Cosmetics im September 2022 im Rahmen einer neuen Partnerschaft mit Amazon Luxusgeschäfte auf Amazon in Europa. Die Partnerschaft ermöglichte es der deutschen Marke, ihre Produkte schnell und kostenlos an Verbraucher in Großbritannien, Deutschland, Frankreich, Italien und Spanien zu liefern.

- Darüber hinaus gibt es in Deutschland einen wachsenden Trend zu einem grüneren Lebensstil, der zu einer steigenden Nachfrage nach natürlichen Schönheitsprodukten führt. Aufgrund der Vorteile natürlicher Inhaltsstoffe in Schönheits- und Hautpflegeprodukten in Deutschland neigen Verbraucher aufgrund ihrer Wirksamkeit zunehmend dazu, Produkte zu kaufen, die diese Inhaltsstoffe enthalten. Daher sind Verbraucher bei diesen Produkten bereit, einen höheren Betrag für hochwertigere Produkte auszugeben, was das Wachstum des deutschen Hautpflegemarktes vorantreibt.

Deutsche Markttrends für Hautpflegeprodukte

Eskalierende Importe von Hautpflegeprodukten im Land

- Deutschland hat eine große Nachfrage nach Hautpflegeprodukten und war auf Importe aus anderen Ländern angewiesen, um seinen Bedarf zu decken. Daher hat die Regierung Handelsabkommen mit großen Herstellern von Hautpflegeprodukten abgeschlossen. In Deutschland. Bei der Hautpflege konzentrieren sich die meisten Menschen auf viele beliebte Marken wie L'Oreal und Unilever PLC.

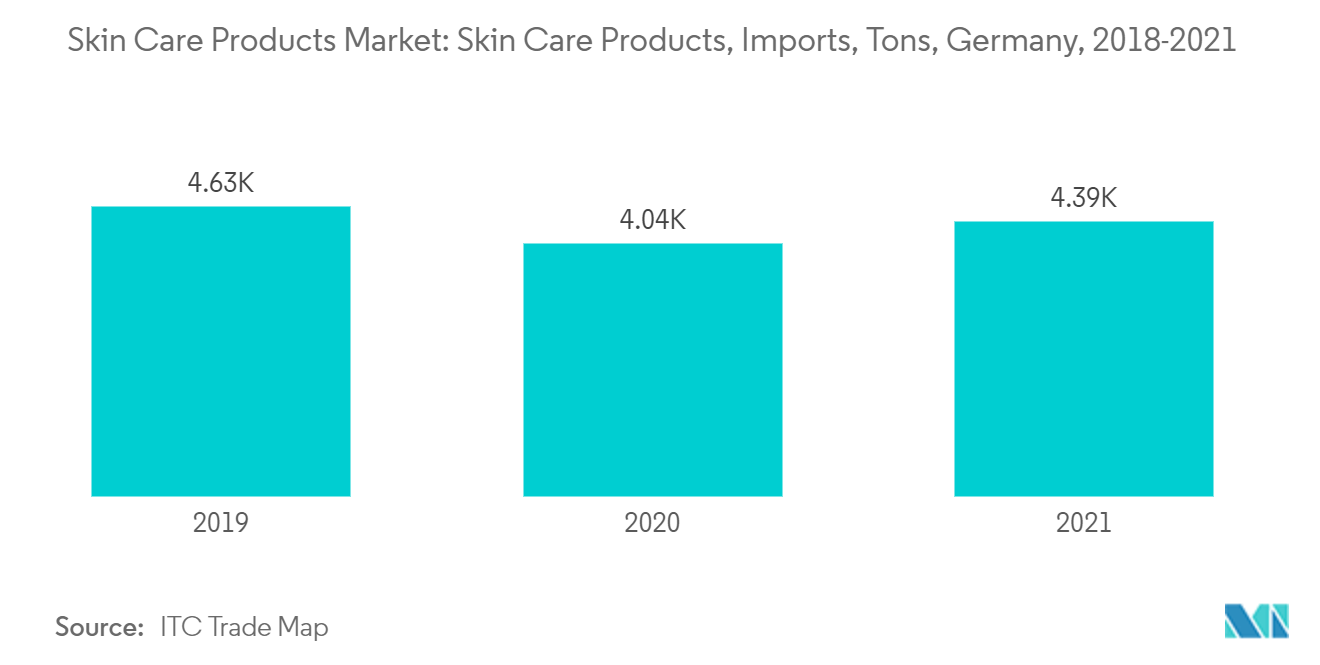

- Laut der Trade Map des International Trade Center (ITC) importierte Deutschland im Jahr 2021 4.392 Tonnen Hautpflegeprodukte, wobei Italien das größte Land mit einem erheblichen Wertanteil an den deutschen Importen ist. Die importierten Hautpflegeprodukte machten im Jahr 2020 97 Millionen US-Dollar aus, während der Wert im Jahr 2021 auf 109 Millionen US-Dollar stieg. Im Jahr 2021 begannen die Menschen jedoch, aufgrund der Verwendung chemischer Produkte, die direkt in die Haut eindringen und dort Schaden anrichten, auf Bio-Produkte umzusteigen.

Nachfrage nach Bio-Produkten

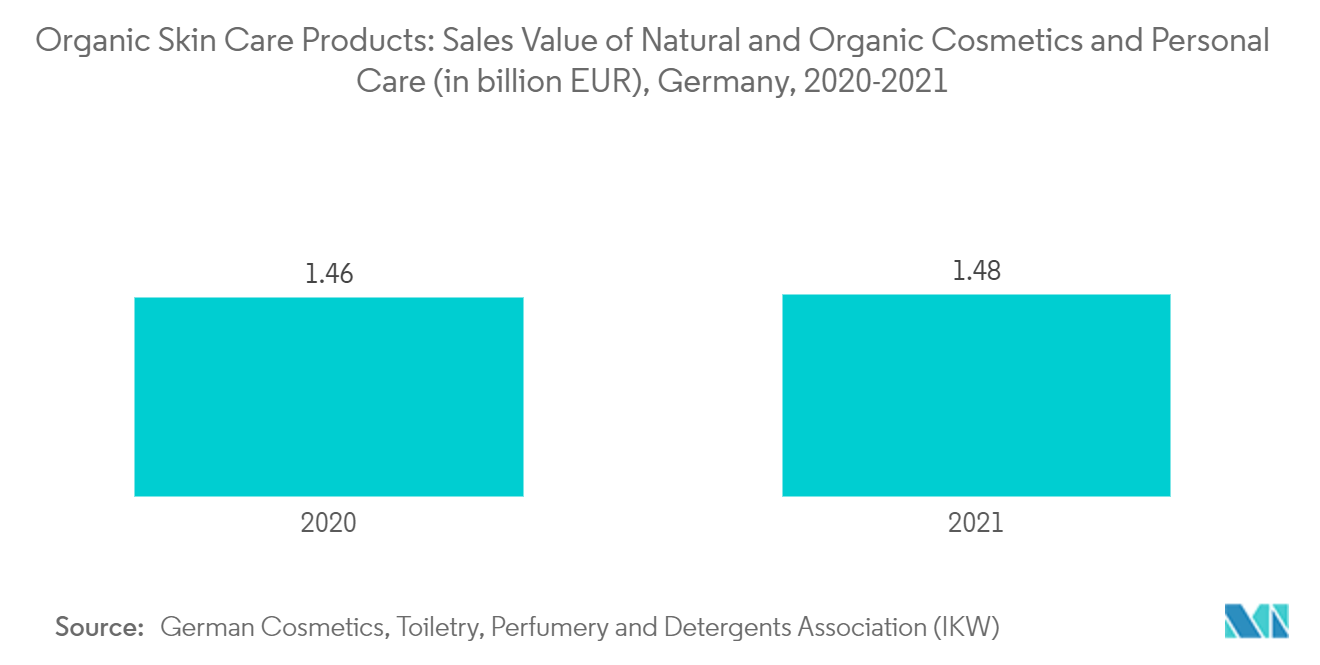

- Verbraucher sind sich der Vorteile von Bio-Kosmetik bewusst und entscheiden sich in der Regel für Naturkosmetik gegenüber synthetischer Kosmetik. Die drei Segmente Naturkosmetik, Bio- und Naturkosmetik machen den größten Umsatz im Beauty-Markt in Deutschland aus. Jüngere Verbraucher drängen zunehmend auf Bio- und Naturkosmetik.

- Drogerien sind der größte Vertriebskanal für Naturkosmetik, gefolgt von Kaufhäusern, Parfümerien und Salons. Es wird erwartet, dass Gesichtspflegeprodukte die höchsten Verkaufszahlen verzeichnen werden. Online-Händler profitieren von der mangelnden Flexibilität im stationären Einzelhandel. Von Männern und Frauen wird erwartet, dass sie gleich viel für Schönheitsprodukte ausgeben.

- Darüber hinaus konzentrieren sich die auf dem Markt tätigen Akteure auf die Entwicklung von Linien oder Produkten, um der Nachfrage nach bedeutenden Marktanteilen gerecht zu werden. Beispielsweise personalisierte Beirsdorf im Jahr 2021 die Gesichtspflege mit der Einführung seiner neuen Marke OWN (Only What's Needed), die speziell auf individuelle Bedürfnisse und wissenschaftliche Erkenntnisse abgestimmte Inhaltsstoffe verwendet.

Überblick über die deutsche Hautpflegeproduktebranche

- Der deutsche Markt für Hautpflegeprodukte ist stark fragmentiert, mit einigen globalen und lokalen Akteuren. Zu den wichtigsten Marktteilnehmern zählen L'Oreal SA, Procter Gamble, Beiersdorf AG, Unilever PLC und Shiseido Company. Die Hauptstrategie ist die Produktentwicklung, gefolgt von der Expansion des Unternehmens. Die Unternehmen konkurrieren auf der Grundlage verschiedener Faktoren, darunter Produktangebote, hochwertige Verpackungen und Marketingaktivitäten, um sich einen Wettbewerbsvorteil auf dem Markt zu verschaffen.

- Marktteilnehmer nutzen die potenziellen E-Commerce-Vertriebskanäle, um das Einkaufen komfortabler zu gestalten und mehr Verbraucher über geografische Grenzen hinweg zu erreichen. Unternehmen erneuern ihre Produkte und bewerben fortgeschrittene und Nischenkategorien, wodurch wiederkehrende Probleme der Verbraucher aufgrund von Umweltverschmutzung, Alterung und Zeitmangel beseitigt werden können.

Deutsche Marktführer für Hautpflegeprodukte

L'Oreal S.A.

Procter & Gamble

Beiersdorf AG

Unilever plc

Shiseido Company Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Deutsche Marktnachrichten für Hautpflegeprodukte

- Juni 2022 PG gab bekannt, dass seine Produkte der Marken Head Shoulders, Pantene, Herbal Essences und Aussie nun in recycelbaren FSC-zertifizierten Papierboxen verpackt werden, die zwei 250-ml-Flüssigkeitsflaschen entsprechen.

- Mai 2022 L'Oréal bringt UVMune 400 auf den Markt. UVMune 400 ist L'Oréals erste Sonnenfiltertechnologie, die größte Sonnenschutzinnovation seit 30 Jahren, um die Haut effektiv vor ultralangen UVA-Strahlen zu schützen, den 30 % der Sonnenstrahlen, die es gibt bisher unzureichend gefiltert. UVMune 400 ist jetzt im La Roche-Posay Anthelios-Franchise erhältlich, der ersten Marke der Gruppe, die diese leistungsstarke Technologie nutzt.

- April 2022 Beiersdorf bringt in Deutschland eine Feuchtigkeitscreme mit recyceltem Kohlendioxid auf den Markt. Die Nivea Men Climate Care Feuchtigkeitscreme enthält insgesamt 14 % Ethanol, das durch die Fermentation von Kohlendioxid zu seiner Herstellung synthetisiert wurde.

Segmentierung der deutschen Hautpflegeprodukte-Industrie

Ein Hautpflegeprodukt ist eine Reihe von Produkten, die das Aussehen und die Gesundheit der Haut verbessern sollen.

Der deutsche Markt für Hautpflegeprodukte ist nach Typ und Vertriebskanal segmentiert. Je nach Produkttyp wird der Markt in Gesichtspflege, Körperpflege und andere Typen unterteilt. Basierend auf den Vertriebskanälen wird der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte und andere Vertriebskanäle segmentiert.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Werts (in Mio. USD) erstellt.

| Gesichtspflege |

| Körperpflege |

| Andere Arten |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Andere Vertriebskanäle |

| Typ | Gesichtspflege |

| Körperpflege | |

| Andere Arten | |

| Vertriebsweg | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Fachgeschäfte | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur deutschen Marktforschung für Hautpflegeprodukte

Wie groß ist der Markt für Hautpflegeprodukte in Deutschland derzeit?

Der deutsche Markt für Hautpflegeprodukte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,56 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Markt für Hautpflegeprodukte?

L'Oreal S.A., Procter & Gamble, Beiersdorf AG, Unilever plc, Shiseido Company Limited sind die größten Unternehmen, die auf dem deutschen Markt für Hautpflegeprodukte tätig sind.

Welche Jahre deckt dieser deutsche Markt für Hautpflegeprodukte ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für Hautpflegeprodukte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Hautpflegeprodukte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der deutschen Hautpflegeprodukte-Branche

Statistiken zum deutschen Marktanteil, der Größe und der Umsatzwachstumsrate von Hautpflegeprodukten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse deutscher Hautpflegeprodukte umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.