Marktanalyse für Kurier-, Express- und Paketdienste (KEP) in Deutschland

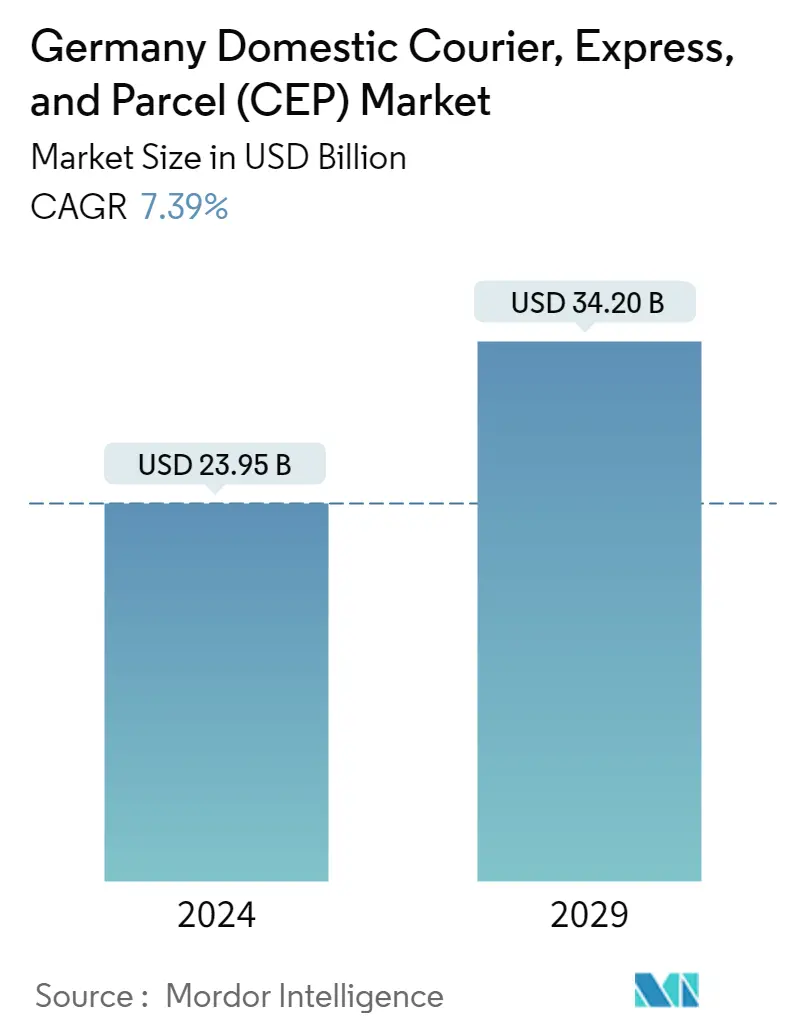

Die Größe des inländischen Kurier-, Express- und Paketmarktes in Deutschland wird im Jahr 2024 auf 23,95 Milliarden US-Dollar geschätzt und soll bis 2029 34,20 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 7,39 % im Prognosezeitraum (2024–2029) entspricht.

- Die Pandemie im Jahr 2020 markierte in Deutschland ein Jahr des Stillstands. Verbraucher und Unternehmen litten unter Einschränkungen ihrer gewohnten Abläufe, doch ein Sektor, der den Betrieb am Laufen hielt, waren Paket- und Kurierdienste. Es verarbeitete Hunderte Millionen Bestellungen, die zusätzlich zu seiner üblichen Arbeitsbelastung anfielen. Der deutsche Kurier-, Express- und Paketmarkt (KEP) erreichte während der COVID-19-Hochphase im Jahr 2020 neue Rekorde, einschließlich eines Anstiegs der B2C-Lieferungen um fast 20 %, da die Pandemie die zugrunde liegenden Wachstumstrends beschleunigte.

- Bundesbürger haben im vergangenen Weihnachten deutlich weniger Pakete erhalten, als Branchenexperten erwartet hatten. Im November und Dezember 2022 wurden in Deutschland rund 395 Millionen Pakete an Privatpersonen zugestellt, 20 Millionen weniger als prognostiziert. Weihnachten ist für Paketunternehmen die wichtigste Zeit des Jahres. Verkaufsförderungsaktionen wie der Black Friday Ende November kurbeln den Konsum an und je näher Heiligabend rückt, desto intensiver suchen viele Verbraucher im Internet nach Geschenken. Entsprechend hoch sind die Paketmengen. Nach starken Wachstumsjahren in Corona-Zeiten hat die Paketbranche im vergangenen Weihnachtsgeschäft sozusagen eine Verschnaufpause eingelegt. Im Weihnachtsgeschäft 2021 hatte es 440 Millionen Sendungen gegeben – deutlich mehr als zuvor. Die 395 Millionen im Weihnachtsgeschäft 2022 liegen immer noch deutlich über dem Niveau vor der Pandemie Im November und Dezember 2019 wurden 366 Millionen Artikel an Privatpersonen in Deutschland verschickt.

- Postdienstleister in Deutschland stehen vor der Herausforderung, Briefe und Pakete künftig emissionsärmer zu transportieren und zuzustellen. Dies erfordert einen grundlegenden Umbau der Transport- und Liefernetze. Marktteilnehmer integrieren Elektrofahrzeuge in ihre Flotten, um die Emissionen ihres Betriebs zu reduzieren. Beispielsweise unterzeichneten Volvo Trucks und Deutsche Post DHL Group im Dezember 2022 eine Kooperationsvereinbarung, um die Umstellung auf emissionsfreie Fahrzeuge zu beschleunigen. DHL beabsichtigt, den Übergang zu schweren Elektro-Lkw zu intensivieren, indem es insgesamt 44 neue elektrische Volvo-Lkw auf Strecken in Europa einsetzt. Der Paketdienstleister GLS Germany testet derzeit im Rahmen seiner Nachhaltigkeitsstrategie Climate Protect die Paketzustellung per Bahn. In einem Pilotprojekt, das bis Ende Januar läuft, werden täglich bis zu 1.000 Pakete per Bahn von Nürnberg nach Hannover verschickt. Auch andere Marktteilnehmer unternehmen ähnliche Initiativen. Im Oktober 2022 starteten DPD Deutschland und nebenan.de die Kooperation Paketnachbarn für zuverlässige und nachhaltige Lieferungen. DPD-Paketempfänger können jetzt auf nebenan.de ihren Wunschnachbarn finden und direkt anfragen, ob der Betreffende ein unterwegs befindliches Paket entgegennehmen kann. Mit nur wenigen Klicks können Paketempfänger jetzt auch Nachbarn erreichen, die nicht im eigenen Gebäude wohnen. Ein weiterer Vorteil der Zusammenarbeit sind erfolgreichere Erstauslieferungen und damit die Reduzierung umweltschädlicher CO2-Emissionen.

- Da sich die Konjunktur derzeit insgesamt wieder im Aufwärtstrend befindet, sind die Erwartungen für das Kurier-, Express- und Paketgeschäft für die Zukunft positiv. Setzt sich der Trend wie erwartet fort, werden unter Berücksichtigung einer weiteren Zunahme des E-Commerce und gestützt auf Schätzungen deutscher Wirtschaftsforschungsinstitute und relevanter Unternehmen im Jahr 2025 insgesamt 5,7 Milliarden Sendungen zugestellt.

Markttrends für Kurier-, Express- und Paketdienste (KEP) in Deutschland

E-Commerce treibt das Wachstum des KEP-Marktes voran

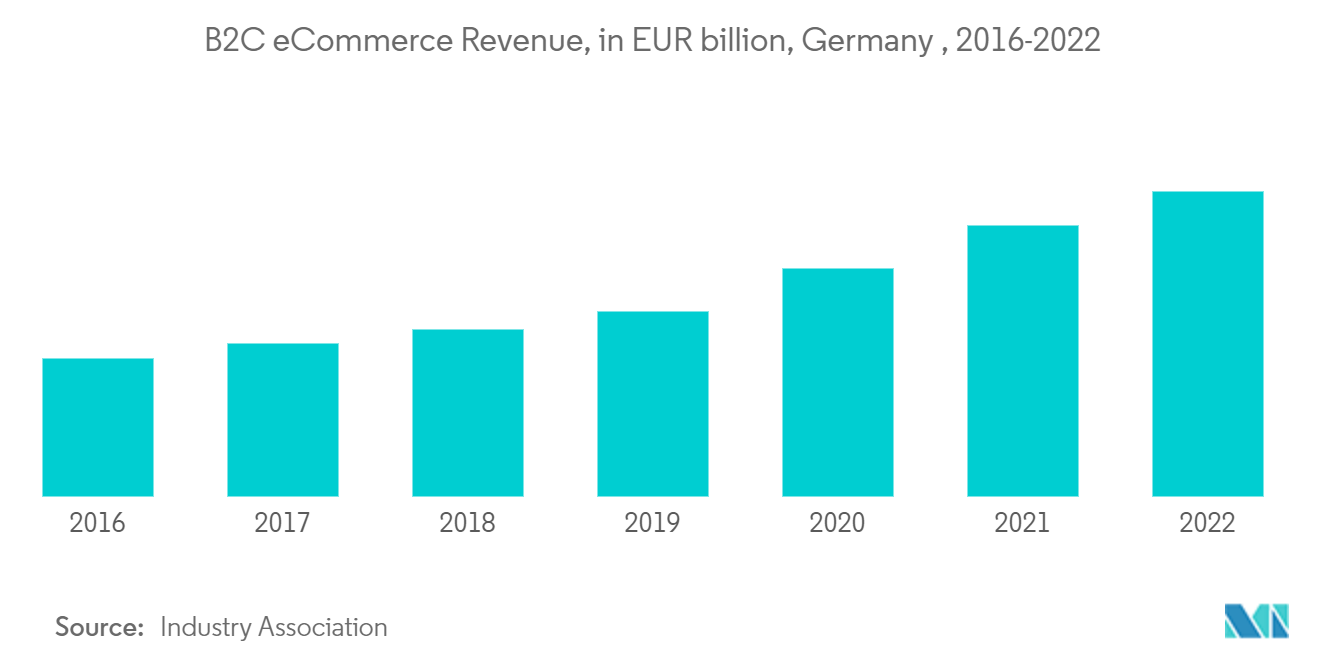

Die deutsche E-Commerce-Branche konnte im Jahr 2022 nicht an die hohen Umsatzzahlen des Vorjahres anknüpfen, wie aus Daten des Verbandes E-Commerce und Versandhandel (bevh) hervorgeht. Der nicht inflationsbereinigte Bruttowarenumsatz im E-Commerce sank im Jahr 2022 um 8,8 % auf 90,4 Mrd. EUR (97,13 Mrd. USD), verglichen mit 99,1 Mrd. EUR (106,48 Mrd. USD) im Vorjahr. Der Gesamtumsatz der Branche belief sich im Jahr 2022 auf 101,7 Milliarden Euro (109,28 Milliarden US-Dollar), verglichen mit 107,1 Milliarden Euro (115,08 Milliarden US-Dollar) im Jahr 2021. Im Vergleich zu den Verkaufszahlen vor Corona (2019) waren die Online-Warenverkäufe jedoch immer noch 24,5 % höher im Jahr 2022. Laut bevh ist dies eine besondere, konjunkturelle Entwicklungstatsache, dass die Zahl der aktiven Kunden zwar gleich bleibt, diese aber seltener und für kleinere Beträge kaufen. Der bevh geht davon aus, dass die Vorteile des digitalen Einkaufens wie Service, Transparenz und Verfügbarkeit dazu beitragen werden, dass der E-Commerce im Jahr 2023 mit einer erwarteten Wachstumsrate von 4,8 % bei Waren wieder etwas stärker als der Gesamtmarkt wächst.

Da die deutsche E-Commerce-Branche langfristig ein starkes Wachstum verzeichnen wird, wird erwartet, dass globale E-Commerce-Investoren Millionen von Euro ins Land pumpen. Im Juni 2022 gab Clearco, ein E-Commerce-Investor aus Kanada, seinen Start in Deutschland bekannt. Das Unternehmen hat lokalen Online-Unternehmen 500 Millionen Euro (537,25 Millionen US-Dollar) zugesagt. Diese Investition in den heimischen E-Commerce-Markt wird das Branchenwachstum in den nächsten drei bis vier Jahren weiter vorantreiben. Das Unternehmen hat über 7.000 E-Commerce-Unternehmen finanziert und bis Juni 2022 weltweit über 3 Milliarden Euro (3,22 Milliarden US-Dollar) investiert. Im Jahr 2022 startete das Unternehmen auch in Irland und kündigte eine Investition von 100 Millionen Euro (107,45 Millionen US-Dollar) in die lokale digitale Wirtschaft an. Es wird erwartet, dass diese Investition zusammen mit der Finanzierung durch andere globale Private-Equity- und Risikokapitalfirmen in Deutschland in den nächsten drei bis vier Jahren das Wachstum der Branche vorantreiben wird. Das Vereinigte Königreich ist derzeit auch nach dem Brexit führend im E-Commerce in Europa. Es wird jedoch erwartet, dass Deutschland bis 2025 diesen Platz einnimmt. Dieses enorme Wachstum des E-Commerce wird den KEP-Markt in Deutschland vorantreiben.

Wachstum der Paketmengen treibt das Marktwachstum voran

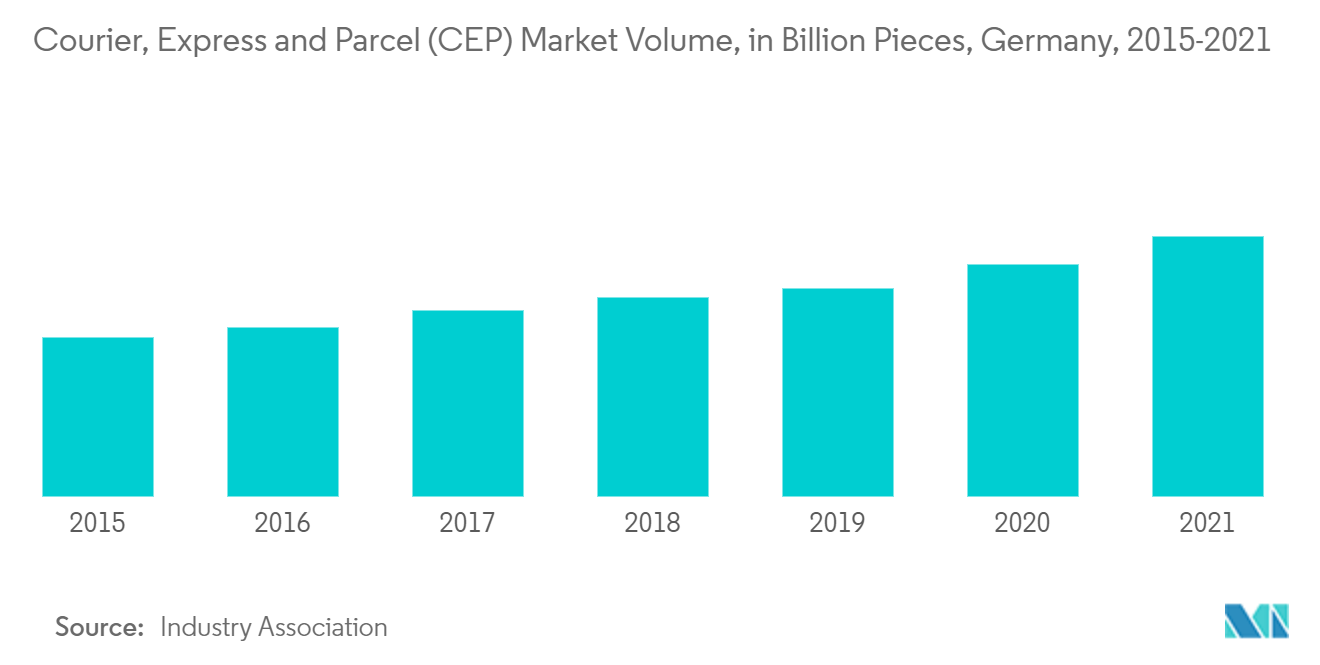

Der Paketmarkt in Deutschland wächst rasant. Mittlerweile werden in Deutschland jedes Jahr mehr als vier Milliarden Pakete verschickt. Im deutschen Kurier-, Express- und Paketversand inklusive B2B-, B2C- und C2C-Versand ist die Entwicklung des Gesamtversandvolumens seit Jahren kontinuierlich im Aufwärtstrend. Einer der Hauptfaktoren für die Stärkung des deutschen Paketmarktes ist die Präsenz zahlreicher kleiner und mittlerer Unternehmen. In Deutschland waren im Jahr 2021 über 12.000 Unternehmen im KEP-Markt aktiv, wobei das Bundesland Nordrhein-Westfalen die höchste Firmenkonzentration aufwies. Seit einigen Jahren ist eine deutliche Marktverschiebung zu beobachten, wobei der B2B-Bereich ins Wanken gerät und das Marktwachstum aus dem B2C-Bereich kommt, vor allem dank E-Commerce. Last Mile Experts schätzt mittlerweile, dass B2C-Pakete mehr als 60 % des Gesamtmarktes ausmachen. Die Deutsche Post DHL transportiert immer mehr Pakete 2021 wurden in Deutschland 1,8 Milliarden Pakete transportiert, 2020 waren es noch 1,6 Milliarden. Die höhere Zahl der Sendungen ist vor allem auf den florierenden Online-Handel zurückzuführen.

Aufgrund des wachsenden Online-Handels nehmen die Paketsendungen jedes Jahr zu. In den letzten 10 Jahren lag das jährliche Wachstum des Sendungsvolumens zwischen 4 und 7 %. Das Wachstum nahm im Jahr 2020 besonders stark zu Erstmals seit 20 Jahren stiegen die Versandmengen im Jahresvergleich zweistellig, wie eine BIEK-Studie zeigt. Tatsächlich überstieg die Zahl der Paketsendungen in diesem Jahr die Marke von vier Milliarden Sendungen und erreichte im Jahr 2021 die Zahl 4,5 Milliarden. Es wird erwartet, dass das Versandvolumen im Jahr 2023 gegenüber dem Vorjahr um weitere 8 % steigen und bis 2025 5,7 Milliarden Sendungen erreichen wird Drei deutsche Bahnverbände haben sogar Vorschläge vorgelegt, um den Schienentransport von Paketen im Land zu erhöhen. Die drei beteiligten Verbände sind die Allianz pro Schiene, der Bundesverband Paket- und Expresslogistik (BIEK) und der Verband Deutscher Transportunternehmen (VDV). Die Vorschläge wurden dem Bundesverkehrsministerium, Oliver Luksic, vorgelegt. Die Verbände betonen die Notwendigkeit, die Kapazitäten in den Korridoren zu verbessern, den Ausbau der Schieneninfrastruktur zu beschleunigen und die städtische Schieneninfrastruktur zu verbessern. Diese steigenden Paketmengen werden zum Wachstum des KEP-Marktes in Deutschland beitragen.

Überblick über die Kurier-, Express- und Paketbranche (KEP) in Deutschland

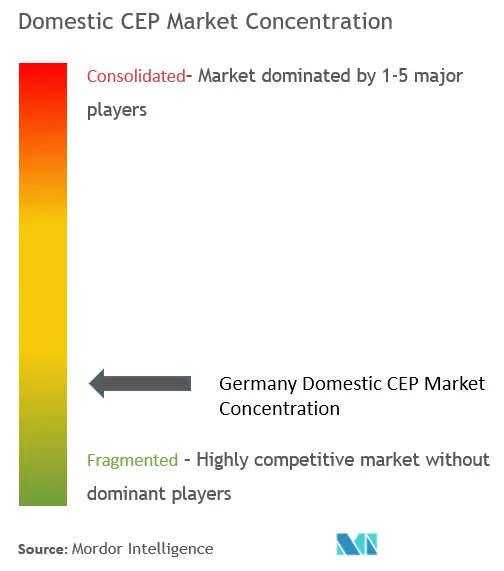

Der inländische KEP-Markt in Deutschland ist fragmentiert, da mehrere Unternehmen auf dem Markt tätig sind und große Player nicht über den größten Marktanteil verfügen. Inländische Lieferungen werden von Unternehmen wie DHL, Hermes, DPD, GLS und UPS dominiert. Unternehmen wie DHL und Hermes, die deutsche Unternehmen sind, verfügen über eine starke Marktpräsenz im Land und auch über eine starke internationale Präsenz. Die Zustell- und Drittanbieter-Paketunternehmen investieren in Technologie, um sich einen Vorsprung zu verschaffen und ihre Dienstleistungen im Land auszubauen. Nach der Pandemie ist das Volumen der Online-Lieferungen deutlich gestiegen und Lieferunternehmen versuchen, diese Chance zu nutzen.

Marktführer im deutschen Kurier-, Express- und Paketdienst (KEP).

Deutsche Post DHL

Hermes

DPD

GLS

UPS

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kurier-, Express- und Paketdienste (KEP) in Deutschland

- Januar 2023 Der Paketdienstleister Hermes Deutschland kündigt den Bau eines neuen Sortier- und Verteilzentrums in der Nähe von Dresden, Sachsen, an, das nach vollständiger Inbetriebnahme in der Lage sein wird, mehr als 200.000 Sendungen pro Tag zu bearbeiten. Die von der Bremer Peper Söhne-Gruppe entworfene neue Anlage wird eine Gesamtfläche von rund 68.500 m² umfassen und mit dem Gold-Rating der Deutschen Gesellschaft für Nachhaltiges Bauen (DGNB) gebaut werden. Es wird eine 3.100 m² große Photovoltaikanlage umfassen , die rund 40 Ladepunkte für eine Flotte von Elektrofahrzeugen versorgen wird. Rund 100 Mitarbeiter werden an dem Standort arbeiten, der pünktlich zur Hochsaison 2023 fertiggestellt sein soll.

- Juni 2022 DHL Freight, einer der führenden Anbieter von Straßentransportdienstleistungen in Europa, hat in der Stadt Erlensee in der deutschen Metropolregion Rhein-Main ein neues DHL Freight-Terminal eingeweiht. Um die Effizienz und Servicequalität im gesamten europäischen Straßentransportnetzwerk von DHL Freight zu steigern, werden rund 260 Mitarbeiter an dem hochmodernen Standort unter anderem Teilcontainer- und Komplett-Lkw-Ladungen abwickeln. Die neue Umschlaganlage in der Nähe von Frankfurt am Main umfasst ein Cross-Dock-Terminal, ein Lager für Spezialchemikalien und allgemeine Produktionsgüter sowie Büroflächen. Die Büroräume sind im denkmalgeschützten Kontrollturm des ehemaligen Luftwaffenstützpunkts untergebracht und wurden umfassend renoviert.

Segmentierung der Kurier-, Express- und Paketbranche (KEP) in Deutschland

Unter Kurier, Express und Paket (KEP) versteht man die Sammlung von Dienstleistungen, die die Zustellung verschiedener Waren und Produkte über verschiedene Medien wie Luft, Wasser und Land über Regionen hinweg umfassen. Diese von CEP gelieferten Pakete sind größtenteils nicht palettiert und wiegen zusammen rund 50 Kilogramm. Der deutsche Markt für inländische Kurier-, Express- und Paketdienste (KEP) ist nach Geschäftsmodell [Business-to-Business (B2B), Business-to-Customer (B2C), Customer-to-Customer (C2C)] und Typ (E-Commerce) segmentiert und Nicht-E-Commerce) und Endbenutzer (Dienstleistung, Groß- und Einzelhandel, Gesundheitswesen, industrielle Fertigung und andere Endbenutzer). Der Bericht bietet die Marktgröße und den prognostizierten Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Business-to-Business (B2B) |

| Business-to-Customer (B2C) |

| Kunde-zu-Kunde (C2C) |

| E-Commerce |

| Kein E-Commerce |

| Dienstleistungen (BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen)) |

| Groß- und Einzelhandel (E-Commerce) |

| Gesundheitspflege |

| Industrielle Fertigung |

| Andere Endbenutzer |

| Geschäftsmodell | Business-to-Business (B2B) |

| Business-to-Customer (B2C) | |

| Kunde-zu-Kunde (C2C) | |

| Typ | E-Commerce |

| Kein E-Commerce | |

| Endbenutzer | Dienstleistungen (BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen)) |

| Groß- und Einzelhandel (E-Commerce) | |

| Gesundheitspflege | |

| Industrielle Fertigung | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Kurier-, Express- und Paketdienste (KEP) in Deutschland

Wie groß ist der deutsche Markt für inländische Kurier-, Express- und Paketdienste (KEP)?

Es wird erwartet, dass der deutsche Markt für inländische Kurier-, Express- und Paketdienste (KEP) im Jahr 2024 23,95 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,39 % auf 34,20 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für inländische Kurier-, Express- und Paketdienste (KEP) in Deutschland?

Im Jahr 2024 wird der Markt für inländische Kurier-, Express- und Paketdienste (KEP) voraussichtlich 23,95 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem deutschen Markt für inländische Kurier-, Express- und Paketdienste (KEP)?

Deutsche Post DHL, Hermes, DPD, GLS, UPS sind die größten Unternehmen, die auf dem deutschen Markt für inländische Kurier-, Express- und Paketdienste (KEP) tätig sind.

Welche Jahre deckt dieser Markt für inländische Kurier-, Express- und Paketdienste (KEP) in Deutschland ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des deutschen Inlandskurier-, Express- und Paketmarktes (KEP) auf 22,30 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des deutschen Marktes für inländische Kurier-, Express- und Paketdienste (CEP) für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für inländische Kurier-, Express- und Paketdienste (CEP) für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der deutschen Paketindustrie

Statistiken für den Paketmarktanteil, die Größe und die Umsatzwachstumsrate in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Paketanalyse für Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.