Marktgröße für tierisches Protein in Deutschland

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 320.71 Millionen US-Dollar | |

| Marktgröße (2029) | 399.92 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.15 % | |

| Am schnellsten wachsend nach Endbenutzer | Ergänzungen | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in Deutschland

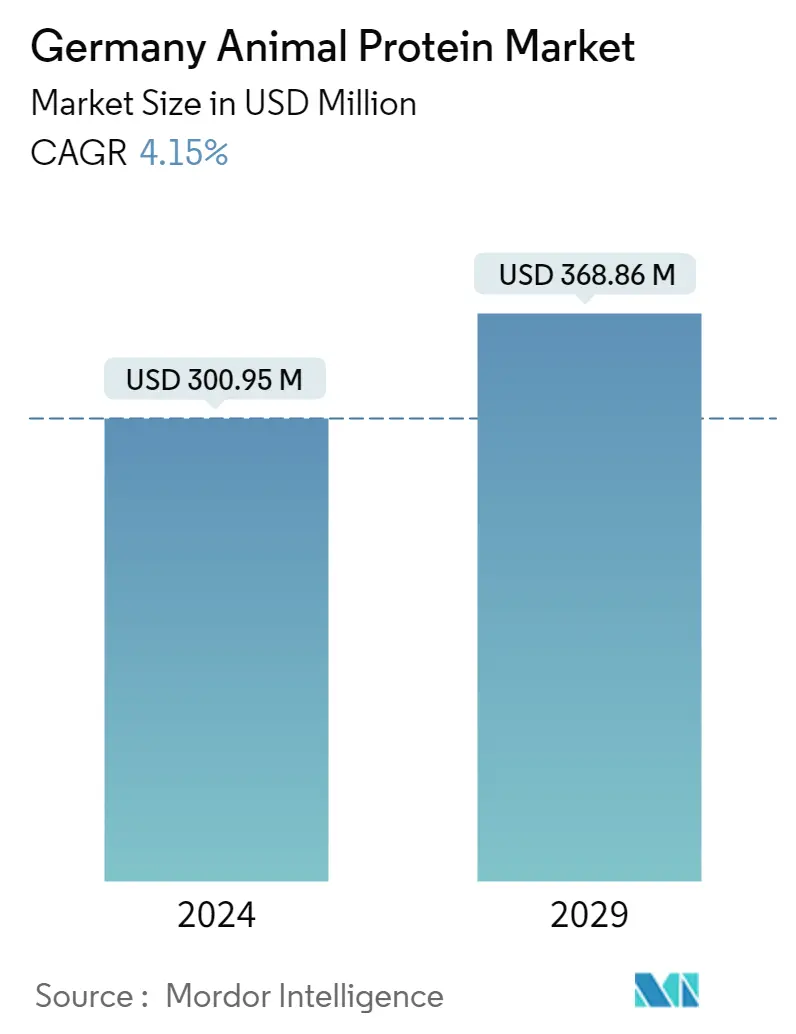

Die Größe des deutschen Tierproteinmarkts wird im Jahr 2024 auf 300,95 Millionen US-Dollar geschätzt und soll bis 2029 368,86 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,15 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass das Segment Körperpflege und Kosmetik im Prognosezeitraum höhere Umsätze erzielen wird, da die Verbraucherpräferenzen für Schönheitsprodukte auf Kollagenbasis, die sich positiv auf die Haut auswirken, zunehmen

- Bei den Endverbrauchern dominierte im Jahr 2022 das FB-Segment den Einsatz verschiedener tierischer Proteine. Dies ist vor allem darauf zurückzuführen, dass das Teilsegment Bäckerei den Markt dominiert, mit einem Marktanteil von rund 30 % im Jahr 2022. Der Einsatz tierischer Proteine in der Bäckerei Der Sektor wächst, unterstützt durch die hohe Nachfrage nach funktionellem Brot. Lokale Verbraucher entwickeln eine starke Vorliebe für Produkte mit zusätzlichen gesundheitlichen Vorteilen, vor allem Protein. Daher ersetzen Verbraucher kohlenhydratreiche Backwaren durch proteinreiche Backwaren. Die Nachfrage nach Molkenprotein in Getränken steigt mit dem wachsenden Gesundheitsbewusstsein im Land. Inhaltsstoffe wie Bio- und Weidemolke haben aus gesundheitlichen und ethischen Gründen an Bedeutung gewonnen.

- Gemessen an der Wachstumsrate ist das Segment Körperpflege und Kosmetik das am zweitschnellsten wachsende Segment. Es wird prognostiziert, dass im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 4,19 % (Wert) verzeichnet wird. Kollagen ist das am häufigsten für Körperpflegeanwendungen verwendete tierische Protein, da es die Hautelastizität stärkt und Feuchtigkeit spendet und gleichzeitig Haarfollikelschäden und Ergrauen verhindert.

- Das Nahrungsergänzungsmittel-Segment hatte im Jahr 2022 wertmäßig den zweitgrößten Anteil am Markt für tierische Proteine. Es wurde hauptsächlich vom Segment Sport-/Leistungsnahrung dominiert, das den Markt voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 6,24 % wertmäßig antreiben wird. im Prognosezeitraum. Zunehmende gesundheitliche Bedenken, eine höhere Prävalenz von Fettleibigkeit und die Zunahme von Fitnessclubs im Land führen zu einer erhöhten Nachfrage nach diesem Segment, insbesondere in der Kategorie Sporternährung. Mit bundesweit 11.660.000 Fitnessstudio-Mitgliedern waren im Jahr 2021 rund 14 % der deutschen Bevölkerung Fitnessstudio-Mitglieder, was die Nachfrage nach Sporternährungsergänzungsmitteln ankurbelte.

Markttrends für tierisches Protein in Deutschland

- Die Nachfrage nach Premium-Babynahrung steigt

- Ein starker Einfluss auf das Bäckereisegment, um den Markt voranzutreiben

- Die Abkehr der Verbraucher von kohlensäurehaltigen Getränken könnte den Markt bremsen

- Anreicherungs- und innovative Verpackungstrends beeinflussen den Markt für Frühstückszerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Hohe Süßwarenproduktion kommt deutschen Herstellern zugute

- Es wird erwartet, dass die Nachfrage nach funktionellen Milchprodukten den Markt antreiben wird

- Alternde Bevölkerung zur Erweiterung der Verbraucherbasis

- Fleischalternativen erweisen sich als potenzielle Markttreiber

- Single-Haushalte sollen den RTE/RTC-Markt vorantreiben

- Es wird erwartet, dass gesunde Snacks den Markt in Zukunft antreiben werden

- Es wird erwartet, dass Verbraucher mit einem aktiven Lebensstil den Markt antreiben

- Feeds mit spezifischen Ansprüchen sind auf dem Vormarsch

- Naturkosmetikprodukte beflügeln den untersuchten Markt

Überblick über die Tierproteinindustrie in Deutschland

Der deutsche Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 32,44 % einnehmen. Die Hauptakteure in diesem Markt sind Arla Foods amba, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Kerry Group PLC und Koninklijke FrieslandCampina NV (alphabetisch sortiert).

Deutschlands Marktführer für tierisches Protein

Arla Foods amba

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Kerry Group PLC

Koninklijke FrieslandCampina N.V.

Other important companies include Agrial Enterprise, GELITA AG, Hoogwegt Group, Lactoprot Deutschland GmbH, Lapi Gelatine SpA, MEGGLE GmbH & Co.KG, Morinaga Milk Industry Co. Ltd, Tessenderlo Group, Ynsect.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierisches Protein in Deutschland

- Dezember 2021 Lapi Gelatine übernimmt Juncà Gelatines aus Spanien, um seine Präsenz in der industriellen Gelatineindustrie für Lebensmittel- und Pharmaanwendungen auszubauen. Lapi Gelatine mit Sitz in Italien schloss die Übernahme in Zusammenarbeit mit DisproInvest, der Holdinggesellschaft, die den internationalen Rohstoffvertrieb kontrolliert, und Disproquima, das im Life-Science-Markt tätig ist, ab.

- April 2021 Ÿnsect übernimmt Protifarm, einen der führenden Hersteller von Insektenproteinen für menschliche Anwendungen. Das gemeinsame Angebot beschleunigte seine Produktionskapazitäten mit einem dritten Produktionsstandort und stärkte damit die Position von Ÿnsect auf dem globalen Markt für Insektenproteine.

- Januar 2021 Rousselot, eine Marke von Darling Ingredients, die Lösungen auf Kollagenbasis herstellt, stellte auf der virtuellen Beauty Skincare Formulation Conference 2021 ein MSC-zertifiziertes Meereskollagenpeptid namens Peptan® vor. aus dem Meer gefangener Weißfisch, zertifiziert vom Marine Stewardship Council (MSC) und wird hauptsächlich in hochwertigen Nutricosmetics und Nahrungsergänzungsmitteln verwendet. Der Inhaltsstoff wird in Rousselots Werken in Frankreich hergestellt, ist aber weltweit erhältlich. Der Hauptgrund für diese Einführung sind die zunehmenden Produktentwicklungen mit Kollagen aus wild gefangenen Meeresfischen und die steigende Nachfrage nach Schönheits- und Nahrungsergänzungsmitteln auf Fischkollagenbasis.

Deutschland-Marktbericht für tierisches Protein – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Deutschland

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods amba

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 GELITA AG

- 5.4.6 Hoogwegt Group

- 5.4.7 Kerry Group PLC

- 5.4.8 Koninklijke FrieslandCampina N.V.

- 5.4.9 Lactoprot Deutschland GmbH

- 5.4.10 Lapi Gelatine SpA

- 5.4.11 MEGGLE GmbH & Co.KG

- 5.4.12 Morinaga Milk Industry Co. Ltd

- 5.4.13 Tessenderlo Group

- 5.4.14 Ynsect

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der deutschen Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Bei den Endverbrauchern dominierte im Jahr 2022 das FB-Segment den Einsatz verschiedener tierischer Proteine. Dies ist vor allem darauf zurückzuführen, dass das Teilsegment Bäckerei den Markt dominiert, mit einem Marktanteil von rund 30 % im Jahr 2022. Der Einsatz tierischer Proteine in der Bäckerei Der Sektor wächst, unterstützt durch die hohe Nachfrage nach funktionellem Brot. Lokale Verbraucher entwickeln eine starke Vorliebe für Produkte mit zusätzlichen gesundheitlichen Vorteilen, vor allem Protein. Daher ersetzen Verbraucher kohlenhydratreiche Backwaren durch proteinreiche Backwaren. Die Nachfrage nach Molkenprotein in Getränken steigt mit dem wachsenden Gesundheitsbewusstsein im Land. Inhaltsstoffe wie Bio- und Weidemolke haben aus gesundheitlichen und ethischen Gründen an Bedeutung gewonnen.

- Gemessen an der Wachstumsrate ist das Segment Körperpflege und Kosmetik das am zweitschnellsten wachsende Segment. Es wird prognostiziert, dass im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 4,19 % (Wert) verzeichnet wird. Kollagen ist das am häufigsten für Körperpflegeanwendungen verwendete tierische Protein, da es die Hautelastizität stärkt und Feuchtigkeit spendet und gleichzeitig Haarfollikelschäden und Ergrauen verhindert.

- Das Nahrungsergänzungsmittel-Segment hatte im Jahr 2022 wertmäßig den zweitgrößten Anteil am Markt für tierische Proteine. Es wurde hauptsächlich vom Segment Sport-/Leistungsnahrung dominiert, das den Markt voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 6,24 % wertmäßig antreiben wird. im Prognosezeitraum. Zunehmende gesundheitliche Bedenken, eine höhere Prävalenz von Fettleibigkeit und die Zunahme von Fitnessclubs im Land führen zu einer erhöhten Nachfrage nach diesem Segment, insbesondere in der Kategorie Sporternährung. Mit bundesweit 11.660.000 Fitnessstudio-Mitgliedern waren im Jahr 2021 rund 14 % der deutschen Bevölkerung Fitnessstudio-Mitglieder, was die Nachfrage nach Sporternährungsergänzungsmitteln ankurbelte.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.