Deutsche Landmaschinen-Marktanalyse

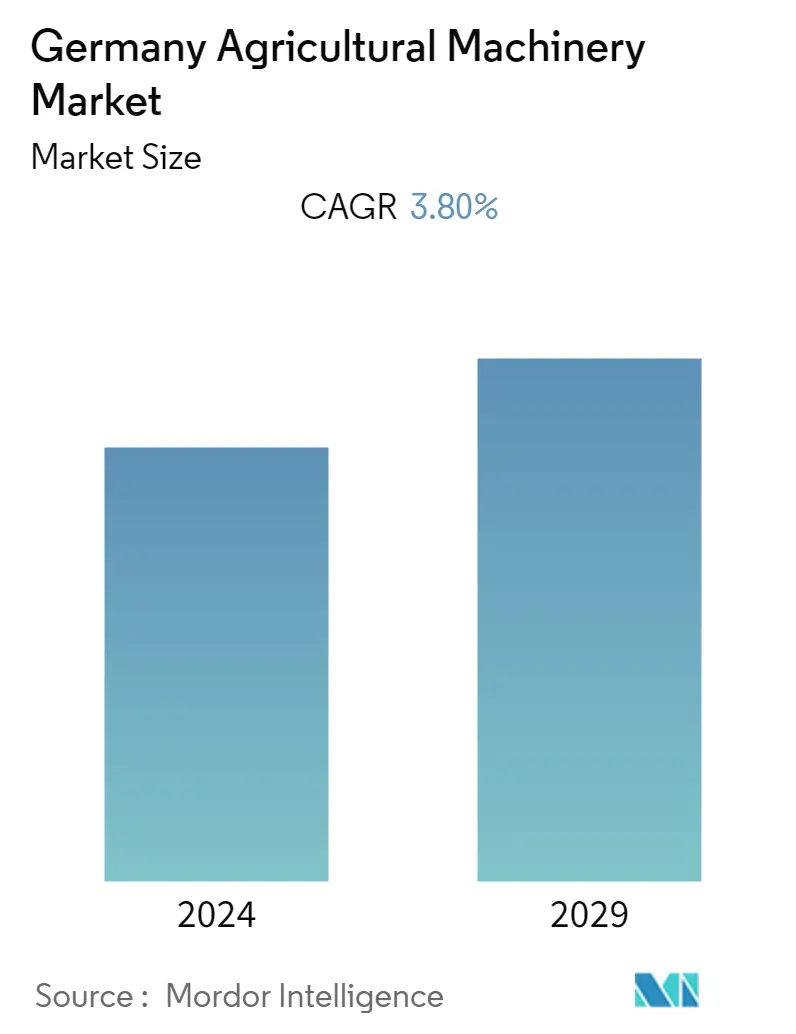

Der deutsche Landmaschinenmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,8 % verzeichnen.

Deutschland ist einer der größten Märkte für landwirtschaftliche Maschinen und Geräte in Europa, was auch auf den hohen Umsatz dieser Branche im Land zurückzuführen ist. Das Land ist einer der weltweit größten Exporteure von Landmaschinen und der größte Hersteller und zweitgrößte Verbraucher von Landmaschinen in Europa. Deutsche Landmaschinen werden aufgrund ihrer überlegenen Präzision und innovativen Technik weltweit bevorzugt. Deutschland ist eines der Top-Ziele für ausländische Direktinvestitionen in Land-, Bau- und Bergbaumaschinen in Europa. Diese Faktoren treiben den Markt im Land angemessen an. Daher nutzen Landwirte zunehmend die landwirtschaftliche Mechanisierung als Ersatz für manuelle Arbeit mit kostengünstigeren, leichter verfügbaren und effizienteren Mitteln für den landwirtschaftlichen Betrieb. Traktoren, die wichtigste Antriebsquelle für landwirtschaftliche Maschinen, verzeichneten daher im Land einen phänomenalen Umsatzanstieg.

Markttrends für deutsche Landmaschinen

Rückgang der Landarbeit

- Deutschland ist für seine fortschrittliche Technologie und sein Ingenieurswissen bekannt und diese Fähigkeiten wurden in verschiedenen Branchen, einschließlich der Landwirtschaft, eingesetzt. Die deutsche landwirtschaftliche Praxis zeichnet sich häufig durch Effizienz, Präzision und Nachhaltigkeit aus. Durch den Einsatz modernster Technologie und gut ausgebildeter Arbeitskräfte konnten Erträge gesteigert, Abfall reduziert und der Einsatz von Ressourcen wie Wasser und Dünger optimiert werden.

- Laut einem Bericht der Statistikabteilung der Vereinten Nationen (UNSD) gehörte Deutschland im Jahr 2021 zu den fünf größten Importeuren von Landmaschinen aus den USA. Deutsche Landwirte erhalten außerdem jährlich einen Zuschuss der Europäischen Union für Agrarinvestitionen. Dadurch können sie in moderne Maschinen investieren, die sonst teuer wären. Darüber hinaus herrscht in Indien ein ständiger Mangel an arbeitsintensiven landwirtschaftlichen Betrieben, da sich die Präferenz der Arbeitskräfte von rein landwirtschaftlichen Tätigkeiten hin zu verwandten Sektoren verändert.

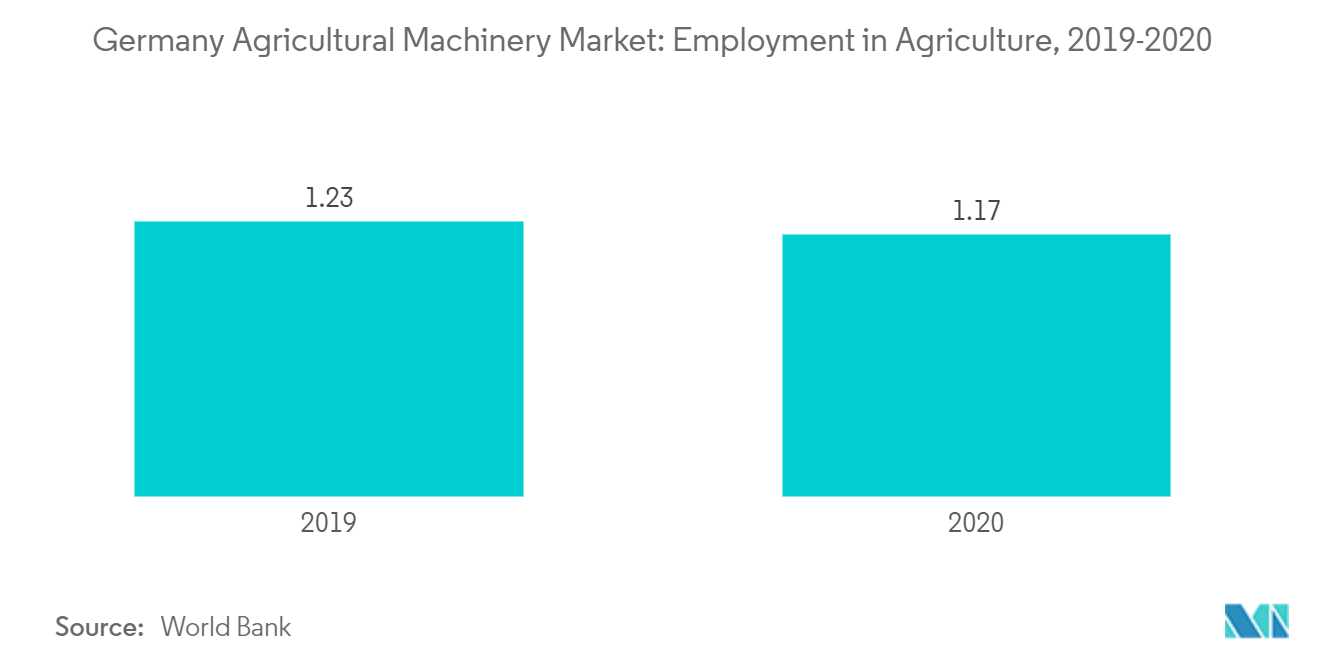

- Die rasche Urbanisierung ist auch einer der Hauptgründe für die zunehmende Mechanisierung der Landwirtschaft, da die Zahl der Arbeitskräfte in der Landwirtschaft abnimmt und in städtische Gebiete verlagert wird. Nach den neuesten Daten der Weltbank ist beispielsweise der Anteil der Beschäftigten über mehrere Jahre hinweg zurückgegangen. Daher wird erwartet, dass der Arbeitskräftemangel in den kommenden Jahren die Nachfrage nach landwirtschaftlichen Geräten ankurbeln und steigern wird. Die oben genannten Faktoren bestimmen maßgeblich den Landmaschinenmarkt des Landes.

Traktoren dominieren den Markt

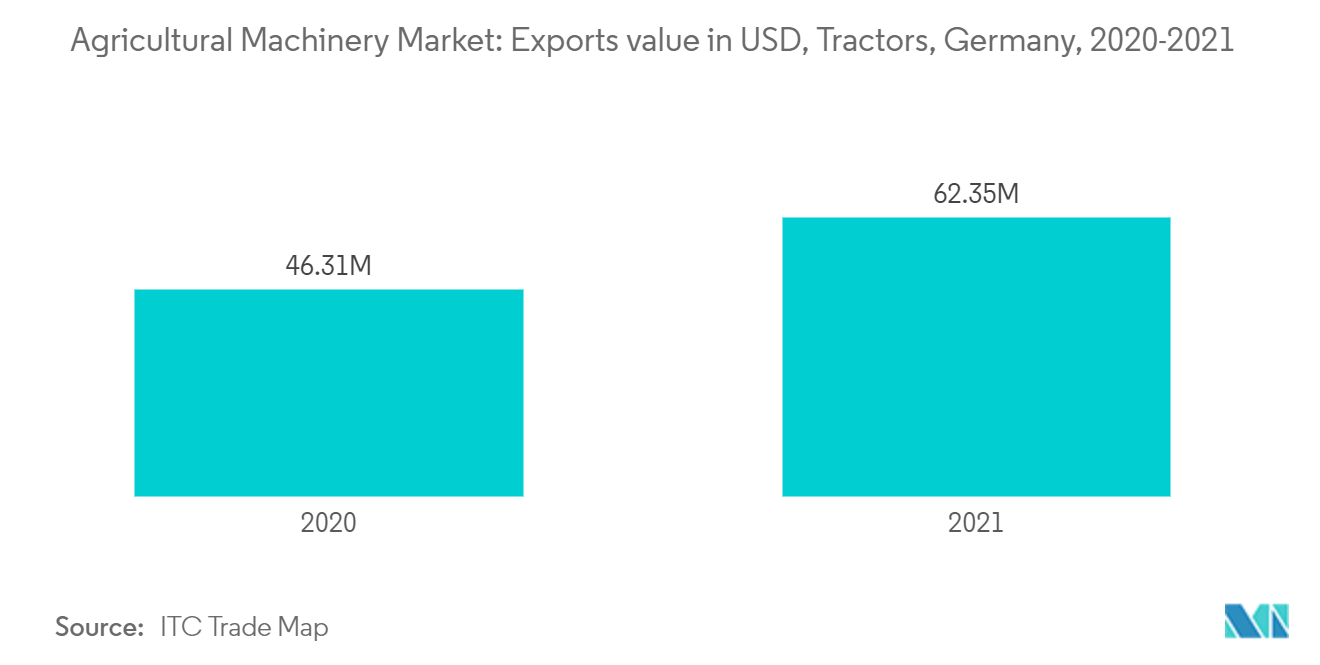

- Traktoren sind gemessen am Umsatz und der verkauften Stückzahl in Deutschland in den letzten fünf Jahren das führende Landmaschinensegment. Der Trend dürfte sich im Prognosezeitraum fortsetzen. Deutschland hat sich zu einem der führenden Hersteller von Landmaschinen in Europa entwickelt, was seine Dominanz auf dem Markt für landwirtschaftliche Traktoren unterstreicht. Beim Absatz liegt der Schwerpunkt auf der Traktorenproduktion mit einem Anteil von rund 40 %, wobei ein weiterer Schwerpunkt auf dem Leistungssegment über 120 PS liegt.

- Aufgrund des boomenden Inlandsmarktes lag die Exportquote in den letzten Jahren stabil bei 70-75 %. Traktoren werden weiter in fünf Segmente unterteilt weniger als 25 PS, 25–50 PS, 51–100 PS, 100–175 PS und mehr als 175 PS. Traktoren mit hoher Leistung haben aufgrund ihrer Preise und Anforderungen auf dem Feld im Vergleich zu kleinen und mittelgroßen Traktoren einen relativ höheren Marktanteil. Deutschland war auch im Jahr 2021 einer der größten Exporteure von Traktoren weltweit.

- AGCO Corporation ist eines der führenden Unternehmen auf dem Traktorenmarkt in Deutschland, das Marken wie Massey Ferguson und Valtra Inc. vertreibt. Daher setzen Landwirte zunehmend auf landwirtschaftliche Mechanisierung als Ersatz für Handarbeit mit einem kostengünstigeren, leichter verfügbaren und kostengünstigeren Produkt effizientere Mittel für den landwirtschaftlichen Betrieb. Traktoren, die wichtigste Antriebsquelle für landwirtschaftliche Maschinen, verzeichneten daher einen phänomenalen Umsatzanstieg.

Überblick über die deutsche Landmaschinenindustrie

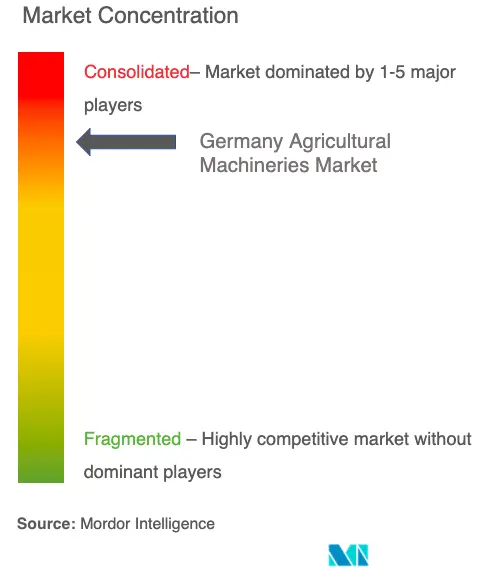

Der untersuchte Markt ist stark konsolidiert, wobei einige große Player einen wichtigen Marktanteil einnehmen. Dies lässt sich auf die Vorliebe der Pflanzenbauern für große Marken zurückführen, wenn es um Maschinen geht, um die Qualität und den Kundendienst der großen Unternehmen sicherzustellen. Renommierte Akteure wie Deere Company, AGCO Corporation, CNH Industrial NV, KUBOTA Corporation und Mahindra Mahindra Ltd sind bedeutende Akteure auf dem indischen Landmaschinenmarkt. Neue Produkteinführungen, Partnerschaften und Akquisitionen sind die wichtigsten Strategien der führenden Unternehmen auf dem Markt in Deutschland.

Deutsche Landmaschinen-Marktführer

Deere & Company

AGCO Corporation

CNH Industrial N.V.

KUBOTA Corporation

Mahindra and Mahindra

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum deutschen Landmaschinenmarkt

- Dezember 2022 Case IH bringt ein neues Großquaderballenpressenmodell LB 424 XLD auf den Markt, das besonders dichte 120 cm x 70 cm große Ballen produziert und die Dichte um 10 % erhöht, was die Ballenqualität, das Handling und den Rotorschneider verbessert.

- Oktober 2022 Case IH bringt zwei neue Traktoren des Modells Farmall A (90 A (90 PS) und 100 A (100 PS)) auf den Markt, die sich ideal für Anwendungen wie Heu, Viehhaltung, Aussaat, Sprühen, Düngen und Transport eignen.

- März 2022 Deere hat See Spray Ultimate auf den Markt gebracht, das das gezielte Sprühen von nicht rückstandsfähigen Herbiziden auf Unkräuter bei Mais-, Sojabohnen- und Baumwollpflanzen ermöglicht.

- September 2021 John Deere stellt ein neues kleines H423-Harvesteraggregat sowie die großen Modelle H425 und H425HD vor.

Segmentierung der deutschen Landmaschinenindustrie

Als Landmaschinen gelten Maschinen, die in der Landwirtschaft und anderen landwirtschaftlichen Tätigkeiten eingesetzt werden.

Der deutsche Landmaschinenmarkt wurde nach Typ segmentiert (Traktoren, Pflug- und Bodenbearbeitungsmaschinen, Pflanzmaschinen, Erntemaschinen, Heu- und Futtermaschinen, Sprühgeräte, Bewässerungsmaschinen und andere).

Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Weniger als 40 PS |

| 40 bis 100 PS |

| 101 bis 150 PS |

| Über 150 PS |

| Pflüge |

| Eggen |

| Rotovatoren und Kultivatoren |

| Sä- und Düngemaschinen |

| Düngerstreuer |

| Landplanierer |

| Andere Ausrüstung |

| Feldspritzen |

| Obstgartensprühgeräte |

| Mähdrescher |

| Feldhäcksler |

| Andere Erntemaschinen |

| Mäher und Aufbereiter |

| Ballenpressen |

| Heuwender und Rechen |

| Andere Heu- und Futtermaschinen |

| Traktoren | Weniger als 40 PS |

| 40 bis 100 PS | |

| 101 bis 150 PS | |

| Über 150 PS | |

| Ausrüstung | Pflüge |

| Eggen | |

| Rotovatoren und Kultivatoren | |

| Sä- und Düngemaschinen | |

| Düngerstreuer | |

| Landplanierer | |

| Andere Ausrüstung | |

| Sprühgeräte | Feldspritzen |

| Obstgartensprühgeräte | |

| Erntemaschinen | Mähdrescher |

| Feldhäcksler | |

| Andere Erntemaschinen | |

| Heu- und Futtermaschinen | Mäher und Aufbereiter |

| Ballenpressen | |

| Heuwender und Rechen | |

| Andere Heu- und Futtermaschinen |

Häufig gestellte Fragen zur deutschen Marktforschung für Landmaschinen

Wie groß ist der Markt für landwirtschaftliche Maschinen in Deutschland derzeit?

Der deutsche Landmaschinenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,80 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Landmaschinenmarkt?

Deere & Company, AGCO Corporation, CNH Industrial N.V., KUBOTA Corporation, Mahindra and Mahindra sind die größten Unternehmen, die auf dem deutschen Landmaschinenmarkt tätig sind.

Welche Jahre deckt dieser Markt für Landmaschinen in Deutschland ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für Landmaschinen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Landmaschinen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Landmaschinen in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Landmaschinen in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Landmaschinen in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)