Analyse des europäischen Uhrenmarktes

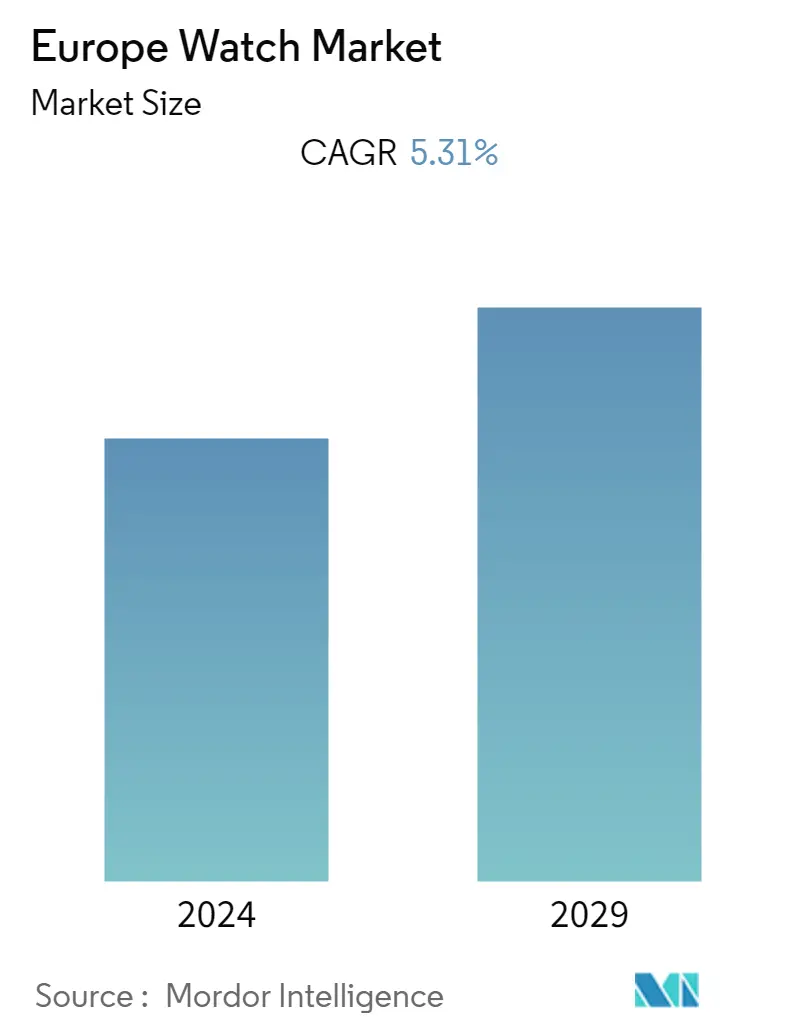

Der europäische Uhrenmarkt wurde im laufenden Jahr auf 26,19 Milliarden US-Dollar geschätzt und wird in den nächsten fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 5,31 % verzeichnen.

- Einer der Schlüsselfaktoren, die den Markt antreiben, ist die zunehmende Neigung der Menschen, teure Uhren als Statussymbol zu tragen. Auch limitierte Zeitmesser mit verschiedenen Designs und Funktionen, die von Herstellern mit einer erschwinglichen Auswahl an Optiken auf den Markt gebracht werden, locken Kunden an und steigern so den Umsatz. Beispielsweise stellten die italienischen Titanen Bvlgari und Ducati im Mai 2022 die auf 1000 Stück limitierte Aluminium-Ducati-Sonderedition vor. Darüber hinaus entscheiden sich die meisten Erstkäufer von Uhren in der Region für Premium-Modelle. Dadurch entwickeln sie in der Regel Markentreue, sodass es ihnen nichts ausmacht, mehr Geld auszugeben. Aufgrund des Ausmaßes touristischer Einkäufe und der Markentreue in Ländern wie dem Vereinigten Königreich wird erwartet, dass der Markt eine erhebliche Prävalenz bei Luxusuhren aufweist, die voraussichtlich einen beträchtlichen Marktanteil haben werden.

- Darüber hinaus dürfte in Ländern wie Deutschland die Nachfrage nach Analoguhren mit mittlerer Quarzgröße hoch sein, was vor allem auf die Verlagerung des Verbraucherfokus hin zu eher modeorientierten Uhren zurückzuführen ist. Marken wie Casio und Timex investieren kontinuierlich in Forschung und Entwicklung für Produktinnovationen, um einige der Funktionen von Smartwatches mit der langen Akkulaufzeit von Digitaluhren zu verbinden und das Produkt gleichzeitig in attraktivem Design und erschwinglichen Preisen anzubieten. Aufgrund der steigenden Nachfrage nach Uhren und Accessoires mit einem guten Preis-Leistungs-Verhältnis bei Frauen erfreuen sich auch preisgünstigere und mittelpreisigere Uhren immer größerer Beliebtheit auf dem Markt. Im Einklang mit dieser wachsenden Nachfrage planen die Hersteller auf dem Markt ihre Markteinführungen entsprechend, um die Bedürfnisse der Kunden zum günstigsten Preis zu erfüllen. Im Februar 2022 kündigte Oppo beispielsweise die Einführung der Watch Free in Europa an, einer Smartwatch, die im vergangenen September in China eingeführt wurde. Es handelt sich angeblich um die günstigste Uhr, die über mehrere intelligente Funktionen wie einen optischen Herzfrequenzsensor verfügt, der eine 24-Stunden-Überwachung unterstützt. Oppo gibt an, neben mehr als 100 Sportmodi und 40 Zifferblättern auch einen SpO2-Sensor zur Überwachung des Blutsauerstoffs eingebaut zu haben. Es wird erwartet, dass solche Entwicklungen in der Region das Marktwachstum im Prognosezeitraum schneller ankurbeln werden.

Trends auf dem Uhrenmarkt in Europa

Eine Kombination aus Abenteuersport und intelligenteren Wearables

- Man geht davon aus, dass die Wohlstandsgesellschaft in den entwickelten Ländern, insbesondere in der Europäischen Union, über ein höheres Durchschnittseinkommen verfügt und daher in der Lage ist, Freizeit- und Outdoor-Aktivitäten nachzugehen. Dies hängt auch mit der Convenience-Kultur zusammen, in der immer mehr selbstbewusste Verbraucher nach mehr Wahlmöglichkeiten bei ihren Aktivitäten suchen und nach veränderten Arbeitsmustern suchen, die es ihnen ermöglichen, die gewünschte Zeit flexibel zu nutzen. Bei der älteren Bevölkerung steht die Suche nach risikoarmen Aktivitäten im Vordergrund. Menschen im Alter zwischen 40 und 70 Jahren machen zwei Drittel der europäischen Outdoor-Aktivitäten aus. Andererseits ist dieses Segment auch anfällig für gesundheitliche Beschwerden, und intelligente Wearables, die unter anderem die Herzfrequenz und zurückgelegte Distanzen darstellen, weisen bei solchen Verbrauchern eine höhere Skalierbarkeit auf.

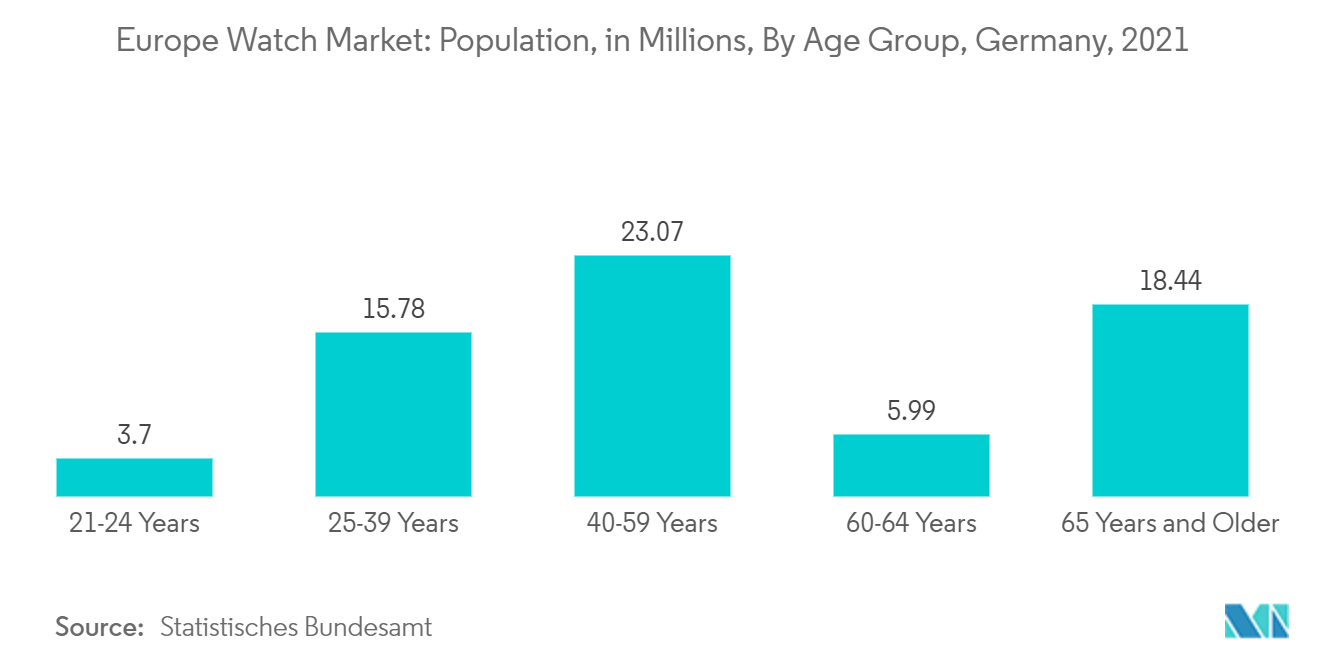

- Darüber hinaus ist die Bevölkerungsgruppe zwischen 40 und 70 Jahren in vielen Ländern der Region am größten. So stellen laut Statistischem Bundesamt die 40- bis 59-Jährigen mit 23 Millionen Menschen die größte Altersgruppe in Deutschland. Die aktuellsten Zahlen aus dem Jahr 2021 bestätigen, dass die nächstgrößere Altersgruppe mit 18,44 Millionen 65 Jahre und älter war. Dies verdeutlicht den Bedarf an Smartwatches, die Herzfrequenz, Blutdruck, Elektrokardiogramm (EKG) und Hauttemperatur anzeigen können, sowie SpO2-Sensoren, die den Blutsauerstoffgehalt bei der älteren Bevölkerung messen können, während diese anspruchsvolle Aktivitäten ausführt.

- Die Smart-Wearable-Märkte in Europa werden ebenfalls vom Millennial-Segment vorangetrieben, da eine Änderung ihres Lebensstandards auch das Engagement, das neuartige Technologien bieten, um ihre täglichen Aktivitäten zu rationalisieren, erhöhen wird. Darüber hinaus stellen auch Sportbegeisterte, Sportler und Fitnessstudiobesucher einen wichtigen Kundenstamm dar, den der Markt ansprechen kann. Die meisten Millennials, die Outdoor-Sport treiben und sich intensiv körperlich betätigen, geben oft viel Geld für ihre Uhren aus, da sie speziell für solche Aktivitäten hergestellt wurden. Daher konzentrieren sich die Marktteilnehmer auch darauf, Produkte auf den Markt zu bringen, die den Bedürfnissen der Verbraucher entsprechen. Beispielsweise brachte Huawei im April 2023 seine HUAWEI WATCH Ultimate auf den Markt, die angeblich für Fans von Extremsportarten in Italien entwickelt wurde. Das Unternehmen behauptete, es sei die erste Smartwatch, die aus hochwertigen Materialien und einem luxuriösen Design hergestellt wurde. Es wird erwartet, dass diese Entwicklungen und die oben genannten Faktoren den Herstellern genügend Möglichkeiten bieten, diese zu nutzen.

Digitale (intelligente) Uhren verzeichnen das größte Wachstum

- Einer der neuesten Trends, der im Smartwatch-Segment voraussichtlich an Bedeutung gewinnen wird, ist die zunehmende Integration der Haptik-Technologie, einer Standardfunktion, die für Warnungen und Benachrichtigungszwecke verwendet wird. Darüber hinaus macht die haptische Technologie dieser Smartwatches das Tragen eines Smartphones überflüssig, da sie den Benutzer darauf aufmerksam machen, wenn Textnachrichten, E-Mails oder Anrufe eingehen. Dies ist einer der Hauptgründe für den Aufstieg von Smartwatches, der letztendlich das Wachstum des Marktes vorantreibt.

- Darüber hinaus investieren die führenden europäischen Uhrenhersteller in diesem Segment in die Entwicklung neuer und aktualisierter Produktversionen. Sie bringen Produkte mit intelligenten Funktionen auf den Markt, um die Verbraucherbasis anzulocken und auf dem Markt wettbewerbsfähig zu bleiben. So kündigte das chinesische Technologieunternehmen Huawei im September 2022 an, dass die Watch D bald auf dem europäischen Markt erhältlich sein werde. Nach Angaben des Unternehmens verfügt die Huawei-Armbanduhr über integrierte Blutdruck-, Elektrokardiogramm- (EKG-), Herzfrequenz-, Hauttemperatur- und SpO2-Sensoren, die den Blutsauerstoffgehalt messen können.

- Abgesehen von diesen Entwicklungen locken Hersteller die Verbraucher mit innovativeren Funktionen an, die Smartwatches zu besseren Produkten als analoge Uhren machen. Maßgeschneiderte hohe Härte mit verbesserter Haltbarkeit, große Displays mit klarer Sicht auch bei Tageslicht und Kratzfestigkeit sind einige Merkmale, auf die Unternehmen Wert legen, wenn sie in ihre Produkte integriert werden. Darüber hinaus stärkt die direkte und indirekte Unterstützung technologieorientierter Unternehmen durch die Regierungspolitik wiederum dieses untersuchte Marktsegment.

- Beispielsweise stellte der Europäische Innovationsrat (EIC) im Februar 2022 als Reaktion auf den Erfolg des ersten Arbeitsprogramms sein zweites Arbeitsprogramm vor. Im Vergleich zum Budget des vorherigen Programms von 1,6 Milliarden US-Dollar verfügt dieses neue Programm über ein erweitertes Budget von 1,8 Milliarden US-Dollar. Ziel dieses Programms ist es, bahnbrechende Durchbrüche und Spitzentechnologien zu finden, zu schaffen und umzusetzen. Daher wird erwartet, dass die Initiativen der Regionalregierung den Gesamtumsatz des Uhrenmarktes in der Region steigern werden.

Überblick über die europäische Uhrenindustrie

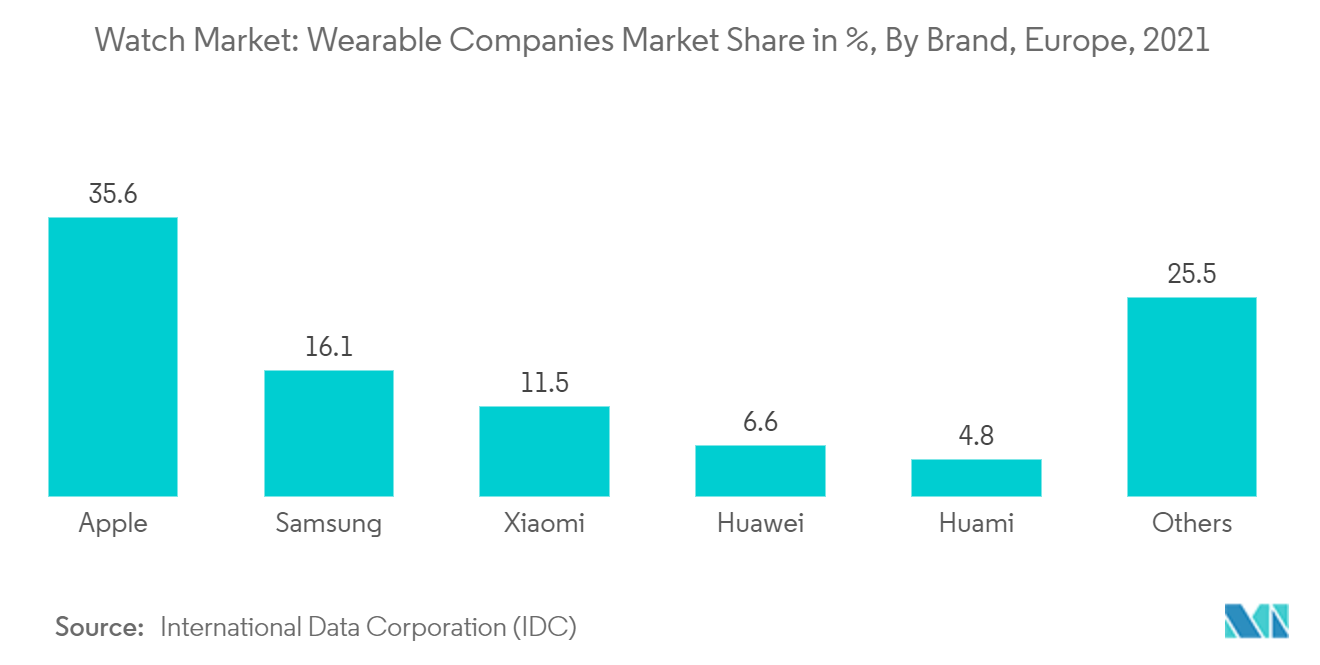

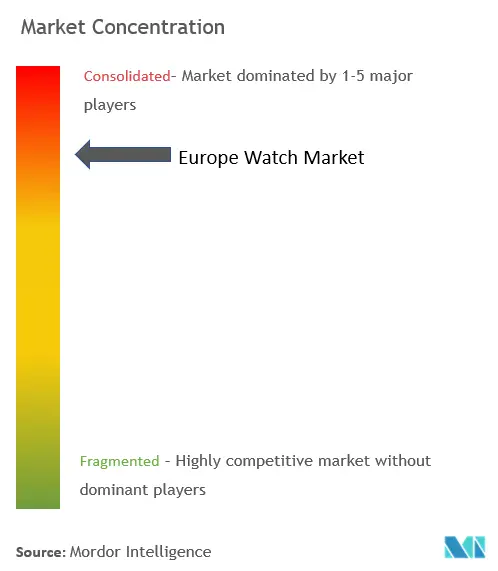

Der europäische Uhrenmarkt ist mäßig fragmentiert, wobei verschiedene Akteure versuchen, den größten Marktanteil zu erobern. Große Marktteilnehmer konzentrieren sich auf Social-Media-Plattformen und Online-Vertriebskanäle für das Online-Marketing und Branding ihrer Produkte, um mehr Kunden anzulocken. Darüber hinaus konzentrieren sich die in der Region tätigen Akteure darauf, die Chancen zu nutzen, die sich durch Innovationen auf dem Markt ergeben, um ihr Produktportfolio zu erweitern, damit sie den Anforderungen verschiedener Produktsegmente gerecht werden können, insbesondere innerhalb der integrierten Analog- und Smartwatch-Segmente. Akteure wie Citizen Watch, Seiko Holdings Corporation, Rolex SA, Compagnie Financire Richemont SA, The Swatch Group Ltd und Fossil Group Inc. dominieren den Markt.

Europas Marktführer für Uhren

Rolex SA

Compagnie Financire Richemont SA

Citizen Watch Co. Ltd

The Swatch Group Ltd

Fossil Group Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Uhrenmarkt

- Januar 2023 Die Fossil Group startet im Vereinigten Königreich einen neuen Marktplatz, Katchin, speziell für Schmuck und Uhren. Das Unternehmen behauptete, Katchin wolle den Verbrauchern eine neue Möglichkeit bieten, Accessoires zu kaufen, indem es die gefragtesten Namen in einem One-Stop-Shop zusammenstelle, zusammen mit kuratierten Inhalten und Anleitungen zum Stylen.

- Oktober 2022 Huawei bringt die Watch D auf den deutschen Markt. Es wurde behauptet, dass die Uhr über eine Blutdruckmessgerätfunktion verfügt, die bereits für das Vereinigte Königreich und Europa zugelassen ist. Das Unternehmen brachte sein Produkt auch über seine Website und andere Online-Drittanbieter auf den Markt.

- Oktober 2022 Amazfit bringt seine wasserfeste Smartwatch Amazfit Falcon in Deutschland auf den Markt. Das Unternehmen stellte die Uhr über die Amazon-Website und die Website des Herstellers zur Verfügung. Sie verfügte über ein besonders robustes Titangehäuse, mehr als 150 Sportmodi und eine Gesundheitsüberwachung rund um die Uhr.

Segmentierung der europäischen Uhrenindustrie

Eine Uhr ist eine kleine, tragbare Uhr, die man mit sich herumtragen kann. Ziel ist es, trotz aller Bewegungen, die durch die Aktivitäten der Person hervorgerufen werden, eine konstante Bewegung aufrechtzuerhalten.

Der Umfang des europäischen Uhrenmarktes umfasst die Segmentierung des Marktes nach Typ, Endverbraucher, Vertriebskanal und Land. Je nach Typ wird der Markt in Analoguhren und Digitaluhren unterteilt. Nach Endverbrauchern ist der Markt in Frauen, Männer und Unisex unterteilt. Die weitere Segmentierung nach Vertriebskanälen umfasst Online-Einzelhandelsgeschäfte und Offline-Einzelhandelsgeschäfte. Nach Ländern ist der Markt in das Vereinigte Königreich, Deutschland, Spanien, Italien, Russland, Frankreich, die Schweiz und das übrige Europa unterteilt.

Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Analoge Uhr |

| Digitaluhr |

| Frauen |

| Männer |

| Unisex |

| Offline-Einzelhandelsgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Spanien |

| Großbritannien |

| Deutschland |

| Frankreich |

| Italien |

| Russland |

| Schweiz |

| Rest von Europa |

| Typ | Analoge Uhr |

| Digitaluhr | |

| Endnutzer | Frauen |

| Männer | |

| Unisex | |

| Vertriebsweg | Offline-Einzelhandelsgeschäfte |

| Online-Einzelhandelsgeschäfte | |

| Land | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Schweiz | |

| Rest von Europa |

Häufig gestellte Fragen zur Europa-Uhrenmarktforschung

Wie groß ist der europäische Uhrenmarkt derzeit?

Der europäische Uhrenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,31 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Uhrenmarkt?

Rolex SA, Compagnie Financire Richemont SA, Citizen Watch Co. Ltd, The Swatch Group Ltd, Fossil Group Inc. sind die wichtigsten Unternehmen, die auf dem europäischen Uhrenmarkt tätig sind.

Welche Jahre deckt dieser europäische Uhrenmarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Uhrenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Uhrenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Uhrenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Uhren in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europe Watch umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.