Europa-Telematik-Marktanalyse

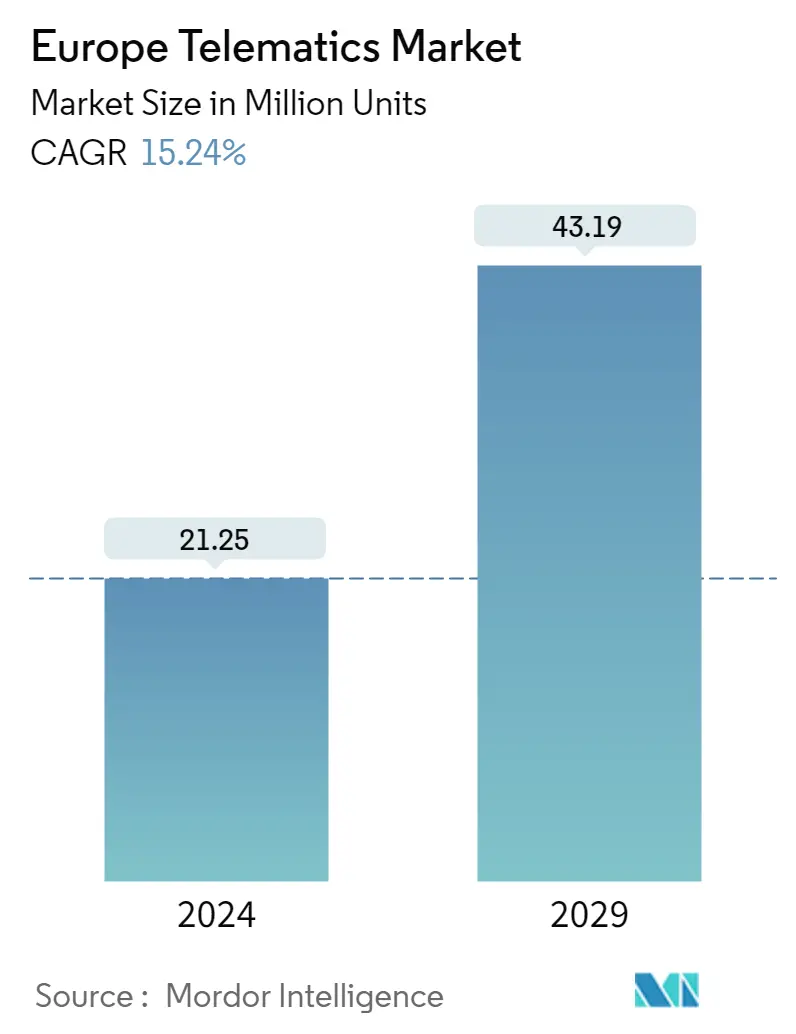

Die Größe des europäischen Telematikmarktes wird im Jahr 2024 auf 21,25 Millionen Einheiten geschätzt und soll bis 2029 43,19 Millionen Einheiten erreichen, was einem jährlichen Wachstum von 15,24 % im Prognosezeitraum (2024–2029) entspricht.

- Einer der Haupttreiber für das Marktwachstum im europäischen Raum ist die wachsende Zahl von Unfällen. Nach Angaben der Europäischen Kommission lag die Rate der Verkehrstoten pro Million Einwohner im europäischen Raum im Jahr 2022 bei 46. Mehrere Studien weisen darauf hin, dass ein erheblicher Teil davon durch schwere Nutzfahrzeuge verursacht wird. Laut einer Umfrage der National Library of Medicine sind beispielsweise schwere Nutzfahrzeuge an 14,2 % der tödlichen Verkehrsunfälle und 4,5 % der von der Polizei gemeldeten Verkehrsunfälle in Europa beteiligt.

- Die Nachfrage nach Technologie zur Erleichterung der Navigation, Sicherheit und Ferndiagnose vergrößert sowohl den Nutzfahrzeug- als auch den Personenkraftwagenbereich. Zu den Haupttreibern der Fahrzeugtelematik gehören die Vorschriften der Europäischen Union, lokale Richtlinienvorschriften, ein Anstieg der Produktionszahl von Kraftfahrzeugen sowie geringe Gewinnspannen in der Transportbranche. Ein wachsendes Angebot an Telematikgeräten und -diensten sowie gezielte Regierungsauflagen werden es der Technologie ermöglichen, sich im Mainstream durchzusetzen.

- Mit der in Fahrzeugen installierten Telematik können Benutzer den Standort ihres Fahrzeugs in Echtzeit anzeigen. Dadurch ist es möglich, den Fahrern die ideale Route zu senden, um Staus, Verzögerungen oder Unfälle zu vermeiden. Es trägt auch dazu bei, die Reaktionszeiten zu verlängern, indem das Fahrzeug ausgewählt wird, das dem Standort des Kunden am nächsten liegt, um einen schnellen und reaktionsschnellen Service zu bieten. Unternehmen, die Produkte liefern, können ihren Kunden einen Tracking-Link zur Verfügung stellen, der ihnen hilft, den Standort des Fahrzeugs anzuzeigen. Dies ermöglicht es den Kunden, sich im Voraus auf die Lieferung vorzubereiten.

- Obwohl Telematiktechnologie in vielen Bereichen schon seit Jahrzehnten eingesetzt wird, ist sie erst in den letzten Jahren zu einem Phänomen im Flottenmanagement geworden. Diese Technologie kombiniert Telekommunikation und Informatik, um wertvolle Erkenntnisse über den Betrieb einer Flotte zu gewinnen. Ein Flottentelematiksystem besteht aus zwei Komponenten einem in Flottenfahrzeugen installierten Gerät und einer Software, die Informationen sammelt, speichert und überträgt.

- Der Ausbruch der COVID-19-Pandemie hatte erhebliche Auswirkungen auf das Wachstum der Automobilindustrie im Allgemeinen, da der weit verbreitete Lockdown und die Reisebeschränkungen den Umsatz und die Nachfrage im Allgemeinen erheblich beeinträchtigten. Mehrere Beschränkungen hinsichtlich des Einsatzes manueller Arbeitskräfte wirkten sich auch auf die Produktionskapazität der Automobilhersteller aus, die ebenfalls gezwungen waren, entweder ihren Betrieb zu schließen oder mit eingeschränkten Produktionskapazitäten fortzufahren, was zu einer Verlangsamung der Automobilindustrie führte.

Trends auf dem europäischen Telematikmarkt

Personenkraftwagen verzeichnen deutliches Wachstum

- Einer der Hauptgründe für das Wachstum dieser Segmente in der Region ist die steigende Zahl von Unfällen auf den Straßen der EU, wobei laut WHO-Daten ein großer Teil der Opfer Opfer arbeitsbedingter Verkehrsunfälle sind. Dies hat Regierungsbehörden dazu veranlasst, ihre Gesetzgebung zur Sicherheit und zum Wohlbefinden der Mitarbeiter zu aktualisieren, wobei die Gesundheits- und Sicherheitsbehörden verbesserte Leitlinien für Organisationen herausgeben, um ihnen bei der Einhaltung gesetzlicher Pflichten und deren Durchsetzung zu helfen.

- Die Nutzung des Telematik-Ökosystems ist auf die Einführung des mobilen Ressourcenmanagements und der Maschine-zu-Maschine-Kommunikation zurückzuführen. Darüber hinaus wird Telematik in großem Umfang von Branchen wie der Öl-, Gas-, Bergbau-, Versorgungs-, Lebensmittel-, Kurierdienst-, Baugewerbe-, Abfallwirtschafts-, Polizei- und Notfallorganisationen sowie von Transportflotten wie Reisebussen, öffentlichen Verkehrsmitteln, Taxis und Paratransits zur Fortbewegung genutzt ihre Arbeitskräfte und Waren in ihrem gesamten Gebiet.

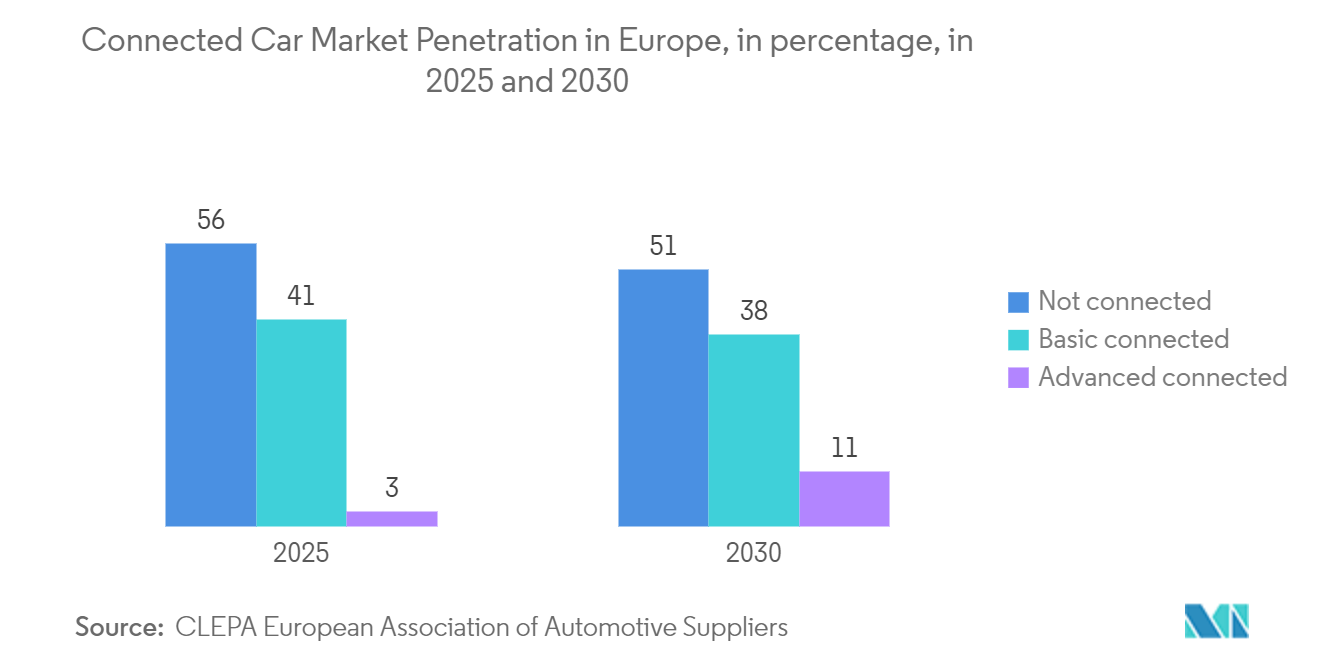

- Die Autolieferungen nach Europa haben in den letzten fünf Jahren dramatisch zugenommen. Auf die drei größten Automobilkonzerne – Volkswagen, PSA und Renault Nissan Alliance – entfällt aufgrund ihrer Dominanz beim Pkw-Verkauf in der Region etwa die Hälfte der vernetzten Fahrzeugauslieferungen in Europa. Das vernetzte Automobil ist als Personenkraftwagen mit eingebetteter Verbindung gedacht. In Zukunft werden die meisten vernetzten Autos über 4G- und 5G-fähige Telematics Control Units (TCU) verfügen.

- Da die Zahl der Autos auf den Straßen wächst, besteht ein größerer Bedarf an der Einhaltung strenger Sicherheitsstandards, was die Branche vorantreibt. Darüber hinaus wird erwartet, dass sich der Markt aufgrund einer steigenden Nachfrage nach Flottenmanagementsystemen im Logistiksektor, regulatorischen Vorgaben zur Verbesserung der Fahrzeug- und Passagiersicherheit und einer zunehmenden Integration von Tablets und Smartphones in Automobilen entwickelt.

- Die Kosten für Telematiksysteme, einschließlich Installation, Wartung und Feedback, stellen weiterhin ein großes Hindernis für das industrielle Wachstum der Region dar. Studien deuten jedoch darauf hin, dass die Senkung anderer Kosten wie Treibstoffschäden und Versicherungsprämien höchstwahrscheinlich die Kosten für die frühe Inbetriebnahme ausgleichen wird. Darüber hinaus weist der Einsatz von Ereignisdatenrekordern laut Untersuchungen der Europäischen Kommission zur Automobiltechnologie ein positives Nutzen-Kosten-Verhältnis auf. Angetrieben durch solche Trends steigen immer mehr Automobilhersteller in die Telematikbranche ein und bieten werkseitig eingebaute Telematiklösungen an.

- Mit der bevorstehenden Einführung von Mehrwertdiensten wie mobilen, videobasierten Sicherheitslösungen und Fahrzeugleistungs-Service-Management-Lösungen verstärken sich die Wachstumschancen auf dem Pkw-Telematikmarkt in Europa. Während die Verbreitung eingebetteter Flottenmanagementdienste (FMS) in großen und mittleren Flotten relativ hoch ist, ist die Bewältigung von Herausforderungen wie bessere Geschäftsszenarien, Sensibilisierung und angemessene Schulung der Schlüssel zur Expansion in kleinen Flotten, was immer mehr Anbieter dazu ermutigt, in die Fabrik zu gehen passen diese Lösungen.

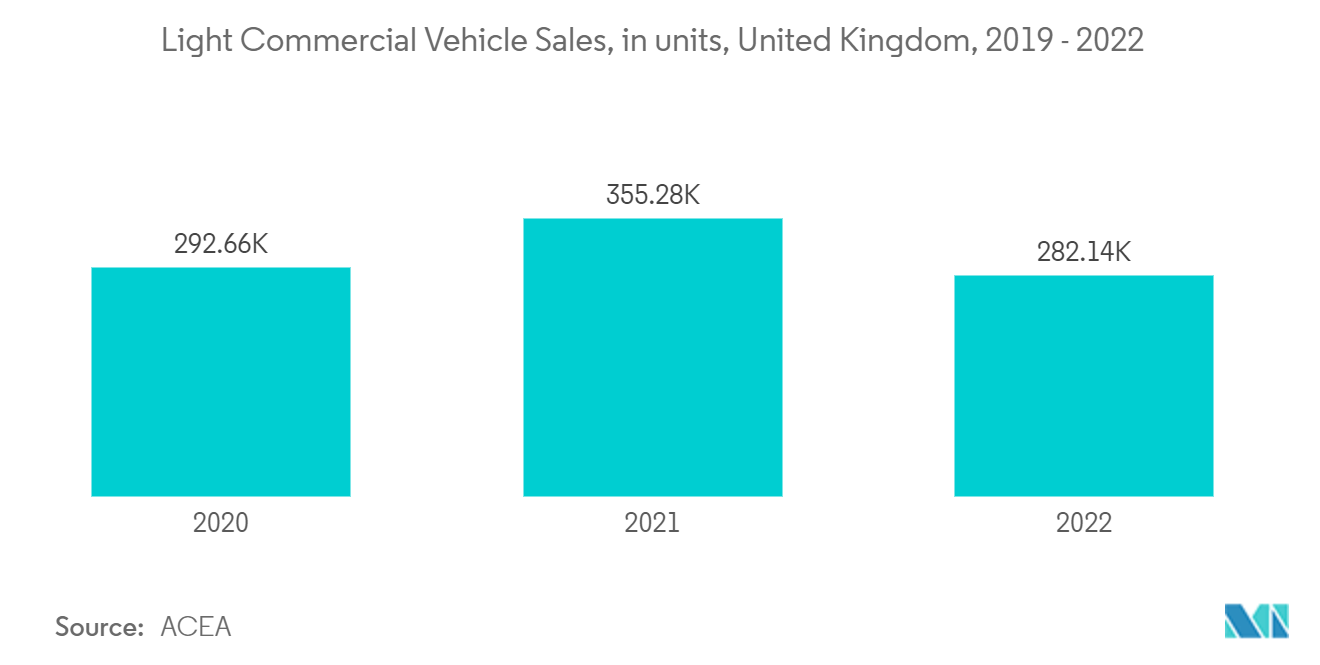

Vereinigtes Königreich wird Mehrheitsanteil halten

- Der Telematikmarkt im Vereinigten Königreich wird aufgrund der steigenden Produktion von leichten Nutzfahrzeugen wie Klein-Lkw, Pick-up-Vans usw. ein starkes Wachstum verzeichnen. Nutzfahrzeugbetreiber nutzen Telematik zur Optimierung verschiedener Elemente, einschließlich Lkw-Wartung und Kraftstoffverbrauch , und andere. Obwohl der Verkauf von leichten Nutzfahrzeugen schwankt, liegt das Vereinigte Königreich laut ACEA nach Frankreich an zweiter Stelle beim Gesamtabsatz von leichten Nutzfahrzeugen in Europa.

- Die von diesen Fahrzeugen generierten Daten liefern den Unternehmen wertvolle Informationen zur Verbesserung ihrer Effizienz durch die Vermeidung von Staus, die Schaffung weniger stressiger Fahrumgebungen und die Auswirkungen auf die Umwelt auf die Fahrzeuge, im Gegensatz zu herkömmlichen Datenverfolgungssystemen, die nur Einblicke in das Fahrerverhalten und in Echtzeit liefern Fahrzeugstandort.

- Die wachsenden E-Commerce-Unternehmen und Logistikbranchen im Land haben die Nachfrage nach leichten Nutzfahrzeugen erhöht und eine weitere Wachstumschance für den europäischen Telematikmarkt im kommerziellen Segment geschaffen. Laut OICA-Bericht (2022) lag die Produktion des leichten Nutzfahrzeugs bei 80.210 Einheiten, was einer Steigerung von 44 % im Vergleich zum Vorjahr entspricht.

- Mehrere Automobilhersteller setzen auf strategische Zusammenarbeit oder Partnerschaft, um die Produktion leichter Nutzfahrzeuge im Land auszubauen. Beispielsweise kündigten die Elektroautomarken B-ON und International Motors Limited im April 2023 eine Zusammenarbeit an, um den Import und Vertrieb der aus vier Fahrzeugen bestehenden Produktpalette von B-ON im Vereinigten Königreich zu unterstützen. Durch diese Partnerschaft wollen beide Unternehmen die Elektrifizierung des Landes unterstützen und kostengünstige, emissionsfreie kommerzielle Flottenlösungen für Kunden anbieten, wodurch die Nachfrage nach Telematik auf dem europäischen Markt weiter beschleunigt wird.

- Telematiktechnologie könnte für die Transport- und Logistikbranche eine effiziente Lösung bei der Bewältigung von Fahrermangel sein. Diese innovative Technologie bietet Echtzeitverfolgung und Sichtbarkeit ganzer Flotten und mobiler Anlagen und reduziert so die manuelle Arbeit der Fahrer. Zur Einhaltung der Vorschriften ist es außerdem unerlässlich, die Lenkzeiten elektronisch zu überwachen. Im Mai 2023 kündigte Trakm8 eine strategische Partnerschaft mit CityFibre an, um die Lieferwagenflotte von CityFibre mit der integrierten Telematikkamera RH600 4G auszustatten, um die Flottensicherheit zu verbessern, das Fahrverhalten zu überwachen und sich an den umfassenderen Nachhaltigkeitszielen des Unternehmens auszurichten.

Überblick über die europäische Telematikbranche

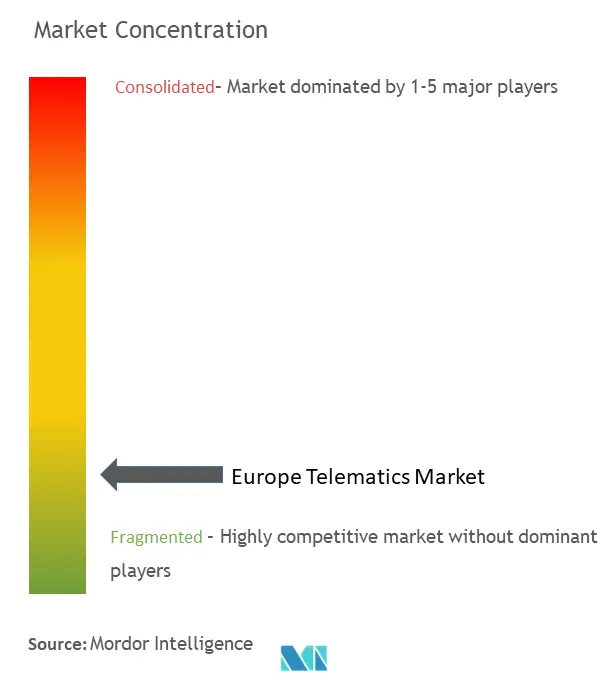

Die Intensität der Wettbewerbskonkurrenz auf dem europäischen Telematikmarkt ist hoch, da mehrere Akteure in einem ziemlich umkämpften Markt um Marktanteile konkurrieren. Fusionen und Übernahmen gelten als Schlüsselstrategie etablierter Marktteilnehmer zur Stärkung ihrer Marktbeherrschung. Darüber hinaus wird erwartet, dass der Wettbewerb weiter zunehmen wird, da neuere Akteure nach spezialisierten Angeboten und innovativen Geschäftsmodellen suchen. Zu den wichtigsten Anbietern zählen unter anderem Verizon Communications Inc., Webfleet Solutions BV, ABAX UK Ltd, Masternaut Limited und Targa Telematics SpA.

Im Mai 2023 gab Targa Telematics die Übernahme der Viasat Group Spa bekannt, um seine Führungsposition auf dem italienischen Markt zu stärken und seine Expansion in Europa zu beschleunigen. Mit dieser Akquisition möchte das Unternehmen den Durchbruch im Bereich IoT und die Entwicklung von Lösungen und digitalen Diensten für die vernetzte Mobilität vorantreiben.

Ebenso kündigte Targa Telematics im März 2023 eine strategische Partnerschaft mit Ford an, um sein Angebot an Connected-Car-Lösungen und die Integration von Daten aus den Fahrzeugen des Autoherstellers zu erweitern.

Im Oktober 2022 gab Webfleet eine strategische Partnerschaft mit Muses bekannt, einem neuen eOEM mit Sitz in der Nähe von Paris, um integrierte Telematiklösungen anzubieten. Die Telematiklösung des Unternehmens ermöglicht Muses die Überwachung des Flottenzustands und die vorausschauende Planung der Wartung. Es bietet Muses-Kunden Zugriff auf die gesamte Webfleet-Suite, um die Flotteneffizienz zu optimieren und Kosten zu senken.

Europas Telematik-Marktführer

Webfleet Solutions BV

Verizon Communications Inc.

ABAX UK Ltd

Masternaut Limited

Targa Telematics SpA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Telematikmarkt

- Mai 2023 Webfleet gibt eine strategische Partnerschaft mit RIO, einem digitalen Dienstleister, bekannt, um integrierte Flottenmanagementlösungen für MAN-Lkw mit der vorhandenen OEM-Hardware RIO Box von MAN bereitzustellen. Durch diese Partnerschaft wollen beide Unternehmen ihren Kunden einen einfachen Zugang zu fortschrittlichen Telematiklösungen und die Möglichkeit bieten, unabhängig von vorinstallierter Hardware und gemischten Flotten mit führenden Flottenmanagementanwendungen zu arbeiten.

- Mai 2023 Targa Telematics kündigt die Zusammenarbeit mit Service Vill, einem Autovermieter mit Chauffeur, an, um seine Flotte zu überwachen, die aus mehreren Modellen von High-End- und Luxusautos besteht und seinen Kunden maßgeschneiderte und zuverlässige Logistikdienstleistungen bietet. Targa wird Service Vill dabei helfen, die Flotte zu überwachen und zu verwalten und seine drei Hauptziele zu erreichen höhere betriebliche Effizienz, bessere Kostenkontrolle und verbesserte Sicherheit für Fahrer und Fahrzeuge.

Segmentierung der europäischen Telematikindustrie

Unter Telematik versteht man eine Reihe von Technologien, die zur Überwachung einer Vielzahl von Informationen zu einem einzelnen Fahrzeug oder einer Flotte eingesetzt werden. Ein Telematiksystem kann Informationen sammeln, darunter Fahrerverhalten, Standort, Motordiagnose und Fahrzeugaktivität, und Flottenbetreibern dabei helfen, die auf der Softwareplattform generierten Daten zu visualisieren, um ihre Ressourcen zu verwalten. Der Umfang der Studie umfasst den Fahrzeugtyp, einschließlich Personenkraftwagen und Nutzfahrzeuge.

Der europäische Telematikmarkt ist segmentiert nach Fahrzeugtyp (gewerblich (aktuelles Marktszenario und installierte Basis, Durchdringung von LCV vs. MCV/HCV, Telematikdienst-Umsatzanalyse, Land (Vereinigtes Königreich, Deutschland, Frankreich, Italien, Spanien, Benelux, Norwegen, Schweden, Polen, Dänemark, Finnland, übriges Europa)), Personenkraftwagen (aktuelles Marktszenario und installierte Basis eingebetteter OEM-Telematiksysteme sowie Regionsanalyse – qualitative Analyse von Trends und Dynamiken)). Die Marktgrößen und Prognosen werden in Bezug auf die installierte Basis von Telematiksystemen für alle Segmente bereitgestellt.

| Aktuelles Marktszenario und installierte Basis | |

| Penetration von Lcv vs. Mcv/hcv | |

| Analyse der Einnahmen aus Telematikdiensten | |

| Nach Land | Großbritannien |

| Benelux | |

| Norwegen | |

| Schweden | |

| Polen | |

| Dänemark | |

| Finnland | |

| Rest von Europa |

| Aktuelles Marktszenario und installierte Basis eingebetteter OEM-Telematiksysteme |

| Regionsanalyse – Qualitative Analyse von Trends und Dynamiken |

| Kommerziell | Aktuelles Marktszenario und installierte Basis | |

| Penetration von Lcv vs. Mcv/hcv | ||

| Analyse der Einnahmen aus Telematikdiensten | ||

| Nach Land | Großbritannien | |

| Benelux | ||

| Norwegen | ||

| Schweden | ||

| Polen | ||

| Dänemark | ||

| Finnland | ||

| Rest von Europa | ||

| Segmentierung – nach Personenkraftwagen | Aktuelles Marktszenario und installierte Basis eingebetteter OEM-Telematiksysteme | |

| Regionsanalyse – Qualitative Analyse von Trends und Dynamiken | ||

Häufig gestellte Fragen zur europäischen Telematik-Marktforschung

Wie groß ist der europäische Telematikmarkt?

Die Größe des europäischen Telematikmarktes wird im Jahr 2024 voraussichtlich 21,25 Millionen Einheiten erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 15,24 % auf 43,19 Millionen Einheiten wachsen.

Wie groß ist der europäische Telematikmarkt derzeit?

Im Jahr 2024 wird die Größe des europäischen Telematikmarktes voraussichtlich 21,25 Millionen Einheiten erreichen.

Wer sind die Hauptakteure auf dem europäischen Telematikmarkt?

Webfleet Solutions BV, Verizon Communications Inc., ABAX UK Ltd, Masternaut Limited, Targa Telematics SpA sind die wichtigsten Unternehmen, die auf dem europäischen Telematikmarkt tätig sind.

Welche Jahre deckt dieser europäische Telematikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Telematikmarktes auf 18,44 Millionen Einheiten geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Telematikmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Telematikmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Telematikbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Telematik in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Telematikanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.