Marktanalyse für Polycarbonatplatten in Europa

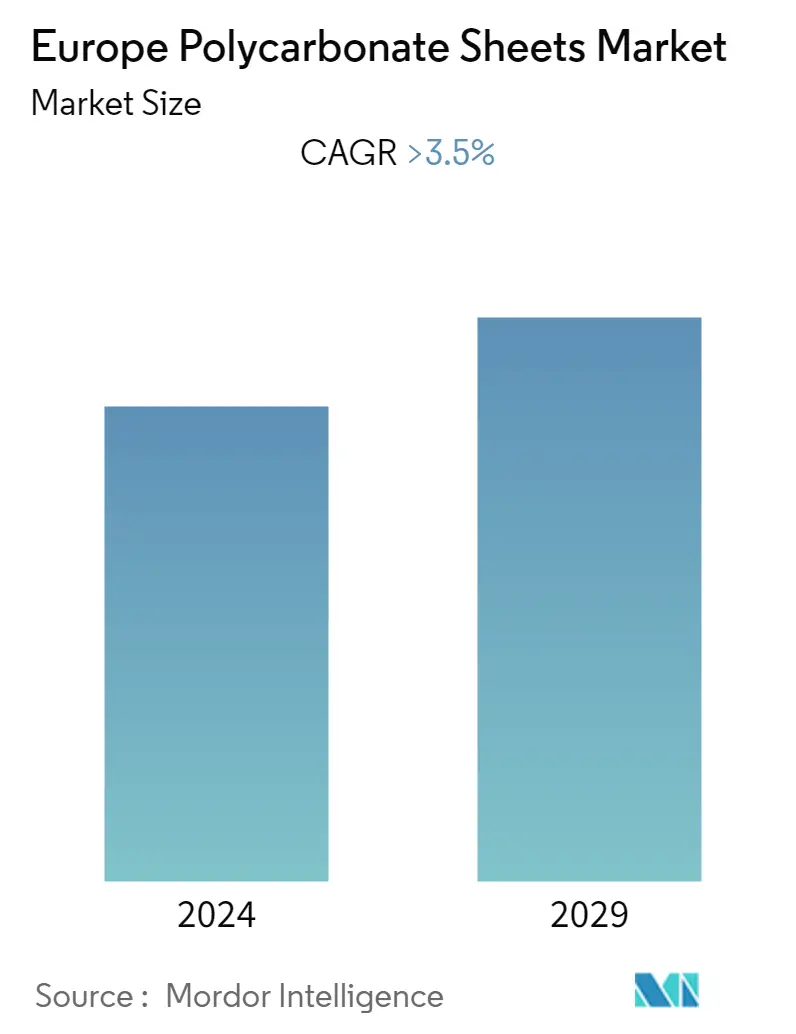

Es wird erwartet, dass der europäische Markt für Polycarbonatplatten im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von über 3,5 % in Bezug auf den Umsatz verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Aufgrund der Pandemie verhängten mehrere Länder in der Region einen Lockdown, um die Ausbreitung des Virus einzudämmen. Dies betraf verschiedene Endverbraucherbranchen wie das Baugewerbe, die Automobilindustrie, die Elektro- und Elektronikbranche sowie den Markt für Polycarbonatplatten. Es wurde jedoch erwartet, dass sich der Zustand im Jahr 2021 erholen würde, was den im Prognosezeitraum untersuchten Markt antreiben würde.

- Kurzfristig wird erwartet, dass die zunehmende Beliebtheit von Polycarbonatplatten gegenüber herkömmlichen Materialien das Marktwachstum vorantreiben wird. Umgekehrt dürfte die Volatilität der Rohstoffpreise den Markt bremsen.

- Neue Anwendungen im medizinischen Bereich als Alternative zu PPSU und PSU-Platten sowie einzigartige Anwendungen in der Automobilverglasung sowie in der Elektrik und Elektronik dürften in der Zukunft Chancen bieten.

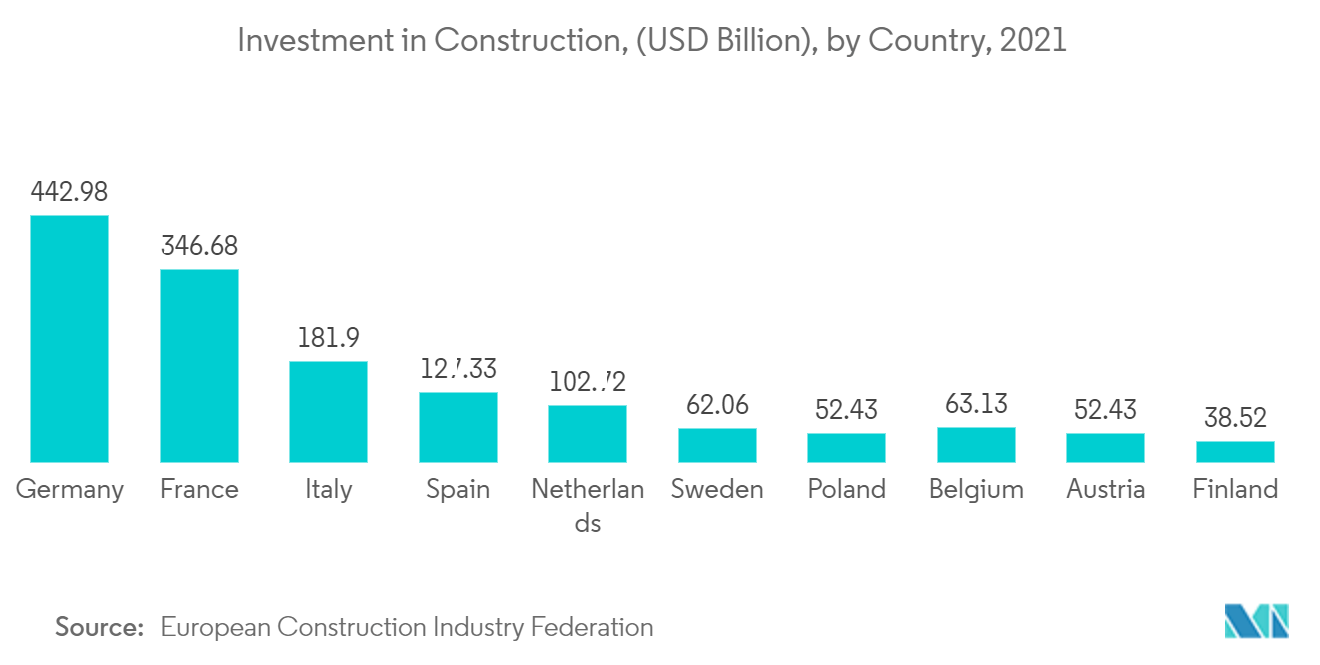

- Aufgrund der steigenden Nachfrage in der Baubranche dominierte Deutschland europaweit den Markt.

Markttrends für Polycarbonatplatten in Europa

Steigende Nachfrage aus der Bauindustrie

Mit einem Anteil von mehr als 65 % ist das Baugewerbe die wichtigste Endverbraucherbranche für den Markt für Polycarbonatplatten. Polycarbonatplatten werden aufgrund ihres geringen Gewichts, ihrer einfachen Installation und ihrer energiesparenden Eigenschaften in Dach-, Verkleidungs- und Verglasungsanwendungen in der Bauindustrie eingesetzt. Sie werden in Zäunen und Mauern bei Wohn- und Gewerbebauprojekten eingesetzt.

Polycarbonat ist ein leistungsstarker Thermoplast, der häufig in Bauprodukten verwendet wird, von Fenstern und Oberlichtern über Wandpaneele und Dachkuppeln bis hin zu Außenelementen für LED-Beleuchtung. Im Jahr 2021 belief sich die europäische Thermoplastproduktion auf 57,2 Millionen Tonnen, ein Anstieg von sechs Prozent gegenüber dem Vorjahr.

Nach Angaben der European Bioplastics sollen in Zusammenarbeit mit dem nova-Institut die globalen Produktionskapazitäten für Biokunststoffe von rund 2,23 Millionen Tonnen im Jahr 2022 auf etwa 6,3 Millionen Tonnen im Jahr 2027 steigen.

Dächer aus Polycarbonat liegen aufgrund ihrer UV-Schutzfunktion derzeit im Trend bei Gebäuden, Gehwegen und anderen Dächern. Dies ist das Ergebnis von UV-Stabilisatoren im Polycarbonat, die dazu beitragen, das Material vor der Sonne zu schützen und es länger haltbar zu machen.

In Europa ist Deutschland der führende Baumarkt und verfügt über den größten Gebäudebestand des Kontinents. Der Bausektor boomt in Deutschland. Die wachsende Bevölkerung, der demografische Wandel und das günstige wirtschaftliche Umfeld führen zu einer hohen Nachfrage des Landes nach Wohngebäuden. Die Nachfrage im Wohnungssektor besteht in Mehrgenerationenhäusern, Mikroapartments und Fertighäusern.

Im Vereinigten Königreich trägt der Bausektor rund 6 % zum BIP des Landes bei. Um der Bevölkerung im ganzen Land eine bessere Infrastruktur zu bieten, hat die Regierung geplant, bis 2050 im Rahmen des National Productivity Investment Fund (NPIF) 1–2 % ihres BIP in die Infrastruktur zu investieren.

In Spanien steigt die Nachfrage nach neuen Wohneinheiten, unterstützt durch bessere Beschäftigungsbedingungen. Das spanische Nationale Statistikinstitut (INE) schätzt, dass die Nettohaushaltsschaffung im Zeitraum 2019–2025 durchschnittlich 135.000 Einheiten pro Jahr betragen wird.

Im Rahmen des NPIF plant die europäische Regierung, in den nächsten fünf Jahren 27,68 Milliarden US-Dollar in Wohnungsbau, Wissenschaft und Innovation, Verkehr und ein 5G-Netz zu investieren, davon rund 8,67 Milliarden US-Dollar für den Bau neuer Häuser und 4,8 Milliarden US-Dollar wird Infrastrukturen wie Straßen, Brücken, Gehwegen und anderen zugewiesen.

Verschiedene Bauunternehmen investieren in Projekte, die dazu beitragen, die Nachfrage nach Polycarbonat-Polymermaterialien anzukurbeln. Beispielsweise erwarb Saint-Gobain im Jahr 2021 RABONI Normandie, einen multispezialisierten Händler für Baumaterialien auf dem dynamischen Markt für Wohnrenovierung und Energieeffizienz in Frankreich, und begann mit der Arbeit an verschiedenen Bauprojekten im Land.

Polycarbonat eignet sich ideal zum Schutz der drahtlosen Technologie, da es den ungehinderten Durchgang von drahtlosen und Hochfrequenzsignalen durch das Gehäuse ermöglicht. Nach Angaben des Zentralverbandes Elektrotechnik- und Elektronikindustrie (ZVEI) erreichte die gesamte europäische Produktion der Elektro- und Digitalindustrie im Jahr 2022 640 Milliarden US-Dollar, was einer Wertsteigerung von 13 % im Vergleich zum Vorjahreszeitraum entspricht.

Für den europäischen Markt für Polycarbonatplatten wird ein exponentielles Wachstum prognostiziert, was vor allem auf die von der Europäischen Kommission ins Leben gerufene Renovation Wave Initiative zurückzuführen ist, mit der europäische Gebäude renoviert und Europa bis 2050 klimaneutral gemacht werden soll.

Darüber hinaus hat eine massive Polycarbonatplatte im Vergleich zu Glas eine weitaus höhere Wirkung. Dies ist äußerst nützlich für die Transport-, Handhabungs- und Installationsphasen jedes Projekts. Darüber hinaus bieten Polycarbonatplatten im Vergleich zur Widerstandsfähigkeit von Glas, Acryl oder GFK/Glasfaser eine höhere Widerstandsfähigkeit gegen Hagel, herabfallende Äste und andere Gegenstände. Außerdem wird Polycarbonat im Gegensatz zu GFK mit zunehmendem Alter nicht spröder.

Für anspruchsvollere Anwendungen, bei denen Widerstand gegen gewaltsames Eindringen erforderlich ist, können Polycarbonatplatten auch unter Hitze und Druck mit einem Polyurethan-Folienkleber laminiert werden. Es kann auch mit Glasschichten auf der Außenhaut laminiert werden, um eine noch bessere chemische Beständigkeit zu erreichen. Glasbeschichtete Polycarbonatlaminate bieten Widerstandsfähigkeit gegenüber Hochleistungsballistik.

Es wird erwartet, dass die oben genannten Faktoren den Verbrauch von Polycarbonatplatten in der Bauindustrie im Prognosezeitraum ankurbeln werden.

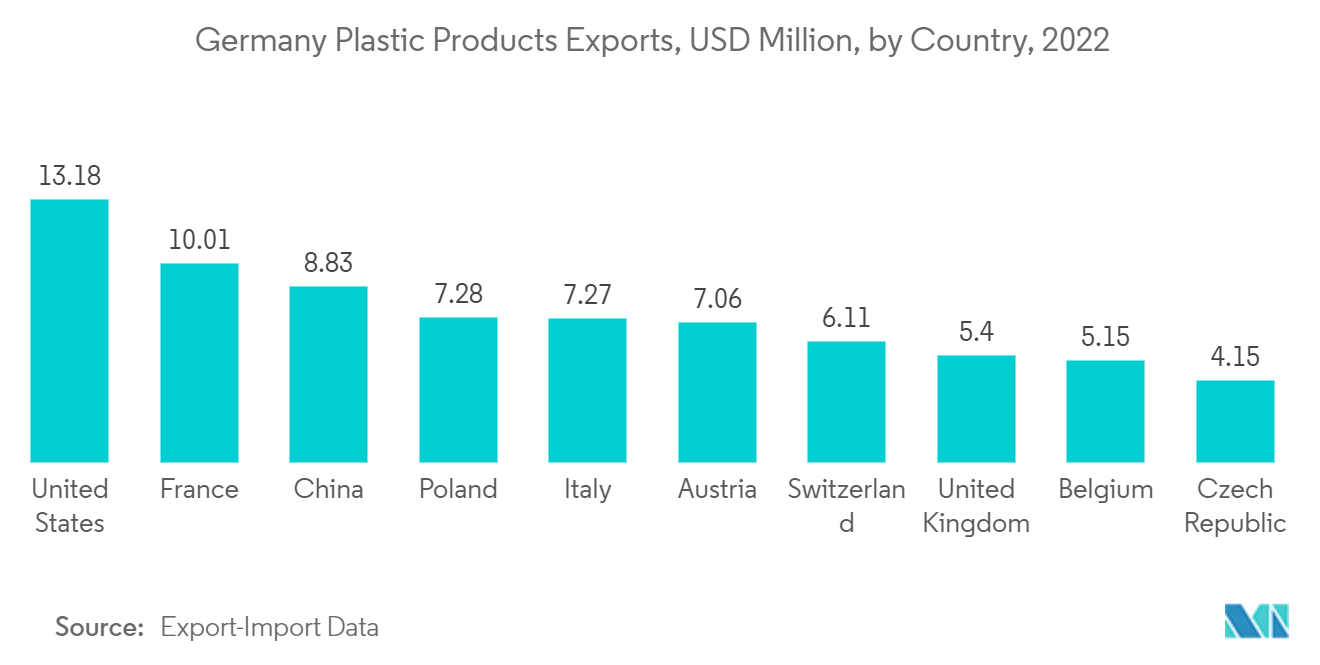

Deutschland soll den Markt dominieren

Die deutsche Wirtschaft ist die größte in Europa und die fünftgrößte weltweit. Im Jahr 2022 stieg das BIP Deutschlands um 1,8 % aufgrund eines Nachfrageschubs, der auf die Wiedereröffnung der Wirtschaft nach der Pandemie folgte.

Im Jahr 2021 baute die Bundesregierung rund 1,5 Millionen Wohneinheiten, was den Verbrauch von Polycarbonatplatten in die Höhe trieb. Der Überhang an ausstehenden Wohnbaugenehmigungen stieg auf über 400.000, was auf ein Wachstum des Sektors schließen lässt.

Nach Angaben des Statistischen Bundesamtes (Destatis) hatte Deutschland Ende 2022 mindestens 84,3 Millionen Einwohner, ein Anstieg von 1,1 Millionen gegenüber Ende 2021.

Die zunehmende Zuwanderung ins Land hat die Nachfrage nach neuem Wohnungsbau angekurbelt. Bis Ende 2020/2021 kamen rund 3,6 Millionen Migranten in Deutschland an, was mindestens 350.000 neue Wohnungen pro Jahr erforderte.

Nach Angaben des Zentralverbandes Elektrotechnik- und Elektronikindustrie (ZVEI) erreichte die gesamte europäische Produktion der Elektro- und Digitalindustrie im Jahr 2022 640 Milliarden US-Dollar, was einer Wertsteigerung von 13 % im Vergleich zum Vorjahreszeitraum entspricht.

Mehrere Investitionsprojekte und Produktentwicklungen der Unternehmen tragen zum Wachstum des Marktes für Polycarbonatplatten bei. Beispielsweise präsentierte die Covestro AG, ein deutscher Polycarbonat-Hersteller, im Jahr 2021 innovative Polycarbonat-Lösungen für verschiedene Branchen, darunter Bauwesen, Automobil-Gesundheitswesen und elektronische Geräte.

Es wird erwartet, dass alle oben genannten Faktoren im Prognosezeitraum Wachstumschancen für die Polycarbonatplattenindustrie bieten.

Überblick über die europäische Polycarbonatplatten-Branche

Der europäische Markt für Polycarbonatplatten ist konsolidiert, wobei einige große Akteure einen erheblichen Teil dominieren. Einige große Unternehmen (nicht in einer bestimmten Reihenfolge) sind EXOLON GROUP GMBH, SABIC, Corplex, 3A Composites GmbH und Brett Martin.

Europas Marktführer für Polycarbonatplatten

-

SABIC

-

EXOLON GROUP GMBH

-

3A Composites GmbH

-

Brett Martin

-

Corplex

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Polycarbonatplatten in Europa

- September 2022: Brett Martin bringt Marlon BioPlus auf den Markt, eine innovative Polycarbonatplatte des Unternehmens, die durch die Umstellung von Harzen auf fossiler Basis auf zertifizierte, zu 71 % biozirkuläre Materialien durch einen massenausgleichenden Herstellungsprozess eine deutlich geringere Umweltbelastung bietet.

- Januar 2022: Die Exolon Group und das italienische Unternehmen Società Europea Plastica (SEP) bündeln ihre Extrusionskompetenz. Sie begannen eine Zusammenarbeit im Bereich Polycarbonatplatten, die der Bauindustrie ein umfangreiches Sortiment an Polycarbonatplatten bot.

Branchensegmentierung für Polycarbonatplatten in Europa

Polycarbonatplatten sind stärker als Glas und verfügen über hervorragende Eigenschaften wie leichte Biegbarkeit, Stoß- und Bruchfestigkeit, gute Isolierung, Flexibilität, einfache Anpassung und höhere Widerstandsfähigkeit.

Der europäische Markt für Polycarbonatplatten ist nach Typ (massiv, gewellt und mehrwandig), Endverbraucherindustrie (Bauwesen, Luft- und Raumfahrt, Automobilindustrie, Landwirtschaft, Elektrotechnik und Elektronik und andere Endverbraucherindustrien) und Geografie (Deutschland, Frankreich, Vereinigtes Königreich, Italien, Spanien, Benelux, nordische Länder, Türkei und übriges Europa). Für alle Segmente wurden die Marktgröße und Prognosen auf der Grundlage von Volumen (Kilotonnen) und Umsatz (Mio. USD) erstellt.

| Solide |

| Gewellt |

| Mehrwandig |

| Konstruktion |

| Luft- und Raumfahrt |

| Automobil |

| Landwirtschaft |

| Elektrik und Elektronik |

| Andere Endverbraucherbranchen |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Spanien |

| Benelux |

| Nordische Länder |

| Truthahn |

| Rest von Europa |

| Typ | Solide |

| Gewellt | |

| Mehrwandig | |

| Endverbraucherindustrie | Konstruktion |

| Luft- und Raumfahrt | |

| Automobil | |

| Landwirtschaft | |

| Elektrik und Elektronik | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Benelux | |

| Nordische Länder | |

| Truthahn | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Polycarbonatplatten in Europa

Wie groß ist der Markt für Polycarbonatplatten in Europa derzeit?

Der europäische Markt für Polycarbonatplatten wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3,5 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Polycarbonatplatten?

SABIC, EXOLON GROUP GMBH, 3A Composites GmbH, Brett Martin, Corplex sind die größten Unternehmen, die auf dem europäischen Markt für Polycarbonatplatten tätig sind.

Welche Jahre deckt dieser europäische Markt für Polycarbonatplatten ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für Polycarbonatplatten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Polycarbonatplatten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Polycarbonatplatten in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polycarbonatplatten in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Polycarbonatplatten für Europa umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.