Analyse des europäischen Kaffeemarktes

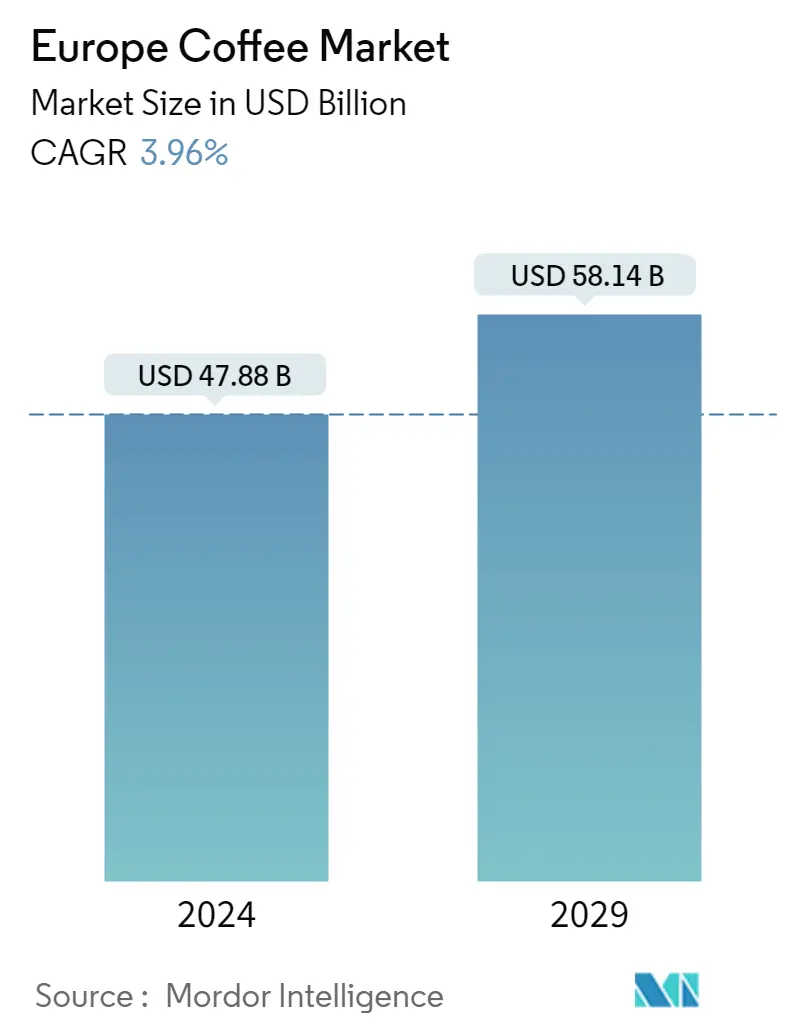

Die Größe des europäischen Kaffeemarktes wird im Jahr 2024 auf 47,88 Milliarden US-Dollar geschätzt und soll bis 2029 58,14 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 3,96 % im Prognosezeitraum (2024–2029) entspricht.

Nach Angaben der European Coffee Federation entfallen im Jahr 2020/21 rund 33 % des weltweit konsumierten Kaffees auf Europa, was es zu einem bedeutenden und attraktiven Markt für Kaffee macht. Die Europäische Union hat auch den höchsten Pro-Kopf-Verbrauch an Kaffee weltweit, auch wenn der Verbrauch von Land zu Land unterschiedlich ist. Kaffee gilt aufgrund seiner tief verwurzelten Kultur und weit verbreiteten Verwendung im Alltag der Verbraucher als eines der beliebtesten Getränke in Westeuropa. Darüber hinaus steigt auch die Nachfrage nach Kaffee in der Region aufgrund der Zahl neuer Coffeeshops, der Zunahme von Kaffeeketten und der zunehmenden Zahl von Menschen, die Kaffeemaschinen kaufen. Laut Project Café Europe 2022 wuchs der europäische Kaffeekettenmarkt im vergangenen Jahr um 3,2 % auf 40.675 Filialen.

Der europäische Kaffeemarkt wird von mehreren Faktoren angetrieben, wie der steigenden Nachfrage nach zertifizierten Kaffeeprodukten, der Akzeptanz von Einzelportionskaffee-Brühsystemen durch die Verbraucher und der ständigen Innovation, die von den Top-Playern auf dem Kaffeemarkt angeführt wird. Allerdings spielen die sich ändernden Wetterbedingungen eine entscheidende Rolle bei der Kaffeeproduktion in den Produktionsländern und wirken sich auf die Lieferkette des in europäische Länder importierten Kaffees aus.

Die Premiumisierung von Vollbohnenkaffeeprodukten treibt den Kaffeemarkt voran. Große Marktteilnehmer versuchen ihr Bestes, Premiumprodukte einzuführen, indem sie handwerkliche Techniken anwenden oder die Methode der Handernte anwenden, um ein Premiumprodukt zu erhalten, was die Nachfrage nach Kaffee in der Region erhöht und somit das Wachstum des untersuchten Marktes in der Region ankurbelt.

Trends auf dem Kaffeemarkt in Europa

Die Verbraucherpräferenz für Premium-Kaffee treibt das Wachstum im Markt für Kaffeespezialitäten voran

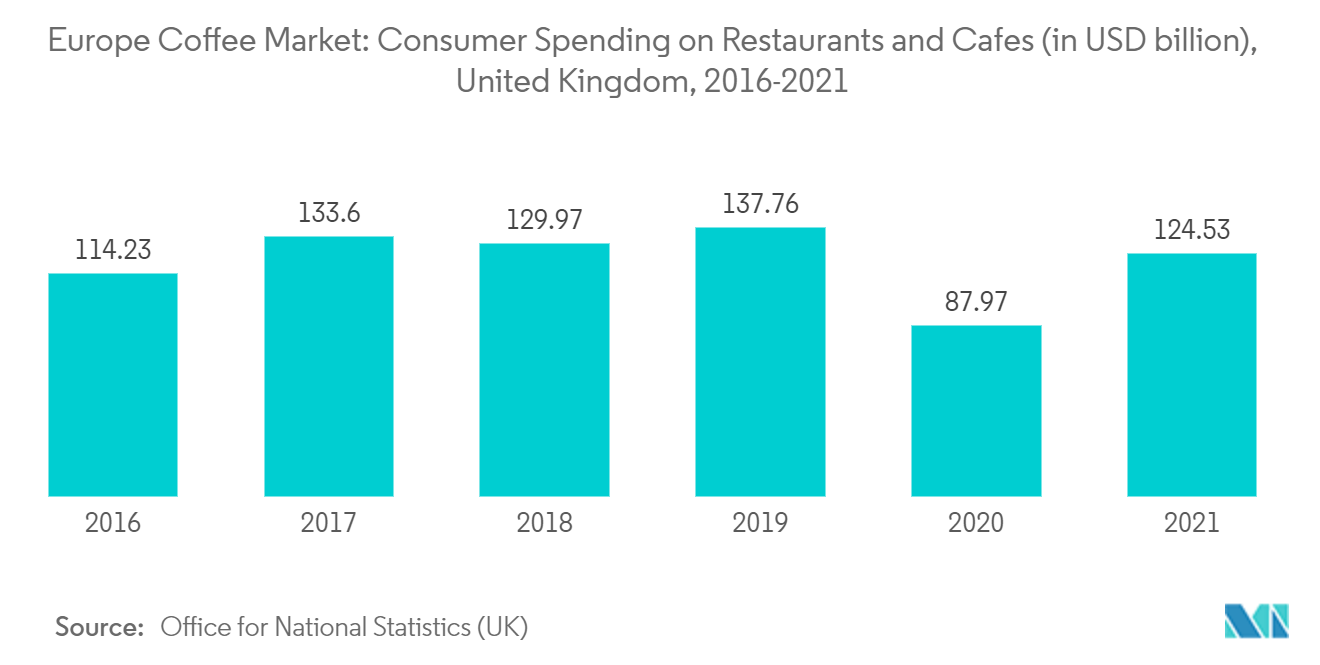

Das starke Wachstum des Premium-Kaffeemarktes ist teilweise auf das kontinuierliche Wachstum des Außer-Haus-Konsums zurückzuführen. Coffeeshops in europäischen Ländern sind Vorreiter, indem sie den Verbrauchern anspruchsvolle, hochwertige Sorten anbieten und so das Marktwachstum deutlich ankurbeln. Die wachsende Nachfrage nach Premiumkaffee steht im Einklang mit dem wachsenden Interesse der Verbraucher an der Art und Weise, wie der Kaffee gebrüht und angebaut wird. Daher ist es für Spezialitätenkaffeeproduzenten unerlässlich geworden, die Geschichte hinter ihrem Kaffee, seine Herkunft und seine anderen ökologischen und sozialen Aspekte zu erzählen.

In den letzten Jahren ist Kaffee im Vereinigten Königreich auf eine durch Coffeeshops getriebene Premiumisierung angewiesen. Im Laufe des letzten Jahrzehnts erfuhren Verbraucher, die steigende Einkommen verzeichneten, in Coffeeshops von Mehrwertansätzen für Kaffee. Daher kam es bei anderen Anlässen in der Gastronomie und im Einzelhandel zu einer gesteigerten Wertschätzung für Premiumkaffee. Darüber hinaus rückt die Herkunft des Kaffees in der Premium-Kategorie zunehmend in den Fokus von Industrie und Verbrauchern. Single-Origin-Kaffee wird mit hoher Qualität und Einzigartigkeit aus einer bestimmten Region oder einem bestimmten Land in Verbindung gebracht. Auch bei Starbucks, der weltweit größten Kaffeekette, gewinnt Single-Origin-Kaffee zunehmend an Bedeutung.

Deutschland hat einen bedeutenden Anteil am Kaffeemarkt

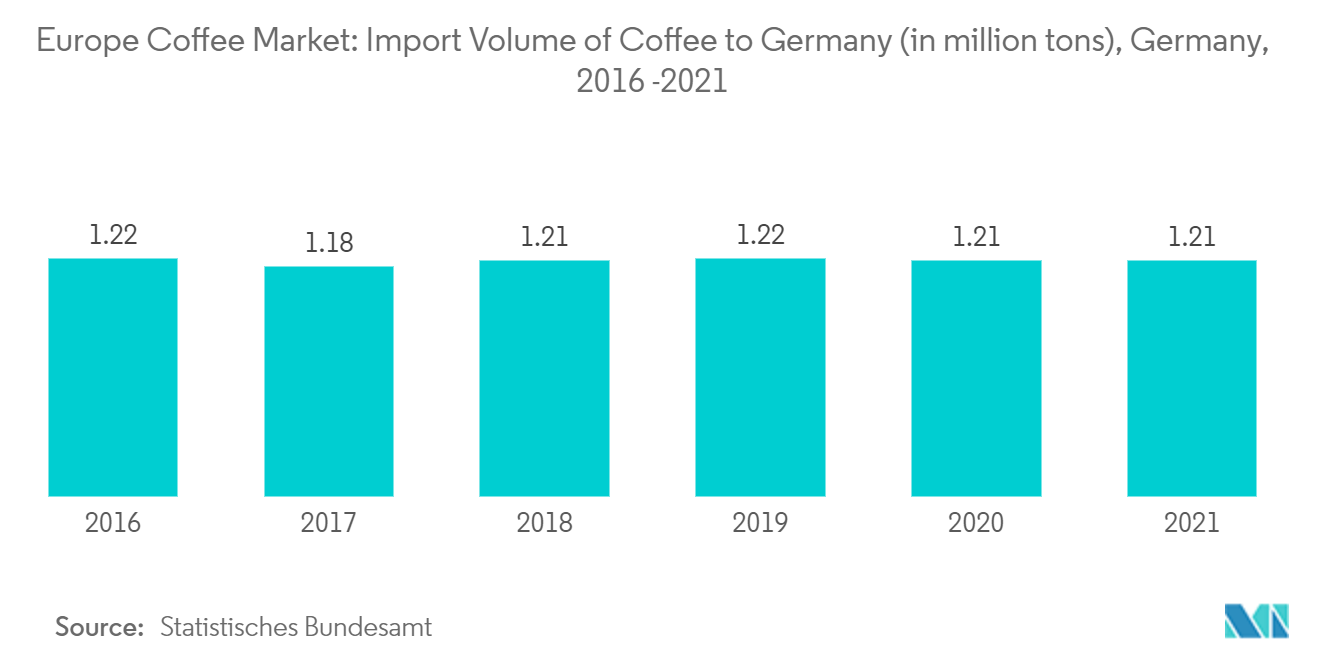

Europa hat eine minimale Kaffeeproduktion und Deutschland ist eines der Kaffee produzierenden Länder in der Region. Laut den vom Zentrum für Importförderung des Auswärtigen Amtes veröffentlichten Daten konsumieren immer mehr Deutsche Kaffee zu Hause, in Cafés und Cafés, was zu einem Wachstum im Marktsegment des Gaststättengewerbes in Deutschland führt. Dies führt zu einer zunehmenden Verbreitung verschiedener Kaffeeprodukte im Land. Nach Angaben des Kaffeeverbandes stieg der Pro-Kopf-Verbrauch an Kaffee im Jahr 2021 von 168 Liter auf 169 Liter, das sind 500 Millionen Tassen mehr (im Vergleich zu 2020).

Der Kaffeekonsum am Arbeitsplatz hat in Deutschland einen hohen Stellenwert. Deutschland ist der größte Importeur von grünen Kaffeebohnen in Europa. Die deutsche Kaffeerösterei hat sich zu einer der bedeutendsten der Welt entwickelt und bedient sowohl ihren Heimatmarkt – den größten in Europa – als auch ihre Exportmärkte. Für den deutschen Kaffeemarkt ist Nachhaltigkeit zur Mindesteintrittsvoraussetzung geworden. In den letzten Jahren hat Spezialitätenkaffee einen größeren Marktanteil erobert. Deutschland importiert die grünsten Kaffeebohnen Europas. Laut Eurostat entfielen im Jahr 2021 34 % der europäischen Direktimporte aus Erzeugerländern auf Deutschland, insgesamt etwa 1,1 Millionen Tonnen im Wert von 3,51 Milliarden US-Dollar. Die steigende Nachfrage nach frisch gebrühtem Kaffee zwingt Unternehmen dazu, sich für geröstete ganze Bohnen zu entscheiden, wodurch der Verkauf von geröstetem gemahlenem Kaffee im Land sinkt.

Überblick über die europäische Kaffeeindustrie

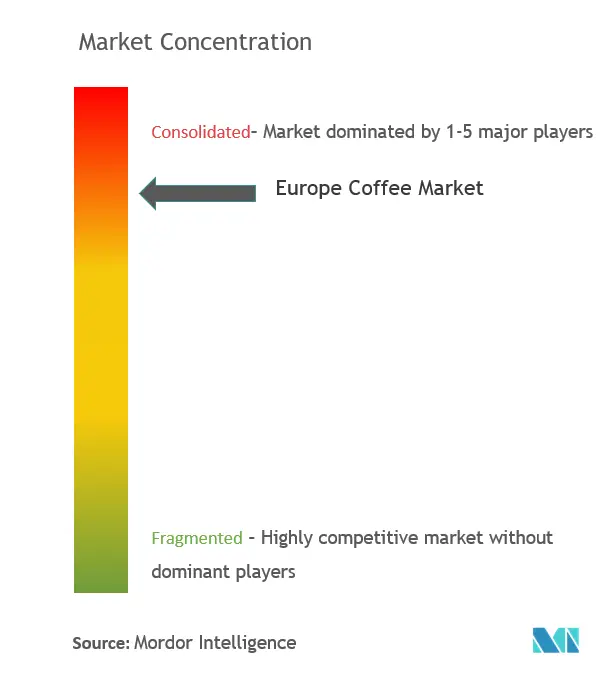

Zu den aktivsten Unternehmen, die auf dem untersuchten Markt tätig sind, gehören Starbucks Corporation, Tchibo GmbH, Strauss Group Ltd, Nestle SA, Luigi Lavazza SPA und JAB Holdings. Unternehmen wie Nestle SA haben ihre Produktionskapazitäten durch die Schaffung neuer Produktionseinheiten erweitert, um Marktanteile zu gewinnen und den Käufern neue Kaffeesorten anzubieten. Unternehmen investieren in die Entwicklung neuer Nespresso-Maschinen und Grand Cru-Kaffee, darunter einzigartige Kaffeesorten seltener Herkunft. Darüber hinaus investieren die Unternehmen aktiv in Online-Vertriebskanäle und richten sich gezielt an Verbraucher, die Bequemlichkeit suchen. Die einfache Anwendung dieser Produkte verleiht dem Kaffee einen erstklassigen Geschmack. Gutes Marketing durch die Hauptakteure und die große Geschmacksvielfalt haben zu ihrer zunehmenden Beliebtheit in europäischen Ländern beigetragen.

Europas Kaffeemarktführer

Starbucks Corporation

JAB Holding Company

Nestlé S.A.

Maxingvest AG (Tchibo)

Luigi Lavazza S.p.A.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Kaffeemarkt

- November 2022 Nescafé Dolce Gusto stellt seine Kaffeepads und -maschinen der nächsten Generation vor, die als Neo bezeichnet werden. Die neuen Kaffeepads von Nestlé verbrauchen 70 % weniger Verpackung als aktuelle Kapseln (nach Gewicht) und sind auf Papierbasis und kompostierbar. Das Schweizer Forschungs- und Entwicklungszentrum für Systeme von Nestlé hat dieses Produkt in den letzten fünf Jahren weiterentwickelt.

- Mai 2022 Melitta und OFI haben sich zusammengetan, um Verbrauchern rückverfolgbaren und differenzierten Kaffee anzubieten. OFI (Olam Food Ingredients) und Melitta Europa GmbH Co. KG – Coffee Division nutzen Blockchain-Technologie und andere digitale Tools, um Kaffee vom Bauernhof bis zum Röster zu verfolgen und der wachsenden Verbrauchernachfrage gerecht zu werden.

- Dezember 2021 Starbucks stellt seinen neuen Hafermilch-Alternativkaffee in seinem Espresso-Segment vor. Es umfasst drei Geschmackskombinationen Vanille und Erdbeere, Haselnuss und Honig sowie dunkler Kakao und Orange, die in einzigartiger Handarbeit hergestellt werden, um einen unverwechselbaren Geschmack hervorzuheben. Das Unternehmen kündigte seinen Plan an, ab Januar 2022 keine zusätzlichen Gebühren für Milchalternativen zu erheben.

Segmentierung der europäischen Kaffeeindustrie

Kaffee ist ein aufgebrühtes Getränk, das aus gerösteten Kaffeebohnen, den Samen von Beeren bestimmter Kaffeearten, zubereitet wird.

Der europäische Kaffeemarkt ist nach Produkttyp, Vertriebskanal und Geografie segmentiert. Nach Produkttyp ist der Markt in ganze Bohnen, gemahlenen Kaffee, Instantkaffee sowie Kaffeepads und -kapseln unterteilt. Nach Vertriebskanal ist der Markt in On-Trade- und Off-Trade-Vertriebskanäle unterteilt. Der Off-Trade-Kanal ist weiter unterteilt in Convenience-Stores, Fachhändler, Supermärkte/Hypermärkte und andere Vertriebskanäle. Geografisch ist der untersuchte Markt in Frankreich, Deutschland, das Vereinigte Königreich, Spanien, Italien, Russland und das übrige Europa unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in Milliarden US-Dollar) erstellt.

| Ganze Bohne |

| Gemahlenen Kaffee |

| Pulverkaffee |

| Kaffeepads und Kapseln |

| Im Handel | |

| Off-Trade | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Fachhändler | |

| Andere Off-Trade-Kanäle |

| Großbritannien |

| Deutschland |

| Frankreich |

| Russland |

| Italien |

| Spanien |

| Rest von Europa |

| Nach Produkttyp | Ganze Bohne | |

| Gemahlenen Kaffee | ||

| Pulverkaffee | ||

| Kaffeepads und Kapseln | ||

| Nach Vertriebskanal | Im Handel | |

| Off-Trade | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Fachhändler | ||

| Andere Off-Trade-Kanäle | ||

| Nach Geographie | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Russland | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Kaffeemarktforschung in Europa

Wie groß ist der europäische Kaffeemarkt?

Es wird erwartet, dass der europäische Kaffeemarkt im Jahr 2024 ein Volumen von 47,88 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,96 % auf 58,14 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Kaffeemarkt derzeit?

Im Jahr 2024 wird der europäische Kaffeemarkt voraussichtlich 47,88 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Kaffeemarkt?

Starbucks Corporation, JAB Holding Company, Nestlé S.A., Maxingvest AG (Tchibo), Luigi Lavazza S.p.A. sind die größten Unternehmen, die auf dem europäischen Kaffeemarkt tätig sind.

Welche Jahre deckt dieser europäische Kaffeemarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Kaffeemarktes auf 46,06 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Kaffeemarkts für die Jahre 2018, 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Kaffeemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Kaffee in Europa.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kaffee in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Kaffee in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.