Marktgröße für Biostimulanzien in Europa

| Studienzeitraum | 2017 - 2029 | |

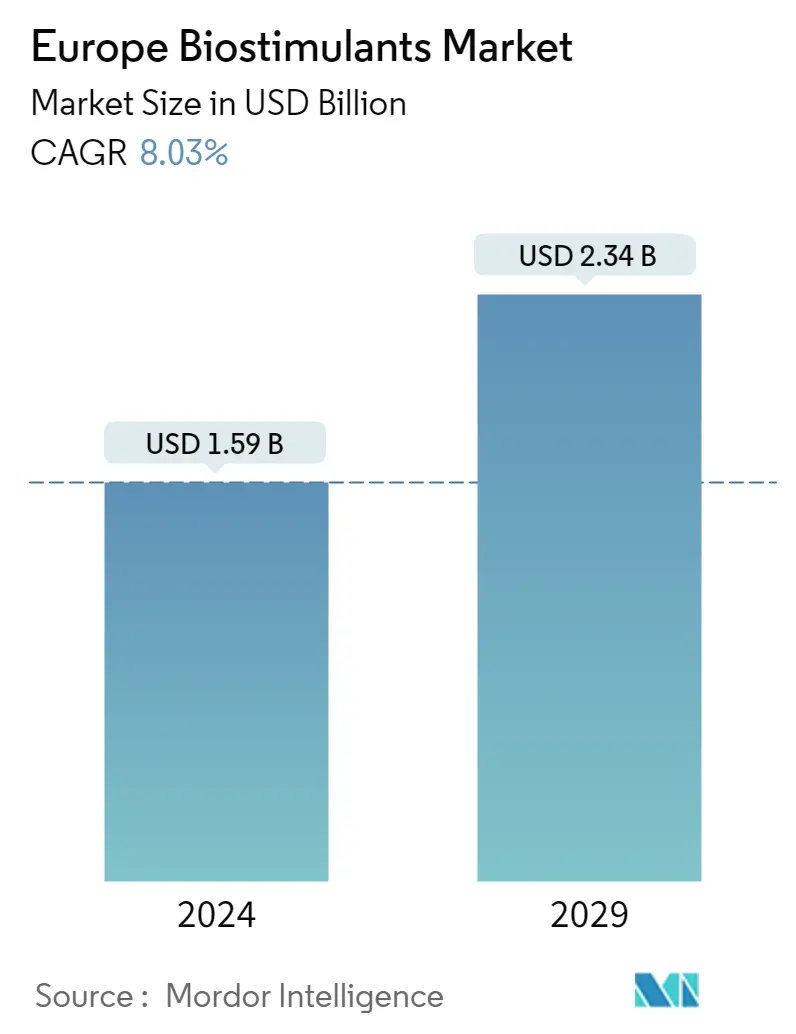

| Marktgröße (2024) | 1.81 Milliarden US-Dollar | |

| Marktgröße (2029) | 2.39 Milliarden US-Dollar | |

| Größter Anteil nach Form | Aminosäuren | |

| CAGR (2024 - 2029) | 8.03 % | |

| Größter Anteil nach Land | Frankreich | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biostimulanzien in Europa

Die Größe des europäischen Marktes für Biostimulanzien wird im Jahr 2024 auf 1,59 Milliarden US-Dollar geschätzt und soll bis 2029 2,34 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,03 % im Prognosezeitraum (2024–2029) entspricht.

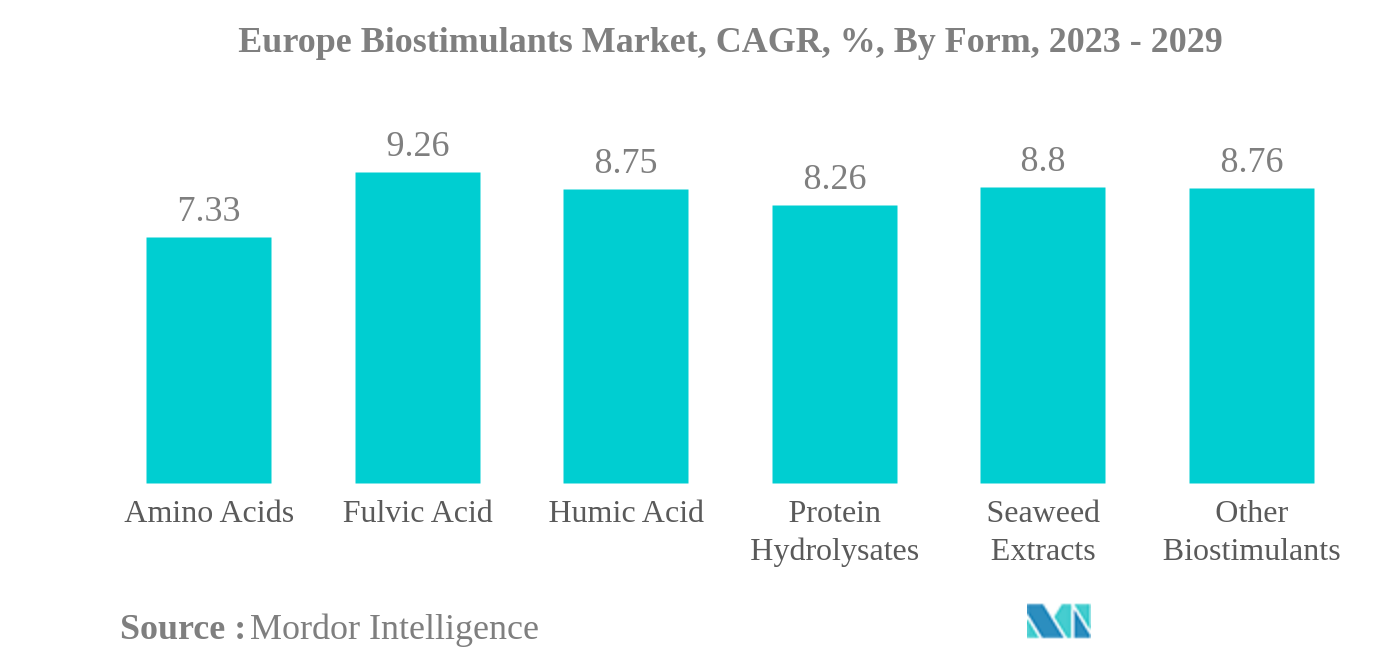

- Aminosäuren sind die größte Form Aminosäuren sind die am häufigsten konsumierten Biostimulanzien in Europa. Sie spielen eine wichtige Rolle bei der Steigerung der Pflanzenproduktivität, insbesondere unter abiotischen und biotischen Stressbedingungen.

- Fulvosäure ist die am schnellsten wachsende Form Fulvosäure trägt zu einer erhöhten Nährstoffaufnahme und damit zu einem verbesserten Wachstum und Ertrag von Pflanzen bei. Feldfrüchte dominierten den Fulvosäuremarkt mit einem Anteil von 78,7 % im Jahr 2022.

- Reihenkulturen sind die größte Kulturart Die Dominanz der Reihenkulturen ist hauptsächlich auf ihre große Anbaufläche in der Region zurückzuführen, die im Jahr 2022 etwa 82,3 % der gesamten Bio-Anbaufläche in der Region ausmacht.

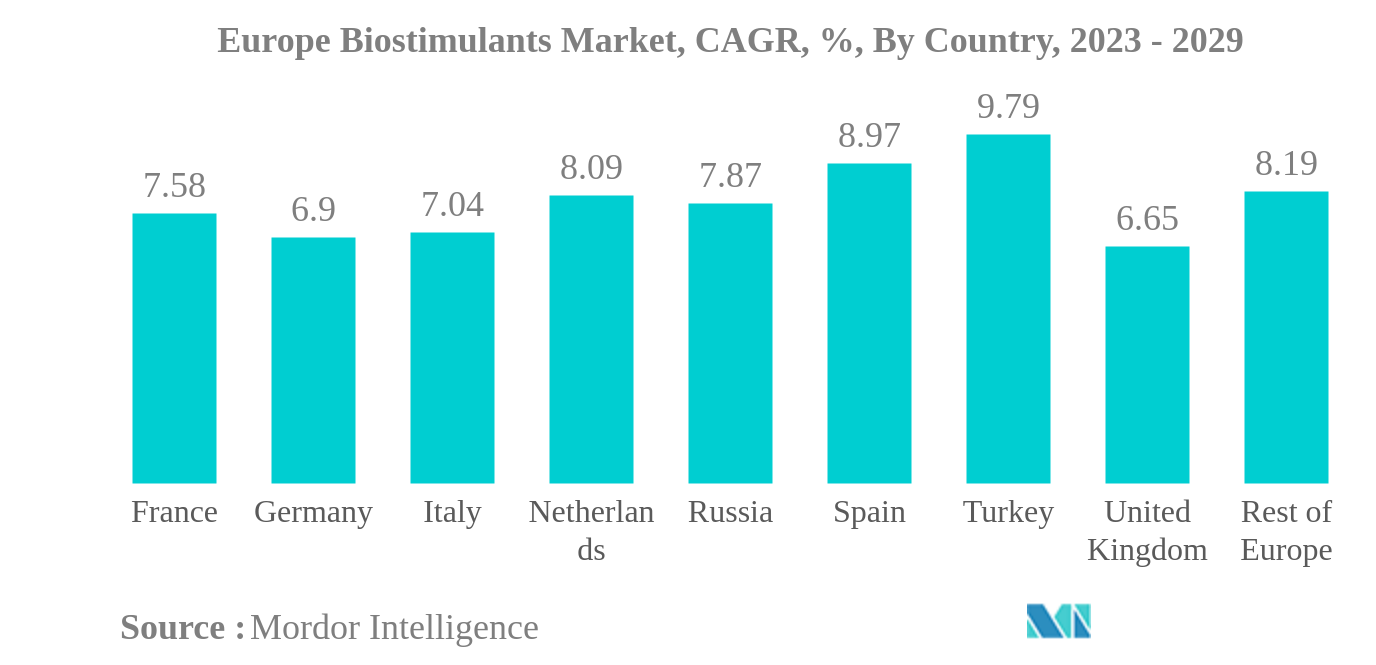

- Frankreich ist das größte Land Frankreich ist der größte Markt für Biostimulanzien in der Europäischen Region. Aminosäuren dominierten den französischen Markt für Biostimulanzien und trugen im Jahr 2022 zu einem Marktanteil von 77,6 % bei.

Aminosäuren sind die größte Form

- Als Biostimulanzien werden Substanzen und Mikroorganismen bezeichnet, die zur Verbesserung des Pflanzenwachstums und der Pflanzenentwicklung eingesetzt werden. In Europa wird der Markt für Biostimulanzien innerhalb des Prognosezeitraums voraussichtlich ein deutliches Wachstum verzeichnen, das auf 53,3 % geschätzt wird. Huminsäure, Fulvinsäure, Aminosäuren, Proteinhydrolysate, Algenextrakte und andere Biostimulanzien wie pflanzliche und tierische Derivate sind die in Europa am häufigsten verwendeten Biostimulanzien.

- Aminosäuren halten mit 56,7 % im Jahr 2022 den größten Marktanteil auf dem europäischen Biostimulanzienmarkt. Dies ist auf ihre Fähigkeit zurückzuführen, die Pflanzengesundheit und Stresstoleranz zu verbessern, sowie auf ihre chelatbildende Wirkung, die Pflanzen vor Schwermetallen schützt und zur Mikronährstoffmobilität beiträgt Erwerb.

- Die Blattapplikation von Biostimulanzien erfolgt wirksam durch Absorption durch Mesophyllzellen über die Kutikula und die Epidermiszellen. Bei Zufuhr über den Boden erfolgt die Absorption über die Zellen der Wurzelepidermis und die Umverteilung über das Xylem.

- Der Biostimulanzienmarkt für Reihenkulturen dominiert mit einem Anteil von 78,1 % im Jahr 2022 und wird im Prognosezeitraum (2023–2029) voraussichtlich um 62,0 % wachsen. Dies ist auf die beträchtliche Anbaufläche für Reihenkulturen zurückzuführen, die im Jahr 2022 82,3 % der gesamten Bio-Anbaufläche in der Region ausmacht.

- Es wird erwartet, dass das wachsende Bewusstsein der Landwirte für die Vorteile von Biostimulanzien bei der Verbesserung der Pflanzenresistenz gegenüber biotischem und abiotischem Stress, der Verbesserung der Nährstoffaufnahme und ihrer Anwendung sowohl in ökologischen als auch in nicht-biologischen Betrieben den Markt im Prognosezeitraum (2023–2029) antreiben wird..

Frankreich ist das größte Land

- Der Markt für Biostimulanzien in Europa wird von Frankreich dominiert, das im Jahr 2022 einen Marktanteil von 18,0 % hielt. Französische Landwirte setzen Biostimulanzien als Alternative zu intensiven Chemikalieneinsätzen ein und stehen damit im Einklang mit den Zielen der öffentlichen Politik, den Einsatz von Chemikalien in der Landwirtschaft zu reduzieren.

- Italien ist der zweitgrößte und am schnellsten wachsende Markt. Für den Prognosezeitraum wird eine durchschnittliche jährliche Wachstumsrate (CAGR) von 7,0 % prognostiziert. Die hohe Akzeptanz des ökologischen Landbaus in Italien, wo 15,0 % der landwirtschaftlichen Fläche ökologisch bewirtschaftet werden, trägt zum Marktwachstum bei. Deutschland ist mit einem Marktanteil von 12,4 % der drittgrößte Markt, und die Festlegung klarer Vorschriften durch die Regulierungsbehörden könnte den Markt weiter stärken.

- Die Ausarbeitung klarer Vorschriften durch die Regulierungsbehörden könnte zur Stärkung des Biostimulanzienmarktes im Land beitragen. Im Mai 2020 erklärte die Europäische Kommission in ihrer Strategie Vom Hof auf den Tisch, dass Bio ein Schlüsselsektor sei, um die Lebensmittelambitionen des europäischen Grünen Deals zu erreichen. In der Strategie heißt es außerdem, dass der Markt für Bio-Lebensmittel bestehen bleiben wird und daher der ökologische Landbau weiter gefördert werden muss. Die EU hat strenge Standards entwickelt, um den ökologischen Landbau zu fördern und die ökologische Sicherheit zu verbessern, was zum Wachstum des Marktes für Biostimulanzien beiträgt.

- Biostimulanzien werden immer häufiger eingesetzt, da sich die Menschen der negativen Auswirkungen chemisch hergestellter Pestizide und Düngemittel auf die menschliche Gesundheit bewusster werden. Biostimulanzien sind außerdem ungiftig und verunreinigen den Boden nicht, was zu ihrer zunehmenden Verbreitung in ganz Europa beiträgt.

Überblick über die Biostimulanzien-Branche in Europa

Der europäische Markt für Biostimulanzien ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 5,76 % einnehmen. Die Hauptakteure in diesem Markt sind Agronutrition, BioAtlantis Ltd, Biolchim SPA, Trade Corporation International und Valagro (alphabetisch sortiert).

Europas Marktführer für Biostimulanzien

Agronutrition

BioAtlantis Ltd

Biolchim SPA

Trade Corporation International

Valagro

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa-Marktnachrichten für Biostimulanzien

- September 2021 Tradecorp bringt weltweit Biimore auf den Markt, ein Biostimulans, das aus einem pflanzlichen Fermentationsprozess gewonnen wird. Biimore besteht aus einer einzigartigen Kombination primärer und sekundärer Verbindungen, L-α-Aminosäuren, Vitaminen, Zuckern und Spuren anderer natürlicher Verbindungen.

- Januar 2021 Atlántica Agrícola hat Micomix entwickelt, ein Biostimulans, das hauptsächlich aus Mykorrhizapilzen, Rhizobakterien und chelatisierten Mikronährstoffen besteht. Das Vorhandensein und die Entwicklung dieser Mikroorganismen in der Rhizosphäre schaffen eine symbiotische Beziehung mit der Pflanze, die die Aufnahme von Wasser und mineralischen Nährstoffen begünstigt und ihre Toleranz gegenüber Wasser- und Salzstress erhöht.

- Oktober 2018 Atlántica Agrícola führt Razormin ein, ein Biostimulans mit großer Wurzelbildungswirkung, dessen ausgewogene Formulierung die Wurzelbildung und anschließend die Entwicklung der Wurzel- und Blattmasse der Pflanze anregt und so die Zellteilung und -verlängerung stimuliert. Das Vorhandensein von Aminosäuren und Polysacchariden begünstigt die Aufnahme von Nährstoffen (sowohl Makro- als auch Mikronährstoffen), was zu einer besseren Entwicklung der Pflanze führt.

Europa-Marktbericht für Biostimulanzien – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Aminosäuren

- 5.1.2 Fulvosäure

- 5.1.3 Huminsäure

- 5.1.4 Proteinhydrolysate

- 5.1.5 Algenextrakte

- 5.1.6 Andere Biostimulanzien

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

- 5.3 Land

- 5.3.1 Frankreich

- 5.3.2 Deutschland

- 5.3.3 Italien

- 5.3.4 Niederlande

- 5.3.5 Russland

- 5.3.6 Spanien

- 5.3.7 Truthahn

- 5.3.8 Großbritannien

- 5.3.9 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 AGLUKON Spezialduenger GmbH & Co.

- 6.4.2 Agronutrition

- 6.4.3 Atlántica Agrícola

- 6.4.4 BioAtlantis Ltd

- 6.4.5 Biolchim SPA

- 6.4.6 Bionema

- 6.4.7 Ficosterra

- 6.4.8 Green Has Italia S.p.A

- 6.4.9 Trade Corporation International

- 6.4.10 Valagro

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Biostimulanzien-Industrie in Europa

Aminosäuren, Fulvinsäure, Huminsäure, Proteinhydrolysate und Algenextrakte werden als Segmente nach Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.| Aminosäuren |

| Fulvosäure |

| Huminsäure |

| Proteinhydrolysate |

| Algenextrakte |

| Andere Biostimulanzien |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Bilden | Aminosäuren |

| Fulvosäure | |

| Huminsäure | |

| Proteinhydrolysate | |

| Algenextrakte | |

| Andere Biostimulanzien | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen | |

| Land | Frankreich |

| Deutschland | |

| Italien | |

| Niederlande | |

| Russland | |

| Spanien | |

| Truthahn | |

| Großbritannien | |

| Rest von Europa |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dabei handelt es sich um die durchschnittliche Menge an ausgebrachten Biostimulanzien pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biostimulanzien

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biostimulanzien wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.