Größe des Düngemittelmarktes in Europa

| Studienzeitraum | 2016 - 2030 | |

| Marktgröße (2024) | 58.23 Milliarden US-Dollar | |

| Marktgröße (2030) | 75.33 Milliarden US-Dollar | |

| Größter Anteil nach Kulturtyp | Feldfrüchte | |

| CAGR (2024 - 2030) | 5.41 % | |

| Größter Anteil nach Land | Frankreich | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Düngemittel in Europa

Die Größe des europäischen Düngemittelmarktes wird im Jahr 2024 auf 52,67 Milliarden US-Dollar geschätzt und soll bis 2030 72,27 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,41 % im Prognosezeitraum (2024–2030) entspricht.

- Am schnellsten wachsendes Segment nach Produkt – Bor Die meisten Böden in der Region bestehen aus Mollisol, Spodosol und Ultisol mit einem Borgehalt von 0,5–0,6 mg/L Bor, was ihnen einen Bormangel verleiht und somit den Markt antreibt.

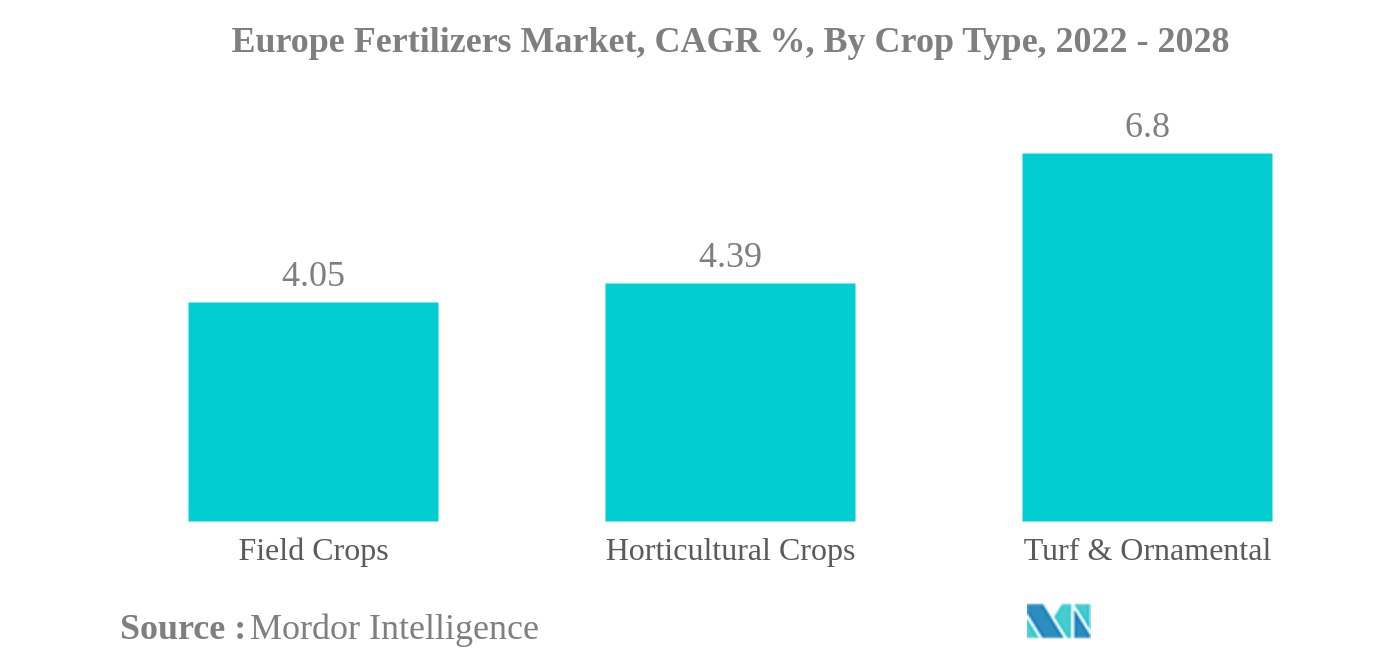

- Größtes Segment nach Pflanzenart – Feldfrüchte Die Dominanz der Feldfrüchte im europäischen Düngemittelmarkt ist hauptsächlich auf die große Anbaufläche in der Region zurückzuführen. Sie machen mehr als 95 % der gesamten Anbaufläche aus.

- Am schnellsten wachsend nach Spezialtyp – SRF Der intensive Feld- und Gartenbauanbau in Ländern wie Deutschland, Frankreich und dem Vereinigten Königreich dürfte den Markt für Langzeitdünger antreiben.

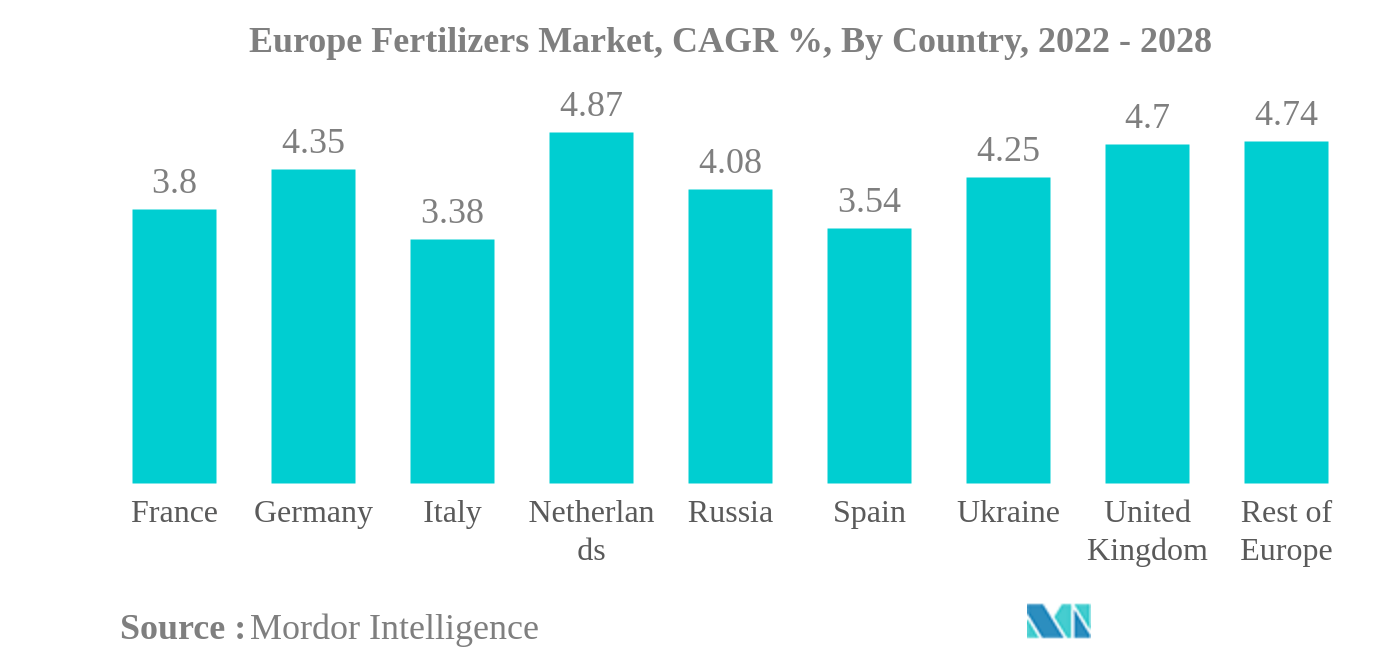

- Größtes Segment nach Land – Frankreich Bedarf an hoher Produktivität auf dem verfügbaren Land, um den wachsenden Bedarf an Nahrungsmitteln zu decken, der auf die wachsende Bevölkerung zurückzuführen ist. Es macht etwa 4,46 % der europäischen Anbaufläche aus.

Feldfrüchte sind nach Kulturart das größte Segment.

- Der gesamte Düngemittelverbrauch der Feldfrüchte machte im Jahr 2021 85,54 % des Marktwerts aus und ist im Untersuchungszeitraum um 15,28 % gestiegen. Um den Ertrag zu steigern, verwenden Landwirte sowohl konventionelle als auch Spezialdünger. Die meisten herkömmlichen Düngemittel werden auf den Boden für Feldfrüchte ausgebracht und machen im Jahr 2021 85,8 % des Marktes aus.

- Die Obst- und Gemüseanbaufläche in der Region ist von 2016 bis 2020 um 1,15 % bzw. 11,18 % zurückgegangen. Laut Eurostat verzehren fast 90,0 % der europäischen Verbraucher über 15 Jahre nicht ausreichend Obst und Gemüse.

- Außerdem hat der geringere Verbrauch von Obst und Gemüse in der Region zu einem Rückgang der Erzeugerorganisationen von 1712 im Jahr 2016 auf 1604 im Jahr 2020 geführt. Daher wird erwartet, dass der geringere Verbrauch und die geringere Anbaufläche im Laufe des Jahres zu einem geringfügigen Wachstum des Segments führen werden Prognosezeitraum. Für europäische Unternehmen sind Produktionsländer in unmittelbarer Nähe zu Europa zu einer attraktiven und wirtschaftlichen Option geworden. Aufgrund ihrer niedrigen Produktionskosten können sie früh in der Saison frisches Obst und Gemüse produzieren, wenn die europäischen Produkte noch nicht marktreif sind. Dies bietet Chancen für nahe gelegene Lieferanten wie Ägypten, Marokko, Tunesien und die Türkei.

- Das Rasen- und Zierpflanzensegment des Marktes machte im Jahr 2021 9 % des gesamten Düngemittelmarktes aus. Die Zierpflanzenproduktion in der Region stieg von 2016 bis 2019 um 9,3 % und dürfte das Segmentwachstum im Prognosezeitraum ankurbeln.

- Aufgrund der oben genannten Merkmale wird daher erwartet, dass der Verbrauch von Feldfrüchten, Rasen und Zierdünger im Prognosezeitraum deutlich ansteigt.

Frankreich ist nach Ländern das größte Segment.

- Frankreich ist eines der Länder mit dem größten Düngemittelverbrauch in Europa, mit einem erwarteten Gesamtanteil von 20,1 % im Jahr 2022. Der Marktwert wird im selben Jahr voraussichtlich 9 Milliarden US-Dollar erreichen, mit einem Wachstum von 5,8 % gegenüber dem Vorjahr. Gemessen am Mengenverbrauch liegt es jedoch hinter der Ukraine und Russland an dritter Stelle, was auf die höheren Düngemittelpreise in Frankreich zurückzuführen ist.

- Auf die Ukraine entfielen im Jahr 2021 14 % des gesamten Düngemittelverbrauchs in Europa mit einem Mengenverbrauch von 10,2 Millionen Tonnen. Dies kann darauf zurückzuführen sein, dass der Anbau von Nutzpflanzen mit hohem Düngemittelverbrauch wie Weizen, Mais und anderen Feldfrüchten 90 % der Anbaufläche ausmacht.

- Der Düngemittelmarkt in Europa wurde im Jahr 2021 auf 41,2 Milliarden US-Dollar geschätzt, bei einem Volumenverbrauch von 71 Millionen Tonnen im selben Jahr. Es ist zu beobachten, dass der Markt seit 2017 einen steigenden Trend aufweist, mit einem Rückgang im Jahr 2020 aufgrund von Lieferkettenunterbrechungen während der COVID-19-Pandemie. Der anhaltende Krieg zwischen Russland und der Ukraine und die von verschiedenen europäischen Ländern gegen Russland verhängten Sanktionen könnten die Lieferungen aus Russland, einem der wichtigsten Produzenten und Lieferanten von Düngemitteln für die europäische Region und den internationalen Markt, zusätzlich beeinträchtigen.

- Es wird erwartet, dass Hitzewellen und Dürren in verschiedenen Teilen Europas die Produktion im Jahr 2022 beeinträchtigen, was zu einem geringeren Einsatz von Düngemitteln in der Region führen und das Marktwachstum leicht behindern könnte.

- Faktoren wie das Bedürfnis der wachsenden Bevölkerung nach höherer Nahrungsmittelproduktion und Produktivität bei gleichzeitig abnehmender Anbaufläche werden den Markt antreiben. Die Anpassung fortschrittlicher Anbaumethoden wird auch den Einsatz von Spezialdüngern erhöhen.

Überblick über die europäische Düngemittelindustrie

Der europäische Düngemittelmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 26,32 % einnehmen. Die Hauptakteure in diesem Markt sind EuroChem Group, Grupa Azoty, ICL GROUP LTD, OCI NV und Yara International ASA (alphabetisch sortiert).

Europas Marktführer für Düngemittel

EuroChem Group

Grupa Azoty

ICL GROUP LTD

OCI NV

Yara International ASA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Düngemittelmarkt

- Februar 2022 ICL führt Rasenpflegedünger ein, die entweder mit Schwefel beschichteten Harnstoff und einer biologisch abbaubaren Polymermembran (Poly-S) oder mit Harz beschichteten Stickstoff in Kombination mit Phosphor und Kali (PACE) enthalten. Dadurch wird unkontrolliertes Stoßwachstum vermieden, was einen geringeren Mähaufwand bedeutet. Die Düngemittel gelten als besonders einfach und sicher in der Anwendung und sind für Mähroboter geeignet.

- Februar 2022 Die EuroChem Group AG gibt bekannt, dass sie exklusive Verhandlungen zur Übernahme der Borealis-Gruppe, einem führenden europäischen Stickstoffdünger- und Melaminhersteller, aufgenommen hat, um ihre Position auf dem europäischen Markt zu stärken.

- Februar 2022 Die EuroChem Group AG gibt bekannt, dass sie exklusive Verhandlungen zur Übernahme der Borealis-Gruppe, einem führenden europäischen Stickstoffdünger- und Melaminhersteller, aufgenommen hat, um ihre Position auf dem europäischen Markt zu stärken.

Europa-Düngemittelmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anbaufläche der wichtigsten Nutzpflanzenarten

- 4.2 Durchschnittliche Nährstoffaufwandsraten

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Typ

- 5.1.1 Komplex

- 5.1.2 Gerade

- 5.1.2.1 Mikronährstoffe

- 5.1.2.1.1 Bor

- 5.1.2.1.2 Kupfer

- 5.1.2.1.3 Eisen

- 5.1.2.1.4 Mangan

- 5.1.2.1.5 Molybdän

- 5.1.2.1.6 Zink

- 5.1.2.1.7 Andere

- 5.1.2.2 Stickstoffhaltig

- 5.1.2.2.1 Ammoniumnitrat

- 5.1.2.2.2 Harnstoff

- 5.1.2.2.3 Andere

- 5.1.2.3 Phosphatisch

- 5.1.2.3.1 DAP

- 5.1.2.3.2 KARTE

- 5.1.2.3.3 SSP

- 5.1.2.3.4 TSP

- 5.1.2.3.5 Andere

- 5.1.2.4 Kalium

- 5.1.2.4.1 Mopp

- 5.1.2.4.2 SoP

- 5.1.2.4.3 Andere

- 5.1.2.5 Sekundäre Makronährstoffe

- 5.1.2.5.1 Kalzium

- 5.1.2.5.2 Magnesium

- 5.1.2.5.3 Schwefel

- 5.2 Bilden

- 5.2.1 Konventionell

- 5.2.2 Spezialität

- 5.2.2.1 CRF

- 5.2.2.2 Flüssigdünger

- 5.2.2.3 SRF

- 5.2.2.4 Wasserlöslich

- 5.3 Anwendungsmodus

- 5.3.1 Fertigation

- 5.3.2 Blatt

- 5.3.3 Boden

- 5.4 Erntetyp

- 5.4.1 Feldfrüchte

- 5.4.2 Gartenbaukulturen

- 5.4.3 Rasen und Zierpflanzen

- 5.5 Land

- 5.5.1 Frankreich

- 5.5.2 Deutschland

- 5.5.3 Italien

- 5.5.4 Niederlande

- 5.5.5 Russland

- 5.5.6 Spanien

- 5.5.7 Ukraine

- 5.5.8 Großbritannien

- 5.5.9 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 CF Industries Holdings, Inc.

- 6.4.2 EuroChem Group

- 6.4.3 Grupa Azoty

- 6.4.4 Haifa Group Ltd

- 6.4.5 ICL GROUP LTD

- 6.4.6 Kingenta Ecological Engineering Group Co., Ltd.

- 6.4.7 OCI NV

- 6.4.8 Petrokemija DD Fertilizer Factory

- 6.4.9 Sociedad Quimica y Minera de Chile SA

- 6.4.10 Yara International ASA

7. WICHTIGE STRATEGISCHE FRAGEN FÜR Düngemittel-CEOs

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der europäischen Düngemittelindustrie

Komplex und gerade werden als Segmente nach Typ abgedeckt. Konventionell und Spezialprodukte werden als Segmente durch Formular abgedeckt. Fertigation, Blatt und Boden werden als Segmente durch den Anwendungsmodus abgedeckt. Feldfrüchte, Gartenbaupflanzen, Rasen und Zierpflanzen werden als Segmente nach Kulturart abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Ukraine und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.| Komplex | ||

| Gerade | Mikronährstoffe | Bor |

| Kupfer | ||

| Eisen | ||

| Mangan | ||

| Molybdän | ||

| Zink | ||

| Andere | ||

| Stickstoffhaltig | Ammoniumnitrat | |

| Harnstoff | ||

| Andere | ||

| Phosphatisch | DAP | |

| KARTE | ||

| SSP | ||

| TSP | ||

| Andere | ||

| Kalium | Mopp | |

| SoP | ||

| Andere | ||

| Sekundäre Makronährstoffe | Kalzium | |

| Magnesium | ||

| Schwefel | ||

| Konventionell | |

| Spezialität | CRF |

| Flüssigdünger | |

| SRF | |

| Wasserlöslich |

| Fertigation |

| Blatt |

| Boden |

| Feldfrüchte |

| Gartenbaukulturen |

| Rasen und Zierpflanzen |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Ukraine |

| Großbritannien |

| Rest von Europa |

| Typ | Komplex | ||

| Gerade | Mikronährstoffe | Bor | |

| Kupfer | |||

| Eisen | |||

| Mangan | |||

| Molybdän | |||

| Zink | |||

| Andere | |||

| Stickstoffhaltig | Ammoniumnitrat | ||

| Harnstoff | |||

| Andere | |||

| Phosphatisch | DAP | ||

| KARTE | |||

| SSP | |||

| TSP | |||

| Andere | |||

| Kalium | Mopp | ||

| SoP | |||

| Andere | |||

| Sekundäre Makronährstoffe | Kalzium | ||

| Magnesium | |||

| Schwefel | |||

| Bilden | Konventionell | ||

| Spezialität | CRF | ||

| Flüssigdünger | |||

| SRF | |||

| Wasserlöslich | |||

| Anwendungsmodus | Fertigation | ||

| Blatt | |||

| Boden | |||

| Erntetyp | Feldfrüchte | ||

| Gartenbaukulturen | |||

| Rasen und Zierpflanzen | |||

| Land | Frankreich | ||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Ukraine | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- DURCHSCHNITTLICHE NÄHRSTOFFANWENDUNGSRATE - Dies bezieht sich auf die durchschnittliche Nährstoffmenge, die pro Hektar Ackerland in jedem Land verbraucht wird.

- ABGEDECKTE PFLANZENARTEN - Feldfrüchte Getreide, Hülsenfrüchte, Ölsaaten, Faserpflanzen und Futterpflanzen, Gartenbau Obst, Gemüse, Plantagenpflanzen und Gewürze, Rasengras und Zierpflanzen

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Düngemitteln wurden auf Produktebene und nicht auf Nährstoffebene durchgeführt.

- ABGEDECKTE NÄHRSTOFFARTEN - Primäre Nährstoffe N, P und K, sekundäre Makronährstoffe Ca, Mg und S, Mikronährstoffe Zn, Mn, Cu, Fe, Mo, B und andere

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen