Marktanalyse für diskrete Halbleiter

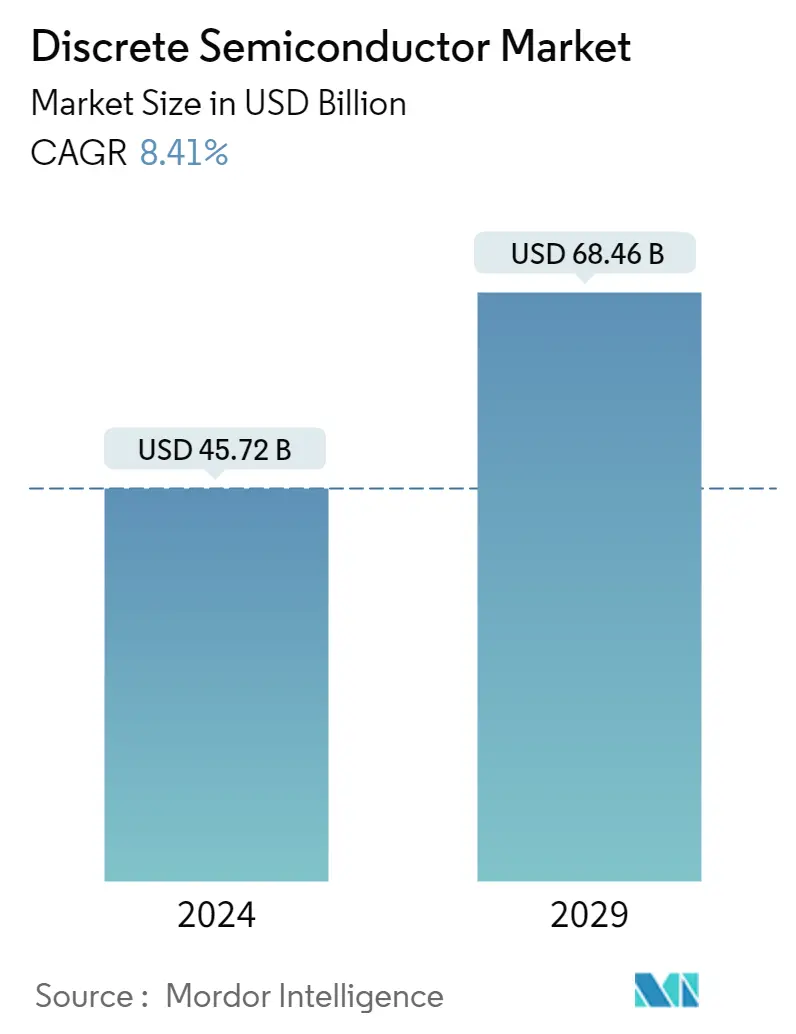

Die Marktgröße für diskrete Halbleiter wird im Jahr 2024 auf 45,72 Milliarden US-Dollar geschätzt und soll bis 2029 68,46 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,41 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für diskrete Halbleiter wird durch den zunehmenden Bedarf an Energiemanagement in der gesamten Elektronik und durch Miniaturisierung angetrieben. Die Verringerung der Gehäusegröße ist umgekehrt proportional zur Verlustleistung. Beispielsweise konnte NXP Semiconductors bei gleichbleibender Leistungsleistung die Gehäusegröße seiner Transistorreihe um 55 % reduzieren. Darüber hinaus hat Diodes Incorporated im DFN2020 verpackte Automotive-konforme MOSFETs DMTH4008LFDFWQ mit 40 V und DMTH6016LFDFWQ mit 60 V auf den Markt gebracht.

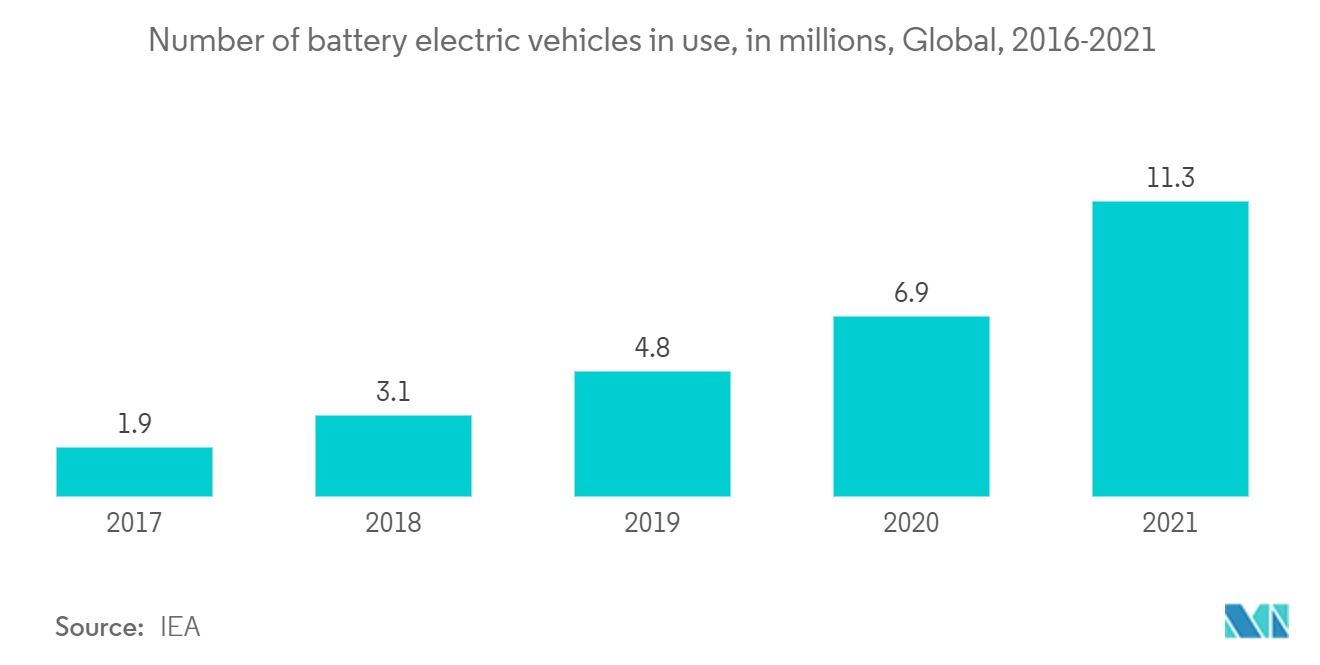

- Darüber hinaus wird erwartet, dass Eigenschaften wie Sicherheit, Infotainment, Navigation und Kraftstoffeffizienz bei Automobilkomponenten sowie Sicherheit, Automatisierung, Festkörperbeleuchtung, Transport und Energiemanagement bei Industriekomponenten den untersuchten Markt beflügeln. Beispielsweise ist ein Bipolartransistor mit isoliertem Gate (IGBT) eine integrale Komponente im Leistungselektroniksystem eines Elektrofahrzeugs. Es wird erwartet, dass IGBTs aufgrund der steigenden Verkäufe von Elektrofahrzeugen weltweit eine erhebliche Nachfrage verzeichnen werden. Laut dem IEA-Bericht erreichten die Verkäufe von Elektroautos im Jahr 2021 weltweit 6,6 Millionen. Elektroautos machten 9 % der weltweiten Autoverkäufe aus.

- Die Kommerzialisierung dieser Elektrofahrzeuge nimmt zu. Volvo strebt an, bis 2025 50 % seines Umsatzes mit vollelektrischen Autos zu machen. Auch BMW hat seine i5-Pläne aufgegeben und wird sich nun auf die Elektrifizierung anderer Serienmodelle wie des X3 und des 4er GT konzentrieren. Letzteres wird direkt mit Teslas Model 3 und Model y konkurrieren.

- Darüber hinaus entwickeln Unternehmen neue Lösungen im Leistungsmodulbereich, um ihre Präsenz auszubauen und Marktanteile zu erhöhen. Beispielsweise hat STMicroelectronics, ein führendes Halbleiterunternehmen, das Kunden im gesamten Spektrum elektronischer Anwendungen bedient, im Dezember 2021 die Veröffentlichung seiner dritten Generation von STPOWER-Siliziumkarbid (SiC)-MOSFETs1 angekündigt und damit den neuesten Stand der Technik vorangetrieben Leistungsgeräte für Antriebsstränge von Elektrofahrzeugen (EV) und andere Anwendungen, bei denen Leistungsdichte, Energieeffizienz und Zuverlässigkeit wichtige Zielkriterien sind.

- Im Gegensatz dazu hatte der Ausbruch von COVID-19 enorme Auswirkungen auf die globale und nationale Wirtschaft. Viele Endverbraucherbranchen sind betroffen, darunter auch die diskrete Halbleiterbranche. Ein großer Teil der Herstellung elektronischer Komponenten umfasst die Arbeit in der Fabrikhalle, wo die Menschen in engem Kontakt stehen und zusammenarbeiten, um die Produktivität zu steigern. Derzeit bewerten Unternehmen auf dem Markt schnell die Auswirkungen auf drei Bereiche Marktnachfrage, Lieferkette und Arbeitskräfte. Die Nachfrage nach dem Produkt verlagert sich in den Bereichen ASICS, Speicher, Sensoren usw., während sich das Verbraucherverhalten schnell und mit künftiger Volatilität ändert. Außerdem haben viele Unternehmen ihre Hardware-Upgrades und andere langfristige Migrationsprojekte verzögert. Beispielsweise verzögerte sich die Einführung des 5G-Plans in vielen Ländern wie Indien, Japan, Polen und Israel, was wiederum zu Unsicherheit hinsichtlich der Einführung kommerzieller 5G-Dienste führte.

- Die globalen Lieferketten werden unterbrochen, da sich das Virus auf der ganzen Welt ausbreitet, da immer noch Unsicherheit über die Dauer der Quarantäne besteht. Weltweit wurden viele Produktionsstätten geschlossen, um das tödliche Virus einzudämmen. Beispielsweise wurden die meisten Produktionsanlagen von On Semiconductors aufgrund staatlicher Anordnungen in Ländern wie Malaysia, China, Malaysia und den Philippinen geschlossen, was die Fähigkeit des Unternehmens, seine Kunden mit Produkten zu beliefern, beeinträchtigte und zu einer Lücke bei Angebot und Nachfrage führte.

Markttrends für diskrete Halbleiter

Es wird erwartet, dass das Automobilsegment das Wachstum des Marktes vorantreiben wird

- Automotive-Anwendungen machen einen Großteil der Nachfrage nach diskreten Bauelementen aus, insbesondere nach Leistungstransistoren und Gleichrichtern. Herkömmliche Autos verwenden seit den 1950er Jahren 12-V-Batteriesysteme, aber im aktuellen Szenario können sie die schwereren elektronischen Lasten von Fahrzeugen der nächsten Generation nicht bewältigen, weshalb eine Energieeffizienz erforderlich ist.

- Autonomes Fahren und vollelektrische Fahrzeuge erfordern leistungsstärkere Mikrocontroller und Mikroprozessoren mit effizienteren Hochleistungs-MOSFETS für Energiemanagement- und Batterieüberwachungssysteme.

- Diskrete Halbleiter finden in Elektrofahrzeugen weit verbreitete Anwendung. Platzbeschränkungen und Anforderungen an einen hohen Wirkungsgrad erfordern ein Gerät, das hohe Leistung übertragen und bei höheren Frequenzen schalten kann. Sie können hohe Ströme mit sehr geringen Verlusten und einer sehr hohen Frequenz erzeugen, was zu einer erheblichen Nachfrage nach diesen Geräten für EV-Anwendungen führt.

- Darüber hinaus setzen viele Automobilhersteller mit der Beschleunigung des Marktes für Elektrofahrzeuge nun auf 800-V-Antriebssysteme, um die Effizienz zu steigern, schnelleres Laden zu erreichen und die Reichweite solcher Fahrzeuge zu erweitern und gleichzeitig Gewicht und Kosten zu reduzieren. Geräte mit großer Bandlücke, wie z. B. SiCMOSFETs, helfen Automobilherstellern dabei, hochmoderne Leistungsgeräte für Antriebsstränge von Elektrofahrzeugen und andere Anwendungen voranzutreiben, bei denen solche Faktoren wichtig sind.

- Im Dezember 2022 brachte STMicroelectronics neue Hochleistungsmodule aus Siliziumkarbid (SiC) auf den Markt, die die Leistung und Reichweite von Elektrofahrzeugen erhöhen sollen. Fünf neue SiC-MOSFET-basierte Leistungsmodule wurden von Hyundai für den Einsatz in der E-GMP-Elektrofahrzeugplattform ausgewählt, die vom KIA EV6 und mehreren Modellen gemeinsam genutzt wird.

- Im August 2022 gab die Renesas Electronics Corporation die Entwicklung einer neuen Generation von Si-IGBTs bekannt. Mit dieser Markteinführung strebte das Unternehmen die Entwicklung von EV-Wechselrichtern der nächsten Generation an. IGBTs der AE5-Generation sollten ab der ersten Hälfte des Jahres 2023 auf den 200- und 300-mm-Waferlinien von Renesas im Werk des Unternehmens in Naka in Massenproduktion hergestellt werden. Japan.

- Der Markt für Elektrofahrzeuge ist hart umkämpft und neue Hersteller drängen auf Innovationen. Beispielsweise hat Porsche seinen Taycan mit einem 800-V-System ausgestattet, während viele moderne Elektroautos mit 400-V-Batterien betrieben werden. Dies veranlasste traditionelle Hersteller von Automobilkomponenten dazu, ihre Produktpalette an diskreten Halbleitern für den Automobilsektor zu entwickeln.

Es wird erwartet, dass Amerika einen großen Marktanteil halten wird

- Die wachsende Unterhaltungselektronikindustrie in der Region ist einer der Hauptfaktoren für das Wachstum des Marktes. Nach Angaben der Consumer Technology Association (CTA) wird beispielsweise erwartet, dass die Umsätze im Technologieeinzelhandel in den USA im Jahr 2023 485 Milliarden US-Dollar erreichen werden. Obwohl sie leicht unter den rekordverdächtigen 512 Milliarden US-Dollar im Jahr 2021 liegen, werden die Umsätze immer noch über dem Vorjahr bleiben - Pandemieniveau, nach Angaben der Organisation.

- Darüber hinaus haben neue Technologien wie das Internet der Dinge (IoT) eine neue Innovationswelle in der Halbleiterindustrie ausgelöst. Jedes Jahr werden in der Region immer mehr elektronische Geräte vernetzt, von Laptops bis hin zu Thermostaten, was eine ausgefeiltere Kommunikation und Koordination zwischen ihnen und ihren Benutzern ermöglicht. Laut CTA verfügten beispielsweise im Jahr 2021 23 % der US-Haushalte über intelligente oder vernetzte Gesundheitsüberwachungsgeräte und 19 % über vernetzte Sport- oder Fitnessgeräte (sieben Punkte mehr als im Vorjahr). Es wird erwartet, dass der expandierende IoT-Markt die Nachfrage der Region nach diskreten Halbleitern positiv beeinflussen wird.

- Der Automobilsektor in den Vereinigten Staaten ist ein entscheidender Faktor des Wirtschaftswachstums und hat nach Angaben des Center for Automotive Research in der Vergangenheit 3 bis 3,5 % zum gesamten Bruttoinlandsprodukt (BIP) beigetragen. Die Branche trägt auch zu einem erheblichen Teil zur Gesamtnachfrage der Region nach Halbleiterkomponenten bei.

- Der Wandel der Automobilindustrie hin zur Elektrifizierung steigert auch die Nachfrage nach anspruchsvollen Halbleiterkomponenten. Laut dem jährlichen Global Electric Vehicle Outlook 2023 der IEA sind die Vereinigten Staaten beispielsweise der drittgrößte Markt für Elektrofahrzeuge mit einem starken Umsatzwachstum von 55 %.

- Darüber hinaus wurden laut Argonne National Laboratory im Geschäftsjahr 2023 in den Vereinigten Staaten 97.972 HEVs verkauft, 36,4 % mehr als im April 2022. Toyota hatte in diesem Monat einen Anteil von 44,3 % an den gesamten HEV-Verkäufen.

- Es wird erwartet, dass auch der wachsende Sektor der erneuerbaren Energien in Kanada das Marktwachstum unterstützen wird. Nach Angaben der Canadian Renewable Energy Association (CanREA) ist Kanadas Wind- und Solarenergiesektor im Jahr 2022 deutlich gewachsen. Nach Angaben der Organisation wächst die Solarenergie besonders schnell, wobei im Jahr 2022 mehr als ein Viertel der gesamten installierten Kapazität in Kanada hinzukommen wird allein.

Überblick über die diskrete Halbleiterindustrie

Der globale Markt für diskrete Halbleiter ist stark fragmentiert und zahlreiche Halbleiterhersteller bieten das Produkt an. Die Unternehmen investieren kontinuierlich in Produkte und Technologien, um nachhaltiges Umweltwachstum zu fördern und Umweltgefahren vorzubeugen. Um den Marktanteil zu erhöhen, erwerben die Unternehmen auch andere Unternehmen, die sich speziell mit diesen Produkten befassen. Einige der jüngsten Entwicklungen auf dem Markt sind:.

- Im Januar 2023 gab Hitachi Astemo, Ltd., ein renommierter japanischer Hersteller von Automobilkomponenten, bekannt, dass seine Wechselrichter für Elektrofahrzeuge die neuen SiCMOSFETs und Gate-Treiber-ICs der vierten Generation von ROHM Semiconductor verwenden werden. Die neuesten SiCMOSFETs der vierten Generation von ROHM bieten den branchenweit niedrigsten Einschaltwiderstand und eine verbesserte Kurzschlussfestigkeit, was eine Steigerung der Reichweite von Elektrofahrzeugen um 6 % im Vergleich zu IGBTs ermöglicht.

- Im Januar 2023 kündigte die Renesas Electronics Corporation die Einführung eines neuen Gate-Treiber-ICs an, der Hochspannungs-Leistungsgeräte wie IGBTs und SiC-MOSFETs für Wechselrichter von Elektrofahrzeugen (EV) ansteuern soll.

Marktführer bei diskreten Halbleitern

ABB Ltd

ON Semiconductor Corporation

Infineon Technologies AG

STMicroelectronics NV

Toshiba Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für diskrete Halbleiter

- Oktober 2022 – Infineon Technologies hat eine neue CoolMOS PFD7-Hochspannungs-MOSFET-Familie entwickelt und damit einen neuen Standard in der 950-V-Super-Junction-Technologie (SJ) gesetzt, um auf die aktuelle Marktnachfrage nach verbesserten Formfaktoren und energieeffizienten Produkten zu reagieren. Mit ihrer integrierten schnellen Body-Diode sorgt die neue 950-V-Serie für ein robustes Gerät und reduziert die Stückliste. Es kombiniert außerdem herausragende Leistung mit modernster Benutzerfreundlichkeit. (Stückliste).

- Januar 2022 – Vishay Intertechnology Inc. stellt zwei neue n-Kanal-TrenchFET-MOSFETs vor 60 V SiJH600E und 80 V SiJH800E. Diese erhöhen die Leistungsdichte, Effizienz und Zuverlässigkeit auf Platinenebene in Telekommunikations- und Industrieanwendungen, indem sie einen extrem niedrigen Einschaltwiderstand mit einem Hochtemperaturbetrieb bis +175 °C und einer hohen kontinuierlichen Drainstrombelastbarkeit kombinieren.

Segmentierung der diskreten Halbleiterindustrie

Der globale Markt für diskrete Halbleiter ist nach Bauart (MOSFET, IGBT), Endverbraucherindustrie (Automobilindustrie, Unterhaltungselektronik, Kommunikation, Industrie) und Geografie segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben.

Ein diskreter Halbleiter ist ein einzelnes Halbleiterbauelement, das eine grundlegende elektronische Funktion ausführt. IGBTs, MOSFETs, Thyristoren, Dioden und Gleichrichter sind unter anderem verschiedene Arten von diskreten Halbleitern. Ein diskreter Leistungshalbleiter, meist IGBTs und MOSFETs, wandelt Wechselstrom um und ist ein häufiger Bestandteil elektronischer und elektrischer Geräte. Ein diskreter Halbleiter wird hauptsächlich von diskreten Leistungskomponenten angetrieben, die in verschiedenen Netzteilen für eine Vielzahl elektronischer Anwendungen eingesetzt werden, von der Unterhaltungselektronik bis hin zu elektrischen Ladestationen.

| MOSFET | MOSFET – NACH MATERIAL | Ja MOSFET |

| SiC-MOSFET | ||

| MOSFET – VOM ENDBENUTZER | Unterhaltungselektronik | |

| Medizinisch | ||

| Automobil | ||

| Computer und Speicherung | ||

| Industriell | ||

| Netzwerk und Telekommunikation | ||

| Andere Endbenutzer | ||

| IGBT – Übersicht und Markteinschätzungen | Automobil | |

| Energie (Produktion und Verteilung) | ||

| Transport | ||

| Industriell | ||

| Kommerziell | ||

| Bipolarer Transistor | ||

| Thyristor | ||

| Gleichrichter | ||

| Andere Typen (Junction Gate Field Effect Transistor (JFET), GaN HEMT, Triacs, Varactor-Dioden, TVS-Dioden und Zener-Dioden) | ||

| Automobil |

| Unterhaltungselektronik |

| Kommunikation |

| Industriell |

| Andere Branchen für Endbenutzer |

| Amerika |

| Europa |

| Asien-Pazifik (China, Japan, Taiwan) |

| Rest der Welt |

| Bauart | MOSFET | MOSFET – NACH MATERIAL | Ja MOSFET |

| SiC-MOSFET | |||

| MOSFET – VOM ENDBENUTZER | Unterhaltungselektronik | ||

| Medizinisch | |||

| Automobil | |||

| Computer und Speicherung | |||

| Industriell | |||

| Netzwerk und Telekommunikation | |||

| Andere Endbenutzer | |||

| IGBT – Übersicht und Markteinschätzungen | Automobil | ||

| Energie (Produktion und Verteilung) | |||

| Transport | |||

| Industriell | |||

| Kommerziell | |||

| Bipolarer Transistor | |||

| Thyristor | |||

| Gleichrichter | |||

| Andere Typen (Junction Gate Field Effect Transistor (JFET), GaN HEMT, Triacs, Varactor-Dioden, TVS-Dioden und Zener-Dioden) | |||

| Endbenutzer-Vertikal | Automobil | ||

| Unterhaltungselektronik | |||

| Kommunikation | |||

| Industriell | |||

| Andere Branchen für Endbenutzer | |||

| Erdkunde | Amerika | ||

| Europa | |||

| Asien-Pazifik (China, Japan, Taiwan) | |||

| Rest der Welt | |||

Häufig gestellte Fragen zur Marktforschung für diskrete Halbleiter

Wie groß ist der Markt für diskrete Halbleiter?

Die Marktgröße für diskrete Halbleiter wird im Jahr 2024 voraussichtlich 45,72 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,41 % auf 68,46 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für diskrete Halbleiter?

Im Jahr 2024 wird die Größe des Marktes für diskrete Halbleiter voraussichtlich 45,72 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für diskrete Halbleiter?

ABB Ltd, ON Semiconductor Corporation, Infineon Technologies AG, STMicroelectronics NV, Toshiba Corporation sind die wichtigsten Unternehmen, die auf dem Markt für diskrete Halbleiter tätig sind.

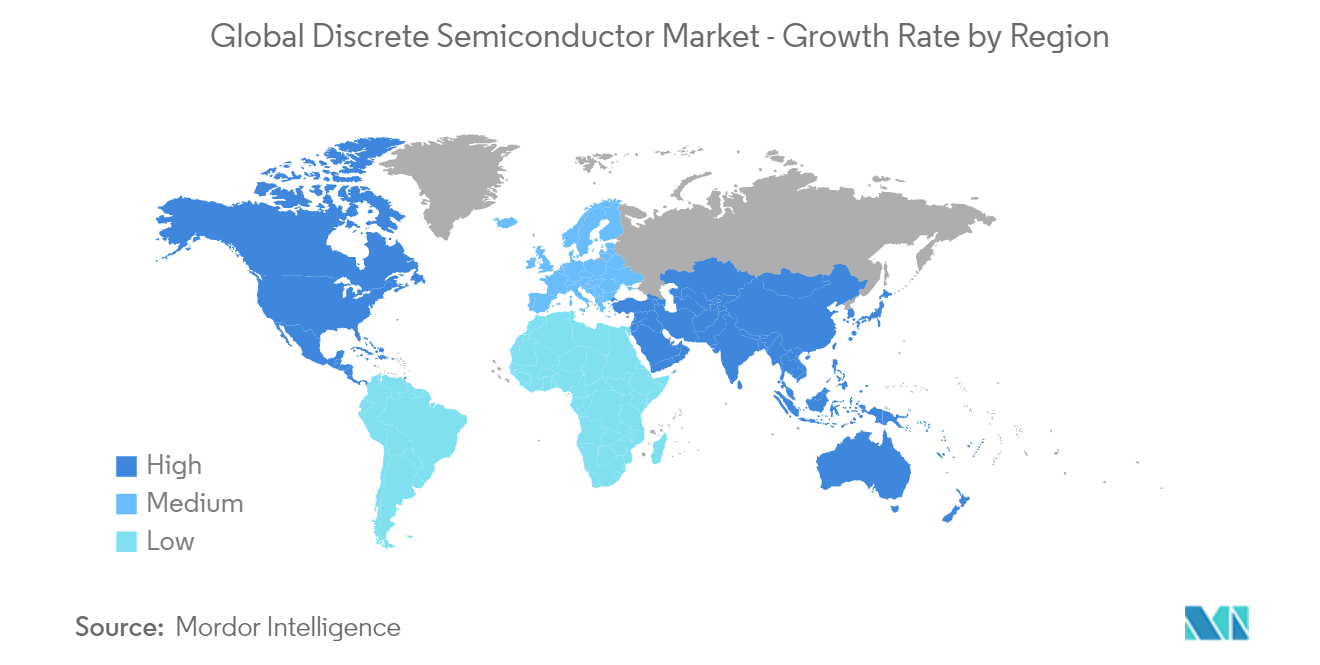

Welches ist die am schnellsten wachsende Region im Markt für diskrete Halbleiter?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für diskrete Halbleiter?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Markt für diskrete Halbleiter.

Welche Jahre deckt dieser Markt für diskrete Halbleiter ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für diskrete Halbleiter auf 42,17 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für diskrete Halbleiter für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für diskrete Halbleiter für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die diskrete Halbleiterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate diskreter Halbleiter im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse diskreter Halbleiter umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.