Zahn üben Management Software Marktgröße und -anteil

Zahn üben Management Software Marktanalyse von Mordor Intelligenz

Der Zahn üben Management Software Markt wird auf USD 2,36 Milliarden im Jahr 2025 geschätzt und soll bis 2030 auf USD 3,97 Milliarden ansteigen, was einer CAGR von 10,95% entspricht. Beschleunigte Digitalisierung, die Einführung von Wolke Berechnung und die schnelle Verbreitung künstlicher Intelligenz verwandeln herkömmliche Workflow-Werkzeuge In integrierte Praxis-Intelligenz-Hubs. Frühe Wolke-Anwender berichten von zweistelligen Produktivitätssteigerungen, während KI-gestützte Diagnostik die Entscheidungszeit am Behandlungsstuhl verkürzt und die Behandlungsakzeptanzraten erhöht. Die Konsolidierung zwischen Zahn Dienstleistung Organizations (DSOs) verlagert die Einkaufsmacht zu unternehmensweiten Plattformen, und staatliche Anreize für elektronische Ansprüche beschleunigen weiterhin die Automatisierung des Umsatzzyklus. Gleichzeitig erhöhen strengere Datenschutzbestimmungen, wie das vorgeschlagene Update der HIPAA Sicherheit Rule für 2025, die Einhaltung-Anforderungen für jeden Anbieter.

Wichtige Berichtsergebnisse

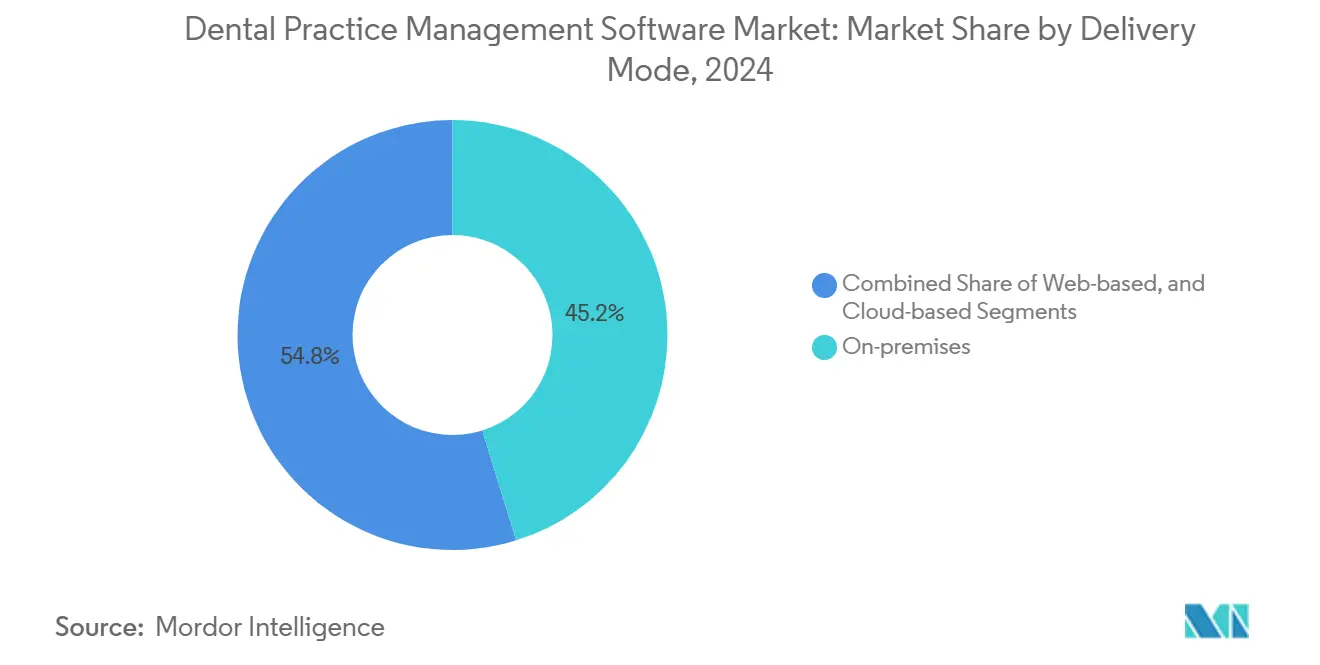

- Nach Bereitstellungsmodus hielten An-Premises-Implementierungen 45,23% des Zahn üben Management Software Marktanteils im Jahr 2024, während Wolke-basierte Lösungen mit einer CAGR von 14,21% bis 2030 projiziert werden.

- Nach Abonnementmodell machte Subscription/SaaS 60,32% der Zahn üben Management Software Marktgröße im Jahr 2024 aus und expandiert mit einer CAGR von 13,50%.

- Nach Funktionalität führte Terminplanung & Kalender mit einem Umsatzanteil von 25,32% im Jahr 2024; Analytik & Geschäft Intelligenz Funktionalität entwickelt sich mit einer CAGR von 17,12% bis 2030.

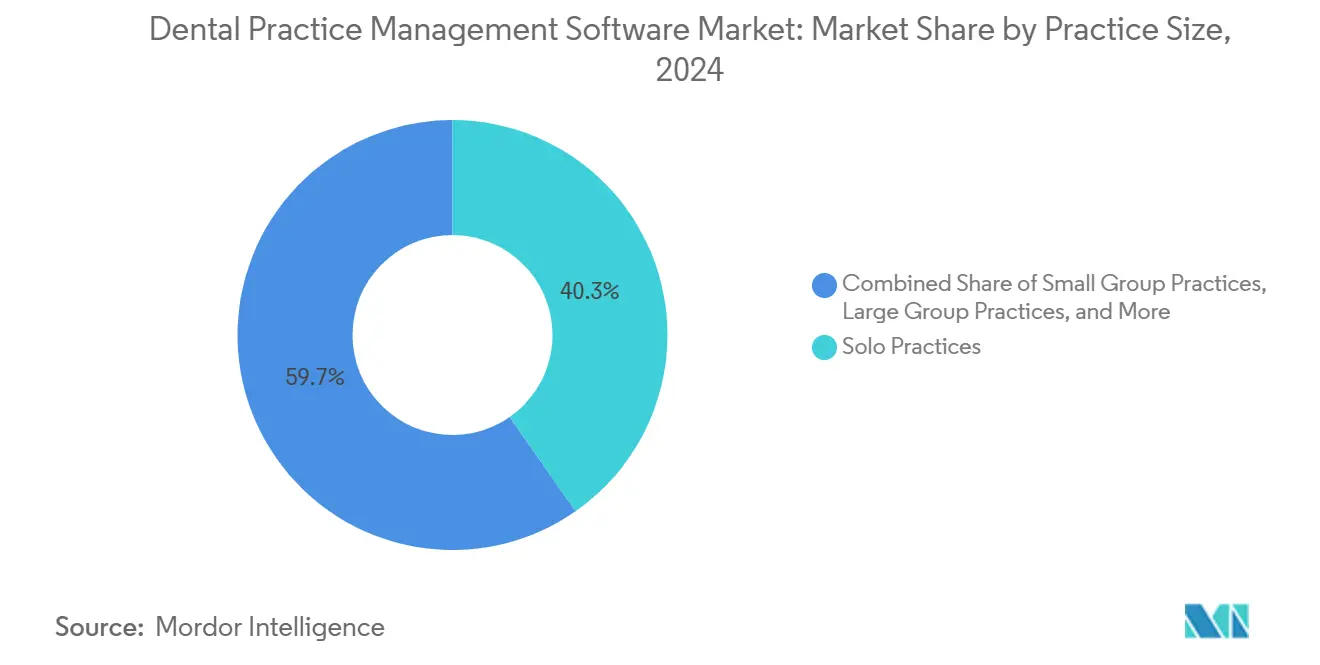

- Nach Praxisgröße repräsentierten Solo-Praxen 40,35% der Zahn üben Management Software Marktgröße im Jahr 2024, doch DSO-Plattformen wachsen am schnellsten mit einer CAGR von 19,42% bis 2030.

- Nach Endnutzer beherrschten Zahnkliniken 85,43% Anteil der Zahn üben Management Software Marktgröße im Jahr 2024; KrankenhäBenutzer & Spezialzentren steigen mit einer CAGR von 12,80%.

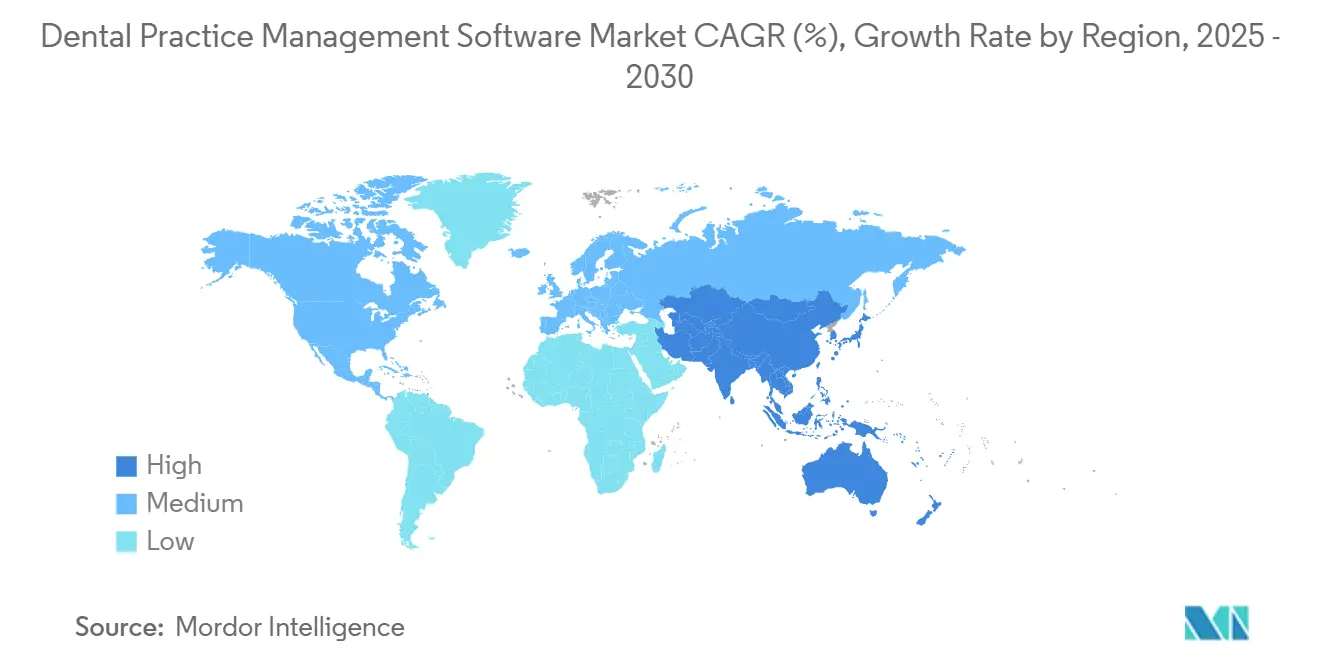

- Nach Geographie eroberte Nordamerika 40,21% der Marktgröße im Jahr 2024, und Asien-Pazifik ist die am schnellsten expandierende Region mit einer CAGR von 15,23% bis 2030.

Globale Zahn üben Management Software Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende globale Belastung durch Munderkrankungen | +2.5% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Wachsende Einführung digitaler Gesundheitsakten-Interoperabilität | +2.1% | Nordamerika, Europa, entwickelte APAC-Region | Kurzfristig (≤2 Jahre) |

| Expansion Wolke-basierter SaaS-Bereitstellungsmodelle | +1.8% | Global | Kurzfristig (≤2 Jahre) |

| Integration mit Bildgebung, CAD/CAM & Behandlungsstuhlsystemen | +1.5% | Nordamerika, Europa, entwickelte APAC-Region | Mittelfristig (2-4 Jahre) |

| Entstehung von mehrere-Site-Zahnarztpraxisnetzwerken und DSOs | +1.4% | Global | Mittelfristig (2-4 Jahre) |

| Staats- & Versicherungsanreize für elektronische Anspruchsautomatisierung | +1.2% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende globale Belastung durch Munderkrankungen treibt präventive & restaurative Servicevolumen

Die eskalierende Prävalenz von Karies und Parodontalerkrankungen erhöht die Patientenbesuche und steigert die Erwartungen an nahtlose Behandlungsstuhl-Erfahrungen. Praxen mit höherer Fallbelastung wenden sich zunehmend an Automatisierung, die Anbieterkalender optimiert, Check-In rationalisiert und Umsatzzyklus-Umschläge verkürzt. Große DSOs setzen nun regelbasierte Terminplanungs-Motoren ein, die administrative Tastatureingaben reduzieren und Personalkapazität für klinische Aufgaben freisetzen. Anbieter, die KI-Triage und Recall-Prompts einbetten, positionieren sich als wesentliche Partner zu präventionsorientierten Versorgungsmodellen.

Wachsende Einführung digitaler Gesundheitsakten & Interoperabilitätsstandards in der Zahnmedizin

Die 2024-Regel des Büro von Die National Coordinator zur Befürwortung von USCDI v4 setzt klare technische Leitplanken für den zahnmedizinischen Datenaustausch[1]u.S. Abteilung von Gesundheit Und Menschlich Dienstleistungen, "Gesundheit Daten, Technologie, Und Interoperability: geduldig Engagement Information Sharing Und öffentlich Gesundheit," federalregister.gov. Wolke-Anbieter haben mit APIs reagiert, die zahnmedizinische Befunde zu medizinischen ehr-Vokabularen zuordnen und bidirektionale Überweisungen und einheitliche Patientenportale ermöglichen. Interoperabilität rangiert nun vor Lizenzkosten, wenn Praxen Legacy-Plattformen ersetzen, und Anbieter, die Open-Standard-Einhaltung bewerben, schließen Verträge schneller ab, insbesondere In multispezialisierten Zentren, die medizinisch-zahnmedizinische Datenfusion suchen.

Expansion Cloud-basierter SaaS-Modelle mit niedrigeren Vorab-IT-Kosten

Wolke-Bereitstellung wandelt Investitionsausgaben In vorhersagbare Abonnement-Ausgaben um und beseitigt Server-Wartungslasten. Praxen, die zu SaaS migrieren, berichten von 25-30% niedrigeren Gesamt-Es-Ausgaben innerhalb des ersten Jahres[3]Lior Tamir, "Why 2025 Is Die Year Zu Move Your Zahn üben Zu Die Wolke," drbicuspid.com. Jederzeit/überall-Zugriff vereinfacht auch mehrere-Standort-Überwachung, eine Spitze-Priorität für schnell wachsende DSO-Gruppen. Traditionelle Anbieter haben ihre eigenen Migrationen beschleunigt-Henry Scheins Dentrix Ascend Freisetzung-Kadenz folgt nun einem Wolke-First-Fahrplan.

Integration von PM-Software mit Bildgebung, CAD/CAM & Behandlungsstuhlsystemen

Einheitliche Workflows, die Diagnostik, Terminplanung, Kartierung und Abrechnung verknüpfen, beseitigen manuelle Neueingabe von Zahnnummern und Behandlungscodes. Curve Dentals Bildgebungs-Stecker-ins übertragen kommentierte Röntgenbilder direkt In Kartierungsnotizen und eliminieren Upload-Verzögerungen und reduzieren Transkriptionsfehler[2]Curve Zahn, "Modern Zahn Bildgebung Software Innovations Zu Enhance Your üben," curvedental.com. Eine solche End-Zu-End-Kontinuität erhöht Produktivitätsbenchmarks und unterstützt Tageszahnmedizin durch Beschleunigung der Design-zu-Fräse-Umschlagszeit bei CAD/CAM-Restaurationen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Datenschutz-, Cybersicherheits- & Einhaltung-Komplexitäten | -1.7% | Nordamerika, Europa | Kurzfristig (≤2 Jahre) |

| Mangel an standardisierter klinischer Kodierung & Workflow-Harmonisierung | -1.3% | Global | Mittelfristig (2-4 Jahre) |

| Begrenzte Es-Budgets & ROI-Bedenken In kleinen unabhängigen Praxen | -1.1% | Entwicklungsregionen & ländliche Gebiete | Mittelfristig (2-4 Jahre) |

| Widerstand gegen Workflow-Änderungen & niedrige digitale Kompetenz | -0.9% | Entwicklungsregionen | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Datenschutz-, Cybersicherheits- & Compliance-Komplexitäten in verschiedenen Regionen

Der HIPAA-Vorschlag 2025 fordert Vermögenswert-Inventare, Netzwerkkartierung und verstärkte Schulungen-Anforderungen, die besonders schwer auf Ein-Standort-Praxen mit minimaler Es-Unterstützung wiegen. Anbieter mit SOC 2-Typ II-Referenzen präsentieren nun schlüsselfertige Einhaltung-Dashboards zur Linderung von Audit-Ängsten, während kleinere Lieferanten ohne tiefe Sicherheitsexpertise eskalierenden Zertifizierungskosten gegenüberstehen.

Mangel an standardisierter klinischer Kodierung und Workflow-Harmonisierung in der Dental-IT

Im Gegensatz zur weit verbreiteten Einführung von SNOMED ct und HL7 FHIR-Profilen im medizinischen Sektor stützt sich die Zahnmedizin noch auf regionsspezifische CDT- oder ICD-Zusätze, was die Datennormalisierung kompliziert. Integrationsteams verbringen wertvolle Zyklen mit der Zuordnung restaurativer Nomenklatur, was Unternehmen-Rollouts verlangsamt. Branchengruppen entwerfen zahnmedizinspezifische FHIR-Implementierungsleitfäden, aber breite Aufnahme bleibt Jahre entfernt. Anbieter, die In ontologie-überbrückende KI investieren, gewinnen einen Vorsprung bei nahtloser nachgelagerter Analytik.

Segmentanalyse

Nach Bereitstellungsmodus: Cloud-Lösungen überholen Legacy-Systeme

Wolke-Plattformen generierten die höchste Wachstumstrajektorie mit einer CAGR von 14,21%, während An-Premises-Bereitstellungen den größten Umsatzanteil von 45,23% im Jahr 2024 behielten. Praxen nennen reibungslose Upgrades und Fernbedienung-Uptime-Überwachung als entscheidende Vorteile. Die Zahn üben Management Software Marktgröße für Wolke-Angebote soll bis 2027 An-Premises-Umsätze übertreffen, unterstützt durch den Rollout von KI-Modulen, die elastische Rechenkapazität erfordern. Selbst sicherheitsbewusste Organisationen übernehmen zunehmend Hybrid-Modelle, die verschlüsselte Daten nächtlich In die Wolke synchronisieren, um aus-Site-Backup-Mandate zu erfüllen.

Etablierte Server-basierte Anbieter schreiben Code-Basen zu Mikro-Dienstleistungen um, aber architektonische Überholungen benötigen Zeit. Wenn Abonnement-Erneuerungen nahen, entscheiden sich viele Praxen dafür, Hardware-Refreshs zu überspringen und Workloads zu browser-basierten Konsolen zu verschieben. Integrationspartner berichten, dass Behandlungsstuhl-Bildgebungsstationen zuverlässiger mit Wolke-Kartierung als mit Legacy-Local-Servern verbinden, wodurch Datei-Öffnungszeiten verkürzt und Tele-Konsultationen während restaurativer Planungssitzungen unterstützt werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Abonnementmodell: SaaS-Dominanz formt Umsatzmuster um

Abonnementverträge eroberten 60,32% Zahn üben Management Software Marktanteil im Jahr 2024 und steigen weiter, aufgrund transparenter monatlicher Preisgestaltung und automatischem Funktionszugang. Das Modell stabilisiert den Cashflow sowohl für Anbieter als auch für Praktiker und passt Software-Ausgaben an Produktionsschwankungen an. Anbieter bündeln nun Unterstützung, Backups und Cybersicherheitsversicherung In Abonnement-Stufen und wandeln früher optionale Posten effektiv In Standardansprüche um.

Perpetual Licenses bestehen hauptsächlich In Geografien mit intermittierender Konnektivität oder Datensouveränitätsregeln, die In-Country-Hosting vorschreiben. Dennoch priorisieren vorausschauende Distributoren SaaS-Onboarding und bieten Migrationskredite zur Erleichterung der Wechselbelastung. Da mehr DSOs mehrjährige Unternehmen-Vereinbarungen unterzeichnen, wird Abonnement-MRR zur primären Bewertungsmetrik für potenzielle M&eine-Ziele.

Nach Funktionalität: Analytics treibt Praxis-Intelligence der nächsten Generation

Terminplanung & Kalender-Werkzeuge hielten 25,32% des Umsatzes 2024, aber Analytik & Geschäft Intelligenz Modul liefern nun die steilste CAGR von 17,12%. Betreiber nutzen Drill-Down-Dashboards, die restaurative Akzeptanz zu Stuhl-Auslastung korrelieren und datengeführte persönlich- und Marketing-Entscheidungen fördern. Die Zahn üben Management Software Marktgröße für Analytik-Pakete expandiert mit jeder DSO-Konsolidierung, da zentrale Teams standortübergreifendes Benchmarking fordern.

Bildgebungs-Analytik-Konvergenz verankert Bi-Wert weiter: Overjets Röntgenaufnahme-Bewertungsalgorithmus speist direkt In Produktionsprognose-Widgets ein und präsentiert Behandlungsstuhl-Risikoanalysen, die Behandlungsakzeptanz steigern. Patientenengagement-Portale gewinnen ebenfalls an Zugkraft, da Mobil Erinnerungen und bidirektionales Texting No-Shows reduzieren und Zufriedenheitsmetriken antreiben, die online-Review-Bewertungen steigern.

Nach Praxisgröße: DSOs treiben unternehmensweite Adoption

Solo-Praxen dominieren noch mit 40,35% des Umsatzes, doch DSOs verzeichnen eine CAGR von 19,42%, da kapitalunterstützte Gruppen Akquisitions-Pipelines skalieren. mehrere-Site-Betreiber bestehen auf zentralisierten rollenbasierten Zugriffskontrollen, einheitlichen Gebührenplänen und standortübergreifender Berichterstattung-Fähigkeiten, die Wolke-Anbieter schnell von einer einzigen Code-Basis bereitstellen können. Unternehmen-Ebene-Plattform-Deals können Hunderte von Stühlen abdecken und Pro-Standort-Preise nach unten drücken, was den Wettbewerb um Große Konten intensiviert.

Große Gruppenpraxen mit 10+ Operatorien pilotieren oft aufkommende Modul, wie KI-Parodontalkarten-Validierung, bevor Anbieter Funktionen zu kleineren Kunden kaskadieren. Diese Gruppen formen somit die Produkt-Roadmap und beeinflussen zukünftigen Konsens über Must-Have-Fähigkeiten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Spezialisierte Zentren treiben Innovationsadoption

Zahnkliniken repräsentierten 85,43% des Endnutzer-Umsatzes im Jahr 2024, aber KrankenhäBenutzer & Spezialzentren wachsen mit 12,80% CAGR, angetrieben durch ihren Bedarf an Oralchirurgie- und Implantatplanungsintegrationen. Die Zahn üben Management Software Marktgröße für Krankenhausbereitstellungen profitiert von Interoperabilitätsmandaten, die reibungslosen Datenfluss In Unternehmen-EHRs fordern. Folglich bevorzugen Krankenhaus-CIOs oft FHIR-fähige Anbieter mit bewährten medizinischen Sicherheitsaudits.

Akademische Institute, obwohl nach Umsatz nischig, validieren experimentelle Modul wie KI-assistierte Bewertung von Studentenbehandlungsplänen und beschleunigen Marktakzeptanz. Ihre peer-reviewed Erkenntnisse werden zu einflussreichen Adoptions-Beweispunkten, sobald sie In Fachzeitschriften veröffentlicht werden.

Geografieanalyse

Nordamerika befehligte 40,21% des globalen Umsatzes im Jahr 2024, gestützt durch robuste DSO-Konsolidierung und Zahler-Anreize für elektronische Überweisungen. Das vorgeschlagene HIPAA-Update erhöht die Nachfrage nach Software mit eingebauten Einhaltung-Workflows, und Anbieter, die Drittanbieter-Audits früh abschließen, erzielen Prämie-Preisrealisierung. Kanada spiegelt die uns-Digitalisierung wider, steht aber vor zweisprachigen Schnittstelle-Anforderungen, die Anbieter durch konfigurierbare Sprachpakete adressieren.

Asien-Pazifik verzeichnet eine schnelle CAGR von 15,23%, unterstützt durch staatliche e-Gesundheit-Antriebe und expandierende Mittelschichtsausgaben für kosmetische Zahnmedizin. China und Indien eskalieren jährlich die Stuhlanzahl, während Südkorea und Thailand grenzüberschreitende Behandlungssuchende bedienen und mehrere-Währungs-Rechnungsstellung und Passport-Grad-Identifikationsmodule erfordern. Japan bleibt Vorreiter für KI-Diagnostik, wo 18% der Zahnärzte bereits maschinelle Lernentscheidungsunterstützung im Operatorium betreiben.

Europa hält stetige Nachfrage aufrecht, verankert durch strenge DSGVO-Regeln, die End-Zu-End-Verschlüsselung und Patientenzustimmungsprotokollierung zwingen. Anbieter, die In einheimisch mehrsprachige Vorlagen und Open-Standard-Interfaces investieren, sichern sich Zugkraft In Deutschland, Frankreich und der nordischen Region. Der Nahe Osten und Afrika, obwohl heute kleiner, genießen steigende Privatsektor-Investitionen, besonders In Golf-Kooperationsrat-Staaten, die Greenfield-Mundgesundheitskomplexe mit Wolke-First-Infrastruktur konstruieren. Lateinamerikas Momentum konzentriert sich auf Brasilien, wo regulatorische Reformen nun elektronische Verschreibungen erlauben und integrierte e-Rx-Workflows innerhalb führender Plattformen freischalten.

Wettbewerbslandschaft

Der Markt bleibt moderat fragmentiert. Henry Scheins Dentrix-Linie nutzt eine Große installierte Basis, während Pattersons Eaglesoft starke Reseller-Kanäle behält. Wolke-einheimisch Herausforderer Curve Zahn und CareStack differenzieren sich durch Benutzererfahrung und schnelle Feature-Kadenz. Overjets FDA-zugelassenes KI-Radiologie-Modul exemplifiziert Punkt-Lösung-Innovation, die In etablierte Praxismanagement-Kerne eingesteckt wird und etablierte Anbieter veranlasst, Offenheit über API-Marktplätze zu vertiefen.

Strategische Züge illustrieren divergente Spielzüge. Henry Schein setzt Bolt-An-Akquisitionen fort, die seinen Wolke-Stack erweitern, während Curve Zahn mit Bildgebungsgerät-Herstellern partnert, um Behandlungsstuhl-KI-Viewer einzubetten. Planet DDS verstärkt kreuzen-Selling durch seine eigene Bildgebungs-Suite, während DSOs zunehmend Unternehmen-Lizenzen verhandeln, die Analytik, Ansprüche und Kommunikation bündeln, um Beschaffung zu rationalisieren. Wettbewerbsintensität konzentriert sich somit auf Full-Suite-Breite, KI-Differenzierung und Einhaltung-Bereitschaft.

Zahn üben Management Software Branchenführer

-

Henry Schein Inc. (Dentrix)

-

Carestream Zahn LLC

-

Planet DDS Inc. (Denticon)

-

Patterson Companies Inc. (Eaglesoft)

-

Curve Zahn Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Overjet erweiterte seine KI-Zahnarzt-Bildgebungsanalyseplattform und verwies auf verbesserte Diagnose-Workflows und höhere Behandlungsakzeptanzraten.

- August 2024: Benco Zahn erwarb M&S Zahn liefern und eine-Dent Zahn Ausrüstung und unterstrich Lieferketten-Konsolidierung.

Globaler Zahn üben Management Software Marktberichtsumfang

Entsprechend dem Umfang des Berichts stellt Zahn üben Management Software die Werkzeuge für Zahnärzte und assoziierte Gesundheitsfachkräfte bereit, um ihre täglichen Operationen zu überwachen. Die Fähigkeiten dieser Produkte umfassen Terminplanung, Dokumentenspeicherung und -freigabe, Kontaktdatenbanken und Berichterstattung sowie Zahnhistorien-Kartierung, Patientennotizen und Behandlungspläne. Sie umfassen auch Kommunikationsplattformen für die Mitarbeiter innerhalb der Zahnmedizin und helfen bei der Einreichung und Verfolgung von Versicherungsansprüchen. Der Zahn üben Management Software Markt ist segmentiert nach Bereitstellungsmodus (An-Premise, Web-basiert und Wolke-basiert), Anwendung (Patientenkommunikationssoftware, Rechnungs-/Abrechnungssoftware, Zahlungsabwicklungssoftware, Versicherungsmanagement und andere), Endnutzer (Zahnkliniken, KrankenhäBenutzer und andere Endnutzer) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Bericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder In wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (In USD Millionen) für die oben genannten Segmente.

| On-Premises |

| Web-basiert |

| Cloud-basiert |

| Perpetual License |

| Subscription / SaaS |

| Patientenkommunikation & -engagement |

| Terminplanung & Kalender |

| Abrechnung & Rechnungsstellung |

| Versicherungs- & Anspruchsmanagement |

| Behandlungsplanung & Kartierung |

| Bildgebungs- & Diagnostikintegration |

| Analytics & Business Intelligence |

| Solo-Praxen (1-2 Ops) |

| Kleine Gruppenpraxen (3-9 Ops) |

| Große Gruppenpraxen (10+ Ops) |

| Dental Service Organizations (DSOs) |

| Zahnkliniken |

| Krankenhäuser & spezialisierte Zahnzentren |

| Akademische & Forschungsinstitute |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Bereitstellungsmodus | On-Premises | |

| Web-basiert | ||

| Cloud-basiert | ||

| Nach Abonnementmodell | Perpetual License | |

| Subscription / SaaS | ||

| Nach Funktionalität | Patientenkommunikation & -engagement | |

| Terminplanung & Kalender | ||

| Abrechnung & Rechnungsstellung | ||

| Versicherungs- & Anspruchsmanagement | ||

| Behandlungsplanung & Kartierung | ||

| Bildgebungs- & Diagnostikintegration | ||

| Analytics & Business Intelligence | ||

| Nach Praxisgröße | Solo-Praxen (1-2 Ops) | |

| Kleine Gruppenpraxen (3-9 Ops) | ||

| Große Gruppenpraxen (10+ Ops) | ||

| Dental Service Organizations (DSOs) | ||

| Nach Endnutzer | Zahnkliniken | |

| Krankenhäuser & spezialisierte Zahnzentren | ||

| Akademische & Forschungsinstitute | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Zahn üben Management Software Markt?

Der Markt wird auf USD 2,36 Milliarden im Jahr 2025 geschätzt und soll bis 2030 bei einer CAGR von 10,95% auf USD 3,97 Milliarden wachsen.

Welcher Bereitstellungsmodus wächst am schnellsten?

Wolke-basierte Lösungen expandieren mit einer CAGR von 14,21% und überholen An-Premises-Bereitstellungen, da Praxen niedrigere Vorab-Es-Kosten und nahtlose Updates suchen.

Warum sind DSOs wichtig für Software-Anbieter?

DSOs übernehmen Unternehmen-Plattformen zur Standardisierung von mehrere-Standort-Operationen, treiben die höchste CAGR von 19,42% unter Praxisgrößen-Segmenten und beeinflussen Produkt-Roadmaps.

Wie beeinflussen neue HIPAA-Vorschläge die Software-Adoption?

Strengere Cybersicherheitsanforderungen verstärken die Nachfrage nach Plattformen mit eingebetteten Einhaltung-Features und beschleunigen den Ersatz von Legacy-Systemen ohne robuste Sicherheit.

Welches Funktionalitätssegment zeigt das stärkste Wachstum?

Analytik & Geschäft Intelligenz Funktionalität führt mit einer CAGR von 17,12%, da Praxen datengetriebene Entscheidungsfindung priorisieren, um Produktion und Profitabilität zu steigern.

Welche Wettbewerbsvorteile haben Wolke-einheimisch Anbieter?

Sie liefern schnelle Feature-Updates, vereinfachte mehrere-Site-Bereitstellung und skalierbare KI-Modul, die schnell wachsende Gruppen und tech-orientierte Ein-Standort-Praxen ansprechen.

Seite zuletzt aktualisiert am: