Marktgröße und Marktanteil mexikanische Gewerbeimmobilien

Analyse des mexikanischen Gewerbeimmobilienmarkts von Mordor Intelligence

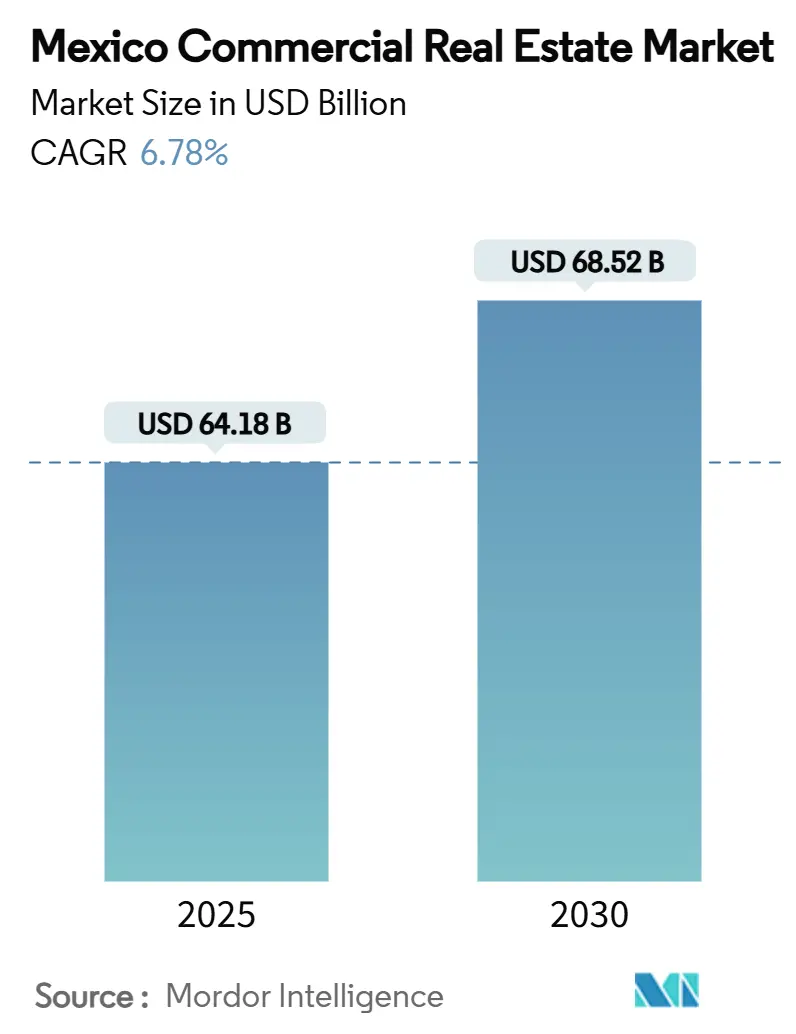

Der mexikanische Gewerbeimmobilienmarkt belief sich 2025 auf USD 64,18 Milliarden und wird voraussichtlich bis 2030 USD 68,52 Milliarden erreichen, was eine stetige CAGR von 6,78% bis 2030 widerspiegelt. Anhaltendes Nearshoring hat Industrie- und Logistikimmobilien in den Vordergrund gerückt, wobei die Mieten in Grenzstädten drei Jahre in Folge zweistellig gestiegen sind, da Hersteller asiatische Lieferanten durch mexikanische Kapazitäten ersetzen PGIM. Paralleles Wachstum im E-Commerce verändert Lagerflächen hin zu kleineren, stadtnahen Einrichtungen, die Lieferungen am selben Tag ermöglichen und gleichzeitig Automatisierung und KI-gesteuerte Lagersysteme integrieren Mexico Business News. Hyperscale-Cloud-Betreiber katalysieren eine neue Welle des Rechenzentrum-Baus, insbesondere in Querétaro, wo robuste Glasfaser-Backbones und Zugang zu erneuerbaren Energien langfristige stromintensive Mietverträge unterstützen Data Center Knowledge. Unterdessen navigieren Investoren höhere Kreditkosten, die aus Banxicos restriktiver Geldpolitik und Bau-Input-Inflation resultieren, was zu größerer Abhängigkeit von privaten Schulden, Forward-Purchase-Vereinbarungen und Green-Bond-Finanzierung führt, um Projekte voranzutreiben Banco de México. Peso-Stabilität und digitale Plattformen für Bruchteilseigentum bringen auch einen wachsenden Pool individueller Investoren ins Spiel, diversifizieren den Kapitalstapel und stärken die Liquidität in Kern- und Sekundärmärkten

Wichtige Berichtsergebnisse

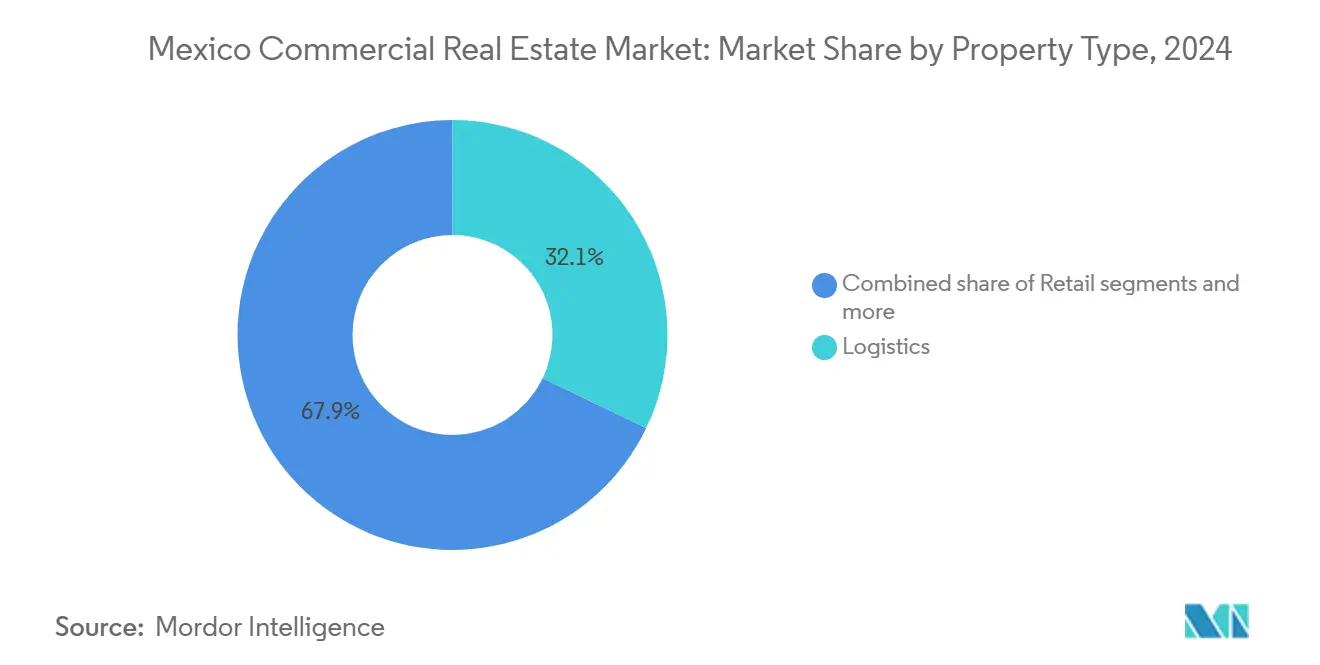

- Nach Immobilientyp führten Logistikeinrichtungen mit 32,1% des mexikanischen Gewerbeimmobilienmarktanteils in 2024. Der mexikanische Gewerbeimmobilienmarkt für dieses Logistiksegment wird voraussichtlich mit einer CAGR von 8,02% zwischen 2025-2030 wachsen.

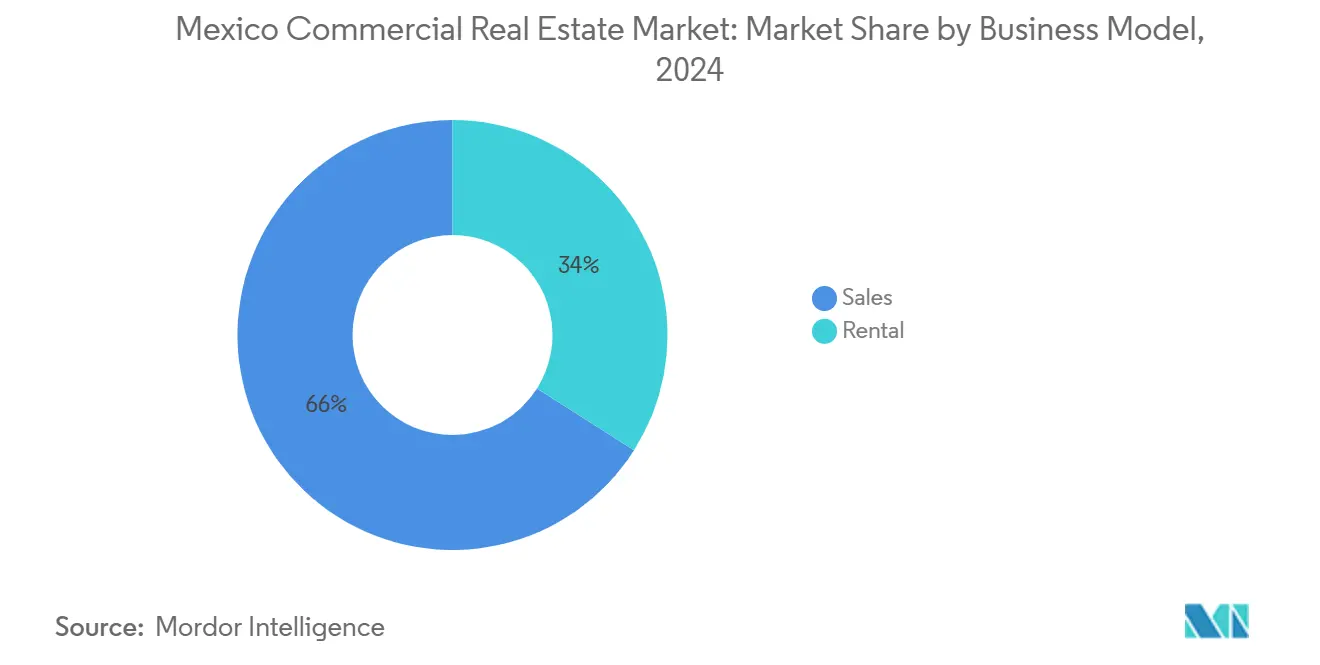

- Nach Geschäftsmodell erfassten Verkaufstransaktionen 66,0% der mexikanischen Gewerbeimmobilienmarktgröße in 2024. Der mexikanische Gewerbeimmobilienmarkt für das Vermietungsmodell wird voraussichtlich mit einer CAGR von 7,46% zwischen 2025-2030 expandieren.

- Nach Endnutzer hielten Unternehmens- und KMU-Nutzer einen Anteil von 71,0% der mexikanischen Gewerbeimmobilienmarktgröße in 2024. Der mexikanische Gewerbeimmobilienmarkt für das Privatpersonen-/Haushaltssegment entwickelt sich mit einer CAGR von 7,67% zwischen 2025-2030.

- Geografisch behielt Mexico City 22,0% des mexikanischen Gewerbeimmobilienmarktanteils in 2024. Der mexikanische Gewerbeimmobilienmarkt für Querétaro ist bereit für die schnellste CAGR von 7,21% zwischen 2025-2030.

Trends und Einblicke des mexikanischen Gewerbeimmobilienmarkts

Treiber-Wirkungsanalyse

| Treiber | ( ~ )% Auswirkung auf CAGR Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Nearshoring-bedingte Industrienachfrage entlang der US-Mexiko-Grenze | +1.8% | Nördliche Grenzstaaten, Bajío- Region | Mittelfristig (2-4 Jahre) |

| E-Commerce-Expansion fördert Last-Mile-Logistik | +1.2% | Mexico City, Guadalajara, Monterrey | Kurzfristig (≤ 2 Jahre) |

| Rechenzentrum-Investitionen ermöglicht durch Glasfaser-Upgrades | +0.9% | Querétaro, Mexico City | Langfristig (≥ 4 Jahre) |

| Peso-Stabilität zieht ausländische Büro-Investitionen an | +0.7% | Mexico City, Monterrey | Mittelfristig (2-4 Jahre) |

| ÖPP-Verkehrskorridore erhöhen Einzelhandels-Kundenfrequenz | +0.5% | Sekundärstädte, Bajío | Langfristig (≥ 4 Jahre) |

| Schnelle Urbanisierung in der Bajío- Region | +0.6% | Querétaro, León, Aguascalientes | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Nearshoring-bedingte Industrienachfrage entlang der US-Mexiko-Grenze

Die Produktionsverlagerung von Asien nach Mexiko hat eine strukturelle Nachfrage nach Industriebestand geschaffen, die sich von normalen Wirtschaftszyklen abkoppelt. Mexikos Anteil an US-Importen erreichte 2023 15% und etablierte einen USD 1,3 Billionen Handelskorridor unter USMCA. Nördliche Märkte halten bereits 40% der nationalen Lagernutzung, wobei Monterrey im November 2024 50.000 m² vermietete und Saltillo 30.000 m² übernahm. Halbleiter-Anreize im CHIPS and Science Act drängen wichtige Lieferanten zur Ko-Lokalisierung in Mexiko und verstärken Lieferanten-Ökosysteme um Fabriken der ersten Welle. Macquarie. Leerstand unter 1% in Kern-Grenzknoten unterstreicht begrenztes Angebot, das die Preissetzungsmacht bis 2030 erhalten sollte. Folglich vermieten Logistikunternehmen weiterhin neue Hüllen bis zu 18 Monate vor der Lieferung im Voraus.

E-Commerce-Expansion fördert Last-Mile-Logistikflächen

Die mexikanische Online-Einzelhandelsdurchdringung steigt weiter und zwingt Kuriere, Vertriebsnetzwerke für Geschwindigkeit und städtische Abdeckung neu zu konzipieren[1]Mexico Business News, "Logistics Real Estate Sees Record Pipeline," mexicobusiness.news. Kerry Logistics' 20.000 m² Hub in Tepotzotlán, gebaut für Lieferungen am selben Tag, wird auf 50.000 m² skalieren und wird in Guadalajara und Monterrey gespiegelt. Kleinere Cross-Dock-Lager in der Nähe von Bevölkerungszentren ersetzen einzelne Mega-Schuppen am Stadtrand und verändern Landnutzungsprioritäten. Automatisierte Sortierung und KI-gesteuerte Bestandsführung, obwohl kostspieliger zu installieren, verbessern Zykluszeiten und senken Rücklaufquoten. Entwickler schichten daher Mikro-Erfüllungsknoten in gemischt genutzte Projekte ein, die auch Einzelhandels- und Bürofunktionen beherbergen und Standorterträge maximieren.

Expansion von Rechenzentrum-Investitionen angetrieben durch Glasfaser-Upgrades

Cloud-Adoption und KI-Arbeitslasten positionieren Mexiko als kontinentale Rechenzentrum-Brücke. ODATA hat 200 MW seines Querétaro-Campus energetisiert, mit einem USD 3,3 Milliarden Plan für 400 MW Gesamtkapazität. Microsofts multiregionales Cloud-Programm fügt Bau- und Dauerstellen hinzu und verlangt 100% erneuerbare Energie bis 2025. Verbesserte Glasfaser-Backbones haben Latenz-Sorgen für latenz-sensible Anwendungen gelindert und Querétaro zu einem Top-Fünf lateinamerikanischen Rechenzentrum-Knoten erhoben. Hohe elektrische Lasten und Redundanz-Anforderungen treiben Prämien weit über konventionelle Industriemieten und binden Mieter in 10- bis 15-jährige Mietverträge. Spillover-Nachfrage nach angrenzenden Büros und Logistikbuchten entsteht, da Lieferanten lokale Staging- und Wartungseinrichtungen benötigen.

Peso-Stabilität zieht ausländische institutionelle Investoren zu Büros an

Ein relativ stabiler Peso hat Absicherungskosten gesenkt, die zuvor ausländische Renditen erodierten, und den Appetit auf erstklassige Büros wiederbelebt. Mexico City-Leerstände erreichten 2024 20%, dennoch erzielen gut gelegene Klasse-A-Türme mit ESG-Referenzen noch Premiummieten. Aberdeen Investments berichtet von erneuerten Allokationen asiatischer Pensionsfonds unter Berufung auf Währungsabsicherungsersparnisse von etwa 120 Basispunkten gegenüber 2019er Niveaus. Mieter aus Technologie- und Finanzdienstleistungen führen die Absorption flexibler, hybrid-bereiter Flächen an, während ältere Bestände kämpfen. Grüne Zertifizierungen wie LEED und EDGE sind zu Gatekeepern für internationales Kapital geworden und geben konformen Vermögenswerten einen Wettbewerbsvorteil.

Beschränkungen-Wirkungsanalyse

| Beschränkung | ( ~ )% Auswirkung auf CAGR Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Banxicos restriktive Geldpolitik erhöht Kreditkosten | -1.4% | National, hohe Auswirkung in Mexico City & Guadalajara | Kurzfristig (≤ 2 Jahre) |

| Verlängerte Bebauungsplan- Genehmigungszeiträume in Mexico City | -0.8% | Mexico City Metropolitan Area | Mittelfristig (2-4 Jahre) |

| Bau-Input-Inflation komprimiert Margen | -1.1% | National, große Metropolen | Kurzfristig (≤ 2 Jahre) |

| Sicherheitsbedenken schrecken internationale Mieter ab | -0.6% | Nördliche Grenzstaaten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Banxicos restriktive Geldpolitik erhöht Kreditkosten

Die Zentralbank hielt die Leitzinsen 2024 auf restriktiven Niveaus, da die Gesamtinflation durchschnittlich 4,55 betrug. Höhere Referenzzinsen hoben Immobilienkreditspreads an, drückten Entwicklerbilanzen und verzögerten Spatenstiche. Geschäftsbanken verlagerten sich zu kürzerfristigen Produktionskrediten und schrumpften langfristige Baukreditlinien, während traditionelle Einlagen nur 4% Jahr-zu-Jahr wuchsen. Da Banxico sein 3%-Inflationsziel voraussichtlich nicht vor Ende 2026 erreichen wird, werden erhöhte Finanzierungskosten anhalten und mehr Sponsoren zu privaten Schulden und strukturiertem Eigenkapital drängen.

Bau-Input-Inflation komprimiert Entwicklungsmargen

Materialkosten stiegen 2024 um 12%, einschließlich eines 32,4% Sprungs bei Aluminium und eines 13,5% Anstiegs bei spezialisiertem Maschinenbau. Gewinnmargen bei Wohn- und Gewerbebauten rutschten auf etwa 7% gegenüber historischen Höchstständen über 15%[2]Cámara Mexicana de la Industria de la Construcción, "Construction Cost Index 2024," cmic.org. Entwickler stehen vor einer strategischen Wahl: Kostenschocks absorbieren und die Rentabilität erodieren oder Erhöhungen an Käufer weitergeben und riskieren, Vorverkäufe zu dämpfen. Einige übernehmen modulare Bauweise und langfristige Absicherungsverträge, um Volatilität zu mildern.

Segmentanalyse

Nach Immobilientyp: Logistik treibt industrielle Transformation voran

Logistikimmobilien repräsentierten 32,1% der mexikanischen Gewerbeimmobilienmarktgröße in 2024 und werden voraussichtlich mit einer CAGR von 8,02% bis 2030 expandieren, wodurch ihre Rolle als primärer Wachstumsmotor gefestigt wird. Industriemieten in Tijuana und Saltillo kletterten 2024 um 18,2% bzw. 26,5% und spiegelten überproportionale Nearshoring-Nachfrage wider. Büroflächen kämpfen mit 20% Leerstand in Mexico City, obwohl technologie-zentrierte Korridore den Trend widersetzen, da Unternehmen ESG-konforme, flexible Grundrisse priorisieren.

Logistiks Dominanz beschleunigt Spillover-Investitionen in unterstützende Kühlketten- und Rücklogistik-Einrichtungen. Einzelhandelskonzepte annexieren nun Mikro-Erfüllungsknoten, um Same-Day-Delivery-Erwartungen zu erfüllen und Ausstellungsraum- und Lagerfunktionen unter einem Dach zu mischen. Unterdessen beleben sich Hospitality-Immobilien in Freizeitzielen wieder, da sich der Flugverkehr normalisiert und Peso-Stärke die inländischen Tourismusausgaben stärkt. Industriepark-Entwickler haben 20 Millionen m² in Planung, von denen 19% auf Produktion und 19% auf Logistik abzielen, was ausgewogenes Angebot für mittelfristige Nachfrage signalisiert. Der mexikanische Gewerbeimmobilienmarkt alloziert weiterhin Kapital zu Nutzungskategorien um, die auf Exportproduktion, digitale Infrastruktur und urbanen Konsum ausgerichtet sind.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Geschäftsmodell: Verkaufsdominanz sieht sich Mietmarktevolution gegenüber

Verkäufe kommandieren noch 66% der mexikanischen Gewerbeimmobilienmarktgröße und unterstreichen kulturelle Präferenzen für vollständiges Eigentum. Doch das Vermietungssegment, das von einem 7,46% CAGR-Ausblick profitiert, erodiert diese Dominanz, da Investoren Rendite suchen, ohne Mexikos komplexe Landtitel-Protokolle zu navigieren. Institutionelles Kapital bevorzugt stabilisierte Mietlisten und kann nun Peso-Exposition effizienter absichern, was die Attraktivität von Einkommensstrukturen verbessert.

Jüngste Mexico City-Vorschriften, die Mieterhöhungen auf Inflation begrenzen und digitale Mietregistrierung verlangen, könnten Mietrenditen in der Hauptstadt dämpfen und Entwickler dazu drängen, sich auf Sekundärmärkte mit leichterer Aufsicht zu konzentrieren. Unternehmen entscheiden sich für Mieten, um Bilanz-Agilität während wirtschaftlicher Unsicherheit zu erhalten, während digitale Zahlungsplattformen und KI-basierte Bonitätsprüfungen das Mieter-Onboarding straffen. Folglich erlebt der mexikanische Gewerbeimmobilienmarkt eine graduelle Verschiebung von Build-to-Sell zu Build-to-Rent, besonders in Logistik- und Mehrfamilien-Subsegmenten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Unternehmensnachfrage treibt individuelles Investitionsinteresse an

Unternehmens- und KMU-Nutzer hielten 71% Anteil der mexikanischen Gewerbeimmobilienmarktgröße in 2024, verankert durch Exporthersteller und Technologieunternehmen, die in Erwartung der US-Nachfrage aufstocken. Chinesische Unternehmen verfünffachten ihren mexikanischen Industriebestand zwischen 2019 und 2023 und unterstrichen eine strukturelle Ost-zu-Nordamerika-Angebotsverschiebung. Parallel wird erwartet, dass die Privatpersonen-/Haushaltskäuferbasis mit 7,67% CAGR beschleunigt, gestützt durch Bruchteilseigentums-Apps und steigende Mittelschicht-Ersparnisse.

Unternehmensmieter verlangen zunehmend automatisierungsbereite Lager, vor Ort erneuerbare Energie und datenreiche Gebäudemanagementsysteme. Individuelle Investoren gravitieren zu hochrentierlichen Einzelhandels-Pods und kleinen Büros in Sekundärstädten, wo Cap-Rates attraktiv bleiben. Regierungsentitäten und Pensionsfonds, in der Kategorie 'Andere' gruppiert, allozieren zu Spezialimmobilien wie Rechenzentren und Gesundheitseinrichtungen, um langfristige Verbindlichkeiten zu matchen. Da diversifizierte Kapitalpools sich vertiefen, gewinnt die mexikanische Gewerbeimmobilienbranche Widerstandsfähigkeit gegen zyklische Schwankungen.

Geografische Analyse

Mexico City behielt 22% mexikanischen Gewerbeimmobilienmarktanteil in 2024, unterstützt durch seinen 23% Beitrag zum nationalen BIP und USD 12 Milliarden FDI-Zuflüsse[3]OECD, "Metropolitan Outlook: Mexico City," oecd.org . Prime-Teilmärkte erlebten jährliche Preissteigerungen bis zu 30%, obwohl die Wohnungserschwinglichkeit angespannt bleibt, nachdem durchschnittliche Wohnungspreise seit 2019 um 36% stiegen. Laufende Infrastrukturprojekte wie Felipe Ángeles International Airport und Metro-Erweiterungen zielen darauf ab, Staus zu lindern und peripheres Wachstum freizusetzen.

Nuevo León verankert weiterhin die nördliche Industrieexpansion. Monterrey registrierte allein im November 2024 50.000 m² Lagernachfrage, da Automobil- und Elektroniklieferanten grenznähe Proximität suchen. Jalisco, als Technologie-Hub der Nation gebrandmarkt, exportierte 2024 USD 42,5 Milliarden und hält 20 Industrieparks, was zu einem 18,3% Sprung in Immobilienwerten führte. Querétaro führt das Wachstums-Leaderboard mit prognostizierten 7,21% CAGR an, angetrieben durch ODATAs Hyperscale-Campus und reichliche erneuerbare Energieoptionen.

Der Bajío-Korridor profitiert von niedrigeren Landkosten, großzügigen staatlichen Anreizen und sich verbessernden Straßennetzen, wodurch er für gemischt genutzte Stadtzentrum-Projekte positioniert wird. Nördliche Grenzstädte besetzen kollektiv 40% der nationalen Lagerung, dennoch steigt der Leerstand, da spekulative Lieferungen den Markt treffen; Tijuana hat nun 300.000 m² im Bau und 3,6% Leerstand, gegenüber historischen Tiefstständen. Aufkommende Knoten in México State erfassen Spillover-Nachfrage aus der Hauptstadt, während sekundäre Binnenstädte ÖPP-Korridore nutzen, um Einzelhandels- und Hospitality-Investitionen anzuziehen.

Wettbewerbslandschaft

Der mexikanische Gewerbeimmobilienmarkt ist fragmentiert, wobei Industriebestände bei führenden FIBRAs konzentriert sind und Einzelhandels- und Büroimmobilien über regionale Akteure verstreut sind. Führende Industriebestände werden von Top-FIBRAs wie Fibra Uno, Fibra Prologis und Terrafina dominiert. Im Gegensatz dazu bleiben Einzelhandels- und Büroimmobilien über regionale Akteure verstreut. Fibra Uno rühmt sich eines Portfolios von 613 Immobilien und erreicht eine beeindruckende Belegungsrate von 95,3%. Darüber hinaus zielt ihre vorgeschlagene Fusion mit Terrafina und dem Jupiter-Portfolio darauf ab, fast 490 Immobilien zu konsolidieren und ein Entwicklungspotential von 5,4 Millionen m² freizusetzen. Dieser strategische Schritt unterstreicht einen breiteren Branchentrend: die Suche nach Skaleneffekten zur Reduzierung der Finanzierungskosten und Verbesserung der Mieterangebote.

Technologie ist ein hauptsächlicher Differenziator: KI-gesteuerte Energieüberwachung, digitale Miet-Workflows und ESG-Dashboards ziehen globale Mieter an, die Transparenz verlangen. Fibra Danhos verzeichnete 11,9% Umsatzwachstum in Q1 2025 und schreibt Smart-Building-Retrofits in ihren Einkaufszentren zu. Internationale Logistikspezialisten, einschließlich Prologis, setzen Dachsolar und EV-Truck-Ladung ein, um langfristige Mietverträge von E-Commerce-Riesen zu sichern.

White-Space-Opportunitäten bestehen in sekundären Metropolen, wo internationales Kapital spärlich ist, und in Nischenformaten wie Kühllagerung und Biowissenschaftslabors. Alternative Kreditgeber, Crowdfunding-Vehikel und grüne Anleihen erweitern Finanzierungswege und intensivieren den Wettbewerb um Kernstandorte. Verstärktes M&A-Gerede deutet auf weitere Konsolidierung hin, da Sponsoren operative Skalierung und Rechenzentrum-Exposition verfolgen.

Branchenführer mexikanische Gewerbeimmobilien

-

Fibra Uno (FUNO)

-

Prologis México (FIBRA Prologis)

-

Terrafina

-

Vesta

-

GICSA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: ODATA energetisierte 200 MW in seinem DC QR03-Campus in Querétaro, Teil eines USD 3,3 Milliarden Ausbaus auf 400 MW Gesamtkapazität.

- März 2025: Kerry Logistics vollendete ein 20.000 m² Last-Mile-Lager in Tepotzotlán, mit einer Roadmap auf 50.000 m² und gleichzeitigen Standorten in Guadalajara, Monterrey und dem Bajío

- Januar 2025: Fitch Ratings vergab ein BBB--Rating an Fibra Unos geplante USD 800 Millionen Senior Notes zur Unterstützung der Schulden-Laufzeiterweiterung.

- Dezember 2024: Corporación Inmobiliaria Vesta schloss eine USD 545 Millionen globale syndizierte nachhaltige Kreditfazilität ab und markierte eine von Mexikos größten grünen Finanzierungen.

Berichtsumfang mexikanischer Gewerbeimmobilienmarkt-Report

Gewerbeimmobilien (CRE) beziehen sich auf nicht-wohnliche Immobilien, die der Einkommensgenerierung dienen. Dies umfasst Einkaufszentren, Hotels und Büroräume, unter anderem.

Eine vollständige Hintergrundanalyse des mexikanischen Gewerbeimmobilienmarkts, einschließlich der Bewertung der Wirtschaft und des Beitrags der Sektoren zur Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten, Marktdynamik und geografische Trends sowie COVID-19-Auswirkungen ist im Bericht enthalten.

Mexikos Gewerbeimmobilienmarkt ist segmentiert nach Typ (Büro, Einzelhandel, Industrie, Logistik, Mehrfamilien und Hospitality) und Schlüsselstädten (Mexico City, Oaxaca, Chiapas und Puebla). Die Marktgröße und Prognosen für Mexikos Gewerbeimmobilienmarkt werden in Bezug auf den Wert (USD) für alle oben genannten Segmente bereitgestellt.

| Büros |

| Einzelhandel |

| Logistik |

| Andere (Industrie, Hospitality, etc.) |

| Verkauf |

| Vermietung |

| Privatpersonen / Haushalte |

| Unternehmen und KMU |

| Andere |

| Mexico City (CDMX) |

| Nuevo León |

| Jalisco |

| Querétaro |

| México State (Edomex) |

| Rest von Mexiko |

| Nach Immobilientyp | Büros |

| Einzelhandel | |

| Logistik | |

| Andere (Industrie, Hospitality, etc.) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Endnutzer | Privatpersonen / Haushalte |

| Unternehmen und KMU | |

| Andere | |

| Nach Bundesstaaten | Mexico City (CDMX) |

| Nuevo León | |

| Jalisco | |

| Querétaro | |

| México State (Edomex) | |

| Rest von Mexiko |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle mexikanische Gewerbeimmobilienmarkt?

Die mexikanische Gewerbeimmobilienmarktgröße betrug USD 64,18 Milliarden in 2025 und wird voraussichtlich USD 68,52 Milliarden bis 2030 erreichen.

Welcher Immobilientyp hält den größten Anteil?

Logistikeinrichtungen erfassten 32,12% der Einnahmen von 2024, den höchsten unter allen Immobilientypen.

Warum wachsen Logistikimmobilien so schnell?

Nearshoring von Asien nach Mexiko, kombiniert mit E-Commerce-Expansion, schafft anhaltende Nachfrage nach modernen Lagern entlang der US-Grenze und in großen Metropolen.

Wie wird Rechenzentrum-Wachstum Gewerbeimmobilien beeinflussen?

Große Hyperscale-Campus in Querétaro und Mexico City treiben Mieten höher und spornen Nachfrage nach stromresilienten Standorten und komplementären Büro- und Logistikflächen an.

Welche Auswirkung hat Banxicos Geldpolitik auf Entwickler?

Erhöhte Leitzinsen erhöhen Kreditkosten, verzögern Neuanfänge und drängen Sponsoren zu alternativen Finanzierungsstrukturen, bis sich die Zinsen normalisieren.

Ist Vermietung oder Verkauf das bevorzugte Geschäftsmodell für die Zukunft?

Verkäufe dominieren noch, aber das Vermietungsmodell wird voraussichtlich schneller mit einer CAGR von 7,46% wachsen, da institutionelle Investoren stetige Einkommensströme suchen und Mieter Bilanz-Flexibilität bevorzugen.

Seite zuletzt aktualisiert am: