China Dentalgeräte Marktgröße und Marktanteil

China Dentalgeräte Marktanalyse von Mordor Intelligenz

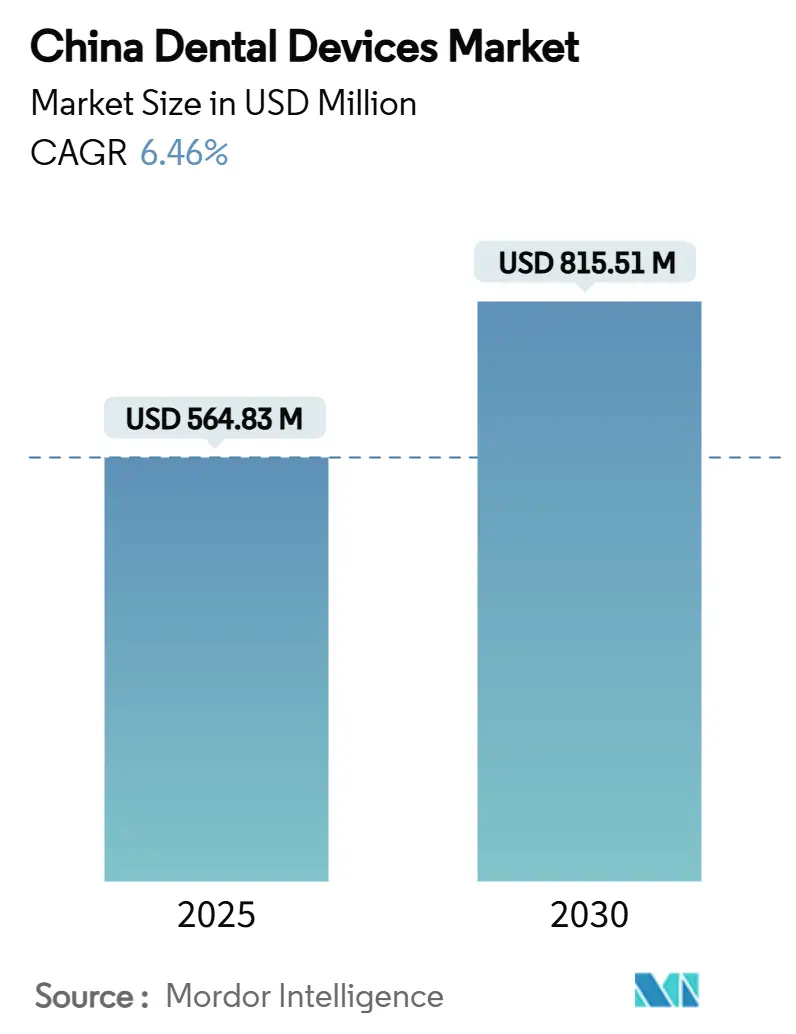

Die China Dentalgeräte Marktgröße beträgt USD 564,83 Millionen im Jahr 2024 und wird voraussichtlich USD 815,51 Millionen bis 2030 erreichen, mit einem Wachstum von 6,46% CAGR während 2025-2030. Robuste politische Unterstützung, eine schnell wachsende Mittelschicht und die steigende Durchdringung digitaler Arbeitsabläufe lenken den Sektor In Richtung höherwertiger Verfahren. Volumenbasierte Beschaffung von Implantaten, die präventiven Ziele von Healthy China 2030 und die wachsende Macht von Dentalservice-Organisationen (DSOs) verändern Preisgestaltung, Patientenzugang und Beschaffungsnormen. Einheimische Hersteller nutzen diese Veränderungen, um Marktanteile In Tier-2- und Tier-3-Städten zu gewinnen, während globale Marken Prämie-Nischen durch Technologieführerschaft verteidigen. Fortschrittliche Bildgebung und chairside CAD/CAM-Ausrüstung verbreiten sich schnell In städtischen Zentren, und Clear-Aligner-Therapie wird zur Standard-Kieferorthopädie-Wahl für Millennial-Patienten, angetrieben von Sozial-Medien-Ästhetik.

Wichtige Erkenntnisse des Berichts

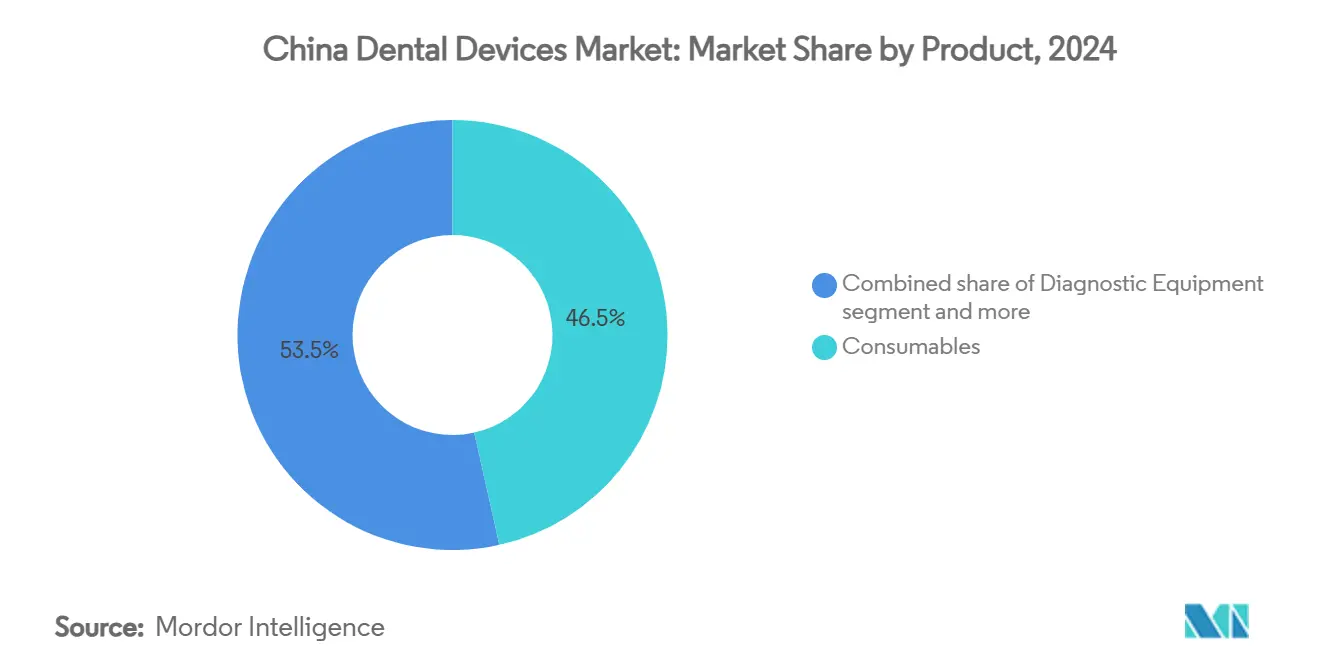

- Nach Produkten hielten dentale Verbrauchsmaterialien 46,51% des China Dentalgeräte Marktanteils im Jahr 2024.

- Nach Behandlung führte Prothetik mit 31,50% des Umsatzes im Jahr 2024, während Kieferorthopädie voraussichtlich die schnellste CAGR von 3,01% bis 2030 verzeichnen wird.

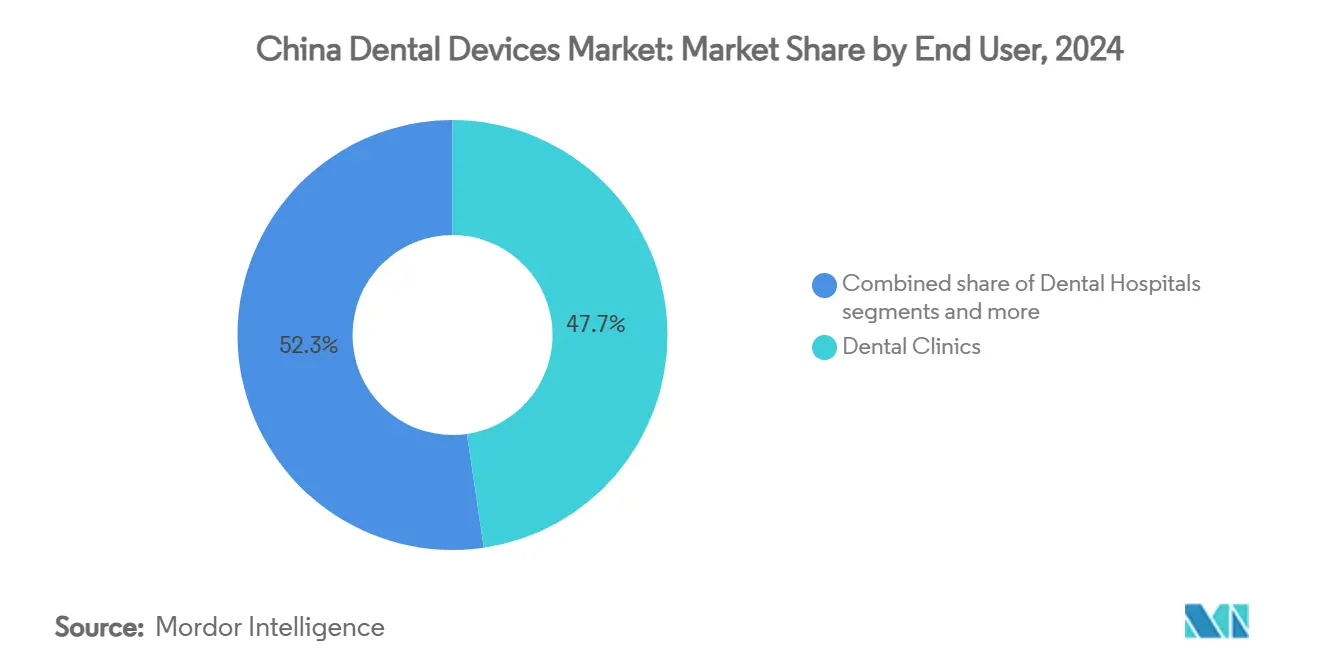

- Nach Endnutzer beherrschten Zahnpraxen 47,67% Anteil der China Dentalgeräte Marktgröße im Jahr 2024 und wachsen mit einer CAGR von 3,21% über 2025-2030.

China Dentalgeräte Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Wachsende Akzeptanz digitaler Zahnmedizin-Arbeitsabläufe In chinesischen Tier-1-Städten | +1.2% | Tier-1-Städte (Peking, Shanghai, Guangzhou, Shenzhen) | Mittelfristig |

| Erweiterte Abdeckung der Implantologie In Chinas nationalem Krankenversicherungs-Pilotprogramm | +0.9% | National, mit frühen Gewinnen In Pilot-Provinzen | Langfristig |

| Aufstieg von Dentalservice-Organisationen (DSOs), die Großeinkäufe von Ausrüstung beschleunigen | +0.8% | Städtische Zentren landesweit | Mittelfristig |

| Alternde Bevölkerung treibt Prothetik- und Implantat-Nachfrage In Küstenprovinzen an | +1.5% | Küstenprovinzen (Jiangsu, Zhejiang, Fujian, Guangdong) | Langfristig |

| Kosmetisches Bewusstsein unter Millennials steigert Nachfrage nach Clear-Alignern | +0.7% | Städtische Zentren landesweit | Mittelfristig |

| Regierungs-'Healthy China 2030'-Ziele unterstützen präventive Ausrüstungsinvestitionen | +1.1% | National, mit Schwerpunkt auf unterversorgten Regionen | Langfristig |

| Quelle: Mordor Intelligence | |||

Wachsende Akzeptanz digitaler Zahnmedizin-Arbeitsabläufe in chinesischen Tier-1-Städten

Kliniken In Peking, Shanghai, Guangzhou und Shenzhen springen von analogen Abformungen zu vollständig digitalem intraoralem Scannen und CAD/CAM-Fertigung über, reduzieren die Behandlungsplanungszeit um 60% und steigern die Fallannahmerate um 32%[1]Quelle: Institute von digital Zahnheilkunde, 'IDS 2025 Highlights - Die Latest Releases In digital Zahnheilkunde,' instituteofdigitaldentistry.com. Die Wolke-Integration von chairside-Geräten ermöglicht es Behandlern, Restaurationen In Echtzeit mit Laboren zu co-designen, wodurch die Bearbeitungszeit von Tagen auf Stunden komprimiert wird. Die Wettbewerbsintensität verlagert sich hin zu Software-Ökosystemen und verschafft Anbietern Vorteile, die Scanner, Fräsmaschinen und KI-Design-Modul als ein einziges Abonnement bündeln können. Frühe Technologie-Adopter In diesen Städten beeinflussen Überweisungsmuster landesweit und beschleunigen die Verbreitung digitaler Werkzeuge In Tier-2-Märkte, wodurch die langfristige Nachfrage im gesamten China Dentalgeräte Markt unterstützt wird.

Erweiterte Abdeckung der Implantologie in Chinas nationalem Krankenversicherungs-Pilotprogramm

Die erste nationale Ausschreibung für Dentalimplantate reduzierte die durchschnittlichen Krankenhauspreise um 55% und zielte auf 2,25 Millionen Sets ab, wodurch Patienten schätzungsweise CNY 4 Milliarden jährlich einsparten. Implantate - einst auf selbstzahlende Eliten beschränkt - sind nun für eine breitere Mittelschicht erschwinglich und erweitern den adressierbaren Pool bis 2030 um 30%. KrankenhäBenutzer, die Ausschreibungsvolumen garantieren können, profitieren von zentralen Subventionen, während Hersteller mit skalierbarer lokaler Kapazität Marktanteile gewinnen. Da sich Provinz-Pilotprojekte zu einem dauerhaften Erstattungsplan entwickeln, erlebt der China Dentalgeräte Markt einen strukturellen Wandel: Wert-Artikel steigen stark im Stückvolumen, Prämie-Systeme verteidigen Nischen-Positionierung durch differenzierte Oberflächentechnologien.

Alternde Bevölkerung treibt Prothetik- und Implantat-Nachfrage in Küstenprovinzen an

Chinas Bevölkerung im Alter von 60 Jahren und darüber übersteigt 280 Millionen, und Küstenprovinzen wie Jiangsu und Guangdong weisen höhere verfügbare Einkommen und stärkeres Zahnpflegebewusstsein auf[2]Quelle: Frontiers In öffentlich Gesundheit, 'Oral- Gesundheit Issues von Die Disabled Bevölkerung: eine Growing Concern In China,' frontiersin.org. Zahnverlust-Morbidität spornt die Aufnahme von Kronen, Brücken und herausnehmbaren Prothesen an; Teilprothesen stellen etwa 50% der natürlichen Kaueffizienz wieder her und bieten klare funktionelle Anreize. Stadt-Land-Disparitäten bestehen fort - städtische Prothesennutzung erreicht 67,05%, ländlich nur 51,12% - doch regionale Outreach-Programme und Mobil Kliniken verringern die Lücke. Der demografische Rückenwind unterstützt nachhaltiges Stückwachstum bei Verbrauchsmaterialien und prothetischer Ausrüstung innerhalb des China Dentalgeräte Marktes.

Kosmetisches Bewusstsein unter Millennials steigert Nachfrage nach Clear-Alignern

Imageorientierte Verbraucher im Alter von 25-40 Jahren, konzentriert In Tier-1- und Tier-2-Städten, schätzen diskrete kieferorthopädische Optionen. Smartphone-Apps zeigen virtuelle 'Nachher'-Lächeln und befeuern Peer-Zu-Peer-Empfehlungen. Clear-Aligner-Anbieter nutzen Sozial-Handel-Plattformen und ermöglichen One-Click-Terminbuchungen. Da Aligner-Therapie iterative Tray-Produktion erfordert, generiert sie wiederkehrende Einnahmen für 3D-Drucker- und Thermoplastikfolien-Lieferanten und vertieft die Ökosystem-Bindung für die China Dentalgeräte Branche.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Preisdruck von Gruppeneinkaufsorganisationen auf hoch-End-Ausrüstung | -0.7% | National, stärker In öffentlichen Krankenhäusern | Kurzfristig |

| Mangel an ausgebildeten Mundradiologen begrenzt Bildgebungsadoption In niedrigeren Tier-Städten | -0.8% | Tier-3- und Tier-4-Städte, ländliche Gebiete | Mittelfristig |

| Anhaltende Importabhängigkeit bei hochpräzisen CAD/CAM-Materialien | -0.5% | National, betrifft besonders Prämie-Segmente | Mittelfristig |

| Regulatorische Verzögerungen bei NMPA-Zulassung für neuartige Klasse-III-Dentalimplantate | -0.6% | National | Kurzfristig |

| Quelle: Mordor Intelligence | |||

Preisdruck von Gruppeneinkaufsorganisationen auf High-End-Ausrüstung

Nach der Implantat-Ausschreibung erweitern Krankenhauskonsortien die gepoolte Beschaffung auf CBCT- und chairside-Fräseinheiten und komprimieren durchschnittliche Verkaufspreise um bis zu 35%. Hersteller reagieren mit gestuften Portfolios und entfernen nicht-essentielle Features, um Zielpreispunkte zu erreichen. Die Politik begünstigt einheimische Produzenten mit schlankeren Kostenstrukturen, erodiert Prämie-Anteile für multinationale Unternehmen und moderiert die gesamte Umsatzexpansion innerhalb des China Dentalgeräte Marktes.

Mangel an ausgebildeten Mundradiologen begrenzt Bildgebungsadoption in niedrigeren Tier-Städten

Chinas Zahnarzt-zu-Bevölkerung-Verhältnis beträgt 1:7.768, und qualifizierte Mundhöhlen-Radiologie-Spezialisten konzentrieren sich In Megastädten. Niedrigere Tier-Einrichtungen lagern oft CBCT-Auswertungen aus oder verzichten ganz auf fortschrittliche Bildgebung. Anbieter integrieren KI-gestützte Interpretationsmodule, die Anomalien kennzeichnen und Benutzerfähigkeitsanforderungen senken. Jedoch wird bis zum Schließen der Personalengpässe die Bildgebungsdurchdringung außerhalb metropolitaner Kerne dem breiteren China Dentalgeräte Markt hinterherhinken.

Segmentanalyse

Nach Produkt: Verbrauchsmaterialien halten den Löwenanteil, aber digitale Diagnostik beschleunigt

Dentale Verbrauchsmaterialien beherrschten 46,51% des Umsatzes im Jahr 2024, verankert durch hochvolumige Implantate, Kronen und Biomaterialien. Die nationale Implantat-Ausschreibung senkte die Patientenkosten aus eigener Tasche und erweiterte die Durchdringung schraubretinierter Kronen In Kreiskrankenhäusern. Verbrauchsmaterialien werden voraussichtlich mit einer CAGR von 3,23% expandieren und den größten Anteil der China Dentalgeräte Marktgröße bis 2030 halten. Diagnostikausrüstung, obwohl wertmäßig kleiner, ist für den schnellsten proportionalen Anstieg vorgesehen, da KI-Werkzeuge die Stuhlproduktivität steigern und präventive Interventionen ermöglichen, die mit Healthy China 2030-Zielen übereinstimmen. KI-geführte Karies-Erkennungssoftware demonstrierte 93,40% Genauigkeit In chinesischen Kliniken und veranschaulicht die Bereitschaft für breite Einführung.

Wolke-verbundene intraorale Scanner verkürzen Abformungsarbeitsabläufe und verzahnen sich mit chairside-Fräsen, wodurch Upselling von Hybrid-Keramikblöcken gefördert wird. Therapeutische Ausrüstung, insbesondere CAD/CAM-Systeme, findet frühe Traktion In hochfrequentierten Praxen, wo Tageszahnmedizin die Patientenzufriedenheit steigert. 'Andere Geräte', einschließlich Luftpoliergeräte und chirurgische Motoren, wachsen stetig, da die installierte Basis privater Kliniken über 120.000 landesweit steigt. Das Zusammenspiel zwischen diesen Segmenten stärkt die Ökosystem-Bindung und verstärkt mehrere-Linie-Umsatzströme innerhalb des China Dentalgeräte Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Behandlung: Prothetik dominiert inmitten eines kieferorthopädischen Aufschwungs

Prothetische Verfahren repräsentierten 31,50% der Verkäufe von 2024 und spiegeln die hohe Inzidenz von Zahnlosigkeit bei Senioren wider. Städtische Senioren-Prothesennutzung von 67,05% unterstreicht latente Nachfrage In ländlichen Kohorten und signalisiert Spielraum für Outreach-Programme und tragbare Prothesen-Einheiten. Gleichzeitig ist Kieferorthopädie der am schnellsten wachsende Behandlungsbereich und verzeichnet eine prognostizierte CAGR von 3,01%, da Clear-Aligner-Marken Influencer-Marketing und Tele-Konsultationsportale nutzen. Endodontische und parodontale Therapien halten mittlere einstellige Gewinne aufrecht, unterstützt durch die Zulassung einer bioresorbierbaren Kollagenmembran, die die Heilung parodontaler Defekte verbessert. Zusammen diversifizieren diese Modalitäten Umsatzströme und vertiefen Verfahrenskomplexität innerhalb des China Dentalgeräte Marktes.

Nach Endnutzer: Kliniken regieren, da Patienten Retail-ähnliche Zahnmedizin annehmen

Privat Zahnkliniken sicherten sich 47,67% des Wertes von 2024 und bleiben auf einer CAGR-Trajektorie von 3,21%, angetrieben durch Verbrauchernachfrage nach personalisiertem Dienstleistung und transparenter Preisgestaltung. Kettenbetreiber standardisieren Dekor, Es und Beschaffung, verfeinern die Patientenerfahrung und erreichen Größenvorteile. KrankenhäBenutzer, während sie eine Große installierte Ausrüstungsbasis behalten, verlieren Boden In kosmetischen und präventiven Kategorien, da Terminrückstände fortbestehen. Akademische und Forschungseinrichtungen, obwohl nischig, prägen Technologietransfer; Partnerschaften mit Ausrüstungsanbietern beschleunigen die Validierung von KI-Entscheidungsunterstützungs-Werkzeuge und Säen zukünftige Nachfrage. Kollektiv schaffen diese Kanäle mehrstufige Zugangswege, die den China Dentalgeräte Markt erweitern.

Geografische Analyse

Tier-1-Städte tragen als Zentren bei, die frühe Adoption von 3D-gedruckten Zirkonoxid-Kronen und KI-fähigen Behandlungsplanungssuiten vorantreiben. Küstenprovinzen - Jiangsu, Zhejiang, Fujian, Guangdong - repräsentieren den zweitgrößten Block, unterstützt durch wohlhabende, alternde Bevölkerungen und robuste Fertigungscluster. Hier übersteigen prothetische und Implantat-Volumina nationale Durchschnitte, und DSOs hinken nur geringfügig hinter Tier-1-Metriken In der digitalen Durchdringung.

Westliche und zentrale Provinzen zeigen niedrigere Ausrüstungsdichten, aber höhere ungedeckte Bettürfnisse. Eine 2025-Umfrage zeigte 89,55% Karies-Prävalenz unter tibetischen Kindern In Gannan und beleuchtete Möglichkeiten für Mobil Zahnbusse und tragbare Röntgensysteme. Provinzregierungen allozieren Healthy China 2030-Mittel für schulische Versiegelungsprogramme und lösen Bestellungen für handgehaltene geführt-Härtungslichter und kompakte Kompressoren aus. Ländliche Gebiete kämpfen mit Personalengpässen; Zahnarzt-Verhältnisse hinken WHO-Standards hinterher und beschränken die Aufnahme fortschrittlicher Bildgebung, doch Teleradiologie-Pilotprojekte versprechen schrittweise Gewinne.

Die Digitalwirtschafts-Dividende ist ungleichmäßig: Ostprovinzen erzielen stärkere Telehealth-Leistung, während zentrale und westliche Regionen mit begrenzter Breitbandabdeckung konfrontiert sind, was die cloudbasierte Scanner-Adoption Dämpft. Das Überbrücken dieser Lücken erfordert hybride Verkaufsmodelle - direkt In Metropolregionen, vertriebs-geführt anderswo - und gezielte Regierungssubventionen. Insgesamt unterhält geografische Heterogenität einen geschichteten Expansionspfad für den China Dentalgeräte Markt.

Wettbewerbslandschaft

Der Markt ist fragmentiert, wobei einheimische Herausforderer Anteile von multinationalen Marktführern In preissensiblen Segmenten erodieren. China Zahn Valley, das 143 Mundpflegefirmen beherbergt und CNY 4 Milliarden Ausgabe im Jahr 2024 verzeichnete, fungiert als Innovations- und Beschaffungszentrum und schafft Größenexternalitäten für chinesische Marken. Lokale Hersteller bündeln Implantate, digitale Scanner und Praxisverwaltungssoftware zu aggressiven Preispunkten und gewinnen Traktion In Provinzausschreibungen.

Internationale Amtsinhaber verteidigen Prämie-Enklaven durch F&e und Markenvertrauen. Straumann sah chinesische Nachfrage als wichtigen Wachstumshebel für 2025 und unterstrich Widerstandsfähigkeit trotz Preisgegenwinds. Dentsply Sirona schwenkte zu Wolke-nativen Upgrades für seine Primescan-Plattform und passte Software-Modul an chinesische Arbeitsabläufe an. Strategische Züge umfassen Gelenk Ventures mit lokalen Distributoren, Lokalisierung der Fräseinheiten-Montage und KI-Algorithmus-Ausbildung auf chinesischen Datensätzen.

DSOs emergieren als Königsmacher und verhandeln nationale Liefervereinbarungen im Austausch für Positionsartikel-Sichtbarkeit und Dateneinblicke. Anbieter, die End-Zu-End-Digitallösungen bieten, genießen bevorzugten Zugang. Unterdessen ziehen Start-Ups, die sich auf KI-Diagnostik fokussieren, Risikokapital an und antizipieren NMPA-KI-Gerätevorgaben. Die Wettbewerbsintensität wird steigen, da Klasse-III-Implantat-Zulassungen rationalisieren und Materialien-Lokalisierung Kostenlücken verengt, was einen lebendigen und anpassungsfähigen China Dentalgeräte Markt anheizt.

China Dentalgeräte Branchenführer

3M

Dentsply Sirona

Straumann Gruppe

Carestream Gesundheit

Biolase Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: China Zahn Valley bestätigte 143 ansässige Unternehmen, die fast CNY 4 Milliarden Ausgabe generieren

- Februar 2025: Straumann prognostizierte, dass chinesische Nachfrage seine 2025-Expansion untermauern wird

China Dentalgeräte Marktbericht Umfang

Gemäß dem Umfang des Berichts sind Dentalgeräte Werkzeuge, die von Zahnmedizinern zur Bereitstellung zahnmedizinischer Behandlung verwendet werden. Sie umfassen Werkzeuge zur Untersuchung, Manipulation, Behandlung, Restauration und Entfernung von Zähnen und umgebenden oralen Strukturen. Standardinstrumente sind die Instrumente, die zur Untersuchung, Restauration und Extraktion von Zähnen und zur Manipulation von Geweben verwendet werden. Der China Dentalgeräte Markt ist segmentiert nach Produkt (Allgemeine und Diagnostikausrüstung (Dentallaser (Weichgewebe-Laser und alle-Gewebe-Laser)), Radiologieausrüstung, Zahnstuhl und Ausrüstung, Andere allgemeine Diagnostikausrüstung)), Dentale Verbrauchsmaterialien (Dentale Biomaterialien, Dentalimplantate, Kronen und Brücken, Andere dentale Verbrauchsmaterialien) und Andere Dentalgeräte)) und Andere Dentalgeräte), Behandlung (Kieferorthopädisch, Endodontisch, Parodontal und Prothetisch) und Endnutzer (KrankenhäBenutzer, Kliniken und Andere Endnutzer). Der Bericht bietet den Wert (In USD Million) für die oben genannten Segmente.

| Diagnostikausrüstung | Dentallaser | Weichgewebe-Laser |

| Hartgewebe-Laser | ||

| Radiologieausrüstung | Extraorale Radiologieausrüstung | |

| Intraorale Radiologieausrüstung | ||

| Zahnstuhl und Ausrüstung | ||

| Therapeutische Ausrüstung | Dentale Handstücke | |

| Elektrochirurgische Systeme | ||

| CAD/CAM-Systeme | ||

| Fräsausrüstung | ||

| Gießmaschine | ||

| Andere therapeutische Ausrüstungen | ||

| Dentale Verbrauchsmaterialien | Dentales Biomaterial | |

| Dentalimplantate | ||

| Kronen und Brücken | ||

| Andere dentale Verbrauchsmaterialien | ||

| Andere Dentalgeräte | ||

| Kieferorthopädisch |

| Endodontisch |

| Parodontal |

| Prothetisch |

| Dentalkliniken |

| Zahnpraxen |

| Akademische und Forschungseinrichtungen |

| Nach Produkt | Diagnostikausrüstung | Dentallaser | Weichgewebe-Laser |

| Hartgewebe-Laser | |||

| Radiologieausrüstung | Extraorale Radiologieausrüstung | ||

| Intraorale Radiologieausrüstung | |||

| Zahnstuhl und Ausrüstung | |||

| Therapeutische Ausrüstung | Dentale Handstücke | ||

| Elektrochirurgische Systeme | |||

| CAD/CAM-Systeme | |||

| Fräsausrüstung | |||

| Gießmaschine | |||

| Andere therapeutische Ausrüstungen | |||

| Dentale Verbrauchsmaterialien | Dentales Biomaterial | ||

| Dentalimplantate | |||

| Kronen und Brücken | |||

| Andere dentale Verbrauchsmaterialien | |||

| Andere Dentalgeräte | |||

| Nach Behandlung | Kieferorthopädisch | ||

| Endodontisch | |||

| Parodontal | |||

| Prothetisch | |||

| Nach Endnutzer | Dentalkliniken | ||

| Zahnpraxen | |||

| Akademische und Forschungseinrichtungen | |||

Schlüsselfragen beantwortet im Bericht

1. Wie Groß ist der aktuelle China Dentalgeräte Markt?

Die China Dentalgeräte Marktgröße beträgt USD 564,83 Millionen im Jahr 2024, mit einer Prognose, USD 815,51 Millionen bis 2030 zu erreichen.

2. Welches Produktsegment führt den China Dentalgeräte Markt?

Dentale Verbrauchsmaterialien, einschließlich Implantate und Kronen, halten 46,51% des Umsatzes und stellen die größte Produktkategorie dar.

3. Wie schnell wächst Kieferorthopädie In China?

Das kieferorthopädische Segment, angetrieben durch Clear-Aligner, wird voraussichtlich eine CAGR von 3,01% zwischen 2025 und 2030 verzeichnen.

4. Warum sind DSOs wichtig In Chinas Dentalsektor?

DSOs konsolidieren Einkäufe und standardisieren Operationen, ermöglichen 15-25% Ausrüstungsrabatte und beschleunigen die Adoption digitaler Arbeitsabläufe.

Seite zuletzt aktualisiert am: