Marktgröße für Biodünger in China

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 568.5 Millionen US-Dollar | |

| Marktgröße (2029) | 931.70 Millionen US-Dollar | |

| Größter Anteil nach Form | Azotobacter | |

| CAGR (2024 - 2029) | 10.38 % | |

| Am schnellsten wachsend nach Form | Rhizobium | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biodünger in China

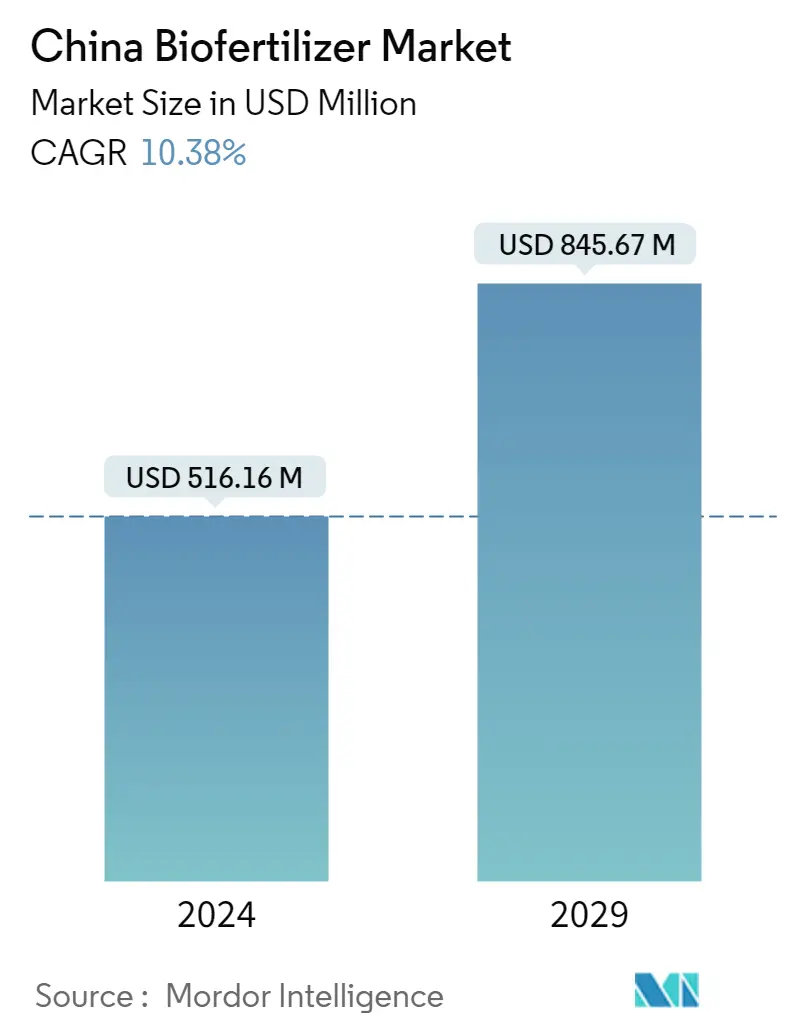

Die Größe des chinesischen Marktes für Biodünger wird im Jahr 2024 auf 516,16 Millionen US-Dollar geschätzt und soll bis 2029 845,67 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,38 % im Prognosezeitraum (2024–2029) entspricht.

- Azotobacter ist die größte Form Azotobacter ist ein stickstofffixierendes Bakterium, das etwa 20,0 kg Stickstoff pro Hektar binden kann und als Ersatz für mineralische Stickstoffdünger verwendet werden kann.

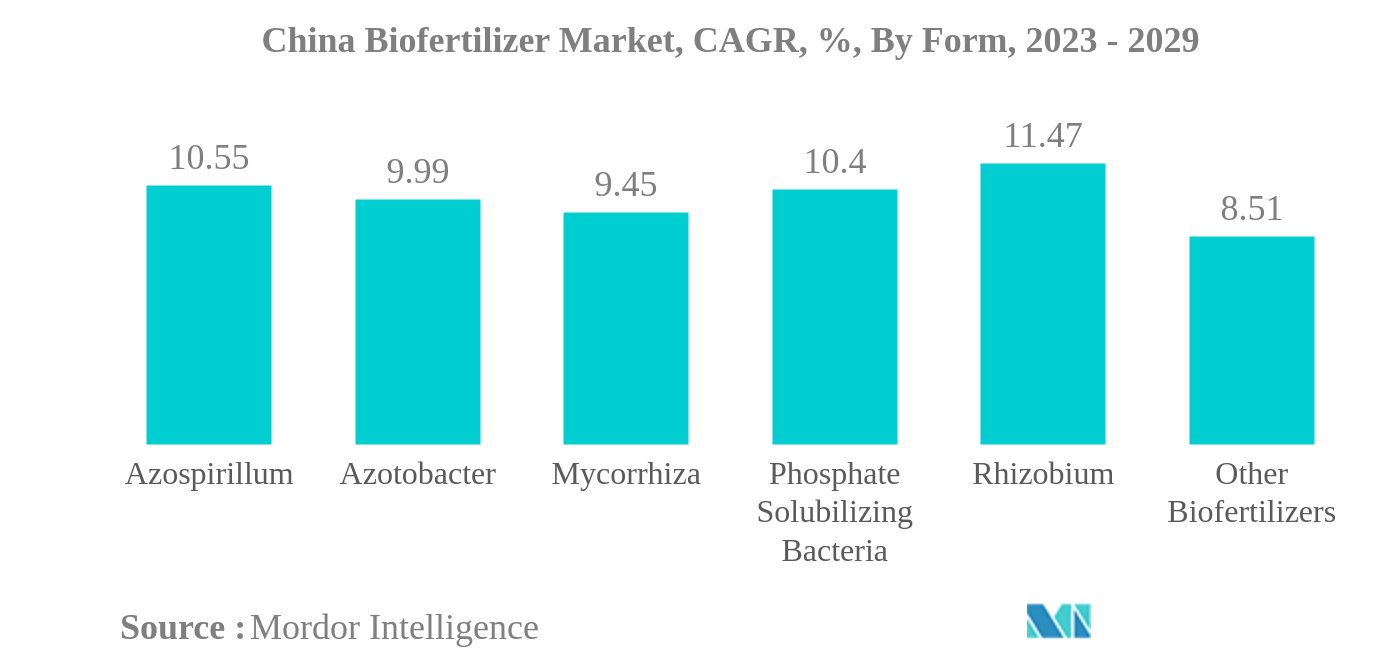

- Rhizobium ist die am schnellsten wachsende Form Rhizobium, ein Mitglied der Bakterienfamilie Rhizobiaceae, kann N2 sowohl in Hülsenfrüchten als auch in Nicht-Hülsenfrüchten binden und ist in der Lage, in verschiedenen Hülsenfrüchten bis zu 300 kg N/ha/Jahr zu binden.

- Reihenkulturen sind die größte Kulturart Die wichtigsten in China angebauten Reihenkulturen sind Reis, Weizen, Mais, Erdnüsse, Hirse, Gerste und Ölsaaten. Azotobacter ist mit 31,7 % im Jahr 2022 der am häufigsten verbrauchte Biodünger in Reihenkulturen.

- Cash Crops sind die am schnellsten wachsende Kulturpflanze Zu den wichtigsten in China angebauten Cash Crops gehören Zuckerrohr, Tee, Baumwolle, Tabak usw. Algenextrakte sind mit 29,6 % im Jahr 2022 der am häufigsten verbrauchte Biodünger bei Cash Crops.

Azotobacter ist die größte Form

- Biodünger sind lebende Mikroorganismen, die die Pflanzenernährung verbessern, indem sie die Nährstoffverfügbarkeit im Boden mobilisieren oder erhöhen. Biodünger sind wesentliche Bestandteile des ökologischen Landbaus und spielen eine wichtige Rolle für die langfristige Fruchtbarkeit und Nachhaltigkeit des Bodens, indem sie Luftstickstoff binden, fixierte Makro- und Mikronährstoffe mobilisieren oder unlöslichen Phosphor im Boden in pflanzenverfügbare Formen umwandeln.

- Auf dem chinesischen Biodüngermarkt ist Azotobacter der am meisten konsumierte Biodünger und dominiert den Markt mit einem Anteil von 31,3 % im Wert von 137,1 Mio. USD, gefolgt von Mykorrhiza, Azospirillum, Rhizobium und phosphatlöslich machenden Bakterien mit Anteilen von 22 %, 22,0 %. 11,6 % bzw. 11,2 % im Jahr 2022.

- Im Jahr 2021 erzielte China seine achtzehnte Rekordgetreideernte in Folge. Dieser Erfolg wurde jedoch durch Probleme wie den chronischen übermäßigen Einsatz landwirtschaftlicher Düngemittel erreicht. China überschreitet die international anerkannte Obergrenze für landwirtschaftliche Düngemittel pro Flächeneinheit. Als großer globaler Agrarproduzent schlug China im Jahr 2015 eine Initiative zur Reduzierung und Effizienz von Düngemitteln vor, um bis 2020 eine Null-Düngemittel-Wachstumsrate und eine Null-Reduzierung des Düngemittelverbrauchs zu erreichen. Von 2015 bis 2020 erreichte China eine Düngemittelreduzierung von 12,82 %. Diese Initiative erhöhte die Der Verbrauchswert von Biodüngern im chinesischen Agrarsektor stieg im historischen Zeitraum (2017-2022) um 7,0 %.

- Auch in China nimmt der ökologische Landbau zu, da die Nachfrage nach Bio-Lebensmitteln weiter steigt. Von 2017 bis 2022 ist die Bio-Anbaufläche um 29,6 % gewachsen. Es wird erwartet, dass die zunehmende Bio-Anbaufläche und staatliche Initiativen den Wert des chinesischen Biodüngemittelmarktes im Prognosezeitraum um 78,8 % steigern werden.

Überblick über die Biodüngerindustrie in China

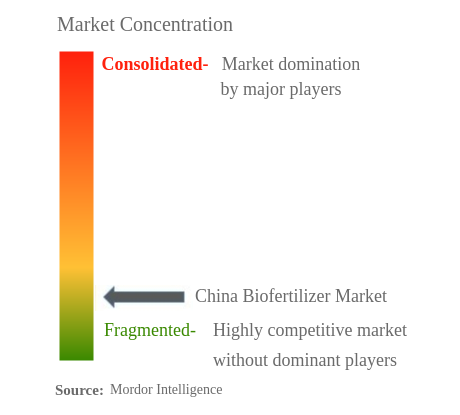

Der chinesische Markt für Biodünger ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 3,08 % einnehmen. Die Hauptakteure auf diesem Markt sind Biolchim SpA, Genliduo Bio-tech Corporation Ltd, Kiwa Bio-Tech, Novozymes und Shandong Sukahan Bio-Technology Co. Ltd (alphabetisch sortiert).

Marktführer für Biodünger in China

Biolchim SpA

Genliduo Bio-tech Corporation Ltd

Kiwa Bio-Tech

Novozymes

Shandong Sukahan Bio-Technology Co. Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biodünger in China

- September 2022 Corteva Agriscience stimmt der Übernahme von Symborg Inc. zu, um seine globale Präsenz mit einem starken Vertriebsnetz zu stärken.

- Januar 2021 Atlántica Agrícola hat Micomix entwickelt, ein Biostimulans, das hauptsächlich aus Mykorrhizapilzen, Rhizobakterien und chelatisierten Mikronährstoffen besteht. Das Vorhandensein und die Entwicklung dieser Mikroorganismen in der Rhizosphäre schaffen eine symbiotische Beziehung mit der Pflanze, die die Aufnahme von Wasser und mineralischen Nährstoffen begünstigt und ihre Toleranz gegenüber Wasser- und Salzstress erhöht.

China-Biodünger-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 Mykorrhiza

- 5.1.4 Phosphatlöslich machende Bakterien

- 5.1.5 Rhizobium

- 5.1.6 Andere Biodünger

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Atlántica Agrícola

- 6.4.2 Binzhou Jingyang Biological Fertilizer Co. Ltd

- 6.4.3 Biolchim SpA

- 6.4.4 Dora Agri-Tech

- 6.4.5 Genliduo Bio-tech Corporation Ltd

- 6.4.6 Kiwa Bio-Tech

- 6.4.7 Novozymes

- 6.4.8 Shandong Sukahan Bio-Technology Co. Ltd

- 6.4.9 Suståne Natural Fertilizer Inc.

- 6.4.10 Symborg Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der chinesischen Biodüngerindustrie

Azospirillum, Azotobacter, Mykorrhiza, phosphatlöslich machende Bakterien und Rhizobium werden als Segmente von Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt.| Azospirillum |

| Azotobacter |

| Mykorrhiza |

| Phosphatlöslich machende Bakterien |

| Rhizobium |

| Andere Biodünger |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Bilden | Azospirillum |

| Azotobacter | |

| Mykorrhiza | |

| Phosphatlöslich machende Bakterien | |

| Rhizobium | |

| Andere Biodünger | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dies bezieht sich auf die durchschnittliche Menge an Biodünger, die pro Hektar Ackerland im Land ausgebracht wird.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biodünger

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biodüngern und Düngemitteln wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.