Marktanalyse für landwirtschaftliche Maschinen in China

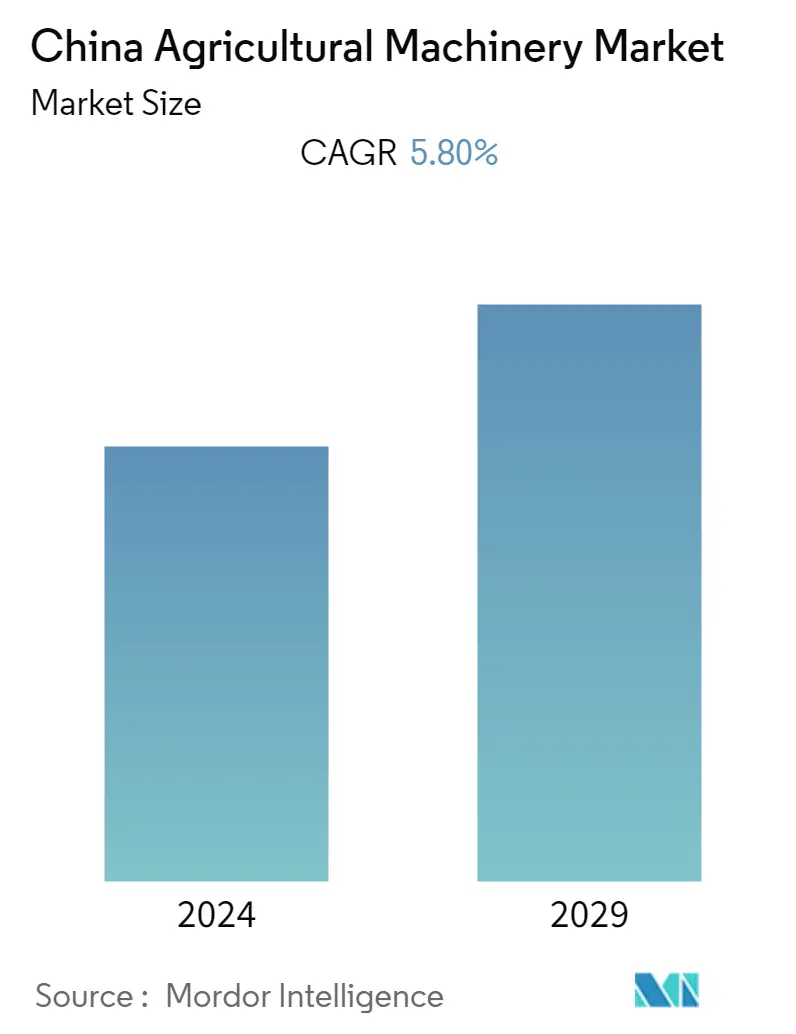

Der chinesische Landmaschinenmarkt wird im Prognosezeitraum 2022–2027 voraussichtlich eine jährliche Wachstumsrate von 5,8 % verzeichnen.

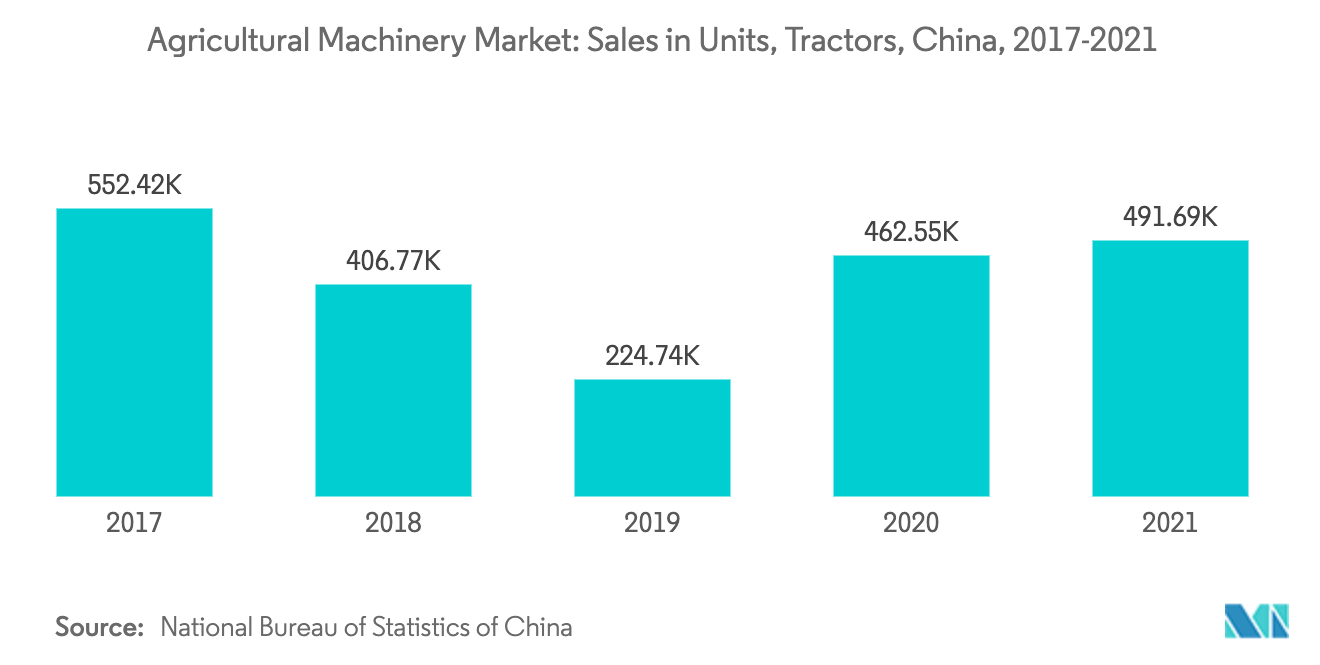

Während der COVID-19-Pandemie erlebte der chinesische Landmaschinenmarkt einen starken Einbruch, und die Händlernetzwerke waren aufgrund von Störungen in der Lieferkette am stärksten betroffen. Darüber hinaus waren die Produktionseinheiten nicht zu 100 % aktiv. Aufgrund von Reisebeschränkungen verzögerte sich die Produktion von Waren, da die Lieferung unterbrochen wurde, was zu einem starken Rückgang der Traktorenverkäufe während der Pandemie führte. Somit wirkte sich die COVID-19-Pandemie negativ auf den chinesischen Landmaschinenmarkt aus.

China ist einer der größten Hersteller von Landmaschinen und der größte Markt für Landmaschinen weltweit. Die meisten landwirtschaftlichen Maschinenindustrien konzentrieren sich hauptsächlich auf die Provinzen Shandong, Henan, Jiangsu, Liaoning und Zhejiang. Zu den meistverkauften Landmaschinentypen des Landes zählen große Traktoren und Erntemaschinenprodukte mit hoher Leistung und hohem Automatisierungsgrad. Fast 2.500 Landmaschinenhersteller sind allein in den Provinzen Shandong, Henan, Jiangsu, Liaoning und Zhejiang konzentriert. Obwohl sich die Landmaschinenindustrie technologisch weiterentwickelt, ist zu erwarten, dass der Rückgang des Humankapitals, steigende Arbeitslöhne in der Landwirtschaft und staatliche Initiativen zur Mechanisierung der Landwirtschaft das Wachstum des Marktes langfristig ankurbeln werden.

Markttrends für landwirtschaftliche Maschinen in China

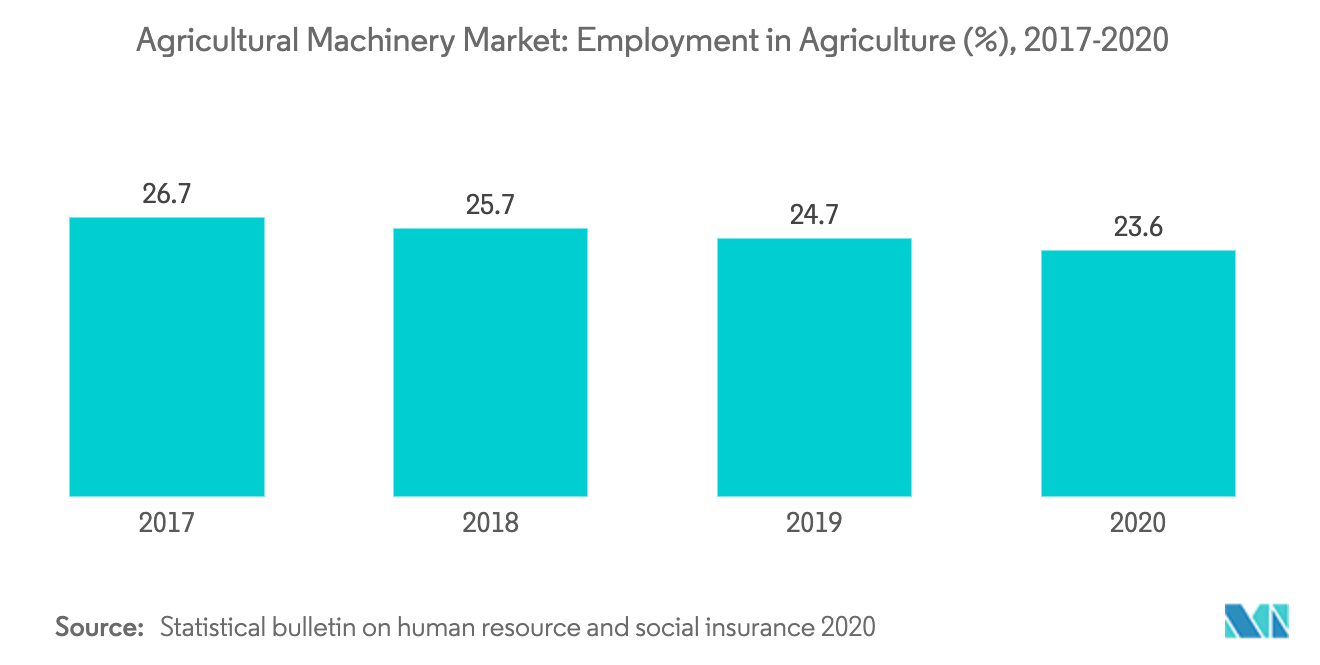

Sinkende Verfügbarkeit landwirtschaftlicher Arbeitskräfte und steigende Arbeitskosten wirken sich auf den Markt aus

Aufgrund einer einfachen Nachfrage-Angebots-Ökonomie stehen die Kosten für landwirtschaftliche Arbeitskräfte in direktem Zusammenhang mit dem Prozentsatz der in der Landwirtschaft beschäftigten Gesamtbevölkerung eines Landes. Dies wirkt sich auf den chinesischen Landmaschinenmarkt aus. Im Durchschnitt ist in Entwicklungsländern wie China ein größerer Anteil der Bevölkerung von der Landwirtschaft abhängig. Allerdings ist der Prozentsatz im Laufe der Zeit zurückgegangen, da jedes Jahr eine große Zahl von Menschen in städtische Gebiete abwandert. Laut Statistiken der chinesischen Regierung ist die Beschäftigung in der Landwirtschaft von 36,7 % im Jahr 2010 auf 23,6 % im Jahr 2020 zurückgegangen. Aufgrund der sinkenden landwirtschaftlichen Arbeitskräfte steigen die Kosten für landwirtschaftliche Arbeitskräfte. In ähnlicher Weise führen schlechte ländliche Reformen zu einem Rückgang der Landarbeitskräfte, was die Landwirte dazu veranlasst, ihre verschiedenen landwirtschaftlichen Betriebe weiter zu mechanisieren. Es wird erwartet, dass die schlechte Verfügbarkeit von Arbeitskräften in den kommenden Jahren einer der Hauptfaktoren für den chinesischen Landmaschinenmarkt sein wird. Daher wird erwartet, dass die Nachfrage nach Landmaschinen im Prognosezeitraum steigen wird.

Das Traktorensegment dominiert den Gesamtmarkt

Nach Angaben des National Bureau of Statistics of China produzierte das Land im Jahr 2019 617.700 Traktoren. Große und mittelgroße Traktoren ersetzten nach und nach kleine Traktoren. Ende 2019 verfügte China über 22,24 Millionen landwirtschaftliche Traktoren, darunter 4,44 Millionen große und mittelgroße Traktoren. In Nordchina werden leistungsstarke Traktoren in großem Umfang eingesetzt, da die landwirtschaftlichen Betriebe im Allgemeinen groß sind, im Gegensatz zu Südchina, wo die landwirtschaftlichen Betriebe eher klein sind. Große Ackerschlepper sind teuer, daher lagern viele Landwirte ihre Anbauarbeiten an Drittunternehmer aus, die Wert auf die Leistung und Rentabilität ihrer Investition legen. Um die inländische Produktion von Landmaschinen anzukurbeln, verfügt die chinesische Regierung über eine Subventionspolitik für Landmaschinen, die den Kauf schwerer Landmaschinen, einschließlich landwirtschaftlicher Traktoren, finanziell unterstützt. Die Arten von Fördergeräten umfassen 45 Artikel in 23 Kategorien und 11 Kategorien, darunter Maschinen für die Landwirtschaft und Bodenbearbeitung, Pflanz- und Düngemaschinen sowie Maschinen für die Feldbewirtschaftung. Käufer von Traktoren ab 60 PS können einen Zuschuss von 150.000 CNY erhalten. China hat außerdem das Programm Made in China 2025 eingeführt, das darauf abzielt, 90 % der landwirtschaftlichen Geräte des Landes mit High-End-Maschinen wie landwirtschaftlichen Traktoren zu produzieren, die im Jahr 2020 einen Marktanteil von einem Drittel ausmachten. Dies wiederum fördert die einheimische Produktion von Traktoren und kurbelt den landwirtschaftlichen Traktorenmarkt des Landes an. Mit der Einführung fortschrittlicher Modelle durch Marktteilnehmer, gepaart mit unterstützenden Regierungsinitiativen, wird daher erwartet, dass der Inlandsmarkt für landwirtschaftliche Traktoren in China im Prognosezeitraum wachsen wird.

Überblick über die chinesische Landmaschinenindustrie

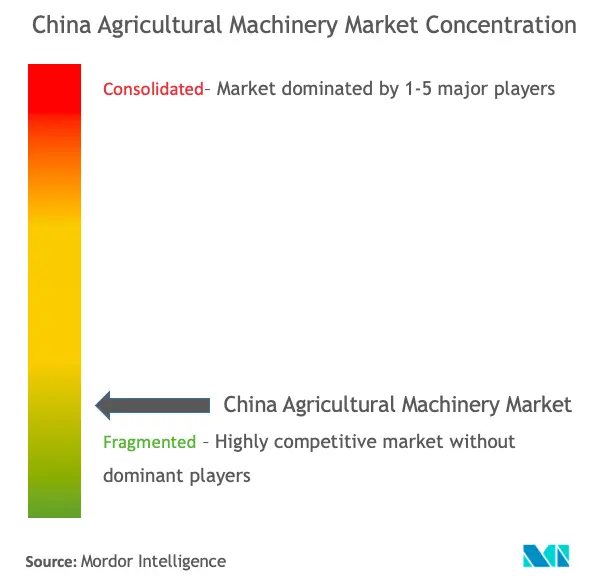

Auf dem chinesischen Landmaschinenmarkt konkurrieren Unternehmen nicht nur auf der Grundlage der Qualität der Ausrüstung und der Werbung, sondern konzentrieren sich auch auf strategische Schritte, um höhere Marktanteile zu gewinnen. Neue Produkteinführungen, Partnerschaften und Übernahmen sind die wichtigsten Strategien, die von führenden Unternehmen im untersuchten Markt verfolgt werden. Der chinesische Landmaschinenmarkt ist fragmentiert. Die fünf größten inländischen Hersteller machen weniger als 25 % des Marktes aus. Zu den großen chinesischen Landmaschinenunternehmen gehören First Tractor, die YTO Group und Changzhou Dongfeng Agricultural Equipment.

Marktführer für Landmaschinen in China

YTO Group Corporation

Lovol Heavy Industry Co. Ltd

AGCO Corporation

Weichai Power Co. Ltd

CNH Industrial NV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für landwirtschaftliche Maschinen in China

Im September 2020 stellte AGCO die Kompakttraktoren der Serien 1800M und 2800M von Massey Ferguson vor, deren Motoren für reaktionsschnelle Leistung mit Turbolader ausgestattet und für längere Haltbarkeit flüssigkeitsgekühlt sind. Diese werden weltweit hergestellt und vertrieben.

Im Februar 2020 brachte New Holland drei neue Modelle von WORKMASTER-Kompakttraktoren auf den Markt, darunter Modelle mit 95, 105 und 120 PS. Die Produkte wurden entwickelt, um ein breites Spektrum an Kundenbedürfnissen zu erfüllen und unübertroffenen Komfort, Einfachheit und Sichtbarkeit bei niedrigen Betriebskosten zu bieten, wodurch das Produktportfolio des Unternehmens erweitert wird.

Segmentierung der chinesischen Landmaschinenindustrie

Der chinesische Landmaschinenmarkt ist unterteilt in Traktoren (Motorleistung (25 PS bis 100 PS und über 100 PS)), Ausrüstung (Pflug, Eggen, Bodenfräsen und Grubber, Sä- und Düngermaschinen, Düngerstreuer und andere Ausrüstung), Sprühgeräte ( Feldfruchtspritzen und Obstgartenspritzen), Erntemaschinen (Mähdrescher, Feldhäcksler und andere Erntemaschinen) sowie Heu- und Futtermaschinen (Mäher und Aufbereiter, Ballenpressen und andere Heu- und Futtermaschinen).

| Motorleistung | 25 PS-100 PS |

| Über 100 PS |

| Pflüge |

| Eggen |

| Rotovatoren und Kultivatoren |

| Sä- und Düngemaschinen |

| Düngerstreuer |

| Andere Ausrüstung |

| Feldspritzen |

| Obstgartensprühgeräte |

| Mähdrescher |

| Feldhäcksler |

| Andere Erntemaschinen |

| Mäher und Aufbereiter |

| Ballenpressen |

| Andere Heu- und Futtermaschinen |

| Traktoren | Motorleistung | 25 PS-100 PS |

| Über 100 PS | ||

| Ausrüstung | Pflüge | |

| Eggen | ||

| Rotovatoren und Kultivatoren | ||

| Sä- und Düngemaschinen | ||

| Düngerstreuer | ||

| Andere Ausrüstung | ||

| Sprühgeräte | Feldspritzen | |

| Obstgartensprühgeräte | ||

| Erntemaschinen | Mähdrescher | |

| Feldhäcksler | ||

| Andere Erntemaschinen | ||

| Heu- und Futtermaschinen | Mäher und Aufbereiter | |

| Ballenpressen | ||

| Andere Heu- und Futtermaschinen |

Häufig gestellte Fragen zur Marktforschung für landwirtschaftliche Maschinen in China

Wie groß ist der Markt für landwirtschaftliche Maschinen in China derzeit?

Der chinesische Landmaschinenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,80 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Markt für Landmaschinen?

YTO Group Corporation, Lovol Heavy Industry Co. Ltd, AGCO Corporation, Weichai Power Co. Ltd, CNH Industrial NV sind die wichtigsten Unternehmen, die auf dem chinesischen Markt für Landmaschinen tätig sind.

Welche Jahre deckt dieser chinesische Landmaschinenmarkt ab?

Der Bericht deckt die historische Marktgröße des chinesischen Marktes für landwirtschaftliche Maschinen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des chinesischen Marktes für landwirtschaftliche Maschinen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über landwirtschaftliche Maschinen in China

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Landmaschinen in China im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Landmaschinen in China umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.