Marktanalyse für Drittanbieter-Logistik (3PL) in Chile

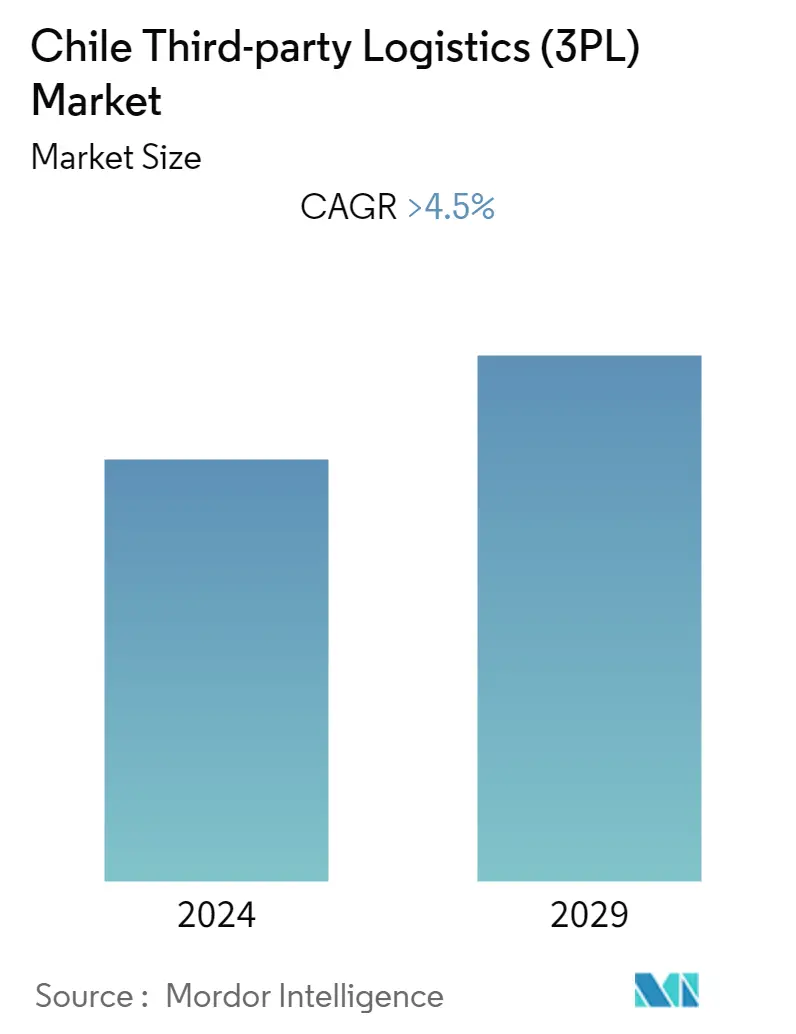

Der chilenische 3PL-Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 4,5 % verzeichnen.

Chile ist eine der sichersten und offensten Volkswirtschaften Lateinamerikas. Chiles Logistikbranche befindet sich noch in der Entwicklung. In den letzten Jahren kam es jedoch zu einem Anstieg der Import- und Exportaktivitäten. Die ideale geografische Lage des Landes bietet erhebliche Möglichkeiten für die Verbindung mit anderen Nationen auf dem Luft-, See- oder Landweg, einschließlich denen in Europa, Asien sowie Süd- und Mittelamerika. Darüber hinaus gibt es einen Anstieg beim Export von Früchten aus Chile, wie z. B. Rotkirschen, in andere Länder wie China, was Luftfrachtanbietern mehr Möglichkeiten gibt, ihre Dienstleistungen zu verbessern, um den Bedarf der Kunden an verderblicher Fracht zu decken.

Die OECD behauptet, dass das positive globale Klima, in dem Chile, der größte Kupferproduzent der Welt, lange Zeit von steigenden Rohstoffpreisen und niedrigen globalen Zinssätzen profitiert habe. Es spielte eine entscheidende Rolle bei diesem triumphalen Auftritt. Chiles Wachstumsrate liegt über dem OECD-Durchschnitt. Die Weltbank stufte Chile als Land mit der besten Logistik in Lateinamerika und der Karibik ein. Dennoch ist es weiterhin weniger wettbewerbsfähig als andere OECD-Länder.

In Chile ist der Online-Lebensmitteleinkauf beliebter, insbesondere die Lieferung nach Hause. Infolgedessen verzeichnete der Markt eine Verdreifachung der Nachfrage, insbesondere in Restaurants, Apotheken und Supermärkten, mit einem durchschnittlichen Anstieg von 70 % in der Lebensmittelkategorie.

Die chilenische Hafenschifffahrtsgewerkschaft betonte während der COVID-19-Krise, dass das Versorgungssystem sowie die Importe und Exporte des Landes weiterhin ohne nennenswerte Änderungen liefen. Allerdings stellten viele Fluggesellschaften mit Niederlassungen in Chile und auf der ganzen Welt ihre Flüge in die am stärksten von COVID-19 betroffenen Regionen ein, was zu einem Rückgang der Außenhandelsaktivitäten in der Luft um 70 % führte.

Markttrends für Third-Party-Logistik (3PL) in Chile

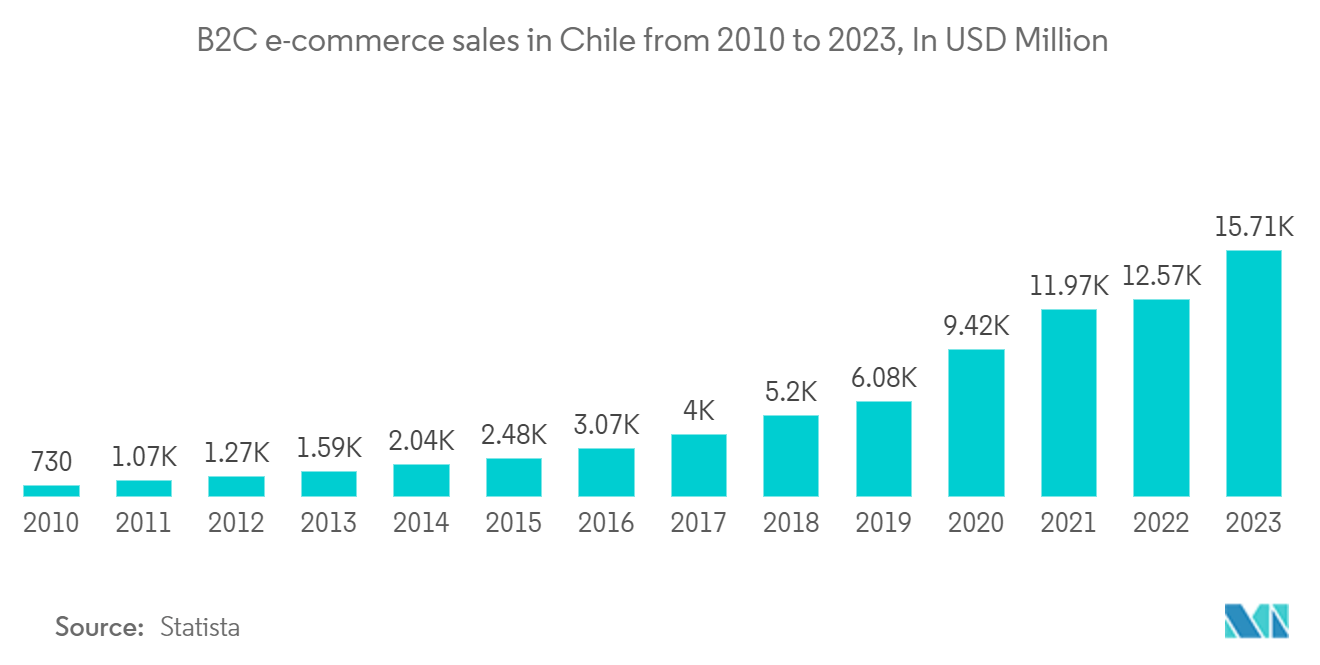

Die E-Commerce-Branche treibt den Markt voran

Mit Dienstleistungen wie E-Commerce-Fulfillment und Last-Mile-Lieferung trägt der florierende E-Commerce-Sektor erheblich zum 3PL-Sektor bei.

Aufgrund der schnellen und kontinuierlichen Entwicklung der technologischen Infrastruktur in Chile, der Einführung des 5G-Dienstes im Dezember 2021 und der Beliebtheit des E-Commerce aufgrund der Pandemie verzeichnete das Land in den letzten zehn Jahren ein positives Wachstum. Der B2C-E-Commerce-Umsatz stieg von 2020 um 23 % auf 11,6 Milliarden US-Dollar im Jahr 2021. Es wird erwartet, dass er bis 2022 im gleichen Tempo weiter wächst und 14,3 Milliarden US-Dollar erreicht. Abhebungen aus Pensionsfonds und staatliche finanzielle Anreize sind weitere Gründe für die Auswirkungen der COVID-19-Pandemie auf die E-Commerce-Expansion. Bis 2025 werden voraussichtlich 13 Millionen Menschen E-Commerce nutzen, was einer Steigerung von 11 % entspricht.

Aufgrund der rasanten Entwicklung der technologischen Infrastruktur des Landes steigen die E-Commerce-Umsätze. Unternehmen aller Art setzen auf E-Commerce, und der Online-Verkauf verteilt sich relativ gleichmäßig auf Kleinstunternehmen (13 %), kleine Unternehmen (19 %), mittlere Organisationen (22 %) und große Unternehmen (22 %).. Die restlichen 24 % der Unternehmen müssen noch die für den Internetverkauf erforderlichen Tools einführen. Veranstaltungen wie der CyberDay helfen dem E-Commerce-Sektor der Region, zu florieren, was wiederum dem 3PL-Sektor hilft.

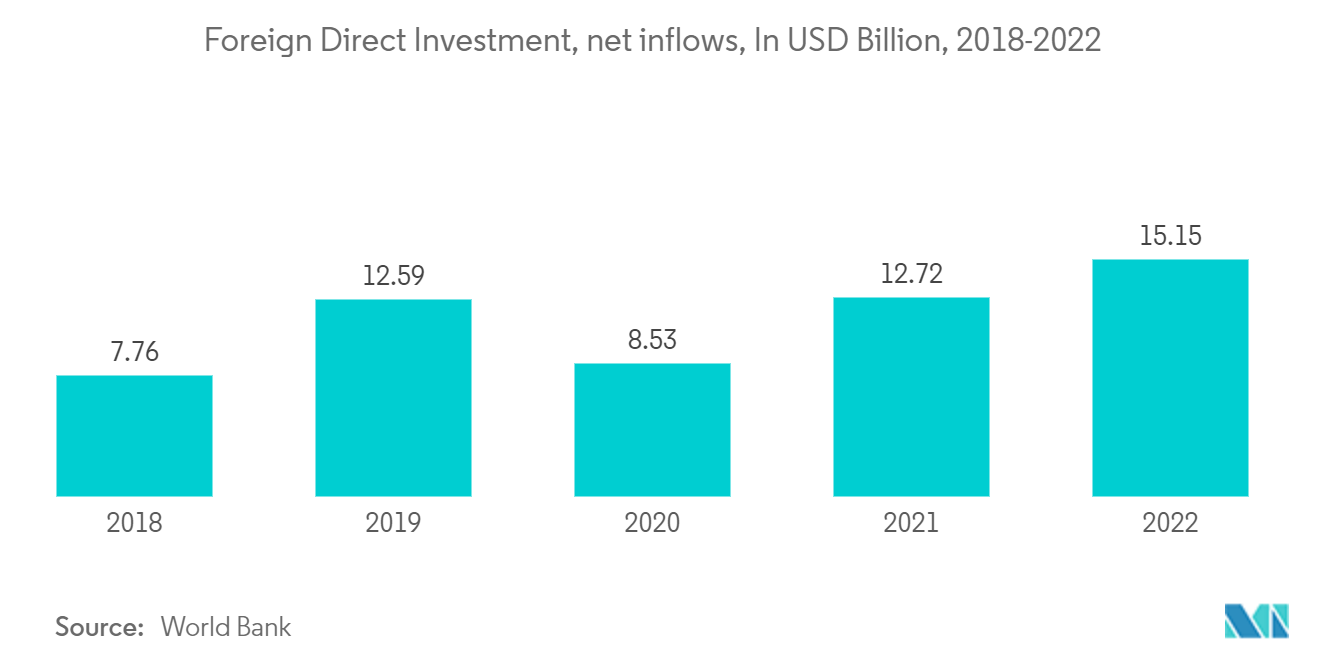

FDI soll den Markt für Third Party Logistics in Chile vorantreiben

Chiles Wirtschaft, eine der am weitesten entwickelten in Lateinamerika, wuchs trotz des Rückgangs der Rohstoffpreise, insbesondere von Kupfer, dem wichtigsten Exportgut des Landes, stetig weiter. Chile ist einer der vielversprechendsten Investitionsstandorte Lateinamerikas, da es über ein niedriges Korruptionsniveau, eine hohe Rechtsoffenheit und solide institutionelle Rahmenbedingungen verfügt, die erhebliche finanzielle und rechtliche Absicherungen für Investitionen im Privatsektor bieten.

Nach Angaben der Zentralbank beliefen sich die zwischen Januar und September 2022 eingegangenen ausländischen Direktinvestitionen (FDI) auf insgesamt 17,1 Milliarden US-Dollar, ein Anstieg von 10 % gegenüber dem gleichen Zeitraum im Jahr 2021. Darüber hinaus ist die Summe 12 % höher als die insgesamt erhaltenen FDI im Vorjahr betrug dieser 15,2 Milliarden US-Dollar.

Der Zufluss für September 2022 betrug 1,9 Milliarden US-Dollar und lag damit deutlich über dem Wert für September 2021, einem negativen Wert von 0,95 Milliarden US-Dollar. Zum Vergleich Der Monatsdurchschnitt der vergangenen 12 Monate lag bei 1,39 Milliarden US-Dollar. Die Reinvestition von Erträgen in Höhe von insgesamt 7,2 Milliarden US-Dollar war das bedeutendste Element des FDI-Flusses, während die Kapitalbeteiligung einen Rekordwert von 6 Milliarden US-Dollar erreichte. An dritter Stelle standen Schuldtitel mit 3,8 Milliarden US-Dollar.

Überblick über die chilenische Third-Party-Logistics-Branche (3PL).

Zahlreiche in- und ausländische Unternehmen haben den wettbewerbsintensiven und fragmentierten 3PL-Markt Chiles geschaffen. Durch technologiegetriebene Dienstleistungen wachsen in der lateinamerikanischen Region neue Unternehmen. Die Preisgestaltung ist in allen Bereichen der chilenischen Logistik und des Transports ein wichtiges Anliegen. Als Schwierigkeit der Branche wird der Bedarf an mehr Professionalität und effektiveren Technologien genannt.

Marktführer im Bereich Third-Party-Logistik (3PL) in Chile

Agunsa

SAAM

Deutsche Post DHL

Andes Logistics

Agility Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Drittparteilogistik (3PL) in Chile

- Juli 2023: DHL Supply Chain in Chile kündigt die Eröffnung eines neuen Distributionszentrums in der Stadt Pujajuelo an. In Mexiko, wo die Nachfrage aufgrund des Trends, das Angebot näher an die Absatzmärkte in Nordamerika zu verlagern, hoch ist, erweitert DHL seine Präsenz durch die Eröffnung neuer Lager in den Städten Tijuana und Monterrey. In Mexiko eröffnet DHL einen Campus im Bundesstaat Oaxaca, der den Bedürfnissen der folgenden Sektoren gerecht wird E-Commerce; Einzelhandel; Mode; Verbraucher; medizinische Geräte; Luft- und Raumfahrt; Elektronik; und Automobil. DHL Supply Chain Mexiko eröffnete außerdem ein Zentrum für Elektrofahrzeuge (EV) in Oaxaca. Das Ziel dieses EV-Zentrums ist die Synergie mit dem Automobilsektor in der Region.

- September 2022: Ein Unternehmen der chilenischen Logistikdienstleistungsbranche erhält den ersten an Nachhaltigkeit gebundenen Kredit von der International Finance Corporation (IFC), einem Mitglied der Weltbankgruppe. Zu den Zielen im Zusammenhang mit der Reduzierung des Wasserverbrauchs und der Gleichstellung der Geschlechter gehört die Finanzierung von 70 Millionen US-Dollar für AGUNSA, einen weltweit führenden Anbieter von Produkten und Produkttransporten mit Niederlassungen in mehr als 20 Ländern in Lateinamerika, der Karibik, Europa und Asien.

- August 2022: Logistikprobleme beeinträchtigen Chiles Exporte verderblicher Waren erheblich und kosten das Land viel Geld. Die wichtigsten Exporteure verderblicher Güter des Landes führten Gespräche mit den Verkehrs- und Wirtschaftsministerien, um Antworten auf die Probleme zu finden, die den Obstexport in ausländische Märkte erheblich behinderten. Zu allen Zielen gehört es, Strategien zur Linderung von Personalengpässen in der Logistik zu finden, die Versandkosten zu senken und die Transitzeiten auf ein überschaubares Maß zu reduzieren.

Chile Third-Party Logistics (3PL)-Branchensegmentierung

Ausgelagerte Logistikdienstleistungen, wie etwa alles, was mit der Überwachung einer oder mehrerer Beschaffungs- und Erfüllungsaufgabenkomponenten zu tun hat, werden von externen Logistikanbietern (3PL) bereitgestellt. Die weit gefasste Definition von 3PL umfasst jeden Dienstleistungsvertrag, der die Lieferung oder Lagerung von Gegenständen im Namen des Unternehmens beinhaltet. Bei einem 3PL-Dienst kann es sich um einen einzelnen Lieferanten handeln, beispielsweise um Versand oder Lagerhaltung, oder es kann sich um eine systemweite Gruppe von Diensten handeln, die das Lieferkettenmanagement übernehmen können.

Der chilenische 3PL-Markt ist nach Dienstleistungen (inländisches Transportmanagement, internationales Transportmanagement sowie Mehrwertlagerung und -verteilung) und Endverbrauchern (FMCG (einschließlich Schönheits- und Körperpflegeprodukte, Erfrischungsgetränke, Haushaltspflege usw.), Einzelhandel ( Verbrauchermärkte, Supermärkte, Convenience-Stores und E-Commerce), Mode und Lifestyle (Bekleidung und Schuhe), Technologie (Unterhaltungselektronik und Haushaltsgeräte), Kühlschränke (Obst, Gemüse, Arzneimittel, Fleisch, Fisch und Meeresfrüchte) und andere Enden -Benutzer). Der Bericht bietet Marktgrößen und Prognosen für den chilenischen 3PL-Markt im Wert (USD) für alle oben genannten Segmente.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| FMCG (Fast Moving Consumer Goods) – (einschließlich Schönheits- und Körperpflege, alkoholfreie Getränke, Haushaltspflege usw.) |

| Einzelhandel (Großmarkt, Supermarkt, Convenience-Stores und E-Commerce) |

| Mode und Lifestyle (Bekleidung und Schuhe) |

| Technologie (Unterhaltungselektronik und Haushaltsgeräte) |

| Kühlcontainer (Obst, Gemüse, Arzneimittel, Fleisch, Fisch und Meeresfrüchte) |

| Andere Endbenutzer |

| Durch Service | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | FMCG (Fast Moving Consumer Goods) – (einschließlich Schönheits- und Körperpflege, alkoholfreie Getränke, Haushaltspflege usw.) |

| Einzelhandel (Großmarkt, Supermarkt, Convenience-Stores und E-Commerce) | |

| Mode und Lifestyle (Bekleidung und Schuhe) | |

| Technologie (Unterhaltungselektronik und Haushaltsgeräte) | |

| Kühlcontainer (Obst, Gemüse, Arzneimittel, Fleisch, Fisch und Meeresfrüchte) | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Drittparteilogistik (3PL) in Chile

Wie groß ist der chilenische Third-Party-Logistics-Markt (3PL)?

Der chilenische Drittlogistikmarkt (3PL) wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem chilenischen Third-Party-Logistics-Markt (3PL)?

Agunsa, SAAM, Deutsche Post DHL, Andes Logistics, Agility Logistics sind die größten Unternehmen, die auf dem chilenischen Markt für Drittlogistik (3PL) tätig sind.

Welche Jahre deckt dieser chilenische Drittanbieter-Logistikmarkt (3PL) ab?

Der Bericht deckt die historische Marktgröße des chilenischen Drittlogistikmarktes (3PL) für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die chilenische Drittparteilogistikmarktgröße (3PL) für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Chile Third Party Logistics (3PL)-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Drittanbieter-Logistik (3PL) in Chile im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der chilenischen Drittlogistik (3PL) umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.