Marktgröße für Geschäftsflugzeuge

| Studienzeitraum | 2016 - 2029 | |

| Marktgröße (2024) | 26.59 Milliarden US-Dollar | |

| Marktgröße (2029) | 31.58 Milliarden US-Dollar | |

| Größter Anteil nach Karosserietyp | Großer Jet | |

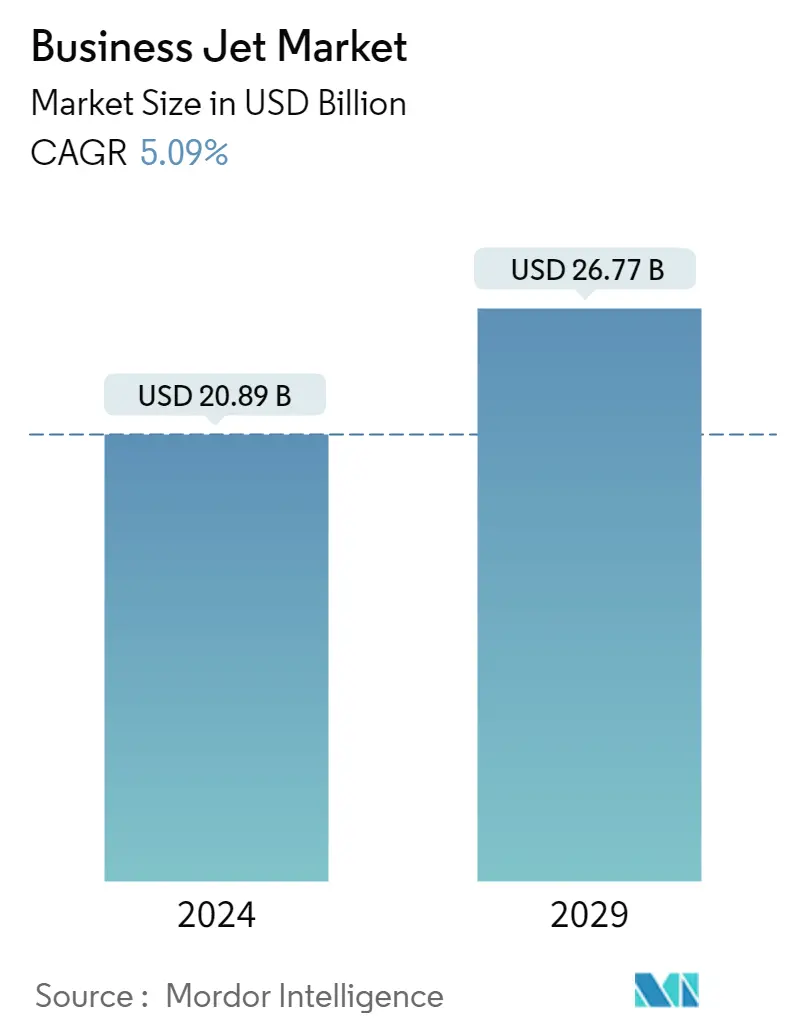

| CAGR (2024 - 2029) | 5.09 % | |

| Größter Anteil nach Region | Nordamerika | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Geschäftsflugzeuge

Die Größe des Business Jet-Marktes wird im Jahr 2024 auf 20,89 Milliarden US-Dollar geschätzt und soll bis 2029 26,77 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,09 % im Prognosezeitraum (2024–2029) entspricht.

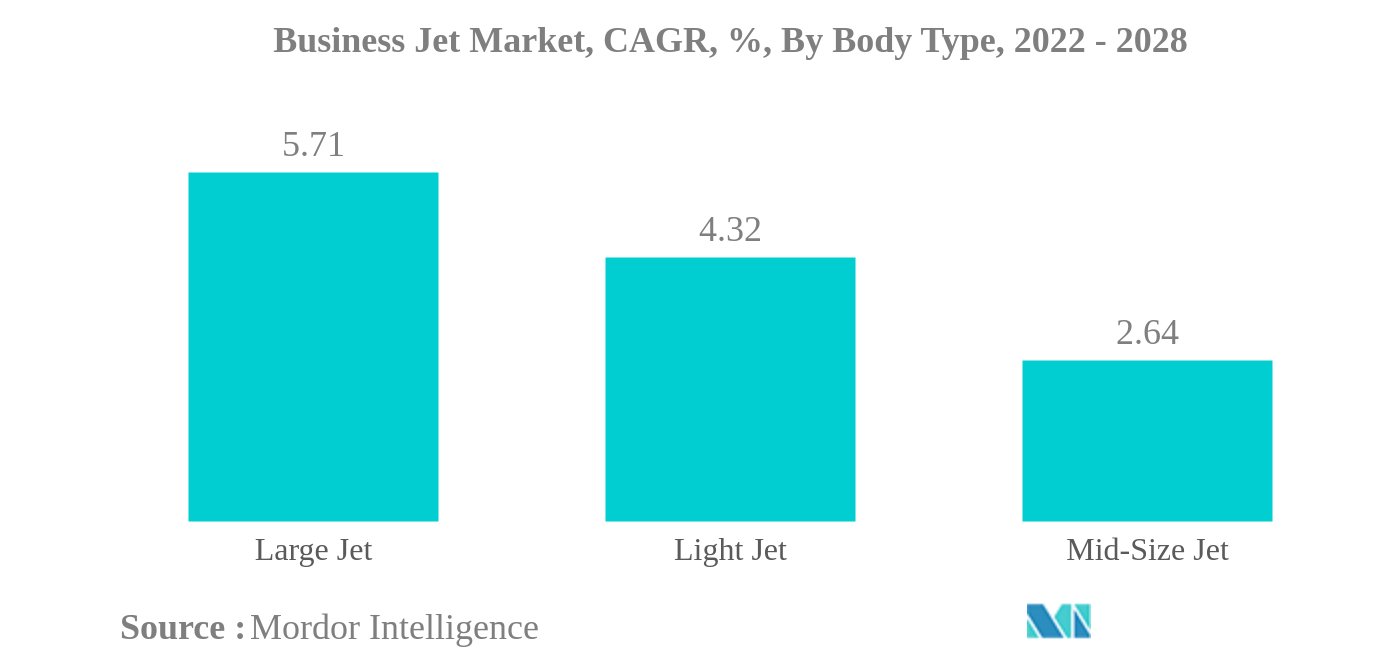

- Größter Markt nach Karosserietyp – Großjet Die wachsende Zahl von HNWIs und UHNWIs treibt die Nachfrage nach großen Geschäftsflugzeugen voran.

- Am schnellsten wachsender Markt nach Karosserietyp – Großjet Die Vorliebe der Verbraucher für qualitativ hochwertige und praktische Jets, die großen und individuellen Raum bieten, treibt die Akzeptanz großer Jets voran.

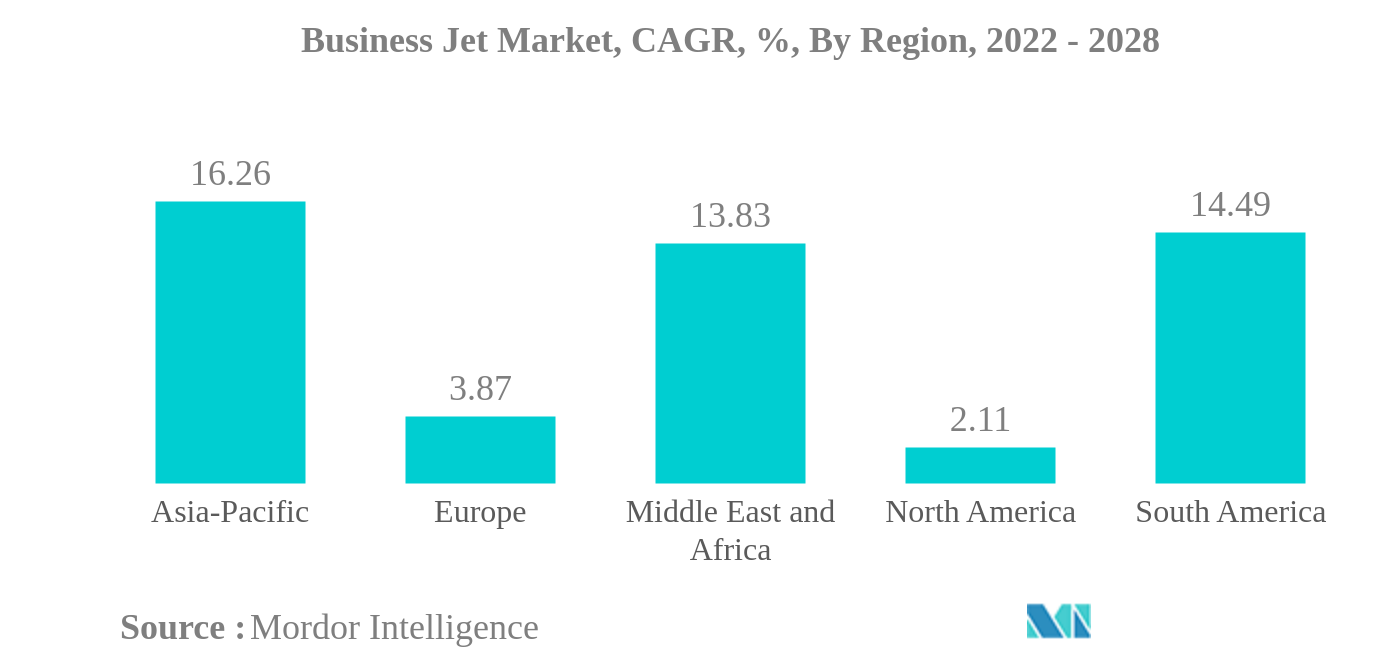

- Größter Markt nach Region – Nordamerika Die Vereinigten Staaten leisten aufgrund ihrer starken Wirtschaft und der zunehmenden Beschaffung verschiedener Business-Jet-Modelle den größten Beitrag zum Wachstum des regionalen Marktes.

Large Jet ist der größte Körpertyp

- Business Jets sind Privatjets, die für die Beförderung kleiner Personengruppen konzipiert sind. Sie können auch für verschiedene andere Zwecke verwendet werden. Von der Gesamtflotte entfielen 44 % auf das Segment der leichten Jets, gefolgt von 27 % der großen Jets und 24 % der mittelgroßen Jets.undefined

- Aufgrund der hohen Nachfrage nach Geschäftsreisen, Tourismus sowie Privat- und Urlaubsreisen dominieren Light Jets weltweit das Segment der Business Jets. Leichte und extrem leichte Jets werden am häufigsten von denjenigen bevorzugt, die aus geschäftlichen Gründen zwischen den Bundesstaaten reisen. Zu den am häufigsten ausgelieferten Jets gehören Cessna Citation CJ3+/CJ4/XLS+, Learjet 75, Pilatus PC-24 und Embraer Phenom 30.

- Ab 2022 dominieren Gulfstream Aerospace Corporation, Bombardier und Cessna den Business-Jet-Markt und halten 66 % der gesamten aktiven Business-Jet-Flotte weltweit. 93 % der gesamten in Betrieb befindlichen Geschäftsflugzeuge im asiatisch-pazifischen Raum befinden sich vollständig im Besitz der Gesellschaft, während der Rest Teil- und Teileigentum ist.

- Ungefähr ein Drittel der derzeit in Betrieb befindlichen Business-Jet-Flotten sind älter als 10 Jahre, was die Business-Jet-Betreiber und Charteranbieter dazu veranlasst, in Flottenmodernisierungsprogramme zu investieren und die Fähigkeiten ihrer Flotte zu verbessern. Es wird erwartet, dass dieser Faktor das Marktwachstum im Prognosezeitraum ankurbeln wird.undefined

- Nordamerika hat derzeit den größten Marktanteil und wird seine Dominanz voraussichtlich auch im Prognosezeitraum beibehalten. Die Region verfügt über die umfangreichste Business-Jet-Flotte (ca. 16.000 Flugzeuge) weltweit, wobei 62 % aller Business-Jets weltweit auf die Vereinigten Staaten entfallen. Aufgrund der Präsenz vieler vermögender Privatpersonen und Unternehmen besteht die Nachfrage überwiegend nach leichten und großen Jets.undefined

Nordamerika ist die größte Region

- Die gesamten Flugzeugauslieferungen im Business-Jet-Bereich wurden durch die COVID-19-Pandemie beeinträchtigt und das Wachstum ging zwischen 2019 und 2021 um 14 % zurück. Der Rückgang der wirtschaftlichen Aktivitäten und Reisebeschränkungen wirkten sich auf die Auslastung und Beschaffung von Geschäftsflugzeugen in der Region aus.

- Im Zeitraum 2016–2021 beschaffte Nordamerika die meisten Geschäftsflugzeuge, gefolgt von Europa, dem asiatisch-pazifischen Raum, Südamerika sowie dem Nahen Osten und Afrika mit jeweils 70 %, 17 %, 7 %, 3 % und 3 %.

- Im Juli 2022 betrieb Cessna die meisten weltweit aktiven Geschäftsflugzeuge, gefolgt von Bombardier, Gulfstream Aerospace Corporation, Dassault Aviation und Embraer mit jeweils 32 %, 22 %, 13 %, 9 % und 7 %.

- Fast 93 % der gesamten vorhandenen Geschäftsflugzeuge befinden sich im Alleineigentum, während der Rest Anteils- und Teileigentum besitzt. Das Segment der leichten Jets dominierte den Markt mit 46 %, gefolgt von großen Jets mit 26 % und mittelgroßen Jets mit 24 %.

- Im Zeitraum 2022–2028 werden weltweit voraussichtlich etwa 5.825 Business-Jets ausgeliefert. Davon könnten Nordamerika 3.817 Jets, Europa 1.076, Asien-Pazifik 466, Südamerika 259 Jets und der Nahe Osten und Afrika 207 Jets beschaffen. Es wird erwartet, dass die wirtschaftliche Erholung in den Entwicklungsländern der Region das Wachstum des allgemeinen Luftfahrtsektors in der Region im Prognosezeitraum ankurbeln wird.

Überblick über die Business Jet-Branche

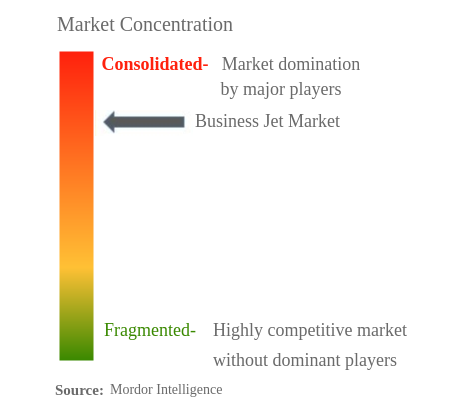

Der Business-Jet-Markt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 128,39 % ausmachen. Die Hauptakteure in diesem Markt sind Bombardier Inc., Dassault Aviation, Embraer, General Dynamics Corporation und Textron Inc. (alphabetisch sortiert).

Marktführer für Geschäftsflugzeuge

Bombardier Inc.

Dassault Aviation

Embraer

General Dynamics Corporation

Textron Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Geschäftsflugzeuge

- August 2022 Bombardier bestellt den ersten Challenger 3500 Business Jet mit Sitz in Europa für den Einsatz im Charterbetrieb bei Air Corporate SRL.

- Mai 2022 Im Mai 2022 bestellte die türkische Luft- und Raumfahrtindustrie (TUSAS) ein Sonderflugzeug vom Typ Cessna Citation Longitude und zwei Sonderflugzeuge vom Typ Cessna Citation Latitude.

- Mai 2022 Bombardier stellt das Flugzeug Global 8000 vor.

Marktbericht für Geschäftsflugzeuge – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Vermögende Privatperson (HNWI)

- 4.2 Gesetzlicher Rahmen

- 4.3 Wertschöpfungskettenanalyse

5. MARKTSEGMENTIERUNG

- 5.1 Körpertyp

- 5.1.1 Großer Jet

- 5.1.2 Leichter Jet

- 5.1.3 Mittelgroßer Jet

- 5.2 Region

- 5.2.1 Asien-Pazifik

- 5.2.1.1 Australien

- 5.2.1.2 China

- 5.2.1.3 Indien

- 5.2.1.4 Indonesien

- 5.2.1.5 Japan

- 5.2.1.6 Malaysia

- 5.2.1.7 Philippinen

- 5.2.1.8 Singapur

- 5.2.1.9 Südkorea

- 5.2.1.10 Thailand

- 5.2.1.11 Rest der Asien-Pazifik-Region

- 5.2.2 Europa

- 5.2.2.1 Frankreich

- 5.2.2.2 Deutschland

- 5.2.2.3 Italien

- 5.2.2.4 Niederlande

- 5.2.2.5 Russland

- 5.2.2.6 Spanien

- 5.2.2.7 Vereinigtes Königreich

- 5.2.2.8 Rest von Europa

- 5.2.3 Naher Osten und Afrika

- 5.2.3.1 Algerien

- 5.2.3.2 Ägypten

- 5.2.3.3 Katar

- 5.2.3.4 Saudi-Arabien

- 5.2.3.5 Südafrika

- 5.2.3.6 Truthahn

- 5.2.3.7 Vereinigte Arabische Emirate

- 5.2.3.8 Rest des Nahen Ostens und Afrikas

- 5.2.4 Nordamerika

- 5.2.4.1 Kanada

- 5.2.4.2 Mexiko

- 5.2.4.3 Vereinigte Staaten

- 5.2.4.4 Rest von Nordamerika

- 5.2.5 Südamerika

- 5.2.5.1 Brasilien

- 5.2.5.2 Chile

- 5.2.5.3 Kolumbien

- 5.2.5.4 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Airbus SE

- 6.4.2 Bombardier Inc.

- 6.4.3 Cirrus Design Corporation

- 6.4.4 Dassault Aviation

- 6.4.5 Embraer

- 6.4.6 General Dynamics Corporation

- 6.4.7 Honda Motor Co., Ltd.

- 6.4.8 Pilatus Aircraft Ltd

- 6.4.9 Textron Inc.

- 6.4.10 The Boeing Company

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR AVIATION-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Business Jet-Branche

Large Jet, Light Jet und Mid-Size Jet werden als Segmente nach Körpertyp abgedeckt. Asien-Pazifik, Europa, Naher Osten und Afrika, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.| Großer Jet |

| Leichter Jet |

| Mittelgroßer Jet |

| Asien-Pazifik | Australien |

| China | |

| Indien | |

| Indonesien | |

| Japan | |

| Malaysia | |

| Philippinen | |

| Singapur | |

| Südkorea | |

| Thailand | |

| Rest der Asien-Pazifik-Region | |

| Europa | Frankreich |

| Deutschland | |

| Italien | |

| Niederlande | |

| Russland | |

| Spanien | |

| Vereinigtes Königreich | |

| Rest von Europa | |

| Naher Osten und Afrika | Algerien |

| Ägypten | |

| Katar | |

| Saudi-Arabien | |

| Südafrika | |

| Truthahn | |

| Vereinigte Arabische Emirate | |

| Rest des Nahen Ostens und Afrikas | |

| Nordamerika | Kanada |

| Mexiko | |

| Vereinigte Staaten | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Chile | |

| Kolumbien | |

| Rest von Südamerika |

| Körpertyp | Großer Jet | |

| Leichter Jet | ||

| Mittelgroßer Jet | ||

| Region | Asien-Pazifik | Australien |

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Malaysia | ||

| Philippinen | ||

| Singapur | ||

| Südkorea | ||

| Thailand | ||

| Rest der Asien-Pazifik-Region | ||

| Europa | Frankreich | |

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Vereinigtes Königreich | ||

| Rest von Europa | ||

| Naher Osten und Afrika | Algerien | |

| Ägypten | ||

| Katar | ||

| Saudi-Arabien | ||

| Südafrika | ||

| Truthahn | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens und Afrikas | ||

| Nordamerika | Kanada | |

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Chile | ||

| Kolumbien | ||

| Rest von Südamerika | ||

Marktdefinition

- Flugzeugtyp - Die Allgemeine Luftfahrt umfasst Flugzeuge, die für die Geschäftsluftfahrt, die Geschäftsluftfahrt und andere Luftarbeiten eingesetzt werden.

- Körpertyp - In diese Studie wurden Light Jets, Mid-Size Jets und Large Jets entsprechend ihrer Fähigkeit, Passagiere zu befördern, und ihrer Flugreichweite einbezogen.

- Unterflugzeugtyp - In diese Studie werden Business Jets einbezogen, bei denen es sich um Privatjets handelt, die für die Beförderung kleiner Personengruppen konzipiert sind und für verschiedene Zwecke eingesetzt werden.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen