Marktgröße und Marktanteil für Automobil-Diagnosetools

Marktanalyse für Automobil-Diagnosetools von Mordor Intelligenz

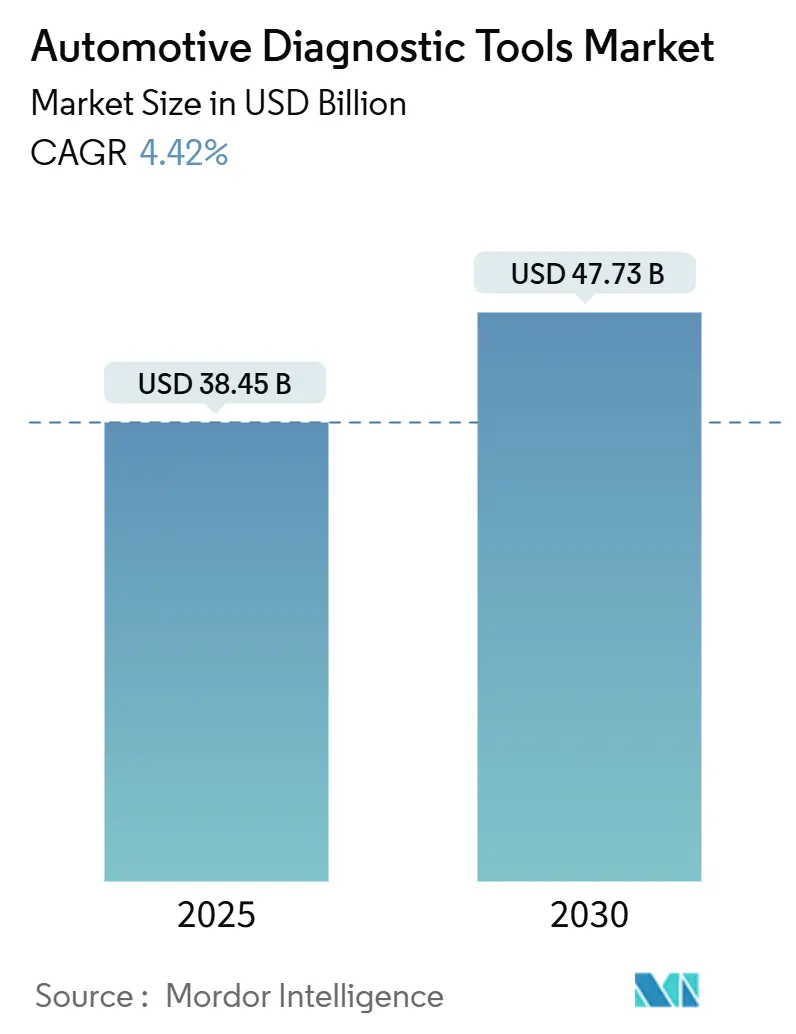

Die Marktgröße für Automobil-Diagnosetools betrug 38,45 Milliarden USD im Jahr 2025 und wird voraussichtlich 47,73 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 4,42% CAGR. Software-definierte Fahrzeugplattformen, strengere Cybersicherheitsnormen und Elektrifizierungsmandate lenken Tool-Spezifikationen In Richtung Hochspannungssicherheit, Fernbedienung-Konnektivität und Wolke-Analytik. Drahtlose Schnittstellen, über-Die-Luft-Update-Unterstützung und ISO/SAE 21434-konforme Verschlüsselung bilden nun Basis-Kaufkriterien für Große Servicenetzwerke. Plattformintegrationsstrategien, die Fehlercodeablesung, ADAS-Kalibrierung und vorausschauende Wartungsanalytik auf einem einzigen Bildschirm bündeln, gewinnen bei Händlern und Flottenbetreibern an Zugkraft. Asien-Pazifik liefert den stärksten Volumen-Pull, da regionale Elektrofahrzeug-Produktion und staatliche Subventionen die Scan-Tool-Adoption beschleunigen[1]Buoyed by Tech Zu Unterstützung Evolving Verbraucher Needs In Electrification, Software Und Automatisierung, Bosch Mobilität In Americas Aims für Wachstum,

Bosch, bosch.com.

Wichtige Erkenntnisse des Berichts

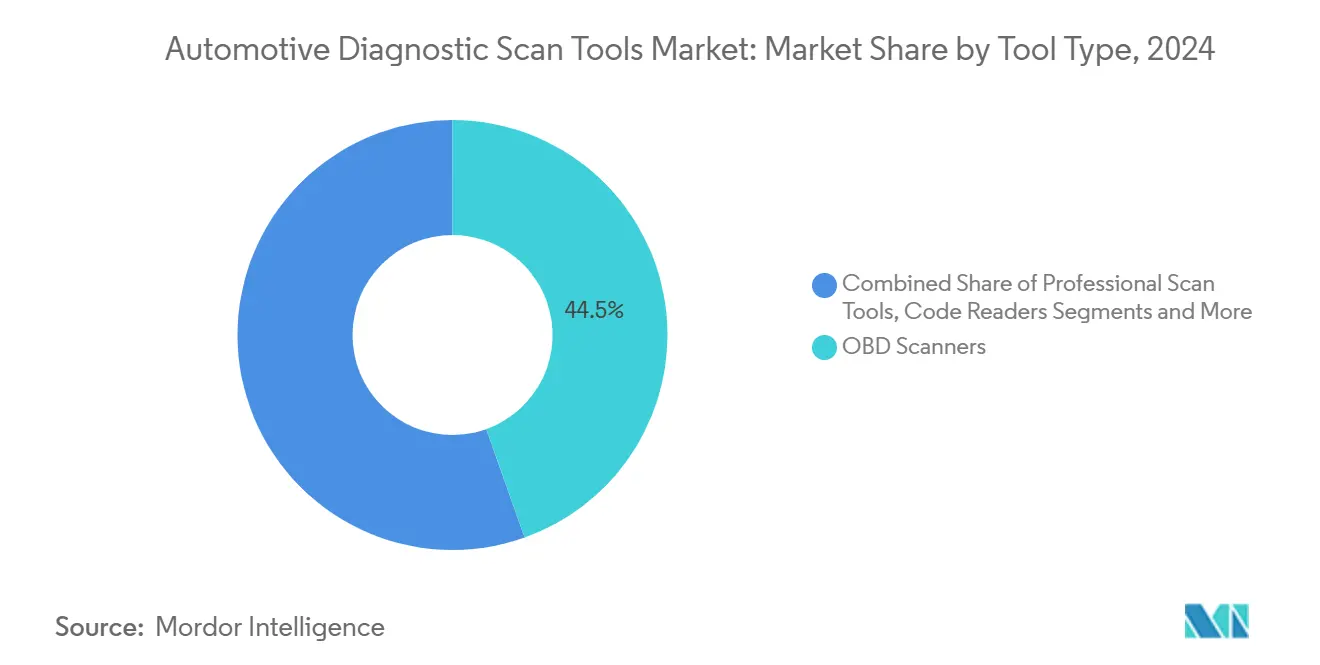

- Nach Tool-Typ hielten OBD-Scanner 44,58% des Marktanteils für Automobil-Diagnosetools im Jahr 2024, während Elektrosystem-Analysatoren voraussichtlich mit 6,18% CAGR bis 2030 expandieren.

- Nach Fahrzeugtyp führten Personenkraftwagen mit 61,35% Umsatz im Jahr 2024; leichte Nutzfahrzeuge entwickeln sich mit einer 6,35% CAGR bis 2030.

- Nach Antrieb machten Verbrennungsmotoren 70,27% der Marktgröße für Automobil-Diagnosetools im Jahr 2024 aus, dennoch wachsen Batterieelektrofahrzeuge mit 14,87% CAGR.

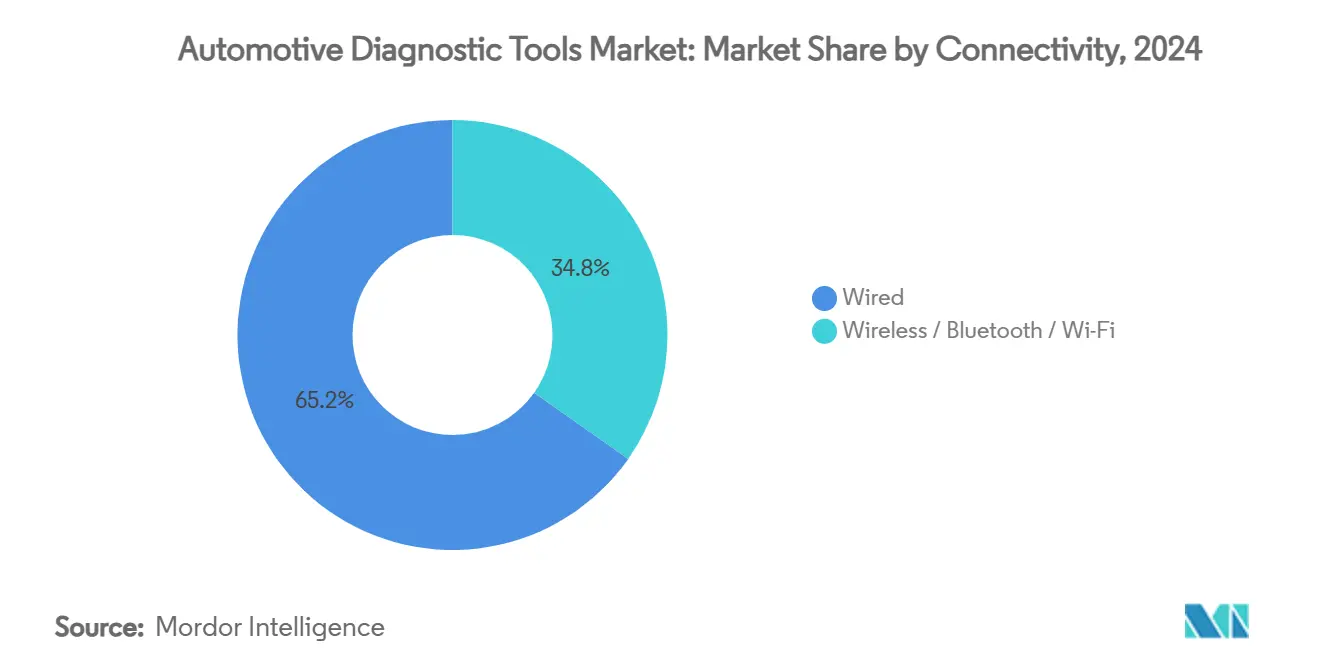

- Nach Konnektivität beherrschten kabelgebundene Schnittstellen einen 65,22% Anteil im Jahr 2024, während drahtlose Lösungen die gleiche 12,25% CAGR wie oben erwähnt verzeichneten.

- Nach Endnutzer eroberten OEM-Händler 52,86% Anteil im Jahr 2024; Flottenbetreiber zeigen die höchste 7,56% CAGR bis 2030.

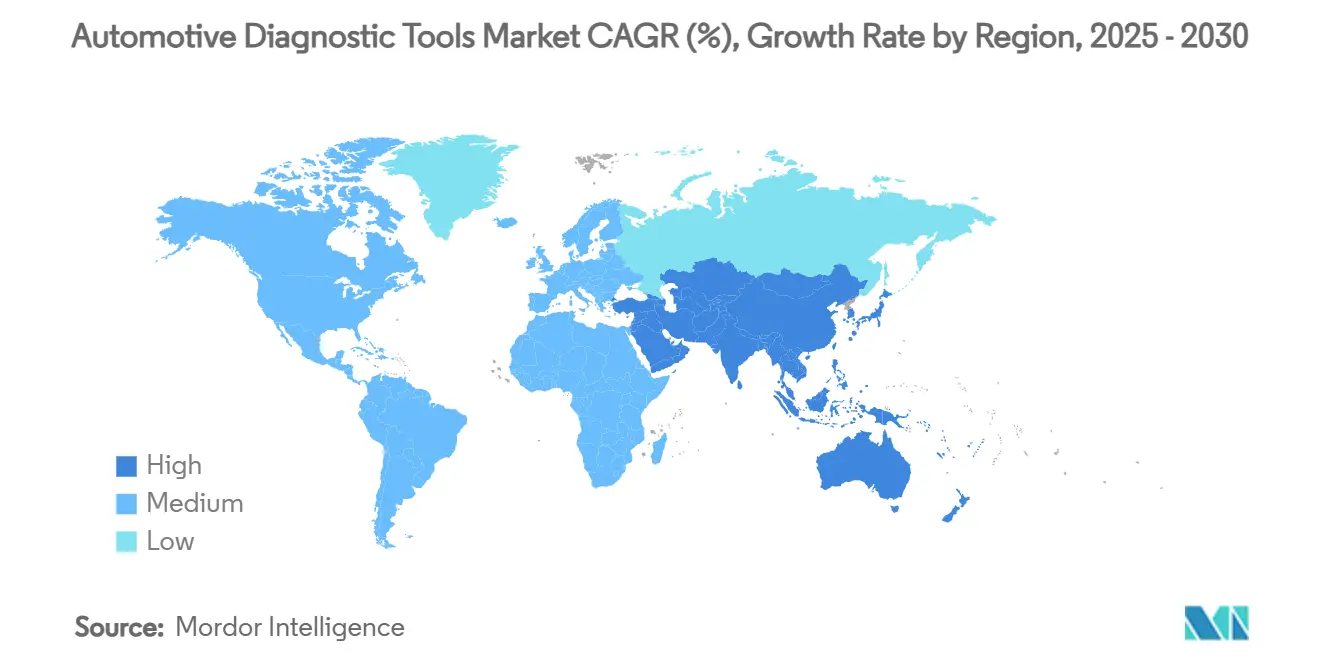

- Nach Geografie kontrollierte Asien-Pazifik einen 36,41% Anteil im Jahr 2024 und bleibt die am schnellsten wachsende Region mit 7,84% CAGR.

Globale Trends und Erkenntnisse für den Markt für Automobil-Diagnosetools

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Elektrifizierung von Antriebssträngen | +1.8% | Global, mit APAC und EU führend | Mittelfristig (2-4 Jahre) |

| Verschärfende OBD-III/Fernbedienung-Diagnosevorschriften | +1.2% | Nordamerika & EU | Kurzfristig (≤ 2 Jahre) |

| Wachsende Nachfrage nach prädiktiven Wartungsanalytiken | +0.8% | Global, konzentriert In Nutzfahrzeugflotten | Mittelfristig (2-4 Jahre) |

| Steigender globaler Leichtfahrzeugbestand | +0.6% | Global | Langfristig (≥ 4 Jahre) |

| Integration von ota-Software-Update-Diagnosen | +0.5% | Nordamerika, EU, China | Kurzfristig (≤ 2 Jahre) |

| Eskalierende Komplexität der Fahrzeugelektronik | +0.3% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Elektrifizierung von Antriebssträngen

Batterieelektrische Modelle verwenden Hochspannungsschaltungen, Thermalpacks und bidirektionale Ladegeräte, die Standard-OBD-II-Lesegeräte nicht abfragen können. Kalifornien wird bis 2026 eine einheitliche ev-Diagnoseschnittstelle vorschreiben und Tool-Anbieter zwingen, Batteriegesundheit, Isolationswiderstand und Ladegerätfehler markenübergreifend zu decodieren. Ladestations-Analysatoren wie Fluke FEV150 kommen nun In Servicebuchten, um Netz-Interaktion zu validieren. Lieferanten antworten mit zweckgebauten ev-Testern wie THINKTOOL CE EVD, die mehr als 80 Marken abdecken. Die Belegschaftszertifizierung hinkt dem Fahrzeugrollout hinterher, sodass datenreiche Werkzeuge, die weniger erfahrene Techniker anleiten, Marktanteile gewinnen.

Verschärfende OBD-III/Remote-Diagnosevorschriften

SAE J1979-2 verpflichtet Verbrennungsfahrzeuge ab 2027 zur Unterstützung einheitlicher Diagnosedienste, während der kommende J1979-3-Standard auf emissionsfreie Modelle abzielt. CARB- und EU-Regulierungsbehörden drängen auch auf Echtzeit-Wolke-basierte Fehlermeldungen, die Dienstleistung von der Werkstatt ins Rechenzentrum verlagern. Große Tool-Hersteller investieren In Secure-Tor-Berechtigungen und ISO/SAE 21434-Prozesse, die kleine Konkurrenten möglicherweise schwer finanzieren können. Schwere Motoren über 14.000 lb GVWR stehen vor parallelen Überwachungsmandaten unter 40 CFR 86.010-18. Fernbedienung-Architektur ermöglicht es Flotten, Dienstleistung vor Ausfällen zu planen und ungeplante Ausfallzeiten zu reduzieren.

Wachsende Nachfrage nach prädiktiven Wartungsanalytiken

Kommerzielle Beförderer streamen nun Antriebsstrang-, Brems- und Reifendaten In KI-Clouds, die Anomalien Tage vor einem Ausfall markieren. Uptakes Plattform berichtet von einer 4×-Kapitalrendite durch weniger Pannennotfälle und straffere Teileinventare. Da sich Fahrzeuge zu rollenden Computern entwickeln, verlagern prädiktive Diagnosen Werkstätten von reaktiven Reparaturen zu kontinuierlichem Uptime-Management und erhöhen den Bedarf an Software-Talenten.

Steigender globaler Leichtfahrzeugbestand

Mehr Fahrzeuge auf der Straße, ein höheres Durchschnittsalter und stärkere e-Handel-Nutzung erweitern jährliche Servicegelegenheiten. Leichte Nutzfahrzeuge verzeichnen die schnellste Flottenerweiterung und generieren häufige Batterie-, Brems- und Emissionsprüfungen. Chinas Automobilumsatz überstieg 2023 10 Billionen CNY und verstärkte Automobil-Diagnosetool-Verkäufe, die sowohl an Legacy- als auch an neu-Energie-Modelle gebunden sind. Schwellenmärkte übernehmen standardisierte Scan-Plattformen, um die Lagerhaltung mehrerer proprietärer Geräte zu vermeiden, was den Volumen-Hebel für globale Lieferanten erhöht.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Anschaffungskosten für fortschrittliche Scan-Werkzeuge | -1.1% | Global, besonders unabhängige Werkstätten betreffend | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits-Zertifizierungshürden | -0.7% | EU, Nordamerika, mit expandierender globaler Reichweite | Mittelfristig (2-4 Jahre) |

| Qualifikationslücke In unabhängigen Aftermarket-Werkstätten | -0.5% | Global, akut In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Fragmentierte Kommunikationsstandards zwischen OEMs | -0.3% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anschaffungskosten für fortschrittliche Scan-Tools

Hochwertige ADAS-Kalibrierrigs und Hochspannungsanalysatoren können 50.000 USD pro Arbeitsplatz überschreiten, eine Belastung für kleine Garagen. Japans Subvention von bis zu 160.000 JPY pro Werkstatt kompensiert nur einen Bruchteil der gesamten Hardware- plus Ausbildungsausgaben. Abonnement-Updates erhöhen die Besitzkosten, bleiben aber für Secure-Tor-Zugang unerlässlich. Diese Ökonomie drängt Unabhängige zu Franchise-Netzwerken oder Fernbedienung-Dienstleistung-Plattformen wie asTech, die OEM-Werkzeuge auf Abruf vermieten.

Cybersicherheits-Zertifizierungshürden

UN R155 und ISO/SAE 21434 verpflichten Tool-Hersteller zur Dokumentation von Bedrohungsmodellierung, Verschlüsselung und Update-Verfahren, bevor Fahrzeuge Netzwerkzugang gewähren. Audit-Zyklen fügen 12-18 Monate und neue Maschinenbau-Schichten hinzu und benachteiligen kapitalschwache Innovatoren. Zertifizierte Lieferanten sichern ihren Vorsprung mit regelmäßigen Patch-Plänen und über-Die-Luft-Berechtigungs-Aktualisierungen ab und erhöhen die Technologiehürde für Newcomer.

Segmentanalyse

Nach Tool-Typ: Verschiebung von Einfunktions-Lesegeräten zu integrierten Plattformen

OBD-Scanner sicherten sich mit 44,58% im Jahr 2024 den größten Anteil am Markt für Automobil-Diagnosetools, da sie bei jedem Post-1996-Personenwagenmodell funktionieren. Die Marktgröße für Automobil-Diagnosetools In dieser Kategorie wächst weiterhin, doch moderne Servicebuchten verlangen kombinierte ADAS-, Hochspannungs- und Wolke-Sync-Features, die Legacy-Handgeräten fehlen. Snap-ons Frühjahr 2025-Code-Bibliothek fügt Millionen von Tests und Secure Gateways für Mercedes-Benz hinzu und unterstreicht das Rennen, OEM-Tiefe In universelle Hardware einzubetten.

Elektrosystem-Analysatoren mit der schnellsten 6,18% CAGR basieren auf Bluetooth 5.0 und Dual-Band-wi-fi-Modulen, die den Durchsatz während live-Telemetrie-Uploads aufrechterhalten. Druckleck-Tester und Batterie-Isolationssonden ergänzen den Kern-Scanner durch Gewährleistung thermischer Sicherheit In ev-Packungen, wobei Redline Detektion-Ausrüstung Flottenesicherheits-Endorsements gewinnt. Lieferanten integrieren mehrere Sensorharnesses In ein Chassis, um Kosten über Aufgaben zu verteilen und Preisaufschläge bei budgetempfindlichen Werkstätten zu rechtfertigen.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Fahrzeugtyp: Nutzfahrzeugflotten verankern Innovation, aber Personenwagen behalten Volumenführung

Personenkraftwagen behielten 61,35% des Marktanteils für Automobil-Diagnosetools im Jahr 2024, unterstützt durch routinemäßige Emissions- und Sicherheitsinspektionen. Flottenorientierte Vans und Lkws treiben jedoch Tool-Spezifikationstrends voran. Leichte Nutzfahrzeuge wachsen mit 6,35% CAGR bis 2030, da e-Handel Lieferzyklen beschleunigt, die Ausfallzeiten bestrafen. Plattformen wie International Lastwagen' OnCommand Verbindung speisen Echtzeit-Leistungsdaten In Wolke-Dashboards und lösen proaktive Serviceaufträge aus, die Pannenereignisse reduzieren.

Schwere Rigs über 14.000 lb GVWR entsprechen strengeren CFR-Diagnosen und erweitern Protokollunterstützungsanforderungen In mehrere-Brand-Geräten. Bosch Fahrzeug Gesundheit-Berichte heben nun Kühlmittel- und Ölabweichungen In gemischten Flotten hervor und lassen Wartungsmanager Probleme vor Motorschäden angehen. Da Elektrifizierung Lieferfahrzeuge erreicht, müssen Tool-Hersteller Verbrennungs- und Batterieanalytik In einem einzigen Workflow überbrücken, Techniker-Lernkurven glätten und Inventar.

Nach Antrieb: Hochspannungsexpertise formt Tool-Architektur um

Verbrennungsplattformen repräsentieren immer noch 70,27% der Marktgröße für Automobil-Diagnosetools im Jahr 2024, sodass Scan-Werkzeuge In OBD-Protokollen verwurzelt bleiben. Doch die 14,87% CAGR von batterieelektrischen Modellen setzt Diagnoseprioritäten neu. Mega macs "Pro"-Modi analysieren Ladezustand, Widerstand und thermische Drift In 400-V- und 800-V-Packungen. Kalifornische Vorschriften werden jeden ab 2026 verkauften ev verpflichten, standardisierte Batteriegesundheitsdaten preiszugeben, proprietäre Silos zu erodieren und mehrere-Brand-Geräte zu begünstigen.

Hybrid-Antriebsstränge verstärken die Komplexität durch Kombination von Abgasbehandlungsprüfungen mit Wechselrichtertests, ein Bereich, den die kommende SAE J1979-3-Spezifikation klären wird. Investoren unterstützen Robotik-Startups wie Kinetic Automatisierung, die Computer-Vision für kontaktlose ev-Diagnose verwenden und schnellere Triage In hochvolumigen Servicecentern versprechen. Diese Konvergenz optischer, thermischer und digitaler Diagnosen definiert Produktfahrpläne der nächsten Generation.

Nach Konnektivität: Drahtlos gewinnt Anteil, aber kabelgebunden behält Deep-Flash-Dominanz

Kabelgebundene Kabel verankerten immer noch 65,22% Marktanteil im Jahr 2024 aufgrund sicherer Datenraten, die für Firmware-Flashing und Secure-Tor-Entsperrungen erforderlich sind. Da Fahrzeuge Gigabit-Ethernet-Backbones übernehmen, bleiben Hardline-Verbindungen während sicherheitskritischer Kalibrierungen unersetzlich. Dennoch genießt der drahtlose Anteil 12,25% CAGR, weil er Stolperfallen eliminiert und Fernbedienung-Triage ermöglicht. HARMANs neuer ota 12.0-Stack orchestriert verteilte Updates über Hochleistungs-Recheneinheiten, und Diagnosetools müssen mit dieser Pipeline interoperieren.

Mobil-First-Betreiber schätzen Dongles, die einfrieren-Frame-Daten auf Tablets streamen, während Techniker anderswo auf dem Werkstattboden arbeiten. Sicherheitshaltung bleibt von größter Bedeutung; ISO 15031-7-Guidance zur Datenverbindungssicherheit steuert Authentifizierungsschichten In drahtlosen Adaptern[2]"ISO 15031-7:2013," International Organisation für Standardization, iso.org. Hybrid-Tool-Designs, die USB-C- und Dual-Band-wi-fi-Ports kombinieren, liefern Flexibilität ohne Einhaltung-Kompromisse.

Nach Endnutzer: Flotten übertreffen Händler bei Analytics-Adoption

OEM-Händler kontrollierten 52,86% des Umsatzes 2024 aufgrund exklusiven Zugangs zu markenspezifischen Funktionen. Das Flottenbetreiber-Segment steigt jedoch mit einer 7,56% CAGR, da prädiktive Wartung Pannenausfälle um bis zu 70% reduziert, ein Ergebnis, das schnelle Amortisation bringt. Fernbedienung-Diagnoseanbieter wie asTech liefern werksgenehmigtes Scannen auf Abruf und lassen kleine Flotten Große Kapitalausgaben vermeiden.

Unabhängige Garagen stehen vor Investitionshürden, erhalten aber In ausgewählten Märkten staatliche Unterstützung; Japan erstattet ab März 2025 einen Teil der Scan-Tool- und Ausbildungskosten. Weiterbildungsprogramme wie Valeo Tech Academy zertifizieren Techniker für ev-Sicherheit und ADAS-Kalibrierung und erweitern Arbeitskräftepools für alle Endnutzergruppen.

Geografieanalyse

Asien-Pazifik hält 36,41% des Marktanteils für Automobil-Diagnosetools im Jahr 2024 und expandiert am schnellsten mit 7,84% CAGR. Chinas 50% Anstieg In der ev-Produktion während 2023, plus eine 10-Billionen-Yuan-Automobilertragsbasis, hält die Tool-Nachfrage schwungvoll. Pekings Push zu autonomen Mobilitätsflotten bis 2025 erfordert V2X-bewusste Diagnosen, die Radarausrichtung und Lidar-Sauberkeit vor Entsendung validieren. Japan beginnt im Oktober 2024 obligatorische OBD-Inspektionen und subventioniert Scan-Tool-Käufe für Werkstätten zur Einhaltung-Sicherstellung. Indiens Aftermarket-Gelenk-Ventures zwischen ASK Auto und AISIN erweitern Teile- und Servicenetzwerke In Südasien und heben Scan-Tool-Penetration In Tier-2-Städten.

Nordamerika folgt mit starkem regulatorischem Momentum. Kaliforniens Fortgeschritten Sauber Autos II-Regel erzwingt standardisierte ev-Diagnosen bis 2026, und CARB pilotiert Fernbedienung-OBD-Konzepte, die den Bedarf an physischen Inspektionsbesuchen beseitigen[3]"An-Planke Diagnostisch II (OBD II) Systeme Fact Blatt," California Luft Resources Planke, arb.ca.gov. Flotten übernehmen Uptakes KI-Gesundheitsberichte zur Optimierung von Wartungsbudgets und verstärken Tool-Upgrades, die Daten In Wolke-Dashboards schieben. OEM-Händler fügen Secure-Tor-Entsperrungen für Marken wie Mercedes-Benz durch Snap-ons 2025-Software-Welle hinzu.

Europa richtet sich nach UN R155-Cybersicherheitsregeln aus, die Typgenehmigungsaudits für Diagnoseschnittstellen verlangen. Große Lieferanten betten ISO/SAE 21434-Frameworks ein, um diese Audits zu erfüllen, und Franchise-Werkstätten profitieren von Unternehmens-Einhaltung-Abdeckung[4]UN Regulation No. 155 - Uniform Provisions Concerning Die Approval von Fahrzeuge With Regards Zu Cyber Sicherheit Und Cyber Sicherheit Management System [2025/5],

Publications Büro von Die europäisch Union, eurolex.europa.eu. Vom Institute von Die Motor Branche zertifizierte Ausbildungsprogramme schließen Qualifikationslücken, besonders für Hochspannungsservicing.

Wettbewerbslandschaft

Der Markt für Automobil-Diagnosetools zeigt moderate Konzentration mit fragmentierten Wettbewerbsdynamiken, wobei kein einzelner Akteur aufgrund vielfältiger Kundenanforderungen bei OEM-Händlern, unabhängigen Werkstätten und Flottenbetreibern dominante Marktkontrolle ausübt. Strategische Muster betonen Plattformintegration und Cybersicherheits-Einhaltung, mit Großen Akteuren wie Bosch, die ESI[tronic] Evolution-Software vorantreiben, die Fahrzeugdiagnose, Reparaturanleitungen und Automobilhersteller-Dokumentation In einheitliche Plattformen integriert, während Tesla-Diagnoseunterstützung ab 2025 hinzugefügt wird.

Neue Marktteilnehmer nutzen KI und Robotik aus. Kinetic Automations Computer-Vision-Roboter scannen EVs ohne physische Anschlüsse und versprechen Durchsatzgewinne für hochvolumige Servicespuren. Uptake kooperiert mit TruckSuite, um prädiktive Analytik zu kleinen Flotten zu bringen, indem vorhandene Telematik-Feeds anstatt maßgeschneiderter Hardware verwendet werden. AsTech bietet Fernbedienung-OEM-Scans ohne monatliche Gebühr und spricht unabhängige Werkstätten an, die Werkstiefe ohne schwere Investitionen suchen.

Cybersicherheits-Einhaltung definiert einen wichtigen Burggraben. Anbieter erstellen ISO/SAE 21434-Dokumentations-Pipelines und kontinuierliche Patch-Infrastrukturen, um Typgenehmigungszugang zu behalten. Partnerschaften mit Wolke-Majors wie Bosch-Microsoft treiben generative KI für automatisierte Fehlinterpretation voran. Währenddessen bündeln Franchise-Konzepte wie Bosch Auto Dienstleistung Hochspannungsbuchten, Werkstatt-Management-Software und Diagnose-Abonnements, um Aftermarket-Umsatz zu sichern.

Branchenführer für Automobil-Diagnosetools

-

Delphi Automobil PLC

-

Robert Bosch GmbH

-

Continental AG

-

Snap-An Incorporated

-

Denso Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Snap-An veröffentlichte Frühjahr 2025-Diagnosesoftware mit Secure-Tor-Zugang und Abdeckung für 30+ Marken.

- Dezember 2024: Repairify kooperiert mit Auto-Wares zur Bereitstellung von asTech-Fernbedienung-Diagnosediensten In Bumper Zu Bumper- und Auto Value-Geschäften.

- November 2024: Autel startete das MaxiSYS 906 MAX-Diagnosetablet mit erweiterten ADAS-Features.

Globaler Berichtsumfang für den Markt für Automobil-Diagnosetools

Automobil-Diagnosetools werden zur Diagnose von Fahrzeugfehlern eingesetzt, und mit der zunehmenden Komplexität der Fahrzeugarchitektur aufgrund fortschrittlicher Technologien steigt die Rolle von Automobil-Diagnosetools täglich, da sie Probleme schnell identifizieren und reparieren. Sie sind hocheffizient und können komplexe Codes analysieren, während sie Diagnosen im Antriebsstrang, Karosserie und Fahrgestell des Fahrzeugs durchführen. Diese Werkzeuge werden weitgehend In Servicestationen für alle Automobiltypen verwendet, von leichten Verbraucherfahrzeugen bis zu schweren Verbraucherfahrzeugen.

Der Marktbericht für Automobil-Diagnosetools deckt Details über die neuesten Technologien, Trends und Entwicklungen im Markt ab. Der Berichtsumfang umfasst Segmentierung basierend auf Typ, Fahrzeugtyp und Geografie. Basierend auf dem Typ ist der Markt In OBD, Elektrosystem-Analysator und Scan-Tool segmentiert. Basierend auf dem Fahrzeugtyp ist der Markt In Personenkraftwagen und Nutzfahrzeuge segmentiert. Basierend auf der Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert.

Für jedes Segment wurden Marktgrößen- und Prognosen basierend auf dem Wert (USD) durchgeführt.

| OBD-Scanner |

| Professionelle Scan-Tools |

| Elektrosystem-Analysatoren |

| Druck- & Lecktester |

| Code-Reader |

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Mittlere und schwere Nutzfahrzeuge |

| Verbrennungsmotor |

| Batterieelektrofahrzeug |

| Hybrid & Plug-in-Hybrid |

| Kabelgebunden |

| Drahtlos / Bluetooth / Wi-Fi |

| OEM-Händler |

| Unabhängige Aftermarket-Garagen |

| Flottenbetreiber |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Übriges Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Russland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Tool-Typ | OBD-Scanner | |

| Professionelle Scan-Tools | ||

| Elektrosystem-Analysatoren | ||

| Druck- & Lecktester | ||

| Code-Reader | ||

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Leichte Nutzfahrzeuge | ||

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Antrieb | Verbrennungsmotor | |

| Batterieelektrofahrzeug | ||

| Hybrid & Plug-in-Hybrid | ||

| Nach Konnektivität | Kabelgebunden | |

| Drahtlos / Bluetooth / Wi-Fi | ||

| Nach Endnutzer | OEM-Händler | |

| Unabhängige Aftermarket-Garagen | ||

| Flottenbetreiber | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Übriges Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert des Marktes für Automobil-Diagnosetools?

Die Marktgröße für Automobil-Diagnosetools beträgt 38,45 Milliarden USD im Jahr 2025, mit einer Prognose von 47,73 Milliarden USD bis 2030 bei einer 4,42% CAGR.

Warum gewinnen drahtlose Diagnosetools an Popularität?

Drahtlose Adapter unterstützen Fernbedienung-Triage, über-Die-Luft-Updates und prädiktive Wartungsdaten-Streams, helfen Flotten Ausfallzeiten zu reduzieren, während sie eine 12,25% CAGR-Wachstumsrate verzeichnen.

Wie wird Kaliforniens 2026-Verordnung Diagnosetools beeinflussen?

Die Regel verlangt eine standardisierte ev-Diagnoseschnittstelle, die Batterie- und Ladegerätdaten preisgibt und Tool-Hersteller dazu drängt, gemeinsame Hochspannungsprotokolle und Wolke-Konnektivität zu übernehmen.

Welches Marktsegment expandiert am schnellsten nach Antriebstyp?

Batterieelektrofahrzeuge führen mit einer 14,87% CAGR und treiben die Nachfrage nach Hochspannungssicherheitstestern und Zustand-von-Gesundheit-Batterieanalysatoren.

Welcher Herausforderung stehen unabhängige Werkstätten beim Upgrade von Diagnosen gegenüber?

Fortschrittliche Scan-Plattformen können mehr als 50.000 USD kosten und erfordern bezahlte Software-Updates, was Kapital- und Abonnement-Belastungen schafft, die Subventionen In Märkten wie Japan nur teilweise ausgleichen.

Seite zuletzt aktualisiert am: