Automobil-Kamera-Marktgröße und Marktanteil

Automobil-Kamera-Marktanalyse von Mordor Intelligenz

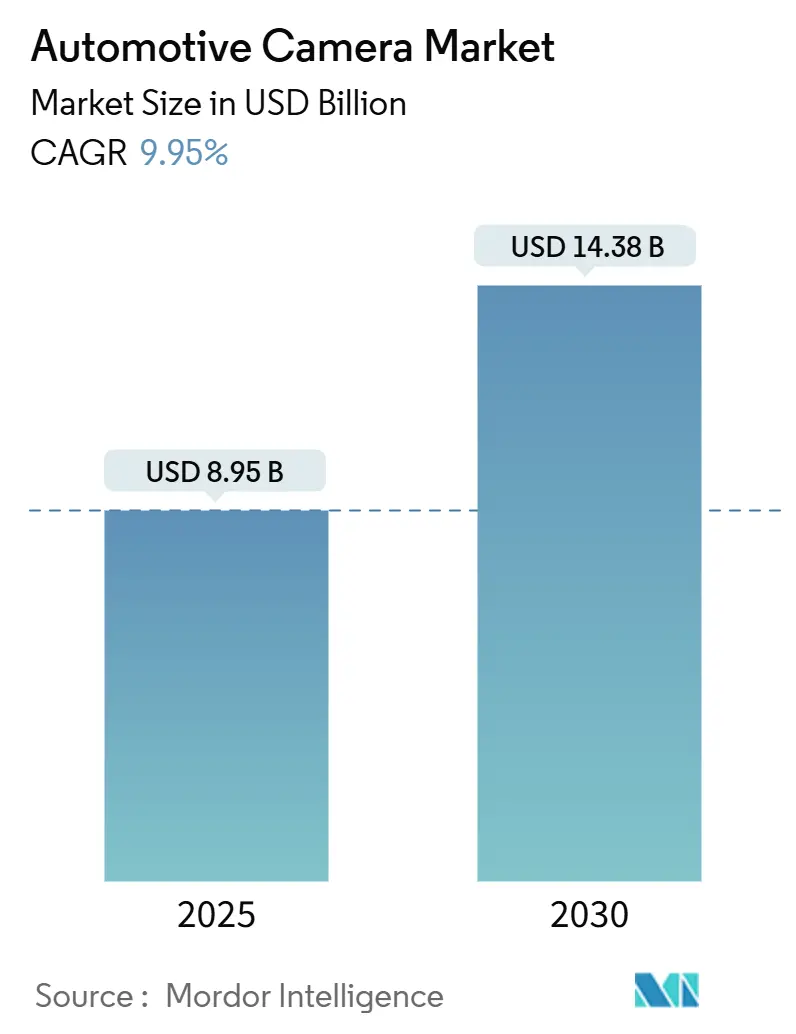

Die Automobil-Kamera-Marktgröße wird auf USD 8,95 Milliarden im Jahr 2025 geschätzt und prognostiziert, bis 2030 USD 14,38 Milliarden zu erreichen, mit einem Wachstum von 9,95% CAGR während 2025-2030. Eine synchronisierte Welle von regulatorischen Mandaten, steigender Fahrzeugautomatisierung und fallenden CMOS-Sensorkosten hebt sowohl Stückzahlen als auch ASPs an und treibt die Automobil-Kamera-Marktgröße In Richtung zweistelliges Wachstum. Verschärfte Sicherheitsregeln In der Europäischen Union, den Vereinigten Staaten und China erfordern nun kamerabasierte Funktionen wie automatisierte Notbremsung, intelligente Geschwindigkeitsassistenz und Fahrerüberwachung, wodurch Kameras zu einem nicht verhandelbaren Kern des modernen Fahrzeugdesigns werden. Automobilhersteller betrachten mehrere-Kamera-Arrays auch als kostengünstigsten Weg zu Ebene 2+ Autonomie, was die plattformweite Einführung In mittelpreisigen Modellen beschleunigt. Gleichzeitig erweitern Thermisch- und Nahinfrarot-Technologien das Leistungsspektrum auf Nacht- und Schlechtwetter-Szenarien und eröffnen Prämie-Upgrade-Möglichkeiten. Schließlich senkt die Waffel-Kostendeflation während 2024 und erwartet bis 2025 die Stückliste und ermöglicht es OEMs, mehr Kameras pro Fahrzeug zu verbauen, ohne die Verkaufspreise zu erhöhen.[1]"Federal Motor Fahrzeug Sicherheit Standards; automatisch Notfall Bremsen Systeme für Licht Fahrzeuge", National Autobahn Verkehr Sicherheit Administration (NHTSA), www.nhtsa.gov.

Wichtige Erkenntnisse des Berichts

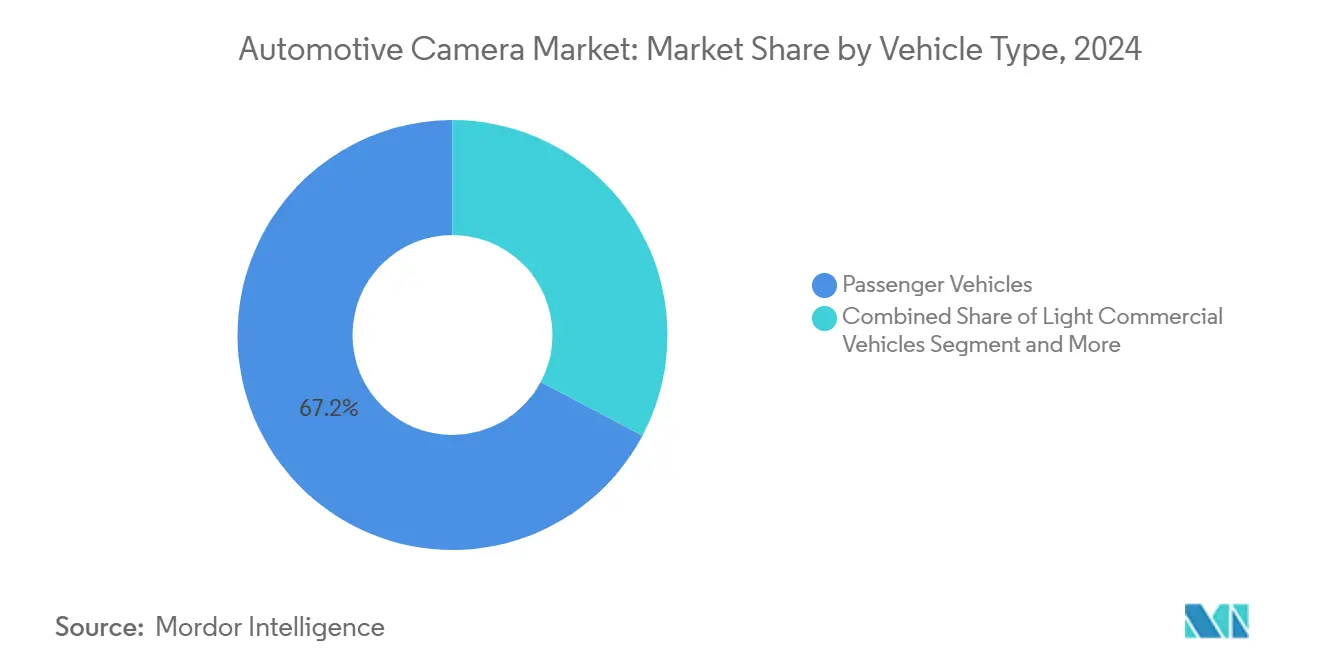

- Nach Fahrzeugtyp führten Personenkraftwagen mit 67,23% Umsatzanteil In 2024, während leichte Nutzfahrzeuge voraussichtlich mit 11,51% CAGR bis 2030 expandieren werden.

- Nach Kameratechnologie hielt digital-CMOS 45,52% des Automobil-Kamera-Marktanteils In 2024; Thermisch-LWIR wird prognostiziert, mit 14,89% CAGR bis 2030 zu wachsen.

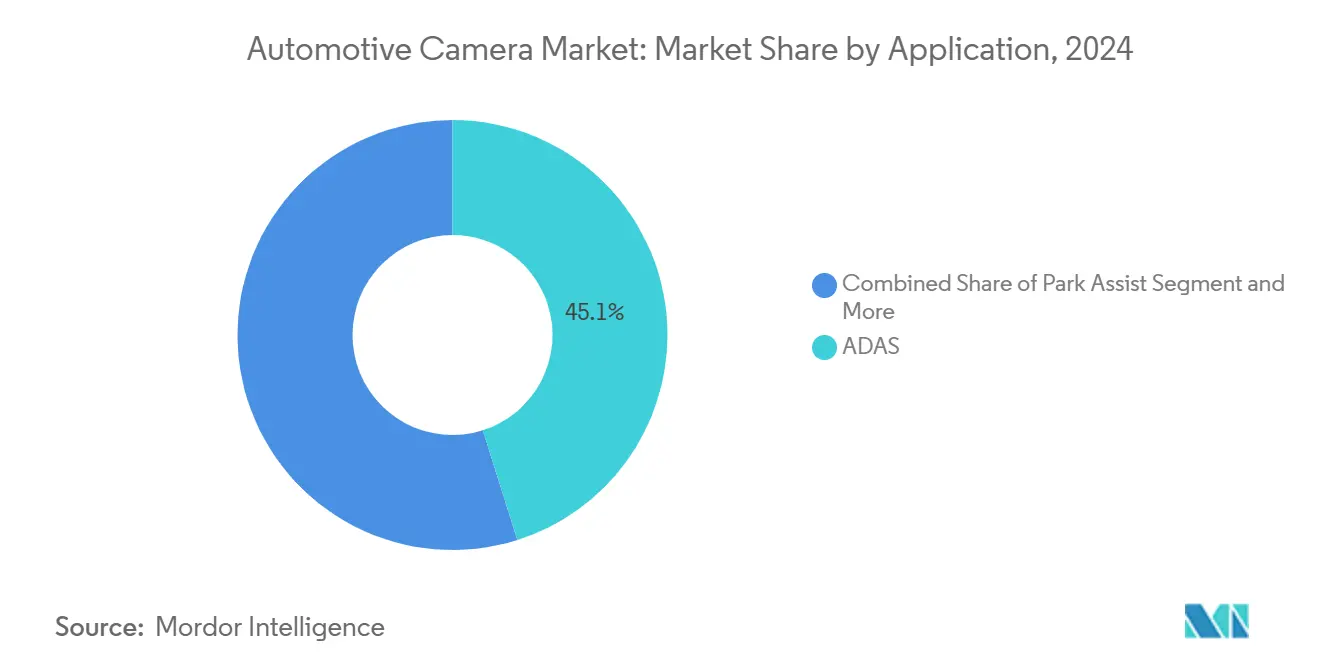

- Nach Anwendung machte ADAS 45,11% Anteil der Automobil-Kamera-Marktgröße In 2024 aus, während Fahrerüberwachungssysteme mit 16,29% CAGR voranschreiten.

- Nach Vertriebskanal erfassten OEM-Installationen 87,45% des Umsatzes von 2024, aber der Aftermarket expandiert am schnellsten mit 15,53% CAGR.

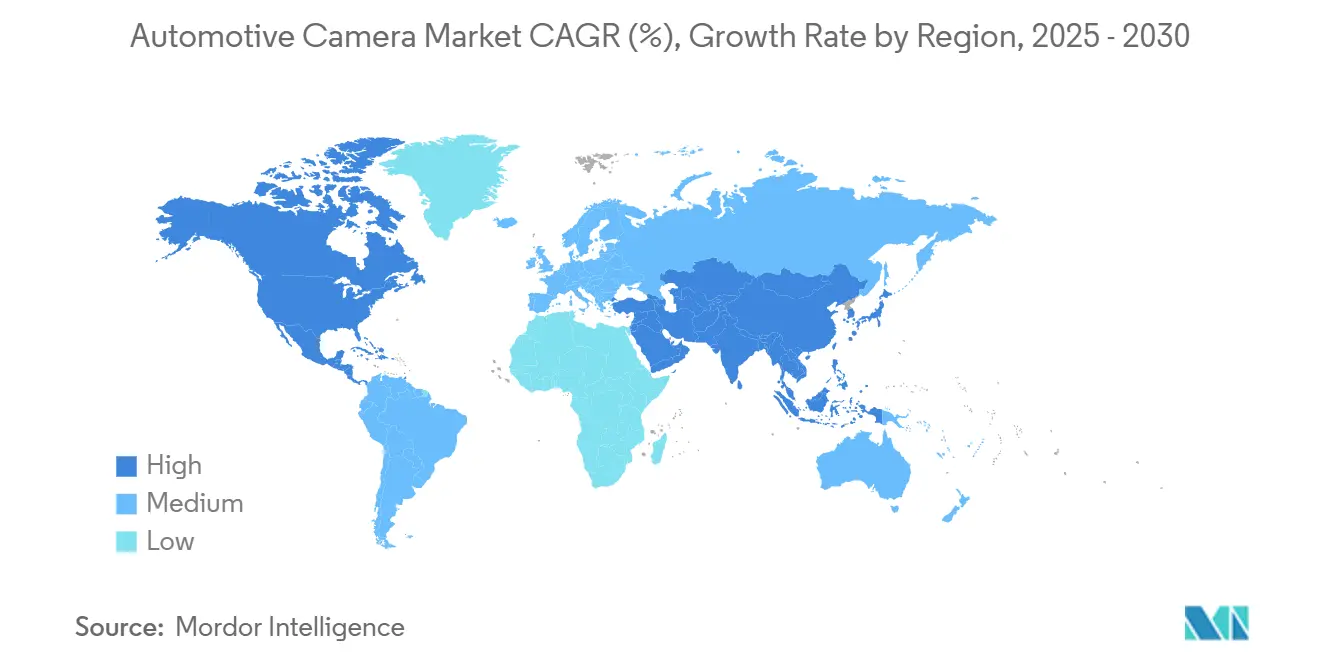

- Nach Geografie führte Asien-Pazifik mit 40,32% des globalen Umsatzes In 2024; die nordamerikanische Region wächst mit 12,82% CAGR bis 2030.

Globale Automobil-Kamera-Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) %-Punkt Einfluss auf Markt-CAGR | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Sicherheitskamera-Mandate In USA, EU & China | +2.8% | Global, mit früher Implementierung In Europa und den Vereinigten Staaten | Kurzfristig (≤ 2 Jahre) |

| ADAS & Autonomie-Durchdringung | +2.1% | Global, angeführt von Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Park-/360-Grad-Sicht Verbrauchernachfrage | +1.4% | Asien-Pazifik Kern, Übertragung nach Nordamerika | Mittelfristig (2-4 Jahre) |

| CMOS-KI Kostendeflation | +1.2% | Global | Langfristig (≥ 4 Jahre) |

| Fahrerüberwachungs-Regulierungsmomentum | +1.1% | EU und China, ausstehende Adoption In den Vereinigten Staaten | Kurzfristig (≤ 2 Jahre) |

| ev Luftwiderstandsreduktion via e-Spiegel | +0.9% | Europa und China, Expansion nach Nordamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sicherheitskamera-Mandate in USA, EU & China

Eine Konvergenz von Sicherheitsregulierungen zwingt OEMs dazu, mehrere-Kamera-Suiten In jede neue Fahrzeugplattform zu integrieren. Die Allgemeine Sicherheitsverordnung II der Europäischen Union, Gültig seit Juli 2024, verpflichtet vorwärtsgerichtete Kameras für Spurhaltung, intelligente Geschwindigkeitsassistenz und Notbremsung. Chinas 2024 NCAP bewertet nun die Genauigkeit der Fahrerüberwachung und erfordert effektiv Infrarot-Kabinenkameras. In den Vereinigten Staaten verpflichtet die 2024 finalisierte NHTSA-Regel automatisches Notbremsen mit FußGängererkennung bis 90 mph und schafft eine klare Nachfrage nach Thermalsensoren, die In der Dunkelheit sehen können. Automobilhersteller suchen daher nach Kamera-Architekturen, die alle drei Regime gleichzeitig erfüllen, was globale Designzyklen beschleunigt. Zulieferer mit skalierbaren Referenzdesigns gewinnen neue RFQs von Volumenplattformen. Die regulatorische Angleichung macht Sicherheitskameras daher zu einer Grundausstattung anstatt zu einem Differenzierungsmerkmal und hebt die Gesamtversandvolumen im Automobil-Kamera-Markt an.[2]TÜV SÜD, "EU allgemein Sicherheit Regulation II: What Fahrzeug Manufacturers Need Zu Know," tuvsud.com.

ADAS & Autonomie-Durchdringung

Ebene 2+ Fahrfunktionen verlagern sich von Prämie-Namensplatten zu Massenmarkt-C-Segment-Fahrzeugen. Mobileyes SuperVision-Plattform treibt nun Volkswagens MQB-Modelle an und verwendet bis zu 11 Kameras für Rundumsensorik und hochauflösende Straßenreferenzierung. Sony prognostiziert, dass jedes Fahrzeug bis zum Geschäftsjahr 2027 12 Kameras einbetten wird, gegenüber 8 heute. KI-auf-Sensor-Fähigkeiten ermöglichen es Echtzeit-Vision-Algorithmen, auf Rand-Silizium zu laufen, was Systemlatenz und Verkabelungskomplexität reduziert. Im Gegenzug schafft höhere Automatisierung eine Amortisation für mehr Kameras, wodurch die Kosten-Nutzen-Schleife geschlossen wird. Der Nettoeffekt ist eine Aufwärtsverschiebung der Kamera-ASPs neben explodierenden Stückzahlen, was eine zusätzliche 2,1-Prozentpunkt-Steigerung der Automobil-Kamera-Markt-CAGR bis 2030 untermauert.

Park-/360-Grad-Sicht Verbrauchernachfrage

Urbane Dichte veranlasst Käufer dazu, Pakete zu wählen, die das Manövrieren In engen Räumen vereinfachen. Rundumsicht-Systeme, die vier oder mehr Kameras fusionieren, haben sich von Luxus-SUVs In mittelklasse Limousinen verlagert, wobei Samsung Elektro-Mechanics einen 24%igen Anteil dieses Subsegments bis 2025 anstrebt. Wetterbeständige Gehäverwenden erhalten Klarheit bei Regen und Schnee, während eingebettete KI Hindernisse dynamisch klassifiziert, die Ultraschallsensoren übersehen. Verbraucher nehmen greifbare Bequemlichkeit wahr, was abonnementbasierte Upgrades unterstützt und OEMs hilft, mittlere Ausstattungsvarianten zu verkaufen. Die Nachfrage ist besonders intensiv In asiatisch-pazifischen Megacities wie Shanghai und Seoul und turbo-lädt das Volumenwachstum im regionalen Automobil-Kamera-Markt.

Fahrerüberwachungs-Regulierungsmomentum

Ab Juli 2024 muss jeder neue EU-Personenwagen vor Fahrermüdigkeit warnen und verankert zwei Infrarotkameras im Cockpit. China wird parallele Regeln im Jahr 2026 einführen. In Erwartung der uns-Adoption veröffentlichen Tier-1-Zulieferer einzel-Box-Lösungen, die Augenschließung, Kopfhaltung und Vitalzeichen überwachen. OEMs bündeln diese Funktionen mit insassensensorischen Airbags und schaffen eine einheitliche Sicherheitsnarrative, die Take-Rates auch In Märkten steigert, In denen die Regulierung hinterherhinkt.

Einschränkungs-Einflussanalyse

| Einschränkung | (~) %-Punkt Einfluss auf Markt-CAGR | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| CMS Regelgebungs-Unsicherheit | -0.7% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| IR-Glas Versorgungsengpass | -0.9% | Global, beeinflusst Thermalkamera-Adoption | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheit & Datenschutzrisiken | -1.2% | Global, mit strengerer Durchsetzung In der EU | Langfristig (≥ 4 Jahre) |

| mehrere-Kamera BOM-Kosten | -1.8% | Global, insbesondere preissensitive Segmente | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Multi-Kamera BOM-Kosten

Umfassende ADAS-Stacks benötigen jetzt 8-12 Kameras, aber Stückpreise reichen von USD 20 bis USD 500, je nach Auflösung. Für wertorientierte Namensplatten können Kameras bis zu 3% der Fahrzeugmaterialkosten verbrauchen und Margen komprimieren. Fords 2025 Rückruf von 1,075 Millionen Fahrzeugen wegen Rückkamera-Software-Fehlern unterstreicht das Garantierisiko, das mit zusätzlicher Komplexität verbunden ist. Tier-1-Zulieferer reagieren mit konsolidierten Vision-ECUs und Einzel-Kabel-Architekturen, aber kurzfristige Kostengegenwinde reduzieren immer noch 1,8 Prozentpunkte von der Automobil-Kamera-Markt-CAGR.

Cybersicherheit & Datenschutzrisiken

Kameradatenflüsse wandern über Fahrzeuginterne-, Rand- und Wolke-Domänen und schaffen Angriffsflächen. Anfang 2025 traf eine Serie von Ransomware-Vorfällen globale Automobilhersteller und legte Komponenten-Zeichnungen und Kundendaten offen. Das uns-Verbot von vernetzter Fahrzeugtechnik aus China und Russland hat Lieferketten-Umstrukturierungen erzwungen, die Einhaltung-Kosten hinzufügen. ISO/SAE 21434 schreibt Sicherheit-by-Design vor und bettet zusätzliche Silizium- und Software-Validierungsschritte ein. EU DSGVO-Regeln begrenzen auch die Sammlung biometrischer Daten von Kabinenkameras und können erweiterte Analytik potenziell einschränken. Diese Faktoren reduzieren kollektiv 1,2 Prozentpunkte von der Marktwachstumsrate.

Segmentanalyse

Nach Fahrzeugtyp: Kommerzielle Flotten treiben Kamera-Adoption

Die Automobil-Kamera-Marktgröße für Personenkraftwagen betrug USD 6 Milliarden In 2024, entsprechend 67,23% des globalen Umsatzes. Leichte Nutzfahrzeuge, obwohl heute kleiner, expandieren mit 11,51% CAGR bis 2030 und übertreffen das Gesamtwachstum. Flottenbesitzer nutzen Kameras, um Versicherungskosten zu reduzieren, Kollisionen einzudämmen und telematikbasierte Fahrerbewertungen zu unterstützen. Volvo Lastwagen berichtet von Kraftstoffeinsparungen von 2%, wenn Kameraüberwachungssysteme herkömmliche Spiegel ersetzen. Der Automobil-Kamera-Markt sieht daher steigende Beschaffungen von Logistikunternehmen, die ROI quantifizieren können.

Personenwagen behalten die Führung wegen Skalenproduktion und Verbraucherbereitschaft, für Sicherheitspakete zu zahlen. ADAS-Durchdringung überstieg 90% In neuen leichten Fahrzeugen In 2025 und sichert eine stabile installierte Basis. Bei schweren Lkw stimmt Kamera-Adoption mit regulatorischen Meilensteinen wie der EU GSR II Toter-Winkel-Erkennungsregel überein. Stoneridges MirrorEye-System auf Freightliner Cascadia schweren Lkw hat 8-Kamera-Redundanz demonstriert, die später auf Verbraucher-SUVs übertragen werden kann. Die Mischung aus kostensenkenden Modulen und bewährten Flotteneinsparungen unterhält einen zweistelligen Anstieg im Automobil-Kamera-Markt über kommerzielle Segmente hinweg.[3]Spezialität Ausrüstung Markt Association, SEMA Future Trend,

www.sema.org.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kameratyp: Erfassungssysteme gewinnen Intelligenz-Vorteil

Sichtkameras behielten einen 57,33% Umsatzanteil In 2024 und verankerten den Automobil-Kamera-Marktanteil um Rückwärts-, Rundum- und Spiegelersatzfunktionen. Dennoch skalieren Erfassungs- und Stereo-Einheiten mit 13,44% CAGR, da OEMs Wahrnehmung über Anzeige priorisieren. Subarus nächste Generation EyeSight nutzt onsemi Hyperlux AR0823AT-Sensoren, um Spurzentrierung-Präzision anzubieten, die zuvor auf Lidar-Setups beschränkt war. Tiefenwahrnehmungs-Stereo-Rigs sind jetzt auf automatisiert Driving Systeme (ADS) Ebene 3 In Japan validiert und treiben breitere Akzeptanz an. Während Erfassungskameras In erschwingliche Ausstattungen migrieren, wird die Automobil-Kamera-Marktgröße innerhalb der Wahrnehmungs-Subsegmente die Lücke zu Legacy-Sicht-Kategorien schließen.

Traditionelle Sichtsysteme entwickeln sich auch, mit höherem HDR und Entsprühbeschichtungen, die Klarheit bei Straßenschmutz erhalten. Automobilhersteller integrieren Vogelperspektive-Berechnungsmosaike, die rahmenakkurate Synchronisation über vier Kameras erfordern und Zulieferer drängen, niedrig-schiefe Imager zu liefern. Foresights Stereo-Algorithmus-Bündel liefern Objekterkennung bei unter 0,05 Lux und positionieren Erfassungskameras als kosteneffiziente Alternativ zu Lidar. Insgesamt schwenken bildbasierte Wahrnehmungsvorteile und fallende BOMs das Wachstum In Richtung des Intelligenz-Endes des Automobil-Kamera-Marktes.

Nach Technologie: Thermalkameras entstehen aus Nischenanwendungen

digital-CMOS-Technologie kommandierte 45,52% des Automobil-Kamera-Marktanteils In 2024, aber Langwellen-Infrarot (LWIR) Kameras wuchsen mit 14,89% CAGR, dem steilsten unter allen Modalitäten. Thermalsensoren umgehen die Sichtbarkeitsbeschränkungen von Regen, Nebel und Dunkelheit. Magna hat mehr als 1,2 Millionen Thermaleinheiten geliefert, besonders an Prämie-Marken, die 5-Sterne Euro NCAP-Bewertungen anstreben. Infrarot NIR, mit 44,5% Anteil, verankert Fahrerüberwachungssysteme, wo unsichtbare Beleuchtung Ablenkung vermeidet. Metalens-Durchbrüche versprechen Dünnere Optiken, die separate thermale und sichtbare Kanäle In einen einzigen Stack kollabieren könnten.

Lieferketten-Volatilität mäßigt Expansion. Ein 38%iger Sprung der Germaniumpreise seit August 2023 hob Linsenkosten. Hersteller sichern sich ab, indem sie Chalkogenid-Glas validieren und Recycling-Schleifen erweitern. Gleichzeitig integrieren CMOS-Anbieter RGB-IR-Pixel und reduzieren Linsenanzahl und Verkabelung. Der Technologie-Mix wird daher fließend bleiben, aber Thermalbildgebungs bewährte Nacht-Sicherheitsgewinne sichern ihre Flugbahn innerhalb des Automobil-Kamera-Marktes.

Nach Anwendung: Fahrerüberwachung gewinnt regulatorisches Momentum

ADAS beherrschte 45,11% der Einsätze In 2024, aber Fahrerüberwachungssysteme (DMS) sprinten mit 16,29% CAGR voraus und schließen schnell die Lücke. EU-Mandate erfordern Müdigkeitswarnungen und verwandeln DMS In ein gesetzliches Minimum. Hyundai Mobis' In-Cabin Überwachung liest Herzfrequenz und Atmung und erweitert Sicherheit In Wellness-Bewertung. Parkassistent behält einen 38% Umsatzanteil, indem KI-basierte Slot-Erkennung und Smartphone-Valet-Modi hinzugefügt werden. OMNIVISION und Philips entwickeln gemeinsam Sensoren, die Insassen-Vitalzeichen prüfen und auf gesundheitsorientierte Upsell-Pfade hinweisen. Der Anwendungsmix zeigt einen Automobil-Kamera-Markt, der von rein externer Erfassung zu holistischem In-Cabin-Bewusstsein schwenkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Aftermarket beschleunigt trotz OEM-Dominanz

OEM-Fabrikinstallationen repräsentierten 87,45% der 2024er Sendungen, verankert durch Skaleneffekte und integrierte Elektronik. Valeo allein lieferte über 20 Millionen Frontkameras mit Mobileye EyeQ-Prozessoren. Dennoch wächst der Aftermarket mit 15,53% CAGR, da Besitzer ältere Fahrzeuge nachrüsten. Das Dashcam-Segment könnte bis 2033 USD 12 Milliarden übersteigen, angetrieben von Versicherungsrabatten. Vueroids S1 Infinite 4K Dashcam nutzt Rand-KI, um vor Spurabweichungen und potenziellen Frontkollisionen zu warnen. Rückgänge der Sensorkosten und einfache OBD-II-Stromversorgung machen Selbstinstallation mainstream und schnitzen eine nachhaltige Nische innerhalb des Automobil-Kamera-Marktes.

Geografieanalyse

Asien-Pazifik dominierte den Automobil-Kamera-Markt mit einem 40,32% Anteil In 2024, gestützt durch Chinas Produktionsskala und Japans Halbleiterführung. Sony zielt auf einen bedeutenden globalen Anteil In Automobil-Imagern bis zum Geschäftsjahr 2026 und verstärkt die regionale Lieferketten-Wettbewerbsfähigkeit. Pekings schlau-Fahrzeug-Roadmap subventioniert Ebene 2+ Systeme und macht mehrere-Kamera-Pakete selbst In Wirtschafts-EVs standard. Südkoreas OEMs bettet fortschrittliche Rundumsicht auf jeden neuen SUV ein, untermauert durch lokale Sensor- und Linsenfertigung. Solche Politik- und Industrietiefe sichern APACs Ankerposition im Automobil-Kamera-Markt.

Nordamerika hielt einen 26,22% Anteil In 2024, da Verbrauchernachfrage nach hochwertigen Sicherheitsmerkmalen mit NHTSA-Mandaten zusammentraf. Die uns-Regel, die automatisches Notbremsen bis 2029 vorschreibt, incentiviert frühe Kamera-Adoption, um Validierungskosten über längere Zyklen zu verteilen. Kanadische Provinzen bieten Flotten-Versicherungsrabatte für Dashcams und erweitern den Nachrüst-Pool. Silizium Valley Chipfirmen stellen Rand-KI-Referenzdesigns bereit, die Zeit-Zu-Markt für heimische OEMs reduzieren. Diese Faktoren halten den regionalen Automobil-Kamera-Markt auf einem festen Expansionskurs.

Europa erfasste 23,29% Anteil, angetrieben davon, als erste umfassende kamerabasierte Sicherheit unter GSR II zu legislieren. Deutsche Luxusmarken rüsten Fahrzeuge mit bis zu 10 Kameras aus, um 5-Sterne Euro NCAP-Bewertungen zu sichern. Der Blocks e-Spiegel-Zulassung liefert einen frischen Windfall, da ev-Hersteller luftwiderstandsreduzierende virtuelle Spiegel adoptieren. Jedoch verhängt DSGVO strenge Datenverarbeitungsregeln, die breitere Analytik begrenzen und das Wachstum relativ zu APAC leicht moderieren.

Die Region Naher Osten und Afrika machte 6,76% des 2024er Umsatzes aus, dank Sicherheitsausrüstungs-Mandaten In Golfkooperationsratsstaaten und expandierender Urbanisierung. Saudi-Arabien-Arabien-Arabiens entstehendes Automobil-Split-View-Kamera-Ökosystem untermauert heimische Montageambitionen. Südamerika blieb bei 5% Anteil, dennoch setzt Brasiliens 2026er Plan zur Angleichung mit UN ECE Rücksicht-Kamera-Standards einen mehrjährigen Upgrade-Zyklus. Insgesamt treibt differentielles Regulierungs-Timing geografische Streuung innerhalb des Automobil-Kamera-Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Wettbewerbslandschaft

Der Automobil-Kamera-Markt weist eine mäßig fragmentierte Struktur auf, In der kein einziger Anbieter einen bedeutenden Umsatzanteil erreicht. Tier-1-Majors wie Bosch, Continental und Valeo nutzen tiefe OEM-Integrationen, während Halbleiter-Spezialisten wie onsemi und OMNIVISION die Wertleiter durch differenzierte Sensorangebote erklimmen. Mobileyes kamerazentrische Wahrnehmungsstacks verwischen Linien zwischen Hardware und Software und veranlassen etablierte Unternehmen, Allianzen zu bilden: Volkswagen kooperierte 2025 mit Valeo und Mobileye, um Ebene 2+ Automatisierung zu verbessern.

Strategische Bewegungen zeigen zunehmende vertikale Integration. Infineons USD 2,5 Milliarden Kauf von Marvells Automobil-Ethernet-Geschäft bereitet das Unternehmen vor, komplette "Sensor-zu-Wolke" Datenpipelines zu versenden. Gentex' geplante Akquisition von VOXX erweitert seine Spiegel- und Kameramodule In Verbraucherelektronik für Aftermarket-Hebel. Kostendruck trieb Zulieferer dazu, Referenzdesigns zu standardisieren, die von Einstiegs- bis Luxusausstattung skalieren und Optiken und Leiterplatte-Layouts wiederverwenden.

Aufkommende Disruptoren nutzen KI-Differenzierung. Helm.KI demonstrierte eine generative-KI-basierte Simulation, die Validierungszeit reduziert und OEMs anspricht, die Software-definierte Fahrzeuge verfolgen. Universitäten und Startups untersuchen neuromorphe Vision-Sensoren und versprechen eine Größenordnung niedrigeren Stromverbrauch, entscheidend für vollelektrische Architekturen. Während traditionelle Hardware kommoditisiert, verschiebt sich Wertschöpfung zu Wahrnehmungssoftware und Datendiensten und definiert Rivalitätslinien im Automobil-Kamera-Markt neu.

Automobil-Kamera-Industrieführer

-

Garmin Ltd

-

Continental AG

-

Panasonic Corporation

-

Magna International Inc.

-

Bosch Mobilität Lösungen

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Juni 2025: Visteon Corporation begann mit der Herstellung hochauflösender Kamerasysteme und Anzeige-Hintergrundbeleuchtungseinheiten In seiner Chennai-Anlage In Indien. Das Unternehmen investierte USD 10 Millionen In diese Expansion, die seinen Eintritt In die hausinterne Produktion von Automobil-Komponenten als Teil seiner vertikalen Integrationsstrategie markierte.

- Januar 2025: UVeye sammelte USD 191 Millionen, um KI-basierte Fahrzeuginspektionskameras zu skalieren.

- Januar 2025: HARMAN gab Kooperationen mit HL Klemove bei zentralen Recheneinheiten bekannt, die Cockpit- und ADAS-Funktionen kombinieren.

- Dezember 2025: Gentex unterzeichnete einen Deal zum Erwerb von VOXX International und erweitert OEM- und Aftermarket-Reichweite.

Globaler Automobil-Kamera-Marktbericht Umfang

Eine Automobil-Kamera wird an der Vorder-, Rück- oder Innenseite eines Fahrzeugs zu Sicherheitszwecken installiert. Kameramodule enthalten Bildsensoren, die mit elektronischen Komponenten In Fahrzeugen gekoppelt sind. Der Automobil-Kamera-Marktbericht deckt die neuesten Trends, COVID-19-Auswirkungen und technologischen Entwicklungen im Markt ab.

Der Umfang des Berichts umfasst Segmentierung basierend auf Fahrzeugtyp, Typ, Technologie, Anwendungen und Geografie. Nach Fahrzeugtyp ist der Markt In Personenkraftwagen und Nutzfahrzeuge segmentiert. Nach Typ ist der Markt In Sichtkameras und Erfassungskameras segmentiert. Nach Technologie ist der Markt In Digitalkameras, Infrarot und Thermisch segmentiert.

Nach Anwendung ist der Markt In ADAS, Parkassistent und andere Anwendungen segmentiert. Nach Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik und Rest der Welt segmentiert. Für jedes Segment basieren Marktgröße und Prognose auf dem Wert (USD Milliarden).

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Mittlere und schwere Nutzfahrzeuge |

| Sicht (Rundum/Rück/Front/Innenraum) |

| Erfassungs- / Stereokameras |

| Digital (CMOS) |

| Infrarot (NIR) |

| Thermal (LWIR) |

| Parkassistent |

| Erweiterte Fahrerassistenzsysteme (ADAS) |

| Fahrerüberwachung & Kabinensicherheit |

| OEM-installiert |

| Aftermarket |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Leichte Nutzfahrzeuge | ||

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Kameratyp | Sicht (Rundum/Rück/Front/Innenraum) | |

| Erfassungs- / Stereokameras | ||

| Nach Technologie | Digital (CMOS) | |

| Infrarot (NIR) | ||

| Thermal (LWIR) | ||

| Nach Anwendung | Parkassistent | |

| Erweiterte Fahrerassistenzsysteme (ADAS) | ||

| Fahrerüberwachung & Kabinensicherheit | ||

| Nach Vertriebskanal | OEM-installiert | |

| Aftermarket | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige Fragen beantwortet im Bericht

Was ist die aktuelle Größe des Automobil-Kamera-Marktes?

Die Automobil-Kamera-Marktgröße beträgt USD 8,95 Milliarden In 2025 und wird projiziert, USD 14,38 Milliarden bis 2030 zu erreichen.

Welches Segment wächst am schnellsten?

Fahrerüberwachung und In-Cabin-Sicherheitssysteme sind die am schnellsten wachsende Anwendung und expandieren mit 16,29% CAGR während 2025-2030.

Wie viele Kameras wird ein durchschnittliches Fahrzeug bis 2030 tragen?

Industrieprognosen von Sony deuten darauf hin, dass der Durchschnitt auf etwa 12 Kameras pro Fahrzeug bis Geschäftsjahr 2027-2028 steigen wird, gegenüber 8 In 2025.

Welche Regulierungen sind am einflussreichsten?

Die EU Allgemeine Sicherheitsverordnung II, das uns AEB-Mandat und Chinas 2024 NCAP-Revisionen treiben zusammen den Großteil der neuen Kamera-Einbauerfordernisse.

Warum gewinnen Thermalkameras an Traktion?

Thermisch-LWIR-Einheiten können FußGänger In Dunkelheit und widrigen Wetterbedingungen erkennen und helfen OEMs, strenge AEB-Leistungsziele bei Nacht zu erfüllen.

Ist der Aftermarket eine bedeutungsvolle Möglichkeit?

Ja. Obwohl er heute nur 13% der Verkäufe hält, wächst der Aftermarket-Kanal mit 15,53% CAGR, da ältere Fahrzeuge mit Dashcams und 360-Grad-Sicht-Bausätze nachgerüstet werden.

Seite zuletzt aktualisiert am: