Sportlich Fußbekleidung Marktgröße und -anteil

Sportlich Fußbekleidung Marktanalyse von Mordor Intelligenz

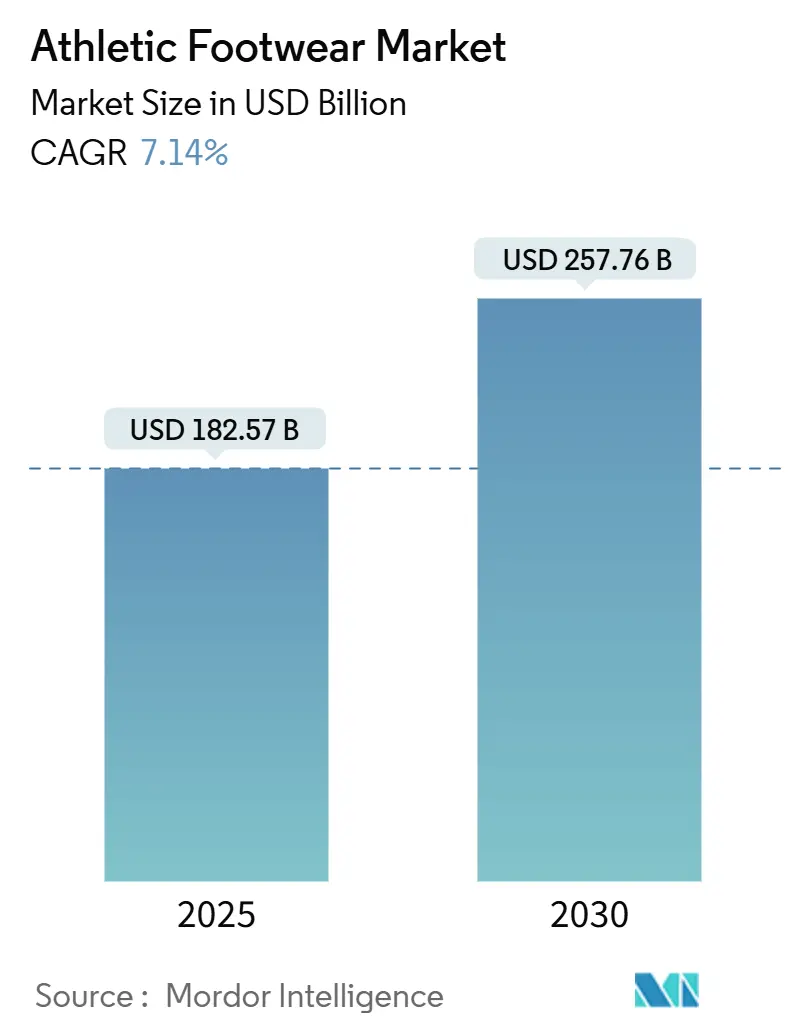

Die Marktgröße für Sportlich Fußbekleidung wird für 2025 auf 182,57 Milliarden USD geschätzt und soll bis 2030 auf 257,76 Milliarden USD ansteigen, was einer CAGR von 7,14% entspricht. Da die Nachfrage nach Leistung- und Lifestyle-Schuhen stark bleibt und mehr Frauen an organisierten Sportarten teilnehmen, verschwimmen die Grenzen zwischen athletischer und lässiger Kleidung zunehmend. Dieser Trend erweitert die Möglichkeiten im Sportlich Fußbekleidung Markt. Marken führen jetzt Produkte ein, die auf die Biomechanik von Frauen zugeschnitten sind, integrieren fortschrittliche Dämpfungs- und Plattentechnologien In ihre Laufmodelle, um Leistung und Komfort zu verbessern. Sie verbessern auch ihre digitalen Direct-Zu-Verbraucher (DTC) Plattformen, die nicht nur das Engagement steigern, sondern auch die Gewinnmargen durch geringere Abhängigkeit von Zwischenhändlern verbessern. Darüber hinaus nutzen Marken Datenanalyse, um Kundenerfahrungen zu personalisieren und Produktangebote zu optimieren. Zusätzlich verzeichnet der Sportlich Fußbekleidung Markt Wachstum sowohl In entwickelten als auch In aufstrebenden Volkswirtschaften, unterstützt durch Kanalkonsolidierung bei Spezialitätenhändlern, eine schnelle Verlagerung zum e-Handel und erhöhte staatliche Investitionen In die Sportinfrastruktur. Der wachsende Fokus auf Nachhaltigkeit und umweltfreundliche Materialien beeinflusst auch die Produktinnovation und Verbraucherpräferenzen In diesem Markt.

Wichtige Berichtserkenntnisse

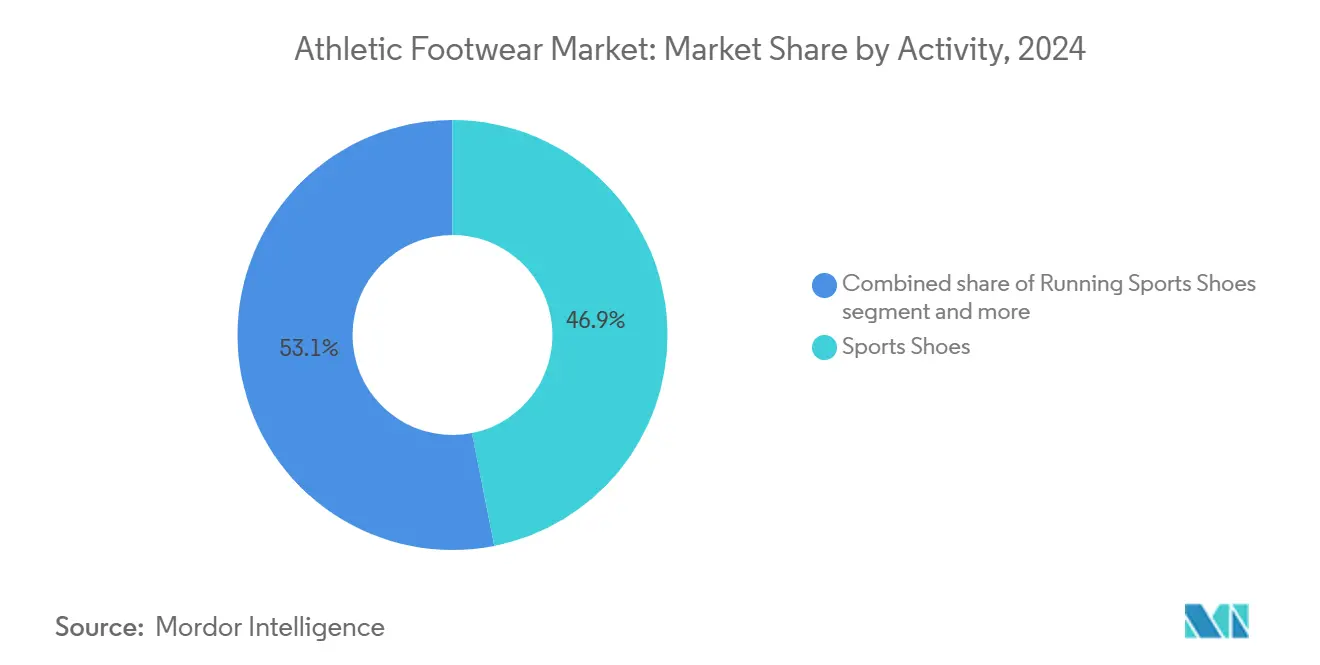

- Nach Aktivität führten Sportschuhe mit 46,89% des Sportlich Fußbekleidung Marktanteils In 2024; Laufschuhe werden voraussichtlich mit einer CAGR von 7,35% bis 2030 expandieren.

- Nach Produkttyp machten Schuhe 87,38% Anteil der Sportlich Fußbekleidung Marktgröße In 2024 aus, während Stiefel mit einer CAGR von 6,86% bis 2030 voranschreiten.

- Nach Endverbraucher hielten Männer 62,08% des Sportlich Fußbekleidung Marktanteils In 2024; das Kindersegment verzeichnet die höchste prognostizierte CAGR von 7,64% bis 2030.

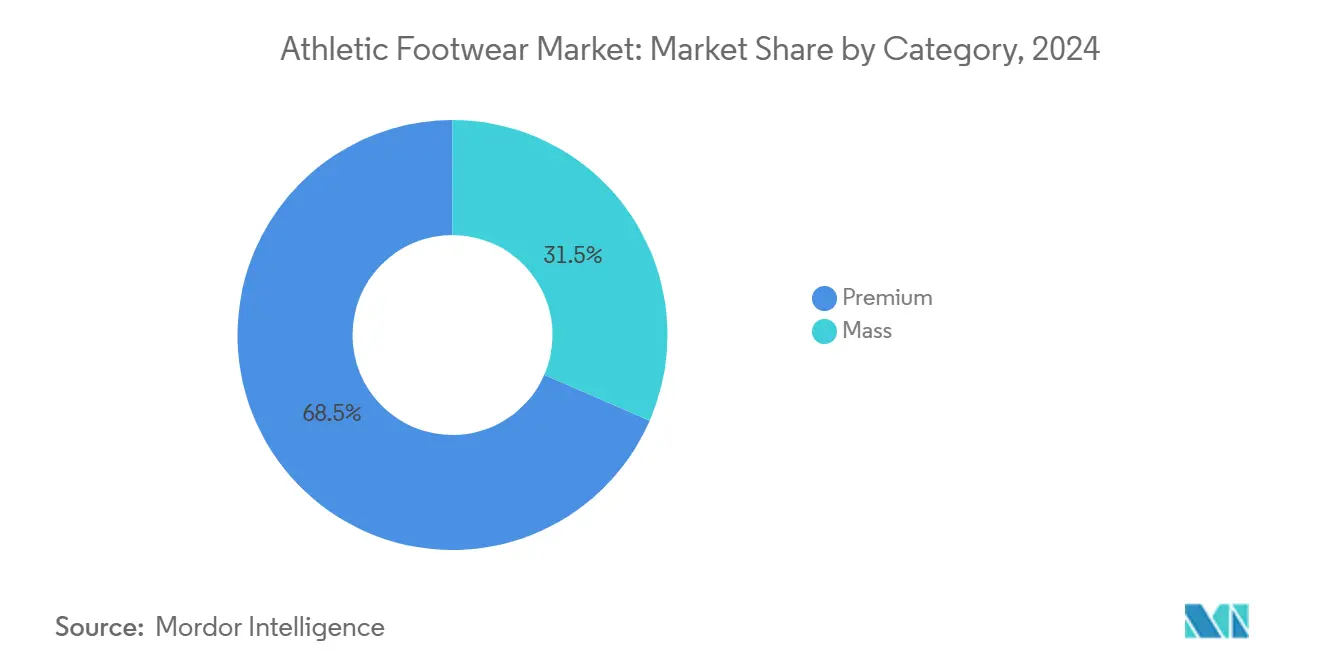

- Nach Kategorie repräsentierte das Massensegment 68,48% Anteil der Sportlich Fußbekleidung Marktgröße In 2024, wobei die Prämie-Kategorie am schnellsten mit einer CAGR von 7,94% zwischen 2025-2030 wächst.

- Nach Vertriebskanal eroberten Sport- und Athletikwarengeschäfte 60,07% Anteil In 2024, während der online-Einzelhandel voraussichtlich eine CAGR von 8,11% verzeichnen wird.

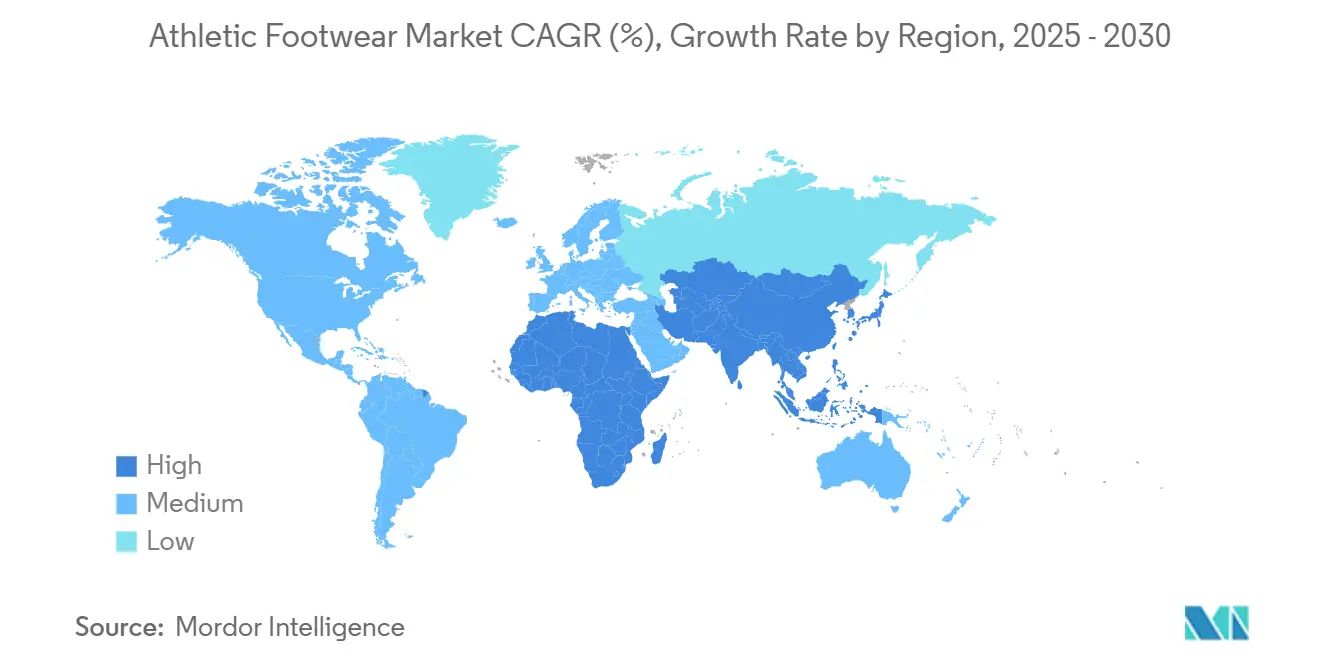

- Nach Geografie dominierte Nordamerika mit 34,81% des Sportlich Fußbekleidung Marktanteils In 2024; Asien-Pazifik ist auf Kurs für eine CAGR von 8,44% über denselben Prognosezeitraum.

Globale Sportlich Fußbekleidung Markttrends und Erkenntnisse

Treiber-Impaktanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Signifikantes Wachstum der Sportteilnahmerate von Frauen | +1.2% | Global, mit stärkerem Einfluss In Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Aggressive Vermarktung durch renommierte Marken | +1.0% | Global | Kurzfristig (≤ 2 Jahre) |

| Einfluss von sozialen Medienplattformen und Prominenten-Endorsements | +0.8% | Global, mit höherem Einfluss In Regionen mit hoher digitaler Durchdringung | Kurzfristig (≤ 2 Jahre) |

| Günstige Regierungsinitiativen zur Förderung der Sportkultur | +0.7% | Asien-Pazifik, Europa, Nordamerika | Langfristig (≥ 4 Jahre) |

| Innovationen wie bessere Dämpfung ziehen Verbraucher an. | +0.9% | Global, mit Fokus auf Prämie-Segment | Mittelfristig (2-4 Jahre) |

| online-Shopping hat Sportlich Fußbekleidung zugänglicher gemacht. | +1.1% | Global, mit stärkerem Einfluss In entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Signifikantes Wachstum der Sportteilnahmerate von Frauen

Die zunehmende Teilnahme von Frauen am Sport treibt transformative Veränderungen im Sportlich Fußbekleidung Markt voran und zwingt Marken dazu, ihre Produktportfolios anzupassen, um sich verändernden Verbraucherpräferenzen gerecht zu werden. Laut einem Bericht der Women'S Sport Foundation von 2024 führten 67% der befragten Frauen ihre Sportbeteiligung auf die Entwicklung von Führungsqualifikäten zurück, was die breiteren gesellschaftlichen Auswirkungen dieses Trends betont[1]Quelle: Women'S Sport Foundation, Die Generational Impact von Sport An Women'S Leadership,

womenssportsfoundation.org. Start-Ups wie Moolah Kicks, die sich ausschließlich an weibliche Basketballspieler richten, veranschaulichen das Marktpotenzial. Das Unternehmen hat über vier Jahre ein beeindruckendes zusammengesetztes Umsatzwachstum von 150% erzielt und seine Einzelhandelspräsenz von 140 auf 630 Geschäfte ausgebaut, was die wachsende Nachfrage nach frauenfokussierten Sportlich Fußbekleidung zeigt. Als Reaktion darauf innovieren etablierte Marken durch die Entwicklung von Produkten, die auf die weibliche Biomechanik zugeschnitten sind, einschließlich Anpassungen an Leisten, Dämpfungsdichten und Traktionsmustern. Zusätzlich arbeiten sie mit prominenten weiblichen Athleten zusammen, um stilorientierte Farbvarianten zu lancieren, die bei weiblichen Verbrauchern Anklang finden. Diese Verschiebung fördert größere Inklusivität, ermutigt höhere Teilnahmeraten und erweitert den Sportlich Fußbekleidung Markt erheblich, der historisch von Männern dominiert wurde. Der sich entwickelnde Fokus auf die Bettürfnisse von Frauen gestaltet nicht nur die Produktinnovation neu, sondern definiert auch die Marktdynamik neu und schafft neue Wachstumschancen für sowohl aufkommende als auch etablierte Akteure.

Aggressive Vermarktung durch renommierte Marken

Der Sportlich Fußbekleidung Markt durchläuft eine rasche Transformation, da führende globale Akteure ihre Werbestrategien verstärken und fortgeschrittene Zielgruppen-Mikrosegmentierungstechniken einsetzen, um ihren Marktanteil zu sichern oder auszubauen. Nike, das etwa 18% des globalen Marktanteils ausmacht, hat sich das Ziel gesetzt, über das nächste Jahrzehnt ein durchschnittliches jährliches Umsatzwachstum von 5% zu erreichen. Ein erheblicher Teil dieses Wachstums wird aus Greater China erwartet, wo das Unternehmen eine Wachstumsrate von 11% anstrebt. Diese Region bietet erhebliche Möglichkeiten, die durch beschleunigende Urbanisierung, eine expandierende Mittelschicht und steigende verfügbare Einkommen vorangetrieben werden, was die Nachfrage nach hochwertigen Sportlich Fußbekleidung steigert. Gleichzeitig richtet Adidas strategisch seine Medienbudgets auf uns-Kanäle um und nutzt Schwächen der Konkurrenten, um seine Regalpräsenz zu stärken und die Marktdurchdringung zu beschleunigen. Beide Unternehmen investieren stark In datengesteuerte Personalisierung und Omnichannel-Integration, die ein verstärktes Kundenengagement, verbesserte Konversionsraten und schnellere Verkaufsprozesse ermöglichen. Zusätzlich tragen die zunehmende Einführung von e-Handel-Plattformen und der wachsende Trend des Athleisure weiter zur Marktexpansion bei. Diese strategischen Initiativen, gepaart mit sich entwickelnden Verbraucherpräferenzen und technologischen Fortschritten, treiben das nachhaltige Wachstum und die sich intensivierende Konkurrenz im Sportlich Fußbekleidung Markt voran.

Einfluss von sozialen Medienplattformen und Prominenten-Endorsements

Im Jahr 2025 unterstrich der Trend #BootsOnlySummer, vorangetrieben von TikTok, eine seismische Verschiebung In der Welt der Sportlich Fußbekleidung. Fußballschuhe, einst auf den Bereich des Sport beschränkt, begannen alltägliche Szenarien zu bereichern, dank einer kulturellen Evolution. Diese Transformation wurde unterstrichen, als Pop-Sensation Rosalíeine In neu Balance 442 Pro FG V2 Stollen auf den lebendigen Straßen von neu York City gesichtet wurde, nur Momente vor der Met Gala. Sportlich-Marken, die die Verschmelzung von Sport und Lifestyle erkennen, kapitalisieren auf diesen Trend. Adidas sticht In dieser Erzählung hervor und verzeichnet einen 6%igen Anstieg der Bekleidungsverkäufe, wobei ein Teil dieses Wachstums der aufkommenden Popularität von fußballinspirierten Schuhen zugeschrieben wird. Ereignisse wie die UEFA Euro 2024 und die Olympischen Spiele In Paris haben nur diesen Schwung verstärkt. Den Trend weiter zementierend, enthüllte Adidas straßentaugliche Versionen seiner klassischen Fußballdesigns, wie den Adidas Predator 24 League niedrig Freestyle, der Leistung mit urbanem Flair verbindet. Die Verflechtung von Sport und Mode wird zunehmend von prominenten Athleten geprägt. Olympioniken wie Noah Lyles sorgen auf Mode-Laufstegen für Aufsehen, wobei Lyles bemerkenswert die Willy Chavarríeine Show In einem gewagten, oberkörperfreien Statement abschloss. Solche Momente unterstreichen den wachsenden Einfluss, den Athleten In der Modebranche ausüben, wo ihre besonderen Geschichten und Marken tief bei Verbrauchern widerhallen, die authentischen Selbstausdruck suchen.

Günstige Regierungsinitiativen zur Förderung der Sportkultur

Die öffentliche Politik bleibt ein kritischer Wachstumstreiber im Sportlich Fußbekleidung Markt, wobei Regierungen gezielte Initiativen umsetzen, um körperliche Aktivität zu fördern und lokale Industrien zu stärken. In China haben provinzielle Investitionen, die "Technologie mit Sportkultur" integrieren, eine überlegene Wirksamkeit bei der Steigerung der körperlichen Aktivitätsraten im Vergleich zu infrastrukturfokussierten Ansätzen demonstriert. Diese Investitionen fördern nicht nur gesündere Lebensstile, sondern treiben auch Innovationen In Sportlich Fußbekleidung voran und bedienen die wachsende Nachfrage nach fortschrittlichen, leistungssteigernden Produkten, die mit Verbraucherpräferenzen für Funktionalität und Stil übereinstimmen. Ähnlich fördert Saudi-Arabien-Arabien-Arabiens Mode Commission aktiv lokale Sportbekleidungsherstellungskapazitäten. Diese Initiative stärkt das heimische Produktionsökosystem, diversifiziert die regionale Lieferkette und unterstützt die Vision 2030 Ziele der Nation für wirtschaftliche Diversifizierung und industrielle Selbstversorgung. Kollektiv erweitern diese strategischen Politiken die Basis aktiver Teilnehmer, stimulieren die Nachfrage nach athletischer Ausrüstung und beschleunigen den Premiumisierungstrend In der Sportlich Fußbekleidung Industrie, da Verbraucher zunehmend hochwertige, langlebige und technologisch fortschrittliche Produkte suchen.

Beschränkungen-Impaktanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Verbreitung von Fälschungen | -1.1% | Global, mit höherem Einfluss In Asien-Pazifik und Lateinamerika | Mittelfristig (2-4 Jahre) |

| Flüchtig Rohstoffpreise erhöhen Produktionskosten und drücken Gewinnmargen. | -0.8% | Global, mit stärkerem Einfluss auf Massensegmente | Kurzfristig (≤ 2 Jahre) |

| Strenge Arbeits- und Umweltvorschriften | -0.6% | Europa, Nordamerika, mit Übertragung auf globale Lieferketten | Langfristig (≥ 4 Jahre) |

| Bedenken über Nachhaltigkeit und Beschaffung. | -0.5% | Global, mit stärkerem Einfluss In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung von Fälschungen

Fälschungen bleiben eine kritische Herausforderung, die das Verbrauchervertrauen untergräbt und erhebliche Umsatzverluste im Sportlich Fußbekleidung Markt verursacht. Die OECD berichtete, dass gefälschte Schuhe 21,4% aller Zollbeschlagnahmen im Jahr 2025 ausmachten, wobei China, die Türkei und Hongkong als die primären Quellen dieser gefälschten Waren identifiziert wurden[2]Quelle: Organisation für Economic Co-Betrieb Und Entwicklung, Abbildung Global Handel In Fakes 2025,

oecd.org. Die Europäische Union (EU) ist zu einem bedeutenden Ziel für solche Produkte geworden, was das globale Ausmaß des Problems unterstreicht. Darüber hinaus hob der uns-Handelsbeauftragte In seinem Special 301 Bericht von 2025 die entscheidende Rolle von geistiges Eigentum (IP)-intensiven Sektoren beim Antreiben des Wirtschaftswachstums hervor, während er auch die weitreichenden makroökonomischen Konsequenzen der Fälschung betonte. Um dieses Problem zu bekämpfen, setzen Marken zunehmend fortschrittliche Anti-Fälschungstechnologien wie RFID-Authentifizierung, Blockchain-basierte Verfolgungssysteme und forensische Kennzeichnung ein. Diese Lösungen verbessern die Produktsicherheit und -rückverfolgbarkeit; sie führen jedoch auch zu höheren Betriebskosten. Infolgedessen stehen Unternehmen vor der Herausforderung, diese Kosten entweder zu absorbieren, was die Gewinnmargen belasten kann, oder sie über höhere Preise an die Verbraucher weiterzugeben, was einen komplexen Handel-aus im Markt schafft.

Volatile Rohstoffpreise erhöhen Produktionskosten und drücken Gewinnmargen.

Der Sportlich Fußbekleidung Markt sieht sich weiterhin erheblichen Herausforderungen durch Eingang-Kostenvolatilität gegenüber, trotz eines Rückgangs der Einzelhandelspreise für Bekleidung und Schuhe um 1,4%. Laut dem Producer Price Index verzeichneten Endnachfragegüter einen jährlichen Anstieg von 3,2% ab Februar 2025, was anhaltende Kostendruck In der gesamten Lieferkette widerspiegelt[3]Quelle: Bureau von Labor Statistics, Producer Price Indexes - MAY 2025,

bls.gov. Um diese Herausforderungen anzugehen, setzen führende Unternehmen zunehmend innovative Lösungen ein, wie recycelte Polymerinitiativen und biobasierte Materialien wie Myzel-Leder. Diese Maßnahmen helfen nicht nur dabei, Kostenschwankungen zu mildern, sondern entsprechen auch der wachsenden Verbraucherpräferenz für nachhaltige und umweltfreundliche Produkte, die zu einem Schlüsseltreiber im Markt geworden ist. Kleinere Marken sind jedoch unverhältnismäßig von diesen Kostendrücken betroffen aufgrund ihrer begrenzten Skaleneffekte und schwächeren Preismacht. Dies hat zu einem bemerkenswerten Anstieg der Fusions- und Übernahmeaktivitäten und der Etablierung strategischer Lieferketten-Partnerschaften geführt. Diese Initiativen zielen darauf ab, Beschaffungsprozesse zu stabilisieren, Kosteneffizienz zu verbessern und operative Widerstandsfähigkeit zu stärken, wodurch Unternehmen besser In der Lage sind, die Unsicherheiten des Marktumfelds zu navigieren.

Segmentanalyse

Nach Aktivität: Laufschuhe erhalten zweistelligen Schwung

Im Jahr 2024 eroberten Sportschuhe 46,89% des Sportlich Fußbekleidung Marktes, angetrieben durch ihre Vielseitigkeit In Teamsportarten und den wachsenden Athleisure-Trend. Diese Dominanz wird ihrer Doppelfunktionalität zugeschrieben, die sowohl Leistungs- als auch Lifestyle-Bettürfnisse bedient. Nike berichtete 33,4 Milliarden USD Schuhverkäufe für das Geschäftsjahr 2024, unterstützt durch höhere durchschnittliche Verkaufspreise trotz eines Rückgangs der Stückzahlen. Das Segment profitiert weiterhin von der zunehmenden Adoption von Leistungssilhouetten als Alltagskleidung. Darüber hinaus haben die Einführung vielfältiger Farbvarianten und strategische Kooperationen mit Athleten, Designern und Influencern Sportschuhe zu Mode-Grundausstattung erhoben, was anhaltende Nachfrage über Geschlechter, Altersgruppen und Regionen hinweg sicherstellt.

Laufschuhe werden voraussichtlich von 2025 bis 2030 mit einer starken CAGR von 7,35% wachsen und damit den gesamten Sportlich Fußbekleidung Markt übertreffen. Dieses Wachstum wird durch kontinuierliche Innovation In Design und Materialien vorangetrieben, wobei Marken fortschrittliche Funktionen wie Kohlefaserplatten, übergroße Mittelsohlen und Adaptiv Mesh-Obermaterialien integrieren, um Energierückgabe zu verbessern, Komfort zu steigern und Verletzungsrisiken zu reduzieren. Flaggschiff-Produkteinführungen, einschließlich des Pegasus Prämie, Adizero Boston 13 und Hyperion Elite 3, heben eine Verschiebung zu leichten Schäumen mit Stapelhöhen über 40 mm hervor, die sowohl Elite-Athleten als auch Freizeitläufer ansprechen. Zusätzlich, mit über 30% der neuen Modelle, die recycelte Materialien integrieren, entspricht das Segment der steigenden Verbrauchernachfrage nach Nachhaltigkeit. Diese Kombination aus Leistung, Innovation und Umweltverantwortung stärkt die Position des Segments als Schlüsseltreiber im Sportlich Fußbekleidung Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Produkttyp: Stiefel gewinnen an Höhe im Outdoor-Crossover

Im Jahr 2024 behielten Schuhe ihre Dominanz im Sportlich Fußbekleidung Markt bei und machten einen erheblichen Anteil von 87,38% aus. Diese Dominanz resultiert aus kontinuierlichen Fortschritten In F&e, insbesondere bei der Entwicklung von PEBA-basierten Mittelsohlen, die die Schuhleistung erheblich verbessert haben. Diese Mittelsohlen sind leichter und reaktionsfreudiger und reduzieren den Fußdruck um zweistellige Prozentsätze im Vergleich zu herkömmlichen EVA-Mittelsohlen. Zusätzlich hat die Integration von Spitzentechnologie mit strategischen Stil-Kooperationen die Attraktivität von Schuhen gestärkt und sie sowohl für urbane Lebensstile als auch für Sportaktivitäten als unverzichtbar positioniert. Diese Mischung aus Innovation, Komfort und Stil hat Schuhe als Rückgrat des Sportlich Fußbekleidung Marktes zementiert und den Anforderungen einer vielfältigen und expandierenden Verbraucherbasis gerecht geworden.

Andererseits wird das Stiefel-Segment voraussichtlich mit einer starken CAGR von 6,86% wachsen, angetrieben durch die steigende Popularität von im Freien-Aktivitäten wie Wandern und Trailrunning, gepaart mit der zunehmenden Adoption im Freien-zentrierter Lebensstile. Prominente Modelle wie der Merrell Moab Geschwindigkeit 2 und Hoka Anacapa 2 niedrig GTX haben breite Anerkennung für ihre fortschrittlichen Eigenschaften erhalten, einschließlich wasserdichter Designs, nachhaltiger Obermaterialien und üppiger Dämpfung, alles bei Beibehaltung eines leichten Profils unter 400 G. Das Wachstum dieses Segments unterstreicht eine wachsende Verbraucherpräferenz für vielseitige Schuhe, die mühelos zwischen rauen im Freien-Wanderwege und urbanen Umgebungen wechseln. Infolgedessen erweitert die Stiefel-Kategorie die Reichweite des Sportlich Fußbekleidung Marktes innerhalb im Freien-fokussierter Einzelhandelskanäle und bedient die sich entwickelnden Bettürfnisse aktiver und umweltbewusster Verbraucher.

Nach Endverbraucher: Kindersegment beschleunigt

Im Jahr 2024 machten Männer 62,08% des Sportlich Fußbekleidung Marktes aus, angetrieben durch steigende verfügbare Einkommen, zunehmendes Gesundheitsbewusstsein und einen wachsenden Fokus auf Fitness und Sportteilnahme. Die Dominanz des Segments wird weiter durch die Popularität von Athleisure-Trends unterstützt, die die Grenzen zwischen Sportbekleidung und lässiger Kleidung verwischt haben. Nikes Bericht für das Geschäftsjahr 2024 hob die kritische Rolle des uns-Marktes hervor, der 42% seines Gesamtumsatzes beitrug, wobei die Männer-Kategorie als Schlüssel-Wachstumstreiber diente. Durch die Nutzung von Endorsements von NBA- und NFL-Stars stärkt Nike nicht nur seine Attraktivität bei männlichen Verbrauchern, sondern bettet sich auch In das kulturelle Gefüge von Sport und Lifestyle ein. Diese strategische Ausrichtung auf hochkarätige Athleten treibt weiterhin Markenbekanntheit, Verbraucherloyalität und Marktführerschaft voran und positioniert Nike als dominanten Akteur im Sportlich Fußbekleidung Markt.

Das Kindersegment wird voraussichtlich bis 2030 mit einer robusten CAGR von 7,64% wachsen und damit das Wachstum der Erwachsenenkategorien übertreffen. Fuß Locker berichtete ein starkes zweistelliges Wachstum In seinen Kids Fuß Locker Geschäften während des Geschäftsjahres 2024, was die wachsende Bedeutung des Segments betont. Dieses Wachstum wird durch mehrere Faktoren angetrieben, einschließlich Eltern, die die ordnungsgemäße Fußentwicklung priorisieren, die rasche Expansion von Jugendsportligen und die steigende Popularität der Mini-Sneaker-Kultur sowohl als Modetrend als auch als Lifestyle-Wahl. Zusätzlich hat der wachsende Einfluss sozialer Medien und Prominenten-Endorsements, die auf jüngere Zielgruppen abzielen, die Nachfrage In diesem Segment weiter vorangetrieben. Diese Potentiale erkennend, führen Marken wie Moolah Kicks geschlechtsspezifische Jugendschuh-Linien ein und gehen über den traditionellen Ansatz hinaus, Erwachsenendesigns zu verkleinern. Diese strategische Verschiebung unterstreicht den wachsenden Fokus darauf, die einzigartigen Bettürfnisse und Präferenzen der Jugenddemografie anzusprechen und etabliert das Kindersegment als kritischen Wachstumstreiber im Sportlich Fußbekleidung Markt.

Nach Kategorie: Premium-Segment führt Umsatzaufschwung

Im Jahr 2024 dominierten Massenangebote den Sportlich Fußbekleidung Markt und eroberten 68,48% des Marktanteils. Diese Dominanz wurde durch ihre Erschwinglichkeit und die Einbindung fortschrittlicher Technologien In Einstiegsprodukte vorangetrieben. Funktionen wie atmungsaktive Strickwaren und Phylon-basierte Mittelsohlen, die einst exklusiv für Prämie- oder Flaggschiff-Modelle waren, sind jetzt Standard In Massenangeboten. Diese strategische Integration hat das Wertversprechen dieser Produkte erheblich verbessert und Marken ermöglicht, eine breitere Verbraucherbasis ohne wesentliche Preiserhöhungen zu bedienen. Die Fähigkeit, hochwertige Produkte zu wettbewerbsfähigen Preisen zu liefern, hat die Position der Massenangebote im Markt gefestigt.

Das Prämie-Schuhsegment wird voraussichtlich während des Prognosezeitraums 2025-2030 mit einer robusten CAGR von 7,94% wachsen, angetrieben durch sich verändernde Verbraucherpräferenzen und innovative Markierungsstrategien. Im Jahr 2024 berichtete neu Balance 7,8 Milliarden USD Umsatz und markierte sein viertes aufeinanderfolgendes Jahr mit über 20% Wachstum. Der durchschnittliche Verkaufspreis der Marke überstieg 80 USD, was ihre erfolgreiche Positionierung im Prämie-Segment unterstreicht. Prämie-Marken nutzen zunehmend fortschrittliche Materialien, bieten exklusive limitierte Auflagen an und verwenden direkten Verbraucher-Storytelling, um Verbraucher anzusprechen, die Schuhe sowohl als Hochleistungsausrüstung als auch als Statussymbol wahrnehmen. Diese Strategien haben nicht nur die Markenloyalität gestärkt, sondern auch einen Anstieg des durchschnittlichen Verkaufspreises im gesamten Sportlich Fußbekleidung Markt vorangetrieben, was die wachsende Verbraucherneigung zu Prämie-Angeboten hervorhebt.

Nach Vertriebskanal: Online-Einzelhandel definiert Bequemlichkeit neu

Im Jahr 2024 trugen Sport- und Athletikwarengeschäfte 60,07% des Gesamtumsatzes bei, angetrieben durch die steigende Verbraucherpräferenz für Expertanpassungsservices und sofortige Produktverfügbarkeit-Schlüsselfaktoren, die hochwertige Käufe beeinflussen. Fuß Locker führt Innovationen In diesem Segment an, mit Plänen, 80 "Reimagined" Geschäfte In 2025 zu eröffnen. Diese Geschäfte werden fortschrittliche Technologien bieten, einschließlich digitaler Bildschirme, RFID-fähigem Inventarmanagement und Concierge-Dienstleistungen, die darauf ausgelegt sind, das In-Store-Shopping-Erlebnis zu verbessern und den wachsenden Erwartungen von Omnichannel-Verbrauchern gerecht zu werden. Zusätzlich hat DICK'S Sporting Waren eine bedeutende 2,4 Milliarden USD Übernahme von Fuß Locker angekündigt, die im Mai 2025 abgeschlossen werden soll. Diese Übernahme unterstreicht die strategische Bedeutung des Spezialeinzelhandelskanals und sein Potenzial, nachhaltiges Wachstum im Markt voranzutreiben.

online-Einzelhandel wird voraussichtlich mit einer zusammengesetzten jährlichen Wachstumsrate (CAGR) von 8,11% expandieren und ist damit der am schnellsten wachsende Kanal unter allen Einzelhandelsgeschäften. Radials Q4 2024 Umfrage hob hervor, dass 80% der Befragten sich wohl dabei fühlen, Sportartikel online zu kaufen, während fast 90% bereit sind, Schuhe digital zu kaufen, wenn der Rückgabeprozess nahtlos ist. Der e-Handel-Sektor entwickelt sich schnell, mit Innovationen wie virtuellen Anproben, KI-gestützten Größenempfehlungen und Same-Day-Lieferung, die das online-Shopping-Erlebnis erheblich verbessern. Diese Fortschritte ermöglichen es dem e-Handel, einen steigenden Anteil des Sportlich Fußbekleidung Marktes zu erobern und positionieren ihn als kritischen Treiber des zukünftigen Wachstums In der Branche.

Geografieanalyse

Im Jahr 2024 hielt Nordamerika einen dominanten Anteil von 34,81% des globalen Umsatzes, angetrieben durch seine etablierte Fitnesskultur, hohe Pro-Kopf-Einkommen und die strategische Lage der Hauptsitze Großer Marken. Das Wachstum der Region spiegelt die zunehmende Attraktivität von Boutique-Laufveranstaltungen, steigende Teilnahme an Sportligen und die Stärke eines florierenden Direct-Zu-Verbraucher (DTC) Marktes wider. Die Einzelhandelskonsolidierung hat an Schwung gewonnen, hervorgehoben durch DICK'S Übernahme von Fuß Locker. Dieser strategische Schritt stärkt die Kontrolle der Distributoren über Produktangebote und Preisstrategien und ermöglicht gleichzeitig eine Kapitalumverteilung hin zu innovativen Geschäftsformaten, die traditionelles Shopping mit fortschrittlichen digitalen Funktionen integrieren.

Europa bleibt ein reifer Markt für Sportlich Fußbekleidung, charakterisiert durch stetiges Wachstum und einen starken Fokus auf Nachhaltigkeit. Die Verbraucher der Region bevorzugen zunehmend umweltfreundliche und ethisch produzierte Schuhe, was Marken dazu antreibt, nachhaltige Herstellungspraktiken anzunehmen. Zusätzlich unterstützt die Popularität von im Freien-Aktivitäten wie Wandern und Laufen weiterhin die Nachfrage. Westeuropa, angeführt von Ländern wie Deutschland, dem Vereinigten Königreich und Frankreich, dominiert den Markt, während Osteuropa Potenzial für Wachstum zeigt aufgrund steigender verfügbarer Einkommen und zunehmendem Gesundheitsbewusstsein.

Asien-Pazifik ist darauf eingestellt, das globale Wachstum anzuführen, mit einer prognostizierten CAGR von 8,44% bis 2030. China und Indien dominieren als die primären Märkte der Region. Indiens junge Bevölkerung und wachsende Mittelschicht schaffen Möglichkeiten sowohl für mittelständische als auch Prämie-Marken. Vietnams Aufkommen als bedeutender Herstellungshub signalisiert eine Verschiebung In Lieferketten-Strategien und bietet kürzere Vorlaufzeiten und verbesserte Effizienz. Zusätzlich ziehen regierungsunterstützte Fitnesskampagnen In Südostasien, gepaart mit erhöhtem Sozial-Medien-Engagement, neue Verbraucher zum Sportlich Fußbekleidung Markt an und treiben die Wachstumstrajektorie der Region voran.

Wettbewerbslandschaft

Der Sportlich Fußbekleidung Markt ist mäßig konzentriert, mit zahlreichen regionalen und globalen Akteuren, die um Marktanteile wetteifern. Unternehmen differenzieren sich durch verschiedene Strategien, einschließlich vielfältiger Produktangebote, wettbewerbsfähiger Preisgestaltung, überlegener Materialqualität und robuster Marketingbemühungen. Digitale und soziale Medienplattformen sind zu wesentlichen Werkzeugen für die Bewerbung neuer Produkteinführungen und die Interaktion mit Verbrauchern geworden. Zusätzlich hat der e-Handel-Kanal In den letzten Jahren erhebliches Wachstum erfahren und ist zu einer bevorzugten Vertriebsmethode für führende Marktakteure geworden. Prominente Unternehmen im Markt umfassen Adidas Gruppe, Nike Inc., Skechers USA Inc., ASICS Corporation und Puma SE.

Marktdynamiken offenbaren eine wachsende Betonung auf Direct-Zu-Verbraucher-Kanäle, Nachhaltigkeitsinitiativen und technologische Innovation als kritische Differenziatoren. Diese Strategien werden zunehmend wichtig, da traditionelle Produktunterschiede schwinden. Beispielsweise berichtete Nike im Geschäftsjahr 2024, dass 44% seiner Gesamtumsätze durch NIKE Direct-Operationen generiert wurden, was die strategische Bedeutung der Aufrechterhaltung direkter Verbraucherbeziehungen unterstreicht.

Bedeutende Möglichkeiten existieren In unterversorgten Segmenten wie Frauen-Leistung-Schuhen, nachhaltigen Luxusprodukten und spezialisierten athletischen Nischen. Aufkommende Disruptoren nutzen fortschrittliche Materialien und innovative Herstellungstechniken, um die Kostenstrukturen und Innovationszyklen etablierter Akteure herauszufordern. Technologie spielt weiterhin eine transformative Rolle im Markt, wobei Marken Datenanalyse für Verbrauchererkenntnisse, 3D-Druck für schnelle Prototypenerstellung und digitale Plattformen zur Verbesserung des Markenengagements nutzen. Diese sich entwickelnde Wettbewerbslandschaft belohnt zunehmend Agilität und verbraucherorientierte Strategien über traditionelle Vorteile wie Größe und Vertriebsmacht.

Sportlich Fußbekleidung Industrieführer

Puma SE

Nike, Inc.

Skechers USA Inc.

ASICS Corporation

Adidas Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Reebok hat sein Produktportfolio mit der Einführung seines neuen Reebok FloatZig 2 Laufschuhs erweitert, der SuperFloat+ stickstoffinjizierte Schaumstoff und eine neu entwickelte Zig Tech Mittelsohle integriert, was zu einem federnderes, stabileren Fahrgefühl führt. Laut der Marke verbessert das aktualisierte Modell die Energierückgabe und Stabilität für tägliche Trainingseinheiten.

- Mai 2025: Skechers USA Inc hat sein Produktportfolio mit der Einführung seines neuen Skechers Aero Tempo erweitert, einer neuen leistungsorientierten Designsprache, die sich auf leichte Konstruktion und reaktionsfreudige Dämpfung konzentriert. Er ist auf Läufer zugeschnitten, die Geschwindigkeit und Agilität In ihren Schuhen priorisieren.

- Mai 2025: Die Norden Gesicht hat die Offtrail Hike Kollektion eingeführt, ihre neueste Trail-Running- und Wanderschuhlinie für raues Gelände und technische Abenteuer, verfügbar In sowohl Herren- als auch Damengrößen. Laut der Marke umfasst die Kollektion zwei Styles-den Offtrail Hike GORE-TEX Schuh und den Offtrail Hike LT Mid GORE-TEX Stiefel-beide mit schweren CORDURA-Obermaterialien, SKYCORE-Schlammschutz, Oberfläche CTRL-Gummiaußensohlen und einer PFAS-freien GORE-TEX 3L wasserdichten Membran für verbesserte Haltbarkeit, Schutz und Umweltverantwortung gebaut.

- Februar 2025: Merrell brachte seinen neuen Merrell MTL Adapt Matryx auf den Markt, einen Trail-Schuh für raues Gelände, mit der neuen Float Pro Plus Mittelsohle für reaktionsfreudige Dämpfung und einer Vibram Megagrip Außensohle für überlegene Traktion. Sein hydrophobes Matryx-Obermaterial gewährleistet Atmungsaktivität und schnelle Trocknung, was ihn ideal für nasse und technische Wanderwege macht. Der Schuh ist darauf ausgelegt, Haltbarkeit, Anpassungsfähigkeit und Komfort für ernsthafte Trail-Runner zu bieten, so die Marke.

Globaler Sportlich Fußbekleidung Marktberichtumfang

Sportlich Fußbekleidung ist ein allgemeiner Name für Schuhe, die für sportliche Aktivitäten entwickelt wurden.

Die globale Sportlich Fußbekleidung Industrie ist nach Produkttyp, Endverbraucher, Vertriebskanal und Geografie segmentiert. Basierend auf dem Produkttyp ist der Markt In Laufschuhe, Sportschuhe, Trekking-/Wanderschuhe und andere Produkttypen segmentiert. Nach Endverbraucher ist der Markt In Männer, Frauen und Kinder segmentiert. Nach Vertriebskanal ist der Markt In Sport- und Athletikwarengeschäfte, Supermärkte/Hypermärkte, online-Einzelhandelsgeschäfte und andere Vertriebskanäle segmentiert. Nach Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika segmentiert.

Für jedes Segment wurden die Marktdimensionierung und -prognosen auf Wertbasis (In USD) durchgeführt.

| Laufschuhe |

| Sportschuhe |

| Adventure Sports Schuhe |

| Andere Produkttypen |

| Schuhe |

| Stiefel |

| Männer |

| Frauen |

| Kinder |

| Premium |

| Masse |

| Sport- und Athletikwarengeschäfte |

| Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Aktivität | Laufschuhe | |

| Sportschuhe | ||

| Adventure Sports Schuhe | ||

| Andere Produkttypen | ||

| Nach Produkttyp | Schuhe | |

| Stiefel | ||

| Nach Endverbraucher | Männer | |

| Frauen | ||

| Kinder | ||

| Nach Kategorie | Premium | |

| Masse | ||

| Nach Vertriebskanal | Sport- und Athletikwarengeschäfte | |

| Supermärkte/Hypermärkte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Sportlich Fußbekleidung Markt und seine 2030-Prognose?

Der Sportlich Fußbekleidung Markt steht bei 182,6 Milliarden USD In 2025 und wird voraussichtlich 257,8 Milliarden USD bis 2030 bei einer CAGR von 7,14% erreichen.

Wie bedeutend ist der online-Einzelhandel für Sportlich Fußbekleidung?

online-Kanäle werden voraussichtlich eine CAGR von 8,11% verzeichnen und damit alle anderen Vertriebsformate übertreffen, da virtuelle Anproben und schnelle Erfüllung an Bedeutung gewinnen.

Welche Region bietet das höchste Wachstumspotenzial?

Asien-Pazifik wird voraussichtlich eine CAGR von 8,44% bis 2030 verzeichnen aufgrund steigender verfügbarer Einkommen, Urbanisierung und Großer junger Bevölkerung.

Wie differenzieren sich Marken In einer überfüllten Sportlich Fußbekleidung Industrie?

Unternehmen investieren In nachhaltige Materialien, datengetriebene Personalisierung, Direct-Zu-Verbraucher-Kanäle und limitierte Auflagen, um sich abzuheben und Verbraucherloyalität zu gewinnen.

Seite zuletzt aktualisiert am: