APAC-Marktanalyse für landwirtschaftliche Enzyme

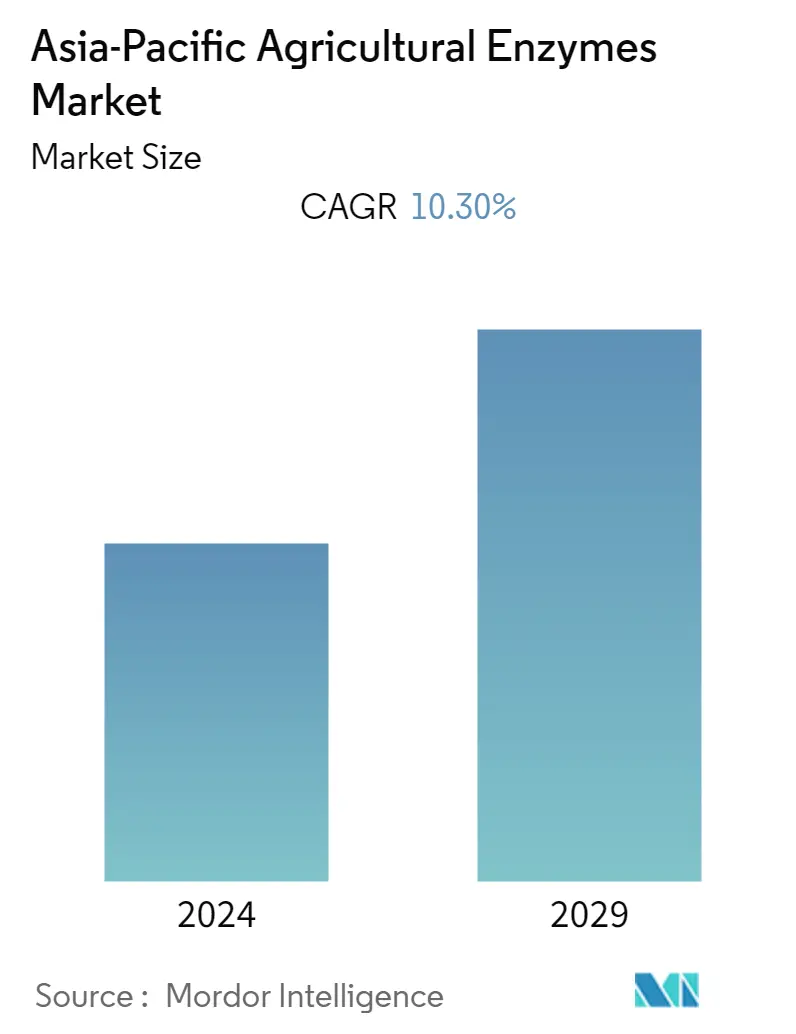

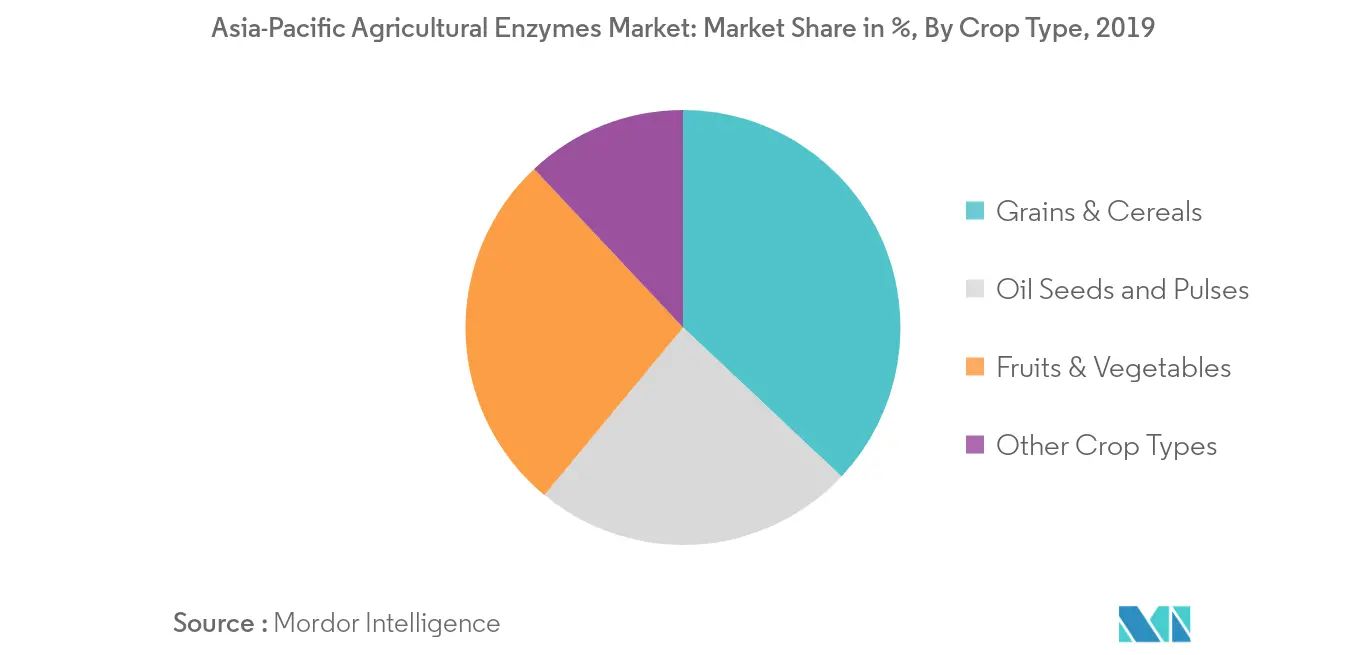

Der Markt für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum wird im Prognosezeitraum (2020–2025) voraussichtlich mit einer jährlichen Wachstumsrate von 10,3 % wachsen. Die Einführung des ökologischen Landbaus und die zunehmende Besorgnis der Verbraucher über die Chemikalien sind die Faktoren, die den Markt in der Region antreiben. Fortschrittliche Technologien in der Landwirtschaft gepaart mit dem wachsenden Trend zum ökologischen Landbau treiben den Markt für landwirtschaftliche Enzyme in der Region voran. Das Segment Getreide und Getreide dominiert den Markt, da es die größere Fläche für den ökologischen Anbau umfasst und der wachsende Verbrauch von Getreide in der Region eine Möglichkeit für den Einsatz landwirtschaftlicher Enzyme in landwirtschaftlichen Praktiken schafft und so das Wachstum des Marktes im Prognosezeitraum vorantreibt. Zu den führenden Unternehmen auf dem Markt gehören Enzyme India Pvt. Ltd., Elemental Enzymes, Agrilife, Novozymes und Creative Enzymes.

APAC-Markttrends für landwirtschaftliche Enzyme

Steigender Trend zum ökologischen Landbau

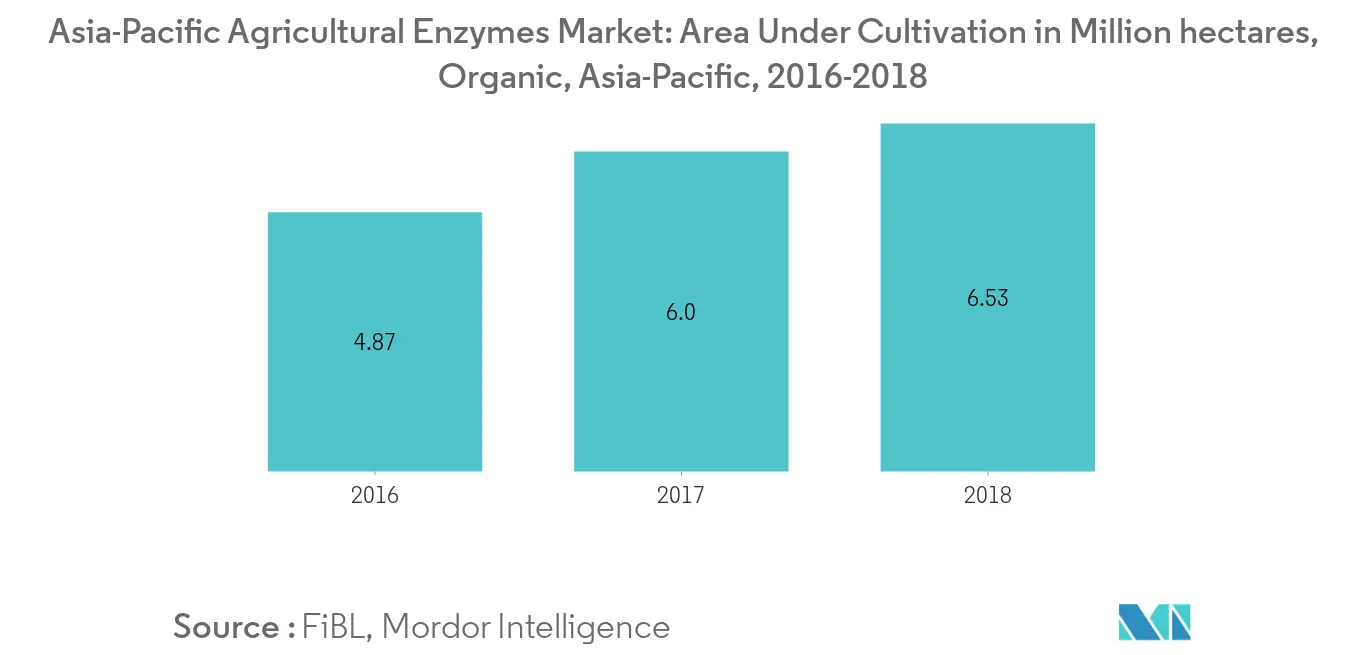

Die Sensibilisierung der Verbraucher und die Steigerung der Produktion von Bio-Lebensmitteln treiben den Markt für landwirtschaftliche Enzyme in der Region voran. Nach Angaben des Forschungsinstituts für biologischen Landbau (FiBL) beispielsweise belief sich der Bio-Markt in China im Jahr 2017 auf 8,54 Milliarden US-Dollar, womit das Land der weltweit viertgrößte Markt für Bio-Produkte war. Darüber hinaus meldeten Japan einen Wert von 1,57 Milliarden US-Dollar und Südkorea einen Bio-Marktwert von 371,2 Millionen US-Dollar. Regierungen im asiatisch-pazifischen Raum erkennen die ökologischen und wirtschaftlichen Vorteile des ökologischen Landbaus an und fördern den ökologischen Landbau und die ökologische Lebensmittelproduktion. Nach Angaben des FiBL umfasste die biologische Landwirtschaftsfläche in Asien im Jahr 2016 4,87 Millionen Hektar und ist im Jahr 2017 auf 6,0 Millionen Hektar gestiegen. Mit dem steigenden verfügbaren Einkommen verlagert sich die Präferenz der Verbraucher hin zu Bio-Produkten, was die Produzenten dazu ermutigt, biologischen Landbau zu betreiben bzw. zu betreiben Chemikalienfreie Produktionspraktiken werden somit das Wachstum des untersuchten Marktes vorantreiben.

Das Segment Getreide und Getreide dominiert den Markt

Nach Angaben des Forschungsinstituts für biologischen Landbau (FiBL) wurden in Asien 45 % der gesamten Bio-Ackerfläche für Ackerkulturen genutzt, die im Jahr 2017 2,7 Millionen Hektar ausmachten, wobei Getreide zu den wichtigsten Bio-Ackerkulturen gehörte, hauptsächlich Weizen und Reis etwa 1,1 Millionen Hektar, was 0,3 Prozent der gesamten Getreideanbaufläche in Asien entspricht. Das meiste Bio-Getreide wurde in China auf etwa 900.000 Hektar und in Kasachstan auf mehr als 65.000 Hektar angebaut. Im Jahr 2017 wurden hauptsächlich Reis, Körnermais und Weizen angebaut. Bio-Reis machte 42 % der gesamten Bio-Getreidefläche aus und machte zusammen mit Weizen 27 % und Körnermais 14,5 % aus. Alle drei zusammen repräsentierten fast 84 % der gesamten Bio-Getreidefläche in Asien. Bio-Reis wurde hauptsächlich in China auf einer Fläche von 322.000 Hektar angebaut, was 68 % des gesamten Bio-Reises in der Region ausmacht. Die größten Bio-Weizenanbauflächen befanden sich mit 143.000 Hektar ebenfalls in China, gefolgt von Kasachstan mit über 19.000 Hektar, was fast die gesamte Bio-Weizenanbaufläche in Asien darstellt. Somit wird der größere ökologische Getreideanbau im Prognosezeitraum den Agrarenzymmarkt für dieses Segment antreiben.

Überblick über die APAC-Branche für landwirtschaftliche Enzyme

Auf dem Markt für landwirtschaftliche Enzyme verfolgen Unternehmen verschiedene Strategien wie Produkteinführungen, Partnerschaften und Übernahmen, um einen größeren Marktanteil zu gewinnen. Zu den führenden Unternehmen auf dem Markt gehören Enzyme India Pvt. Ltd., Elemental Enzymes, Agrilife, Novozymes und Creative Enzymes.

APAC-Marktführer für landwirtschaftliche Enzyme

Creative Enzymes.

Enzyme India Pvt. Ltd.

Novozymes

Agrilife

Elemental Enzymes

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der APAC-Branche für landwirtschaftliche Enzyme

Landwirtschaftliche Enzyme fungieren als biologische Katalysatoren und finden in landwirtschaftlichen biologischen Verfahren wie der Verarbeitung von Ernte- und Ernterückständen, der Silagegärung und der Bioverarbeitung von Fasern umfangreiche Anwendung.

| Kohlenhydrate |

| Proteasen |

| Lipasen |

| Polymerasen und Nukleasen |

| Ernteschutz |

| Fruchtbarkeit |

| Regulierung des Pflanzenwachstums |

| Getreide und Cerealien |

| Ölsaaten und Hülsenfrüchte |

| Früchte, Gemüse |

| Andere Pflanzenarten |

| China |

| Indien |

| Japan |

| Australien |

| Rest des asiatisch-pazifischen Raums |

| Typ | Kohlenhydrate |

| Proteasen | |

| Lipasen | |

| Polymerasen und Nukleasen | |

| Anwendung | Ernteschutz |

| Fruchtbarkeit | |

| Regulierung des Pflanzenwachstums | |

| Erntetyp | Getreide und Cerealien |

| Ölsaaten und Hülsenfrüchte | |

| Früchte, Gemüse | |

| Andere Pflanzenarten | |

| Erdkunde | China |

| Indien | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums |

Häufig gestellte Fragen zur APAC-Marktforschung für landwirtschaftliche Enzyme

Wie groß ist der Markt für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum derzeit?

Der Markt für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 10,30 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum?

Creative Enzymes., Enzyme India Pvt. Ltd., Novozymes, Agrilife, Elemental Enzymes sind die wichtigsten Unternehmen, die auf dem Markt für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser Markt für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des Marktes für landwirtschaftliche Enzyme im Asien-Pazifik-Raum für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Marktes für landwirtschaftliche Enzyme im asiatisch-pazifischen Raum für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über landwirtschaftliche Enzyme im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von landwirtschaftlichen Enzymen im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse landwirtschaftlicher Enzyme im asiatisch-pazifischen Raum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.