Marktgröße und -anteil für erneuerbare Energien in Argentinien

Marktanalyse für erneuerbare Energien in Argentinien von Mordor Intelligence

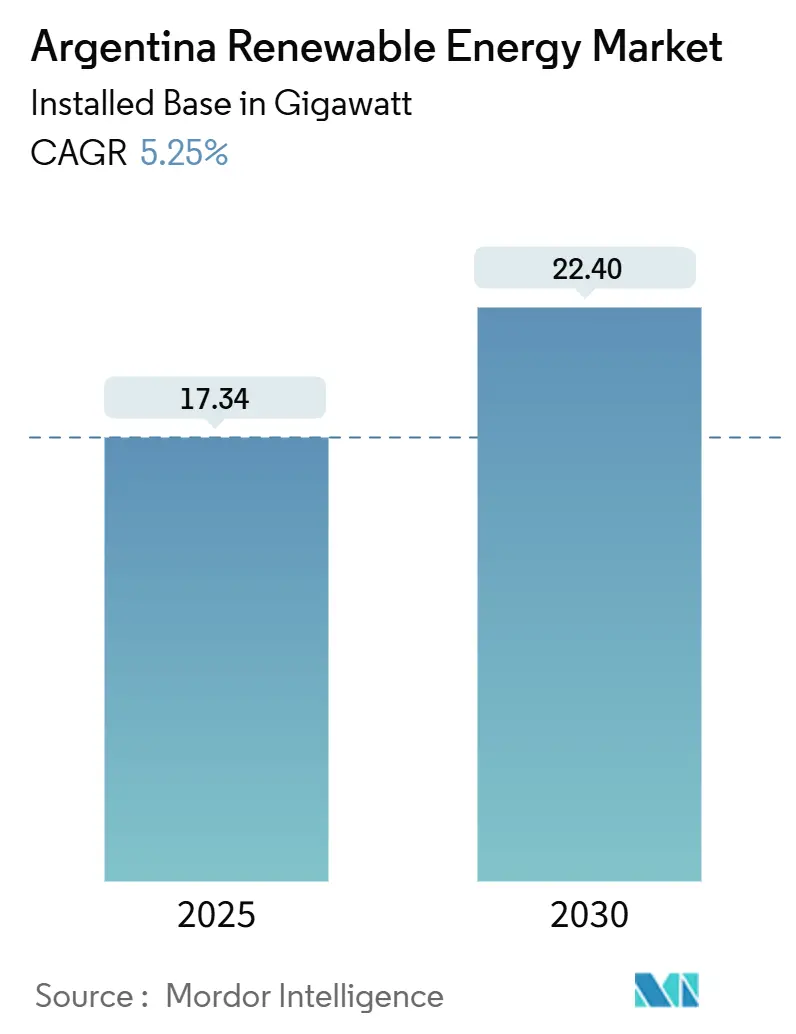

Die Marktgröße für erneuerbare Energien in Argentinien in Bezug auf die installierte Basis wird voraussichtlich von 17,34 Gigawatt im Jahr 2025 auf 22,40 Gigawatt bis 2030 wachsen, mit einer CAGR von 5,25% während des Prognosezeitraums (2025-2030).

Kapazitätserweiterungen konzentrieren sich hauptsächlich auf versorgungsmaßstäbliche Windparks in Patagonien und große Solaranlagen im Nordwesten, während die Inflationsmäßigung und ein prognostiziertes BIP-Wachstum von 5,2% in 2025 das Vertrauen der Investoren stärken. Regulatorische Sicherheit durch 30-jährige Garantien unter dem Großinvestitionsanreizregime (RIGI) zieht Entwickler an, die Projekte über 200 Millionen USD planen. Anhaltende Kostendeflation in der Lieferkette für Windturbinen und Solarmodule macht erneuerbare Energien günstiger als die Stromerzeugung aus fossilen Brennstoffen, ein Vorteil, der durch Argentiniens außergewöhnliche Ressourcenqualität verstärkt wird.[1]International Renewable Energy Agency, "Renewable Power Generation Costs 2024," irena.org Klimafinanzierungszuflüsse von multilateralen Entwicklungsbanken, grünen Anleihen und nachhaltigkeitsgebundenen Darlehen senken weiter die gewichteten durchschnittlichen Kapitalkosten für den argentinischen Markt für erneuerbare Energien und helfen dabei, die Finanzierungslücke für Übertragungsprojekte zu schließen, die entlegene ressourcenreiche Gebiete mit den Nachfragezentren in Buenos Aires verbinden.

Wichtige Erkenntnisse des Berichts

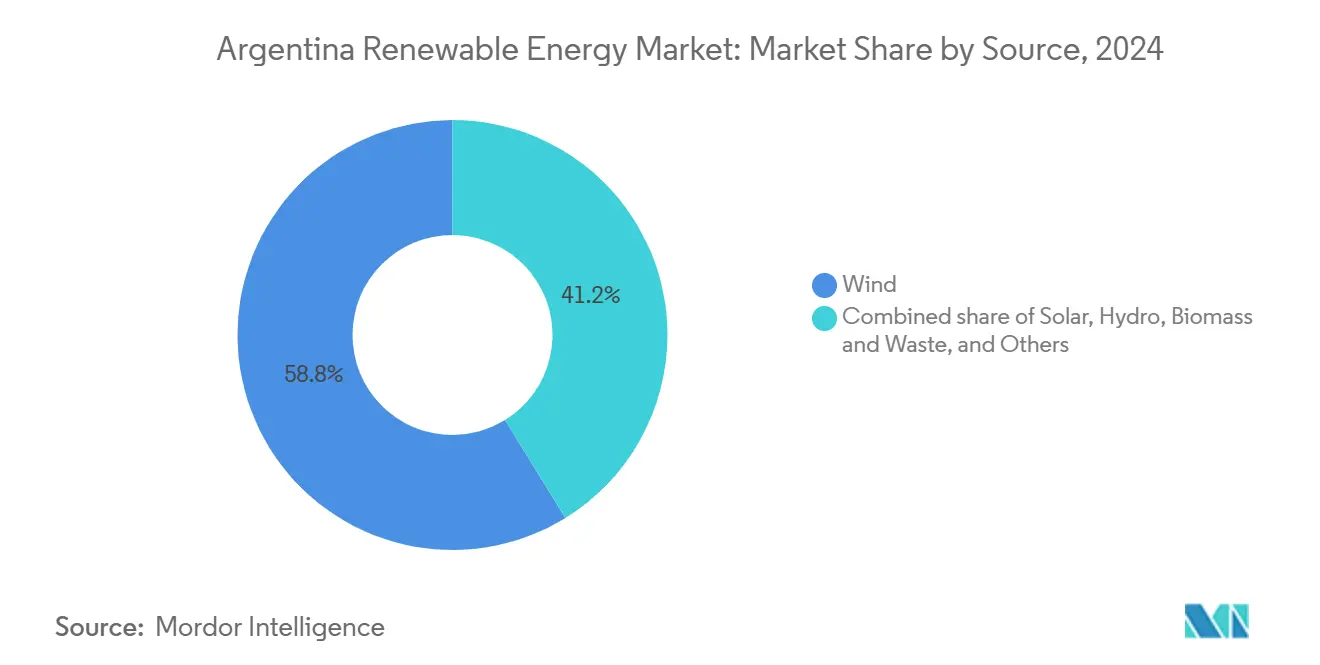

- Nach Quelle führte Windkraft mit 58,8% des argentinischen Marktanteils für erneuerbare Energien im Jahr 2024, während Solar die am schnellsten wachsende Quelle mit einer CAGR von 8,0% bis 2030 ist.

- Nach Netzanschluss machten netzgebundene Projekte 63% der Installationen im Jahr 2024 aus, während netzunabhängige und Mikronetz-Systeme mit 7% CAGR bis 2030 voranschritten.

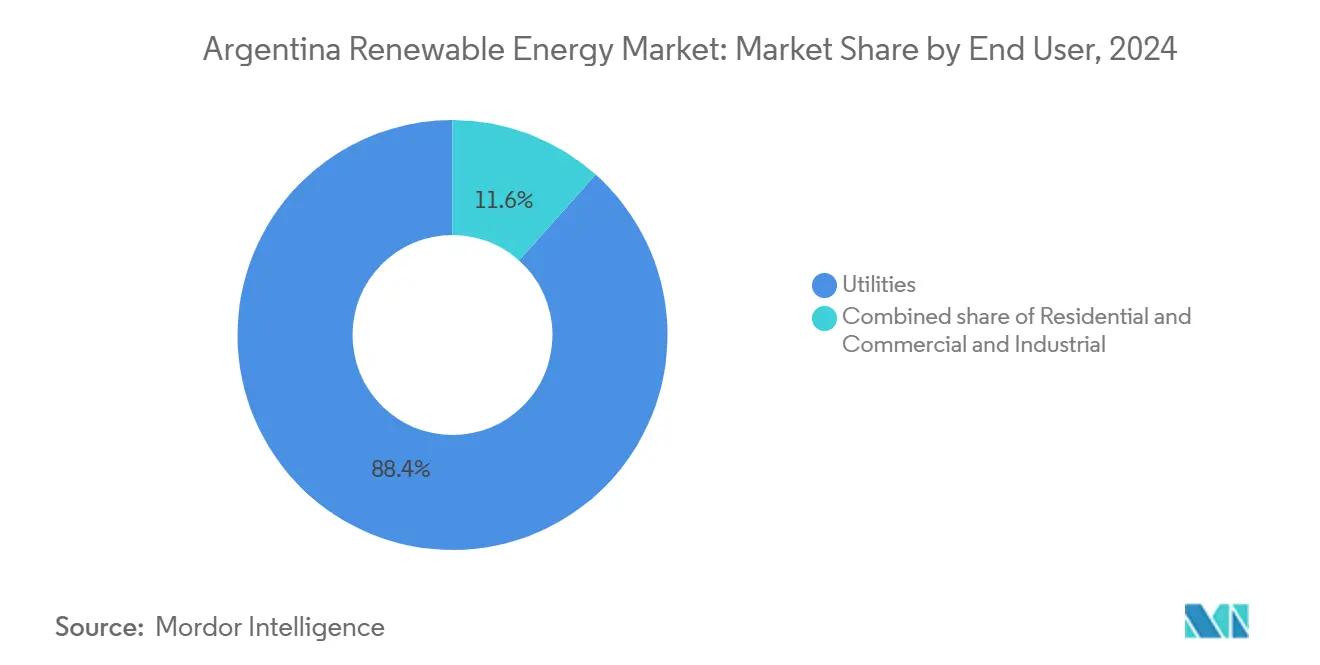

- Nach Endverbrauchern hielt das Versorgungssegment 88,4% der Kapazität im Jahr 2024; gewerbliche und industrielle Nutzer verzeichnen die höchste prognostizierte CAGR von 7,5% bis 2030.

Markttrends und Einblicke für erneuerbare Energien in Argentinien

Analyse der Treiberwirkung

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Ausschreibungsrunden für erneuerbare Energien (RenovAr & MATER) | +1.2% | Patagonien und Buenos Aires-Korridore | Mittelfristig (2-4 Jahre) |

| Sinkende LCOE für Solar-PV und Onshore-Wind | +0.8% | Ressourcenreiche Gebiete landesweit | Langfristig (≥ 4 Jahre) |

| Internationale Klimafinanzierungszuflüsse (grüne, nachhaltigkeitsgebundene Anleihen) | +0.6% | National, großmaßstäbliche Projekte | Mittelfristig (2-4 Jahre) |

| Nationale Netzexpansion (Plan Federal I & II) | +0.9% | Entlegener Süden und Nordwesten zu Nachfragezentren | Langfristig (≥ 4 Jahre) |

| Lokalisierung der Lithium-Batterie-Wertschöpfungskette ermöglicht Hybrid-EE-Speicheranlagen | +0.7% | Nordprovinzen (Lithiumabbau) zum nationalen Netz | Langfristig (≥ 4 Jahre) |

| Unternehmens-PPAs von exportorientierter Agrarwirtschaft (EU CBAM-Compliance) | +0.4% | Pampas-Region, exportorientierte Agrarzonen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Ausschreibungsrunden für erneuerbare Energien (RenovAr & MATER)

Argentiniens RenovAr- und MATER-Programme haben sich zu ausgefeilten Kapazitätszuteilungsinstrumenten entwickelt, die bankfähige PPAs für private Investoren liefern. Ein neuer MATER-Aufruf wies 209 MW Einspeisevorrang entlang von Korridoren mit überlegenen Ressourcen zu und gewährleistete Umsichtbarkeit für Projekte in Patagonien und Litoral. Die dritte RenovAr-Runde fügte 400 MW für kleine Anlagen hinzu und erweiterte den Marktzugang für dezentrale Erzeugung. Seit 2016 mobilisierten Ausschreibungsrunden mehr als 11 Milliarden USD, fügten 8,7 GW hinzu und positionierten den argentinischen Markt für erneuerbare Energien als regionale Benchmark für transparente Beschaffung. Weltbank-Garantien, die diese PPAs unterstützen, reduzieren das Kontrahentenrisiko in einem Land, das immer noch als High-Yield eingestuft wird. Die Kontinuität der Programme unter der Milei-Regierung signalisiert langfristige politische Unterstützung und erhält den Deal-Flow bis ins nächste Jahrzehnt aufrecht.

Sinkende LCOE für Solar-PV und Onshore-Wind

Globale Kostensenkungen bringen Solar-PV auf 0,044 USD/kWh und Wind auf 0,033 USD/kWh im Jahr 2024, Zahlen, die bereits unter Argentiniens thermischen Erzeugungskosten liegen. Patagonische Windparks erreichen Kapazitätsfaktoren über 40%, und nordwestliche Solaranlagen überschreiten 25%, was den Kostenvorteil verstärkt. Der 312 MW Cauchari-Komplex, fertiggestellt im Juli 2024, bewies, dass große Solaranlagen in entlegenen Wüsten Netzparität erreichen können. Privat- und gewerbliche Solaranlagen erreichten Break-even in Hochpreisprovinzen und stimulierten die Dachaufnahme und nährten das aufkommende dezentrale Segment. Fallende Hardware-Preise untermauern daher die 8,0% CAGR, die Solar im argentinischen Markt für erneuerbare Energien voraussichtlich erreichen wird.

Internationale Klimafinanzierungszuflüsse (grüne, nachhaltigkeitsgebundene Anleihen)

Argentinien profitiert von multilateralen Initiativen, die konzessionäre und kommerzielle Tranchen mischen und Zinsspannen bei langfristigen Krediten senken. IDB Invest erneuerte ein Nachhaltiges Finanzierungsprotokoll, das 37 lokale Kreditgeber abdeckt, die 94% des Kreditbestands repräsentieren.[2]IDB Invest, "Sustainable Financing Protocol Argentina," idbinvest.org Die EU-Argentinien-Kooperation zu grünem Wasserstoff öffnet die Tür zu europäischen Klimafonds, die an elektrolyseur-bereite erneuerbare Projekte gebunden sind. Deutschland signalisierte seine Bereitschaft, 1,7 Milliarden USD für Hochspannungsleitungen zu finanzieren, was beweist, dass Klimafinanzierung über Erzeugungsanlagen hinausgehen kann. Laufende Ausgaben von grünen und nachhaltigkeitsgebundenen Anleihen, jetzt ein 800 Milliarden USD globaler Markt, geben lokalen Entwicklern aufkommenden Zugang zu tiefen ESG-Kapitalquellen. IWF-Programmklauseln, die Raum für Klimainvestitionen reservieren, senken weiter die souveränitätsbezogene Unsicherheit.

Nationale Netzexpansion (Plan Federal I & II)

Der Übertragungsentwicklungsplan 2024-2050 reserviert 6,9 Milliarden USD für neue 500-kV-Leitungen, die Patagonien und den Nordwesten mit den Lastzentren in Buenos Aires verbinden.[3]DF SUD, "Plan de Expansión de Transmisión Eléctrica 2024-2050," dfsud.com HGÜ-Technologie wird Leitungsverluste über die 1.200 km Strecke reduzieren, die erstklassige Windfelder von industrieller Nachfrage trennt. Das nutzergesteuerte öffentliche Ausschreibungsverfahren lässt Entwickler spezifische Leitungen auslösen und richtet den Netzausbau an tatsächlichen Pipeline-Standorten aus. ICE verpflichtete sich zu 100 Millionen USD zur Stärkung von Knoten, die neue Kapazität integrieren. Obwohl Ausführungsrisiko besteht, erhöht die 30-jährige Stabilität unter RIGI die Bankfähigkeit von Übertragungskonzessionen und sollte die argentinische Marktgröße für erneuerbare Energien für Investoren zugänglich machen.

Analyse der Beschränkungswirkung

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Makroökonomische Instabilität & Devisenrisiko schrecken ausländische Direktinvestitionen ab | -0.9% | National, großmaßstäbliche Projekte | Kurzfristig (≤ 2 Jahre) |

| Übertragungsengpässe in ressourcenreichen Regionen (Patagonien, NOA) | -0.7% | Patagonien Wind und NOA Solar | Mittelfristig (2-4 Jahre) |

| Politische Unsicherheit durch Tarifeinfrierung und Energiesubventionsdebatte | -0.5% | National, betrifft Übernahme dezentraler Erzeugung | Kurzfristig (≤ 2 Jahre) |

| Landnutzungskonflikte mit indigenen Gemeinschaften verzögern Windparks | -0.3% | Patagonien, insbesondere Mapuche-Territorien | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Makroökonomische Instabilität & Devisenrisiko schrecken ausländische Direktinvestitionen ab

Obwohl prognostiziert wird, dass sie bis Ende 2025 auf 18-23% sinken wird, bleibt die Inflation die höchste in der G20 und kompliziert Kostenweitergabe in langfristigen PPAs. Kapitalkontrollen begrenzen die Umwandlung von Peso-Einnahmen in USD und trüben den Rückführungsweg für ausländische Sponsoren. Eine 50%ige Peso-Abwertung Ende 2023 belastete Projekte mit Peso-Kosten- und USD-Einnahmen-Missverhältnissen und veranlasste Kreditgeber, höhere Schuldendienstreserven zu verlangen. Fiskalkonsolidierung reduziert die Fähigkeit des Staates zur Mitfinanzierung der Übertragung und verlagert mehr Last auf private Bilanzen. Diese Faktoren erhöhen Mindestrenditen und verlangsamen das Commitment-Tempo im argentinischen Markt für erneuerbare Energien.

Übertragungsengpässe in ressourcenreichen Regionen (Patagonien, NOA)

Windparks in Chubut und Santa Cruz können weltklasse Faktoren erreichen, aber sehen sich Abregelung gegenüber, wenn 500-kV-Korridore während Spitzenerzeugung saturieren. Jujuy-Solarparks begegnen ähnlichen Beschränkungen und zwingen Betreiber, reduzierte Einspeisung oder negative Preise zu akzeptieren. Netzausbau hinkt oft hinter neuer Projektinbetriebnahme her, ein Missverhältnis, das Entwicklerrenditen erodiert. Das öffentliche Ausschreibungsverfahren hilft, doch Kritiker argumentieren, es könne systemweite Vorteile übersehen, indem es sich auf private Begünstigte konzentriert. Bis neue Leitungen betriebsbereit werden, bleibt verfügbare Anschlusskapazität die bindende Beschränkung für die argentinische Marktgröße für erneuerbare Energien, die monetarisiert werden kann.

Segmentanalyse

Nach Quelle: Wind-Dominanz steht Solar-Beschleunigung gegenüber

Wind trug 58,8% zum argentinischen Marktanteil für erneuerbare Energien im Jahr 2024 bei, verankert durch Kapazitätsfaktoren über 40% in Patagonien. Genneias 240 Millionen USD Windpark und AES Argentiniens 102,4 MW Erweiterung veranschaulichen anhaltenden Investitionsappetit. Solar zeigt jedoch die schnellste Trajektorie mit 8,0% CAGR, unterstützt durch den 312 MW Cauchari-Komplex und Verano Energys 200 MW San Rafael-Projekt. Lokale Panelfertigung wird 2025 beginnen und Währungsabsicherung durch Reduzierung der Importbedürfnisse verbessern. Wasserkraft bleibt stabil durch die langwierigen 1,3 GW Kirchner-Cepernic-Dämme, während Biomasse mit Agrarwirtschaftsclustern ausgerichtet ist, die Abfall-zu-Energie-Lösungen suchen.

Kostenkonvergenz verschiebt Kapitalallokation. Globale Modul- und Turbinenpreisrückgänge, kombiniert mit außergewöhnlicher Einstrahlung und Windgeschwindigkeiten, machen beide Technologien günstiger als Gas-GuD-Kraftwerke. Umweltrechtsstreitigkeiten, wie der Gerichtsbeschluss, der Enel dazu verpflichtet, Turbinen bis Ende 2025 zu entfernen, fügen Compliance-Kosten für Wind hinzu. Solars dezentrales Potenzial durchdringt Privathaushalts- und KMU-Dächer, besonders wo Subventionen abnehmen und Tarife steigen. Da Hardware-Kosten fallen, wird die argentinische Marktgröße für erneuerbare Energien, die Solar zugeordnet ist, wahrscheinlich einen Teil der aktuellen Lücke zu Wind zwischen 2025 und 2030 schließen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Netzanschluss: Netzgebundene Dominanz verschiebt sich zu Mikronetz-Lösungen

Netzgebundene Anlagen umfassten 63% der Kapazität im Jahr 2024 und nutzten langfristige PPAs und gesicherte Einspeisung. Netzunabhängige und Mikronetz-Systeme expandieren mit 7% CAGR, besonders im dünn besiedelten Patagonien und Bergbauprovinzen, wo neue Lithiumsolen zuverlässige Vor-Ort-Stromversorgung benötigen. Der argentinische Markt für erneuerbare Energien profitiert von heimischer Batterieproduktion und schützt Mikronetz-Wirtschaftlichkeit vor Währungsschwankungen.

Neue 500-kV-Leitungen werden Übertragungskapazität nach Buenos Aires erhöhen, doch bis sie in Betrieb gehen, bleiben Mikronetze die pragmatische Lösung für entlegene Lasten. EU-finanzierte Wasserstoff-Pilotprojekte an der patagonischen Küste spezifizieren auch eine inselhafte erneuerbare Versorgung. Regulatorische Rahmen erlauben Netzabrechnung für netzunabhängige Installationen, die später an das Hauptnetz anschließen, und gewährleisten Investitionskontinuität. Mit der Zeit wird der Anteil von Mikronetzen an der argentinischen Marktgröße für erneuerbare Energien wahrscheinlich das heutige einstellige Niveau überschreiten, aber der Großteil der Erzeugung wird bis 2030 netzgebunden bleiben.

Nach Endverbrauchern: Versorgungsmaßstab-Dominanz herausgefordert durch dezentrales Wachstum

Versorgungsunternehmen kontrollierten 88% der Kapazität im Jahr 2024 und verließen sich auf 20-jährige US-Dollar-PPAs, die in RenovAr und MATER gewonnen wurden.[4]WBCSD, "Corporate Renewable Procurement in Argentina," wbcsd.org YPF Luz' 305 MW El Quemado-Anlage veranschaulicht den Maßstab. Gewerbe- und Industriekunden sichern sich nun direkte Versorgung durch Unternehmens-PPAs, wobei Telecom Argentina einen 10-Jahres-Vertrag unterzeichnete, um Rechenzentren mit Wind und Solar zu versorgen. Dezentrales Wachstum beschleunigt sich, wo Stromtarife nahe Kostendeckungsniveaus liegen.

Unternehmerische ESG-Verpflichtungen, besonders für Agrarwirtschaftsexporteure, die dem EU-Kohlenstoffgrenzausgleichsmechanismus unterliegen, steigern die Nachfrage nach Zähler-nachgelagerten erneuerbaren Energien. Seit 2017 bestehende Netzabrechnungsrahmen reduzieren administrative Reibung. Das Privathauslaltssegment bleibt dünn aufgrund von Kreditknappheit, obwohl Tarifneuausrichtungen 2024 Amortisationszeiten verbessern werden. Die argentinische Marktgröße für erneuerbare Energien für Gewerbe- und Industriedächer wird projiziert mit 7,5% CAGR bis 2030 zu wachsen und den Versorgungsanteil schrittweise zu erodieren, ohne die Systemstabilität zu stören.

Geografische Analyse

Patagonien beherbergt den Großteil der Windkapazität mit durchschnittlichen Geschwindigkeiten über 9 m/s und Faktoren über 40%, doch Leitungssättigung Richtung Buenos Aires erzwingt periodische Abregelung dfsud.com. Die nordwestlichen Provinzen Jujuy und Salta verlassen sich auf intensive Sonneneinstrahlung über 2.200 kWh/m² pro Jahr, Bedingungen, die Versorgungsprojekte wie Cauchari untermauern. Lithiumabbau in derselben Region fügt lokale Nachfrage hinzu und ermöglicht mitangesiedelte Solar-Speicher-Anlagen, die netzunabhängige Operationen verankern.

Die Metropolregion Buenos Aires, die mehr als ein Drittel der nationalen Last ausmacht, zieht dezentrale Dachaufnahme an, weil hohe Tarife Amortisationen verbessern. Zentralprovinzen Córdoba und Santa Fe sehen Wachstum in Gewerbe- und Industrieinstallationen, die in Unternehmens-PPAs eingebunden sind, motiviert durch Exporteure Bedürfnis, Lieferketten zu dekarbonisieren. Die Cuyo-Region, dank ausgewogener Wind- und Solarressourcen und bestehender 500-kV-Verbindungen, entwickelt sich als diversifizierter Hub, der sowohl lokale Industrie als auch das nationale Netz speist.

Regionale Anreize schaffen Mikro-Klimata für Investitionen. Chubut bietet Provinzsteuerrabatte für Windentwickler, während Jujuy kleine Solar-Kits für entlegene Dörfer finanziert. Doch soziale Akzeptanz variiert: Mapuche-Gemeinschaften in Río Negro erhielten ein Dezember-2024-Urteil, das die Entfernung von Turbinen von heiligen Ländern erzwingt, ein Präzedenzfall, der wahrscheinlich künftige Projekte beeinflussen wird. Umwelt-NGOs überprüfen zunehmend kumulative Wildtierauswirkungen, besonders in Vogelzugkorridoren. Diese Faktoren machen regionales Stakeholder-Management zu einem entscheidenden Erfolgselement im argentinischen Markt für erneuerbare Energien.

Wettbewerbslandschaft

Der Markt zeigt moderate Konzentration, wobei die fünf größten Betreiber die meiste installierte Kapazität kontrollieren. Genneia, YPF Luz und Pampa Energía nutzen lokale Finanzierungskanäle und Kenntnis regulatorischer Nuancen, während Enel Green Power, Acciona Energía und Nordex Argentina Technologie und grenzüberschreitendes Kapital liefern. Jüngste Eröffnungen, wie die 90 MW Sierras Blancas Solaranlage, veranschaulichen Genneias Fähigkeit, sich über Wind hinaus zu diversifizieren.

Strategische Partnerschaften dominieren. Heimische EPCs arbeiten mit ausländischen OEMs zusammen, um schlüsselfertige Lösungen zu liefern, die RenovAr-Spezifikationen erfüllen. Vertikale Integration gewinnt Boden, da Argentiniens erste Solarmodulfabrik in Betrieb geht und Upstream-Wert erfasst sowie Devisenexposure für künftige Entwicklungen reduziert. Akteure mit internen Speicherangeboten nutzen Argentiniens Lithium-Vorteil, um Batterien mit PV zu bündeln, ein Vorteil bei Ausschreibungen für Mikronetze in Bergbau- oder Grenzgemeinschaften.

Finanzierungsinnovation unterscheidet Marktführer. Nachhaltigkeitsgebundene Kredite, die an Emissionsreduktionsziele gebunden sind, geben Kostenvorteile für Firmen, die Umweltvorteile dokumentieren können. 2024 ausgegebene grüne Anleihen finanzieren Pipeline-Ergänzungen unter Strukturen, die Kupon-Step-ups mit verifizierten Outputs ausrichten. Digitalisierungstrends setzen sich fort, wobei Fernerkundung und KI-gesteuerte Prognosen adoptiert werden, um Einspeisung zu optimieren und Abregelung zu minimieren. Umweltrechtsstreitigkeitsrisiko drängt Entwickler dazu, mehr in Baseline-Biodiversitätsstudien zu investieren, wo europäische Marktführer Expertise besitzen.

Branchenführer für erneuerbare Energien in Argentinien

-

Genneia SA

-

YPF Luz

-

Central Puerto SA

-

Pampa Energía SA

-

360 Energy SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Genneia eröffnete einen neuen Windpark nach einer Investition von 240 Millionen USD und fügte Kapazität trotz eines angespannten Kreditumfelds hinzu.

- Februar 2025: Ganfeng Lithium begann die Produktion im Mariana-Projekt in Salta mit einer integrierten Solarversorgung, nach 980 Millionen USD Kapitalausgaben.

- Februar 2025: TGS kündigte Pläne an, 327 Millionen USD in erneuerbare Projekte bis 2029 zu investieren und sich über den Gastransport hinaus zu diversifizieren.

- Oktober 2024: Verano Energy begann mit dem Bau des 200 MW San Rafael Solarparks und zeigte anhaltendes ausländisches Interesse.

Berichtsumfang für den Markt erneuerbare Energien in Argentinien

Der Marktbericht für erneuerbare Energien in Argentinien umfasst:

| Solar |

| Wind |

| Wasserkraft |

| Biomasse und Abfall |

| Sonstige |

| Netzgebunden |

| Netzunabhängig/Mikronetz |

| Privathaushalte |

| Gewerbe und Industrie |

| Versorgungsunternehmen |

| Nach Quelle | Solar |

| Wind | |

| Wasserkraft | |

| Biomasse und Abfall | |

| Sonstige | |

| Nach Netzanschluss | Netzgebunden |

| Netzunabhängig/Mikronetz | |

| Nach Endverbrauchern | Privathaushalte |

| Gewerbe und Industrie | |

| Versorgungsunternehmen |

Schlüsselfragen beantwortet im Bericht

Wie groß ist die aktuelle Größe des argentinischen Marktes für erneuerbare Energien?

Der argentinische Markt für erneuerbare Energien misst 17,34 GW im Jahr 2025 und wird projiziert, 22,4 GW bis 2030 zu erreichen.

Welche Technologie dominiert heute die Kapazität?

Windkraft führt mit 58,8% des argentinischen Marktanteils für erneuerbare Energien im Jahr 2024 dank Patagoniens außergewöhnlicher Windressourcen.

Wie schnell wächst Solar in Argentinien?

Solarkapazität wird voraussichtlich eine 8,0% CAGR zwischen 2025 und 2030 erreichen, die höchste unter allen erneuerbaren Quellen.

Welche Anreize stehen für große Projekte zur Verfügung?

Das Großinvestitionsanreizregime gewährt 30-jährige Steuer- und regulatorische Stabilität für erneuerbare Projekte mit CAPEX über 200 Millionen USD.

Warum sind Unternehmens-PPAs in Argentinien wichtig?

Exportorientierte Unternehmen unterzeichnen Unternehmens-PPAs, um saubere Energie zu sichern, was dabei hilft, EU-Kohlenstoffgrenzausgleichsmechanismus-Anforderungen zu erfüllen und gegen Tariferhöhungen abzusichern.

Welche Herausforderungen könnten weiteres Wachstum verlangsamen?

Kurzfristige makroökonomische Volatilität und Übertragungsengpässe in Patagonien und dem Nordwesten können Projektausführung verzögern und volle Ressourcennutzung begrenzen.

Seite zuletzt aktualisiert am: