Algenprotein Marktgröße und Marktanteil

Algenprotein Marktanalyse von Mordor Intelligence

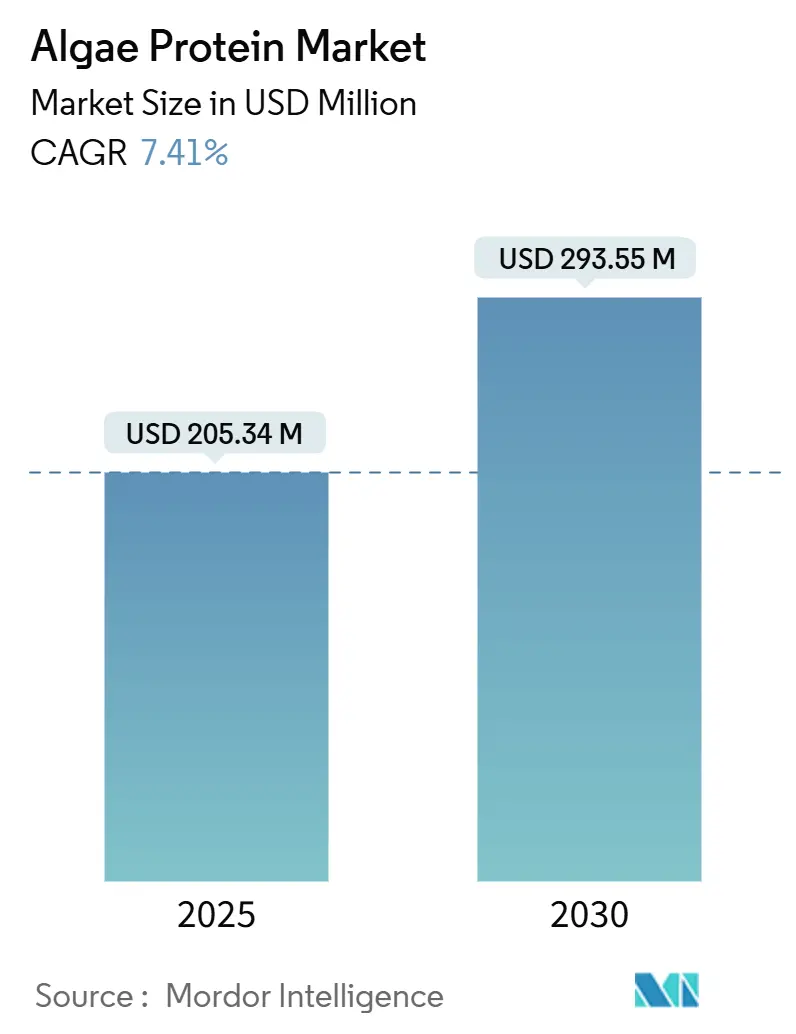

Im Jahr 2025 wird der Algenprotein Markt voraussichtlich auf USD 205,34 Millionen geschätzt, und bis 2030 wird er voraussichtlich auf USD 293,55 Millionen ansteigen, was eine stetige Wachstumsrate von 7,41% CAGR bedeutet. Regulatorische Zustimmungen, insbesondere die FDA-Befürwortung von Galdieria-Extrakt blau im Juni 2025 und Europas Genehmigung von über 20 Algenarten im Jahr 2024, erweitern die Produktanwendungen[1]Quelle: United States Food and Drug Administration, "FDA Approves Three Food Colors from Natural Sources", www.fda.gov. Die schnelle Einführung geschlossener Photobioreaktor-Systeme, Fortschritte in der Stammtechnik und eine wachsende Verbraucherpräferenz für nachhaltiges Protein treiben die kommerzielle Expansion voran. Investitionen fließen in umfangreiche, automatisierte Anlagen: Beispielsweise hat Brevels 27.000 ft² große Anlage in Israel Anfang 2025 den Betrieb aufgenommen und strebt eine erhebliche jährliche Produktion an. Diese Entwicklungen, zusammen mit etablierten ernährungsphysiologischen und funktionellen Vorteilen, treiben eine starke globale Nachfrage nach Nahrungsergänzungsmitteln, funktionellen Lebensmitteln und Tierfutter an. Darüber hinaus, während Verbraucher zu pflanzenbasierten und klimaresistenten Proteinen wechseln, sticht Algenprotein hervor, da es im Vergleich zu Soja oder tierischen Quellen minimale Land-, Wasser- und Energieressourcen benötigt, was es in einer Zeit der Umweltbesorgnis sehr attraktiv macht. In der gleichen Richtung ziehen Algen, insbesondere Mikroalgen wie Chlorella und Spirulina, die reich an vollständigem Protein sind und alle essentiellen Aminosäuren sowie Antioxidantien, Omega-3-Fettsäuren, Vitamine und Mineralstoffe enthalten, Hersteller weiter dazu an, Algenprotein zu berücksichtigen, was das Marktwachstum vorantreibt.

Wichtige Berichtsergebnisse

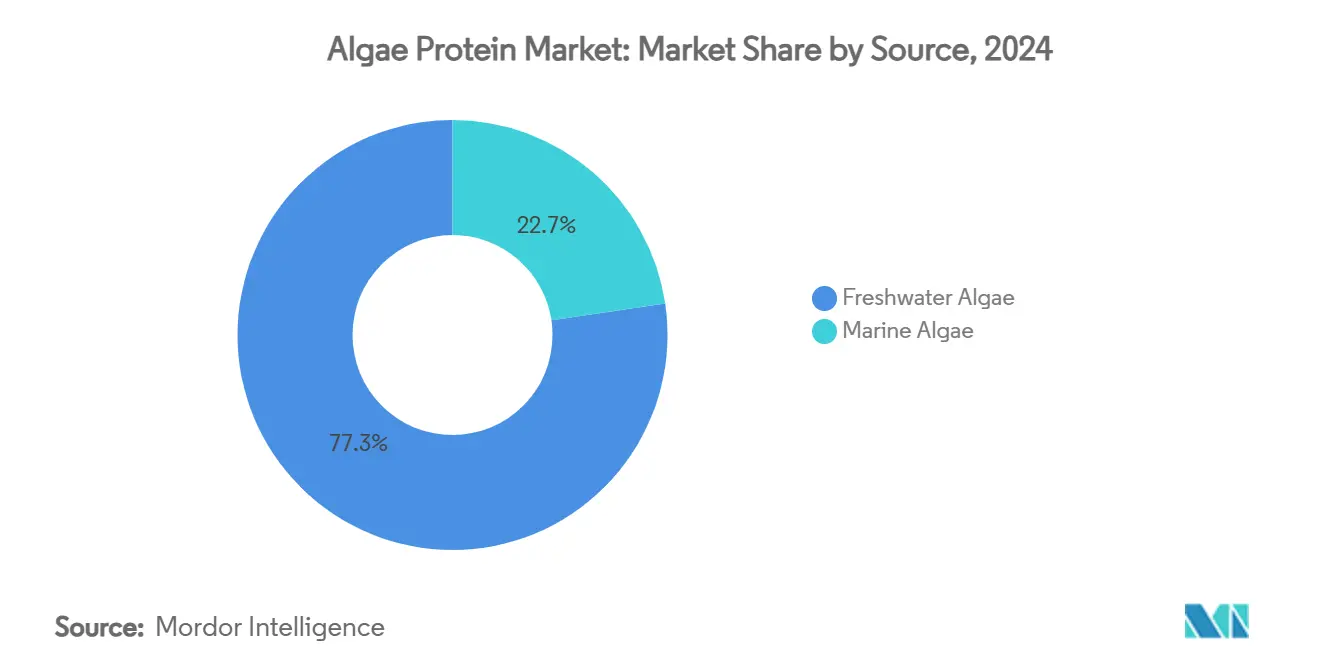

- Nach Quelle führten Süßwasseralgen mit 77,34% des Algenprotein Marktanteils im Jahr 2024, während Meeresalgen voraussichtlich mit einer CAGR von 7,86% bis 2030 wachsen werden.

- Nach Typ eroberte Spirulina 56,51% des Algenprotein Marktes 2024, während Chlorella für eine CAGR von 8,12% bis 2030 positioniert ist.

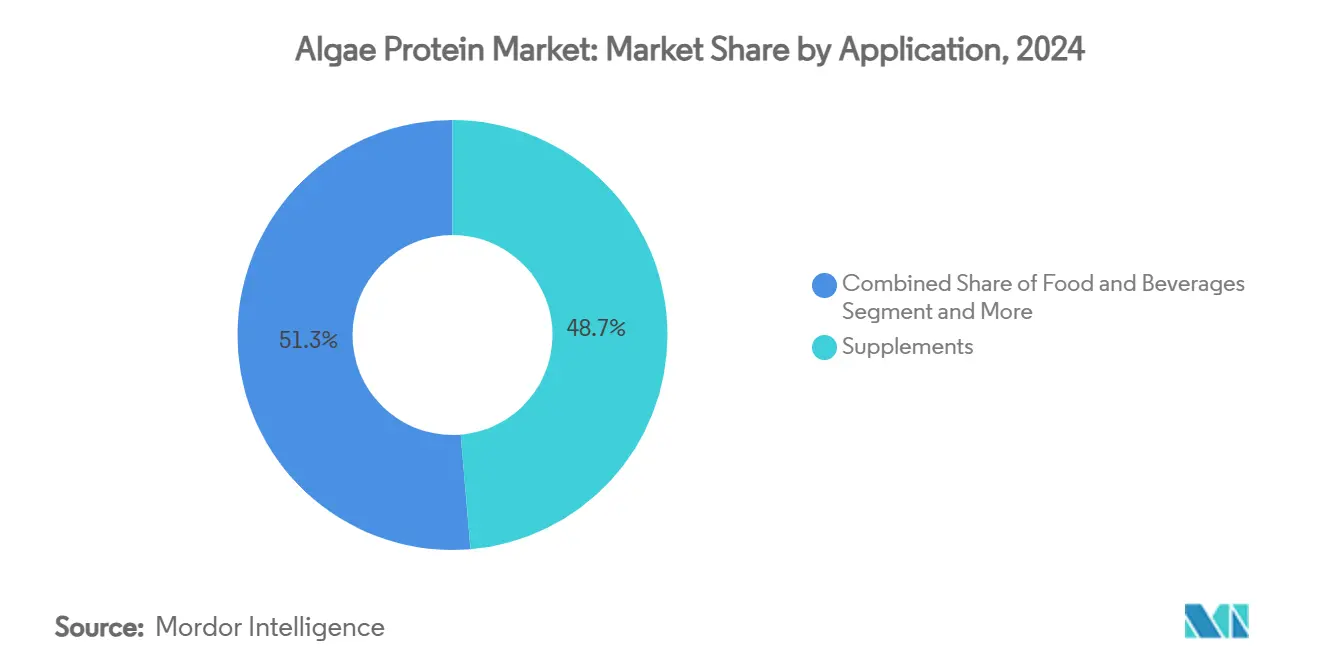

- Nach Anwendung machten Nahrungsergänzungsmittel 48,67% der Algenprotein Marktgröße im Jahr 2024 aus; das Lebensmittel- und Getränkesegment expandiert mit einer CAGR von 7,54% bis 2030.

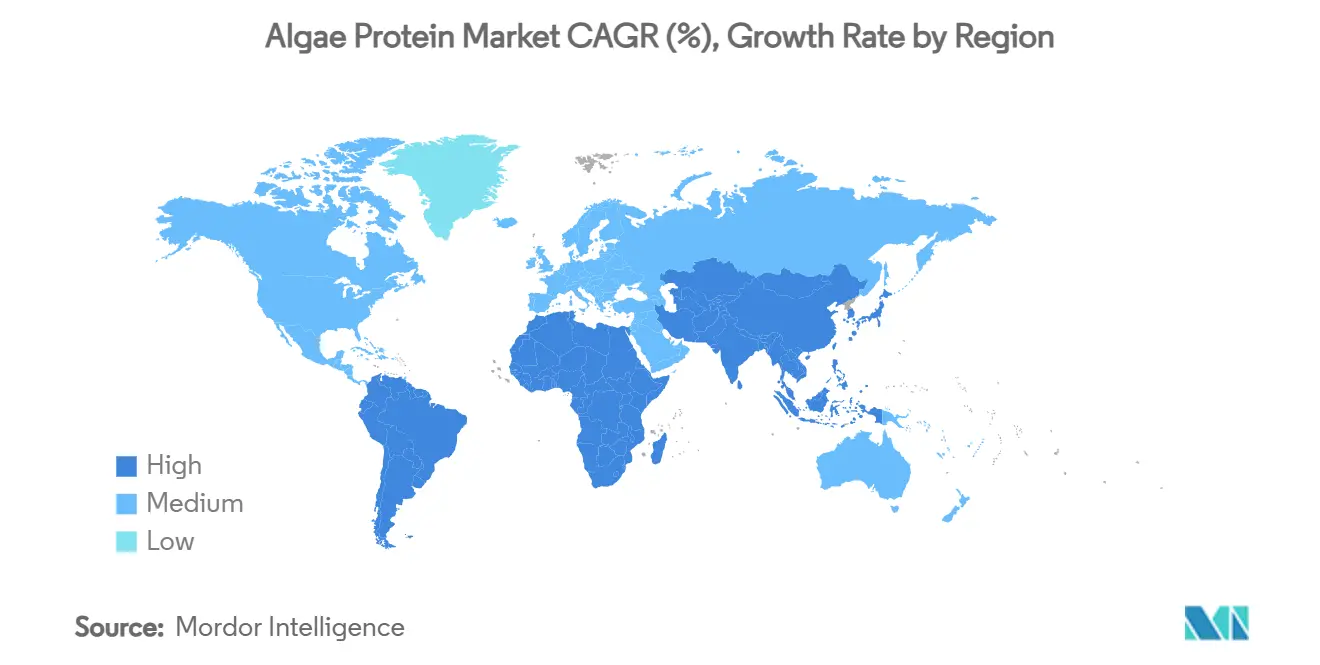

- Nach Geographie hielt Nordamerika 29,53% des Algenprotein Marktanteils im Jahr 2024, aber Asien-Pazifik entwickelt sich mit einer CAGR von 8,48% bis 2030.

Globale Algenprotein Markttrends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Großangelegte Investitionen in Photobioreaktoren | +1.8% | Global, konzentriert in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach pflanzenbasierten und nachhaltigen Proteinen | +1.5% | Global, angeführt von Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte in der Algenkultivierung | +1.2% | Asien-Pazifik Kern, Übertragung nach Nordamerika | Mittelfristig (2-4 Jahre) |

| Expansion in funktionellen Lebensmitteln und Nutraceuticals | +0.9% | Nordamerika und Europa, aufkommend in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Zunehmende vegane und vegetarische Bevölkerung weltweit | +0.7% | Global, am stärksten in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Reiches Nährwertprofil von Algen | +0.6% | Global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Großangelegte Investitionen in Photobioreaktoren

Vollständig geschlossene Photobioreaktor-Farmen transformieren die Produktionsökonomie dank kommerzieller Finanzierung. Brevels neueste Anlage zeigt diese Evolution und nutzt LED-basierte Beleuchtung und kontinuierliche Ernte, um Proteinkonzentrationen von über 60% Trockengewicht zu erreichen. Photobioreaktoren schaffen kontrollierte Umgebungen, die Licht, Temperatur und CO₂-Werte fein abstimmen und eine konsistente Biomasseausbeute garantieren, die für kommerzielle Anwendungen vital ist. Zum Beispiel hob eine peer-reviewte Studie in Sustainability (Mai 2025) hervor, dass Säuleneinheiten mit trichterförmigen Spoilern die Biomasseausbeute um 18,18% und die CO₂-Fixierung um 13,95% steigerten. Darüber hinaus haben Technologiefortschritte die Betriebskosten gesenkt und Algenprotein zunehmend wettbewerbsfähig gemacht. Sowohl Nationen als auch Unternehmen stärken Algeninitiativen durch Subventionen und strategische Allianzen. Solar Foods' Fabrik in Finnland mit einer Kapazität von 160 Tonnen pro Jahr ist Vorreiter bei der mikrobiellen Fermentation mit eingefangenem CO₂ und grünem Wasserstoff, wie von BIOCOM Interrelations GmbH berichtet. Gemeinsam mindern diese Schritte nicht nur Risiken, sondern stärken auch die globale Lieferkette.

Steigende Nachfrage nach pflanzenbasierten und nachhaltigen Proteinen

Angetrieben von Gesundheits-, ethischen und Umweltbedenken wenden sich Verbraucher zunehmend Alternativen zu tierischen Proteinen zu. Algenprotein sticht mit seinem vollständigen Aminosäureprofil hervor und ist eine überzeugende Ernährungswahl. Beispielsweise berichtete der International Food Information Council, dass 2023 etwa 28% der Befragten in den Vereinigten Staaten angaben, ihren Konsum von vollwertigen Pflanzenproteinquellen im vergangenen Jahr erhöht zu haben. In einer verwandten Entwicklung replizieren blau-grüne Stämme, die an der Universität Kopenhagen entwickelt wurden, nun Fleischfasern und adressieren die Texturherausforderungen, die zuvor die Adoption pflanzenbasierter Optionen behinderten. Darüber hinaus, wie vom Dänischen Technologischen Institut hervorgehoben, integrieren nationale Futterinitiativen wie Dänemarks ReMAPP Mikroalgen in Viehfutter und reduzieren die Abhängigkeit von Soja. Diese Mischung aus Gesundheitsbewusstsein, Nachhaltigkeit und innovativen Schritten transformiert die Proteinlandschaft, wobei Algen als ein zentraler Akteur hervorgehen.

Technologische Fortschritte in der Algenkultivierung

Innovationen wie automatisierte Photobioreaktoren, verfeinerte Stammauswahl und Gentechnik haben die Biomasseproduktivität und Proteinausbeute merklich gesteigert. Diese Fortschritte ermöglichen eine präzise Kontrolle über Wachstumsbedingungen und führen zu einer konsistenteren und qualitativ hochwertigeren Proteinausbeute. Forschung von Biotechnology for Biofuels hebt hervor, dass spiralförmige Strömungswirbel in Rohrreaktoren die CO₂-Fixierung und das Wachstum um 33% im Vergleich zu traditionellen Leitblechen steigern. Dieselbe Quelle bemerkt, dass eine Kombination aus automatisierten Mischern und elektrischer Feldstimulation zu einer 20%igen Produktivitätssteigerung für Limnospira fusiformis führt. Zusätzlich haben Fortschritte bei Ernte- und Trocknungsmethoden die Verarbeitungskosten gesenkt und die wirtschaftliche Rentabilität von Algenprotein verbessert. Verbesserte CO₂-Nutzung und Abwasserrecycling stärken weiter die Nachhaltigkeit und Skalierbarkeit.

Expansion in funktionellen Lebensmitteln und Nutraceuticals

Reich an essentiellen Aminosäuren, Antioxidantien, Omega-3-Fettsäuren und Mikronährstoffen wird Algenprotein zunehmend für funktionelle Formulierungen bevorzugt. Seine natürlichen Ursprünge und nachhaltige Natur sprechen Clean-Label- und umweltbewusste Verbraucher an. Die FDA-Zustimmung 2025 zu Galdieria-Extrakt blau, wie im Federal Register berichtet, erweitert seine Nutzung von der bloßen Färbung zu einer proteinreichen Basis. Funktionelle Assays heben die überlegene Löslichkeit und Emulgierung von Mikroalgenproteinen hervor und machen sie zu erstklassigen Kandidaten für Milchalternativen und 3D-gedruckte Snacks. Spirulina-Hydrolysate, bekannt für ihre immunmodulatorischen Effekte gegen Candida albicans, erregen die Aufmerksamkeit therapeutischer Ernährungsmarken. Hersteller infundieren nun Algenprotein in Proteinriegel, Getränke, Nahrungsergänzungsmittel und angereicherte Lebensmittel und betonen Vorteile wie Immunität, Energie und Anti-Aging. Die Anpassungsfähigkeit von Algen gewährleistet ihre Integration in verschiedene Produkte ohne Geschmacks- oder Texturveränderung und befeuert die Marktexpansion.

Beschränkungen Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Sensorische Akzeptanzlücke wie Geruch, Geschmack und Textur | -1.4% | Global, am ausgeprägtesten in westlichen Märkten | Mittelfristig (2-4 Jahre) |

| Hohe Produktionskosten | -1.1% | Global, besonders Auswirkungen auf Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Begrenzte Verbrauchererkenntnis | -0.8% | Global, stärkste Auswirkung in Entwicklungsmärkten | Kurzfristig (≤ 2 Jahre) |

| Konkurrenz durch andere pflanzenbasierte und mikrobielle Proteine | -0.6% | Hauptsächlich Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sensorische Akzeptanzlücke wie Geruch, Geschmack und Textur

Viele Verbraucher finden den starken marinen oder erdigen Geschmack und Geruch bestimmter Algenstämme abstoßend, insbesondere wenn diese Stämme in Mainstream-Lebensmittelprodukte eingearbeitet werden. Zusätzlich stellt die natürlich körnige oder schleimige Textur einiger Algenformulierungen Herausforderungen dar, sie schmackhafter zu machen. Ähnlich erhält neutrales pH-Chlorella protothecoides niedrige Beliebtheitswerte, es sei denn, es wird mit maskierenden Mitteln verstärkt. Diese sensorischen Herausforderungen beschränken die Verwendung von Algenprotein in beliebten Produkten wie Getränken, Milchalternativen und Snacks. Die Bewältigung dieser Herausforderungen erfordert oft teure Verarbeitungstechniken oder geschmacksmaskierende Zusätze, was die Produktionskosten erhöht und die Attraktivität von Clean-Label-Produkten mindert. Beispielsweise sind USDA-finanzierte Studien Vorreiter bei fortgeschrittenen sensorischen Methoden zur Identifizierung und Neutralisierung unerwünschter Gerüche und Geschmäcker in neuartigen Lebensmitteln mit potenziellen Anwendungen für algenbasierte Produkte.

Hohe Produktionskosten

Hohe Produktionskosten ersticken den Algenprotein Markt und machen es schwer zu skalieren, erschwinglich zu bleiben und mit traditionellen Proteinen zu konkurrieren. Technologien wie Rohr-Photobioreaktoren verursachen Kosten von EUR 5-9 pro kg Trockenbiomasse. Dies übersetzt sich zu EUR 10-18 pro kg Protein vor der Verarbeitung, ein steiler Preis im Vergleich zu Soja oder Erbsen, wie von der Protein Report Organization hervorgehoben. Hersteller wie GEA bemerken, dass spezialisierte Bioreaktoren, Zentrifugen und Energiezufuhr die Kosten hochtreiben und Standard-Tierfutterzutaten überschatten. Zusätzlich weisen Kleinproduzenten von Spirulina darauf hin, dass Trocknungsausrüstung und der Bedarf an Verbrauchererziehung weiter die Rentabilität schmälern. Folglich kommen Algenprotein-Produkte mit einem Premiumpreis, was ihre Reichweite in preisbewussten Märkten begrenzt, bis Kosten optimiert werden können.

Segmentanalyse

Nach Quelle: Süßwasseralgen dominieren, während Meeresalgen Innovation vorantreiben

Meeresarten werden voraussichtlich die am schnellsten wachsende Quelle sein, mit Prognosen, die eine CAGR von 7,86% von 2025 bis 2030 andeuten. Im Jahr 2024 beherrschten Süßwasserstämme einen dominanten Anteil von 77,34% des Algenprotein Marktes. Süßwasser-Spitzenreiter Spirulina und Chlorella behalten ihre Führung im Algenprotein Markt, gestärkt durch etablierte globale Infrastruktur und GRAS-Autorisierungen der U.S. Food and Drug Administration. Darüber hinaus kultiviert Aligas innovativer Ansatz Chlorella sorokiniana durch heterotrophe Fermentation und erreicht beeindruckende CO₂-Emissionen von weniger als 1 kg pro kg Biomasse. Solche Fortschritte schrumpfen nicht nur Landflächenfußabdrücke, sondern verbessern auch Größenvorteile. Ein bemerkenswerter Trend ist das Aufkommen von Hybridoperationen: Süßwasserstämme gedeihen in offenen Teichen für Massenfutter, während Meeresarten in Photobioreaktoren kultiviert werden und hochwertige Inhaltsstoffe anstreben. Diese Strategie bietet ein vielfältiges Produktportfolio und mindert Risiken über verschiedene klimatische Zonen hinweg.

Darüber hinaus ermöglicht die Fähigkeit, hohe Salz- und Hitzebedingungen zu überstehen, die Kultivierung in Meerwasser und auf marginalen Ländern und reduziert die Konkurrenz um Ressourcen mit traditionellen Kulturen. Biofilmreaktoren, geschickt in der Verarbeitung von Meerwasserabwasser, erreichen eine beeindruckende Rate von 5,66 g m²d¹ während sie gleichzeitig Abwässer reinigen. Das kommerzielle Potenzial von Extremophilen hervorhebend, erforscht die EU-unterstützte ProFuture-Initiative Galdieria sulphuraria, einen Stamm mit einem Proteingehalt von 62-65%.

Nach Typ: Spirulina dominiert den Markt, während Chlorella Wachstum beschleunigt

Im Jahr 2024 beherrschte Spirulina einen dominanten Anteil von 56,51% des Algenprotein Marktes, ein Zeugnis für seine jahrzehntelange Präsenz in Nahrungsergänzungsmitteln und starke Verbrauchererkennung. Unterdessen entwickelte sich Chlorella als die am schnellsten wachsende Variante mit einer Expansion von 8,12% CAGR, dank ihrer breiten pH-Löslichkeit, was sie zu einem Favoriten für saure Getränke macht. Spirulina rühmt sich eines vollständigen Aminosäureprofils und eines niedrigen Nukleinsäurespiegels, was seine Verdaulichkeit und gesundheitlichen Vorteile verbessert. Dies hat Befürwortungen von der WHO und anderen Gesundheitsorganisationen erhalten und das Segmentwachstum erheblich vorangetrieben. Beispielsweise liefern innovative geschlossene Photobioreaktoren frische, nasse Paste, gewährleisten die Erhaltung hitzeempfindlicher Mikronährstoffe und erzielen einen Premiumpreis.

Zusätzlich stärkt die Fähigkeit, erheblichen Proteingehalt aus Spirulina mittels Ultrafiltration zu gewinnen, die Segmentexpansion weiter. Qingdao Algaenutra Biotech hebt dieses Potenzial hervor und rühmt sich eines Proteingehalts von 61-90% und einer beeindruckenden Kapazität von zehn Tonnen pro Jahr. Extraktionsoptimierungen erzielen Proteingehalte von 40-60% des Trockengewichts, und die ausgewogenen Aminosäureprofile von Chlorella befeuern das Segmentwachstum. Ein milder Entfärbungsprozess verbessert den Geschmack ohne Nährstoffopfer und ebnet den Weg für Mainstream-Lebensmittelintegration. Darüber hinaus, während noch nischenhaft, gewinnen aufkommende Arten wie Galdieria sulphuraria, bekannt für ihre natürlichen Blautöne, und Tetraselmis chuii, bevorzugt für meeresfrüchte-ähnliche Geschmäcker, an Momentum, da Formulierer zunehmend einzigartige funktionelle und sensorische Eigenschaften suchen.

Nach Anwendung: Nahrungsergänzungsmittel machten einen prominenten Anteil aus, während Lebensmittel und Getränke das Wachstum beschleunigen

Im Jahr 2024 beanspruchten Nahrungsergänzungsmittel einen Anteil von 48,67% des Algenprotein Marktes, während der Lebensmittel- und Getränkesektor mit einer CAGR von 7,54% voranstürmte und eine wachsende Integration in alltägliche Diäten andeutete. Algenproteine, insbesondere Spirulina und Chlorella, rühmen sich eines vollständigen Aminosäureprofils, Omega-3-Fettsäuren, Vitaminen und Mineralstoffen und positionieren sich als erstklassige Kandidaten für Nahrungsergänzungsmittel. Spirulina, oft als "Superfood" bezeichnet, hat seinen Weg in verschiedene Nahrungsergänzungsformate gefunden, steht im Einklang mit Wellness-Trends und fördert starkes Verbrauchervertrauen und -loyalität. Zusätzlich führen Hersteller wie Brevel und Corbion neutral schmeckende Mikroalgenpulver ein, die sich mit 60-70% Proteingehalt für den Nahrungsergänzungsmarkt rühmen und die Segmentexpansion stärken.

Algenproteine, gewonnen aus Quellen wie Spirulina und Chlorella, bieten nicht nur ein vollständiges Aminosäureprofil und natürliche Pigmente, sondern fügen sich auch nahtlos in pflanzenbasierte Formulierungen ein. Führende Lebensmittelhersteller integrieren Algenprotein in eine vielfältige Palette von Produkten, einschließlich Snacks, Milchalternativen, Säften und Proteinriegeln. Ein bemerkenswertes Beispiel ist Phytabars 2024 Launch eines seetang-infundierten Schokoladenproteinriegels mit Wakame, der sich mit 9 g Protein und Omega-3-Fettsäuren rühmt und umweltbewusste Verbraucher anspricht. Diesen Trend widerspiegelnd haben Hersteller wie Corbion und ADM algenbasierte Proteinprodukte für den Lebensmittel- und Getränkesektor auf den Markt gebracht und betonen Clean-Label-Vorteile und treiben das Segmentwachstum voran.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Im Jahr 2024 hielt Nordamerika einen Anteil von 29,53% des Algenprotein Marktes, gestützt durch FDA GRAS-Wege und eine starke Kultur funktioneller Lebensmittel. FDA-Regulierungszustimmungen, kombiniert mit einem Anstieg der Nahrungsergänzungsmitteladoption, stärken Produkteinführungen und schaffen Marktvertrauen. Unternehmen wie Corbion, Cyanotech und Earthrise stehen an der Spitze der Algenprotein-Innovation. Verbesserte Lebensmittelverarbeitungstechniken erleichtern die Integration von Algenprotein in Mainstream-Produkte und steigern die Verkäufe. Bemerkenswert erzielte Cyanotech Nettoumsätze von USD 23,1 Millionen im Geschäftsjahr 2024, wobei seine Hawaiian Spirulina und Astaxanthin-Linien Premium-Regalplatz beanspruchen. Darüber hinaus befürwortet Kanada über Health Canada Farbstoff- und Inhaltsstoffgenehmigungen, während Mexikos warmes Klima für kostengünstige Teichkultivierung genutzt wird und die Marktexpansion befeuert.

In Europa treibt eine ausgeprägte Verbraucherverlagerung zu nachhaltigen, pflanzenbasierten Proteinen, neben strengen Umweltregulierungen, die umweltfreundliche Lebensmittelproduktion befürworten, das Marktwachstum voran. Europäische Innovation ist evident, mit Politik- und Projektfinanzierung als Vorreiter. Im Februar 2024 erhielten über 20 Arten Lebensmittelnutzungsfreigabe und senkten Compliance-Kosten um bemerkenswerte EUR 10 Millionen, wie von der Europäischen Kommission hervorgehoben[2]Quelle: Directorate-General for Maritime Affairs and Fisheries, "More than 20 algae species can now be sold as food or food supplements in the EU", commission.europa.eu. Das EU-Engagement für Nachhaltigkeit und Unterstützung für alternative Proteinforschung hat die Adoption von Algenprotein in verschiedenen Sektoren beschleunigt, von Lebensmitteln und Getränken bis hin zu Tierfutter. Als Zeugnis für diese Dynamik enthüllte die Europäische Kommission im Oktober 2024 eine EUR 5,7 Millionen Initiative unter dem Europäischen Meeres-, Fischerei- und Aquakulturfonds (EMFAF)[3]Quelle: European Climate, Infrastructure and Environment Executive Agency, "New EMFAF call for proposals for smart specialisation and regenerative ocean farming", cinea.ec.europa.eu.

Asien-Pazifik befindet sich auf einem Aufwärtstrend mit einer CAGR von 8,48%. Chinas ProTi Food Technology hat Finanzierung von Dao Foods erhalten und treibt seine Agenda für gentechnisch veränderte Stämme voran. Indiens ausgedehnte Küstenlinie und reiche Biodiversität deuten auf eine Zukunft kostengünstiger Meereskultivierung hin, abhängig von klareren Regulierungen. Seit 2024 hat die Regierung Indiens über das Ministerium für Inneres die Küstenlänge des Landes offiziell auf beeindruckende 11.098,81 Kilometer aktualisiert. Unterdessen nutzen Nationen wie Japan, Australien und Singapur Präzisionsfermentation und F&E-Anreize. Im Gegensatz dazu erforschen Indonesien und Thailand offene Teich-Aquakultur und positionieren die Region kollektiv als einen aufkommenden Innovationshub, der das Marktwachstum weiter energetisiert.

Wettbewerbslandschaft

Führende etablierte Unternehmen wie Cyanotech nutzen proprietäre Kultivierungsmethoden und Premium-Kanäle. Cyanotechs integrierter Kona-Komplex exemplifiziert dieses Modell und rühmt sich patentierter CO₂-Anreicherung und vor-Ort-Verarbeitung. Aufkommende Akteure machen Wellen mit ihrer Kapazität und technologischen Fortschritten. Brevel beispielsweise nutzt LED-beleuchtete Indoor-Reaktoren, um die Produktion auf hunderte von Tonnen zu skalieren und gleichzeitig ein neutral schmeckendes Protein und lebendige Pigmente zu co-produzieren.

In einem anderen Zug hat sich Solar Foods mit Ajinomoto zusammengetan, um luftbasierte Proteine in ganz Asien zu vertreiben und Fermentationsexpertise mit Zugang zu regionalen Märkten zu verbinden. Zusätzlich kommerzialisieren Fermentalg und Givaudan natürliche blaue Pigmente für Getränke und diversifizieren ihre Einnahmequellen über bloße Proteinverkäufe hinaus. Strategische Partnerschaften treiben eine globale Expansion voran. Algenie beispielsweise lizenziert Dünnschichtplattformen an Aquakultur-Futtermühlen und hilft ihnen, Kapitalherausforderungen zu navigieren.

Darüber hinaus übertragen Universitäten ihre Texturierungsinnovationen durch exklusive Vereinbarungen an große Lebensmittelunternehmen und unterstreichen eine robuste Innovationspipeline. In dieser wettbewerbsintensiven Landschaft verlagert sich der Fokus von bloßer Größe zu Kostenführerschaft, funktioneller Differenzierung und Geschicklichkeit mit Regulierungen, was einen Raum schafft, in dem sowohl Start-ups als auch etablierte Multis gedeihen können.

Algenprotein Industrieführer

-

AlgoSource S.A.

-

Cyanotech Corporation

-

Corbion N.V.

-

Pond Technologies Holdings Inc.

-

Seagrass Tech Private Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Fermentalg, ein Unternehmen, das aquatische Mikroorganismen für Bio-Lösungen nutzt, gab bemerkenswerte Fortschritte mit seinem natürlichen blauen Farbstoff Everzure Galdieria bekannt, der in Partnerschaft mit Givaudan entwickelt wurde. Das Unternehmen enthüllte, dass Everzure Galdieria FDA-Zulassung in den USA erhalten hat, und Givaudan hat sich mit Fermentalg zusammengetan, um das Marketing und die Kommerzialisierung des Farbstoffs voranzutreiben.

- Juni 2024: Brevel, ein israelisches Unternehmen, das sich auf Mikroalgenprotein spezialisiert hat, hat Israels erste große Mikroalgenproteinanlage eingeweiht. In den Wüstenausläufern von Kiryat Gat gelegen, umfasst die kommerzielle Anlage 27.000 Quadratfuß (2.500 Quadratmeter) und rühmt sich einer jährlichen Produktionskapazität von hunderten von Tonnen Mikroalgenproteinpulver.

- April 2024: In Vantaa, Finnland, weihte Solar Foods eine kommerziell dimensionierte Fabrik ein, die der Produktion seines innovativen Proteins Solein gewidmet ist. Derzeit rühmt sich die Anlage einer jährlichen Produktionskapazität von 160 Tonnen, mit Plänen, bis 2026 auf 230 Tonnen zu steigern.

- April 2024: In Brande, Dänemark, schloss das Dänische Technologische Institut (DTI) sein ReMAPP-Projekt ab. Diese Initiative brachte ein geschlossenes Algenkultivierungssystem in einer Biogasanlage hervor, das CO₂ und nährstoffreiche Nebenprodukte in proteinreiche Mikroalgenfutter für Geflügel und Vieh umwandelt. Zentral für das System sind röhrenförmige Plastik-Photobioreaktor-Beutel, die sich nahtlos in industrielle Biogasanlagen integrieren. Das System zeigte eine beeindruckende Produktionskapazität und produzierte 4.700 Tonnen Mikroalgen pro Jahr, alle aus Seitenströmen der Biogasanlage bezogen.

Globaler Algenprotein Marktbericht Umfang

Algenprotein ist eine Art von Protein, das aus verschiedenen Algenarten gewonnen wird und als alternative und nachhaltige Proteinquelle betrachtet wird. Der globale Algenprotein Markt ist nach Typ, Anwendung und Geographie segmentiert. Basierend auf dem Typ ist der Markt in Spirulina, Chlorella und andere Typen segmentiert. Basierend auf der Anwendung ist der Markt in Lebensmittel und Getränke, Nahrungsergänzungsmittel, Pharmazeutika und andere Anwendungen segmentiert. Basierend auf der Geographie bietet die Studie eine Analyse des Algenprotein Marktes in den aufkommenden und etablierten Märkten weltweit, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika. Für jedes Segment wurden Marktdimensionierung und Prognosen basierend auf dem Wert (in USD Millionen) durchgeführt.

| Süßwasseralgen |

| Meeresalgen |

| Spirulina |

| Chlorella |

| Andere |

| Lebensmittel & Getränke | Bäckerei |

| Milchprodukte und Milchalternativprodukte | |

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativprodukte | |

| Nahrungsergänzungsmittel | Sport-/Leistungsernährung |

| Ernährung für Ältere und Medizinische Ernährung | |

| Tierfutter |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Vereinigte Arabische Emirate | |

| Übriger Naher Osten und Afrika |

| Nach Quelle | Süßwasseralgen | |

| Meeresalgen | ||

| Nach Typ | Spirulina | |

| Chlorella | ||

| Andere | ||

| Nach Anwendung | Lebensmittel & Getränke | Bäckerei |

| Milchprodukte und Milchalternativprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativprodukte | ||

| Nahrungsergänzungsmittel | Sport-/Leistungsernährung | |

| Ernährung für Ältere und Medizinische Ernährung | ||

| Tierfutter | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Vereinigte Arabische Emirate | ||

| Übriger Naher Osten und Afrika | ||

Schlüsselfragen im Bericht beantwortet

Wie ist die aktuelle Algenprotein Marktgröße und Wachstumsaussicht?

Die Algenprotein Marktgröße erreichte USD 205,34 Millionen im Jahr 2025 und wird voraussichtlich USD 293,55 Millionen bis 2030 erreichen, mit einem Wachstum von 7,41% CAGR.

Welches Segment führt den Algenprotein Markt nach Quelle?

Süßwasseralgen dominieren mit 77,34% Marktanteil im Jahr 2024, während Meeresalgen am schnellsten mit 7,86% CAGR wachsen.

Warum sind Photobioreaktoren kritisch für die Skalierung der Algenproteinproduktion?

Geschlossene Photobioreaktor-Systeme steigern Erträge, reduzieren Kontamination und ermöglichen ganzjährige Produktion-Brevels neue Anlage zielt auf hunderte von Tonnen jährlich ab.

Welche Region zeigt das höchste Wachstumspotenzial?

Asien-Pazifik führt mit 8,48% CAGR, unterstützt durch chinesische und indische Investitionen, günstige Klimate und sich verbessernde regulatorische Rahmen.

Seite zuletzt aktualisiert am: