Marktgröße und Marktanteil für Flughafengepäckabfertigungssysteme

Marktanalyse für Flughafengepäckabfertigungssysteme von Mordor Intelligence

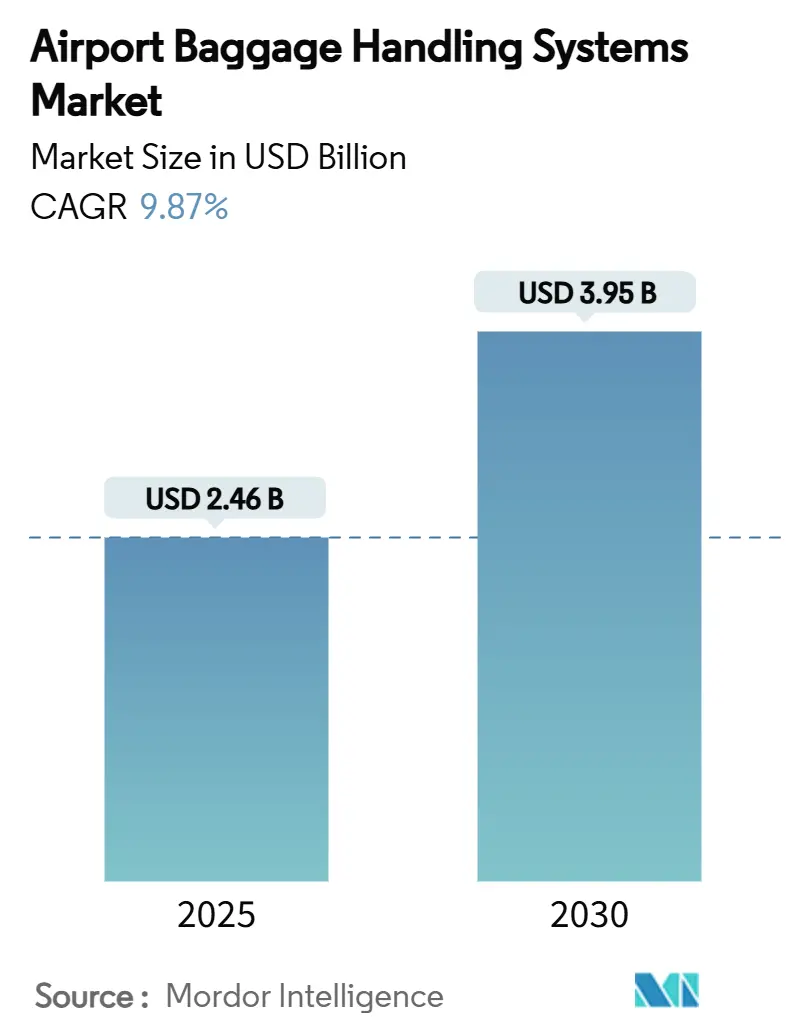

Der Markt für Flughafengepäckabfertigungssysteme wird 2025 mit 2,46 Milliarden USD bewertet und wird voraussichtlich eine Marktgröße von 3,95 Milliarden USD im Jahr 2030 erreichen, was einer robusten CAGR von 9,87% entspricht. Das Wachstum ist verankert in der Erholung des Passagieraufkommens im Luftfahrtsektor, stetigen Kapazitätserweiterungspipelines und der Verlagerung der Flughäfen hin zur Automatisierung, um sich gegen Arbeitskräftemangel und steigende Sicherheits-Compliance-Kosten abzusichern. Systemmodernisierungen zur Halbzeit ihrer Lebensdauer, Digital-Twin-gesteuerte vorausschauende Wartung und computergestützte Verfolgung prägen die Beschaffungsprioritäten in allen Bereichen des Marktes für Flughafengepäckabfertigungssysteme neu. Anbieter, die Förderbandverlässlichkeit mit KI-gestützter Analytik kombinieren können, erzielen nun Preisaufschläge, während die Cybersicherheitsbereitschaft von einer Backoffice-Sorge zu einem Beschaffungskriterium auf Vorstandsebene geworden ist, nachdem die Regulierungsbehörden die Meldefristen für Vorfälle verschärft haben. Zunehmend bündeln Kapitalprojekte Hybridsysteme, energieeffiziente Motoren und UV-C-Desinfektionsmodule, um Nachhaltigkeitsziele und Richtlinien für die öffentliche Gesundheit zu erfüllen.

Wichtige Erkenntnisse des Berichts

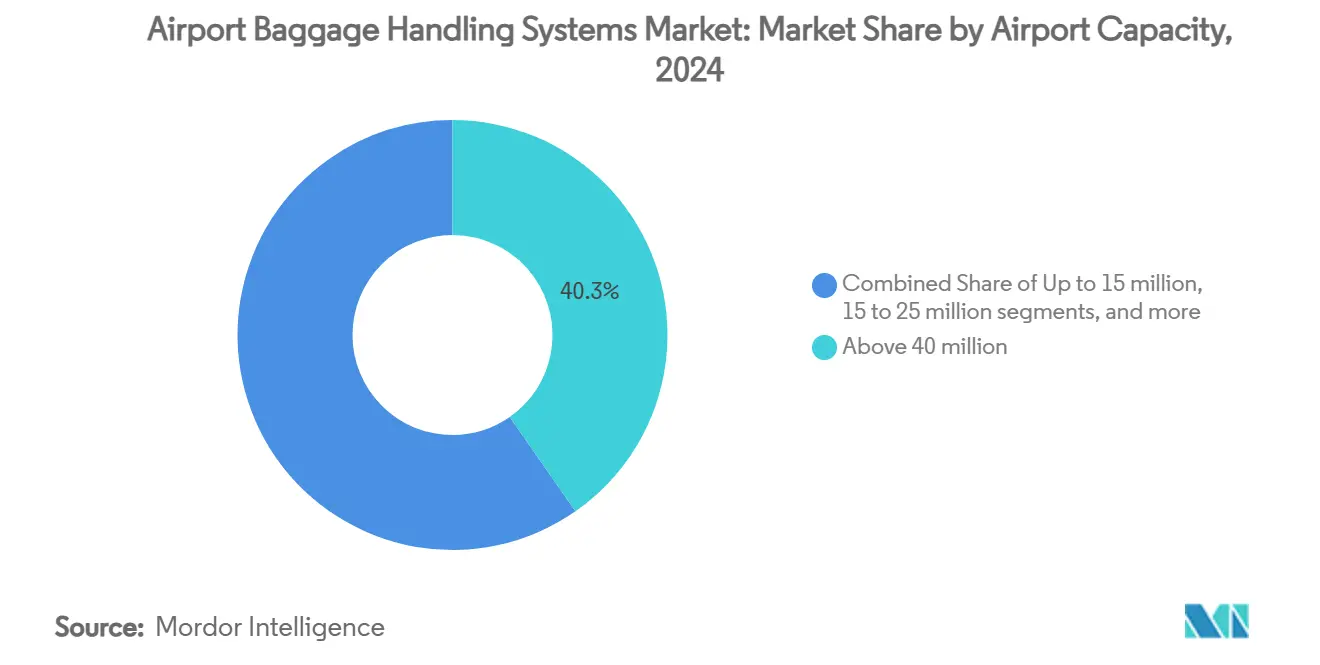

- Nach Flughafenkapazität erfassten Drehkreuze mit über 40 Millionen Passagieren 40,31% des Marktanteils für Flughafengepäckabfertigungssysteme im Jahr 2024 und expandieren mit einer CAGR von 10,41% bis 2030.

- Nach Lösung hielten Check-In- und Ticketing-Plattformen 31,56% des Marktes für Flughafengepäckabfertigungssysteme im Jahr 2024, während Verfolgungs- und Nachverfolgungslösungen eine CAGR von 11,20% zwischen 2025 und 2030 prognostiziert wird.

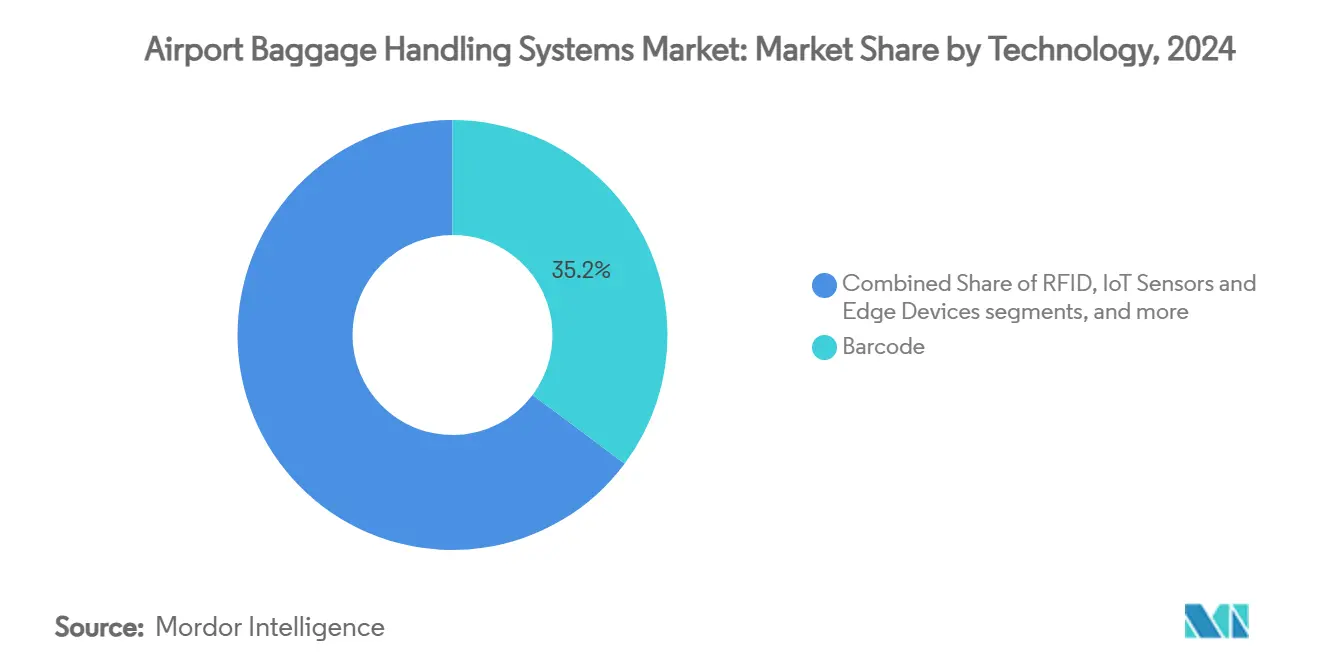

- Nach Technologie behielten Barcodes 35,22% des Marktes für Flughafengepäckabfertigungssysteme im Jahr 2024; KI- und maschinelles Lernen-Software wird voraussichtlich mit einer CAGR von 12,05% bis 2030 wachsen.

- Nach Systemtyp kontrollierten Förderband-Architekturen 43,27% der Marktgröße für Flughafengepäckabfertigungssysteme im Jahr 2024, während Hybridsysteme mit einer CAGR von 10,28% bis 2030 steigen werden.

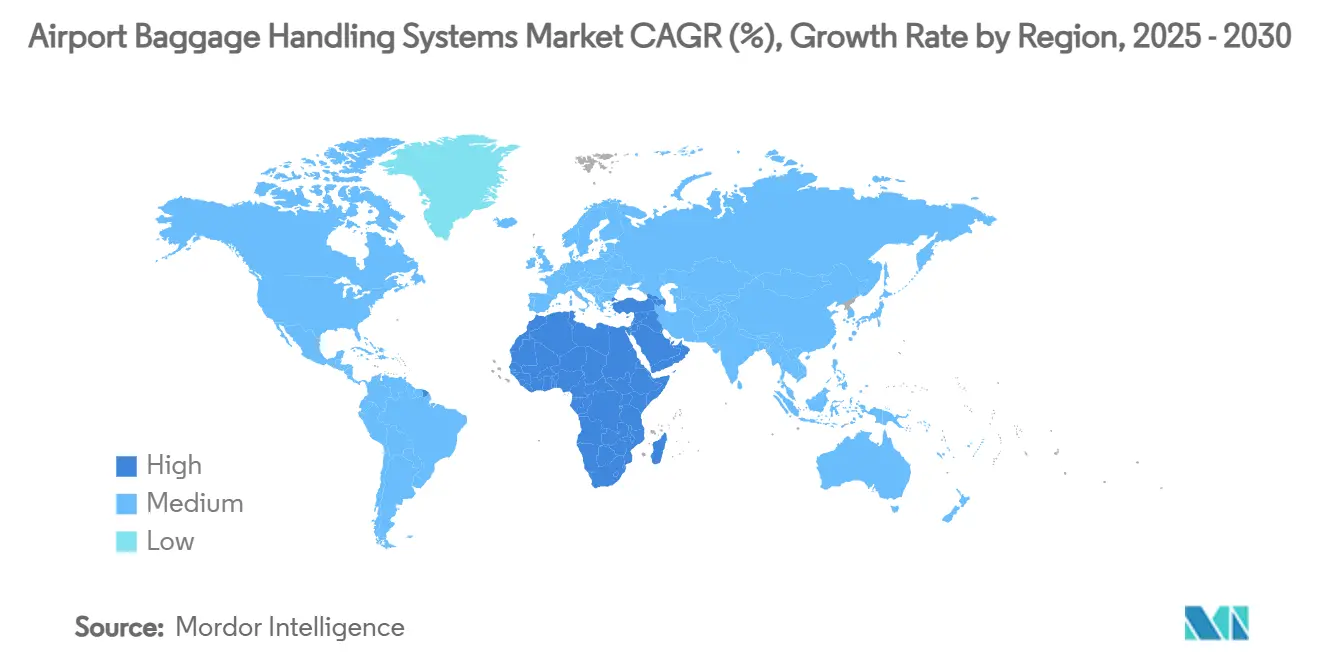

- Nach Region führte Nordamerika mit 32,22% Umsatzanteil des Marktes für Flughafengepäckabfertigungssysteme im Jahr 2024. Im Gegensatz dazu wird die Region Naher Osten und Afrika mit einer CAGR von 11,15% bis 2030 voranschreiten.

Globale Markttrends und Einblicke für Flughafengepäckabfertigungssysteme

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Ansteigendes globales Passagieraufkommen | +2.1% | Global (Fokus auf APAC und Naher Osten) | Mittelfristig (2-4 Jahre) |

| Flughafenkapazitätserweiterungsprogramme | +1.8% | Nordamerika, Europa, Naher Osten | Langfristig (≥ 4 Jahre) |

| Verlagerung hin zu integrierter RFID-Verfolgung | +1.5% | Global, angeführt von Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Nachfrage nach durchgängiger Automatisierung | +1.7% | Global, Premium-Flughäfen | Mittelfristig (2-4 Jahre) |

| Frühgepäcklagerung (EBS) als Umsatzhebel | +0.9% | Europa und Nordamerika Premium-Flughäfen | Kurzfristig (≤ 2 Jahre) |

| Pandemiebedingte Desinfektionsumrüstungen | +0.7% | Global, mit Vorschriften im asiatisch-pazifischen Raum | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Ansteigendes globales Passagieraufkommen

Das Passagieraufkommen hat bereits die Prognosen vor der Pandemie übertroffen und belastet die Gepäckinfrastruktur an Drehkreuzflughäfen stark, die den Markt für Flughafengepäckabfertigungssysteme dominieren. Das Airports Council International prognostiziert, dass sich das Aufkommen bis 2040 verdoppeln wird, ein Ausblick, der die Ausrüstungsersatzzyklen beschleunigt und das Interesse an erweiterbaren modularen Layouts weckt.[1]Airports Council International, "ACI World Traffic Forecast 2025," aci.aero Mega-Hubs, die mehr als 40 Millionen Reisende abfertigen, fügen Frühgepäcklagerungsmodule und behälterbasierte Sortierer hinzu, um den Durchsatz während Spitzenzeiten aufrechtzuerhalten. Obwohl die Gepäckfehlbehandlung 2023 auf 6,9 pro 1.000 Passagiere fiel, kostet jeder falsch geleitete Koffer die Fluggesellschaften immer noch 100-200 USD an Entschädigungs- und Umleitungsgebühren, was Flughäfen dazu treibt, in KI-gestützte Ursachenanalytik zu investieren. Nordamerikanische Betreiber haben Modernisierungsbudgets von 75% ihrer Ausgaben vor der Pandemie über die nächsten fünf Jahre vorgesehen, was die langfristige Nachfrageuntergrenze für den Markt für Flughafengepäckabfertigungssysteme unterstreicht.

Flughafenkapazitätserweiterungsprogramme

Wegweisende Projekte wie die 35 Milliarden USD teure Al Maktoum International-Erweiterung, die für 260 Millionen jährliche Passagiere ausgelegt ist, veranschaulichen das Ausmaß, in dem Gepäcksysteme der nächsten Generation spezifiziert werden. Europäische Partner folgen diesem Beispiel; Schiphols 6 Milliarden EUR (8,13 Milliarden USD) Programm modernisiert seine Gepäckkeller und bettet Klimakontroll-Upgrades ein, die ergonomische Arbeitsbedingungen verbessern. Nordamerikanische Flughäfen von Salt Lake City bis Seattle-Tacoma schichten LEED-konforme Motortechnologien in neue Linien ein, um den Stromverbrauch bei leichten Lastzyklen um bis zu 25% zu senken. Diese Projekte schaffen langfristige Aftermarket-Umsatzströme für Nachrüstsensoren, Steuerungssoftware-Lizenzen und Cybersicherheitsaudits innerhalb des Marktes für Flughafengepäckabfertigungssysteme.

Verlagerung hin zu integrierter RFID-Verfolgung

RFID-Implementierungen erreichen nun Scan-Genauigkeitsniveaus von 99,98% und transformieren die Gepäckabfertigung von einer linearen Förderbandaufgabe zu einem datenreichen Logistikfluss. Deltas globaler Rollout demonstrierte, dass Tag-Kosten bei größeren Mengen unter 0,10 USD fallen und ROI-Berechnungen zugunsten einer systemweiten Einführung kippen. Der von RFID generierte Datensee ist der Trainingssatz für vorausschauende Wartungsalgorithmen, die ungeplante Sortierer-Ausfallzeiten um 90% reduzieren können. SITA und IDEMIA erproben bereits kamerabasierte ID-Abgleichung, die die Notwendigkeit für Tags eliminiert und biometrische Objekterkennung in das breitere Flughafen-IoT-Gefüge einwebt. Flughäfen in Indien und am Golf überlagern LoRaWAN-Knoten auf ihre Gepäckschleifen und schaffen dichte Telemetrie-Netzwerke, die Wagenflotten überwachen und 30-40% direkte Kosteneinsparungen bei Anlagenverlusten beitragen.[2]Impinj Inc., "RFID in Aviation Case Studies," impinj.com

Nachfrage nach durchgängiger Automatisierung

Chronischer Arbeitskräftemangel und eskalierende Lohnuntergrenzen zwingen Flughäfen dazu, manuelle Berührungspunkte entlang der Gepäckreise zu eliminieren. Orlando Internationals behälterbasiertes System verarbeitet 2.800 Koffer pro Stunde mit einpunktigen RFID-Lesevorgängen, die direkt mit Fluggesellschafts-Abflugkontrollsystemen synchronisiert werden. In Cincinnati docken autonome Schlepper, die mit Roboterarmen ausgestattet sind, selbstständig an Flugzeugholds an, heben Ladeeinheiten ohne Bodenpersonal und steigern die Dolly-Kapazität um 30%. KI-unterstützte Bilderkennung stellt beschädigte Barcodes in unter zwei Sekunden wieder her, reduziert die Wartezeit auf das erste Gepäckstück um drei Minuten und verringert das Risiko von Verzögerungskaskaden. Der resultierende Produktivitätsvorteil verstärkt die Beschaffungsdynamik im gesamten Markt für Flughafengepäckabfertigungssysteme.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Investitionskosten und lange ROI-Zyklen | −1.9% | Global, ausgeprägt in Schwellenmärkten | Langfristig (≥4 Jahre) |

| Legacy-IT und Interoperabilitätslücken | −1.4% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Widerstand von Flughafengewerkschaften gegen Automatisierung | −0.8% | Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits-Compliance-Kosten (EU NIS2/FAA AD) | −1.1% | Europa und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Investitionskosten und lange ROI-Zyklen

Umfassende Gepäckprojekte überschreiten routinemäßig die ursprünglichen Budgets. Seattle-Tacomas Optimierung sprang von 320 Millionen USD auf 540 Millionen USD vor der Inbetriebnahme, eine Warnung für mittelgroße Flughäfen, die ähnliche Bereiche bewerten. Lange Amortisationszeiten von 10-15 Jahren kollidieren mit Konzessionsperioden für privatisierte Terminals und zwingen Betreiber dazu, Nutzungsgebührenströme zu verbriefen oder Green-Bond-Strukturen zu nutzen. Das Airports Council International empfiehlt nun, dass Finanzausschüsse ROIs bei Hürdenraten 150 Basispunkte über den Staatsanleiherenditen stresstesten, doch kleinere Betreiber finden die Schuldendienst-Deckung immer noch herausfordernd.

Legacy-IT und Interoperabilitätslücken

Fluggesellschaften geben jährlich 1 Milliarde USD für Type-B-Messaging aus, das modernen REST-APIs vorausgeht und Interface-Gateways für neue Systemeinführungen obligatorisch macht. Paralleler Betrieb alter und neuer Stacks erhöht die Integrationskosten, manchmal um 25% des ursprünglichen Hardware-Budgets. Die US National Academies bemerken, dass Lebenszyklus-OPEX sich verdoppeln kann, wenn Middleware-Patches nach der Übergabe auftreten und die von der Automatisierung versprochenen Einsparungen zunichtemachen. Flughäfen, die bei der Integration unterbudgetiert sind, riskieren Fähigkeitsdefizite, die Betriebsratenziele unterdrücken und Nutzererfahrungswerte erodieren lassen.

Segmentanalyse

Nach Flughafenkapazität: Mega-Hubs treiben Innovation voran

Passagier-Hubs mit über 40 Millionen jährlichen Reisenden kontrollierten 40,31% des Marktanteils für Flughafengepäckabfertigungssysteme im Jahr 2024.[3]Gulf News Desk, "Dubai Mega-Hub Expansion Details," gulfnews.com Diese Mega-Einrichtungen verzeichneten auch eine CAGR von 10,41% und verankerten die Wachstumskurve der Marktgröße für Flughafengepäckabfertigungssysteme über 2025-2030. Ihre Budgets unterstützen individuelle Carrier-Systeme, Robotik und KI-gestützte Steuerungssuiten, die kleinere Flughäfen oft erst nach zwei Technologiezyklen übernehmen. Dubais Al Maktoum-Blueprint zeigt, wie eingebettete intelligente Förderbänder und vorausschauende Wartungs-Dashboards mit Digital-Twin-Masterplänen integriert werden, um Nachfragespitzen zukunftssicher zu gestalten.

Mittelgroße Flughäfen im 25-40-Millionen-Bereich schließen die Innovationslücke, indem sie Upgrades phasenweise durchführen, beginnend mit Frühgepäcklagerungszonen, die den Spitzenlastdruck entlasten. Einrichtungen, die 15-25 Millionen Passagiere bedienen, standardisieren auf modulare Förderbänder und RFID-Gateways, um die Genauigkeit ohne vollständige Kellerumbauten zu erhöhen. Kleine Flughäfen unter 15 Millionen Passagieren setzen auf gemeinsam genutzte Self-Service-Geräte, um Investitionskosten zu senken und schrittweise Automatisierungs-Footprints zu erweitern. Da die Anbieterpreise fallen, fließt Technologie, die zuvor auf Mega-Hubs beschränkt war, nach unten und hebt Grundlinienerwartungen in jedem Knoten des Marktes für Flughafengepäckabfertigungssysteme.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Lösung: Check-In-Systeme führen, Verfolgung beschleunigt

Check-In- und Ticketing-Lösungen repräsentierten 31,56% des Marktes für Flughafengepäckabfertigungssysteme im Jahr 2024, was ihre Allgegenwart in jeder Terminal-Eingangsstufe widerspiegelt. Dennoch befinden sich Verfolgungs- und Nachverfolgungslösungen auf einer schnelleren CAGR von 11,20%, was das Management-Pivot von Transaktionsautomatisierung zu datenzentrierter Entscheidungsunterstützung unterstreicht. Fluggesellschaften quantifizieren Kosteneinsparungen bei der Fehlbehandlung auf bis zu 3 USD pro Passagier, sobald durchgängige Sichtbarkeit zur Standardpraxis wird, was Flughäfen dazu anreizt, RFID-Matten unter Ausgabebändern und Übergabepunkten einzubetten.

Sicherheitsprüfmodule behalten Beschaffungspriorität, wo Regulierungsbehörden Erkennungsschwellen überarbeiten. Die TSA allein stellt jährlich 250 Millionen USD für Sprengstoffdetektoren der nächsten Generation bereit, die nahtlos mit Förderband-Logik und Überwachungssteuerungssoftware verzahnt werden müssen. Frühgepäcklagerungsplattformen monetarisieren Verweilzeiten, indem sie Fluggesellschaften Flexibilität bieten, Gepäck stunden im Voraus anzunehmen und sogar Einzelhandelsabholservices zu schaffen, die nicht-aeronautische Umsätze hinzufügen. Der konvergente Effekt hält die Marktgröße für Flughafengepäckabfertigungssysteme über mehrere Umsatzhebel hinweg expandierend, nicht nur durch Passagieraufkommenswachstum.

Nach Technologie: KI stört Barcode-Dominanz

Barcodes halten immer noch 35,22% des Marktes für Flughafengepäckabfertigungssysteme im Jahr 2024, ein Zeugnis für etablierte Infrastruktur und globale Standards für IATA-formatierte Tags. Dennoch sprinten KI-gesteuerte Module mit 12,05% CAGR voran und nähren sich von wachsender Sensordichte und günstigerer Grafikverarbeitungsleistung am Edge. IDEMIAs Computer-Vision-Engine gleicht nun Gepäck mit Reisedokumenten ohne Tag ab und reduziert sinkende Leseraten in feuchten tropischen Umgebungen.[4]Transportation Security Administration, "Checked-Baggage Technology Investment Plan," tsa.gov

RFID verankert das Sensorrückgrat und erfüllt die IATA-Resolution 753-Compliance, während Live-Gepäcktelemetrie in Fluggesellschafts-Apps eingenäht wird. IoT-Gateways aggregieren Vibrations-, Motorstrom- und Temperaturmessungen und lassen neuronale Netze Ausfallvorläufer Stunden vor konventionellen Schwellenwerten markieren. Robotik sickert weiterhin vom Cargobereich mit autonomen Dollys ein, die gemischte Verkehrsvorfelder navigieren und eine völlig neue Lieferantenklientel in den Markt für Flughafengepäckabfertigungssysteme bringen.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Systemtyp: Hybridlösungen fordern Förderband-Überlegenheit heraus

Förderlinien kontrollierten 43,27% der Marktgröße für Flughafengepäckabfertigungssysteme im Jahr 2024, weil sie die Standard-Spezifikation für Brownfield-Retrofits bleiben. Dennoch wachsen Hybrid-Layouts - wo individuelle Carrier, zielcodierte Fahrzeuge und automatisierte Lagerung sich vermischen - mit 10,28% CAGR, da Planer räumliche Flexibilität schätzen. Orlando Internationals Terminal setzt Behälter ein, die Echzeit-Umleitung bei Spitzenlasten ermöglichen, ohne das Band zu stoppen, ein Vorteil, den klassische Schleifen-Förderbänder nicht bieten können.

Quergurt-Sortierer und Kippschalen befriedigen Ultra-Hochdurchsatz-Hubs, die Langstrecken-Transferverkehr abwickeln. Edge-Analytik kalibriert nun Motorgeschwindigkeiten auf Dichtelasten, reduziert den Energieverbrauch um bis zu 15% in Nebenzeiten und verbessert Scope-2-Emissionswerte. Hybridmigrationen zukunftssichern auch Cybersicherheitsschichten durch Segmentierung von Betriebstechnologie-Netzwerken und verengen die Angriffsfläche, die Regulierungsbehörden jetzt prüfen.

Geografieanalyse

Nordamerika behält die Führung im Markt für Flughafengepäckabfertigungssysteme mit 32,22% Anteil, gestützt durch Modernisierungsmandate wie das jährliche 250-Millionen-USD-Screening-Upgrade-Programm der TSA, das die Auftragsbücher der Förderbandenhersteller speist. Dennoch erschwert die Legacy-Infrastruktur Erweiterungen, weil Retrofits in überfüllte Keller passen müssen, ohne den Betrieb zu unterbrechen, was Installationspläne und Integrationsausgaben erhöht. Kanada und Mexiko liefern inkrementelles Wachstum, aber die Vereinigten Staaten bleiben der Angelpunkt aufgrund der Hub-and-Spoke-Netzwerk-Dominanz und reifender Nachhaltigkeitsgesetzgebung.

Der Nahe Osten und Afrika lieferten die schnellste CAGR von 11,15%, angetrieben von Golf-Megaprojekten, die Passagierdurchsätze anvisieren, die viele europäische Staaten zusammen übertreffen. Dubais Al Maktoum-Erweiterung veranschaulicht, wie regionale Planer Zwischentechnologie-Schritte umgehen und Robotik, KI-Dashboards und berührungslose Desinfektionsmodule in Erst-Phasen-Builds installieren. Afrikanische Gateways wie Kapstadt haben Modernisierungsbudgets über 1 Milliarde USD in die Warteschlange gestellt, obwohl Finanzierungszyklen Implementierungszeitpläne staffeln können. Starke Cargo-Volumen-Aufschwünge übersetzen sich auch in mehr integrierte Gepäck-und-Fracht-Abfertigungslösungen und erweitern den Footprint des Marktes für Flughafengepäckabfertigungssysteme über reine Passagieranwendungen hinaus.

Europa und Asien-Pazifik bilden eine Technologie-Vorhut, wo Brownfield-Beschränkungen auf strenge Kohlenstoffziele treffen. Schiphols 6-Milliarden-EUR-Plan (7,07 Milliarden USD) baut seinen gesamten Gepäckkeller um, um ergonomische Arbeitsplätze und klimastabile Förderhallen zu liefern, die hitzebedingtes Motorversagen minimieren. Asiatische Hubs von Hyderabad bis Jakarta operieren als Fertigungsaußenposten für globale Lieferanten; Daifukus neue indische Anlage vervierfacht die Produktionskapazität und senkt Vorlaufzeiten für regionale Kunden. Südamerika bleibt kleiner in absoluten Ausgaben, zeigt aber Aufhol-Momentum, da Carrier Netzwerke neu starten und Flughäfen multilaterale Bank-Finanzierung nutzen, um Greenfield-Upgrades zu entrisken.

Wettbewerbslandschaft

Akquisitionsaktivitäten zeichnen die Lieferantenkarte neu. Vanderlands Übernahme von Siemens Logistics 2024 bildete ein Kraftpaket, das mehr als 600 Flughäfen bedienen und täglich 4 Millionen Koffer bewegen kann und verstärkt die kombinierte After-Sales-Hebelwirkung.[5]Vanderlande Industries BV, "Completion of Siemens Logistics Acquisition," vanderlande.com Das Private-Equity-Interesse stieg, als Ardian eine Kontrollbeteiligung an der Alstef Group kaufte und Vertrauen in langfristige Cashflows aus konzessionsgesicherten Wartungsverträgen signalisierte. Diese Bewegungen zeigen, dass Größe und vertikale Breite zunehmend den Wallet-Share im Markt für Flughafengepäckabfertigungssysteme diktieren.

Technologiedifferenzierung schärft Wettbewerbsvorteile. SITA paart sich mit IDEMIA, um kamerabasierte Identifikation zu fieldern, die RFID-Kosten umgeht und die Lesezuverlässigkeit in überfüllten Ausgabehallen verdoppelt. Siemens-basierte vorausschauende Wartungsplattformen setzen Edge-KI ein, die Motorstrom-Harmonische interpretiert, um Getriebefehler Tage im Voraus zu verhindern, ein Wertversprechen, das Bietbewertungen von anfänglichen Investitionskosten zu Lebenszyklus-zugesicherter Betriebszeit verschiebt.

Kleinere Spezialisten gedeihen, indem sie sich auf Nischen konzentrieren - UV-C-Tablett-Desinfektion, autonome Dolly-Flotten oder energieerntenende Sensor-Retrofits - die Tier-One-Integratoren über offene APIs integrieren, anstatt sie intern zu entwickeln. Flughäfen beauftragen gemischte Konsortien, um Lieferkettenrisiken abzusichern und Innovation zu beschleunigen. Das resultierende Ökosystem verbindet Schwergewichts-Integratoren, Nischen-Tech-Firmen und Airline-IT-Service-Anbieter und erhält einen dynamischen, aber zunehmend konzentrierten Markt für Flughafengepäckabfertigungssysteme aufrecht.

Branchenführer für Flughafengepäckabfertigungssysteme

Vanderlande Industries BV

Siemens AG

Alstef Group

Leonardo S.p.A

Daifuku Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Daifuku eröffnete eine neue Fertigungsanlage in Hyderabad, Indien, und vervierfachte den Produktionsraum für Flughafengepäckabfertigungssysteme.

- Dezember 2024: IDEMIA und SITA erweiterten ihre Partnerschaft, um ALIX Computer-Vision-Gepäckidentifikation global einzusetzen.

- August 2024: Der Flughafen Schiphol startete eine 6-Milliarden-EUR-Modernisierung (7,07 Milliarden USD), einschließlich eines vollständigen Gepäckkeller-Neubaus.

- Januar 2024: Der Flughafen Cincinnati/Northern Kentucky setzte Aurrigo autonome Gepäckschlepper ein und steigerte die Ladeeinheitskapazität um 30%.

Umfang des globalen Berichts zum Markt für Flughafengepäckabfertigungssysteme

Ein Gepäckabfertigungssystem oder BHS ist eine Art Fördersystem, das in einem Flughafen installiert wird und den Transport von Passagiergepäck von Check-In-Bereichen zu dem Bereich ermöglicht, in dem das Gepäck in das Flugzeug geladen wird. BHS hilft beim Transport von aufgegebenem Gepäck, das vom Flugzeug entladen und zur Gepäckausgabe transportiert wird.

Der Markt für Flughafengepäckabfertigungssysteme ist nach Flughafenkapazität und Geografie segmentiert. Nach Flughafenkapazität ist der Markt in bis zu 15 Millionen, 15-25 Millionen, 25-40 Millionen und über 40 Millionen segmentiert. Der Bericht deckt auch die Größen und Prognosen für den Markt für Flughafengepäckabfertigungssysteme in wichtigen Ländern verschiedener Regionen ab. Für diese Segmente wird die Marktgröße in Bezug auf den Wert (USD) bereitgestellt.

| Bis zu 15 Millionen |

| 15 bis 25 Millionen |

| 25 bis 40 Millionen |

| Über 40 Millionen |

| Check-In- und Ticketing-Systeme |

| Sicherheitsprüfsysteme |

| Förder- und Sortiersysteme |

| Frühgepäcklagerung |

| Gepäckausgabe/Entladung |

| Verfolgung und Nachverfolgung |

| Barcode |

| RFID |

| IoT-Sensoren und Edge-Geräte |

| Robotik und autonome Fahrzeuge |

| KI/Maschinelles Lernen-Software |

| Förderbandsysteme |

| Kipp-Tablett- und Quergurt-Sortierer |

| Zielcodierte Fahrzeuge (DCV) |

| Behälterbasierte/individuelle Träger-Systeme |

| Hybrid- und andere aufkommende Systeme |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Frankreich | ||

| Deutschland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Restliches Afrika | ||

| Nach Flughafenkapazität | Bis zu 15 Millionen | ||

| 15 bis 25 Millionen | |||

| 25 bis 40 Millionen | |||

| Über 40 Millionen | |||

| Nach Lösung | Check-In- und Ticketing-Systeme | ||

| Sicherheitsprüfsysteme | |||

| Förder- und Sortiersysteme | |||

| Frühgepäcklagerung | |||

| Gepäckausgabe/Entladung | |||

| Verfolgung und Nachverfolgung | |||

| Nach Technologie | Barcode | ||

| RFID | |||

| IoT-Sensoren und Edge-Geräte | |||

| Robotik und autonome Fahrzeuge | |||

| KI/Maschinelles Lernen-Software | |||

| Nach Systemtyp | Förderbandsysteme | ||

| Kipp-Tablett- und Quergurt-Sortierer | |||

| Zielcodierte Fahrzeuge (DCV) | |||

| Behälterbasierte/individuelle Träger-Systeme | |||

| Hybrid- und andere aufkommende Systeme | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Frankreich | |||

| Deutschland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Restlicher asiatisch-pazifischer Raum | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Ägypten | |||

| Restliches Afrika | |||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist die aktuelle Marktgröße für Flughafengepäckabfertigungssysteme?

Die Marktgröße für Flughafengepäckabfertigungssysteme beträgt 2,46 Milliarden USD im Jahr 2025 und wird voraussichtlich 3,95 Milliarden USD bis 2030 erreichen.

Welche Region wächst am schnellsten bei Flughafengepäckabfertigungssystemen?

Das Segment Naher Osten und Afrika wird voraussichtlich mit einer CAGR von 11,15% bis 2030 expandieren aufgrund großangelegter Greenfield-Flughafeninvestitionen.

Warum sind RFID und KI wichtig in der Gepäckabfertigung?

RFID liefert 99,98% Lesegenauigkeit und liefert Echtzeitdaten, während KI-Algorithmen diese Daten nutzen, um ungeplante Ausfallzeiten um bis zu 90% zu reduzieren.

Was treibt die Adoption von Hybridsystemen gegenüber traditionellen Förderbändern an?

Hybrid-Layouts bieten flexible Weiterleitung, Energieeinsparungen von 15% und einfachere Integration von Robotik und vorausschauender Wartungsanalytik.

Wie lang ist die typische ROI-Periode für neue Gepäcksysteme?

Umfassende Systemupgrades tragen oft 10-15-jährige Amortisationshorizonte, was Flughäfen dazu veranlasst, phasenweise Investitionen oder Green-Bond-Finanzierung zu erkunden.

Welches Lösungssegment wächst am schnellsten?

Verfolgungs- und Nachverfolgungsplattformen führen mit einer CAGR von 11,20%, was die Fokussierung der Flughäfen auf durchgängige Sichtbarkeit und datengesteuerte Entscheidungsfindung widerspiegelt.

Seite zuletzt aktualisiert am: