حجم سوق البروتين الحيواني في أمريكا الجنوبية

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 647.51 مليون دولار أمريكي | |

| حجم السوق (2029) | 818.16 مليون دولار أمريكي | |

| أكبر حصة حسب المستخدم النهائي | طعام و مشروبات | |

| CAGR (2024 - 2029) | 4.27 % | |

| أكبر حصة حسب البلد | البرازيل | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق البروتين الحيواني في أمريكا الجنوبية

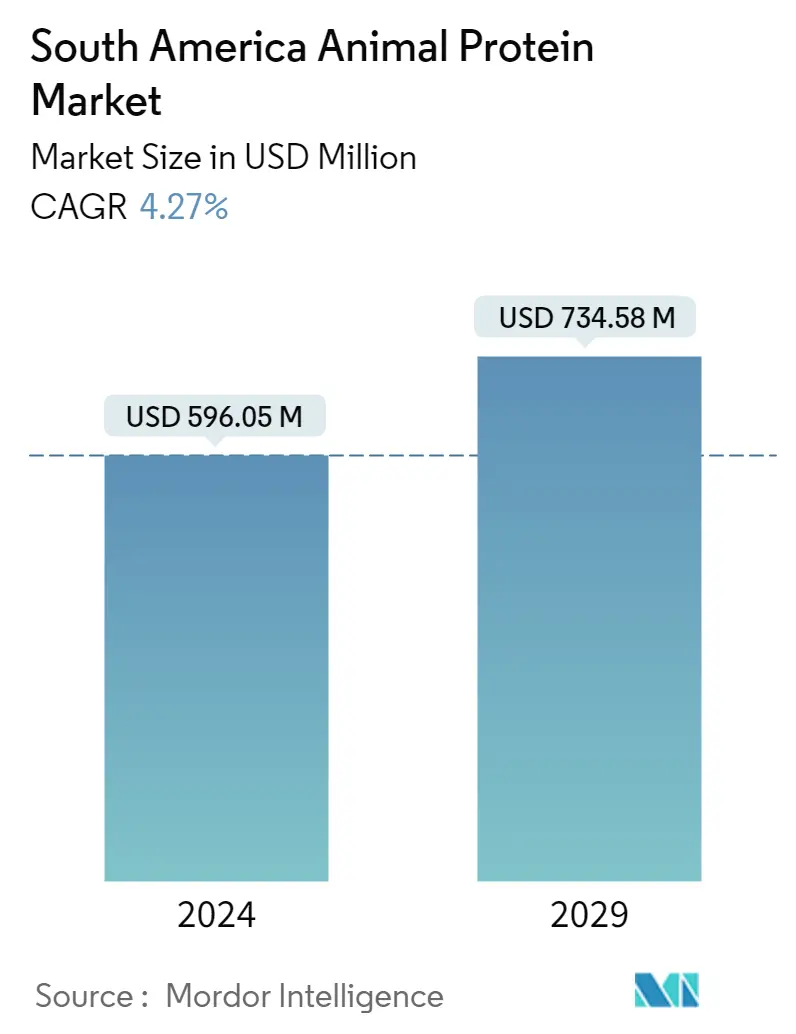

يُقدر حجم سوق البروتين الحيواني في أمريكا الجنوبية بـ 596.05 مليون دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 734.58 مليون دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.27٪ خلال الفترة المتوقعة (2024-2029).

تطبيق بارز يعتمد على الأداء الوظيفي والملاءمة مع الطلب المتزايد على المنتجات الغنية بالبروتين يقود قطاع الأغذية والمشروبات

- بالنسبة للمستخدم النهائي، تعد صناعة الأغذية والمشروبات قطاع التطبيقات الرائد للبروتين الحيواني في المنطقة. القطاعات الفرعية الرئيسية لقطاع الأغذية والمشروبات هي المخابز وبدائل الألبان، وكلاهما يمثل أكثر من 46٪ من إجمالي الحجم في عام 2022. ويظل الجيلاتين هو البروتين الأكثر استخدامًا في قطاع المخابز لأنه يضيف البروتين ويعمل كبروتين. عامل التبلور والسماكة الشفاف في المخبوزات.

- بالإضافة إلى قطاع المأكولات والمشروبات، حصل قطاع المكملات الغذائية على أعلى حصة من التطبيقات، حيث سيطر قطاع التغذية الرياضية على 78% من التطبيقات في عام 2022، ويرجع ذلك أساسًا إلى ارتفاع السمنة في جميع أنحاء المنطقة. وكانت الأرجنتين، التي يعاني 28.3% من سكانها من الوزن الزائد، هي الدولة الأكثر سمنة في أمريكا الجنوبية في عام 2021. ومع إصابة 28% من سكانها بالسمنة، تحتل تشيلي المرتبة الثانية. وبنسبة 27.9%، تحتل الأوروغواي المركز الثالث. ومع ذلك، من المتوقع أن يسجل قطاع العناية الشخصية الغني ببروتين مصل اللبن أعلى قيمة معدل نمو سنوي مركب بنسبة 4.43% في (2023-2029)، وذلك بسبب وظائفه كعامل لتنعيم البشرة وترطيب الشعر.

- تعتبر منتجات الألبان وبدائل الألبان قطاعًا مهمًا آخر للبروتينات الحيوانية في المنطقة، وقد سجلت معدل نمو سنوي مركب قدره 3.19% خلال فترة الدراسة. ويأتي الارتفاع في المبيعات مع استخدام الكازين كمادة تخثر في صناعة الجبن، إلى جانب الاتجاه المستمر لإغناء البروتين في فئة حلويات الألبان. أطلق مصنعو منتجات مثل الآيس كريم والزبادي نسخًا غنية بالبروتين من منتجاتهم الحالية لتقديم ادعاءات عالية البروتين والبروتين المضاف. ونتيجة لذلك، بعد الكازين والكازينات (الذي يستخدم في صناعة الجبن)، كان بروتين مصل اللبن وبروتين الحليب أكثر البروتينات الحيوانية استخدامًا في هذا القطاع. تتم إضافة هذه البروتينات أيضًا لتحسين ملمس الفم واللزوجة والبنية.

البرازيل تليها بقية أمريكا الجنوبية مع زيادة المشاركة في أنشطة اللياقة البدنية والرياضة تقود النمو القطاعي

- حسب الدولة، استحوذت البرازيل على الحصة الأكبر في عام 2022، حيث سيطر الطلب على البروتين الحيواني من قطاعات الأغذية والمشروبات والمكملات الغذائية على المبيعات. ويمكن أن يعزى هذا الطلب المرتفع إلى شيخوخة السكان في البلاد، والتي من المتوقع أن تتضاعف ثلاث مرات بحلول عام 2050، لتغطي حوالي 66 مليون برازيلي. تماشيًا مع المخاوف المتزايدة، أصبح المستهلكون يشاركون بشكل متزايد في أنشطة اللياقة البدنية والرياضة، مما يزيد من نسبة السكان غير الرياضيين بين مستهلكي المكملات الغذائية. ونتيجة لذلك، من المتوقع أن تسجل البرازيل أسرع إمكانات النمو بين جميع دول أمريكا الجنوبية، بمعدل نمو سنوي مركب يبلغ 6.72% خلال الفترة المتوقعة.

- إن صناعة الألبان في المنطقة متطورة للغاية، لذا فإن إنتاج الحليب مرتفع جدًا في بلدان أمريكا الجنوبية. تعد البرازيل والأرجنتين من الدول الرئيسية المنتجة للحليب في القارة. كما تبرز شيلي وأوروغواي كدولتين رئيسيتين في إنتاج الحليب. ولذلك، تتمتع المنطقة دائمًا بإمدادات ثابتة من المواد الخام لإنتاج بروتين الألبان. وكانت منتجات الألبان وبدائل الألبان والمخبوزات أكبر شرائح المستخدمين النهائيين للبروتينات الحيوانية في المنطقة، حيث تمثل أكثر من 46% من إجمالي الحجم في عام 2022.

- وشكلت الأغذية والمشروبات أكبر شريحة من المستخدمين النهائيين، حيث بلغت حصتها أكثر من 73.5% من إجمالي حجم مبيعات البروتين الحيواني في المنطقة. تأتي غالبية المبيعات في هذا القطاع من قطاع الألبان وبدائل الألبان، والذي سجل معدل نمو سنوي مركب قدره 3.19% خلال فترة الدراسة. وأنتجت أمريكا الجنوبية 66.412 مليون طن من حليب العجول في عام 2020، مما وفر كمية كبيرة من المواد الخام المستخدمة لصنع بروتينات الألبان. ونظرًا لإنتاج الحليب الواسع النطاق في المنطقة، فقد أنشأ اللاعبون الرئيسيون مثل Arla وFonterra مصانع لإنتاج مكونات الألبان.

اتجاهات سوق البروتين الحيواني في أمريكا الجنوبية

- تحظى الأغذية العضوية ودمج اتجاهات أوميغا 3 باهتمام كبير

- اللاعبون الدوليون الرئيسيون يوسعون نطاق تواجدهم

- بدائل الكحول تعزز السوق

- يشكل تحول المستهلك نحو نظام غذائي منخفض الكربوهيدرات تهديدًا لنمو السوق

- إن تزايد طلب المستهلكين على الصلصات والتتبيلات الصحية الطبيعية يعود بالنفع على الشركات متعددة الجنسيات

- تمتلك البرازيل حصة كبيرة في سوق الشوكولاتة في أمريكا الجنوبية

- زيادة عدم تحمل اللاكتوز لدعم مبيعات منتجات الألبان البديلة

- تؤدي زيادة عدد السكان المسنين إلى تغيير ديناميكيات السوق

- تزايد شعبية المنتجات الغذائية النباتية

- يتزايد الطلب على منتجات الملصقات النظيفة

- أدى تحول المستهلك نحو الأغذية القائمة على النظام الغذائي إلى نمو السوق

- زيادة اتجاهات الصحة والعافية التي تقود السوق

- الأعلاف المركبة لدعم نمو السوق

- تشكل أمريكا الجنوبية سوقًا مربحًا لمستحضرات التجميل

نظرة عامة على صناعة البروتين الحيواني في أمريكا الجنوبية

سوق البروتين الحيواني في أمريكا الجنوبية مجزأ، حيث تستحوذ الشركات الخمس الكبرى على 14.13%. اللاعبون الرئيسيون في هذا السوق هم Arla Foods amba، وDarling Ingrants Inc.، وKerry Group plc، وRoyal FrieslandCampina NV، وSaputo Inc (مرتبة أبجديًا).

قادة سوق البروتين الحيواني في أمريكا الجنوبية

Arla Foods amba

Darling Ingredients Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Saputo Inc

Other important companies include GELITA AG, Gelnex, Hilmar Cheese Company, Inc., Lactoprot Deutschland GmbH, Sooro Renner Nutrição S.A., Tangara Foods S.A.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق البروتين الحيواني في أمريكا الجنوبية

- فبراير 2021 وافقت شركة Arla Foods AmbA على شراء حصة 50% في شركة Arla Food Ingredients SA (AFISA)، مشروعها المشترك في أمريكا الجنوبية، من شريكها SanCor، وهي شركة ألبان أرجنتينية تعاونية.

- يناير 2021 أطلقت شركة Rousselot، وهي علامة تجارية تابعة لـ Darling Ingredients تنتج حلولًا تعتمد على الكولاجين، ببتيد الكولاجين البحري المعتمد من MSC، والمعروف باسم Peptan®، في مؤتمر صياغة الجمال والعناية بالبشرة الافتراضي في عام 2021. يتم الحصول على هذا المكون من مستخلصات برية بنسبة 100%. يتم اصطياد الأسماك البيضاء البحرية، وهي معتمدة من قبل مجلس الإشراف البحري (MSC)، وتستخدم بشكل رئيسي في مستحضرات التجميل الغذائية والمكملات الغذائية المتميزة. يتم إنتاج المكون في منشآت روسيلوت في فرنسا، ولكنه متاح في جميع أنحاء العالم. العامل الدافع الرئيسي وراء هذا الإطلاق هو زيادة تطوير المنتجات باستخدام الكولاجين المستخرج من أسماك المحيط البرية والطلب المتزايد على منتجات التجميل والمكملات الغذائية القائمة على الكولاجين السمكي.

- يناير 2021 استحوذت دارلينج إنغرينتس على حصة الـ 50% المتبقية في شركة بروتين الحشرات EnviroFlight.

تقرير سوق البروتين الحيواني في أمريكا الجنوبية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

- 2.1 افتراضات الدراسة وتعريف السوق

- 2.2 نطاق الدراسة

- 2.3 مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

- 3.1 حجم سوق المستخدم النهائي

- 3.1.1 أغذية الأطفال وصيغة الرضع

- 3.1.2 مخبز

- 3.1.3 المشروبات

- 3.1.4 حبوب الإفطار

- 3.1.5 التوابل / الصلصات

- 3.1.6 الحلويات

- 3.1.7 الألبان ومنتجات الألبان البديلة

- 3.1.8 تغذية المسنين والتغذية الطبية

- 3.1.9 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 3.1.10 المنتجات الغذائية RTE/RTC

- 3.1.11 وجبات خفيفة

- 3.1.12 تغذية الرياضة/الأداء

- 3.1.13 الأعلاف الحيوانية

- 3.1.14 العناية الشخصية ومستحضرات التجميل

- 3.2 اتجاهات استهلاك البروتين

- 3.2.1 حيوان

- 3.3 اتجاهات الإنتاج

- 3.3.1 حيوان

- 3.4 الإطار التنظيمي

- 3.4.1 البرازيل والأرجنتين

- 3.5 تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 4.1 نوع البروتين

- 4.1.1 الكازين والكازينات

- 4.1.2 الكولاجين

- 4.1.3 بروتين البيض

- 4.1.4 الجيلاتين

- 4.1.5 بروتين الحشرات

- 4.1.6 بروتين الحليب

- 4.1.7 بروتين مصل اللبن

- 4.1.8 بروتينات حيوانية أخرى

- 4.2 المستخدم النهائي

- 4.2.1 الأعلاف الحيوانية

- 4.2.2 طعام و مشروبات

- 4.2.2.1 بواسطة المستخدم النهائي الفرعي

- 4.2.2.1.1 مخبز

- 4.2.2.1.2 المشروبات

- 4.2.2.1.3 حبوب الإفطار

- 4.2.2.1.4 التوابل / الصلصات

- 4.2.2.1.5 الحلويات

- 4.2.2.1.6 الألبان ومنتجات الألبان البديلة

- 4.2.2.1.7 المنتجات الغذائية RTE/RTC

- 4.2.2.1.8 وجبات خفيفة

- 4.2.3 العناية الشخصية ومستحضرات التجميل

- 4.2.4 المكملات

- 4.2.4.1 بواسطة المستخدم النهائي الفرعي

- 4.2.4.1.1 أغذية الأطفال وصيغة الرضع

- 4.2.4.1.2 تغذية المسنين والتغذية الطبية

- 4.2.4.1.3 تغذية الرياضة/الأداء

- 4.3 دولة

- 4.3.1 الأرجنتين

- 4.3.2 البرازيل

- 4.3.3 بقية أمريكا الجنوبية

5. مشهد تنافسي

- 5.1 التحركات الاستراتيجية الرئيسية

- 5.2 تحليل حصة السوق

- 5.3 المناظر الطبيعية للشركة

- 5.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 5.4.1 Arla Foods amba

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 GELITA AG

- 5.4.4 Gelnex

- 5.4.5 Hilmar Cheese Company, Inc.

- 5.4.6 Kerry Group plc

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 Royal FrieslandCampina N.V

- 5.4.9 Saputo Inc

- 5.4.10 Sooro Renner Nutrição S.A.

- 5.4.11 Tangara Foods S.A

6. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

7. زائدة

- 7.1 نظرة عامة عالمية

- 7.1.1 ملخص

- 7.1.2 إطار القوى الخمس لبورتر

- 7.1.3 تحليل سلسلة القيمة العالمية

- 7.1.4 ديناميكيات السوق (DROs)

- 7.2 المصادر والمراجع

- 7.3 قائمة الجداول والأشكال

- 7.4 رؤى أولية

- 7.5 حزمة البيانات

- 7.6 مسرد للمصطلحات

تجزئة صناعة البروتين الحيواني في أمريكا الجنوبية

تتم تغطية الكازين والكازينات والكولاجين وبروتين البيض والجيلاتين وبروتين الحشرات وبروتين الحليب وبروتين مصل اللبن كشرائح حسب نوع البروتين. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والعناية الشخصية ومستحضرات التجميل والمكملات الغذائية كقطاعات من قبل المستخدم النهائي. يتم تغطية الأرجنتين والبرازيل كقطاعات حسب البلد.

- بالنسبة للمستخدم النهائي، تعد صناعة الأغذية والمشروبات قطاع التطبيقات الرائد للبروتين الحيواني في المنطقة. القطاعات الفرعية الرئيسية لقطاع الأغذية والمشروبات هي المخابز وبدائل الألبان، وكلاهما يمثل أكثر من 46٪ من إجمالي الحجم في عام 2022. ويظل الجيلاتين هو البروتين الأكثر استخدامًا في قطاع المخابز لأنه يضيف البروتين ويعمل كبروتين. عامل التبلور والسماكة الشفاف في المخبوزات.

- بالإضافة إلى قطاع المأكولات والمشروبات، حصل قطاع المكملات الغذائية على أعلى حصة من التطبيقات، حيث سيطر قطاع التغذية الرياضية على 78% من التطبيقات في عام 2022، ويرجع ذلك أساسًا إلى ارتفاع السمنة في جميع أنحاء المنطقة. وكانت الأرجنتين، التي يعاني 28.3% من سكانها من الوزن الزائد، هي الدولة الأكثر سمنة في أمريكا الجنوبية في عام 2021. ومع إصابة 28% من سكانها بالسمنة، تحتل تشيلي المرتبة الثانية. وبنسبة 27.9%، تحتل الأوروغواي المركز الثالث. ومع ذلك، من المتوقع أن يسجل قطاع العناية الشخصية الغني ببروتين مصل اللبن أعلى قيمة معدل نمو سنوي مركب بنسبة 4.43% في (2023-2029)، وذلك بسبب وظائفه كعامل لتنعيم البشرة وترطيب الشعر.

- تعتبر منتجات الألبان وبدائل الألبان قطاعًا مهمًا آخر للبروتينات الحيوانية في المنطقة، وقد سجلت معدل نمو سنوي مركب قدره 3.19% خلال فترة الدراسة. ويأتي الارتفاع في المبيعات مع استخدام الكازين كمادة تخثر في صناعة الجبن، إلى جانب الاتجاه المستمر لإغناء البروتين في فئة حلويات الألبان. أطلق مصنعو منتجات مثل الآيس كريم والزبادي نسخًا غنية بالبروتين من منتجاتهم الحالية لتقديم ادعاءات عالية البروتين والبروتين المضاف. ونتيجة لذلك، بعد الكازين والكازينات (الذي يستخدم في صناعة الجبن)، كان بروتين مصل اللبن وبروتين الحليب أكثر البروتينات الحيوانية استخدامًا في هذا القطاع. تتم إضافة هذه البروتينات أيضًا لتحسين ملمس الفم واللزوجة والبنية.

| الكازين والكازينات |

| الكولاجين |

| بروتين البيض |

| الجيلاتين |

| بروتين الحشرات |

| بروتين الحليب |

| بروتين مصل اللبن |

| بروتينات حيوانية أخرى |

| الأعلاف الحيوانية | ||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز |

| المشروبات | ||

| حبوب الإفطار | ||

| التوابل / الصلصات | ||

| الحلويات | ||

| الألبان ومنتجات الألبان البديلة | ||

| المنتجات الغذائية RTE/RTC | ||

| وجبات خفيفة | ||

| العناية الشخصية ومستحضرات التجميل | ||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع |

| تغذية المسنين والتغذية الطبية | ||

| تغذية الرياضة/الأداء | ||

| الأرجنتين |

| البرازيل |

| بقية أمريكا الجنوبية |

| نوع البروتين | الكازين والكازينات | ||

| الكولاجين | |||

| بروتين البيض | |||

| الجيلاتين | |||

| بروتين الحشرات | |||

| بروتين الحليب | |||

| بروتين مصل اللبن | |||

| بروتينات حيوانية أخرى | |||

| المستخدم النهائي | الأعلاف الحيوانية | ||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز | |

| المشروبات | |||

| حبوب الإفطار | |||

| التوابل / الصلصات | |||

| الحلويات | |||

| الألبان ومنتجات الألبان البديلة | |||

| المنتجات الغذائية RTE/RTC | |||

| وجبات خفيفة | |||

| العناية الشخصية ومستحضرات التجميل | |||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع | |

| تغذية المسنين والتغذية الطبية | |||

| تغذية الرياضة/الأداء | |||

| دولة | الأرجنتين | ||

| البرازيل | |||

| بقية أمريكا الجنوبية | |||

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.