حجم وحصة سوق الحساء

تحليل سوق الحساء من قبل مورد انتليجنس

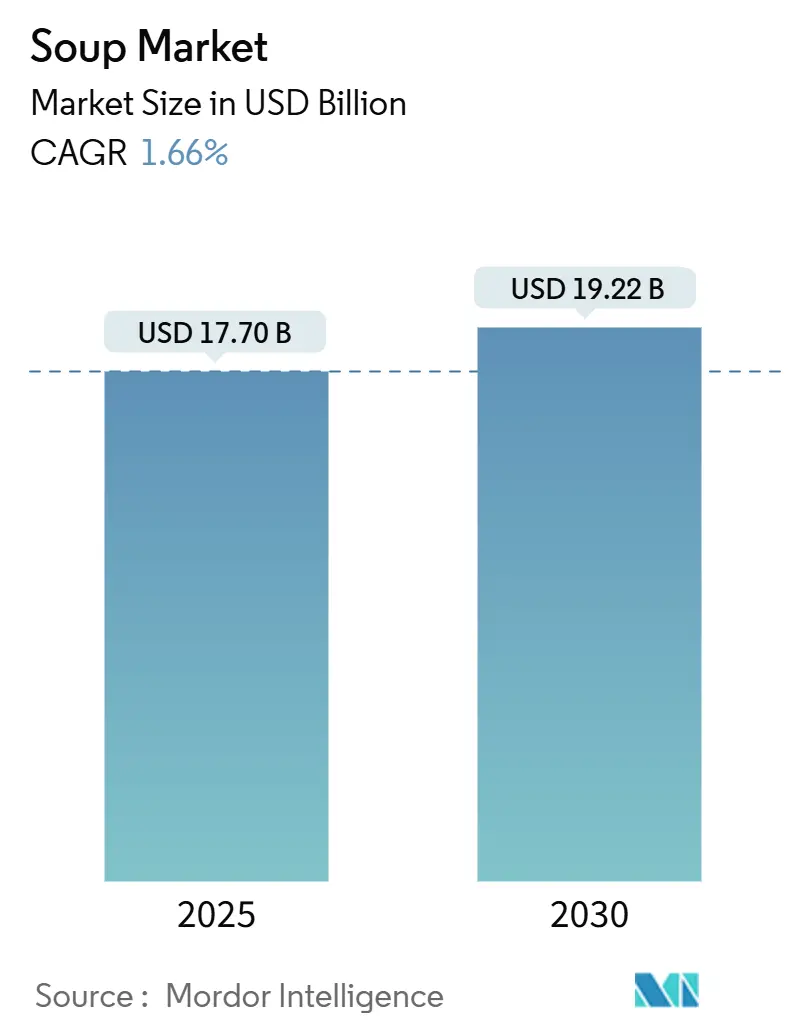

من المتوقع أن يصل السوق العالمي للحساء إلى 17.70 مليار دولار أمريكي في عام 2025 وأن ينمو إلى 19.22 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 1.66%. هذا النمو يبرز انتقالاً من التوسع المدفوع بالحجم إلى تحسين القيمة مع نضج السوق. التطورات التنظيمية، مثل مبادرات إدارة الأغذية والأدوية الأمريكية لتقليل الصوديوم ووضع العلامات المقترحة على مقدمة العبوة، تعيد تشكيل الاستراتيجيات التنافسية، مما يجبر اللاعبين الراسخين على إعادة صياغة المنتجات وتوسيع محافظهم من خلال عمليات الاستحواذ. الطلب المتزايد على الخيارات التي تركز على الصحة يدفع شعبية الوصفات النباتية، بينما الاختراق المتزايد لتجارة التجزئة عبر الإنترنت يحول نماذج التوزيع التقليدية. بالإضافة إلى ذلك، مخاوف الاستدامة تؤثر على ابتكارات التغليف، مع استثمار الشركات في علب الألمنيوم القابلة لإعادة التدوير والأكياس خفيفة الوزن. هذه التطورات تمكن التمايز الذي يمتد إلى ما هو أبعد من النكهة والراحة، متماشية مع تفضيلات المستهلكين المتطورة والتوقعات التنظيمية.

النقاط الرئيسية للتقرير

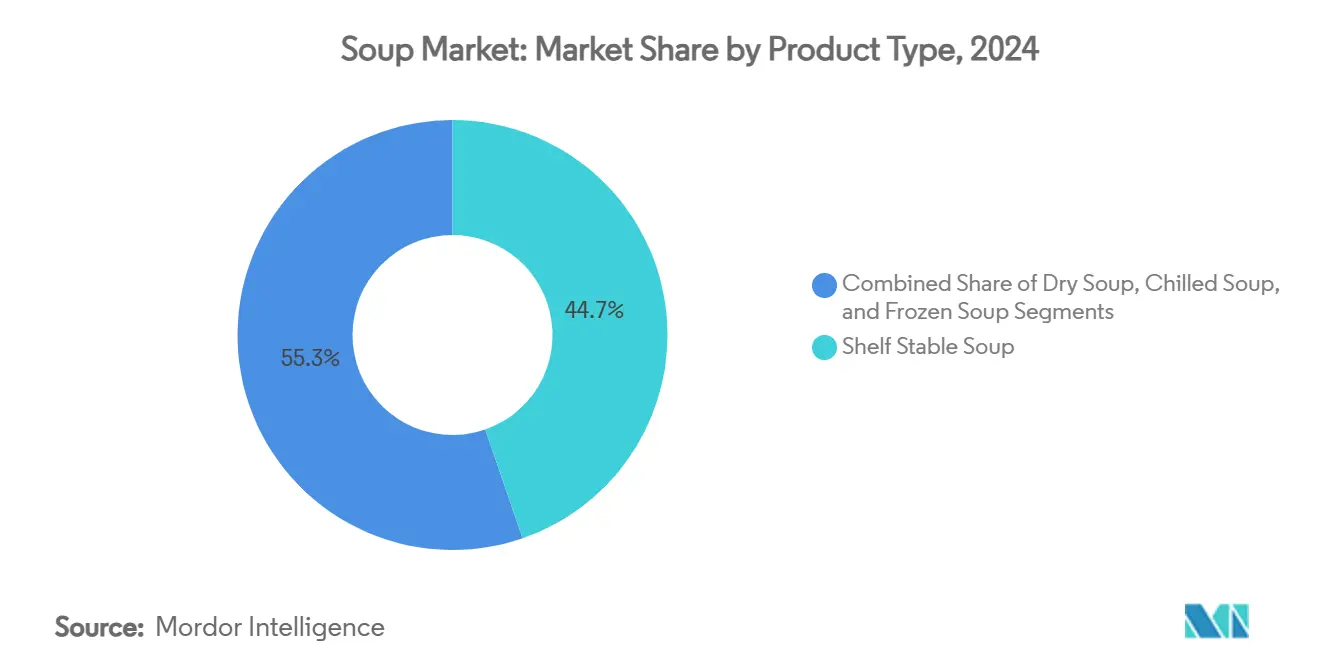

- حسب نوع المنتج، تصدر الحساء المستقر على الرف بحصة إيرادات بلغت 44.71% في عام 2024، بينما من المتوقع أن يتقدم الحساء المبرد بأسرع معدل نمو سنوي مركب قدره 1.86% حتى عام 2030.

- حسب الفئة، استحوذ الحساء النباتي على 53.55% من حصة سوق الحساء في عام 2024 ويسجل أيضاً أسرع معدل نمو سنوي مركب قدره 2.04% حتى عام 2030.

- حسب تنسيق التغليف، هيمنت الأكياس بحصة 48.55% من سوق الحساء في عام 2024، بينما من المتوقع أن تتوسع التنسيقات المعلبة بأسرع معدل بنسبة 2.57% معدل نمو سنوي مركب حتى عام 2030.

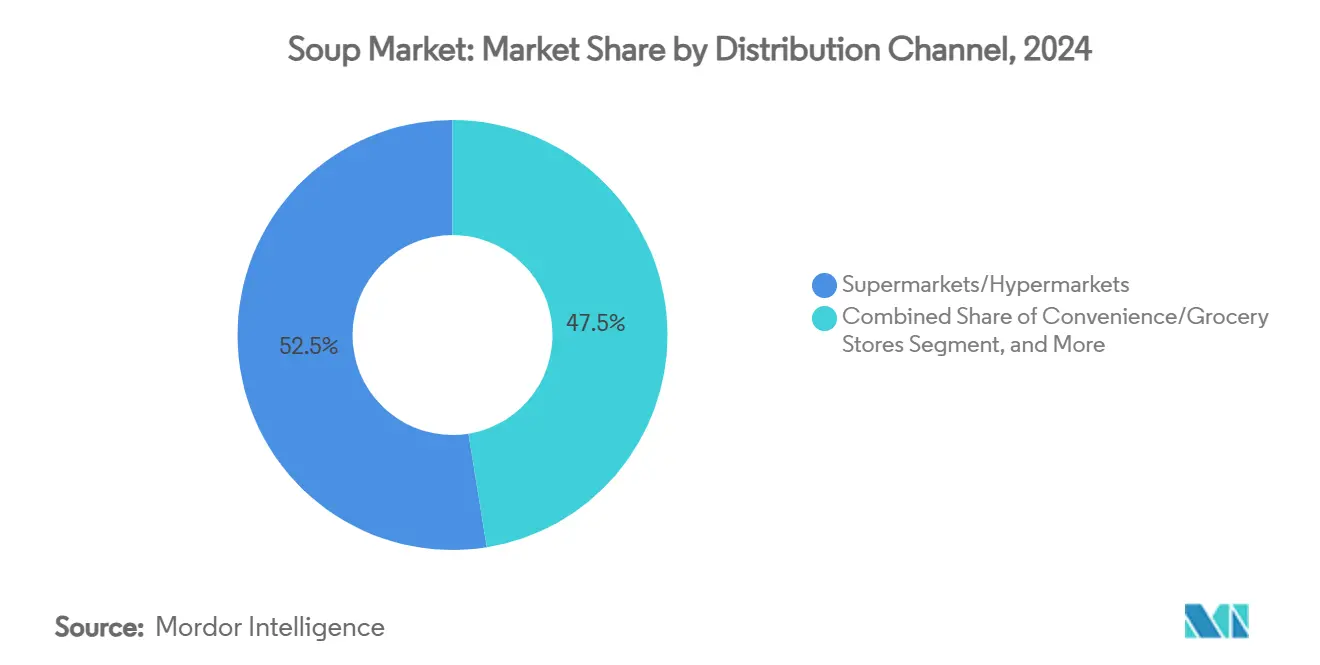

- حسب قناة التوزيع، استحوذت الأسواق الكبرى/المتاجر الكبرى على 52.54% من مبيعات عام 2024؛ من المتوقع أن ترتفع تجارة التجزئة عبر الإنترنت بمعدل نمو سنوي مركب قدره 2.86% حتى عام 2030.

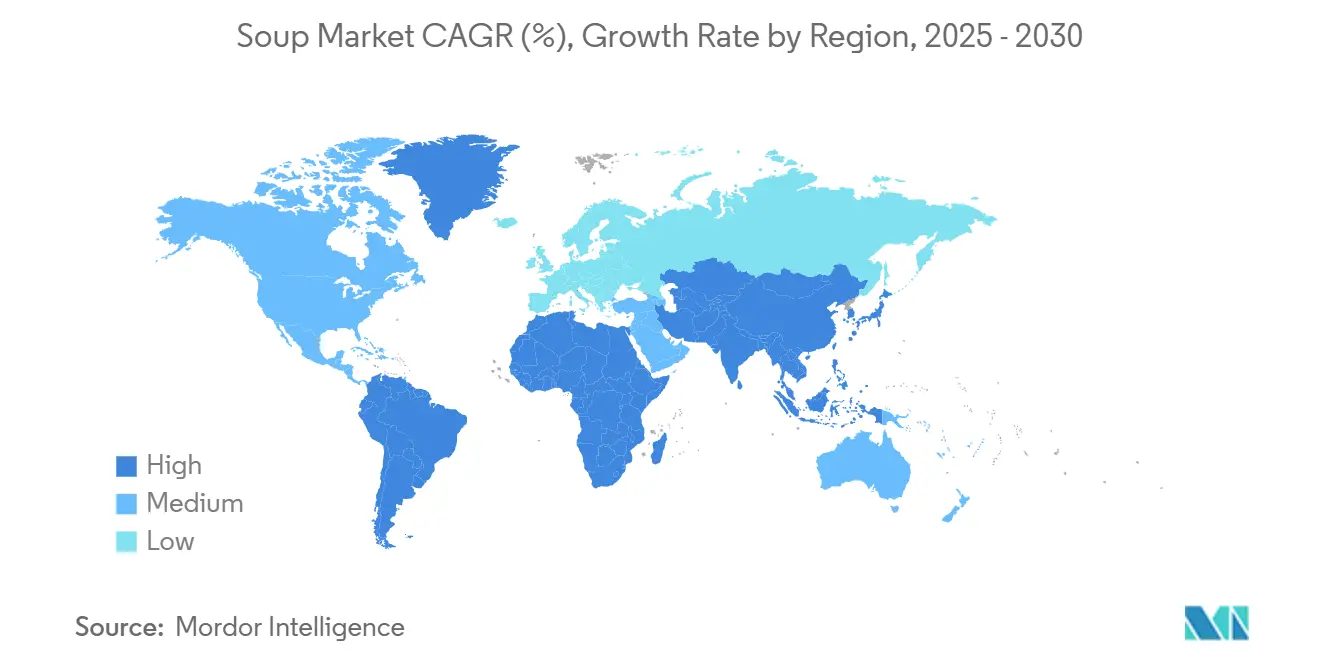

- حسب الجغرافيا، سيطرت أوروبا على 36.45% من الإيرادات العالمية في عام 2024، بينما من المتوقع أن تكون منطقة آسيا والمحيط الهادئ الأسرع نمواً بمعدل نمو سنوي مركب قدره 3.26%.

اتجاهات ورؤى السوق العالمي للحساء

تحليل تأثير المحركات

| المحركات | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الشعبية المتزايدة للحساء النباتي والنباتي | +0.4% | عالمياً، مع أقوى اعتماد في أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| ابتكار المنتج والتنوع | +0.3% | عالمياً، بقيادة الأسواق المتقدمة | طويل المدى (≥ 4 سنوات) |

| التغليف المستدام والصديق للبيئة | +0.2% | أوروبا وأمريكا الشمالية بشكل أساسي، والتوسع إلى آسيا والمحيط الهادئ | طويل المدى (≥ 4 سنوات) |

| تقلبات الطلب الموسمية | +0.2% | عالمياً، مع تأثيرات واضحة في المناطق المعتدلة | قصير المدى (≤ سنتان) |

| تأثير وسائل التواصل الاجتماعي والمؤثرين | +0.1% | عالمياً، الأقوى في الأسواق الحضرية مع اختراق رقمي عالي | متوسط المدى (2-4 سنوات) |

| الطلب على حلول الوجبات السريعة والسهلة | +0.3% | عالمياً، متسارع في المراكز الحضرية | قصير المدى (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

الشعبية المتزايدة للحساء النباتي والنباتي

الاعتماد المتزايد للحساء النباتي يعكس تحولاً كبيراً في التفضيلات الغذائية، ممتداً إلى ما هو أبعد من التركيبة السكانية النباتية التقليدية. هذه الأنواع من الحساء تحصل على اعتراف متزايد بفوائدها الصحية، كما تبرزه مبادرات وضع العلامات التغذوية لإدارة الأغذية والأدوية الأمريكية، والتي تؤكد على محتواها المنخفض من الصوديوم عادة مقارنة بالبدائل القائمة على اللحوم[1]المصدر: المجلس الدولي لمعلومات الأغذية (IFIC)، "وضع العلامات التغذوية على مقدمة العبوة (FOP): معلومات غذائية أمامية ومركزية لتشجيع الخيارات الصحية"، www.foodinsight.org. هذا الاتجاه قوي بشكل خاص بين المستهلكين الأصغر سناً، الذين يعطون الأولوية لكل من الصحة الشخصية والاستدامة البيئية. تركيزهم المزدوج مكّن الشركات من تنفيذ استراتيجيات تسعير متميزة، مما يعوض بفعالية التكاليف الإنتاجية الأعلى المرتبطة بالمكونات النباتية. الدعم التنظيمي يعزز هذا السوق أكثر. توجيهات إدارة الأغذية والأدوية الأمريكية لتقليل الصوديوم أكثر تساهلاً مع المنتجات النباتية، والتي تحتوي بطبيعتها على مستويات صوديوم أقل. هذه الميزة التنظيمية تكمل الحركة الأوسع نحو استدامة الشركات. مع ازدياد ألفة المستهلكين مع الخيارات النباتية، تتطور سلوكيات الشراء لديهم. البحث يشير إلى أن زيادة الألفة تعزز دوافع أكثر تعقيداً وراء خيارات الطعام، مع ظهور الراحة والصحة كمحركات أساسية. هذا القبول المتزايد للأطعمة النباتية يؤكد تحولاً أوسع في تفضيلات المستهلكين، مما يمهد الطريق لنمو مستدام في هذا القطاع السوقي.

ابتكار المنتج والتنوع

ابتكارات الحساء تحول تركيزها بشكل متزايد من تنوع النكهات إلى التغذية الوظيفية، حيث تستفيد الشركات من التقنيات المتقدمة لمعالجة المخاوف الصحية مع الحفاظ على ملامح الطعم التي تشجع على الشراءات المتكررة. متطلبات إدارة الأغذية والأدوية الأمريكية لوضع العلامات على مقدمة العبوة، والتي تلزم بالشفافية فيما يتعلق بالصوديوم والدهون المشبعة والسكريات المضافة، تدفع المصنعين لإعادة صياغة منتجاتهم بدلاً من الاعتماد على استراتيجيات إعادة التسويق[2]المصدر: إدارة الأغذية والأدوية الأمريكية، "وضع العلامات على الأغذية: معلومات التغذية على مقدمة العبوة"، www.regulations.gov. أتمتة أجينوموتو لمصنع الحساء في كاواساكي تمثل مثالاً على كيف يمكن لكفاءة الإنتاج دعم تجريب المنتجات الأوسع. من خلال دمج تقنيات المعلومات والاتصالات المتقدمة وتقنية الأتمتة، ضاعفت الشركة إنتاجية العمل بينما تستوعب احتياجات تركيبة متنوعة، مما يمكنها من تلبية متطلبات المستهلكين المتطورة. التركيز المتزايد على الشفافية التغذوية يكثف الحاجة للابتكار. الدراسات تكشف أنه لا يوجد نظام واحد لوضع العلامات على مقدمة العبوة فعال عالمياً في تحديد الخيارات الصحية. ومع ذلك، إدراج التفاصيل الرئيسية مثل السعرات الحرارية والألياف الغذائية يمكن أن يحسن قدرة المستهلكين على اتخاذ قرارات مدروسة. مع انتقال الاستهلاك الواعي صحياً من تفضيل متخصص إلى اتجاه سائد، الشركات التي تنجح في دمج المكونات الوظيفية مع الحفاظ على القدرة التنافسية في التكلفة تضع نفسها للنجاح طويل المدى في السوق.

التغليف المستدام والصديق للبيئة

في عام 2024، حققت شركة كراون هولدنجز رقماً قياسياً في التدفق النقدي الحر المعدل بقيمة 814 مليون دولار أمريكي، مدفوعاً جزئياً بالطلب المتزايد على حلول التغليف المستدامة. هذا الإنجاز يبرز الجدوى المالية للاستثمارات الصديقة للبيئة في سوق التغليف. معدلات إعادة تدوير علب الألمنيوم لدى كراون تفوق تلك الخاصة بتنسيقات التغليف الأخرى، مما يعزز التزامها بالاستدامة وهدفها لتحقيق صافي انبعاثات كربونية صفرية بحلول عام 2040. التركيز المتزايد على الاستدامة يعيد تشكيل ديناميكيات سلسلة التوريد أيضاً، حيث تعطي الشركات الأولوية للشراكات مع الموردين الذين يمتلكون شهادات استدامة موثقة. هذا النهج لا يدعم الالتزامات البيئية للشركات فحسب، بل يتماشى أيضاً مع توقعات المستهلكين المتطورة للمنتجات المسؤولة بيئياً. برنامج كراون Twentyby30 يمثل مثالاً على تفاني الصناعة في الممارسات المستدامة، حيث يضع 20 هدفاً قابلاً للقياس يهدف إلى تعزيز الإشراف البيئي في التغليف. الدفع نحو التغليف المستدام يحول هياكل التكلفة ويؤثر على تصورات المستهلكين. الشركات التي تستثمر مبكراً في التغليف القابل لإعادة التدوير تحصل على ميزة تنافسية، حيث يظهر المستهلكون استعداداً لدفع أسعار متميزة للمنتجات الصديقة للبيئة، مما يعوض بفعالية التكاليف المادية الأعلى المرتبطة بهذه الابتكارات. هذا الاتجاه يؤكد الفوائد المزدوجة للاستدامة - تحقيق الأهداف البيئية مع دفع الأداء المالي.

تقلبات الطلب الموسمية

الشركات تستفيد استراتيجياً من دورات الطلب القابلة للتنبؤ المشكلة بواسطة أنماط الاستهلاك الموسمية من خلال إدارة المخزون الفعالة واستراتيجيات الترويج المستهدفة. في المناطق المعتدلة، استهلاك الحساء يصل عادة إلى ذروته خلال أشهر الشتاء، مما يعكس اتجاهاً موسمياً واضحاً. وفقاً لبيانات أسعار الغذاء من وزارة الزراعة الأمريكية، التقلبات الموسمية في أسعار السلع الزراعية تؤثر بشكل كبير على تكاليف إنتاج الحساء. هذه التغيرات في التكلفة تستدعي تعديلات دورية في استراتيجيات تسعير المصنعين للحفاظ على الربحية. بالإضافة إلى ذلك، التغير المناخي أدخل عدم قابلية تنبؤ أكبر في هذه الأنماط. الظروف الجوية غير المستقرة تعطل الإنتاج الزراعي، مما يؤدي إلى تقلبات في تكاليف المكونات وتحولات في توقيت طلب المستهلكين. الشركات في هذا السوق تعدل استخدام طاقتها للتماشي مع تقلبات الطلب المتوقعة، مما يضمن الكفاءة التشغيلية. الشركات الرائدة تظهر ميزة تنافسية من خلال تطوير قدرات سلسلة توريد مرنة يمكنها التكيف مع التقلبات الموسمية. هذه القدرة على التكيف تمكنها من تحسين كفاءة التكلفة والحفاظ على أداء ثابت خلال فترات الذروة وخارجها.

تحليل تأثير القيود

| القيود | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تفضيل المستهلك للبدائل الطازجة والمنزلية | -0.5% | عالمياً، الأقوى في الأسواق المتقدمة | متوسط المدى (2-4 سنوات) |

| التصورات السلبية بشأن الصحة | -0.3% | أمريكا الشمالية وأوروبا بشكل أساسي | قصير المدى (≤ سنتان) |

| تحديات كفاءة الإنتاج | -0.2% | عالمياً، خاصة تأثير المصنعين الأصغر | طويل المدى (≥ 4 سنوات) |

| اضطرابات سلسلة التوريد | -0.3% | عالمياً، مع تغيرات إقليمية في الشدة | قصير المدى (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

تفضيل المستهلك للبدائل الطازجة والمنزلية

خلال فترات عدم اليقين الاقتصادي، يفضل المستهلكون بشكل متزايد الطعام الطازج، معتبرين الوجبات المنزلية أكثر صحة واقتصادية مقارنة بالخيارات المصنعة. التحول في تفضيل المستهلك يتحدى مصنعي الحساء لإعادة تعريف عروض القيمة الخاصة بهم إلى ما هو أبعد من الراحة. للبقاء منافسين، يجب على المصنعين الابتكار من خلال تعزيز الكثافة التغذوية وضمان شفافية المكونات للتماشي مع توقعات المستهلكين. البحث في سلوك المستهلك يبرز أن الألفة مع طرق الطبخ التقليدية غالباً ما تؤدي إلى دوافع أكثر دقة لإعداد الطعام، مثل الحنين والفوائد الصحية المتصورة، والتي يكافح الحساء المصنع لتكرارها. لمعالجة هذه التحديات، تحتاج الشركات للاستثمار في استراتيجيات تسويقية تؤكد على التكافؤ التغذوي لمنتجاتها مع البدائل الطازجة. في الوقت نفسه، يجب عليها الحفاظ على مزايا التكلفة لجذب المستهلكين المهتمين بالميزانية، خاصة خلال الانكماش الاقتصادي. من خلال موازنة هذه العوامل، يمكن للمصنعين وضع أنفسهم بشكل أفضل في سوق يميل بشكل متزايد نحو تفضيلات الطعام الطازج.

التصورات السلبية بشأن الصحة

الشفافية التنظيمية تكثف تحديات تصور الصحة حيث تضع محتوى الصوديوم والمواد الحافظة في المنتجات الغذائية تحت التدقيق، مما يثير مخاوف المستهلكين بشأن العافية طويلة المدى. أهداف إدارة الأغذية والأدوية الأمريكية الطوعية لتقليل الصوديوم، الموجهة إلى فئات حساء محددة مع مستويات أساسية محددة وأهداف تقليل، تبرز هذه المخاوف الصحية بينما تخلق ضغوط امتثال كبيرة للمصنعين. بالإضافة إلى ذلك، عدم اليقين التنظيمي حول أهداف تقليل الصوديوم، خاصة معايير تركيز الصوديوم "كما هو معبأ" الحالية لإدارة الأغذية والأدوية الأمريكية لخلطات الحساء الجافة، يطرح تحدياً للمصنعين. نقص المعايير المقيسة "كما هو معد" للصوديوم عبر التنسيقات (الجاف، المعلب، المرق) قد يؤدي إلى مقارنات غير عادلة ويحد من الابتكار، بينما المناقشات الجارية حول إعادة تصنيف المرق كفئات غير مستهدفة تضيف غموضاً أكثر[3]المصدر: جمعية صناعة الأغذية، "تعليقات-fmi-على-المرحلة-الثانية-توجيهات-مسودة-تقليل-الصوديوم"، www.fmi.org. علاوة على ذلك، متطلبات وضع العلامات على مقدمة العبوة، والتي تلزم بالعرض البارز للمغذيات التي ينصح المستهلكون بتحديدها، يمكن أن تؤثر سلباً على المشتريات الاندفاعية - محرك رئيسي لمبيعات الحساء تاريخياً. منظمات الصحة العامة تؤكد أكثر أن جزءاً كبيراً من استهلاك الصوديوم ينشأ من الأطعمة المصنعة تجارياً، بما في ذلك الحساء، مما يزيد الطلب على أهداف تقليل صوديوم أكثر عدوانية لمعالجة هذه المخاوف الصحية بفعالية.

تحليل القطاعات

حسب نوع المنتج: قيادة المستقر على الرف من خلال مزايا التوزيع

في عام 2024، يستحوذ الحساء المستقر على الرف على حصة سوقية كبيرة تبلغ 44.71%، مدفوعة بالألفة القوية للمستهلك، والتي توفر ميزة تنافسية دائمة للاعبين الحاليين. فترة الصلاحية الممتدة للحساء المستقر على الرف تقلل مخاطر المخزون لتجار التجزئة وتدعم التوزيع العالمي دون الحاجة لبنية تحتية لسلسلة التبريد، مما يجعلها خياراً فعالاً من حيث التكلفة. استحواذ شركة كامبل للحساء على علامات سوفوس التجارية في مارس 2024 بقيمة 2.7 مليار دولار أمريكي يبرز تركيزاً استراتيجياً على المنتجات المستقرة على الرف المتميزة، والتي تحقق هوامش ربح أعلى من خلال وضع العلامة التجارية المتفوق وتمايز الجودة. بالإضافة إلى ذلك، توجيهات إدارة الأغذية والأدوية الأمريكية لتقليل الصوديوم، والتي تستهدف فئات الحساء المستقر على الرف، تقدم تحديات إعادة التركيب. ومع ذلك، الشركات ذات القدرات التقنية المتقدمة واقتصاديات الحجم في وضع أفضل للتغلب على هذه العقبات، والحفاظ على ملامح النكهة مع الالتزام بالمتطلبات التنظيمية. علاوة على ذلك، التنسيق المستقر على الرف يستفيد من سلوكيات المستهلك مثل التأهب للطوارئ وتخزين المؤن، والتي تضمن طلباً ثابتاً حتى خلال فترات عدم اليقين الاقتصادي.

الحساء المبرد يبرز كالقطاع الأسرع نمواً، مع معدل نمو سنوي مركب متوقع قدره 1.86% حتى عام 2030. هذا النمو مدفوع بجاذبيته الطازجة والمتميزة، والتي تتردد صداها مع المستهلكين المهتمين بالصحة والمستعدين لدفع سعر متميز للجودة. توسع القطاع مدعوم أكثر بالتطورات في البنية التحتية لسلسلة التبريد، مما يمكن الشركات ذات قدرات التوزيع القوية من الاستفادة من التحول من التنسيقات المستقرة على الرف التقليدية. الحساء المبرد يتطلب عادة مواد حافظة أقل، متماشياً مع اتجاهات الملصق النظيف ومعالجة المخاوف الصحية التي غالباً ما تعيق نمو الأطعمة المصنعة. هذا التنسيق يسمح أيضاً بقوائم مكونات أقصر وتركيبات أكثر طبيعية، مما يجذب المستهلكين الذين يسعون لبدائل أكثر صحة للحساء المصنع التقليدي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الفئة: هيمنة النباتي تعكس الوعي الصحي

في عام 2024، استحوذ الحساء النباتي على حصة قيادية تبلغ 53.55% من السوق، مؤكداً تحولاً في الوعي الصحي للمستهلك. هذا الاتجاه يشمل الآن ليس فقط النباتيين التقليديين، ولكن أيضاً المرنين النباتيين وآكلي اللحوم المهتمين بالصحة، جميعهم في سعي للتغذية النباتية. هذه الهيمنة توفر نفوذاً استراتيجياً للشركات التي تتعمق في التركيبات النباتية. هذه الخيارات النباتية لا تتردد صداها فقط مع المستهلكين الواعين بيئياً ولكن أيضاً تتنقل في المياه التنظيمية بسلاسة أكبر، خاصة فيما يتعلق بمحتوى الصوديوم. البحث من إدارة الأغذية والأدوية الأمريكية يبرز أن المنتجات النباتية، مثل الحساء النباتي، تتباهى بطبيعتها بمستويات صوديوم أقل من نظيراتها اللحمية. هذه الصفة الفطرية تصبح نعمة مع تشديد توجيهات تقليل الصوديوم.

الحساء النباتي على مسار نمو، يتباهى بأسرع معدل توسع بنسبة 2.04% معدل نمو سنوي مركب حتى عام 2030. هذا الارتفاع مدفوع بالاتجاهات الصحية المتزايدة والوعي البيئي المرتفع. زخم نمو القطاع يعكس تحولاً مجتمعياً أوسع نحو الحميات النباتية. البحث يؤكد أنه مع نمو ألفة المستهلكين مع الأطباق النباتية، تتطور خياراتهم للشراء والإعداد. مصنعو الحساء النباتي، المتمركزون كقادة فئة، يجدون أنفسهم في موقع مفضل للامتثال التنظيمي. هذا صحيح بشكل خاص حيث أن توجيهات إدارة الأغذية والأدوية الأمريكية لتقليل الصوديوم أكثر تساهلاً تجاه عروضهم النباتية منخفضة الصوديوم بطبيعتها من البدائل اللحمية. علاوة على ذلك، مع ازدياد وعي المستهلكين بالبصمة الكربونية المنخفضة المرتبطة بإنتاج الأغذية النباتية، يشتد الدفع نحو الحساء النباتي. هذا التقارب بين قيادة السوق والنمو السريع يقدم ميزة مضاعفة للشركات التي تدافع عن الحساء النباتي كخيار صحي وصديق للبيئة.

حسب قناة التوزيع: التجزئة التقليدية تحتفظ بمزايا الحجم

في عام 2024، تهيمن الأسواق الكبرى والمتاجر الكبرى على حصة سوقية تبلغ 52.54%، مستفيدة من علاقاتها الراسخة وبراعتها الترويجية لتعزيز مبيعات الحساء، غالباً من خلال المشتريات الاندفاعية والتسويق المتقاطع. هؤلاء تجار التجزئة يتمتعون بمزايا الحجم في إدارة المخزون والجهود الترويجية، جذب حركة مرور كبيرة للمستهلكين وتعزيز ميزتهم التنافسية. خدمة المتسوقين الحساسين للأسعار، تجار التجزئة كبيري التنسيق يقدمون مجموعة منتجات واسعة والتسوق المقارن، مؤكدين على جاذبية تحسين القيمة. معقل القناة يؤكد تفضيل المستهلك للتسوق الشامل وأهمية فحص المنتجات الغذائية شخصياً.

التجزئة عبر الإنترنت هي القناة الأسرع نمواً، تتباهى بمعدل نمو سنوي مركب قدره 2.86% حتى عام 2030. هذا الارتفاع مدفوع بالتحولات في سلوك المستهلك خلال الجائحة وتفضيل متزايد للتوصيل المنزلي على التسوق التقليدي. هذا الزخم الرقمي يعكس اتجاهات أوسع في تجارة البقالة الإلكترونية، مغيراً سلوكيات التسوق ومكثفاً المنافسة. لمصنعي الحساء، القناة الإلكترونية تعزز المشاركة المباشرة للمستهلك ورؤى البيانات، مما يمهد الطريق للتسويق المستهدف وابتكار المنتج. بالإضافة إلى ذلك، العالم الإلكتروني يدعم نماذج الاشتراك والشراء بالجملة، معززاً قيمة عمر المستهلك ومضمناً إيرادات ثابتة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب تنسيق التغليف: الأكياس تقود من خلال ابتكار الراحة

في عام 2024، تهيمن الأكياس على حصة سوقية تبلغ 48.55%، جاذبة المستهلكين الحضريين والأسر الأصغر براحتها وتحكم الحصص وتخزينها الكفء. هذه المزايا تجعل الأكياس أخف للنقل وكفوءة المساحة للتخزين وسهلة الإعداد، متماشية تماماً مع المستهلكين المدفوعين بالراحة اليوم. علاوة على ذلك، تغليف الأكياس يقدم ميزات مثل الإغلاق القابل لإعادة الإغلاق والتصاميم الجاهزة للميكروويف، معززة تجربة المستخدم ومميزة المنتجات في مشهد تجزئة تنافسي. هذا التنسيق يتردد صداه خاصة مع الأسر المكونة من شخص واحد والسكان الحضريين الذين يواجهون قيود التخزين، التركيبة السكانية التي في ارتفاع في الأسواق المتقدمة.

في الوقت نفسه، التنسيقات المعلبة على مسار نمو، تتباهى بمعدل نمو سنوي مركب قدره 2.57% حتى عام 2030. هذا الارتفاع يُعزى إلى حد كبير لاستدامتها وقابليتها لإعادة التدوير، والتي تصبح محورية في قرارات المستهلكين الواعين بيئياً. علب الألمنيوم لا تتمتع فقط بمعدلات إعادة تدوير فائقة مقارنة بالتنسيقات الأخرى ولكن تتماشى أيضاً مع أهداف الشركات للانبعاثات الكربونية الصفرية، مقدمة ميزة تنافسية للشركات المسؤولة بيئياً. هذا التحول في ديناميكيات التغليف يؤكد اتجاه مستهلك بارز: الرغبة في التضحية ببعض الراحة من أجل الاستدامة، خاصة في المناطق المتقدمة حيث الوعي البيئي يبرر التسعير المتميز.

تحليل الجغرافيا

في عام 2024، تحتل أوروبا حصة قيادية تبلغ 36.45% من سوق الحساء، مؤكدة تقاليد استهلاك الحساء العميقة الجذور وإطار تجزئة قوي. ومع ذلك، مع مواجهة المنطقة لنضج السوق، تتحول الشركات نحو العروض المتميزة والابتكارات المركزة على الصحة. البيئة التنظيمية الصارمة لأوروبا، المدافعة عن الشفافية والاستدامة، تفرض معايير وضع العلامات الصارمة والمعايير الصديقة للبيئة. هذه التنظيمات تفضل الشركات التي تؤكد على المكونات النظيفة والتغليف القابل لإعادة التدوير. بينما قواعد وضع العلامات على مقدمة العبوة لإدارة الأغذية والأدوية الأمريكية مركزة بشكل أساسي على الولايات المتحدة، فإنها تتردد صداها في أوروبا، وضع معايير للوضوح التغذوي وتشكيل استراتيجيات تطوير المنتج عبر القارة. ألمانيا والمملكة المتحدة وفرنسا تتصدر استهلاك الحساء في المنطقة، مدعومة بولاء العلامة التجارية القوي والرغبة في الاستثمار في الجودة. بالمقابل، أسواق أوروبا الشرقية، المُنشطة بالدخول المتزايدة والشهية للأطعمة الملائمة، تكشف آفاق نمو جديدة.

آسيا والمحيط الهادئ مهيأة لرسم معدل نمو سنوي مركب قدره 3.26% حتى عام 2030، مدفوعة بالتحضر وارتفاع دخل الأسر، موجهة تفضيلاً للأطعمة الملائمة. ومع ذلك، أسواق المنطقة عبارة عن نسيج من عادات الاستهلاك المتنوعة والديناميكيات التنافسية. في الوقت نفسه، سوق تجزئة الأغذية في تايلاند في صعود كبير، يعكس التقدم الاقتصادي للدولة والإنفاق الاستهلاكي المزدهر. نظراً للتنوع الجغرافي الواسع، هناك دعوة ملحة للاستراتيجيات المخصصة. هذه يجب أن تدمج نقاط قوة العلامة التجارية العالمية مع الفروق الثقافية المحلية والحساسيات السعرية، مما يمهد الطريق لنمو متميز ومركز على الحجم.

النمو المحسوب لأمريكا الشمالية يعكس نضج السوق الأوروبي، ومع ذلك المنطقتان ترسمان مسارات متميزة في الديناميكيات التنافسية والعقبات التنظيمية، مؤثرة على استراتيجيات منتجي الحساء. البنية التحتية القوية لسلسلة التبريد في أمريكا الشمالية تغذي صعود الحساء المبرد. ومع ذلك، التغييرات التنظيمية، مثل توجيهات إدارة الأغذية والأدوية الأمريكية لتقليل الصوديوم وقواعد وضع العلامات على مقدمة العبوة، تأتي مع تكاليف امتثال. هذه التكاليف غالباً ما تفضل اللاعبين الأكبر الماهرين في إعادة التركيب. معقل شركة كامبل للحساء في الساحة المحلية، المبرز بمبيعات قسم الحساء، يؤكد ميزة الحجم في التنقل في المياه التنظيمية وكسب ثقة المستهلك. معايير إدارة الأغذية والأدوية الأمريكية الطوعية لتقليل الصوديوم، خاصة للحساء، تدعو لتعديلات على مستوى الصناعة. هذا السيناريو يوفر ميزة للشركات ذات البراعة التقنية المتقدمة وقدرات البحث والتطوير. مع تكثف المشهد التنافسي في المنطقة، يصبح الابتكار المستمر واستثمارات التسويق أساسيين. هذه المساعي ضرورية ليس فقط لتجاوز المنافسين التقليديين ولكن أيضاً لمعالجة صعود البدائل المركزة على الصحة. مع تصاعد تكاليف الامتثال، تفضل بشكل متزايد الكيانات الأكبر، مضخمة فوائد حجمها.

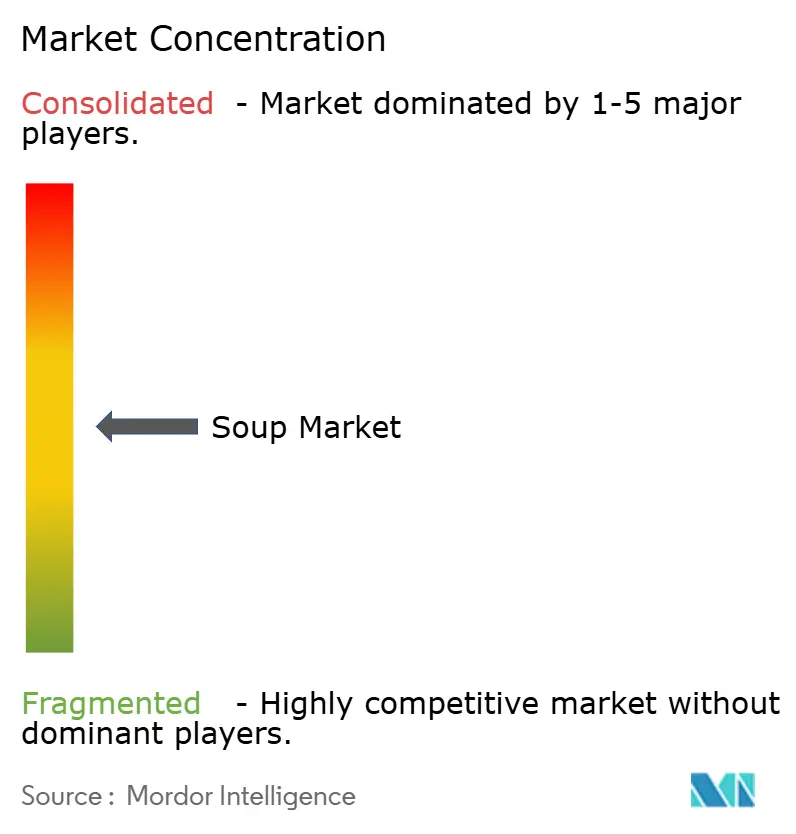

المشهد التنافسي

سوق الحساء مجزأ بشكل معتدل، يتميز بوجود عدد قليل من اللاعبين الدوليين والإقليميين. الشركات الرائدة مثل شركة كامبل للحساء، ويونيليفر المحدودة، وجنرال ميلز المحدودة، ونستله المحدودة، وشركة كرافت هاينز تحتل حصص سوقية كبيرة.

المنافسة في السوق تتمحور حول عوامل مثل السعر والجودة والمكونات والاستراتيجيات الترويجية. لتعزيز مركزهم السوقي، هؤلاء اللاعبون الرئيسيون يسعون بنشاط وراء مبادرات استراتيجية، بما في ذلك ابتكار المنتج وتوسيع المحفظة.

بالإضافة إلى ذلك، يتم إجراء استثمارات متزايدة في البحث والتطوير لتقديم نكهات وتركيبات جديدة تتماشى مع تفضيلات المستهلكين المتطورة، معززة بذلك حضورهم السوقي ومحافظة على القدرة التنافسية.

قادة صناعة الحساء

-

جنرال ميلز المحدودة

-

شركة كرافت هاينز

-

شركة كامبل للحساء

-

نستله المحدودة

-

يونيليفر المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: أطلقت الوكالة الإبداعية AIN'T منتج DOZZ، أول حساء في علبة في السوق، منتج من قبل FoodVision ومتاح في تسعة أصناف خالية من المواد الحافظة مثل الطماطم والبروكلي والجازباتشو، من بين أخرى تستهدف المستهلكين المشغولين الذين يسعون لوجبات صحية أثناء التنقل.

- مارس 2025: أطلقت شركة جولدن إيكر فودز نوعين جديدين من حساء المأكولات البحرية المعلبة من إلسينور مثل المأكولات البحرية بالطراز المتوسطي وحساء السمك المتنوع، في وايتروز وأوكادو، هادفة لتقديم الرفاهية اليومية ومنافسة تجربة تناول الطعام خارج المنزل للمستهلكين الذين يواجهون ضغط الوقت ويسعون للراحة دون التضحية بالطعم أو الجودة.

- مارس 2025: أطلقت هيكاري ميسو "حساء شيتشيمي ميسو" الجديد بالتعاون مع ياواتايا إيسوجورو، يتميز بعبوة من 4 حصص وتنسيق كوب ملائم، متاح عبر اليابان. وفقاً للعلامة التجارية، هذا الحساء الحار يجمع بين ميسو شينشو الأبيض الناعم مع توابل شيتشيمي المتميزة من ياواتايا إيسوجورو، المشهورة بمزيجها العطر والحرارة المدفوعة بالزنجبيل، ويتضمن مكونات بسيطة مثل التوفو المقلي وطحالب الواكامي والبصل الأخضر لنكهة متوازنة.

- يناير 2025: قدمت ناتشورال جروسرز ستة أصناف حساء عضوي جديدة، بما في ذلك حساء الجوز الحلو العضوي وحساء الطماطم الكريمي العضوي وحساء الملفوف المخلل العضوي وحساء الذرة الحلوة العضوي وحساء العدس الثلاثي العضوي وحساء الفاصولياء التشيلي النباتي العضوي. وفقاً للعلامة التجارية، جميع الأصناف معتمدة عضوياً وخالية من الكائنات المعدلة وراثياً ومصنوعة من مكونات نباتية خالية من الجلوتين ومنتجات الألبان. مغلفة في أكياس خالية من البيسفينول أ بوزن 14 أونصة.

نطاق تقرير السوق العالمي للحساء

بشكل عام، الحساء هو طعام سائل، يقدم عادة دافئاً أو ساخناً، مصنوع من اللحم المطحون والخضروات والسوائل مثل الماء والمرق أو الحليب. الحساء يشير إلى الحساء المتاح تجارياً، بما في ذلك الحساء الفوري المتاح في سوق التجزئة. سوق الحساء مقسم إلى فئة ونوع منتج ونوع تغليف وقناة توزيع وجغرافيا. استناداً إلى التنوع، السوق مقسم إلى حساء نباتي وغير نباتي. السوق مقسم حسب نوع المنتج: معلب/محفوظ، مبرد، مجفف، مجمد، فوري، ومعالج بدرجة حرارة عالية جداً. حسب التغليف، السوق مقسم إلى معلب ومعبأ في أكياس وتغليف آخر. السوق مقسم إلى قنوات توزيع: الأسواق الكبرى/المتاجر الكبرى ومتاجر البقالة والإنترنت وقنوات توزيع أخرى. حسب الجغرافيا، السوق مقسم إلى أمريكا الشمالية وأوروبا وأمريكا الجنوبية وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا. التقرير يوفر أيضاً حجم السوق والتوقعات لمنتجات الحساء عبر أربع مناطق رئيسية. لكل قطاع، تم توفير تحديد حجم السوق والتوقعات على أساس القيمة بمليون دولار أمريكي.

| الحساء الجاف |

| الحساء المستقر على الرف |

| الحساء المبرد |

| الحساء المجمد |

| الحساء النباتي |

| الحساء غير النباتي |

| معلب |

| أكياس |

| تنسيق تغليف آخر |

| الأسواق الكبرى/المتاجر الكبرى |

| متاجر البقالة/الراحة |

| متاجر التجزئة الإلكترونية |

| قنوات توزيع أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| البيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | الحساء الجاف | |

| الحساء المستقر على الرف | ||

| الحساء المبرد | ||

| الحساء المجمد | ||

| حسب الفئة | الحساء النباتي | |

| الحساء غير النباتي | ||

| حسب تنسيق التغليف | معلب | |

| أكياس | ||

| تنسيق تغليف آخر | ||

| حسب قناة التوزيع | الأسواق الكبرى/المتاجر الكبرى | |

| متاجر البقالة/الراحة | ||

| متاجر التجزئة الإلكترونية | ||

| قنوات توزيع أخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| البيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

لماذا ينمو سوق الحساء ببطء بدلاً من التقلص؟

معدل النمو السنوي المركب لسوق الحساء البالغ 1.66% يعكس نضجه؛ النمو الآن يأتي من التسعير المتميز وإعادة التركيب المركزة على الصحة والتغليف المستدام بدلاً من التوسع في الحجم المجرد.

أي قطاع حساء يتوسع بأسرع ما يمكن؟

الحساء النباتي يحقق أعلى معدل نمو سنوي مركب قدره 2.04% حتى عام 2030 حيث ينجذب المستهلكون نحو الخيارات النباتية منخفضة الصوديوم التي تتماشى مع قيم العافية والبيئة.

ما هي تنسيقات التغليف التي تلبي أفضل أهداف الاستدامة؟

علب الألمنيوم القابلة لإعادة التدوير تكتسب شعبية لأنها تحقق معدلات استرداد تزيد عن 70% في العديد من الأسواق، مما يساعد العلامات التجارية على تحقيق أهداف تقليل الكربون والنفايات.

أي المناطق تقدم أكبر إمكانات النمو؟

آسيا والمحيط الهادئ تقود بمعدل نمو سنوي مركب متوقع قدره 3.26% (2025-2030) بفضل التحضر وارتفاع الدخول واعتماد الأطعمة الملائمة، بينما أوروبا وأمريكا الشمالية تبقيان موجهتين بالقيمة لكن مستقرتين بالحجم.

آخر تحديث للصفحة في: