تحليل سوق النيوبيوم

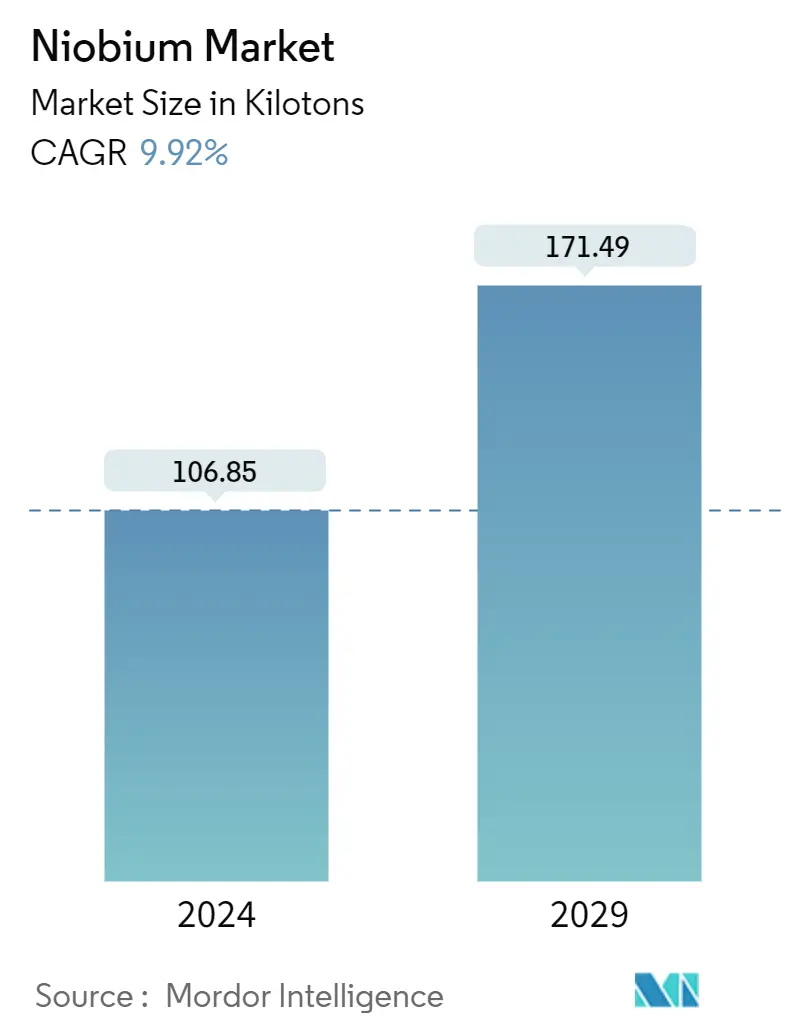

يقدر حجم سوق النيوبيوم بـ 106.85 كيلو طن في عام 2024، ومن المتوقع أن يصل إلى 171.49 كيلو طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 9.92٪ خلال الفترة المتوقعة (2024-2029).

أثرت جائحة كوفيد-19 سلبًا على السوق في عام 2020. وكان ذلك بسبب إغلاق منشآت التصنيع والمصانع بسبب الإغلاق والقيود. كما أدت اضطرابات سلسلة التوريد والنقل إلى زيادة العوائق أمام السوق. إلا أن الصناعة شهدت انتعاشاً في عام 2021، وبالتالي انتعاش الطلب في السوق المدروسة.

- على المدى المتوسط، يعد تسارع استخدام الفولاذ الهيكلي وزيادة الطلب على المركبات الأخف وزنًا والأكثر كفاءة في استهلاك الوقود من بين العوامل التي تدفع نمو السوق الذي تمت دراسته.

- على الجانب الآخر، من المتوقع أن تؤدي مصادر العرض المحدودة والمخاوف بشأن المشكلات الصحية المتعلقة بالتعرض الحاد إلى إعاقة نمو السوق.

- ومع ذلك، من المتوقع أن يوفر الاستخدام المتوقع للنيوبيوم في بطاريات الليثيوم أيون من الجيل التالي والتقنيات المبتكرة وتصميم المناجم العديد من الفرص خلال الفترة المتوقعة.

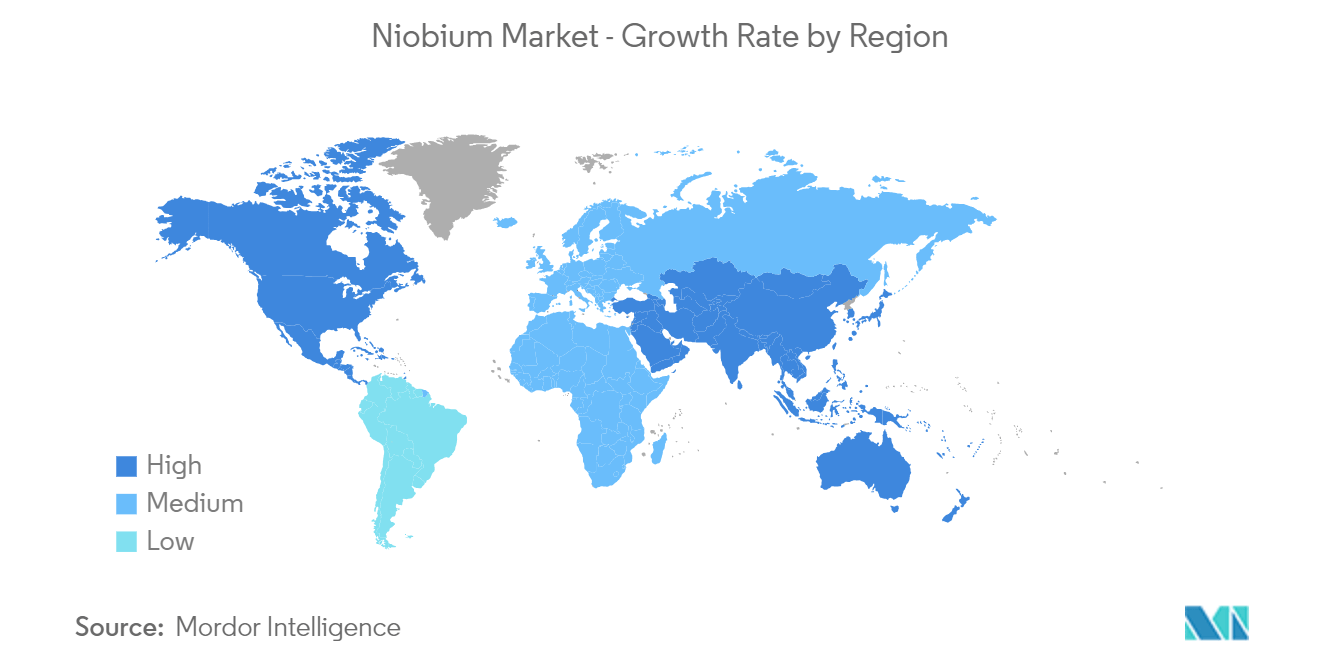

- وسيطرت منطقة آسيا والمحيط الهادئ على السوق بأكبر استهلاك من دول مثل الصين واليابان.

اتجاهات سوق النيوبيوم

قطاع البناء يسيطر على السوق

- صناعة البناء والتشييد هي أكبر مستهلك للنيوبيوم في جميع أنحاء العالم. في صناعة البناء والتشييد، يتم استخدام منتجات ألواح النيوبيوم ذات السبائك الدقيقة عالية القوة لبناء الجسور والجسور والمباني الشاهقة وما إلى ذلك. وتمثل الآلات الثقيلة وأوعية الضغط وما إلى ذلك تطبيقات إضافية للصفائح ذات السبائك الدقيقة. وتستخدم المقاطع الهيكلية على نطاق واسع في البناء المدني، وأبراج النقل، وما إلى ذلك، حيث يتنافس النيوبيوم مع الفاناديوم.

- وبالمثل، يتم استخدام قضبان التسليح الفولاذية في الهياكل الخرسانية الكبيرة لزيادة مقاومتها لأحمال الشد. يتم إنتاج درجات ذات قطر أكبر وعالية القوة من خلال إضافة النيوبيوم والفاناديوم، على الرغم من أن بعض مصانع الفولاذ الحديثة تستخدم أيضًا التبريد المائي، مما ينفي الحاجة إلى السبائك الدقيقة.

- علاوة على ذلك، وجد النيوبيوم أيضًا تطبيقًا في القضبان عالية القوة والمقاومة للتآكل لمسارات السكك الحديدية التي تعمل تحت أحمال محورية عالية. تقود صناعة البناء والتشييد حاليًا الطلب على الفولاذ عالي القوة والسبائك المنخفضة (HSLA)، والذي يوفر وفورات في التكاليف من خلال تخفيض الوزن في المباني ويمنع فشل البنية التحتية.

- شهد قطاع البناء استثمارات كبيرة في السنوات الأخيرة. ووفقاً لأكسفورد إيكونوميكس، من المتوقع أن تنمو صناعة البناء العالمية بمقدار 4.5 تريليون دولار أمريكي، أو 42%، بين عامي 2020 و2030 لتصل إلى 15.2 تريليون دولار أمريكي. ومن المتوقع أيضًا أن تمثل الصين والهند والولايات المتحدة وإندونيسيا 58.3% من النمو العالمي في قطاع البناء بين عامي 2020 و2030.

- يعد النمو السكاني، والهجرة من المدن الأصلية إلى مجموعات قطاع الخدمات، والاتجاه المتزايد للعائلات النووية من بين العوامل التي تدفع بناء المساكن في جميع أنحاء العالم. ومن المرجح أن تفيد عوامل مثل الهجرة السريعة إلى المناطق الحضرية في الاقتصادات الكبرى، وزيادة الإنفاق الحكومي في سوق العقارات للبناء السكني، إلى جانب الطلب المتزايد على المنازل السكنية الراقية، نمو السوق الذي تمت دراسته.

- علاوة على ذلك، يعد قطاع البناء ركيزة مهمة لنمو الاقتصاد الهندي. تعمل الحكومة الهندية بنشاط على تعزيز بناء المساكن، بهدف توفير المنازل لنحو 1.3 مليار شخص.

- يتضمن مشروع مجمع أركيد أسباير السكني الذي تبلغ قيمته 30 مليون دولار أمريكي بناء مساحة 35,366 مترًا مربعًا. مجمع سكني يضم برجين سكنيين مكونين من 18 طابقا في مدينة مومباي، الهند. بدأ البناء في الربع الثاني من عام 2022 ومن المتوقع أن يكتمل في الربع الأول من عام 2025. وفي أمريكا الشمالية، تتمتع الولايات المتحدة بحصة كبيرة في صناعة البناء والتشييد. وإلى جانب الولايات المتحدة، تساهم كندا والمكسيك بشكل كبير في الاستثمارات في قطاع البناء.

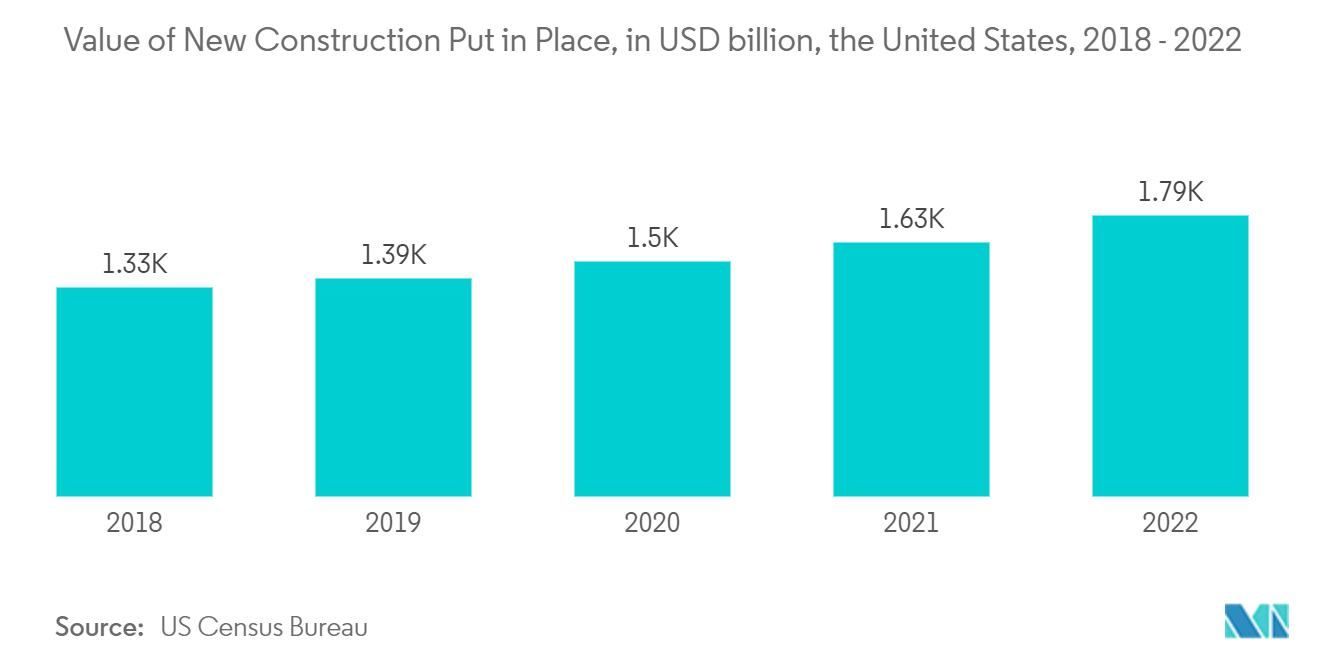

- وبحسب مكتب الإحصاء الأمريكي، بلغت قيمة مخرجات البناء الجديدة في الولايات المتحدة 1,792.9 مليار دولار أمريكي في ديسمبر 2022. واستحوذ القطاع غير السكني على 997.14 مليار دولار أمريكي في مارس 2023، مسجلاً نمواً بنسبة 18.8% مقارنة بنفس الفترة. الفترة من العام السابق.

- علاوة على ذلك، في كندا، من المقرر أن تدعم العديد من المشاريع الحكومية، بما في ذلك مبادرة الإسكان الميسر (AHI)، وخطة البناء الجديدة في كندا (NBCP)، وصنع في كندا، توسع القطاع. في أغسطس 2022، أعلنت الحكومة الكندية عن استثمار كبير يزيد عن 2 مليار دولار أمريكي لتمويل ثلاث مبادرات مهمة قد تساعد بشكل جماعي في تطوير ما يقرب من 17000 منزل للعائلات في جميع أنحاء البلاد، بما في ذلك آلاف الوحدات السكنية ذات الأسعار المعقولة.

- بالإضافة إلى ذلك، نما قطاع البناء الأوروبي بنسبة 2.5% في عام 2022 بفضل الاستثمارات الجديدة من صندوق التعافي الأوروبي. وانتعشت ثقة الأعمال في أوائل عام 2022، على الرغم من ضغوط الأسعار في معظم شركات البناء في الاتحاد الأوروبي، ومن المتوقع أن تصل إلى مستويات ما قبل كوفيد-19. علاوة على ذلك، مع انحسار الأزمة الناجمة عن فيروس كورونا (كوفيد-19)، أصبح شركات البناء أقل ترددًا في الاستثمار في مباني الشركات الجديدة وتجديد العقارات القائمة. ومن المتوقع أن تتسارع وتيرة البناء غير السكني، مما يدعم النمو الإجمالي في سوق البناء. وشكلت مشاريع البناء الكبرى في عام 2022 البناء غير السكني (المكاتب، المستشفيات، الفنادق، المدارس، المباني الصناعية) بنسبة 31.3% من إجمالي النشاط.

- لذلك، من المرجح أن يؤدي هذا النمو القوي في قطاع البناء في جميع أنحاء العالم إلى تعزيز الطلب على استهلاك النيوبيوم خلال الفترة المتوقعة.

آسيا والمحيط الهادئ للسيطرة على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على السوق العالمية. مع تسارع الاستخدام في الفولاذ الهيكلي والاستخدام المتزايد في صناعة السيارات والفضاء في دول مثل الصين والهند واليابان، يتزايد استهلاك النيوبيوم في المنطقة.

- واستهلاك النيوبيوم مرتفع للغاية في صناعة الصلب على شكل فيرونيوبيوم، وتزدهر صناعة البناء والتشييد في العديد من الاقتصادات الناشئة، مثل الصين والهند وغيرها. على سبيل المثال، وفقًا للجمعية العالمية للصلب، أنتجت الصين ما يقدر بنحو 92.6 مليون طن من الفولاذ في أبريل 2023 وما مجموعه 354.4 مليون طن في الفترة من يناير إلى أبريل 2023، بزيادة قدرها 4.1٪ مقارنة بنفس الفترة من عام 2022.

- علاوة على ذلك، وفقًا لجمعية الحديد والصلب الصينية، فإن صناعة الصلب القياسية في الاقتصاد الصيني كانت مدعومة بزيادة الطلب بعد تراجع استجابة البلاد للوباء والجهود المبذولة لدعم الاقتصاد. بالإضافة إلى ذلك، يشهد قطاع الصلب اتجاهًا تصاعديًا في عام 2023، مدعومًا باستقرار سوق العقارات وانتعاش الصناعات الأخرى المستهلكة للصلب مثل السيارات والسفن والبناء. ومن المتوقع أن يؤثر هذا بدوره على السوق بشكل إيجابي.

- تعد الصين واحدة من أكبر منتجي سيارات الركاب، وذلك بسبب تحسين الخدمات اللوجستية وسلاسل التوريد، وزيادة النشاط التجاري، ومجموعة التدابير المؤيدة للاستهلاك في البلاد، من بين عوامل أخرى تساهم في منتجات سوق سيارات الركاب في البلاد. ولذلك، أدى هذا إلى زيادة الطلب على سوق النيوبيوم من قطاع سيارات الركاب في البلاد. على سبيل المثال، وفقًا لمنظمة OICA، في عام 2022، بلغ إنتاج سيارات الركاب في الصين 2,38,36,083 وحدة، مما أظهر زيادة بنسبة 11٪ مقارنة بعام 2021.

- علاوة على ذلك، تشهد صناعة السيارات في البلاد اتجاهات متغيرة مع تزايد ميل المستهلك نحو المركبات التي تعمل بالبطاريات. علاوة على ذلك، تقدر حكومة الصين معدل انتشار لإنتاج السيارات الكهربائية بنسبة 20٪ بحلول عام 2025. وينعكس هذا في اتجاه مبيعات السيارات الكهربائية في البلاد، والتي سجلت ارتفاعًا قياسيًا في عام 2022.

- يعد قطاع البنية التحتية ركيزة مهمة للاقتصاد الهندي. تتخذ الحكومة مبادرات مختلفة لضمان إنشاء بنية تحتية ممتازة في البلاد في الوقت المناسب. وتركز الحكومة على السكك الحديدية، وتطوير الطرق، والإسكان، والتنمية الحضرية، وتطوير المطارات.

- يشهد القطاع السكني في الهند اتجاهًا متزايدًا، حيث يؤدي الدعم الحكومي والمبادرات إلى زيادة الطلب. وفقًا لمؤسسة أسهم العلامة التجارية الهندية (IBEF)، خصصت وزارة الإسكان والتنمية الحضرية (MoHUA) 9.85 مليار دولار أمريكي في ميزانية 2022-2023 لبناء المنازل وإنشاء أموال لاستكمال المشاريع المتوقفة.

- علاوة على ذلك، تتوقع إندونيسيا أن تبدأ في الربع الثاني بناء شقق بقيمة 2.7 مليار دولار أمريكي لآلاف موظفي الخدمة المدنية المقرر انتقالهم إلى عاصمتها الجديدة في جزيرة بورنيو. علاوة على ذلك، تعتزم الحكومة الإندونيسية تمويل المشروع بنسبة 80% من خلال الاستثمارات الأجنبية. ولذلك، من المتوقع أن يخلق هذا طلبًا صعوديًا على استهلاك سوق النيوبيوم من البناء السكني في البلاد.

- تعد اليابان ثالث أكبر منتج للصلب الخام في جميع أنحاء العالم، وهي المستخدم النهائي الرئيسي لسوق النيوبيوم. وانخفض إنتاج الصلب الخام في اليابان بنحو 7.4% في عام 2022 مقارنة بالعام السابق بسبب بطء الانتعاش في صناعة السيارات وضعف الطلب على الصادرات وسط تباطؤ الاقتصاد العالمي. وبحسب بيانات الاتحاد الياباني للحديد والصلب، بلغ إنتاج الصلب الخام في البلاد 89.2 مليون طن في عام 2022، مقابل 96.3 مليون طن في عام 2021.

- وبالنظر إلى العوامل المذكورة أعلاه، من المتوقع أن يرتفع سوق النيوبيوم في آسيا والمحيط الهادئ بشكل مطرد خلال الفترة المتوقعة.

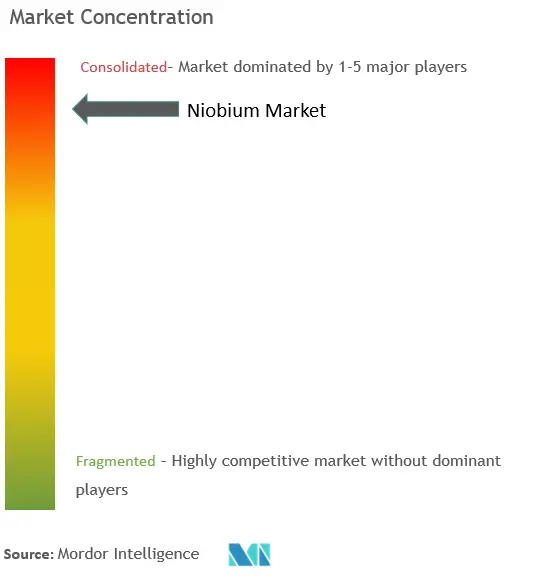

نظرة عامة على صناعة النيوبيوم

تم توحيد سوق النيوبيوم بطبيعته. ومن بين اللاعبين الرئيسيين في هذا السوق (وليس بأي ترتيب معين) CBMM، وCMOC، وMagris Performance Materials، وNioCorp Development Ltd، وChangsha South Tantalum Niobium Co.,Ltd.، وغيرها.

قادة سوق النيوبيوم

CBMM

CMOC

Magris Performance Materials

NioCorp Development Ltd

Changsha South Tantalum Niobium Co.,Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق النيوبيوم

- ديسمبر 2022 أعلنت شركة CBMM عن استثمار كبير بقيمة 80 مليون دولار أمريكي لتوسيع طاقتها الإنتاجية لأكسيد النيوبيوم من 500 طن إلى 3000 طن بحلول عام 2024. وبالتعاون مع Echion Technologies، تخطط CBMM لإنشاء منشأة لأكسيد النيوبيوم في مصنع Araxa في ولاية ميناس جيرايس بالبرازيل. تماشيًا مع هدفها المتمثل في تحقيق قدرة إنتاجية من أكسيد النيوبيوم تبلغ 40 ألف طن بحلول عام 2030.

- مارس 2022 شكلت CBMM شراكة مع Horwin Brasil، الشركة المصنعة للدراجات النارية الكهربائية، بهدف تعزيز الوصول إلى الطاقة النظيفة وتعزيز التنقل الكهربائي في البلاد. وركزت الاتفاقية على استخدام بطارية ليثيوم أيون مع النيوبيوم في المركبات الكهربائية ذات العجلتين. وفي هذه الشراكة، استثمرت شركة CBMM 70 مليون ريال برازيلي في عام 2022 وتوقعت مبيعات قدرها 500 طن من أكسيد النيوبيوم. هدف الشركة هو زيادة مبيعات منتجات النيوبيوم إلى 50 ألف طن بحلول عام 2030.

- يناير 2022 أكملت شركة Kymera International عملية الاستحواذ على شركة Telex Metals، وهي المورد العالمي لجزيئات التنتالوم والتنغستن والنيوبيوم. سيؤدي هذا الاستحواذ الاستراتيجي إلى توسيع أعمال Kymera لتشمل مواد التنتالوم والنيوبيوم.

تجزئة صناعة النيوبيوم

النيوبيوم معدن نادر، لين، طيع، مطاوع، لونه رمادي-أبيض. ويستخدم النيوبيوم في المقام الأول في السبائك، بما في ذلك الفولاذ المقاوم للصدأ. أنه يحسن قوة السبائك، وخاصة في درجات الحرارة المنخفضة. في الوقت الحاضر، تكتسب زخما في إنتاج بطاريات الليثيوم أيون.

يتم تقسيم سوق النيوبيوم بناءً على الحدوث والنوع والتطبيق وصناعة المستخدم النهائي والجغرافيا. عن طريق الحدوث، يتم تقسيم السوق إلى كربوناتيت وزميلاتها والتانتاليت الكولومبيت. حسب النوع، يتم تقسيم السوق إلى سبائك الحديدوبيوم وأكسيد النيوبيوم ومعدن النيوبيوم وسبائك النيوبيوم ذات الدرجة الفراغية. حسب التطبيق، يتم تقسيم السوق حسب الفولاذ والسبائك الفائقة والمغناطيسات والمكثفات فائقة التوصيل والبطاريات والتطبيقات الأخرى. حسب صناعة المستخدم النهائي، يتم تقسيم السوق حسب صناعات البناء والسيارات وبناء السفن والفضاء والدفاع والنفط والغاز وغيرها من صناعات المستخدم النهائي. يقدم التقرير حجم السوق وتوقعاته لـ 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتنبؤات على أساس الحجم (بالطن) لجميع القطاعات المذكورة أعلاه.

| الكربونات وشركاه |

| كولومبيت-تانتاليت |

| الحديدونيوم |

| أكسيد النيوبيوم |

| معدن النيوبيوم |

| سبائك النيوبيوم ذات درجة الفراغ |

| فُولاَذ |

| سبائك سوبر |

| المغناطيسات والمكثفات فائقة التوصيل |

| البطاريات |

| تطبيقات أخرى |

| بناء |

| السيارات وبناء السفن |

| الفضاء الجوي والدفاع |

| النفط والغاز |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| روسيا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| حادثة | الكربونات وشركاه | |

| كولومبيت-تانتاليت | ||

| يكتب | الحديدونيوم | |

| أكسيد النيوبيوم | ||

| معدن النيوبيوم | ||

| سبائك النيوبيوم ذات درجة الفراغ | ||

| طلب | فُولاَذ | |

| سبائك سوبر | ||

| المغناطيسات والمكثفات فائقة التوصيل | ||

| البطاريات | ||

| تطبيقات أخرى | ||

| صناعة المستخدم النهائي | بناء | |

| السيارات وبناء السفن | ||

| الفضاء الجوي والدفاع | ||

| النفط والغاز | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| روسيا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق النيوبيوم

ما هو حجم سوق النيوبيوم؟

من المتوقع أن يصل حجم سوق النيوبيوم إلى 106.85 كيلو طن في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 9.92٪ ليصل إلى 171.49 كيلو طن بحلول عام 2029.

ما هو حجم سوق النيوبيوم الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق النيوبيوم إلى 106.85 كيلو طن.

من هم البائعون الرئيسيون في نطاق سوق النيوبيوم؟

CBMM، CMOC، Magris Performance Materials، NioCorp Development Ltd، Changsha South Tantalum Niobium Co.,Ltd. هي الشركات الكبرى العاملة في سوق النيوبيوم.

ما هي المنطقة الأسرع نمواً في سوق النيوبيوم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق النيوبيوم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق النيوبيوم.

ما هي السنوات التي يغطيها سوق النيوبيوم وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق النيوبيوم بـ 96.25 كيلو طن. يغطي التقرير حجم سوق النيوبيوم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق النيوبيوم للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة النيوبيوم

إحصائيات الحصة السوقية للنيوبيوم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل النيوبيوم توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.