تحليل سوق النحاس

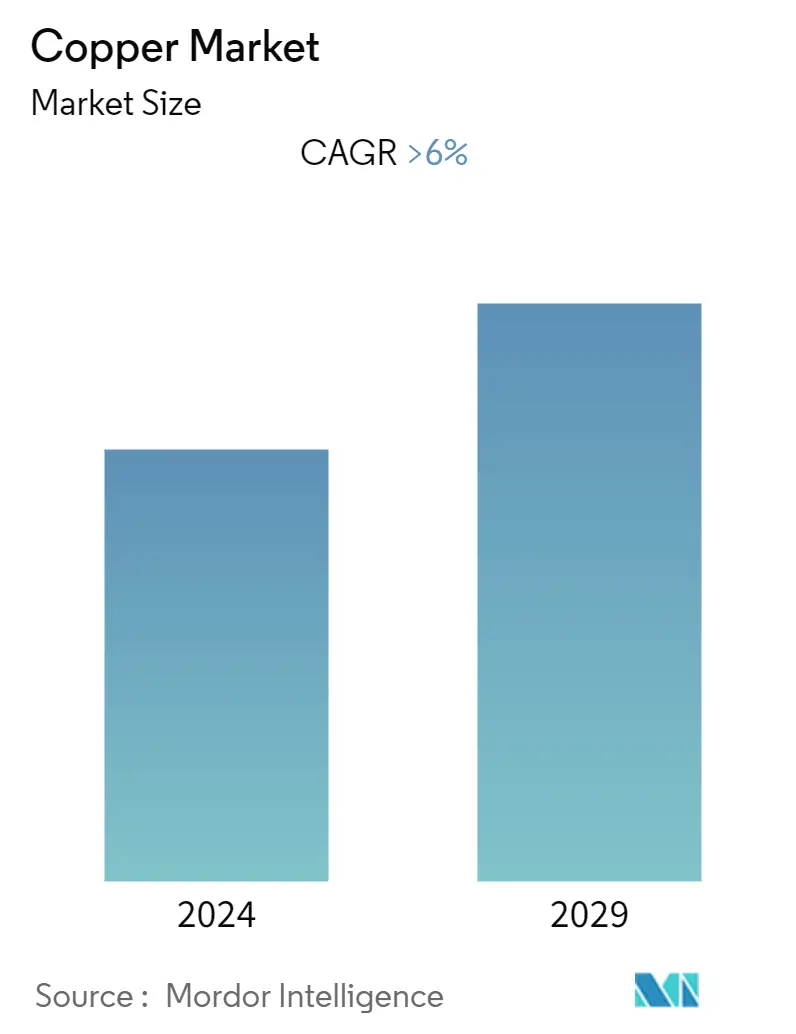

خلال الإطار الزمني للتنبؤ، من المتوقع أن يسجل سوق النحاس معدل نمو سنوي مركب يزيد عن 6٪.

أدى جائحة كوفيد-19 إلى إغلاق وإغلاق الأنشطة الصناعية في جميع أنحاء العالم. كما تباطأ تعدين المعادن، بما في ذلك النحاس، في عام 2021. وقد أثرت هذه العوامل سلبًا على سوق النحاس.

- يؤدي الطلب المتزايد من صناعات البناء والإلكترونيات والاتصالات إلى تعزيز نمو السوق.

- ومن ناحية أخرى، فإن القواعد الصارمة المتعلقة بالتعدين قد تجعل من الصعب على السوق أن تنمو.

- ومع ذلك، من المرجح أن يمنح الطلب المتزايد على السيارات الكهربائية السوق العالمية قريبًا فرصة للنمو بطريقة جيدة.

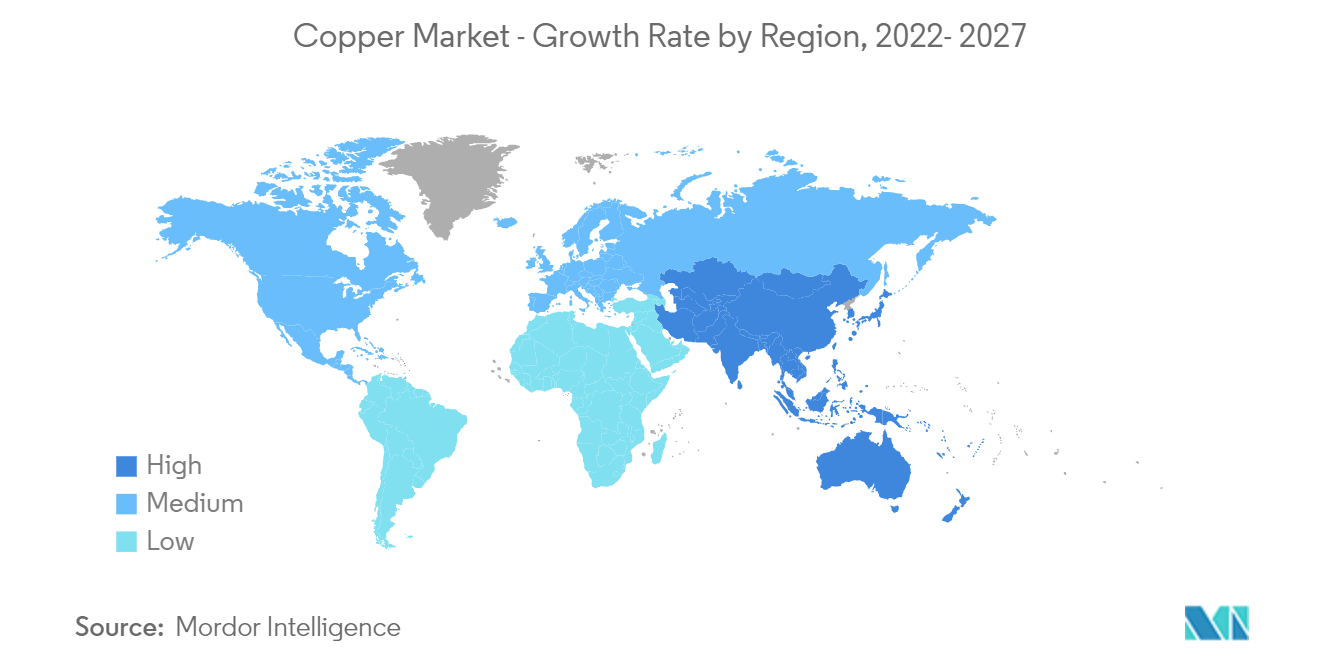

- خلال فترة التوقعات، من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بشكل أسرع. ويرجع ذلك في الغالب إلى نمو الصناعات الكهربائية والإلكترونية في الهند ودول الآسيان.

اتجاهات سوق النحاس

الطلب المتزايد على قطاع الأجهزة الكهربائية والإلكترونية

- يتم استخدام النحاس في العديد من التطبيقات بسبب خصائصه. التطبيقات الإلكترونية للنحاس هي الأسلاك والكابلات، والدينامو، والمحولات، والمحركات، والمغناطيسات الكهربائية، والمفاتيح، وكابلات الاتصالات، والدوائر الكهربائية السكنية، وما إلى ذلك.

- في الآونة الأخيرة، أدى نمو السيارات الكهربائية إلى زيادة الطلب على النحاس. تُستخدم الرقائق والأعضاء الساكنة والدوارات ورؤوس الأعمدة والأسلاك المجوفة والمحركات في المركبات الكهربائية التي تتكون من النحاس الثقيل.

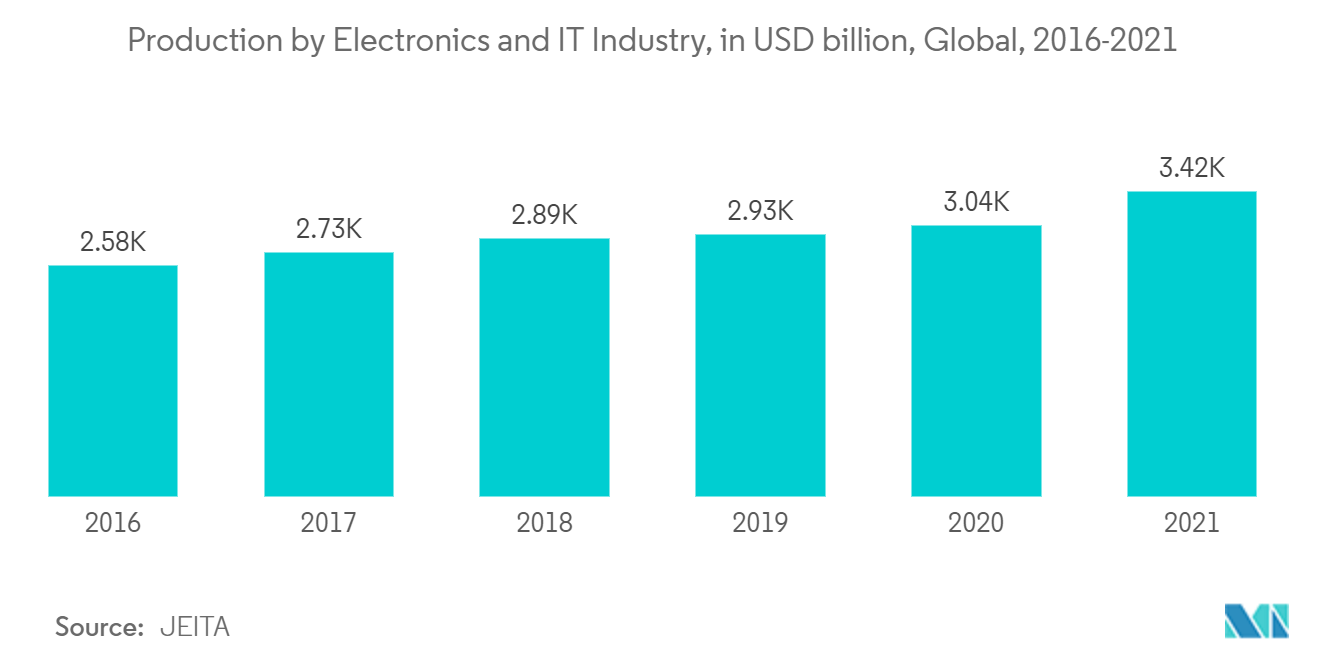

- وفقًا لاتحاد صناعات الإلكترونيات وتكنولوجيا المعلومات الياباني (JEITA)، ارتفع إجمالي الإنتاج العالمي لصناعات الإلكترونيات وتكنولوجيا المعلومات بنسبة 11% على أساس سنوي في عام 2021 ليصل إلى 3,415.9 مليار دولار أمريكي. وبالتالي، من المتوقع أن يؤدي هذا العامل إلى زيادة الطلب على المواد النحاسية المستخدمة في قطاع الإلكترونيات.

- وفي أمريكا الشمالية، وخاصة في الولايات المتحدة، من المتوقع أن تنمو صناعة الإلكترونيات بشكل معتدل. وفقًا لجمعية تكنولوجيا المستهلك (CTA)، من المتوقع أن ينمو قطاع تكنولوجيا المستهلك الأمريكي إلى 505 مليار دولار أمريكي في إيرادات مبيعات التجزئة بحلول نهاية هذا العام، مع زيادة بنسبة 2.8٪ في المبيعات مقارنة بنمو عام 2021 بنسبة 9.6٪ مقارنة بعام 2020. ومن المتوقع أن تساعد زيادة الطلب على المنتجات التكنولوجية الجديدة في توسيع السوق في المستقبل.

- تساهم العوامل المذكورة أعلاه في زيادة الطلب على سوق النحاس خلال فترة التنبؤ.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق العالمية بسبب قطاعي البناء وتوليد الطاقة المتطورين للغاية في الصين والاستثمارات المستمرة في المنطقة من أجل التقدم في قطاعي الاتصالات والإلكترونيات على مر السنين.

- النحاس هو أقدم معدن معروف لا يزال يستخدم في صناعة البناء. إن المزيج الفريد من الخصائص الفيزيائية للنحاس - التوصيل، ومقاومة التآكل، والمتانة، والمرونة، والقوة - يجعله مناسبًا لأي مشروع بناء تقريبًا. وبالتالي، فإن النمو في أنشطة البناء في منطقة آسيا والمحيط الهادئ قد يعزز سوق النحاس في المنطقة.

- وفقا للجنة الوطنية للتنمية والإصلاح في الصين، من المرجح أن يؤدي الطلب المتزايد على الإسكان إلى دفع بناء المساكن في البلاد، في القطاعين العام والخاص. ارتفع عدد المشاريع الفندقية الجديدة في الدولة بنحو 19% في عام 2021. وتقود الزيادة في تشييد المباني الشاهقة والفنادق السوق في المنطقة.

- الصين هي أكبر مستهلك للسيارات الكهربائية. في عام 2021، زادت مبيعات السيارات الكهربائية في الصين بأكثر من 50% بعد النمو المتواضع الذي شهدته في عام 2020. وبالتالي، من المتوقع أن تغذي زيادة مبيعات السيارات الكهربائية في الصين سوق النحاس الصيني.

- في الهند، شهد سوق الأجهزة الطبية ارتفاعًا في الطلب، ونما حجم السوق بسرعة. في سبتمبر 2021، وافقت الحكومة الهندية على اقتراح بقيمة 5000 كرور روبية هندية (674.36 مليون دولار أمريكي) لبناء مجمع للأجهزة الطبية في هيماشال. مدينة براديش الصناعية، نالاجاره، في منطقة سولان. وبما أن النحاس جزء أساسي من العديد من الأجهزة الطبية، فمن المتوقع أن يساعد الطلب المتزايد سوق النحاس في الهند.

- وتعزز هذه العوامل الطلب على النحاس في مختلف القطاعات.

نظرة عامة على صناعة النحاس

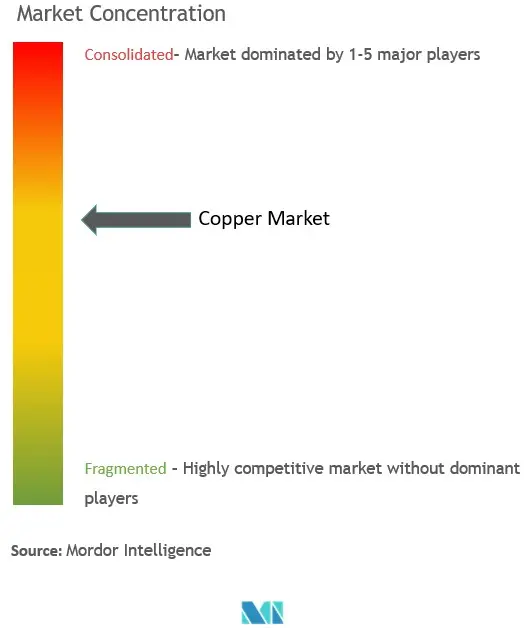

تم توحيد سوق النحاس جزئيًا، مع سيطرة عدد قليل من اللاعبين الرئيسيين على جزء كبير من السوق. بعض اللاعبين الرئيسيين (ليسوا في أي ترتيب معين) يشملون Glencore، BHP، Codelco، Aurubis AG، وKGHM.

قادة سوق النحاس

Glencore

BHP

Codelco

KGHM

Aurubis AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق النحاس

- نوفمبر 2021 قامت شركة Aurubis AG بتوسيع أنشطتها في إعادة تدوير المواد الحاملة للمعادن على المستوى الدولي. بدأت في إنشاء مصنع لإعادة تدوير المعادن المتعددة في ولاية جورجيا الأمريكية. سيتم معالجة لوحات الدوائر والكابلات النحاسية ومواد إعادة التدوير الأخرى التي تحتوي على معادن لإنتاج 35000 طن من النحاس الفقاعي سنويًا.

- مايو 2021 أعلنت شركة جلينكور عن خططها لاستئناف العمليات في منجم موتاندا للنحاس والكوبالت في عام 2022. ويمكن أن تساعد العمليات المعاد تشغيلها في موتاندا الشركة على تخفيف النقص في أسواق النحاس والكوبالت، والذي من المحتمل أن يحد من مكاسب الأسعار الإضافية.

تقسيم صناعة النحاس

يعد النحاس ثالث أكثر المعادن استهلاكًا في العالم. ومن المعروف أيضا أنها مادة موصلة للكهرباء للغاية. وتشمل خصائص النحاس الموصلية الكهربائية الجيدة، والتوصيل الحراري الممتاز، ومقاومة التآكل، والليونة العالية، وقابلية إعادة التدوير، والطبيعة غير المغناطيسية. يتم تقسيم سوق النحاس حسب صناعة المستخدم النهائي (السيارات والمعدات الثقيلة، والبناء، والصناعات الكهربائية والإلكترونية، والصناعية، وغيرها من صناعات المستخدم النهائي). يغطي التقرير أيضًا حجم السوق وتوقعات السوق في 15 دولة عبر المناطق الرئيسية، من حيث الحجم (كيلو طن).

| السيارات والمعدات الثقيلة |

| بناء |

| الكهرباء والالكترونيات |

| صناعي |

| صناعات المستخدم النهائي الأخرى (المنتجات الاستهلاكية، الأجهزة الطبية، إلخ.) |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| بقية دول الشرق الأوسط وأفريقيا |

| صناعة المستخدم النهائي | السيارات والمعدات الثقيلة | |

| بناء | ||

| الكهرباء والالكترونيات | ||

| صناعي | ||

| صناعات المستخدم النهائي الأخرى (المنتجات الاستهلاكية، الأجهزة الطبية، إلخ.) | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق النحاس

ما هو حجم سوق النحاس الحالي؟

من المتوقع أن يسجل سوق النحاس معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق النحاس؟

Glencore، BHP، Codelco، KGHM، Aurubis AG هي الشركات الكبرى العاملة في سوق النحاس.

ما هي المنطقة الأسرع نمواً في سوق النحاس؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق النحاس؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق النحاس.

ما هي السنوات التي يغطيها سوق النحاس؟

يغطي التقرير حجم سوق النحاس التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق النحاس للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة النحاس

إحصائيات الحصة السوقية للنحاس وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل النحاس توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.