تحليل سوق الزركونيوم

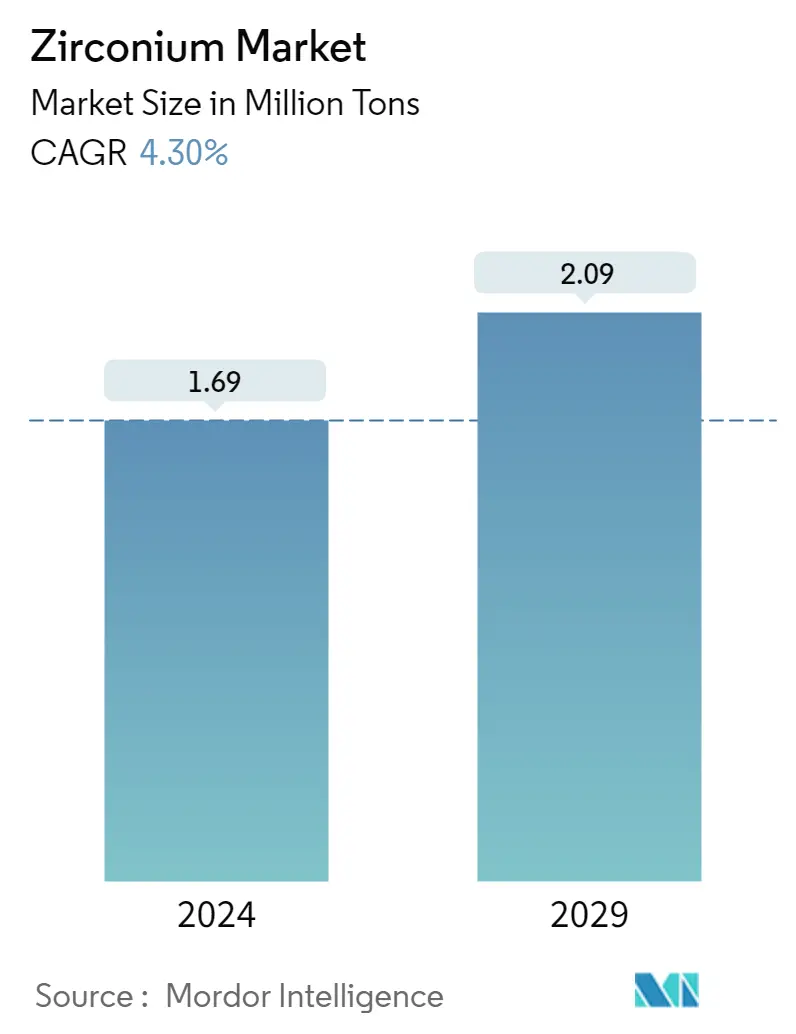

ويقدر حجم سوق الزركونيوم بـ 1.69 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 2.09 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.30٪ خلال الفترة المتوقعة (2024-2029).

أدت الزيادة الحادة في عدد حالات الإصابة بفيروس كورونا (كوفيد-19) إلى لجوء العديد من البلدان إلى عمليات الإغلاق، مما أثر بشكل كبير على الاقتصاد العالمي. وتوقفت الأنشطة الاقتصادية والصناعية بشكل مؤقت، مما أدى إلى انعكاسات على سوق الزركونيوم على مستوى الإنتاج والطلب من صناعات المستخدم النهائي، مثل الحديد والصلب، والأسمنت، والطاقة والمواد الكيميائية، والسيراميك. ومع ذلك، من المتوقع أن يساعد التركيز المتزايد على تطوير موارد الطاقة النووية السوق على تحقيق نمو إيجابي خلال الفترة المتوقعة.

- على المدى المتوسط، تتمثل العوامل الرئيسية التي تدفع نمو السوق في النمو في المسابك والحراريات، والعدد المتزايد لمحطات الطاقة النووية في منطقة آسيا والمحيط الهادئ، والاستخدام المتسارع للطلاء السطحي.

- من ناحية أخرى، من المرجح أن يؤدي تقليل الاعتماد على الزركون إلى إعاقة نمو السوق بشكل كبير.

- من المتوقع أن يؤدي الطلب المتزايد على الزركونيوم في قطاع الرعاية الصحية لجراحة العظام ومعايير الانبعاثات الصارمة المتعلقة بصناعة السيارات إلى خلق فرص للسوق المدروسة.

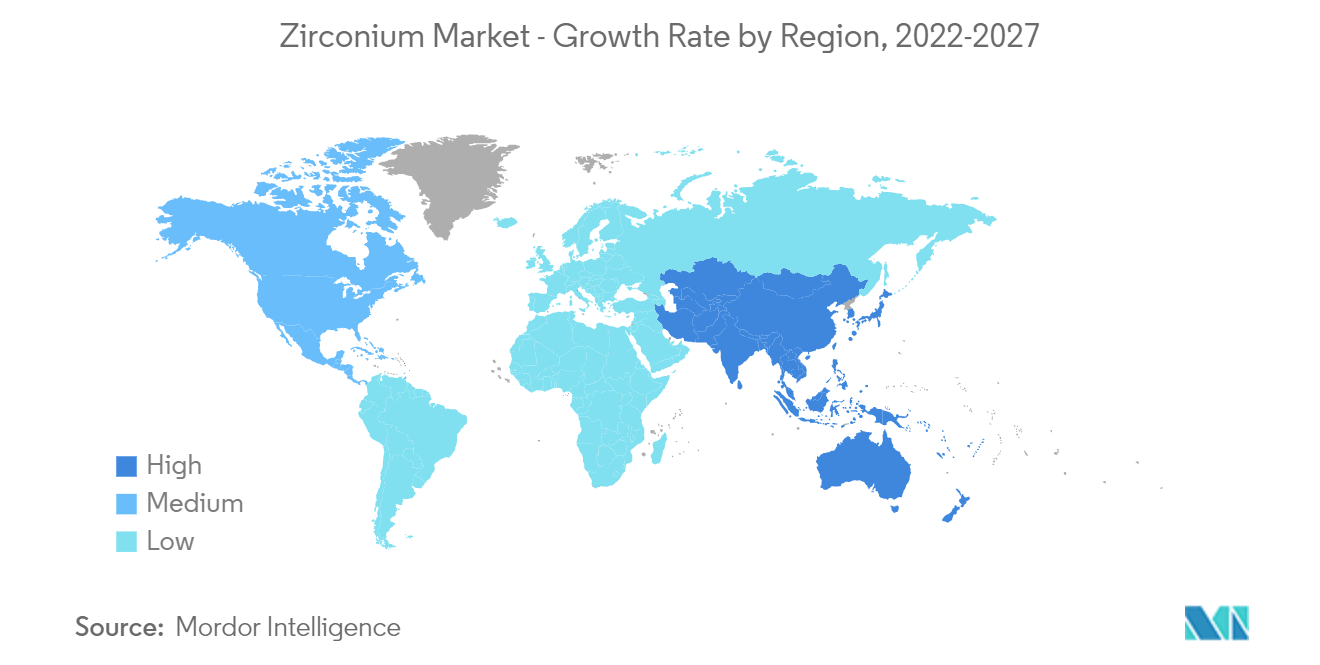

- سيطرت الصين على السوق التي تمت دراستها، حيث استحوذت على حصة كبيرة من إجمالي الإيرادات، ومن المتوقع أن تشهد أسرع معدل نمو سنوي مركب خلال الفترة المتوقعة.

اتجاهات سوق الزركونيوم

زيادة الطلب على دقيق/رمل الزركون

- يستخدم الزركون على نطاق واسع في صناعة السيراميك والمسابك، ومعظمه على شكل رمل ودقيق (رمل مطحون)، وذلك بسبب خصائصه المختلفة، مثل القدرة على الارتباط بجميع مواد ربط الرمل العضوية وغير العضوية، وانخفاض الحموضة، وانخفاض معامل التمدد الحراري، والاستقرار المكاني العالي في درجات الحرارة المتزايدة، والاستقرار الكيميائي في درجات الحرارة المرتفعة، وقابلية إعادة التدوير الجيدة.

- في صناعة السيراميك، يتم استخدام رمل الزركون لخصائصه ذات القيمة العالية، مثل معامل الانكسار العالي للعتامة. إن فوائدها الإضافية، بما في ذلك قدرتها على نقل قوة ميكانيكية أكبر، وصلابة، ومتانة للأجسام الخزفية والمصفوفات الزجاجية، هي سمات راسخة وتمكنها من العثور على تطبيقات في قطاعات محددة من صناعة السيراميك، وبالتالي تلبية احتياجات الأسواق التي تفضل هذه التطبيقات. صفات.

- في تطبيقات المسابك، يتم استخدامه على نطاق واسع كمادة أساسية لصب الرمل، وصب الاستثمار، وصب Cosworth (الألومنيوم). كما يتم استخدامه كطلاء للقالب في صب القوالب والدهانات المقاومة للحرارة والغسلات، لأنه يقلل من قابلية بلل رمال المسبك الأخرى.

- يتم استخدام رمل الزركون في تصنيع القوالب واللب، حيث توفر حرارياتها، وتمددها المنخفض، وانخفاض قابليتها للبلل بواسطة الفولاذ المنصهر، والتوصيل الحراري العالي مزايا كبيرة على رمل السيليكا.

- تنتج رمال مسبك الزركون تشطيبًا معدنيًا أفضل، واحتمالًا أقل للحرق، وتحسين تصلب المعدن. إنه يزيد من مقاومة اختراق المعدن ويضفي لمسة نهائية موحدة على الصب.

- بسبب العوامل المذكورة أعلاه، من المتوقع أن ينمو الطلب على دقيق/رمل الزركون خلال الفترة المتوقعة.

الصين تسيطر على السوق

- سيطرت الصين على حصة السوق العالمية للزركونيوم، وهي تكتسب شعبية باعتبارها المستهلك الأسرع نموًا للطاقة النووية في السيناريو الحالي. ومن المتوقع أن يؤدي التركيز المتزايد على تطوير موارد الطاقة النووية إلى زيادة الطلب على الزركونيوم.

- الصين هي أكبر منتج للصلب في العالم. وبحسب التقرير الذي نشرته الجمعية العالمية للصلب، استحوذت الصين على 53% من إجمالي إنتاج الصلب في العالم، وهو 1950.5 طن متري. بالإضافة إلى ذلك، في عام 2021، وافقت الحكومة الصينية على بناء 43 فرنًا كهربائيًا جديدًا بسعة إجمالية من الفولاذ الخام تبلغ 29.33 مليون طن متري سنويًا. وبالتالي، من المرجح أن يؤدي بناء مصانع الصلب الجديدة إلى دفع سوق الحراريات، وبالتالي زيادة استهلاك الزركونيوم في البلاد.

- أدت الوتيرة المتزايدة لأنشطة البنية التحتية إلى زيادة المباني السكنية والتجارية في الصين. ومن المتوقع أن يؤدي ذلك إلى زيادة الطلب على الحراريات في صناعات الأسمنت والحديد والصلب، وبالتالي دفع السوق قيد الدراسة.

- وتكتسب الصين حاليا شعبية باعتبارها المستهلك الأسرع نموا للطاقة النووية. تمتلك البلاد 50 مفاعلًا نوويًا قابلاً للتشغيل، بقدرة صافية مجتمعة تبلغ 47.518 ميجاوات. ومن المتوقع أن يؤدي التركيز المتزايد على تطوير موارد الطاقة النووية إلى زيادة الطلب على الزركونيوم.

- ووفقا لمبادرة أبحاث الطاقة الذرية الصينية، بحلول عام 2035، يجب أن يصل تشغيل المحطات النووية إلى حوالي 180 جيجاوات. وبالتالي، من المرجح أن تؤدي زيادة قدرات إنتاج الطاقة النووية إلى زيادة استهلاك الزركونيوم في البلاد.

- من المتوقع أن يؤدي النمو في الصناعات، مثل الحراريات والسيراميك، إلى دفع السوق المدروسة خلال الفترة المتوقعة.

نظرة عامة على صناعة الزركونيوم

تم توحيد سوق الزركونيوم العالمي، حيث تمثل الشركات الخمس الكبرى حصصًا كبيرة من الاستهلاك العالمي. يقع معظم استهلاك الزركونيوم في منطقة آسيا والمحيط الهادئ وأوروبا. ومن بين اللاعبين الرئيسيين في السوق شركة Iluka Resources Limited، وRio Tinto، وTronox Holdings PLC، وKenmare Resources PLC، وEramet.

قادة سوق الزركونيوم

Iluka Resources Limited

Tronox Holdings plc

Eramet

Kenmare Resources PLC

Rio Tinto

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الزركونيوم

- سيتم عرض التطورات الأخيرة المتعلقة بالسوق المدروسة في التقرير النهائي.

تجزئة صناعة الزركونيوم

الزركونيوم هو معدن رمادي-أبيض مع مجموعة واسعة من التطبيقات الصناعية والتجارية والعلمية. وهو العنصر العشرين الأكثر وفرة في القشرة الأرضية. ويحدث عادة على شكل معدن الزركون (ZrSiO4) في شكل سيليكات. وهو متوفر بشكل أقل تكرارًا مثل معدن البادليت (الزركونيا الطبيعية أو ZrO2) في شكل أكسيد.

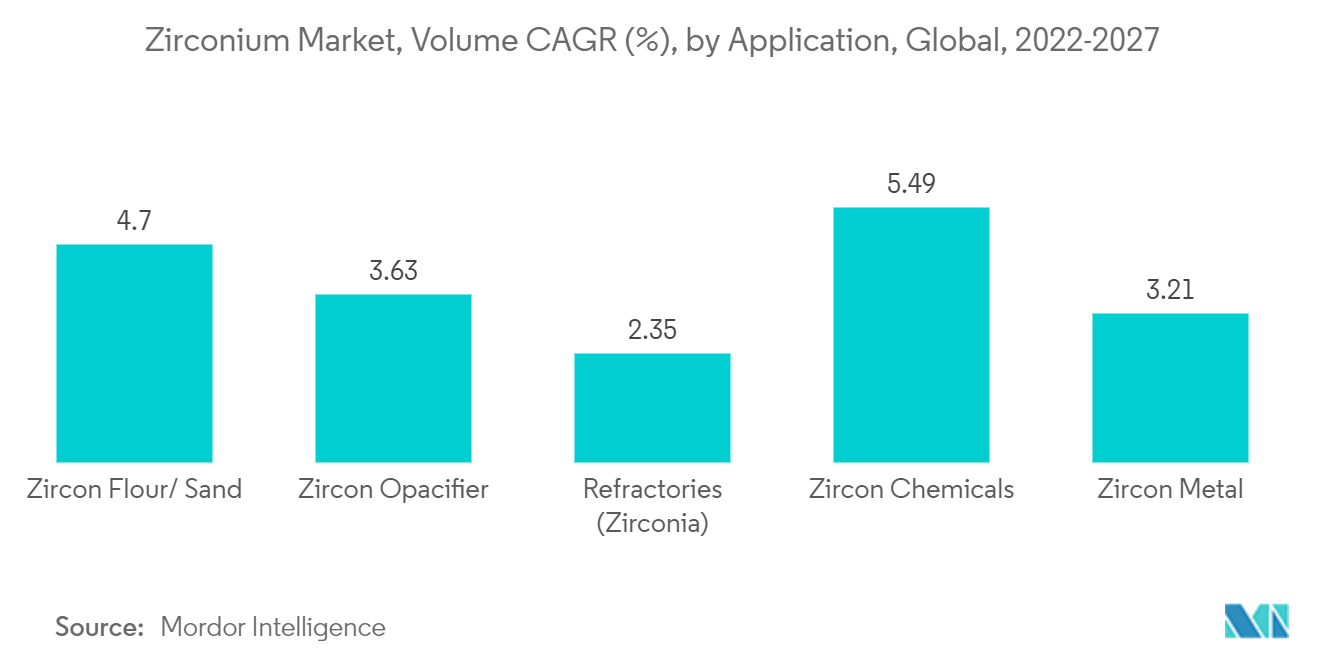

يتم تقسيم سوق الزركونيوم حسب نوع الحدث وصناعة المستخدم النهائي والجغرافيا. حسب نوع الحدوث، يتم تقسيم السوق إلى الزركون والزركونيا وأنواع الحدوث الأخرى. حسب التطبيق، يتم تقسيم السوق إلى دقيق الزركون/الرمل المطحون، ومعتم الزركون، والحراريات (الزركونيا)، والمواد الكيميائية الزركون، وغيرها من التطبيقات. ويغطي التقرير أيضًا حجم وتوقعات سوق الزركونيوم في خمس دول رئيسية عبر المناطق الرئيسية، مع الإنتاج عبر سبع دول في المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الحجم (كيلو طن).

| الزركون |

| زركونيا |

| أنواع الحدوث الأخرى |

| دقيق الزركون/الرمل المطحون |

| معتم الزركون |

| الحراريات (الزركونيا) |

| كيماويات الزركون |

| معدن الزركون |

| إنتاج | أستراليا |

| البرازيل | |

| الصين | |

| الهند | |

| إندونيسيا | |

| جنوب أفريقيا | |

| أوكرانيا | |

| بقية العالم | |

| استهلاك | الصين |

| الولايات المتحدة | |

| اليابان | |

| الاتحاد الأوروبي | |

| الهند | |

| روسيا | |

| بقية العالم |

| نوع الحدوث | الزركون | |

| زركونيا | ||

| أنواع الحدوث الأخرى | ||

| التطبيقات | دقيق الزركون/الرمل المطحون | |

| معتم الزركون | ||

| الحراريات (الزركونيا) | ||

| كيماويات الزركون | ||

| معدن الزركون | ||

| جغرافية | إنتاج | أستراليا |

| البرازيل | ||

| الصين | ||

| الهند | ||

| إندونيسيا | ||

| جنوب أفريقيا | ||

| أوكرانيا | ||

| بقية العالم | ||

| استهلاك | الصين | |

| الولايات المتحدة | ||

| اليابان | ||

| الاتحاد الأوروبي | ||

| الهند | ||

| روسيا | ||

| بقية العالم | ||

الأسئلة الشائعة حول أبحاث سوق الزركونيوم

ما هو حجم سوق الزركونيوم؟

من المتوقع أن يصل حجم سوق الزركونيوم إلى 1.69 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 4.30٪ ليصل إلى 2.09 مليون طن بحلول عام 2029.

ما هو حجم سوق الزركونيوم الحالي؟

ومن المتوقع أن يصل حجم سوق الزركونيوم إلى 1.69 مليون طن في عام 2024.

من هم البائعين الرئيسيين في نطاق سوق الزركونيوم؟

Iluka Resources Limited، Tronox Holdings plc، Eramet، Kenmare Resources PLC، Rio Tinto هي الشركات الكبرى العاملة في سوق الزركونيوم.

ما هي المنطقة الأسرع نموًا في سوق الزركونيوم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الزركونيوم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الزركونيوم.

ما هي السنوات التي يغطيها سوق الزركونيوم وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق الزركونيوم بـ 1.62 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق الزركونيوم للأعوام 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق الزركونيوم للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة الزركونيوم

إحصائيات الحصة السوقية للزركونيوم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل الزركونيوم توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.