تحليل سوق المغناطيس الدائم

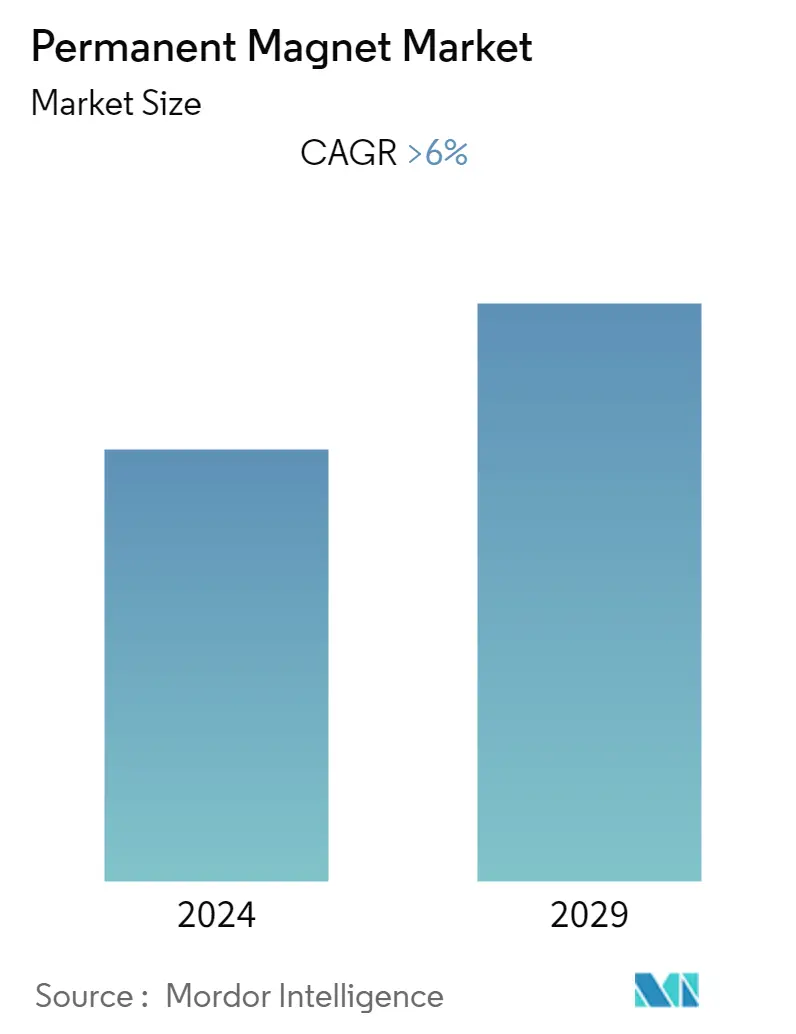

من المتوقع أن يسجل سوق المغناطيس الدائم معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة.

وتأثر السوق سلباً بتفشي فيروس كورونا (COVID-19). خلال حالة الوباء، أوقفت صناعات مختلفة مثل السيارات والإلكترونيات الإنتاج لفترة طويلة. مما أدى إلى تقييد نمو السوق. ومع ذلك، في عام 2022، بدأ الوضع يسير على الطريق الصحيح والآن أصبح السوق مستقرًا وينمو بشكل مطرد.

- على المدى المتوسط، تعد التطبيقات الكهروميكانيكية المتزايدة هي العامل الرئيسي الذي يدفع نمو السوق قيد الدراسة.

- على الجانب الآخر، المنافسة من البدائل تعيق نمو السوق المدروسة.

- يعد الطلب المتزايد من السيارات الكهربائية بمثابة فرصة لنمو السوق.

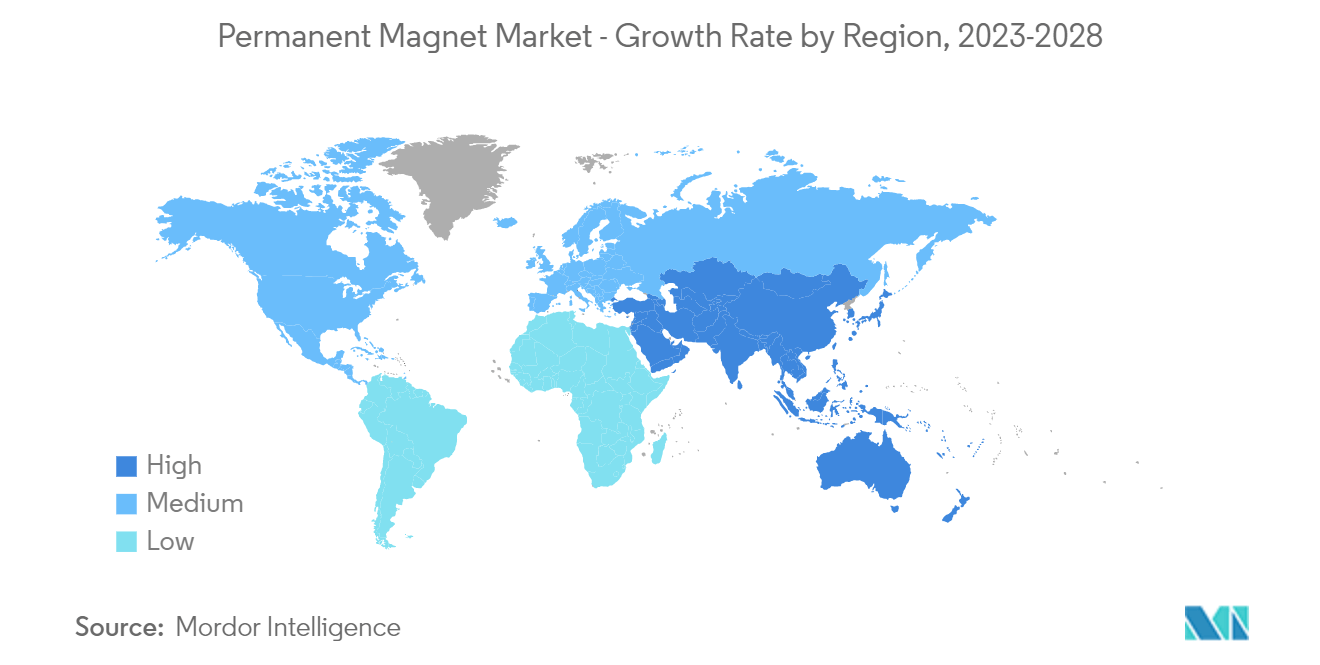

- من المتوقع أن تمثل منطقة آسيا والمحيط الهادئ الحصة الأكبر ومن المرجح أن تهيمن على السوق الذي تمت دراسته خلال فترة التوقعات.

اتجاهات سوق المغناطيس الدائم

الطلب المتزايد من صناعة الإلكترونيات

- يتم استخدام المغناطيس الدائم بشكل متزايد في المنتجات الكهروميكانيكية لأغراض تحسين الكفاءة. للمغناطيس الدائم تطبيقات واسعة في الإلكترونيات مثل الثلاجات والمحركات الكهربائية ومكبرات الصوت وأجهزة الاستشعار وغيرها.

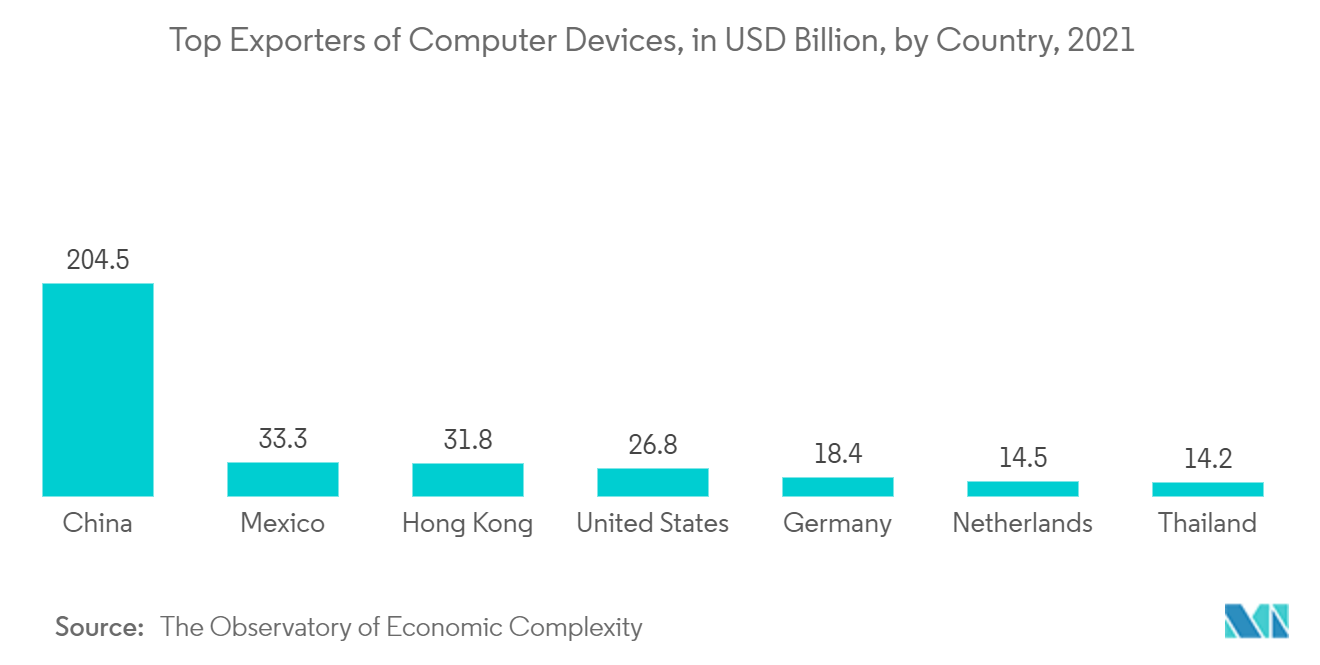

- تشهد صناعة الإلكترونيات تقدمًا وتطورًا ملحوظًا بشكل مستمر، كما أن الطلب في السوق قيد الدراسة يتزايد بسرعة. سيستمر إنتاج الهواتف الخلوية، وأجهزة الحوسبة المحمولة، وأنظمة الألعاب، وغيرها من الأجهزة الإلكترونية الشخصية في إثارة الطلب على المكونات الإلكترونية، والذي من المتوقع أن يزيد من تعزيز الطلب على المغناطيس الدائم.

- تستخدم أجهزة الكمبيوتر المغناطيس الدائم لتخزين البيانات على محركات الأقراص الثابتة. تُستخدم المغناطيسات الدائمة والمغناطيسات الكهربائية على نطاق واسع في الأجهزة الإلكترونية مثل المولدات ومكبرات الصوت وأجهزة التلفزيون وماسحات التصوير بالرنين المغناطيسي والمحركات وغيرها. تُستخدم هذه المغناطيسات في أجهزة الكمبيوتر لتخزين البيانات على محركات الأقراص الثابتة.

- وبحسب التقارير التي نشرتها الشركات، فقد تم شحن ما يقرب من 342 مليون جهاز كمبيوتر شخصي حول العالم في عام 2021. ومع ذلك، في عام 2022، وصلت شحنات أجهزة الكمبيوتر الشخصية إلى 286.2 مليون وحدة، بانخفاض قدره 16.2% عن العام السابق.

- وتشهد أوروبا أيضًا نموًا كبيرًا بسبب الاستثمارات المتزايدة في المنطقة. تمتلك ألمانيا أكبر صناعة إلكترونية في أوروبا. وبحسب الجمعية الألمانية للكهرباء والإلكترونيات، بلغت مبيعات الصناعة الكهربائية والرقمية المحلية في ألمانيا في ديسمبر 2021، 19.17 مليار دولار أمريكي، مسجلة معدل نمو قدره 8.5% مقارنة بنفس الفترة من العام الماضي.

- يتزايد الطلب العالمي على الإلكترونيات الاستهلاكية الذكية بشكل كبير، مما يوفر إمكانية توسع سوق المغناطيس الدائم. وفقًا لجمعية مصنعي الأجهزة الكهربائية والإلكترونية الألمانية (ZVEI)، في عام 2021، وصل سوق الكهرباء العالمي إلى 4.9 تريليون دولار أمريكي.

- وفي عام 2022، بلغت الشحنة العالمية لأجهزة التلفزيون 202 مليون وحدة. وفقًا لمزود معلومات الصناعة ومقره المملكة المتحدة، Broadband TV News، في ألمانيا، تم بيع حوالي 1.45 مليون جهاز تلفزيون في الربع الأول من عام 2021.

- تعتبر ألمانيا أيضًا واحدة من الدول الرائدة في العالم في إنتاج المولدات والمحولات والمحركات الكهربائية. ووفقا للإحصاءات التي قدمتها Statistisches Bundesamt، فإن إيرادات صناعة المحركات الكهربائية والمولدات والمحولات في ألمانيا ستبلغ حوالي 19.5 مليار دولار أمريكي بحلول عام 2025.

- تعد المملكة المتحدة واحدة من أكبر أسواق المنتجات الإلكترونية الاستهلاكية المتطورة في أوروبا، حيث يوجد في السوق حوالي 18000 شركة إلكترونيات مقرها المملكة المتحدة. وفقًا لوزارة التجارة الدولية، فإن قطاع الإلكترونيات في المملكة المتحدة يمثل 19.3 مليار دولار أمريكي سنويًا للاقتصاد المحلي.

- من المتوقع أن تؤثر جميع العوامل المذكورة أعلاه بشكل كبير على الطلب في السوق الذي تمت دراسته خلال فترة التنبؤ.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق بسبب تزايد عدد السكان وتوسيع أنشطة الإنتاج الصناعي في المنطقة. مما أدى إلى زيادة الإنتاج والطلب على الكهرباء من خلال مصادر الطاقة المختلفة. وهذا بدوره يدعم الطلب على المغناطيس الدائم في تطبيقات متعددة.

- وفقًا لجمعية صناعات الإلكترونيات وتكنولوجيا المعلومات اليابانية (JEITA)، بلغ إجمالي إنتاج صناعة الإلكترونيات في نوفمبر 2022، 7,098.34 مليون دولار أمريكي. وفي ديسمبر 2022، صدرت اليابان إلكترونيات بقيمة إجمالية قدرها 8,395.45 مليون دولار أمريكي.

- وفي الهند، شهد سوق الإلكترونيات نمواً في الطلب، مع زيادة حجم السوق بمعدل سريع. بلغت صادرات الهند من السلع الإلكترونية 16.67 مليار دولار أمريكي في ديسمبر 2022، مقارنة بـ 10.99 مليار دولار أمريكي في نفس الشهر من عام 2021. وقد يدفع سوق الإلكترونيات والأجهزة المتنامي في الهند والصين نمو السوق بشكل أكبر في منطقة آسيا والمحيط الهادئ. ومن المتوقع أن تصبح الهند خامس أكبر صناعة للإلكترونيات والأجهزة الاستهلاكية في العالم بحلول عام 2025.

- تعد المحركات ذات المغناطيس الدائم والمحركات الحثية هي الأكثر استخدامًا في تطبيقات المحركات الكهربائية في المركبات. صناعة السيارات الصينية هي الأكبر في العالم. وفقًا للجمعية الصينية لمصنعي السيارات (CAAM)، انخفضت مبيعات السيارات في الصين بنسبة 8.4٪ على أساس سنوي إلى 2.56 مليون وحدة في ديسمبر 2022، بينما ارتفعت إلى 26.86 مليون وحدة لعام 2022 بأكمله.

- ويمكن أن يعزى نمو قطاع السيارات إلى حقيقة أن العديد من الشركات تستثمر لإنشاء وحدات تصنيع في المنطقة. على سبيل المثال، في يناير/كانون الثاني 2022، أعلن مشروع هوندا الصيني المشترك مع شركة دونغفنغ موتور المحدودة عن تطوير مصنع لتصنيع السيارات الكهربائية في ووهان. سيتم افتتاح منشأة Dongfeng-Honda Automobile الجديدة في عام 2024 بقدرة إنتاجية تبلغ 120 ألف وحدة سنويًا.

- سجلت سوق آسيا والمحيط الهادئ نموًا بأكثر من 7% في عام 2022. وتعد دول مثل الصين والهند واليابان من أكبر الشركات المصنعة للإلكترونيات على مستوى العالم. وفقًا لمؤسسة البيانات الدولية (IDC)، نما سوق أجهزة الكمبيوتر الشخصية الهندية بنسبة 37.7% في الربع الأول من عام 2022. وزاد إجمالي شحنات أجهزة الكمبيوتر الشخصية والمحمولة من 3.1 مليون إلى 4.2 مليون وحدة.

- تعتبر مولدات المغناطيس الدائم مفيدة في عملية توليد الكهرباء. أعلنت الحكومة الهندية عن خطة طموحة بشكل استثنائي لمضاعفة القدرة المركبة على مدى العقد المقبل، والقيام بذلك في المقام الأول من خلال النشر المتسارع للطاقة المتجددة. وفي عام 2021، قامت الهند بتركيب 9.7 جيجاوات من قدرة توليد الطاقة.

نظرة عامة على صناعة المغناطيس الدائم

سوق المغناطيس الدائم مجزأ بطبيعته. بعض اللاعبين الرئيسيين في السوق الذين تمت دراستهم هم شركة Hitachi Metals, Ltd.، وShin-Etsu Chemical Co., Ltd.، وTDK Corporation، وDaido Steel Co., Ltd.، وLynas Rare Earths Ltd.، من بين شركات أخرى (ليس في أي منها). ترتيب معين).

قادة سوق المغناطيس الدائم

Hitachi Metals, Ltd

Shin-Etsu Chemical Co., Ltd

TDK Corporation

Daido Steel Co., Ltd.

Lynas Rare Earths Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المغناطيس الدائم

- سبتمبر 2022 أعلنت شركة Solvay عن خطط لتوسيع عملياتها الخاصة بالأتربة النادرة في لاروشيل بفرنسا للدخول في سلسلة القيمة للمغناطيس الدائم للأتربة النادرة في أوروبا وخدمة العملاء في أسواق طاقة الرياح والمركبات الكهربائية والإلكترونيات.

- يوليو 2022 دخلت شركة GKN Powder Metallurgy، وهي شركة تقدم حلول المساحيق المعدنية، إلى سوق المغناطيس الدائم للسيارات الكهربائية (EV). ويتم التخطيط للاستثمار لإنشاء قدرة على إنتاج ما يصل إلى 4000 طن من المغناطيس الدائم سنويًا لسوق السيارات الكهربائية بحلول عام 2024.

تجزئة صناعة المغناطيس الدائم

يتم تصنيع المغناطيس الدائم من سبائك خاصة مثل الحديد والنيكل والكوبالت والعديد من سبائك المعادن الأرضية النادرة والمعادن مثل حجر المغناطيس. إنها تولد مجالًا مغناطيسيًا مستمرًا دون الحاجة إلى أي مصدر خارجي للمغناطيسية أو الطاقة الكهربائية. يتم تقسيم سوق المغناطيس الدائم حسب نوع المادة وصناعة المستخدم النهائي والجغرافيا. حسب نوع المادة، يتم تقسيم السوق إلى النيوديميوم والحديد والبورون والفريت وكوبالت السماريوم والنيكو. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى صناعات السيارات والإلكترونيات والصناعية وتوليد الطاقة وصناعات المستخدم النهائي الأخرى. يغطي التقرير أيضًا حجم السوق وتوقعات سوق المغناطيس الدائم في 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الإيرادات (مليون دولار أمريكي).

| النيوديميوم والحديد والبورون |

| الفريت |

| سماريوم كوبالت |

| النيكو |

| السيارات |

| إلكترونيات |

| صناعي |

| توليد الطاقة |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| نوع المادة | النيوديميوم والحديد والبورون | |

| الفريت | ||

| سماريوم كوبالت | ||

| النيكو | ||

| صناعة المستخدم النهائي | السيارات | |

| إلكترونيات | ||

| صناعي | ||

| توليد الطاقة | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق المغناطيس الدائم

ما هو الحجم الحالي لسوق المغناطيس الدائم؟

من المتوقع أن يسجل سوق المغناطيس الدائم معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق المغناطيس الدائم؟

Hitachi Metals, Ltd، Shin-Etsu Chemical Co., Ltd، TDK Corporation، Daido Steel Co., Ltd.، Lynas Rare Earths Ltd. هي الشركات الكبرى العاملة في سوق المغناطيس الدائم.

ما هي المنطقة الأسرع نمواً في سوق المغناطيس الدائم؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق المغناطيس الدائم؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق المغناطيس الدائم.

ما هي السنوات التي يغطيها سوق المغناطيس الدائم؟

يغطي التقرير حجم سوق المغناطيس الدائم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق المغناطيس الدائم للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة المغناطيس الدائم

إحصائيات الحصة السوقية للمغناطيس الدائم وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المغناطيس الدائم توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.