حجم وحصة سوق الشاحنات الثقيلة

تحليل سوق الشاحنات الثقيلة بواسطة Mordor Intelligence

يقدر سوق الشاحنات الثقيلة بـ 232.57 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 301.23 مليار دولار أمريكي بحلول عام 2030، مسجلاً معدل نمو سنوي مركب 5.31%. يتبع الطلب مساراً متوازناً للنمو حيث تزن الأساطيل بين الامتثال الفوري لقواعد الانبعاثات المتشددة وخطط الكهرباء طويلة المدى. تعمل اللوائح العالمية الأكثر صرامة والإنفاق غير المسبوق على البنية التحتية والتقدم السريع في تقنيات البطاريات والهيدروجين معاً على إعادة تشكيل قرارات الشراء واستراتيجيات تخصيص رؤوس الأموال. تستثمر الشركات المصنعة الراسخة في منصات جديدة بينما يدخل متخصصو البرمجيات وموردو البطاريات النظام البيئي، مما يخلق بيئة تنافسية حيث تهم السيطرة على هندسة نظام التشغيل بقدر أهمية تصميم المحرك. تعزز دورات الشراء المسبق المرتبطة بالسياسات أحجام الديزل قريبة المدى، إلا أن كل توقعات إقليمية تتضمن تحولاً سريعاً نحو المركبات عديمة الانبعاثات مع اقتراب معالم التكافؤ في التكاليف. تتحد المزايا النطاقية في آسيا والمحيط الهادئ والحوافز الحكومية للمشتريات في أمريكا الشمالية والجداول الزمنية التقدمية في أوروبا للحفاظ على نظرة النمو المرنة للسوق رغم ليونة الشحن الدورية في بعض الممرات.

النقاط الرئيسية للتقرير

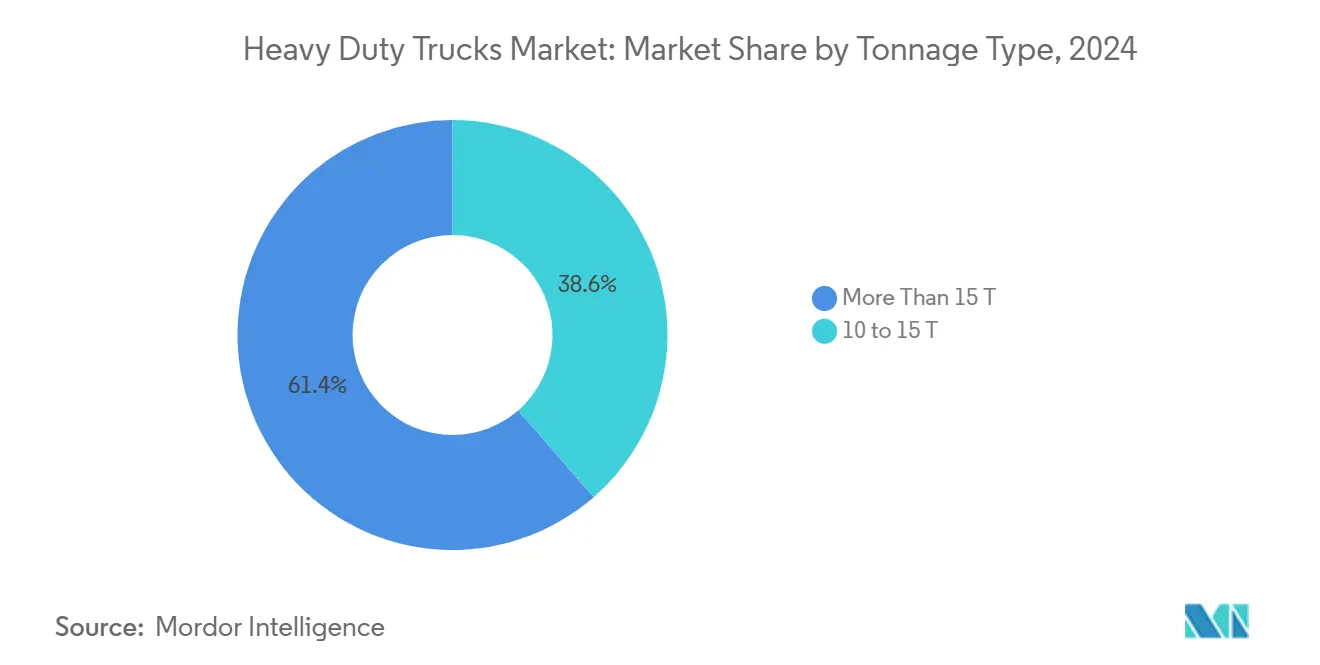

حسب نوع الحمولة، استحوذ قطاع أكثر من 15 طن على حصة 61.40% في عام 2024، بينما من المتوقع أن يتوسع نطاق 10-15 طن الأسرع بمعدل نمو سنوي مركب 9.50% حتى عام 2030.

حسب الفئة، تصدرت مركبات الفئة 8 بحصة 70.80% في عام 2024؛ تظهر موديلات الفئة 7 أعلى نظرة نمو بمعدل نمو سنوي مركب 8.30% للفترة 2025-2030.

حسب نوع الدفع، هيمن الديزل بحصة 83.90% في عام 2024، بينما من المقرر أن تنمو الشاحنات الكهربائية بالبطارية بمعدل نمو سنوي مركب 38.50%، وهو الأعلى في فترة التوقعات.

حسب التطبيق، سيطر الشحن واللوجستيات على حصة 55.70% في عام 2024 وهو أيضاً حالة الاستخدام الأسرع نمواً، متقدماً بمعدل نمو سنوي مركب 11.69% حتى 2030.

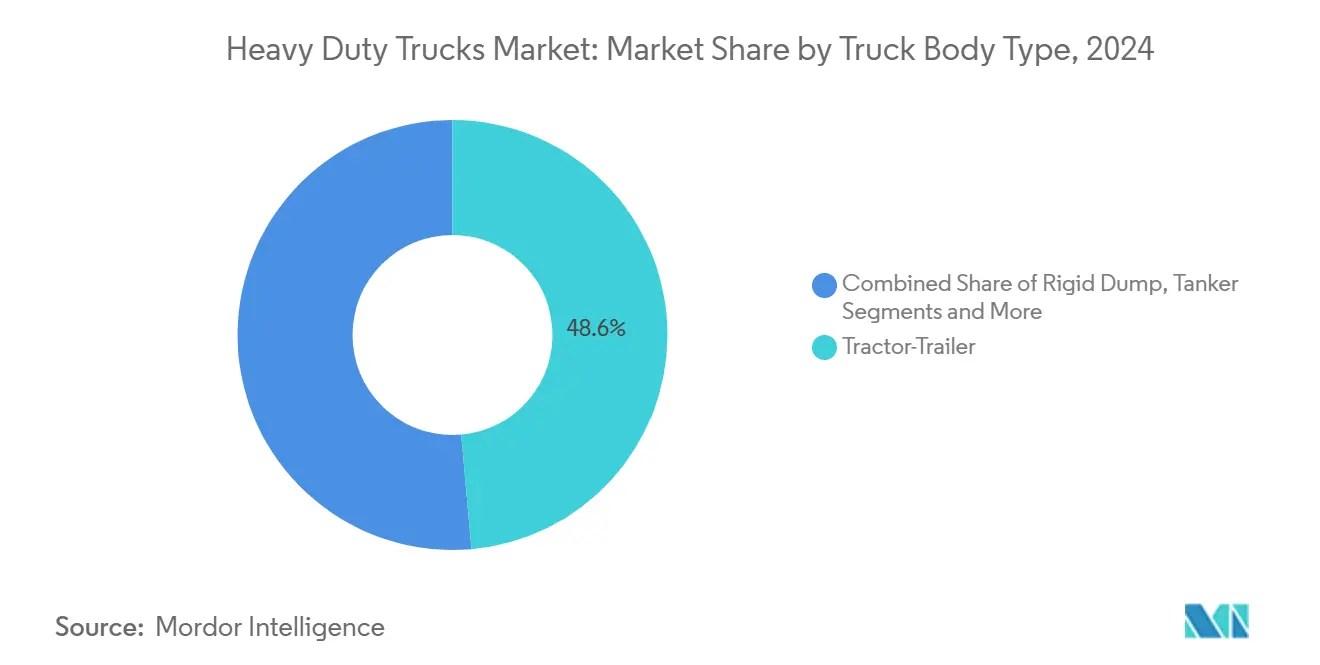

حسب نوع هيكل الشاحنة، شكلت الجرارات المقطورة 48.60% من إيرادات 2024 ومن المتوقع أن تسجل معدل نمو سنوي مركب 10.90%، وهو الأسرع بين تكوينات الهياكل.

حسب قناة المبيعات، مثلت معاملات الشركة المصنعة الأصلية/الشراء الأول حصة 74.10% في عام 2024 ومن المتوقع أن تحقق معدل نمو سنوي مركب 12.10%، وهو الأعلى ضمن خيارات القنوات.

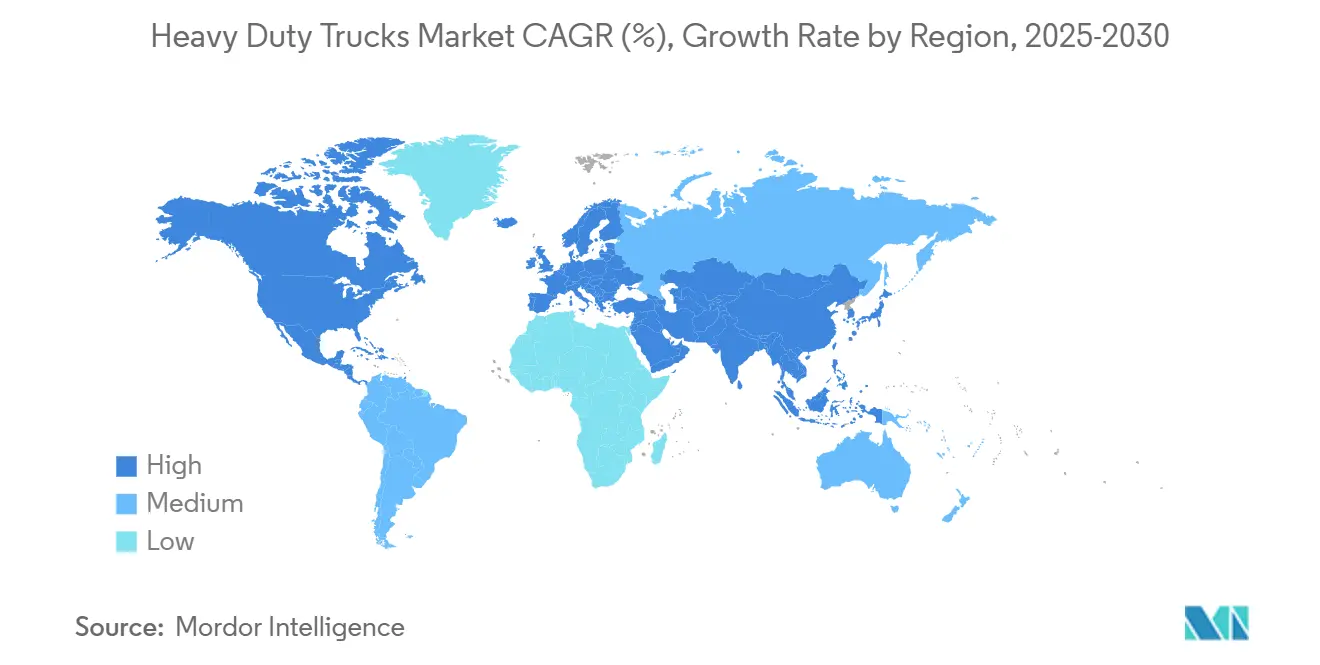

حسب المنطقة، استحوذت آسيا والمحيط الهادئ على 47.21% من الإيرادات العالمية في عام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب 9.30%، متصدرة جميع معدلات النمو الإقليمية.

اتجاهات ونظرات سوق الشاحنات الثقيلة العالمية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| توسع أحجام الشحن للتجارة الإلكترونية | +1.2% | عالمي، مع التركيز في أمريكا الشمالية وآسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| تفويضات الانبعاثات العالمية الصارمة التي تدفع تجديد الأساطيل | +0.9% | عالمي، بقيادة الاتحاد الأوروبي وكاليفورنيا، يتوسع إلى آسيا والمحيط الهادئ | طويل المدى (≥ 4 سنوات) |

| حزم التحفيز للبنية التحتية (مثل U.S. IIJA، EU Green Deal) | +0.7% | أمريكا الشمالية والاتحاد الأوروبي أساساً، انتشار إلى الأسواق الناشئة | متوسط المدى (2-4 سنوات) |

| برامج ممرات الهيدروجين التجريبية في آسيا والمحيط الهادئ | +0.4% | نواة آسيا والمحيط الهادئ، تبني مبكر في اليابان والهند | طويل المدى (≥ 4 سنوات) |

| تحسين التكلفة الإجمالية للملكية المدعم بـ OTA لمديري الأساطيل | +0.3% | عالمي، تبني أسرع في الأسواق المتقدمة | قصير المدى (≤ 2 سنوات) |

| التزامات كهرباء قطاع التعدين في أمريكا الجنوبية | +0.2% | أمريكا الجنوبية وأستراليا، توسع إلى أفريقيا | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

توسع أحجام الشحن للتجارة الإلكترونية

يدفع توسع شحن التجارة الإلكترونية طلب الشاحنات الثقيلة من خلال تحسين التسليم للميل الأخير وتكثيف شبكات التوزيع الإقليمية. تخلق الطفرة في التجارة الإلكترونية طلباً على الشاحنات الكهربائية متوسطة الحمولة في البيئات الحضرية، حيث تقيد تفويضات عديمة الانبعاثات بشكل متزايد عمليات الديزل[1]"Advanced Clean Fleets", California Air Resources Board, ww2.arb.ca.gov.. يعطي مشغلو الأساطيل الأولوية للمركبات القادرة على دورات التسليم اليومية المتعددة مع الطرق القابلة للتنبؤ، مما يجعل الشاحنات الكهربائية بالبطارية قابلة للتطبيق اقتصادياً رغم التكاليف الأولية العالية. يفيد هذا التحول بشكل خاص قطاعات الفئة 7، حيث تتماشى الأنماط التشغيلية مع قيود تقنية البطاريات الحالية. يتسارع الاتجاه مع تنفيذ البلديات لمناطق عديمة الانبعاثات ومطالبة المستهلكين بخيارات تسليم أسرع وأكثر استدامة. يوضح التزام أمازون بـ 100,000 مركبة توصيل كهربائية واعتماد UPS لشاحنات الغاز الطبيعي المتجدد كيف تعيد عمالقة اللوجستيات تشكيل استراتيجيات المشتريات.

تفويضات الانبعاثات العالمية الصارمة التي تدفع تجديد الأساطيل

تخلق الأطر التنظيمية عبر الأسواق الرئيسية ضغطاً غير مسبوق لكهرباء الأساطيل، مع معايير وكالة حماية البيئة المرحلة 3 التي تتطلب 50% من المركبات المهنية أن تكون عديمة الانبعاثات بحلول 2032[2]"Final Rule: Greenhouse Gas Emissions Standards for Heavy-Duty Vehicles - Phase 3", U.S. Environmental Protection Agency (EPA), epa.gov.. تفوض معايير ثاني أكسيد الكربون المعدلة في الاتحاد الأوروبي 90% انخفاض في الانبعاثات بحلول 2040، بينما تتطلب قاعدة الأسطول النظيف المتقدم في كاليفورنيا 100% مبيعات المركبات عديمة الانبعاثات بدءاً من 2036. تخلق هذه اللوائح طفرات طلب اصطناعية حيث تشارك الأساطيل في استراتيجيات الشراء المسبق لتجنب تكاليف الامتثال، مع توقع المحللين زيادات كبيرة في الطلبات في 2025-2026 قبل تنفيذ 2027. يمتد تأثير الشلال التنظيمي إلى ما وراء الأسواق الأولية، حيث تعمل الشركات المصنعة المعتمدة على التصدير على توحيد الإنتاج حول أكثر المتطلبات صرامة. يوضح التبني السريع للصين للمركبات الثقيلة عديمة الانبعاثات، مع أكثر من 80% من مبيعات الشاحنات الكهربائية العالمية، كيف يمكن للسياسة تسريع تحول السوق[3]"Trends in heavy-duty electric vehicles", International Energy Agency, iea.org..

حزم التحفيز للبنية التحتية

يخصص قانون الاستثمار في البنية التحتية والوظائف الأمريكي 567.4 مليار دولار أمريكي لتحسينات النقل، مع 77.9 مليار دولار أمريكي تستهدف تحديداً تعزيزات البنية التحتية للشحن. يخلق هذا الاستثمار طلباً مباشراً على مركبات البناء والمرافق بينما يحسن ظروف الطرق التي تقلل تكاليف التشغيل لأساطيل الشاحنات الثقيلة. تقوم الصفقة الخضراء للاتحاد الأوروبي بالمثل بتوجيه التمويل نحو البنية التحتية للنقل المستدام، بما في ذلك شبكات الشحن ومحطات إعادة التزود بالهيدروجين المطلوبة لتبني الشاحنات عديمة الانبعاثات. ينتج الإنفاق على البنية التحتية تأثيرات مضاعفة حيث تمكن ممرات الشحن المحسنة عمليات الشاحنات الكهربائية طويلة المسافة وتقلل إجمالي تكلفة الملكية من خلال انخفاض استهلاك الصيانة والوقود. يستهدف استثمار إدارة بايدن البالغ 635 مليون دولار أمريكي في البنية التحتية عديمة الانبعاثات تحديداً شحن المركبات الثقيلة، معالجاً الحاجز الأساسي لكهرباء الأساطيل.

برامج ممرات الهيدروجين التجريبية في آسيا والمحيط الهادئ

تقود اليابان والهند تطوير البنية التحتية للهيدروجين للتطبيقات الثقيلة، مع اختبار تويوتا وهوندا لشاحنات خلايا الوقود 12 متراً على طرق طوكيو بينما تبدأ تاتا موتورز أول تجارب شاحنات الهيدروجين في الهند. تعالج هذه البرامج تطبيقات النقل طويل المسافة حيث تجعل قيود وزن البطارية ووقت الشحن الهيدروجين أكثر عملية من الحلول الكهربائية بالبطارية. تخصص مهمة الهيدروجين الأخضر الوطنية في الهند 496 كرور روبية لتجارب قطاع النقل، اختبار 16 شاحنة هيدروجين عبر ممرات الشحن عالية الكثافة بمداها يصل إلى 500 كيلومتر. تتحسن الجدوى الاقتصادية لشاحنات الهيدروجين مع تزايد الإنتاج وانخفاض تكاليف الطاقة المتجددة، مع إسقاطات تشير إلى تكافؤ تكلفة الهيدروجين-الديزل بحلول 2024 في الصين. يخلق تطوير الممرات تأثيرات شبكية حيث تمكن الاستثمارات الأولية في البنية التحتية تبنياً أوسع عبر طرق الشحن.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكلفة الأولية العالية للشاحنات الثقيلة عديمة الانبعاثات | -1.1% | عالمي، أكثر حدة في الأسواق الناشئة الحساسة للسعر | متوسط المدى (2-4 سنوات) |

| بيئة أسعار الديزل المتقلبة التي تؤثر على دورات الشراء | -0.6% | عالمي، مع اختلافات إقليمية في ضرائب الوقود | قصير المدى (≤ 2 سنوات) |

| نقص أشباه الموصلات يؤخر إنتاج ADAS/EV | -0.4% | عالمي، متركز في مراكز التصنيع في آسيا والمحيط الهادئ | قصير المدى (≤ 2 سنوات) |

| قواعد وزن المحور الأوروبية الأكثر صرامة تحد من اقتصاديات الحمولة | -0.3% | أوروبا أساساً، مع انتشار إلى أسواق التصدير | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التكلفة الأولية العالية للشاحنات الثقيلة عديمة الانبعاثات

تحمل الشاحنات عديمة الانبعاثات تكاليف اقتناء أعلى 2-3 مرات من المكافئات الديزل. تظل تكاليف حزم البطاريات، التي تمثل 30-40% من سعر المركبة، المحرك الأساسي للتكلفة رغم انخفاض أسعار أيون الليثيوم. يواجه مشغلو الأساطيل استثمارات بنية تحتية إضافية لمعدات الشحن وترقيات الشبكة، مع تقديرات تشير إلى الحاجة لـ 30 مليار دولار أمريكي للبنية التحتية للشحن الأمريكية بحلول 2035. حسابات إجمالي تكلفة الملكية تفضل الشاحنات الكهربائية فقط في دورات واجب محددة مع استخدام عالٍ وطرق قابلة للتنبؤ، مما يحد من التبني للتطبيقات المتخصصة. يؤثر الفارق في التكلفة على الأساطيل الصغيرة والمتوسطة التي تفتقر لرأس المال للاستثمارات الأولية، مما يحتمل تسريع توحيد الصناعة حيث تكتسب المشغلين الأكبر مزايا تنافسية من خلال الكهرباء المبكرة.

بيئة أسعار الديزل المتقلبة التي تؤثر على دورات الشراء

يخلق تقلب أسعار الديزل عدم يقين في تخطيط استبدال الأساطيل، مع تقلب الأسعار الأمريكية بين 3.50-4.30 دولار أمريكي للغالون طوال عام 2024 قبل الاستقرار. تتوقع إدارة معلومات الطاقة أن تبلغ أسعار الديزل في المتوسط 3.50 دولار أمريكي للغالون في عام 2025، منخفضة 5% من التوقعات السابقة، يتبعها زيادات في 2026. يؤثر تقلب الأسعار على قرارات مشتريات الأساطيل حيث يؤخر المشغلون الشراء خلال فترات الأسعار العالية أو يسرعون الشراء عندما تنخفض الأسعار، مما يخلق أنماط طلب غير منتظمة تعقد تخطيط إنتاج الشركات المصنعة الأصلية. تفاقم الاختلافات الإقليمية التحدي، مع أسعار الديزل الأوروبية أعلى بكثير بسبب ضرائب الكربون واضطرابات سلسلة التوريد من التوترات الجيوسياسية. يتبنى مديرو الأساطيل بشكل متزايد نهج تخطيط السيناريو لإدارة عدم يقين تكلفة الوقود، مع تسريع البعض لتبني الوقود البديل للحد من التعرض لتقلب أسعار الديزل.

تحليل القطاعات

حسب نوع الحمولة: القطاعات الأثقل تقود الكهرباء

سيطرت الشاحنات أكثر من 15 طن على حصة سوق 61.40% في عام 2024، مما يعكس هيمنة عمليات الشحن طويلة المسافة وتطبيقات البناء التي تتطلب أقصى سعة حمولة. ومع ذلك، يظهر قطاع 10-15 طن أسرع نمو بمعدل نمو سنوي مركب 9.50% حتى عام 2030، مدفوعاً بتحسين التسليم الحضري وتبني الكهرباء متوسطة الحمولة. يشير نمط النمو هذا إلى التحول الاستراتيجي لمشغلي الأساطيل نحو تصميم المركبات بالحجم المناسب للتطبيقات المحددة بدلاً من الافتراض لخيارات السعة القصوى.

تنبع قيادة القطاع الأثقل من المزايا التنظيمية في اقتصاديات الحمولة لكل رحلة والبنية التحتية الراسخة المصممة لأوزان إجمالية قصوى للمركبات. على العكس، تستفيد الشاحنات الثقيلة الأخف من تكاليف الكهرباء المنخفضة وامتيازات الوصول الحضري مع تنفيذ المدن لمناطق عديمة الانبعاثات. تؤثر عقوبات وزن البطارية على الشاحنات الأثقل بشكل غير متناسب، مما يجعل قطاع 10-15 طن أكثر جاذبية للتبني الكهربائي المبكر حيث تهم حساسية الحمولة أقل من المرونة التشغيلية.

حسب الفئة: هيمنة الفئة 8 تواجه تحدي متوسط الحمولة

تحافظ مركبات الفئة 8 على قيادة السوق الساحقة بحصة 70.80% في عام 2024، مما يعكس دورها الأساسي في الشحن طويل المسافة وتطبيقات البناء الثقيل. ومع ذلك، تظهر شاحنات الفئة 7 أقوى مسار نمو بمعدل نمو سنوي مركب 8.30% حتى عام 2030، مما يضعها كالحل الوسط الأمثل بين سعة الحمولة واقتصاديات الكهرباء. يبرز هذا التباين كيف تعيد الضغوط التنظيمية والقيود التقنية تشكيل تفضيلات الحجم التقليدية.

تعكس هيمنة الفئة 8 سلاسل التوريد الراسخة المحسنة لأقصى كفاءة في حركة الشحن طويلة المسافة، حيث يؤثر تعظيم الحمولة مباشرة على اقتصاديات الميل الواحد. ومع ذلك، يستمد تسارع نمو الفئة 7 من تطبيقات التسليم الحضري وشبكات التوزيع الإقليمية حيث تفوق المرونة التشغيلية متطلبات السعة القصوى. يستفيد القطاع من تكاليف البطارية المنخفضة للكهرباء مع الحفاظ على حمولة كافية لمعظم التطبيقات التجارية. تخدم الفئتان 5 و 6 أماكن متخصصة في التطبيقات البلدية والمرافق، حيث تمكن دورات الواجب القابلة للتنبؤ التبني الكهربائي المبكر رغم التكاليف العالية للوحدة.

حسب نوع الدفع: هيمنة الديزل تقابل اضطراب كهربائي

يحتفظ الدفع بالديزل بحصة سوق 83.90% في عام 2024، مما يوضح المزايا التشغيلية المستمرة للتقنية في المدى وسرعة إعادة التزود وتوافر البنية التحتية. ومع ذلك، تحقق أنظمة البطارية الكهربائية نموً مذهلاً بمعدل نمو سنوي مركب 38.50% حتى عام 2030، مما يشير إلى التبني السريع حيث تتماشى دورات الواجب مع القدرات التقنية الحالية. يشير هذا الفارق الكبير في النمو إلى نقطة انعطاف حيث تنتقل الشاحنات الكهربائية من التطبيقات المتخصصة إلى التبني السائد في قطاعات محددة.

الوقود البديل، بما في ذلك CNG وLNG والديزل الحيوي، يكتسب زخماً كتقنيات جسر، خاصة في المناطق التي تتمتع بموارد غاز طبيعي وفيرة أو تفويضات الوقود المتجدد. وصلت مبيعات الشاحنات الثقيلة LNG في الصين إلى 152,000 وحدة في عام 2024، مما يمثل زيادة سنوية 307% ونفوذ سوقي 16.70%. تبقى مركبات خلايا الوقود الكهربائية في مراحل التطوير المبكرة لكنها تظهر وعداً لتطبيقات النقل طويل المسافة حيث تعوض مزايا كثافة طاقة الهيدروجين قيود البنية التحتية. يتشظى مشهد الدفع بشكل متزايد حيث يختار المشغلون التقنيات بناءً على متطلبات تشغيلية محددة بدلاً من الحلول العالمية.

حسب التطبيق: الشحن واللوجستيات يقودان التحول

تهيمن تطبيقات الشحن واللوجستيات بحصة سوق 55.70% في عام 2024 وتنمو بمعدل نمو سنوي مركب 11.69% حتى عام 2030، مدفوعة بتوسع التجارة الإلكترونية ومبادرات تحسين سلسلة التوريد. تعكس قيادة هذا القطاع الدور الحاسم للشاحنات الثقيلة في حركة البضائع واستجابة القطاع للنمو الاقتصادي وزيادات أحجام التجارة. تخدم تطبيقات البناء والتعدين أسواقاً متخصصة مع متطلبات تشغيلية متميزة ودورات استبدال أطول.

تطبيقات البلديات والمرافق، رغم أنها أصغر في الحجم، تظهر أعلى معدلات تبني الكهرباء بسبب الطرق القابلة للتنبؤ ومرافق الصيانة المركزية وتفويضات الاستدامة للقطاع العام. توفر هذه الأساطيل أرضاً لتقنية الشاحنات الكهربائية قبل التبني التجاري الأوسع. تشمل فئة "أخرى" تطبيقات متخصصة، بما في ذلك إدارة النفايات والخدمات الطارئة والنقل الزراعي، كل منها مع ملفات تشغيلية فريدة تؤثر على أنماط تبني التقنية. يعكس تسارع نمو الشحن واللوجستيات التوسع الاقتصادي الأساسي وتحسينات الكفاءة التشغيلية من خلال تبني التقنية.

حسب نوع هيكل الشاحنة: الجرارات المقطورة تحافظ على القيادة

تحتل تكوينات الجرار المقطورة حصة سوق 48.60% في عام 2024 مع نمو معدل نمو سنوي مركب 10.90% حتى عام 2030، مما يعكس دورها الأساسي في حركة الشحن طويلة المسافة وعمليات النقل متعدد الوسائط. تنبع الهيمنة المستمرة لهذا القطاع من مزايا المرونة التشغيلية والبنية التحتية اللوجستية الراسخة المصممة حول أبعاد المقطورات المعيارية. تخدم شاحنات القلابة الصلبة أسواق البناء والتعدين التي تتطلب مناولة المواد المتخصصة والعمليات خارج الطريق.

تلبي تكوينات صهاريج التخزين احتياجات نقل السوائل عبر صناعات البترول والكيماويات والأغذية، مع متطلبات السلامة والتنظيم المتخصصة التي تخلق حواجز دخول للتقنيات الجديدة. يظهر القطاع تبني كهرباء أبطأ بسبب حساسية الحمولة ومتطلبات البنية التحتية المتخصصة. أنواع الهياكل الأخرى، بما في ذلك المسطحات والوحدات المبردة والحاملات المتخصصة، تخدم أسواق متخصصة مع ملفات تشغيلية متميزة. يعكس نمو الجرار المقطورة أحجام الشحن وقابلية التكيف للقطاع مع التقنيات الناشئة، بما في ذلك أنظمة القيادة المستقلة ونظم الدفع البديلة.

ملاحظة: حصص القطاعات من جميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة المبيعات: هيمنة الشركة المصنعة الأصلية تعكس تفضيلات الأساطيل

تسيطر قنوات الشركة المصنعة الأصلية والشراء الأول على حصة سوق 74.10% في عام 2024 مع نمو قوي بمعدل نمو سنوي مركب 12.10% حتى عام 2030، مما يشير إلى تفضيل مشغلي الأساطيل للمعدات الجديدة مع تغطية ضمان كاملة وأحدث ميزات التقنية. تعكس هذه الهيمنة الطبيعة الحاسمة لعمليات الشاحنات الثقيلة، حيث تتجاوز تكاليف التوقف علاوات أسعار الشراء الإضافية للمعدات الجديدة. تخدم خيارات الإيجار والتأجير المشغلين ذوي احتياجات السعة المتغيرة أو قيود رؤوس الأموال.

تعالج قنوات التعديل اللاحق للسوق ترقيات الأساطيل الحالية لامتثال الانبعاثات أو تحسينات التقنية، وهي ذات صلة خاصة مع تطور المتطلبات التنظيمية أسرع من دورات الاستبدال العادية. يعكس نمو القناة التعقيد المتزايد لمتطلبات الامتثال والفوائد الاقتصادية لتمديد عمر الأصول من خلال الترقيات الاستراتيجية. تشير قوة قناة الشركة المصنعة الأصلية إلى طلب صحي لتبني التقنية الجديدة ومبادرات تحديث الأساطيل المدفوعة بالمتطلبات التنظيمية وتحسينات الكفاءة التشغيلية.

التحليل الجغرافي

سيطرت آسيا والمحيط الهادئ على 47.21% من إيرادات 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب 9.30% حتى عام 2030، مدعومة بنظام الشاحنات الكهربائية المدعوم بالسياسات في الصين. تحقق الشركات المصنعة الصينية اقتصاديات النطاق التي تدفع أسعار الشراء تحت المتوسطات العالمية، وموردو البطاريات المحليون يوفرون كيمياء LFP التي تقلل تقلب تكاليف المواد. تكسب ممرات الشحن في الهند دعماً حكومياً من خلال برنامج بهاراتمالا وتجارب الهيدروجين، موجهة الطلب إلى منصات البطاريات وخلايا الوقود. تقود اليابان في أنظمة خلايا الوقود، مع عروض توضيحية تحقق 30% فقدان طاقة أقل من خزان إلى عجلة من الأجيال السابقة. تستفيد دول جنوب شرق آسيا من اتفاقيات التجارة الحرة لإنشاء مراكز التجميع النهائي التي تغذي طلب الآسيان، بينما تصدق تجارب كهرباء التعدين في أستراليا أنظمة بطاريات الحزم الضخمة في البيئات القاسية.

تحتل أمريكا الشمالية المرتبة الثانية في القيمة، مدفوعة باقتصاد كثيف الشحن وثقافة الفئة 8 الراسخة. معايير وكالة حماية البيئة المرحلة 3، الفعالة في 2027، تحفز نشاط الشراء المسبق بدءاً من 2025، رافعة مؤقتاً إنتاج الديزل قبل التحول المتسارع إلى موديلات عديمة الانبعاثات. تمتد البصمات التصنيعية من البحيرات العظمى إلى مجموعة نويفو ليون في المكسيك، مما يعكس إعادة تأهيل سلسلة التوريد وفوائد اتفاقيات التجارة. يرتفع حجم سوق الشاحنات الثقيلة المرتبط بعقود البنية التحتية العامة مع تمويل IIJA لـ 25,000 كم من إعادة تسطيح الطرق السريعة، رافعاً بشكل غير مباشر طلب الاستبدال لهياكل القلاب والخلاطات الخرسانية. تشجع كندا الكهرباء القريبة من الميناء من خلال منح CleanBC وCEPA، بينما تستهدف المكسيك الامتثال بدرجة التصدير لتأمين الوصول للسوق الأمريكية. تخصص مشاريع ترقية الشبكة في كاليفورنيا وتكساس سعة لشواحن المستودعات متعددة الميجاوات، ترسي عمليات النشر المبكر لشاحنات خلايا الوقود على امتداد ممرات I-10 وI-5.

تظهر أوروبا الجدول الزمني الأكثر طموحاً لإزالة الكربون، مع البرلمان الأوروبي يفوض 90% انخفاض في ثاني أكسيد الكربون للشاحنات الجديدة بحلول 2040. ألمانيا وفرنسا وهولندا تدعم بالفعل 50,000-95,000 يورو لكل شاحنة عديمة الانبعاثات، رافعة دفاتر الطلبات رغم الرياح المضادة الاقتصادية الكلية. تضمن لائحة البنية التحتية للوقود البديل توافر الشاحن، مخففة قلق المدى في الممرات العابرة للحدود التي تمتد حتى 1,200 كم. تقود إسكندنافيا تفويضات مزج الغاز الحيوي، مضمنة للناقلين تقليل انبعاثات دورة الحياة دون تغيير المحركات. تواجه الأساطيل في شرق أوروبا حواجز تكلفة لكنها تستفيد من برامج صندوق التماسك الأوروبي التي تمول مشتركاً مشتريات المركبات منخفضة الكربون. تتحسن نظرة أمريكا الجنوبية مع منح سياسة روتا 2030 في البرازيل اعتمادات ضريبية لإنتاج الشاحنات الكهربائية المحلية، بينما تستكشف تشيلي وبيرو شبكات الشحن السريع لخدمة ممرات تعدين النحاس. تبقى الشرق الأوسط وأفريقيا ناشئة؛ ومع ذلك، يشير برنامج الاستثمار السيارات السعودي ومزادات الطاقة المتجددة في جنوب أفريقيا إلى زخم كهرباء مستقبلي.

المشهد التنافسي

تركز الصناعة معتدل، مع سيطرة أكبر خمسة موردين على حوالي 55% من مبيعات الوحدات العالمية، مما يعكس مزيج من نطاق التصنيع القديم وشراكات التقنية الجديدة. تقود Daimler Truck ومجموعة Volvo وPACCAR في مبيعات الفئة 8 وتستثمر بشكل مشترك في هندسة معرفة البرمجيات التي تمكن الترقيات عبر الهواء والأمن السيبراني المحسن. ينافس الصينيون مثل BYD وFAW وDongfeng يستفيدون من مزايا التكلفة في تجميع حزم البطاريات ونطاق الطلب المحلي لإغلاق تكافؤ الميزات مع المنافسين الغربيين. تستثمر Volvo مليار دولار أمريكي في المكسيك لتوسيع سعة الإنتاج المطابقة للمواصفات الأمريكية الشمالية، مما يشير إلى الثقة في الطلب الإقليمي رغم الليونة الدورية.

تتكاثر التحالفات الاستراتيجية مع تشظي تقنية نقل الطاقة. شكلت Daimler وVolvo مشروعاً مشتركاً 50/50 لإنشاء نظام تشغيل مشترك، بينما تجاري Westport وVolvo أنظمة الحقن المباشر عالية الضغط للغاز. تلتزم Cummins بـ 580 مليون دولار أمريكي لتوسيع إنتاج المحركات متوسطة الحمولة، متحوطة ضد التخلص البطيء من الديزل في قطاعات المهن. تدعم Scania شركة القيادة المستقلة الناشئة Waabi للحصول على وصول مبكر لمكتبات المحاكاة المولدة بالذكاء الاصطناعي، مما يوضح أن الميزة التنافسية تعتمد الآن على البرمجيات والبيانات أكثر من الأجهزة وحدها.

يرتفع الاستثمار في التكامل العمودي والكهرباء. تدمج Daimler شركة Hino وMitsubishi Fuso تحت شركة قابضة جديدة لدمج أحجام المشتريات وتسريع بحوث البطاريات. تخصص Isuzu 280 مليون دولار أمريكي لبناء مصنع ساوث كارولينا ينتج موديلات N-Series الكهربائية والبنزين، محسناً مرونة سلسلة التوريد. تسمح ترقية سعة جنرال موتورز البالغة 4 مليارات دولار أمريكي بالتجميع المتزامن للشاحنات الثقيلة ذات الاحتراق الداخلي والكهربائية، مخففة المخاطر خلال انتقال نقل الطاقة. مع نمو إيرادات اشتراك البرمجيات، تنشئ الشركات المصنعة الأصلية أذرع التقنيات المالية الداخلية لتجميع التأمين والصيانة وخدمات الطاقة، مما يعمق قفل العملاء.

قادة صناعة الشاحنات الثقيلة

-

AB Volvo

-

Daimler AG

-

PACCAR Inc.

-

Tata Motors Limited

-

Traton Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: أنهت Daimler Truck وToyota اندماج شركتي Hino Motors وMitsubishi Fuso للشاحنات الفرعيتين تحت شركة قابضة جديدة، مما يخلق نطاقاً محسناً للكهرباء وتطوير تقنية القيادة المستقلة بينما يعالج تحديات امتثال الانبعاثات.

- أبريل 2025: بدأت Daimler Truck North America إنتاج الجيل الخامس من Freightliner Cascadia المزودة بمحرك Cummins X15N للغاز الطبيعي، مما يمثل أول محرك غاز طبيعي 15 لتر للشاحنات الثقيلة مع تحسن 10% في اقتصاد الوقود.

- يناير 2025: زادت مجموعة Volvo استثمار مصنع المكسيك إلى مليار دولار أمريكي لتصنيع الشاحنات الثقيلة، دعماً لتوسع السوق الأمريكية الشمالية ونمو مبيعات أمريكا اللاتينية.

نطاق تقرير سوق الشاحنات الثقيلة العالمية

يمكن تعريف الشاحنات الثقيلة كمركبات تجارية تشكل جزءاً لا يتجزأ من أي أنشطة تجارية مثل النقل والزراعة والبناء والوظائف الأخرى.

تم تقسيم سوق الشاحنات الثقيلة حسب نوع الحمولة (10 - 15 طن وأكثر من 15 طن)، والفئة (الفئة 5، والفئة 6، والفئة 7، والفئة 8)، ونوع الوقود (البنزين، والديزل، والكهربائي، والوقود البديل)، ونوع التطبيق (البناء والتعدين، والشحن واللوجستيات، والتطبيقات الأخرى)، والجغرافيا (أمريكا الشمالية، وأوروبا، وآسيا والمحيط الهادئ، وبقية العالم). يقدم التقرير حجم السوق والتوقعات لسوق الشاحنات الثقيلة بالقيمة (مليار دولار أمريكي) للقطاعات المذكورة أعلاه.

| من 10 إلى 15 طن |

| أكثر من 15 طن |

| الفئة 7 |

| الفئة 8 |

| الديزل |

| البطارية الكهربائية |

| خلايا الوقود الكهربائية (FCEV) |

| الوقود البديل (CNG، LNG، الديزل الحيوي) |

| البناء والتعدين |

| الشحن واللوجستيات |

| البلديات والمرافق |

| أخرى |

| الجرار المقطورة |

| القلاب الصلب |

| الصهريج |

| أخرى |

| الشركة المصنعة الأصلية / الشراء الأول |

| الإيجار والتأجير |

| التعديل اللاحق للسوق |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| روسيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| أستراليا ونيوزيلندا | |

| بقية آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | السعودية |

| الإمارات العربية المتحدة | |

| مصر | |

| تركيا | |

| جنوب أفريقيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع الحمولة | من 10 إلى 15 طن | |

| أكثر من 15 طن | ||

| حسب الفئة | الفئة 7 | |

| الفئة 8 | ||

| حسب نوع الدفع | الديزل | |

| البطارية الكهربائية | ||

| خلايا الوقود الكهربائية (FCEV) | ||

| الوقود البديل (CNG، LNG، الديزل الحيوي) | ||

| حسب التطبيق | البناء والتعدين | |

| الشحن واللوجستيات | ||

| البلديات والمرافق | ||

| أخرى | ||

| حسب نوع هيكل الشاحنة | الجرار المقطورة | |

| القلاب الصلب | ||

| الصهريج | ||

| أخرى | ||

| حسب قناة المبيعات | الشركة المصنعة الأصلية / الشراء الأول | |

| الإيجار والتأجير | ||

| التعديل اللاحق للسوق | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| بقية أمريكا الشمالية | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| روسيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا ونيوزيلندا | ||

| بقية آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | السعودية | |

| الإمارات العربية المتحدة | ||

| مصر | ||

| تركيا | ||

| جنوب أفريقيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق الشاحنات الثقيلة؟

يقف السوق عند 232.57 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 301.23 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب 5.31%.

أي تقنية دفع تنمو أسرع؟

تحقق الشاحنات الكهربائية بالبطارية معدل نمو سنوي مركب 38.50% حتى 2030، وهو الأعلى بين جميع خيارات نقل الطاقة.

كم مهيمنة آسيا والمحيط الهادئ في هذا القطاع؟

تحتل آسيا والمحيط الهادئ 47.21% من الإيرادات العالمية وسجلت أسرع معدل نمو سنوي مركب 9.30% حتى 2030.

كيف يؤثر المنظمون على دورات تجديد الأساطيل؟

تجبر التفويضات مثل معايير وكالة حماية البيئة الأمريكية المرحلة 3 وهدف تقليل ثاني أكسيد الكربون بنسبة 90% في الاتحاد الأوروبي الأساطيل على استبدال أو تعديل المعدات قبل دورات الحياة العادية، مما يخلق طفرات طلب مدفوعة تنظيمياً.

آخر تحديث للصفحة في: