حجم وحصة سوق الأغذية المجمدة

تحليل سوق الأغذية المجمدة من قبل موردور إنتليجنس

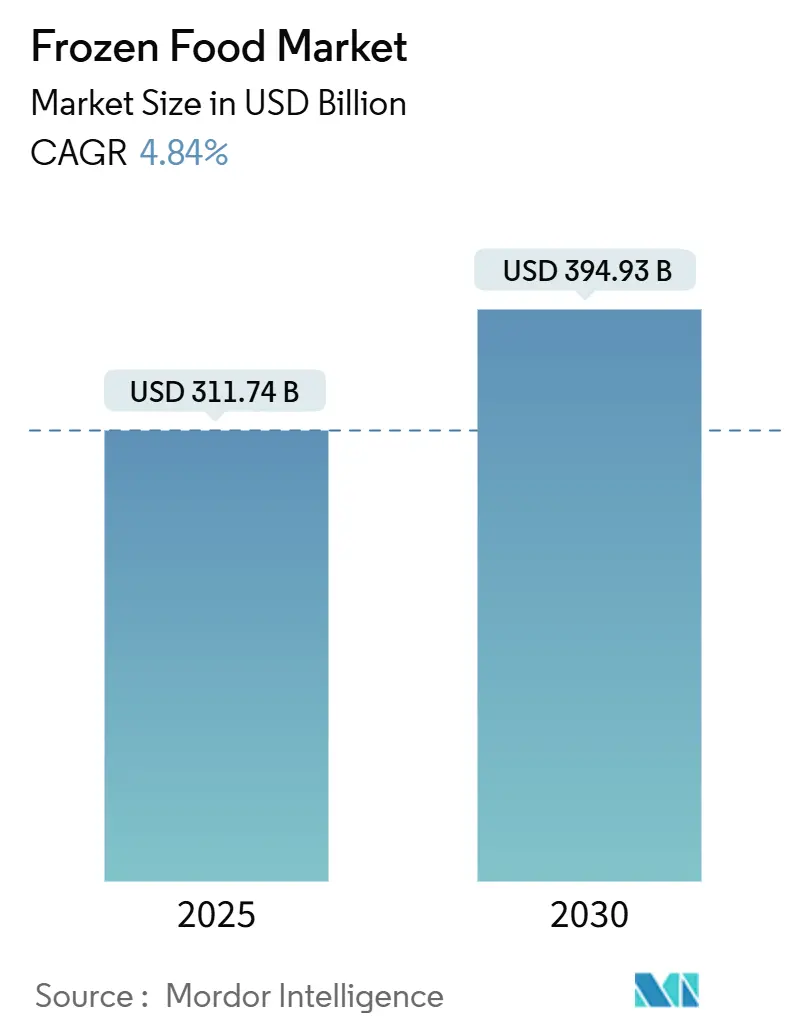

وصل سوق الأغذية المجمدة إلى 311.74 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو إلى 394.93 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 4.84%. يُدفع التوسع في السوق بزيادة إدماج المستهلكين للمكونات الطازجة والمجمدة في إعداد وجباتهم. يُظهر السوق قوة بسبب تزايد التحضر وارتفاع الأسر ذات الدخل المزدوج والطلب المستمر على حلول الطبخ المريحة. إن تطبيق تقنية التجميد الفردي السريع (IQF) قد عزز من جودة المنتج وقلل من هدر الطعام. المنتجات المميزة، بما في ذلك الوجبات الخفيفة الراقية والوجبات الجاهزة الدولية، قد وسعت نقاط الأسعار وحسنت هوامش الربح. متطلبات الاستدامة البيئية وتفضيلات المستهلكين للملصقات النظيفة تشكل تركيبات المنتجات وخيارات التعبئة والتغليف واستثمارات سلسلة التوريد، خاصة في الأسواق الأوروبية وأمريكا الشمالية حيث اللوائح والوعي الاستهلاكي مرتفعان. المصنعون يوسعون محافظ منتجاتهم ويحسنون معايير الجودة.

النقاط الرئيسية للتقرير

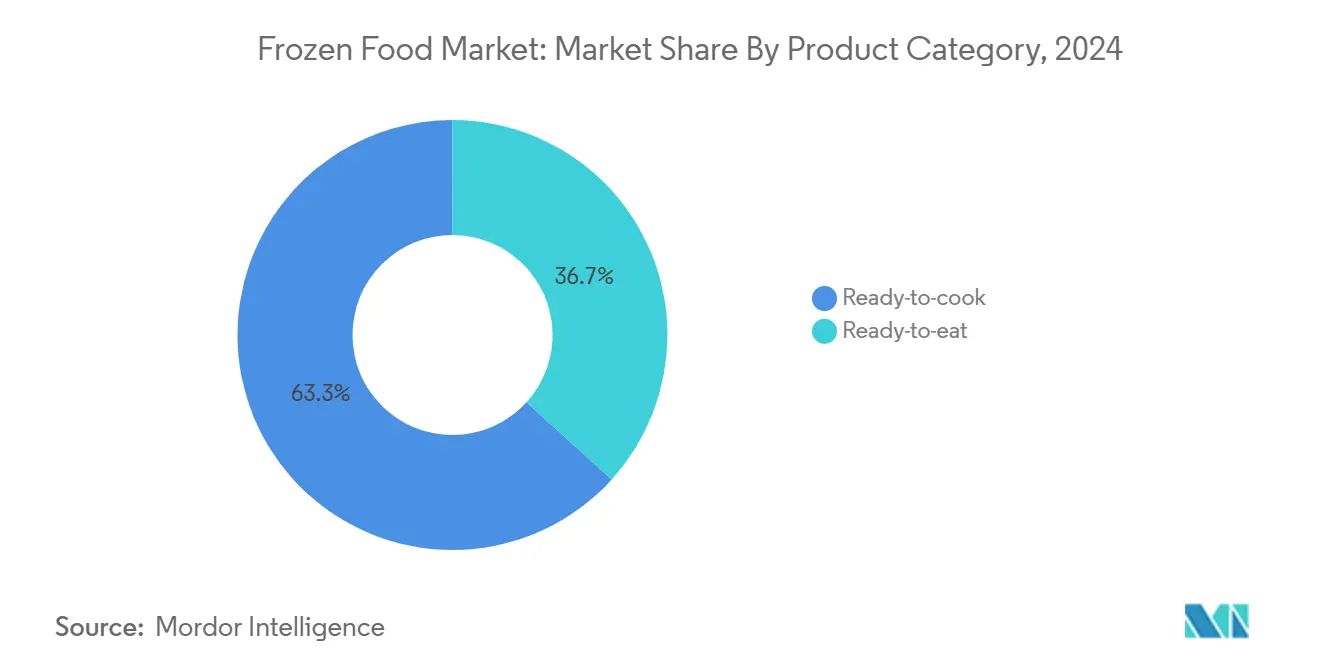

- حسب فئة المنتج، تصدرت المواد الجاهزة للطبخ بنسبة 63.27% من حصة سوق الأغذية المجمدة في عام 2024، بينما من المتوقع أن تنمو العروض الجاهزة للأكل بمعدل نمو سنوي مركب قدره 5.27% خلال فترة التوقعات (2025-2030).

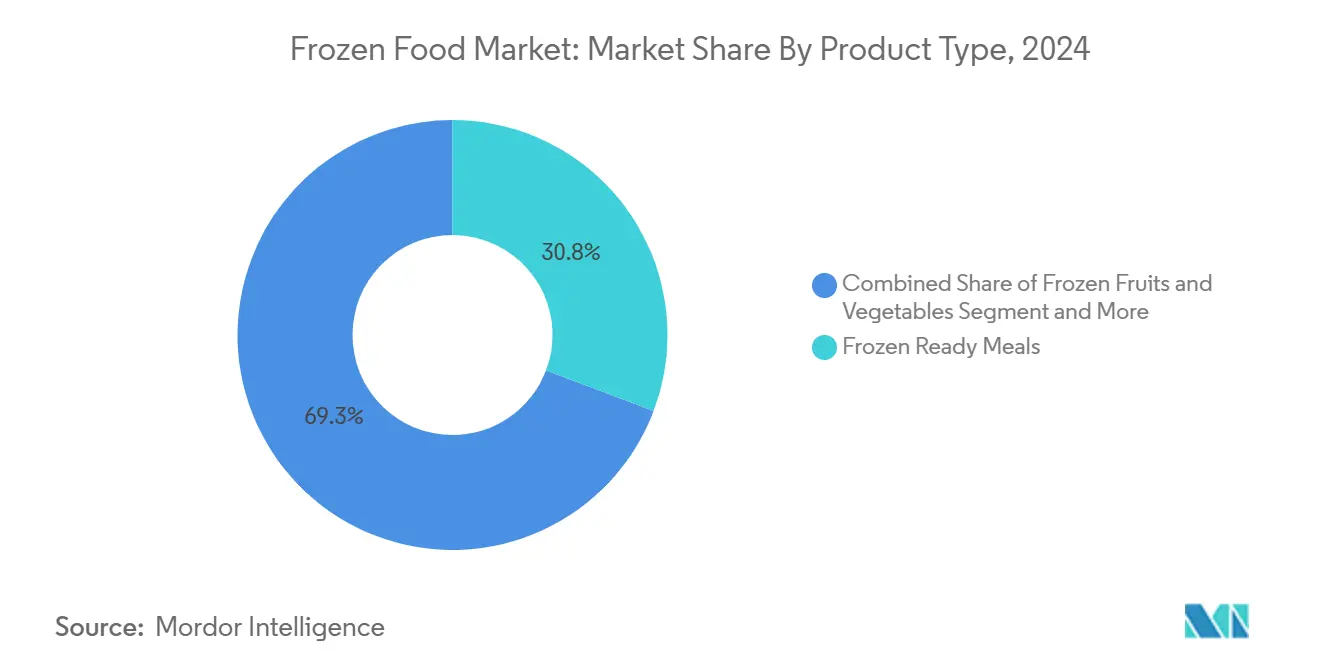

- حسب نوع المنتج، استحوذت الوجبات الجاهزة المجمدة على 30.75% من حجم سوق الأغذية المجمدة في عام 2024؛ اللحوم والمأكولات البحرية تتقدم بمعدل نمو سنوي مركب قدره 10.1% خلال فترة التوقعات (2025-2030).

- حسب قناة التوزيع، استأثر البيع بالتجزئة بنسبة 53.96% من سوق الأغذية المجمدة في عام 2024، بينما من المتوقع أن تتوسع المنصات الإلكترونية بمعدل نمو سنوي مركب قدره 12.4% خلال فترة التوقعات (2025-2030).

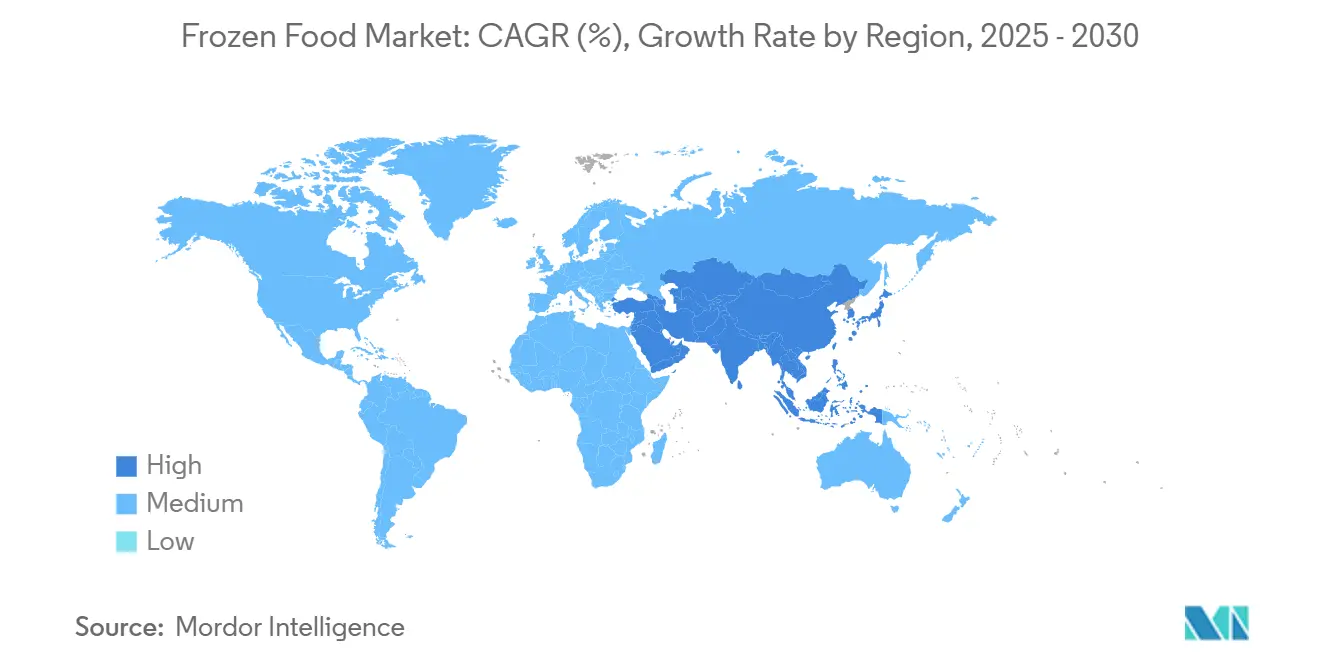

- حسب الجغرافيا، احتلت أوروبا 31.29% من حصة سوق الأغذية المجمدة في عام 2024، بينما من المتوقع أن تسجل آسيا والمحيط الهادئ أسرع معدل نمو سنوي مركب بنسبة 7.5% خلال فترة التوقعات (2025-2030).

اتجاهات وإحصائيات سوق الأغذية المجمدة العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع في الوجبات الخفيفة المجمدة للتواصل الاجتماعي المنزلي | +1.2% | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ الحضرية | المدى المتوسط (2-4 سنوات) |

| التبني السريع لتقنية التجميد الفردي السريع التي تمكن الخضروات الآمنة النسيج | +0.9% | عالمي، مع التبني المبكر في أوروبا وأمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| نمو حزم الوجبات المجمدة المباشرة للمستهلك | +0.8% | أمريكا الشمالية، أوروبا الغربية، أستراليا | المدى المتوسط (2-4 سنوات) |

| تزايد الطلب على الأطباق الرئيسية المجمدة ذات الملصقات النظيفة | +1.1% | عالمي، مع أعلى تأثير في أمريكا الشمالية وأوروبا | المدى الطويل (≥ 4 سنوات) |

| زيادة ممرات الأغذية المجمدة في قنوات البيع بالتجزئة | +0.7% | عالمي، مع أعلى تأثير في الأسواق الناشئة | المدى المتوسط (2-4 سنوات) |

| تزايد الطلب على الأغذية المجمدة النباتية | +0.8% | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ الحضرية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع في الوجبات الخفيفة المجمدة للتواصل الاجتماعي المنزلي

يؤثر اتجاه الترفيه المنزلي على سلوك المستهلك، مما يدفع الطلب على الوجبات الخفيفة المجمدة خلال التجمعات الصغيرة والفعاليات الاجتماعية. يظهر مستهلكو جيل الألفية والجيل زد ميلاً أقوى نحو المقبلات المجمدة صغيرة الحجم مقارنة بالأجيال الأكبر سناً. يقدم السوق خيارات متنوعة من الأغذية المجمدة، بما في ذلك البيتزا والشطائر الصغيرة ومختلف الوجبات الخفيفة التي توفر الراحة والتنوع. تتطلب هذه المنتجات إعداداً أدنى وتلبي تفضيلات الطعم المختلفة، مما يجعلها مثالية للتجمعات الاجتماعية. بالإضافة إلى ذلك، يتوسع سوق الوجبات الخفيفة المجمدة بينما يسعى المستهلكون للحصول على حلول ترفيهية فعالة توازن بين النكهة والراحة. الفئات الديموغرافية لجيل الألفية والجيل زد تدعم هذا النمو من خلال تفضيلهم لخيارات الوجبات الخفيفة المريحة والمتنوعة. الانتشار الواسع للمقالي الهوائية في المنازل يعزز نمو السوق بشكل أكبر، حيث يطور مصنعو الأغذية المجمدة منتجات مخصصة للإعداد بالمقلاة الهوائية. في أبريل 2025، تعاونت ماكين فودز الهند مع فيليبس لإطلاق مجموعة من الوجبات الخفيفة المجمدة المحسنة للمقالي الهوائية، بما في ذلك البطاطس المقرمشة التي تعيد إنتاج طعم ونسيج المطاعم، مما يوفر للمستهلكين خيارات تناول الطعام السريعة والمريحة في المنزل.[1]McCain Foods, "McCain and Philips team up to launch air fryer-exclusive frozen snacks", McCain Foods, mccainindia.com

التبني السريع لتقنية التجميد الفردي السريع التي تمكن الخضروات الآمنة النسيج

قد عززت تقنية التجميد الفردي السريع (IQF) سوق الخضروات المجمدة من خلال الحفاظ على السلامة الهيكلية والقيمة الغذائية للمنتجات. تمكن هذه التقنية من تجميد خضروات متنوعة، بما في ذلك عناصر كانت تحدي سابقاً مثل الأفوكادو والخضروات الورقية. جودة الحفظ المحسنة قد زادت من استهلاك الخضروات المجمدة، خاصة بين المستهلكين المهتمين بالصحة. تقنية التجميد الفردي السريع تقلل أيضاً من هدر الطعام عبر تمديد التوفر الموسمي وتقليل التلف عبر سلسلة التوريد. على سبيل المثال، مجمد FLoFREEZE IQF من JBT Frigoscandia ينفذ تقنية التجميد الفردي المتقدمة للخضروات والفواكه والأسماك والمنتجات المميزة IQF. قدرات التميع الحقيقية للنظام توفر تنوعاً ونتائج جودة. تقنية Sequential Defrost من JBT تعالج حتى 18 طناً في الساعة في سلسلة Frigoscandia FLoFREEZE-M، مع إعدادات تدفق هواء قابلة للتعديل لاستيعاب منتجات بأحجام وأنواع مختلفة.[2]JBT "Frigoscandia FLoFREEZE IQF Freezer - JBT", jbtc.com

نمو حزم الوجبات المجمدة المباشرة للمستهلك

تطورت صناعة الأغذية المجمدة من خلال دمج خدمات حزم الوجبات مع حفظ الأغذية المجمدة، مما وسع سوق المبيعات المباشرة للمستهلك (D2C) خارج قنوات البيع بالتجزئة التقليدية. تدمج هذه الخدمات المكونات المجمدة المقسمة مسبقاً مع تعليمات الوصفات، مما يوفر التحكم في الحصص مع الحفاظ على جودة الطعام من خلال التخزين المجمد. يروق النموذج التجاري بشكل خاص للأسر ذات الدخل المزدوج التي تسعى لتقليل هدر الطعام مع الاستمتاع بخيارات وجبات متنوعة. عمليات D2C تمكن المصنعين من جمع بيانات المستهلكين المباشرة لتطوير المنتجات ومبادرات التسويق دون قيود التوزيع بالتجزئة. هذه العلاقة المباشرة مع المستهلك تسمح للشركات بتطوير واختبار المنتجات بشكل أكثر كفاءة مقارنة بتلك المعتمدة على قنوات البيع بالتجزئة. على سبيل المثال، أطلق Home Chef من كروجر خدمة Tempo، التي تقدم وجبات فردية قابلة للإشتراك وقابلة للمايكروويف تركز على القيمة الغذائية. شهد السوق طلباً متزايداً على الوجبات الجاهزة للأكل والجاهزة للتسخين بينما يسعى المستهلكون لبدائل فعالة من حيث التكلفة لطلبات المطاعم.

تزايد الطلب على الأطباق الرئيسية المجمدة ذات الملصقات النظيفة

تدقيق المستهلكين لقوائم المكونات قد حول تطوير المنتجات في سوق الأغذية المجمدة، حيث تقود خصائص الملصق النظيف قرارات الشراء عبر الفئات الديموغرافية. التركيز على خصائص الملصق النظيف، الذي يركز على المكونات الطبيعية والمعالجة بأقل قدر، يؤثر على قرارات الشراء عبر شرائح المستهلكين. المنتجات المميزة ذات الملصق النظيف تحقق أسعاراً أعلى من البدائل التقليدية، مع استعداد المستهلكين لدفع أكثر للوجبات التي تتماشى مع تفضيلاتهم الصحية. المصنعون يعيدون صياغة خطوط منتجاتهم ويدخلون منتجات مجمدة عضوية مع إزالة المواد الحافظة والألوان والنكهات الصناعية لتلبية الطلب المتزايد على الخيارات الأكثر صحة. على سبيل المثال، في أبريل 2025، أطلقت Pitaya Foods خط فواكه مجمدة متجددة وعضوية، يضم الفراولة والتوت الأزرق والمانجو. المنتجات تحمل شهادة من Regenified، وهي منظمة تتحقق من ممارسات الزراعة المتجددة وتوفر شهادة المنتج.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| فجوات الإمداد في المأكولات البحرية المستدامة لوحدات حفظ المخزون المجمدة | -0.70% | عالمي، مع أعلى تأثير في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| تصور المستهلك لـ"فجوة النضارة" مقابل الوجبات المبردة | -0.60% | أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ الحضرية | المدى القصير (≤ 2 سنة) |

| ارتفاع تكلفة المواد الخام | -0.50% | عالمي | المدى المتوسط (2-4 سنوات) |

| التعريفات المرتفعة على البضائع المجمدة المستوردة | -0.40% | الأسواق الناشئة، مع أعلى تأثير في آسيا وأمريكا الجنوبية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

فجوات الإمداد في المأكولات البحرية المستدامة لوحدات حفظ المخزون المجمدة

يطرح تزايد طلب المستهلكين على المأكولات البحرية المصدرة بشكل مستدام تحديات كبيرة في سلسلة التوريد لمصنعي المأكولات البحرية المجمدة. توفر المأكولات البحرية المعتمدة من مجلس الإشراف البحري (MSC) والمحصودة بمسؤولية لا يمكن أن يلبي طلب السوق الحالي. فجوة العرض والطلب هذه أكثر وضوحاً في الأنواع الشعبية مثل السلمون والروبيان والقد، حيث تواجه إمدادات الصيد البري قيوداً بسبب الصيد المفرط وتأثيرات تغير المناخ. يواجه السوق نقصاً في منتجات المأكولات البحرية المجمدة التي تلبي معايير الاستدامة. على سبيل المثال، من المتوقع أن تفقد مصائد أسماك السايث في بحر الشمال شهادتها من مجلس الإشراف البحري (MSC) في 30 يونيو 2025. أعلن MSC عن الإيقاف في 2 يونيو 2025، بعد فترة من انخفاض إنتاجية المخزون، وأشار تقييم منقح من المجلس الدولي لاستكشاف البحار (ICES) إلى أن المخزون انخفض إلى ما دون المستويات المستدامة. مصائد أسماك السايث في بحر الشمال، التي تنتج 45,000 طن متري سنوياً، هي أحدث أنواع المياه الباردة في المنطقة التي تفقد شهادة MSC.[3]SeafoodSource, "North Sea Saithe Losing MSC Label Following Latest Stock Assessment", seafoodsource.com

تصور المستهلك لـ"فجوة النضارة" مقابل الوجبات المبردة

تصورات المستهلكين حول الوجبات المجمدة مقارنة بالوجبات المبردة تبقى قيداً مهماً في السوق، رغم التطورات في تقنية التجميد وجودة المنتج. يعتبر العديد من المستهلكين الوجبات الجاهزة المبردة أكثر نضارة وجودة أعلى من الخيارات المجمدة، رغم أن التجميد غالباً ما يحفظ المحتوى الغذائي أفضل من التبريد عبر فترات مماثلة. هذا التصور قوي بشكل خاص بين المستهلكين ذوي الدخل المرتفع وفي المناطق الحضرية مع أنظمة توصيل الطعام الطازج الراسخة. الوجبات المبردة تستفيد أيضاً من عرضها البصري، حيث تعرض عبواتها الشفافة المكونات بفعالية. لمعالجة هذه التحديات، ينفذ المصنعون ابتكارات التعبئة التي تؤكد على جودة المنتج، وإجراء حملات تعليمية حول فوائد التجميد، وإنشاء منتجات مختلطة تدمج عناصر مجمدة مع مكونات طازجة.

تحليل القطاعات

حسب فئة المنتج: هيمنة الجاهز للطبخ وزخم الجاهز للأكل

استحوذت الأشكال الجاهزة للطبخ على 63.27% من حصة سوق الأغذية المجمدة في عام 2024 من خلال توازن السرعة مع التخصيص للمستخدم. التموضع السعري أسفل الوجبات الجاهزة للأكل يحافظ على جاذبية القطاع خلال الفترات المهتمة بالتكلفة، بينما تمزج التوابل المميزة والبروتينات المتبلة مسبقاً القيمة المدركة. المصنعون يثرون خيارات الصلصات ويضيفون ملامح دولية للدفاع عن حصتهم. قوة القطاع معززة أكثر بالسكان العاملين المتنامين عالمياً وتفضيلهم للمنتجات التي تقلل وقت الطبخ مع الحفاظ على جوهر الوجبات المطبوخة منزلياً.

الأطباق الجاهزة للأكل، رغم كونها أصغر، تتوسع بمعدل نمو سنوي مركب قدره 5.27% خلال فترة التوقعات (2025-2030). الأسر الحضرية المكونة من فرد واحد وذوات الدخل المزدوج تقدر راحة عدم الحاجة للإعداد، مما يشجع العلامات التجارية على هندسة الوصفات لإعادة التسخين بالمايكروويف وعلى الموقد والمقلاة الهوائية. قطاعا الجاهز للطبخ والجاهز للأكل يندمجان من خلال منتجات مختلطة تدمج كلا المكونين، مما يوفر للمستهلكين حلول وجبات مريحة مع خيارات التخصيص. هذا التقارب يمكن المصنعين من استهداف المستهلكين الذين يريدون الراحة والمشاركة في إعداد الوجبات.

حسب قناة التوزيع: حجم التجارة غير المباشرة يلتقي مع مرونة الإنترنت

تحتل القنوات غير المباشرة حصة سوقية بنسبة 53.96% في عام 2024، مدفوعة بمساحة المجمدات الواسعة في السوبر ماركت والمتاجر الكبرى. تحافظ أشكال البيع بالتجزئة هذه على قيادتها السوقية من خلال مجموعات منتجات شاملة وأسعار تنافسية وراحة التسوق من محل واحد. تجربة البيع بالتجزئة تشمل لافتات خاصة بالفئات وأقسام المنتجات المميزة وإدارات غذائية متخصصة للخيارات الخالية من الغلوتين والنباتية. في قطاع التجارة المباشرة، زادت المطاعم من استخدامها للمكونات المجمدة لإدارة قضايا نقص العمالة.

من المتوقع أن ينمو سوق بيع الأغذية المجمدة بالتجزئة الإلكتروني بمعدل نمو سنوي مركب قدره 12.4% من 2025-2030. المنصات الإلكترونية توسع نطاق السوق من خلال إلغاء القيود الجغرافية وتقديم تشكيلات منتجات متنوعة. تطوير شبكات التوصيل المتحكمة بدرجة الحرارة في الأسواق العالمية الرئيسية قد عزز المشتريات الاندفاعية والقائمة على الاشتراك. متاجر الراحة عززت مبيعات الأغذية المجمدة من خلال تركيبات مجمدات مدمجة، تستهدف بشكل خاص المنتجات المتوافقة مع المقلاة الهوائية. بائعو التجزئة عبر الإنترنت يقوون قدرات التوصيل السريع للأغذية المجمدة لتلبية الطلب المتزايد للمستهلكين على الراحة.

حسب نوع المنتج: قيادة الوجبات الجاهزة وارتفاع البروتين

تمثل الوجبات الجاهزة المجمدة 30.75% من حجم السوق في عام 2024. تطور القطاع من أغذية الراحة الأساسية إلى خيارات مميزة ومطورة من الطهاة. الوجبات الجاهزة المميزة مع المأكولات الدولية والوصفات المصنوعة من الطهاة اكتسبت شعبية بين المستهلكين ذوي الدخل المرتفع الذين تجنبوا الخيارات المجمدة سابقاً. إضافة الوجبات المجمدة العرقية، بما في ذلك المأكولات الآسيوية والمتوسطية وأمريكا اللاتينية، لبت طلب المستهلكين على وجبات بجودة المطاعم في المنزل. في مارس 2024، أطلقت Bigbasket، مؤسسة تاتا، Precia، علامة تجارية جديدة للأغذية المجمدة. نشأت العلامة التجارية من شراكة BigBasket مع الحائز على جائزة بادما شري سانجيف كابور. كل وصفة Precia تخضع للاختبار والانتقاء من الشيف سانجيف كابور، باستخدام تقنية التجميد الفردي السريع (IQF) للحفاظ على النكهات الأصيلة.

يظهر قطاع اللحوم والمأكولات البحرية المجمدة معدل نمو سنوي مركب قدره 10.1% لفترة 2025-2030. هذا النمو ينبع من تزايد طلب المستهلكين على الأغذية المجمدة الغنية بالبروتين والخيارات المريحة مع عمر تخزين أطول. التقنيات المتقدمة للتجميد تدعم توسع القطاع من خلال الحفاظ على المحتوى الغذائي وجودة المنتج. المصنعون يطورون منتجات لحوم وأسماك مجمدة ذات قيمة مضافة، بما في ذلك القطع المتبلة والأصناف المتبلة مسبقاً، لتلبية احتياجات المستهلكين للخيارات البروتينية المريحة وعالية الجودة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية ستكون متاحة عند شراء التقرير

التحليل الجغرافي

تحتل أوروبا حصة سوقية بنسبة 31.29% في عام 2024، مدعومة بأنماط استهلاك الأغذية المجمدة الراسخة والبنية التحتية المتطورة للسلسلة الباردة. يشمل السوق الاقتصادات الرئيسية، بما في ذلك ألمانيا والمملكة المتحدة وفرنسا وإسبانيا وإيطاليا وروسيا، كل منها يساهم بشكل كبير في ديناميكيات السوق الإقليمية. السوق الأوروبي يركز على ابتكار المنتجات وحلول التعبئة المستدامة ومنتجات الأغذية المجمدة المميزة.

آسيا والمحيط الهادئ تظهر أسرع نمو بمعدل نمو سنوي مركب قدره 7.5% خلال فترة التوقعات. يظهر السوق إمكانات نمو كبيرة، مدفوعة بالتحضر السريع وتغير أنماط حياة المستهلكين وزيادة الدخول المتاحة. تشمل المنطقة أسواقاً رئيسية بما في ذلك الصين واليابان والهند وأستراليا، كل منها يظهر خصائص سوق وأنماط نمو مميزة. يواجه السوق تطورات جوهرية في البنية التحتية للسلسلة الباردة وتوسع شبكة البيع بالتجزئة. المستهلكون في آسيا والمحيط الهادئ يظهرون قبولاً متزايداً لمنتجات الأغذية المجمدة، خاصة في مدن الدرجة الأولى والثانية.

سوق الأغذية المجمدة في أمريكا الشمالية يظهر نمواً قوياً مدفوعاً بتغير أنماط حياة المستهلكين وتزايد الطلب على خيارات الطعام المريحة. تقود الولايات المتحدة السوق الإقليمي، تليها كندا والمكسيك، مع كل دولة تظهر أنماط استهلاك وديناميكيات سوق مميزة. صناعة الأغذية المجمدة في الولايات المتحدة وسعت عروضها المميزة، مع إدخال المصنعين متغيرات منتجات جديدة لتلبية تفضيلات المستهلكين. على سبيل المثال، في عام 2024، أعلنت كوناجرا عن توسع علامتها التجارية بيرتولي في قطاع الأغذية المجمدة مع إطلاق وجبات الفرن والمقبلات من بيرتولي. تشمل وجبات الفرن ثلاث أصناف: دجاج الألفريدو، دجاج البارميزان والبيني، وكرات اللحم ريجاتوني. المقبلات تتضمن رافيولي الجبن الثلاثي المحمص وأرانشيني البارميزان، المتوافقين مع المقالي الهوائية.[4]Conagra Brands, "Conagra Brands Debuts Dynamic Collection of New Products | Conagra Brands." conagrabrands.com

المشهد التنافسي

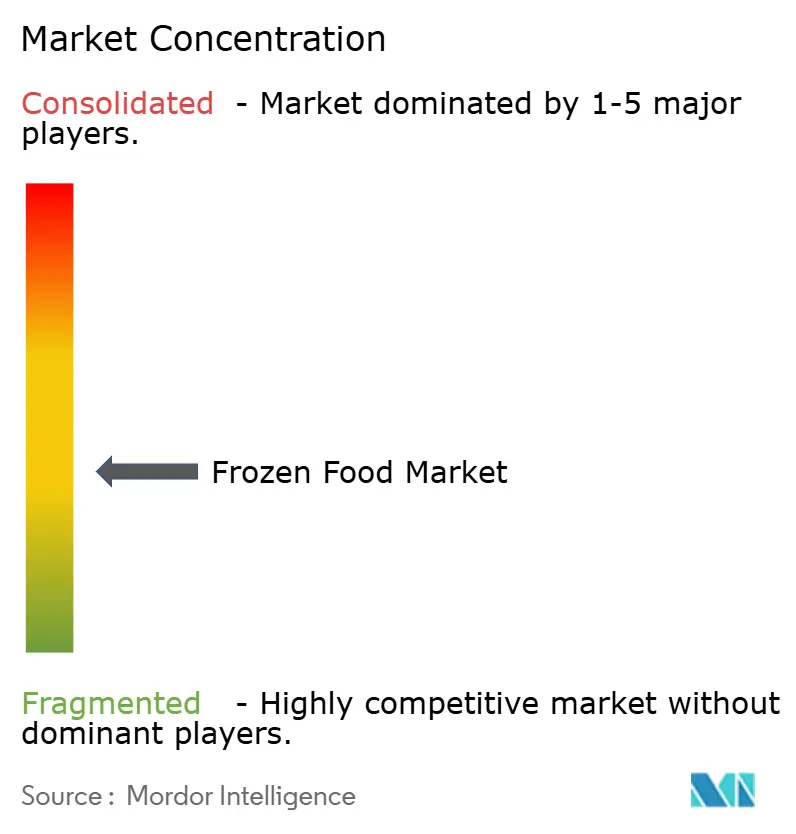

يظهر مجال الأغذية المجمدة تركزاً معتدلاً، مع شركات عالمية مثل نستليه وكوناجرا براندز ونوماد فودز تحافظ على مواقعها من خلال محافظ منتجات واسعة وقدرات بحثية وشبكات توزيع. على سبيل المثال، في يناير 2025، أسست HyFun Foods، مصدر هندي لمنتجات البطاطس المجمدة، شراكة مع Woolworths، أكبر سلسلة تجزئة في أستراليا، لتوزيع وجباتها الخفيفة المجمدة عبر أكثر من 1,000 متجر Woolworths. يستمر السوق في التطور من خلال المعاملات الاستراتيجية. على سبيل المثال، في مايو 2025، وافقت Conagra Brands, Inc. على بيع علامتها التجارية Chef Boyardee إلى Hometown Food Company، شركة في محفظة Brynwood Partners، مقابل 600 مليون دولار أمريكي نقداً.

القدرات التقنية تخدم كمزايا تنافسية رئيسية. تميز الشركات نفسها من خلال أنظمة التجميد الفردي السريع (IQF)، وتقنية التعبئة بالفراغ، ومواد التعبئة المتقدمة. المبادرات الرقمية، بما في ذلك تتبع المنتجات ومنصات الوصفات الإلكترونية، تعزز علاقات العملاء وتوفر رؤى المستهلكين. يطرح السوق فرص نمو في الأطعمة العرقية المميزة والمنتجات المجمدة المتخصصة للاحتياجات الغذائية المحددة، مما يجذب شركات جديدة تصبح غالباً أهدافاً للاستحواذ من قبل الشركات الراسخة.

الشركات الإقليمية تحافظ على وجودها السوقي من خلال تسليط الضوء على مصادر مكوناتها المحلية والوصفات التقليدية والممارسات البيئية. المشاركون الجدد في السوق يختبرون طرق التوزيع المباشرة للمستهلك كبدائل لقنوات البيع بالتجزئة التقليدية. المنافسة في السوق تتمحور حول الابتكار والسرعة والقدرة على تلبية متطلبات المستهلكين للنكهة والتغذية والاستدامة وسهولة الاستخدام.

قادة صناعة الأغذية المجمدة

-

شركة جنرال ميلز

-

شركة يونيليفر

-

شركة تايسون فودز

-

شركة كرافت هاينز

-

شركة نوماد فودز المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: وسعت HyFun Foods محفظة الوجبات الخفيفة المجمدة الجاهزة للطبخ من خلال إدخال نكهات الشارع الهندي. أطلقت الشركة مومباي آلو فادا وتخطط لإدخال فطيرة البانير الحارة لتلبية الطلب المتنامي على خيارات الأغذية المجمدة المتنوعة بين المستهلكين الحضريين الهنود.

- يناير 2025: أطلقت Westbridge Foods، مستورد ومطور الأطعمة الآسيوية في المملكة المتحدة، Kitchen Joy، علامة تجارية متخصصة في الوجبات الجاهزة التايلاندية، في تيسكو. أدخلت العلامة التجارية ست وجبات مجمدة قائمة على الأرز والنودلز في أكثر من 580 متجر تيسكو، بما في ذلك الكلاسيكيات التايلاندية مثل دجاج البانانج وتوم يوم والكاري الأخضر، إلى جانب أطباق مدمجة مثل نودلز دجاج السمسم الحار.

- يناير 2025: سينيورا فودز، شركة معالجة اللحوم، تؤسس منشأة تصنيع جديدة في المملكة العربية السعودية باستثمار 40 مليون دولار أمريكي. المنشأة الجديدة في جدة ستزيد من قدرة سينيورا الإنتاجية للحوم الباردة والأغذية المجمدة.

نطاق تقرير سوق الأغذية المجمدة العالمي

منتجات الأغذية المجمدة محفوظة تحت درجات حرارة منخفضة ولها عمر تخزين طويل. سوق الأغذية المجمدة مقسم حسب فئة المنتج ونوع المنتج وقناة التوزيع والجغرافيا. استناداً إلى فئة المنتج، ينقسم السوق إلى جاهز للأكل وجاهز للطبخ. ينقسم السوق حسب نوع المنتج إلى الفواكه والخضروات المجمدة، واللحوم والأسماك المجمدة، والوجبات الجاهزة المطبوخة المجمدة، والحلويات المجمدة، والوجبات الخفيفة المجمدة، وأنواع المنتجات الأخرى. ينقسم السوق حسب قناة التوزيع إلى الفنادق والمطاعم والمقاهي والتجزئة. ينقسم قطاع التجزئة إلى السوبر ماركت/المتاجر الكبرى، ومتاجر الراحة، والقنوات الإلكترونية، وقنوات التوزيع التجزئة الأخرى. جغرافياً، ينقسم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. لكل قطاع، تم عمل أحجام السوق والتوقعات بناءً على القيمة بالدولار الأمريكي.

| جاهز للأكل |

| جاهز للطبخ |

| الفواكه والخضروات المجمدة |

| اللحوم والمأكولات البحرية المجمدة |

| الوجبات الجاهزة المجمدة |

| الوجبات الخفيفة والمخبوزات المجمدة |

| الحلويات المجمدة |

| أنواع المنتجات الأخرى |

| التجارة المباشرة | |

| التجارة غير المباشرة | السوبر ماركت والمتاجر الكبرى |

| متاجر الراحة | |

| المتاجر الإلكترونية | |

| أشكال البيع بالتجزئة الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب فئة المنتج | جاهز للأكل | |

| جاهز للطبخ | ||

| حسب نوع المنتج | الفواكه والخضروات المجمدة | |

| اللحوم والمأكولات البحرية المجمدة | ||

| الوجبات الجاهزة المجمدة | ||

| الوجبات الخفيفة والمخبوزات المجمدة | ||

| الحلويات المجمدة | ||

| أنواع المنتجات الأخرى | ||

| حسب قناة التوزيع | التجارة المباشرة | |

| التجارة غير المباشرة | السوبر ماركت والمتاجر الكبرى | |

| متاجر الراحة | ||

| المتاجر الإلكترونية | ||

| أشكال البيع بالتجزئة الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة الحالية لسوق الأغذية المجمدة؟

وصل سوق الأغذية المجمدة إلى 311.74 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 394.93 مليار دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 4.84%.

أي فئة منتج تهيمن على سوق الأغذية المجمدة؟

تحتل المنتجات الجاهزة للطبخ 63.27% من حصة سوق الأغذية المجمدة، مستفيدة من توازنها بين الراحة والتخصيص.

ما هي المنطقة الأسرع نمواً في سوق الأغذية المجمدة؟

تقود آسيا والمحيط الهادئ النمو بمعدل نمو سنوي مركب قدره 7.5% حتى عام 2030، مدفوعة بالتحضر وارتفاع الدخول وتوسع شبكات السلسلة الباردة.

ما هي التقنيات التي تحسن جودة الأغذية المجمدة؟

التجميد الفردي السريع وأفلام التعبئة بالفراغ تحفظ النسيج والتغذية، بينما التركيبات الخاصة بالأجهزة تحسن إعادة التسخين.

آخر تحديث للصفحة في: