حجم وحصة سوق الكركمين

تحليل سوق الكركمين من مؤسسة موردور إنتليجنس

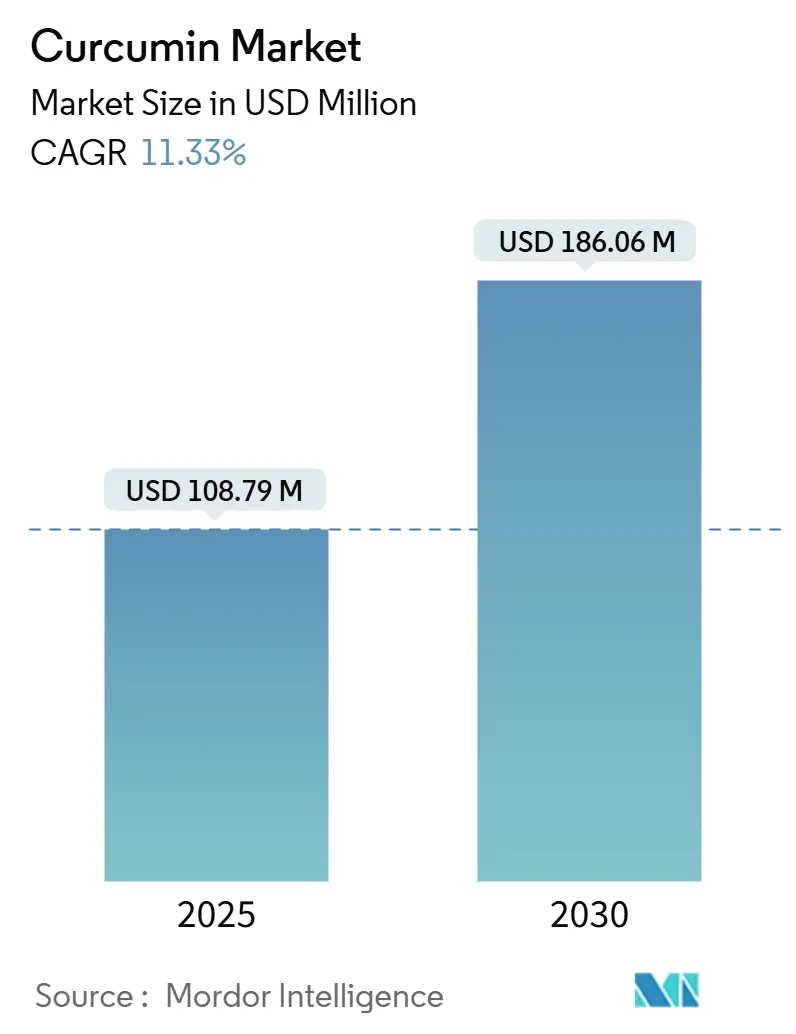

من المتوقع أن يصل سوق الكركمين إلى 108.79 مليون دولار أمريكي في عام 2025 وينمو إلى 186.06 مليون دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 11.33% خلال فترة التوقع (2025-2030). يلعب الكركمين، المركب النشط بيولوجياً في الكركم، دوراً مهماً في سوق المكملات الغذائية نظراً لفوائده الصحية المعترف بها، وخاصة خصائصه المضادة للالتهابات ومضادات الأكسدة. يُستخدم على نطاق واسع في المكملات الغذائية المستهدفة للحالات مثل التهاب المفاصل ومتلازمة الأيض وبعض الاضطرابات العصبية. وفقاً لمنظمة الصحة العالمية، اعتباراً من مارس 2025، يعاني حوالي سدس سكان الهند من آلام العضلات والعظام، مع معاناة الملايين من أشكال مختلفة من التهاب المفاصل. من المتوقع أن يؤدي الانتشار المتزايد لمثل هذه الحالات الصحية في أجزاء مختلفة من العالم إلى زيادة الطلب على المنتجات القائمة على الكركمين. التركيبات المبتكرة، بما في ذلك مجمعات السيكلودكسترين القابلة للذوبان في الماء، والكبسولات المعززة بالبيبيرين، ومستخلصات الكركم المخمرة، تحظى بجاذبية متزايدة لدى جيل الألفية المهتم بالصحة. بالإضافة إلى ذلك، يؤدي ارتفاع منصات التجارة الإلكترونية المباشرة للمستهلك إلى توسيع إمكانية الوصول العالمي. يدعم نمو السوق كذلك السكان متوسطي الدخل المتوسعون في آسيا والمحيط الهادئ، وقنوات التوزيع المتقدمة للمواد الغذائية الطبية في أوروبا التي شكلتها موافقات هيئة سلامة الغذاء الأوروبية (EFSA)، وعروض المكملات الغذائية المنشطة في البيع بالتجزئة المتخصص وخدمات الطعام في أمريكا الشمالية. يكتسب المشاركون في الصناعة مزايا تنافسية من خلال سلاسل الإمداد العضوية المتكاملة رأسياً واعتماد تقنيات الاستخراج الخضراء، مما يساعد على تقليل التكاليف وتقليل التأثير البيئي.

النقاط الرئيسية للتقرير

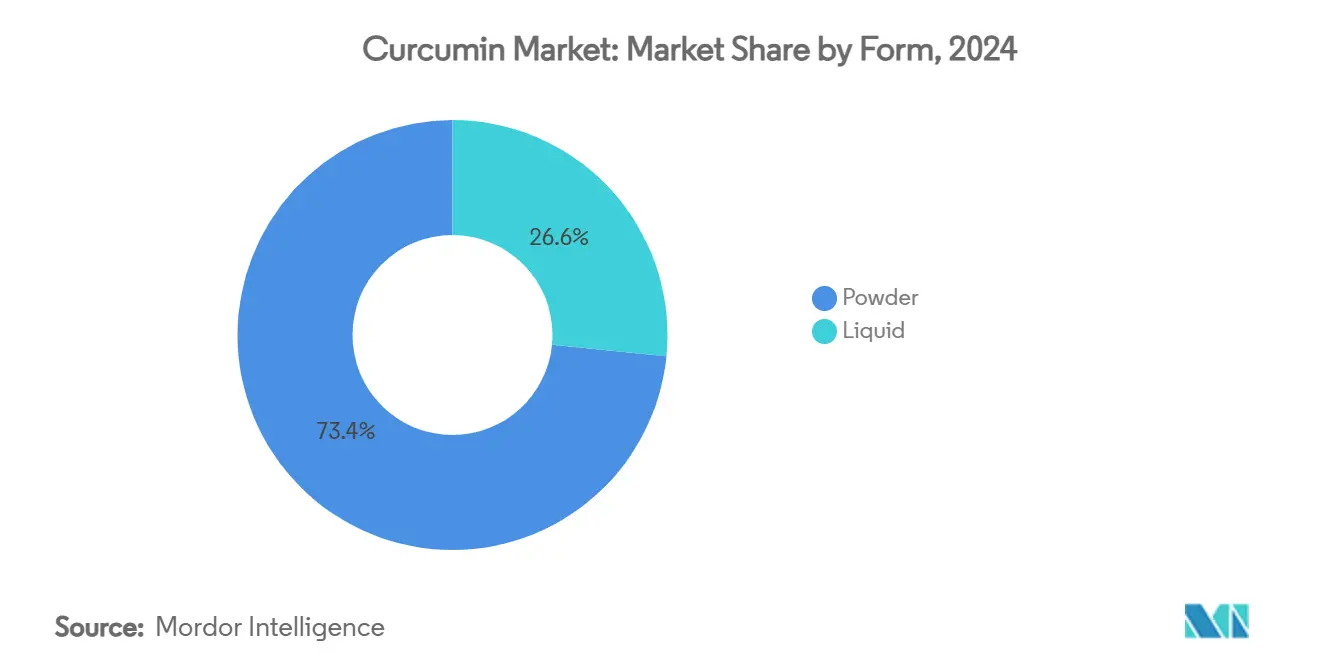

- حسب الشكل، احتفظ المسحوق بحصة إيرادات قدرها 73.43% في عام 2024، بينما من المقرر أن تنمو التركيبات السائلة بمعدل نمو سنوي مركب قدره 11.96% حتى عام 2030.

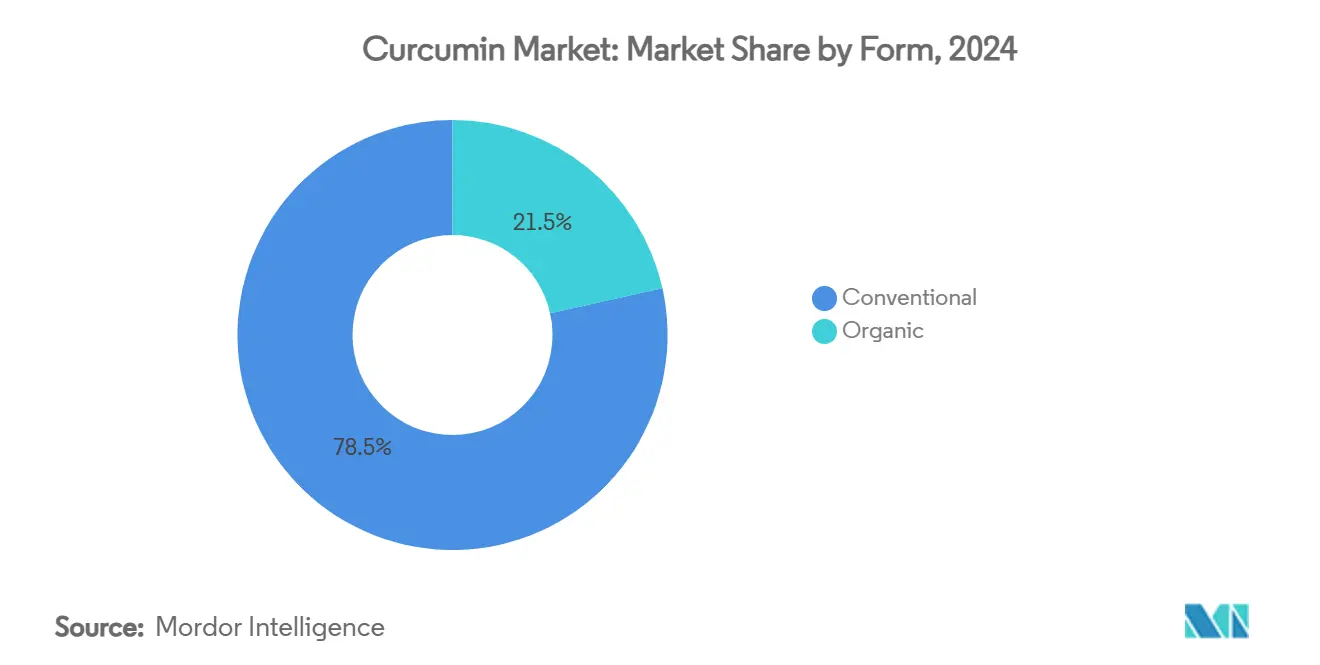

- حسب الطبيعة، استحوذت المنتجات التقليدية على 78.48% من حصة سوق الكركمين في عام 2024؛ ومن المتوقع أن تتوسع الخطوط العضوية بمعدل نمو سنوي مركب قدره 12.69%.

- حسب التطبيق، مثلت الأغذية والمشروبات 34.06% من حجم سوق الكركمين في عام 2024، بينما تقود مستحضرات التجميل والعناية الشخصية النمو بمعدل نمو سنوي مركب قدره 12.70%.

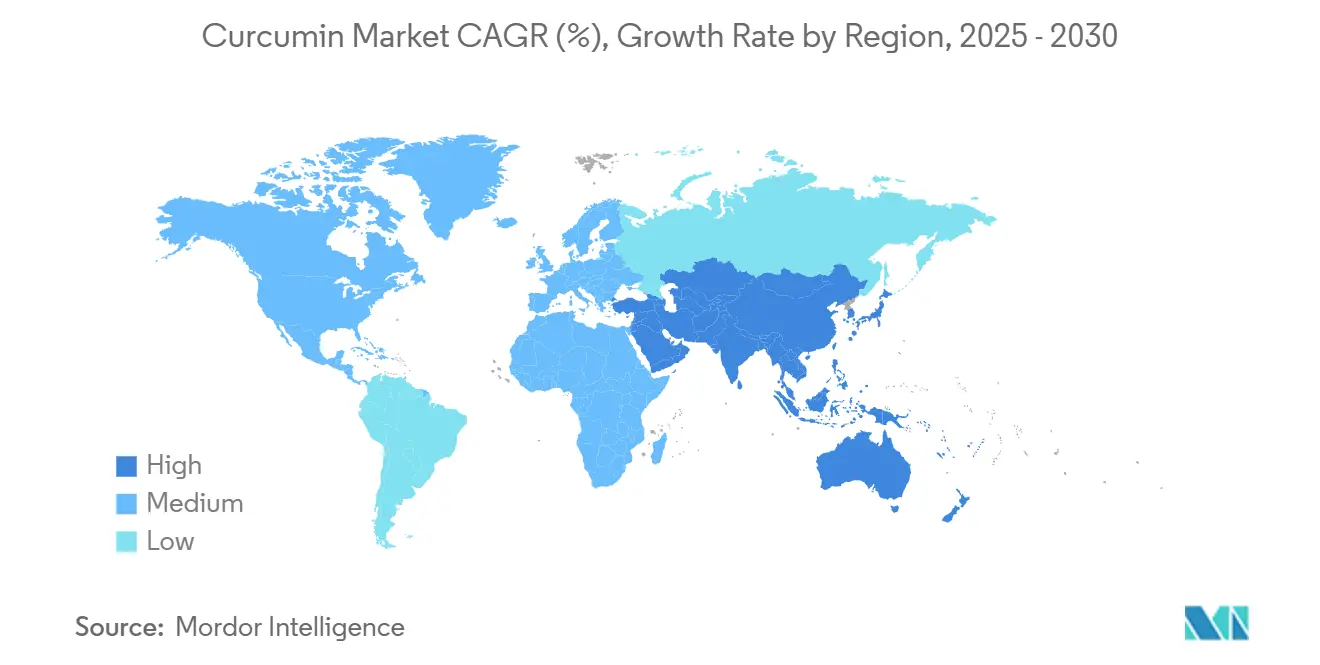

- حسب الجغرافيا، سيطرت آسيا والمحيط الهادئ على 34.65% من الإيرادات العالمية في عام 2024؛ ومنطقة الشرق الأوسط وأفريقيا مهيأة لمعدل نمو سنوي مركب قدره 13.36% حتى عام 2030.

اتجاهات ورؤى السوق العالمي للكركمين

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التحول نحو المكونات النباتية والعشبية في المكملات الغذائية | +2.8% | عالمي، الأقوى في أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| تزايد الطلب على المواد الغذائية الطبية المضادة للالتهابات في تركيبات صحة المفاصل | +2.1% | أمريكا الشمالية وأوروبا كأساس، مع التوسع في آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| الكركمين كمضاد أكسدة طبيعي في مستحضرات التجميل المضادة للشيخوخة | +1.9% | عالمي، تقوده الأسواق المتميزة في أمريكا الشمالية وأوروبا | طويل المدى (≥4 سنوات) |

| الكركمين في مكملات دعم المناعة | +1.7% | عالمي، متسارع في آسيا والمحيط الهادئ بعد الجائحة | قصير المدى (≤2 سنوات) |

| الكركمين كملون طعام طبيعي مع فوائد صحية | +2.2% | عالمي، الأقوى في آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| محسنات التوافر الحيوي التي توسع فعالية المنتجات الوظيفية | +2.3% | أمريكا الشمالية وأوروبا كأساس، مع التوسع في أمريكا الجنوبية | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التحول نحو المكونات النباتية والعشبية في المكملات الغذائية

يقود الطلب المتزايد من المستهلكين على المكونات النباتية تحولاً في استراتيجيات تركيب المكملات، مع وضع الكركمين كمكون نباتي محوري يربط بين الطب التقليدي وحلول الصحة الحديثة. هذا التحول بارز بشكل خاص في أمريكا الشمالية وأوروبا، حيث تدعم البيئات التنظيمية المكونات الطبيعية ذات الاعتمادات الأمنية المثبتة بشكل متزايد. يعزز إشعار إدارة الغذاء والدواء الأمريكية GRAS رقم 822 للكركمين سلامته لتطبيقات الغذاء، مما يمكن المصنعين من توسيع عروض منتجاتهم بثقة[1].المصدر: إدارة الغذاء والدواء الأمريكية، "إشعار GRAS رقم 822 للكركمين،" fda.gov تستفيد الشركات من هذا الاتجاه من خلال إنتاج مستخلصات الكركمين المعيارية التي تلبي المتطلبات الصيدلانية، كما يتضح من مجمع الكركمين C3 من شركة سابينسا، والذي حصل على موافقة EFSA للسوق الأوروبية. بالإضافة إلى ذلك، يتقدم الاتجاه إلى ما هو أبعد من استبدال المكونات ليشمل مستخلصات النبات الكامل التي تحتفظ بالمركبات التآزرية. على سبيل المثال، تعزز تقنية التخمير من سيلافينت الخصائص النشطة بيولوجياً للكركم من خلال التخمير المتحكم فيه بواسطة اللاكتوباسيلوس، مما يعرض الابتكار في القطاع.

تزايد الطلب على المواد الغذائية الطبية المضادة للالتهابات في تركيبات صحة المفاصل

رسخ الكركمين نفسه كحل مدعوم علمياً في سوق صحة المفاصل، حيث حصل على اعتماد كبير بين الفئات العمرية المتقدمة ومستهلكي نمط الحياة النشط بسبب الأدلة السريرية المتزايدة. تتضمن آلية عمله تثبيط الوسطاء الالتهابيين الرئيسيين، مثل سيكلوأوكسيجيناز-2 وليبوكسيجيناز، مما يضعه كبديل طبيعي للأدوية المضادة للالتهاب غير الستيرويدية. هذا التصديق العلمي يقود النمو التجاري، حيث تطور الشركات تركيبات صحة المفاصل المستهدفة التي تدمج الكركمين مع المكونات المكملة مثل الجلوكوزامين وحمض الهيالورونيك. يدعم توسع القطاع كذلك تطبيقاته في تغذية الرياضة، حيث تعزز خصائص الكركمين المضادة للالتهابات تعافي التمرين وتحسن الأداء. تقنية الفايتوسوم الكركمين ميريفا من إندينا تجسد هذا الاتجاه السوقي، مع دراسات سريرية تظهر فوائد قابلة للقياس لمرضى أمراض الكلى المزمنة، بما في ذلك تقليل الوسطاء الالتهابيين وتحسين إدارة الإجهاد التأكسدي.

الكركمين كمضاد أكسدة طبيعي في تركيبات مستحضرات التجميل المضادة للشيخوخة

الكركمين، المستخدم تقليدياً كملون، يظهر الآن كمكون نشط عالي القيمة في تركيبات مضادة للشيخوخة، مدفوعاً بتركيز صناعة مستحضرات التجميل على المكونات الوظيفية ذات الفعالية البيولوجية المثبتة. بقدرة مضادة للأكسدة تزيد 1.5 مرة عن فيتامين E، يحارب الكركمين الجذور الحرة بفعالية، مما يوفر الحماية ضد الشيخوخة الضوئية. خصائصه المضادة للالتهابات تعالج كذلك تهيج الجلد والاحمرار. تاريخياً، كان مقيداً بضعف اختراق الجلد، لكن التوافر الحيوي للكركمين يتم تعزيزه الآن من خلال أنظمة التسليم المتقدمة مثل التغليف الليبوسومي والناقلات الدهنية نانوية التركيب. تستفيد العلامات التجارية المتميزة لمستحضرات التجميل من دور الكركمين المزدوج كمكون نشط وملون طبيعي لتطوير تركيبات العلامات النظيفة التي تتماشى مع طلب المستهلكين على منتجات الجمال متعددة الوظائف والمستدامة. يرتبط الطلب المتزايد على مستحضرات التجميل المضادة للشيخوخة ارتباطاً وثيقاً بالاتجاهات الديموغرافية العالمية. في عام 2024، يفيد صندوق الأمم المتحدة للسكان أن 10.3% من سكان العالم يبلغون 65 عاماً فما فوق[2]المصدر: صندوق الأمم المتحدة للسكان، "الشيخوخة"، www.unfpa.org.

تعزيز المناعة طبيعياً - الكركمين في مكملات دعم المناعة

بعد الجائحة، تحولت تفضيلات المستهلكين بشكل حاسم نحو حلول صحة المناعة الاستباقية. الكركمين، المكون الرئيسي في الطب الأيورفيدي التقليدي، برز كمكون مدعوم علمياً بإمكانيات كبيرة في علم المناعة الحديث. يقوي جهاز المناعة من خلال آليات متعددة، بما في ذلك تعزيز وظائف خلايا T، وتنظيم إنتاج السايتوكين، ودعم تنوع الميكروبيوم المعوي، والذي يمثل 70% من النشاط المناعي. يشهد سوق دعم المناعة نمواً قوياً حيث يفضل المستهلكون بشكل متزايد البدائل الطبيعية على معززات المناعة الاصطناعية. يضع ملف السلامة المثبت للكركمين كمنافس قوي ضد المكونات النباتية الأحدث. التطورات في التصنيع تعالج تحديات التوافر الحيوي، مع تركيبات مجمعة من الكركمين والبيبيرين تحقق زيادة تصل إلى 2000% في الامتصاص، كما أفادت وكالة معايير الغذاء البريطانية[3]المصدر: وكالة معايير الغذاء، "مكملات الكركم والكركمين - الحرائك السمية"، www.cot.food.gov.uk. يدفع هذا التوسع السوقي كذلك الأدلة السريرية المتزايدة، بما في ذلك الدراسات التي تظهر قدرة الكركمين على تحسين فعالية اللقاح وتقليل مدة العدوى. تستفيد الشركات من هذا الاتجاه بتطوير منتجات دعم مناعة مستهدفة تجمع الكركمين مع مكونات مكملة مثل فيتامين D والزنك والبلسان الأسود، مما يقدم فوائد تآزرية مع الحفاظ على معايير العلامات النظيفة.

تحليل تأثير القيود

| القيد | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكلفة العالية لتقنيات الاستخراج المتقدمة | -1.8% | عالمي، الأشد حدة في أسواق آسيا والمحيط الهادئ الحساسة للأسعار | متوسط المدى (2-4 سنوات) |

| التدقيق الصارم للاتحاد الأوروبي والولايات المتحدة على الادعاءات الصحية | -0.9% | أوروبا وأمريكا الشمالية مع الانتشار إلى أسواق التصدير | طويل المدى (≥4 سنوات) |

| التدقيق التنظيمي الصارم في الاتحاد الأوروبي والولايات المتحدة للادعاءات الصحية | -0.6% | أوروبا وأمريكا الشمالية | متوسط المدى (2-4 سنوات) |

| عدم استقرار العمر الافتراضي والتدهور في الضوء والحرارة | -0.4% | أوروبا وأمريكا الشمالية | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التكلفة العالية المرتبطة بتقنيات الاستخراج

إنتاج مستخلصات الكركمين عالية النقاء باستخدام تقنيات الاستخراج المتقدمة يقدم تحدياً كبيراً في التكلفة، مما يقيد اختراق السوق، خاصة في القطاعات الحساسة للأسعار والأسواق الناشئة. إدماج تقنيات تعزيز التوافر الحيوي يصعد كذلك هيكل التكلفة. ضغط التكلفة هذا يقود توحيد الصناعة، حيث تواجه الشركات المصنعة الأصغر صعوبات في منافسة الشركات المتكاملة رأسياً التي تدير سلسلة القيمة الكاملة، من زراعة الكركم إلى تصنيع المنتج النهائي. استثمار USDA NIFA في بحث التقنيات الخضراء، التي تركز على جسيمات الكركمين النانوية عالية التوافر الحيوي من خلال طرق التجفيف بثاني أكسيد الكربون فائق الحرجة، يعكس الجهود الحكومية لتقليل تكاليف الاستخراج عبر التطورات التقنية. كاستجابة، تتبنى الشركات عمليات استخراج هجينة لموازنة معايير النقاء مع كفاءة التكلفة، بينما تستكشف مذيبات بديلة معتمدة من إدارة الغذاء والدواء لتقليل النفقات التشغيلية دون المساومة على جودة المنتج.

التدقيق التنظيمي الصارم في الاتحاد الأوروبي والولايات المتحدة للادعاءات الصحية

تزيد السلطات التنظيمية من التدقيق على ادعاءات الكركمين الصحية، مما يرفع تكاليف الامتثال ويخلق تحديات دخول السوق. هذه التطورات مرهقة بشكل خاص للمصنعين الأصغر والشركات التي تقدم تركيبات مبتكرة. تطلب إدارة الغذاء والدواء أدلة علمية جوهرية لدعم الادعاءات العلاجية في إطار عملية الادعاءات الصحية المؤهلة، مع إجراءات إنفاذ تستهدف الادعاءات غير المصرح بها التي تتجاوز حدود الأمان المحددة. مؤخراً، أصدرت إيطاليا وفرنسا تحذيرات ضد مكملات الكركمين للأفراد الذين يعانون من حالات الكبد، عقب حالات التهاب الكبد الصفراوي الحاد المرتبطة بمنتجات الكركمين عالية الجرعة. بالإضافة إلى ذلك، سلط المعهد الاتحادي الألماني لتقييم المخاطر الضوء على مخاوف حول مكملات الكركمين مع البيبيرين، مستشهداً بانتهاكات محتملة لمستويات المدخول اليومي المقبول (ADI). هذا يعكس التركيز التنظيمي المتزايد على التركيبات المعززة للتوافر الحيوي. كاستجابة، تعطي الشركات الأولوية للاستثمارات في البحث السريري لإثبات الادعاءات، وتطوير بروتوكولات اختبار معيارية لضمان جودة منتج متسقة، وتقوية أنظمة إدارة الجودة للامتثال للمعايير التنظيمية الدولية. هذا التحول التنظيمي يخلق مزايا تنافسية للاعبين الراسخين بأذرع واسعة من البيانات السريرية بينما يرفع حواجز الدخول للمنافسين الجدد.

تحليل القطاعات

حسب الشكل: الابتكارات السائلة تتحدى هيمنة المسحوق

تسيطر تركيبات المسحوق على 73.43% من الحصة السوقية في عام 2024، مما يعكس البنية التحتية التصنيعية الراسخة ومزايا التكلفة التي تجعل الكركمين في متناول نقاط الأسعار المتنوعة والتطبيقات. تُعزى هيمنة قطاع المسحوق إلى تنوعه في التغليف وإنتاج الأقراص والتكامل المباشر في المنتجات الغذائية، إلى جانب الاستقرار الفائق والعمر الافتراضي الممتد مقارنة بالبدائل السائلة. ومع ذلك، تركيبات الكركمين السائلة مهيأة لنمو كبير، بمعدل نمو سنوي مركب متوقع قدره 11.96% من 2025 إلى 2030، مدفوعة بالطلب المتزايد من المستهلكين على تنسيقات التوصيل المريحة والتطورات في التقنيات المعززة للذوبان.

النمو السريع للقطاع السائل مدعوم بالابتكارات في مجمعات الكركمين القابلة للذوبان في الماء وتقنيات المستحلب التي تعالج الطبيعة الكارهة للماء للكركمين. تستثمر الشركات في أنظمة التوصيل المتقدمة، مثل الكركمين الليبوسومي، والذي يحسن التوافر الحيوي من خلال التغليف بالفوسفوليبيد. عندما يقترن بآليات الإطلاق بوساطة الموجات فوق الصوتية، تظهر هذه الأنظمة فعالية ملحوظة في علاج السرطان. بالإضافة إلى ذلك، تقنية التجميع الذاتي المسهّل (FAST) تمثل اختراقاً بتمكين إنتاج الجسيمات النانوية دون الحاجة لمواد فعالة سطحياً أو مثبتات، مما يجعل تركيبات الكركمين السائلة أكثر فعالية من حيث التكلفة وودية للمستهلك. تحصل التركيبات السائلة على جذب كبير في المشروبات الوظيفية وتغذية الرياضة، حيث يوفر امتصاصها السريع والراحة ميزة تنافسية على أشكال المسحوق التقليدية.

حسب التطبيق: مستحضرات التجميل تبرز كحدود نمو عالية

تهيمن تطبيقات الأغذية والمشروبات بحصة سوقية 34.06% في عام 2024، مستفيدة من الوظائف المزدوجة للكركمين كملون طبيعي ومكون معزز للصحة يتماشى مع اتجاهات العلامات النظيفة والموافقة التنظيمية كمضاف ألوان تحت إرشادات إدارة الغذاء والدواء. يستفيد قطاع الغذاء من ملف السلامة الراسخ للكركمين ووضع GRAS، مما يمكن الاستخدام الواسع في المنتجات من المشروبات إلى المخبوزات بمستويات متسقة مع ممارسات التصنيع الجيدة. تطبيقات المكملات الغذائية تحتفظ بحضور سوقي كبير، مدفوعة بالوعي المتزايد للمستهلكين بخصائص الكركمين المضادة للالتهابات ومضادات الأكسدة، رغم مواجهة التدقيق التنظيمي حول الادعاءات الصحية وتوصيات الجرعة.

قطاع مستحضرات التجميل والعناية الشخصية، المتوقع أن ينمو بمعدل نمو سنوي مركب 12.70% (2025-2030)، يمثل أسرع منطقة تطبيق نمواً. تستفيد العلامات التجارية للجمال من الفوائد متعددة الوظائف للكركمين، بما في ذلك الحماية من مضادات الأكسدة، والخصائص المضادة للالتهابات، وقدرات التلوين الطبيعي. تستخدم العلامات التجارية المتميزة للجمال جاذبية التراث والتصديق العلمي للكركمين لتطوير منتجات مضادة للشيخوخة متميزة تحكم هوامش أعلى مقارنة بتطبيقات الغذاء والمكملات التقليدية. يستفيد هذا القطاع من متطلبات تنظيمية مخففة نسبياً مقارنة بالمكملات الغذائية ويوفر فرصاً لوضع متميز وسرد يتمحور حول المكونات الطبيعية وتراث الطب التقليدي.

حسب الطبيعة: التسارع العضوي مدفوع بمعايير الاعتماد

يحتفظ الكركمين التقليدي بحصة سوقية 78.48% في عام 2024، مدعوماً بسلاسل الإمداد الراسخة ومزايا التكلفة التي تمكن اختراق السوق الجماهيري عبر تطبيقات الغذاء والمكملات ومستحضرات التجميل. يستفيد القطاع التقليدي من تقنيات الاستخراج الناضجة وعمليات مراقبة الجودة المعيارية التي تضمن مواصفات منتج متسقة بنقاط أسعار تنافسية. ومع ذلك، يشهد الكركمين العضوي نمواً متسارعاً بمعدل نمو سنوي مركب 12.69% (2025-2030)، مدفوعاً بمتطلبات الاعتماد العضوي الصارمة من وزارة الزراعة الأمريكية واستعداد المستهلكين لدفع أسعار متميزة للمنتجات ذات العلامات النظيفة.

مسار نمو القطاع العضوي يؤكد على عقلية متغيرة للمستهلكين، متناغمة بشكل متزايد مع الممارسات الزراعية ومبادئ الاستدامة البيئية. بشكل ملحوظ، تنص المعايير العضوية لوزارة الزراعة الأمريكية على فترة انتقال لمدة ثلاث سنوات وتوثيق دقيق للممارسات الزراعية. كاستجابة، تمول الشركات استثمارات في تطوير سلاسل الإمداد العضوية. قلة مختارة تشكل حتى شراكات مباشرة مع مزارعي الكركم العضوي المعتمدين، مما يضمن مراقبة جودة صارمة وتتبع من المزرعة إلى المنتج النهائي.

تحليل الجغرافيا

تسيطر آسيا والمحيط الهادئ على حصة كبيرة 34.65% من الإيرادات العالمية، معززة بموقف الهند المهيمن، مساهمة بأكثر من 65% في حصاد الكركم العالمي. في موسم 2023-24، صدرت الهند 162,018 طناً من الكركم، بقيمة 226.5 مليون دولار أمريكي[4]المصدر: وزارة التجارة والصناعة، الحكومة الهندية، "تصدير الكركم 2023-24،" commerce.gov.in. تأسيس المجلس الوطني للكركم في يناير 2025 يبرز تحولاً سياسياً نحو تعزيز الصادرات ذات الهوامش الأعلى والقيمة المضافة. بالإضافة إلى ذلك، مع ارتفاع الدخل المتاح في جنوب شرق آسيا، هناك ارتفاع ملحوظ في الاستهلاك المحلي للمكملات.

أمريكا الشمالية وأوروبا، كأسواق راسخة، هي مراكز للابتكار. متطلبات الملف المتطورة التي وضعتها EFSA حفزت الطلب على المستخلصات المعيارية، مما يفيد قادة التقنية مثل سابينسا وإندينا وواكر. في هذه المناطق، تشهد الحصة السوقية للدرجات المتميزة من الكركمين أسرع نمو، مدفوعة خاصة بالمشروبات الوظيفية وكبسولات صحة المفاصل.

الشرق الأوسط وأفريقيا يقودان بأعلى معدل نمو سنوي مركب إقليمي عند 13.36%. دول مثل إثيوبيا ومدغشقر ونيجيريا تزيد من زراعة الكركم، هادفة لتوفير بدائل موثوقة للمشترين الأوروبيين عن المصادر الهندية. في الوقت نفسه، تتوسع الدول في مجلس التعاون الخليجي في عروض المكملات، لتلبية الفئة العمرية الأصغر التي تؤكد على الصحة الوقائية. هذا التحول يعزز بشكل ملحوظ شعبية المنتجات ذات العلامات الخاصة في المنطقة.

المشهد التنافسي

تبقى منافسة سوق الكركمين مجزأة، مع أكبر المنتجين يتكاملون خلفياً في الزراعة وأمامياً في إنتاج الجرعات النهائية لتحقيق استقرار الإمداد والهامش. استحواذ سانوفي على كونول يضع بيت أدوية رائد مباشرة في ممر المكملات النباتية عالية النمو

المصنعون الرئيسيون متركزون في الغالب في آسيا والمحيط الهادئ بسبب القرب من موردي المواد الخام والمحتوى العالي نسبياً من الكركمين في أصناف الكركم الهندية. بالإضافة إلى ذلك، يطور اللاعبون في الصناعة منتجات مبتكرة لزيادة وصولهم للمستهلكين في السوق العالمي، مما عزز المشهد التجاري. بعض الشركات الرئيسية في سوق الكركمين هي أرجونا ناتشورال المحدودة، وشركة سابينسا، وشركة سينثايت إندستريز المحدودة، وشركة أومني أكتيف هيلث تكنولوجيز، وشركة واكر كيمي.

تعطي المنظمات الأولوية للتمييز المدفوع بالتقنية من خلال الاستثمار بشكل كبير في أنظمة التوصيل الخاصة وتقنيات تعزيز التوافر الحيوي لإقامة مواقع سوقية قابلة للدفاع. في الوقت نفسه، تظهر شركات التقنية الحيوية كمعطلين من خلال تطوير طرق الإنتاج القائمة على التخمير وتقنيات الاستخراج المبتكرة، والتي تهدد بإعادة تشكيل نماذج سلسلة الإمداد التقليدية وهياكل التكلفة.

قادة صناعة الكركمين

-

أرجونا ناتشورال المحدودة

-

شركة سابينسا

-

شركة سينثايت إندستريز المحدودة

-

شركة سينثايت إندستريز المحدودة

-

أومني أكتيف هيلث تكنولوجيز

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يناير 2025: وزارة التجارة والصناعة الهندية افتتحت المجلس الوطني للكركم لتطوير الزراعة والمعالجة والقدرة التنافسية في التصدير.

- أكتوبر 2024: شركة كوكريستال هيلث إندستري قدمت مسحوق الكركمين بتوافر حيوي معزز. تقنيات المسحوق البلوري المشترك الخاصة بالشركة تقدم حلولاً مبتكرة لمعالجة تحديات الاستقرار الضعيف والتوافر الحيوي المنخفض في المكونات.

- أكتوبر 2024: روساري بايوتيك بدأت توسعة الطاقة في إنتاج المواد الكيميائية المتخصصة، والتي تشمل منتجات متعلقة بسوق الكركمين. هذا التوسع يعكس استراتيجية نمو الشركة في القطاع الكيميائي والتأثير المحتمل على توافر المنتجات المتعلقة بالكركمين

نطاق تقرير السوق العالمي للكركمين

الكركمين هو مكون من الكركم يوجد بكميات محدودة في الزنجبيل. لا يذوب في الماء، ولكنه يذوب في الإيثانول. له خصائص ممتازة مثل مضاد الالتهاب ومضاد الأكسدة. يُستخرج من الكركم ويُستخدم على نطاق واسع في صناعات الأدوية والغذاء ومستحضرات التجميل لخصائصه المضادة للأكسدة والالتهابات. السوق العالمي للكركمين هو مركب كيميائي يُستخدم في تطبيقات الغذاء كعامل نكهة وتلوين. يسجل المركب حصة بارزة في المكملات العشبية ومستحضرات التجميل. دراسة السوق للكركمين مقسمة حسب التطبيق كأدوية وغذاء ومستحضرات تجميل ومواد غذائية طبية، وحسب الجغرافيا في أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وباقي العالم. يقدم التقرير حجم السوق والتوقعات لسوق الكركمين بالقيمة (مليون دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| مسحوق |

| سائل |

| عضوي |

| تقليدي |

| مكمل غذائي |

| أغذية ومشروبات |

| مستحضرات تجميل وعناية شخصية |

| أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب الشكل | مسحوق | |

| سائل | ||

| حسب الطبيعة | عضوي | |

| تقليدي | ||

| حسب التطبيق | مكمل غذائي | |

| أغذية ومشروبات | ||

| مستحضرات تجميل وعناية شخصية | ||

| أخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة الحالية لسوق الكركمين؟

سوق الكركمين مقدر بـ 108.79 مليون دولار أمريكي في عام 2025 ومن المتوقع أن ينمو إلى 186.06 مليون دولار أمريكي بحلول عام 2030.

أي منطقة تحتل أكبر حصة في سوق الكركمين اليوم؟

آسيا والمحيط الهادئ تقود بـ 34.65% من الإيرادات العالمية، مدفوعة بقاعدة إنتاج وتصدير الكركم المهيمنة في الهند.

أي قطاع تطبيق يتوسع بأسرع وتيرة؟

منتجات مستحضرات التجميل والعناية الشخصية التي تستخدم الكركمين كمضاد أكسدة وملون طبيعي تتقدم بمعدل نمو سنوي مركب 12.70% حتى عام 2030.

ما معدل النمو المتوقع للمنتجات العضوية من الكركمين؟

من المتوقع أن تنمو المتغيرات العضوية بمعدل نمو سنوي مركب 12.69% بين 2025 و 2030 مع ارتفاع مخاوف الاعتماد والاستدامة.

آخر تحديث للصفحة في: