حجم وحصة سوق غطائيات الطائرات

تحليل سوق غطائيات الطائرات بواسطة Mordor Intelligence

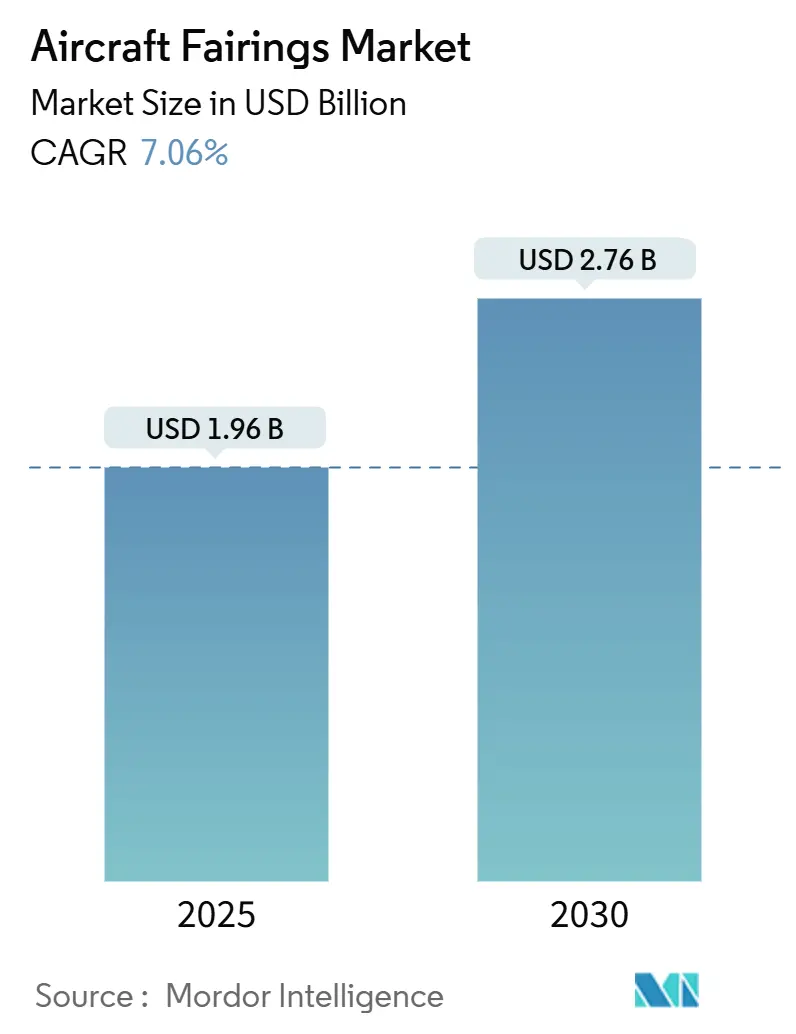

يقف سوق غطائيات الطائرات عند 1.96 مليار دولار أمريكي في عام 2025 وهو في طريقه للوصول إلى حجم سوق قدره 2.76 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 7.06% خلال فترة التوقعات. تقدم الطلبات المتراكمة القوية التي تتجاوز 15,000 طائرة نفاثة تجارية، وتزايد توجيهات كفاءة الوقود، والدفع المتسارع لاستبدال الأساطيل المتقادمة رؤية طلب طويلة الأمد. إن الابتكار في المركبات محوري لنمط النمو هذا: تمثل البوليمرات المقواة بألياف الكربون (CFRP) بالفعل 70% من مواد غطائيات الطائرات قيد الخدمة، وهو تحول يقلل الوزن الهيكلي ويحسن مقاومة التآكل. إن الاعتماد المتزايد على برامج الطائرات ضيقة البدن، والتي ساهمت بـ 48% من الأحجام في عام 2024، يفيد الموردين الذين يمكنهم توسيع نطاق الإنتاج مع التحكم في التكاليف. في الوقت نفسه، تؤدي زيادة مفاهيم الطائرات بدون طيار وeVTOL - التي تعطي كل منها الأولوية للنماذج الأولية السريعة وعمليات الإنتاج صغيرة الحجم - إلى إنشاء منافذ متميزة تحقق هوامش ربح أعلى لكل وحدة. ونتيجة لذلك، يستمر سوق غطائيات الطائرات في التشعب إلى برامج تجارية عالية الحجم ومجموعات طلب تنقل جوي متقدم سريع التحرك، مما يجبر الموردين على توزيع الطاقة الإنتاجية عبر كلا القطاعين.

النقاط الرئيسية للتقرير

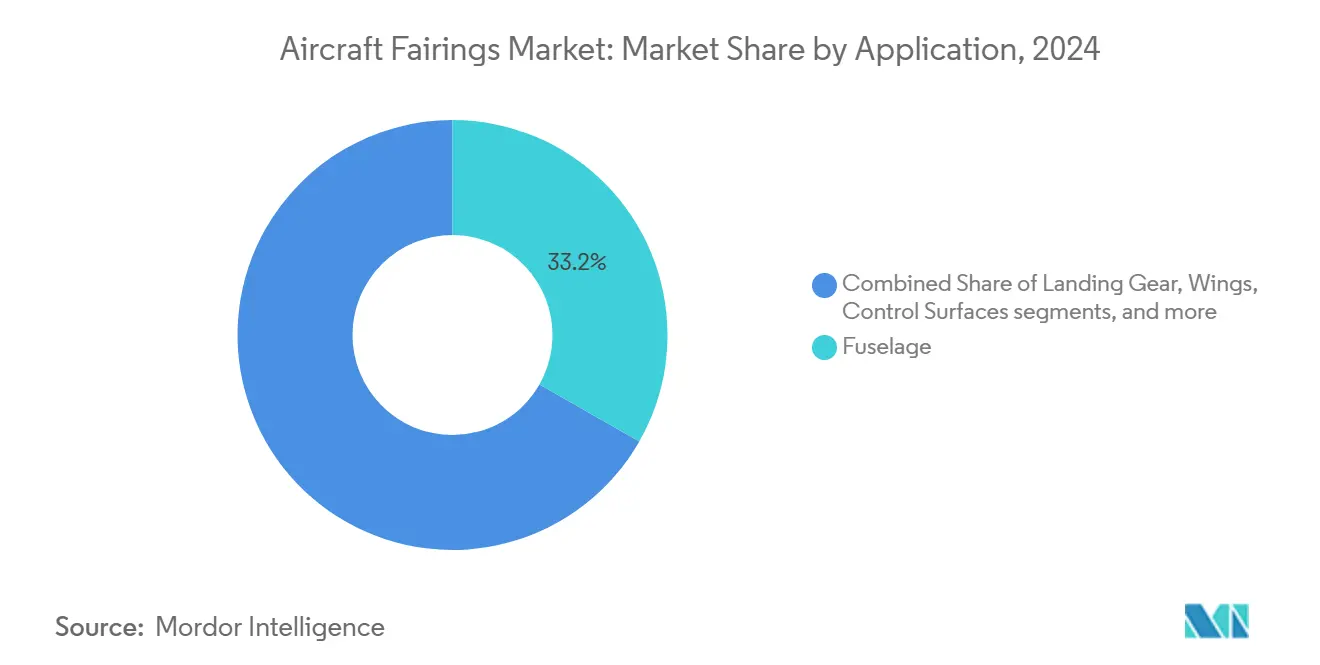

- حسب التطبيق، قادت غطائيات جسم الطائرة بنسبة 33.24% من حصة سوق غطائيات الطائرات في عام 2024؛ من المتوقع أن تحقق غطائيات هيكل الهبوط أعلى معدل نمو سنوي مركب قدره 7.15% حتى عام 2030.

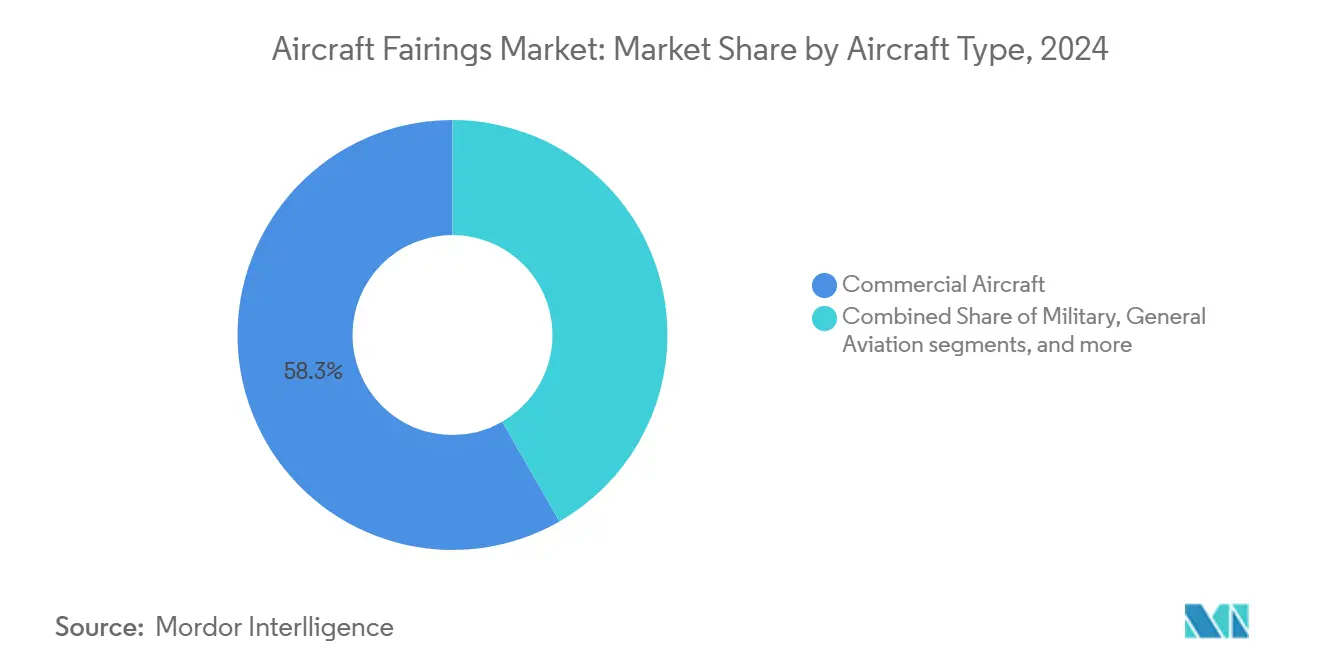

- حسب نوع الطائرة، استحوذت الطائرات التجارية على 58.29% من حجم سوق غطائيات الطائرات في عام 2024، في حين تتقدم فئة الأنظمة بدون طيار بمعدل نمو سنوي مركب قدره 8.74% حتى عام 2030.

- حسب المادة، استحوذت CFRP على 63.48% من حصة الإيرادات في عام 2024؛ من المتوقع أن تتوسع المركبات البلاستيكية الحرارية بمعدل نمو سنوي مركب قدره 9.39% حتى عام 2030.

- حسب قناة المبيعات، مثلت تسليمات الشركات المصنعة للمعدات الأصلية 68.19% من حجم سوق غطائيات الطائرات في عام 2024، بينما تنمو صيانة ما بعد البيع بأسرع معدل نمو سنوي مركب قدره 8.37%.

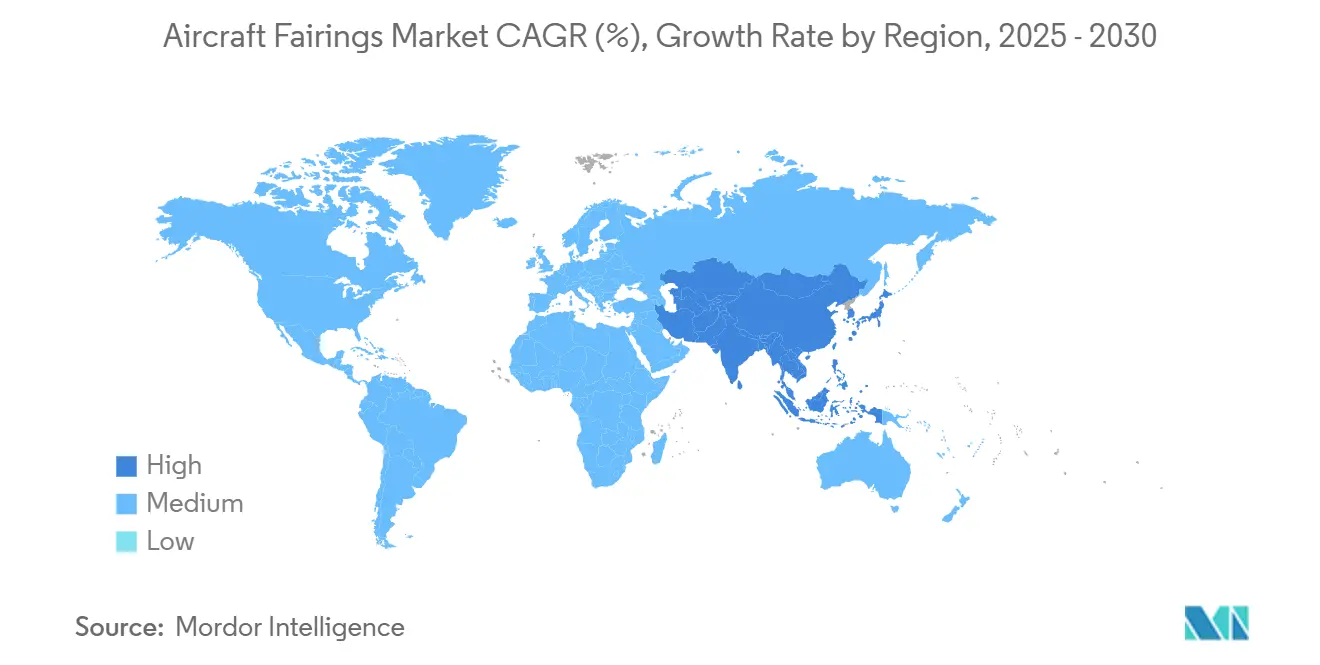

- حسب المنطقة، احتلت أمريكا الشمالية حصة 36.54% في عام 2024؛ آسيا والمحيط الهادئ هي المنطقة الأسرع نموًا، بمعدل نمو سنوي مركب قدره 8.93% حتى عام 2030.

اتجاهات ورؤى سوق غطائيات الطائرات العالمي

تحليل تأثير المحركات

| المحرك | تأثير (~) % على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد اعتماد المركبات لتحقيق أهداف كفاءة الوقود | +1.8% | عالميًا، مع التركيز في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| الاستبدال السريع على نطاق الأسطول للطائرات المتقادمة | +1.5% | عالميًا، وخاصة أمريكا الشمالية وآسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| انتشار منصات الطائرات بدون طيار والتنقل الجوي المتقدم وeVTOL | +0.9% | أمريكا الشمالية وأوروبا في المقدمة، تتوسع إلى آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| نمو إنفاق صيانة ما بعد البيع على غطائيات الاستبدال | +1.2% | عالميًا | المدى القصير (≤ 2 سنة) |

| برامج الطائرات الهجينة الكهربائية تحفز تصاميم غطائيات جديدة | +0.7% | أوروبا وأمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| طلبات الطائرات التجارية أحادية الممر القياسية تدعم رؤية الإنتاج | +0.9% | عالميًا | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد اعتماد المركبات لتحقيق أهداف كفاءة الوقود

تتحول شركات الطيران تحت ضغط تكاليف الوقود الحاد من غطائيات الألومنيوم إلى غطائيات CFRP، مما يرفع محتوى المركبات في الطائرات من الجيل التالي من 13% على طائرات A330 التقليدية إلى أكثر من 50% اليوم.[1]Airframer، "Airbus A330/A340 Aircraft Detail،" airframer.com يُظهر نموذج إيرباص متعدد الوظائف لجسم الطائرة أن الأغطية البلاستيكية الحرارية يمكن أن تقلل وزنًا إضافيًا بنسبة 10% مع دعم اللحام الآلي لمعدلات بناء 100 وحدة شهريًا. تبقى المنافع الاقتصادية مقنعة: يمكن لوفورات الوقود مدى الحياة أن تعوض 15-20% من سعر شراء الطائرة عند تركيب غطائيات مركبة.[2]محررو CompositesWorld، "Aviation Outlook: Fuel Pricing Ignites Demand for Composites،" compositesworld.com ومع ذلك، يتطلب هذا التحول استثمارات رأسمالية ضخمة في الأوتوكلاف وخلايا التركيب الروبوتية والعمالة المتخصصة، مما يرفع حواجز الدخول ويدفع الشركات المصنعة للمعدات الأصلية لتفضيل الشركاء الذين يملكون أنظمة بيئية ناضجة للمركبات

الاستبدال السريع على نطاق الأسطول للطائرات المتقادمة

يتم إيقاف أكثر من 700 طائرة نفاثة سنويًا، مما يؤدي إلى طلب حصاد وتجديد المكونات الذي يوسع سوق التحديث. تشهد غطائيات الطائرات واسعة البدن تآكلًا أكثر حدة من دورات الرحلات الطويلة، مما يدفع المشغلين نحو مجموعات التحديث الديناميكي الهوائي بدلاً من طلبات البناء الجديد وسط تأخيرات التسليم. تكتسب برامج الاقتصاد الدائري التي تستعيد غطائيات الطائرات المركبة للأسواق الثانوية، كما يُمثلها شراكة سوميتومو مع Werner Aero، زخمًا لكنها تواجه الواقع الصعب أن إعادة تدوير CFRP محدودة ومكلفة.

برامج الطائرات الهجينة الكهربائية تحفز تصاميم غطائيات جديدة

تتطلب هياكل الدفع الناشئة إعادة تصميم المحركات ومسارات التبريد، مما يوسع تعقيد غطائيات الطائرات. يدمج نموذج GE Aerospace للجناح المدمج مع البدن غطائيات محركات جديدة تعد بتحسينات في استهلاك الوقود تصل إلى 50%. يقوم الموردون بالتصميم المشترك لميزات إدارة الحرارة جنبًا إلى جنب مع غطائيات الطائرات الهيكلية للحصول على مكانة الحركة المبكرة في هذا العصر الجديد للدفع.

طلبات الطائرات التجارية أحادية الممر القياسية تدعم رؤية الإنتاج

تضمن الطلبات المتراكمة العالمية أحادية الممر التي تتجاوز 15,000 وحدة طلب حجم مستقر لما لا يقل عن العقد القادم. تساعد معدلات التشغيل المستقرة في تبرير استثمارات الأتمتة عبر خطوط غطائيات الطائرات المركبة، مما يقلل محتوى العمالة لكل وحدة ويدعم سوق غطائيات الطائرات مع توسع البصمات الإنتاجية في الأمريكتين وآسيا.

تحليل تأثير القيود

| القيد | تأثير (~) % على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الأسعار العالية والمتقلبة لألياف الكربون والإيبوكسي والراتنجات عالية الحرارة | -1.1% | أمريكا الشمالية وأوروبا | المدى القصير (≤ 2 سنة) |

| دورات الاعتماد الصارمة تؤخر تقنيات غطائيات الطائرات الجديدة | -0.8% | عالميًا | المدى المتوسط (2-4 سنوات) |

| توحيد سلسلة التوريد يقلل خيارات المصادر ويضغط الهوامش | -0.9% | عالميًا، مع التأثيرات الأساسية في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| التوترات الجيوسياسية التجارية والرسوم الجمركية تضخم تكاليف المواد الخام | -0.7% | عالميًا، وخاصة التأثير على التجارة بين الولايات المتحدة والصين وسلاسل التوريد بين أوروبا وآسيا | المدى القصير (≤ 2 سنة) |

| المصدر: Mordor Intelligence | |||

الأسعار العالية والمتقلبة لألياف الكربون والإيبوكسي والراتنجات عالية الحرارة تضغط هوامش الموردين

من المتوقع أن ينمو الطلب على ألياف الكربون في قطاع الطيران بنسبة 17% سنويًا، لكن إضافات الطاقة تتطلب استثمارات مكلفة وطويلة الدورة. تعقد التوترات الجيوسياسية والتعرض للرسوم الجمركية توقع الأسعار، مما يدفع الموردين لاعتماد عقود التكلفة الإضافية ومع ذلك يجبر الشركات الصغيرة على مواقع رأس المال العامل غير المستدامة.

دورات الاعتماد الصارمة تؤخر تقنيات غطائيات الطائرات الجديدة

تمدد الدائرة الاستشارية لـ FAA 20-62E وقواعد EASA المماثلة جداول التحقق للبلاستيك الحراري الجديد أو غطائيات الطائرات المصنعة بالطباعة الثلاثية الأبعاد إلى 24-36 شهرًا، مما يضاعف تكاليف الامتثال حيث تكون الموافقات المزدوجة مطلوبة. على الرغم من أن إجراءات التنفيذ التقني الثنائية تبسط بعض الأعمال الورقية، إلا أن المبتكرين الأصغر ما زالوا يكافحون مع صرامة التوثيق المطلوبة لإرضاء المنظمين العالميين.

تحليل القطاعات

حسب التطبيق: الهيمنة المدفوعة بالتكامل لغطائيات جسم الطائرة

حققت غطائيات جسم الطائرة 33.24% من حجم سوق غطائيات الطائرات في عام 2024، بفضل هندسة تقاطع الجناح مع البدن المعقدة وعقبات التكامل العالية للشركات المصنعة للمعدات الأصلية. يبقى الطلب لزجًا لأن أي تغيير في التصميم يستوجب إعادة اختبار ديناميكي هوائي كامل، مما يجعل من الصعب إزاحة الموردين الحاليين. تتسارع غطائيات هيكل الهبوط بمعدل نمو سنوي مركب قدره 7.15%، مدفوعة بحدود ضوضاء المطارات الأكثر صرامة ومتطلبات برامج eVTOL للدعامات القابلة للسحب. تبقى غطائيات الجناح-البدن وأسطح التحكم متماشية مع معدلات البناء الرئيسية، في حين تحصل غطائيات المحركات على نمو إضافي من العروض التوضيحية الهجينة الكهربائية التي تتطلب أغطية محرك مبردة.

تؤدي منصات التنقل الناشئة إلى انحراف إحاطات التصميم نحو التصنيع السريع. تُظهر أبحاث جامعة ويتشيتا الحكومية أن مشغلي الطائرات بدون طيار يفضلون غطائيات نمطية قابلة للطباعة في أيام وليس أسابيع. يؤكد عقد Deutsche Aircraft's D328eco الذي يجمع غطائيات جسم الطائرة وأبواب هيكل الهبوط في جائزة واحدة على تحركات الشركات المصنعة للمعدات الأصلية نحو حزم الموردين المتكاملة. مثل هذا التجميع يفيد البائعين الذين لديهم مجموعات أدوات تصميم واسعة وقدرة مقالات اختبار.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المادة: قوة البوليمر المقوى بألياف الكربون (CFRP) تلتقي مع مرونة البلاستيك الحراري

تؤكد حصة CFRP البالغة 63.48% على مكانتها الراسخة عبر برامج الطائرات واسعة البدن وضيقة البدن وحتى الطائرات العمودية. ومع ذلك، فإن المركبات البلاستيكية الحرارية والبوليمرات المصنعة بالطباعة الثلاثية الأبعاد - النامية بنسبة 9.39% سنويًا - تزيل اختناقات الأوتوكلاف وتمكن توحيد عدد الأجزاء الذي يقلل عمالة التجميع. بالنسبة لغطائيات الطائرات بدون طيار خفيفة الوزن، تحافظ حساسية التكلفة على جدوى الألياف الزجاجية، بينما تعتمد المواقع الحرجة المقاومة للضرر (مثل ألواح الحافة السفلى لجسم الطائرة) لا تزال على سبائك الألومنيوم-الليثيوم.

تطبع منصة Hexcel's HexAM PEKK-laser-sintering أقواس غطائيات معقدة يستحيل تصنيعها تقليديًا، مما يقلل النفايات والوزن في آن واحد. تمدد جهود DOMMINIO الممولة من الاتحاد الأوروبي هذا الخيط الرقمي عبر تضمين أجهزة استشعار سلامة هيكلية في غطائيات بلاستيكية حرارية، مما يجلب مراقبة سلامة تنبؤية مباشرة إلى تركيبات خط التركيب. مع مرور الوقت، يمكن لأكوام المواد المخلوطة التي تتزاوج مع أغطية CFRP المصفحة مع أضلاع بلاستيكية حرارية مطبوعة أن تهيمن على سوق غطائيات الطائرات.

حسب نوع الطائرة: الطيران التجاري يقود أساس السوق وسط اضطراب المنصة الناشئة

مثلت الطائرات التجارية 58.29% من حصة سوق غطائيات الطائرات في عام 2024، مع برامج ضيقة البدن وحدها توفر 48% وخطوط واسعة البدن تضيف 17% أخرى. تنبع هذه الهيمنة من الطلبات المتراكمة المستدامة للإنتاج وخطط تجديد أساطيل شركات الطيران التي تترجم إلى طلب موثوق طويل الأمد على غطائيات الطائرات عبر مواقع جسم الطائرة والجناح والمحرك. تشير أحدث توقعات بوينغ إلى أكثر من 44,000 طائرة نفاثة جديدة ستدخل الخدمة بحلول عام 2038، منها 32,400 ستكون نماذج أحادية الممر - نافذة رؤية تدعم التزامات الطاقة لموردي غطائيات الطائرات. في الوقت نفسه، يتصاعد إنتاج ضيقة البدن لتخفيف قيود الطاقة. في المقابل، تبقى معدلات تجميع واسعة البدن معتدلة لأن الناقلات لا تزال تقلم التعرض طويل المدى وتفضل البدائل الموفرة للوقود في مهام المدى المتوسط.

تقدم منصات الطائرات بدون طيار وeVTOL جيب الطلب الأسرع نموًا بمعدل نمو سنوي مركب قدره 8.74% حتى عام 2030، مما يخلق فرصًا لغطائيات تؤكد على التصنيع السريع وهياكل التكلفة المنخفضة بدلاً من مسار الاعتماد المكثف المتبع في البرامج التجارية. توفر الطائرات العسكرية خط أساس ثابت مدعوم بميزانيات دفاع مرتفعة وسط التوترات الجيوسياسية، بينما يستفيد الطيران العام من الاهتمام المتجدد بالسفر التجاري.

سلمت إيرباص 766 طائرة في عام 2024 وحافظت على تراكم طلبات قدره 8,658 وحدة، مما يؤكد عمق الإنتاج التجاري الذي يستمر في ترسيخ حجم سوق غطائيات الطائرات. في الوقت نفسه، يحافظ تركيز الشركة على تصاميم الجيل التالي ووقود الطيران المستدام على تقدم مواصفات غطائيات الطائرات المركبة. يسلط نموذج JetZero للجناح المدمج مع البدن التوضيحي، والذي يستهدف خفض استهلاك الوقود بنسبة 50% عبر التكامل الوثيق لغطائيات المحرك والبدن المورد من Collins Aerospace، الضوء على كيف تسرع متطلبات الأداء التجاري من التلقيح المتبادل للتكنولوجيا عبر سوق غطائيات الطائرات الأوسع. بالنسبة للموردين، التحدي هو موازنة جداول التأهيل الصارمة لبرامج الطائرات الثابتة مع دورات التطوير السريعة والتكرارية المفضلة من منصات التنقل الناشئة، مما يجبر على الخبرة المزدوجة في الاعتماد التقليدي والنماذج الأولية السريعة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة المبيعات: هيمنة الشركات المصنعة للمعدات الأصلية وزخم ما بعد البيع

استهلكت خطوط الشركات المصنعة للمعدات الأصلية 68.19% من شحنات غطائيات الطائرات في عام 2024، مما يعكس كفاءات التركيب خط التركيب والضوابط الصارمة لتغيير الهندسة في إيرباص وبوينغ. ومع ذلك، تنمو إيرادات ما بعد البيع بمعدل نمو سنوي مركب قدره 8.37% حيث تمدد شركات الطيران أعمار الأصول وسط اختناقات التسليم وتقنين رأس المال. تُوضح انتصارات توزيع VSE Aviation البالغة 750 مليون دولار أمريكي نطاق مراكز اللوجستيات المطلوبة لتخزين غطائيات متنوعة عبر المستودعات العالمية.

تجذب هوامش ما بعد البيع الأعلى اللاعبين من المستوى الثاني، ومع ذلك فإن الحتمية الخدمية مرهقة: يمتد ربط FCAH Aerospace مع Cobalt Aero Services عبر المحركات ومعكسات الدفع وغطائيات الطائرات، مما يتطلب نوافذ إرسال على مدار 24 ساعة. تصبح موازنة مواقع المخزون ضد استنزاف رأس المال العامل عامل نجاح حرج حيث تتكاثر وحدات حفظ المخزون للمكونات.

تحليل الجغرافيا

استحوذت أمريكا الشمالية على 36.54% من حصة سوق غطائيات الطائرات في عام 2024، مدعومة بانتعاش إنتاج بوينغ والتزام تصنيع GE Aerospace بمليار دولار أمريكي الذي يعزز قدرة المركبات في ولايات أمريكية متعددة.[3]GE Aerospace، "GE Aerospace to Invest Nearly USD 1 B in U.S. Manufacturing،" geaerospace.com تعطي التجمعات المؤسسة منذ فترة طويلة في واشنطن وكارولينا الجنوبية الموردين نظامًا بيئيًا ناضجًا، على الرغم من أن السياسات الجمركية وفجوات العمالة الماهرة تستمر في إجهاد قواعد التكلفة. تُسلط توسعة مرافق RTX بقيمة 2 مليار دولار أمريكي الضوء على ثقة الشركات المصنعة للمعدات الأصلية في الطلب المستدام حتى حيث تبقى البيئة التشغيلية قريبة الأمد تضخمية.

آسيا والمحيط الهادئ هي المنطقة الأسرع نموًا، تُظهر معدل نمو سنوي مركب قدره 8.83% حتى عام 2030. تكثف البرامج الأصلية مثل C919 الصينية أو HTT-40 الهندية توجيهات التوطين، مما يجذب شركات المستوى الأول الغربية إلى مصانع المشاريع المشتركة. سجلت Strata Manufacturing نموًا في الإنتاج بنسبة 38%، وتصدير 11,774 هيكلًا عبر نماذج إيرباص وبوينغ، مما يشير إلى طموح الخليج ليصبح قوة مركبات. يؤكد موقع Hanwha Aerospace الجديد بمساحة 100,000 م² في فيتنام لمكونات GE وRolls-Royce التحول أكثر.

تستفيد أوروبا من إيقاع إنتاج إيرباص وتركز على المواد الخضراء. تُشير تجارب إيرباص لجدوى ألياف الكربون الحيوية لغطائيات المروحيات إلى خطوات مبكرة نحو سلاسل توريد محايدة الكربون. تحافظ اليابان على مكانة متخصصة كمورد ألياف كربون عالية الجودة، مع استهداف Mitsubishi Chemical نمو مركبات بنسبة 12% في برامج التنقل المستقبلية. وفي الوقت نفسه، تستفيد أسواق الشرق الأوسط وأفريقيا من المناطق التجارة الحرة والقرب من الطرق طويلة المدى لكسب عمل الإزاحة من الشركات المصنعة للمعدات الأصلية. ومع ذلك، يبقى تحقيق تكافؤ الاعتماد مع الأقران الغربيين مهمة مستمرة.

المشهد التنافسي

سوق غطائيات الطائرات متركز إلى حد متوسط، مع قادة المستوى الأول - FACC AG وGKN Aerospace وCollins Aerospace (RTX Corporation) - يحتفظون بعقود طويلة الأمد مدى الحياة للبرنامج تثبط الداخلين الجدد. ومع ذلك، فإن هشاشة سلسلة التوريد منذ عام 2020 دفعت إعادة تقييم الشركات المصنعة للمعدات الأصلية لتبعيات المصدر الواحد. تستكشف بعض الشركات المصنعة للمعدات الأصلية الإمداد الداخلي الجزئي لغطائيات حرجة، بينما يزرع آخرون موردين آسيويين جددًا للمرونة. تُسلط التوسعات المركبة كثيفة رأس المال الضوء على الفجوة المتسعة في القدرات؛ ترفع ترقية مواد الفرامل في سبوكان لشركة Collins بقيمة 200 مليون دولار أمريكي الطاقة بنسبة 50% وتدمج المزيد من الأتمتة.

تصبح التميز التشغيلي مميزًا. تُظهر جائزة FACC's 2025 Aero Excellence كيف تقصر الأطر الجودة الصارمة أوقات الدورة وتكسب إعجاب الشركات المصنعة للمعدات الأصلية. كما تعطل التصنيع الإضافي هياكل التكلفة؛ تؤكد عروض Hexcel's HexAM التوضيحية غطائيات بلاستيكية حرارية مطبوعة جاهزة للمناطق عالية الحرارة، مما يشير إلى مستقبل حيث تحقق العمليات قليلة الأدوات التعادل في أحجام أقل.

تتشظى رقعة الشطرنج التنافسية أكثر على طول خطوط البرنامج: يطارد الموردون الحاليون جوائز ضيقة البدن عالية الحجم، بينما ينحرف المتخصصون المرنون نحو نماذج eVTOL الأولية التي تحتاج تحويل سريع. سيقرر التلقيح المتبادل للقوى العاملة والتوائم الرقمية بين هذه الصوامع قيادة الهامش حتى عام 2030.

قادة صناعة غطائيات الطائرات

-

Spirit AeroSystems, Inc.

-

FACC AG

-

Collins Aerospace (RTX Corporation)

-

GKN Aerospace

-

Airbus Aerostructures (Airbus SE)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مارس 2025: وقعت RTX Corporation مع JetZero لتوريد تكامل المحركات وهياكل المحركات لنموذج الجناح المدمج مع البدن التوضيحي، بما في ذلك غطائيات متقدمة لاختبارات طيران 2027.

- يونيو 2023: وقعت Strata Manufacturing PJSC (Strata) وSABCA عقدًا لتصنيع وتجميع غطائيات دعم رفرف A350-1000، موسعة شراكتهما الحالية لغطائيات دعم رفرف A350-900 ومعززة تعاونهما في تسليم مكونات الطيران.

نطاق تقرير سوق غطائيات الطائرات العالمي

تتعمق هذه الدراسة في الأنواع المختلفة من غطائيات الطائرات المستخدمة عبر أقسام متميزة من الطائرة، تمتد من جسم الطائرة وهيكل الهبوط إلى الأجنحة وأسطح التحكم والمحرك. تُصمم غطائيات الطائرات بدقة لتقليل السحب، مما يضمن أن أسطح الطائرة تحافظ على مظهر أملس يؤجل انفصال الطبقة الحدية. عبر إخفاء الفجوات والمساحات بين مكونات الطائرة، تلعب غطائيات الطائرات دورًا محوريًا في تعزيز جماليات الطائرة وتقليل سحب الشكل وسحب التداخل. مثال على ذلك هو غطاء مسار الرفرف، وهو هيكل يشبه القرنة تحت جناح الطائرة، يوجد بأبعاد وأشكال متنوعة عبر جميع نماذج الطائرات.

ينقسم سوق غطائيات الطائرات حسب التطبيق والمستخدم النهائي والجغرافيا. حسب التطبيق، ينقسم السوق إلى جسم الطائرة وهيكل الهبوط والأجنحة وأسطح التحكم والمحرك. حسب المستخدم النهائي، ينقسم السوق إلى التجاري والعسكري والطيران العام. يغطي التقرير أيضًا الأحجام والتوقعات لسوق غطائيات الطائرات في البلدان الرئيسية عبر مناطق مختلفة. لكل قطاع، تُقدم أحجام السوق والتوقعات من حيث القيمة (بالدولار الأمريكي).

| جسم الطائرة |

| هيكل الهبوط |

| الأجنحة |

| أسطح التحكم |

| المحرك |

| البوليمر المقوى بألياف الكربون (CFRP) |

| المركبات الليفية الزجاجية |

| السبائك المعدنية |

| المركبات البلاستيكية الحرارية |

| البلاستيك الحراري المصنع بالطباعة الثلاثية الأبعاد |

| التجارية | الطائرات التجارية ضيقة البدن |

| الطائرات التجارية واسعة البدن | |

| العسكرية | قتالية |

| غير قتالية | |

| الطيران العام | |

| الأنظمة بدون طيار |

| إنتاج الشركات المصنعة للمعدات الأصلية |

| صيانة ما بعد البيع |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية |

| الإمارات العربية المتحدة | ||

| باقي الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| باقي أفريقيا | ||

| حسب التطبيق | جسم الطائرة | ||

| هيكل الهبوط | |||

| الأجنحة | |||

| أسطح التحكم | |||

| المحرك | |||

| حسب المادة | البوليمر المقوى بألياف الكربون (CFRP) | ||

| المركبات الليفية الزجاجية | |||

| السبائك المعدنية | |||

| المركبات البلاستيكية الحرارية | |||

| البلاستيك الحراري المصنع بالطباعة الثلاثية الأبعاد | |||

| حسب نوع الطائرة | التجارية | الطائرات التجارية ضيقة البدن | |

| الطائرات التجارية واسعة البدن | |||

| العسكرية | قتالية | ||

| غير قتالية | |||

| الطيران العام | |||

| الأنظمة بدون طيار | |||

| حسب قناة المبيعات | إنتاج الشركات المصنعة للمعدات الأصلية | ||

| صيانة ما بعد البيع | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | المملكة المتحدة | ||

| ألمانيا | |||

| فرنسا | |||

| روسيا | |||

| باقي أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| كوريا الجنوبية | |||

| باقي آسيا والمحيط الهادئ | |||

| أمريكا الجنوبية | البرازيل | ||

| باقي أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |||

| باقي الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| باقي أفريقيا | |||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق غطائيات الطائرات؟

سوق غطائيات الطائرات مُقيم بـ 1.96 مليار دولار أمريكي في عام 2025 ومتوقع أن ينمو إلى 2.76 مليار دولار أمريكي بحلول عام 2030.

أي قطاع تطبيق يحصل على أكبر حصة؟

تحتفظ غطائيات جسم الطائرة بـ 33.24% من الإيرادات في عام 2024، مما يعكس تعقيد تكاملها ودورها الديناميكي الهوائي الحرج،

لماذا تكتسب المركبات البلاستيكية الحرارية زخمًا؟

تمكن البلاستيك الحراري أوقات دورة أسرع واللحام الآلي وإعادة التدوير الأسهل، مدعومة بمعدل نمو سنوي مركب قدره 9.39% حتى عام 2030

أي منطقة تنمو بأسرع معدل؟

تقود آسيا والمحيط الهادئ النمو بمعدل نمو سنوي مركب قدره 8.93%، مدفوعة ببرامج الطائرات النفاثة الأصلية وتوطين سلسلة التوريد.

كيف ستؤثر الطائرات الهجينة الكهربائية على تصميم غطائيات الطائرات؟

تتطلب هياكل الدفع الهجين غطائيات محركات وتبريد جديدة، مما يفتح فرص فوز التصميم للموردين الذين يمكنهم دمج إدارة الحرارة مع السلامة الهيكلية.

ما هي التحديات الرئيسية للداخلين الجدد؟

تسعير ألياف الكربون المتقلب ودورات اعتماد FAA/EASA المطولة تمدد آفاق العائد على الاستثمار وتفيد الحاليين برأس المال والخبرة التنظيمية.

آخر تحديث للصفحة في: